Рейтинг: 4.6/5.0 (1900 проголосовавших)

Рейтинг: 4.6/5.0 (1900 проголосовавших)Категория: Бланки/Образцы

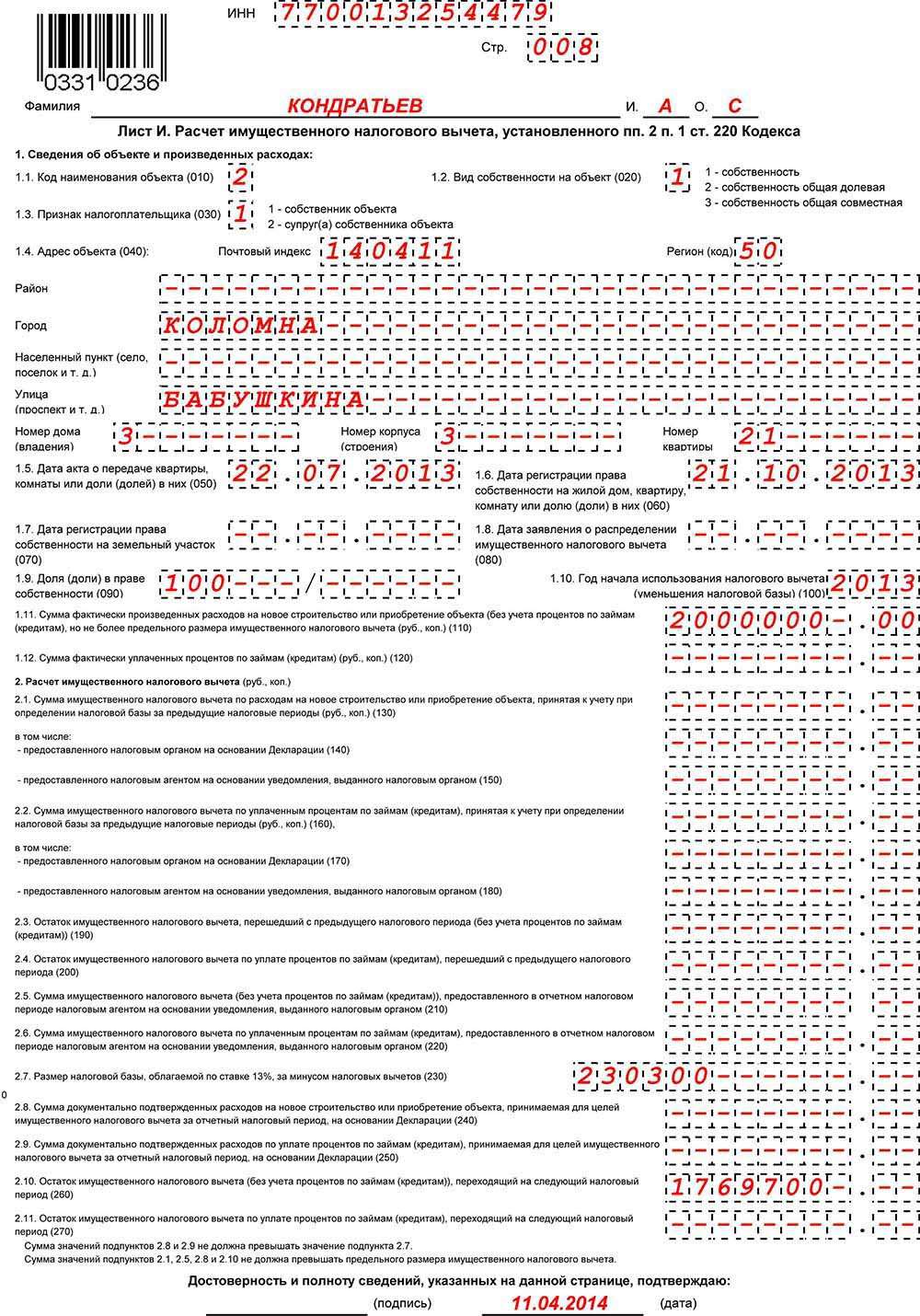

Если гражданин уже не в первый раз подает налоговую декларацию, то ему необходимо указать остаток неиспользованного имущественного вычета с прошлого года и сумму предоставленного налогового вычета за прошлый налоговый период.

Попробуем на примере разобрать такую ситуацию. Но для начала мы обращаем внимание посетителей на следующее: на NDFLka.ru работает удобный мастер по заполнению налоговой декларации 3-НДФЛ. С помощью мастера можно избежать ошибок при оформлении документа.

И вот на примере мастера мы постараемся показать, как следует заполнить данные, если декларация 3-НДФЛ подается уже не первый раз.

Гражданин купил в 2011 году квартиру за 1 800 000 рублей, за 2011 год он уже воспользовался имущественным вычетом в сумме 560 000 рублей. По итогам 2012 года он п олучил заработную плату в сумме 856 000 рублей, с которой был удержан и перечислен НДФЛ в бюджет в сумме 111 280 рублей.

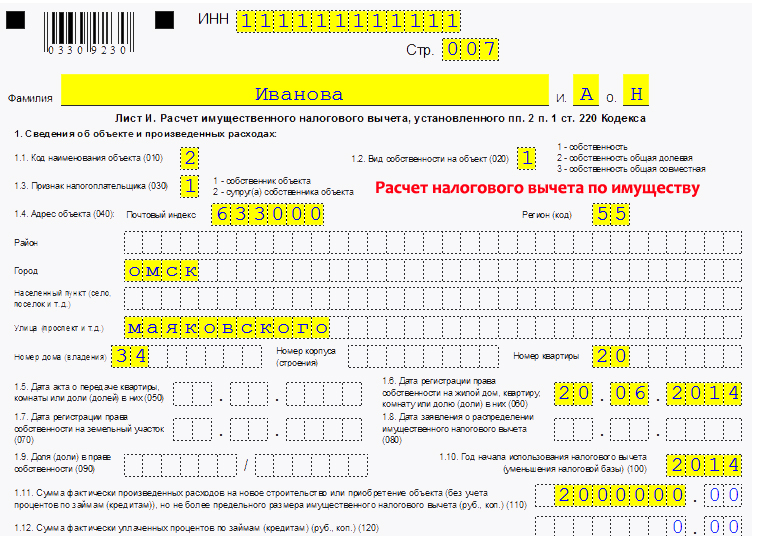

Как правильно заполнить лист «И» налоговой декларации?Чтобы программа сформировала лист «И» декларации 3-НДФЛ, необходимо правильно ответить на все предлагаемые вопросы.

1) Надо начать с таких показателей, как «общая сумма дохода» за 2012 год и «сумма налога удержанная». Мы (смотрите на рисунок) указали сумму хода 856 000 рублей.

Данные эти необходимо брать из справки 2-НДФЛ (они там указываются по строке 5.2), а вот сумма НДФЛ, которая была удержана за 2012 год, отражается в справке 2-НДФЛ по строке 5.4.

Внимательно проверив все данные в справке 2-НДФЛ, следует их просто перенести в разделы, которые запрашивает программа.

2) Далее в программе надо отметить нужный вид налогового вычета.

3) А вот теперь будем внимательно отвечать на все вопросы, которые предлагает нам программа:

– дату регистрации права собственности мы указываем туже самую, что указывали в прошлом году при заполнении 3-НДФЛ за 2011 год;

– ставим «галочку» возле вопроса «Вы уже получали вычет по этому жилью?» Ответ «да»;

– указываем год начала использования вычета – в нашем примере это 2011 год;

– ниже идет строка с указанием общей суммы расходов на приобретение квартиры. В данном строке мы пишем (как и в прошлой 3-НДФЛ) сумму по договору = 1 800 000 рублей;

– далее идет строка, в которой мы будем указывать сумму уже предоставленного имущественного вычета (допустим имущественный вычет был предоставлен налоговым органом) – в примере эта сумма = 560 000 рублей;

– обращаем внимание на то, что если за 2011 год имущественный вычет был предоставлен не ИФНС, а на работе (вашим работодателем), то в строке «Вы уже получали вычет по этому жилью по уведомлению для работодателя?» мы должны будем ответить на вопрос «Да»;

– ниже идет строка «Остаток неиспользованного имущественного вычета», который перешел к нам с прошлого года. В данном случае надо взять 3-НДФЛ за 2011 год. И в листе «И» декларации 3-НДФЛ за 2011 год по строке «260» (или пункт 2.10) как раз и будет отражена там сумма имущественного вычета, которая «перешла» на 2012 год. В нашем примере эта сумма = 1 240 000 рублей.

Далее, мы нажимаем на кнопку «Сохранить и продолжить», программа автоматически сформирует необходимые листы 3-НДФЛ за 2012 год.

После того, как данные внесены в нужные строки, надо обязательно нажать кнопку “Сохранить и продолжить”. Итак, самое главное – чтобы правильно перенести данные с прошлой декларации, без ошибок учесть остаток имущественного вычета, надо хранить декларацию 3-НДФЛ за прошлый год, чтобы потом перенести данные в текущую декларацию.

Налоговый кодекс РФ предусматривает получение имущественного налогового вычета при покупке жилой недвижимости на сумму понесенных расходов, но не более 2 млн. руб. (подп. 3 п. 1, подп. 1 п. 3 ст. 220 НК РФ). Если жилье приобреталось в кредит, то также полагается вычет на погашение процентов по кредиту, при условии, что он получен именно на покупку жилья. Чтобы воспользоваться правом на получение имущественного вычета при покупке квартиры, нужно заполнить декларацию по форме 3-НДФЛ.

Налоговый кодекс РФ предусматривает получение имущественного налогового вычета при покупке жилой недвижимости на сумму понесенных расходов, но не более 2 млн. руб. (подп. 3 п. 1, подп. 1 п. 3 ст. 220 НК РФ). Если жилье приобреталось в кредит, то также полагается вычет на погашение процентов по кредиту, при условии, что он получен именно на покупку жилья. Чтобы воспользоваться правом на получение имущественного вычета при покупке квартиры, нужно заполнить декларацию по форме 3-НДФЛ .

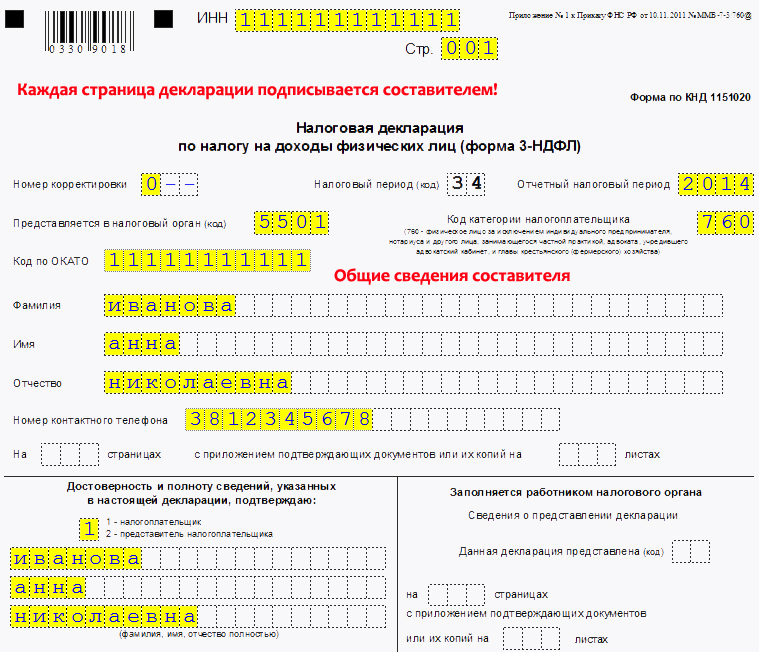

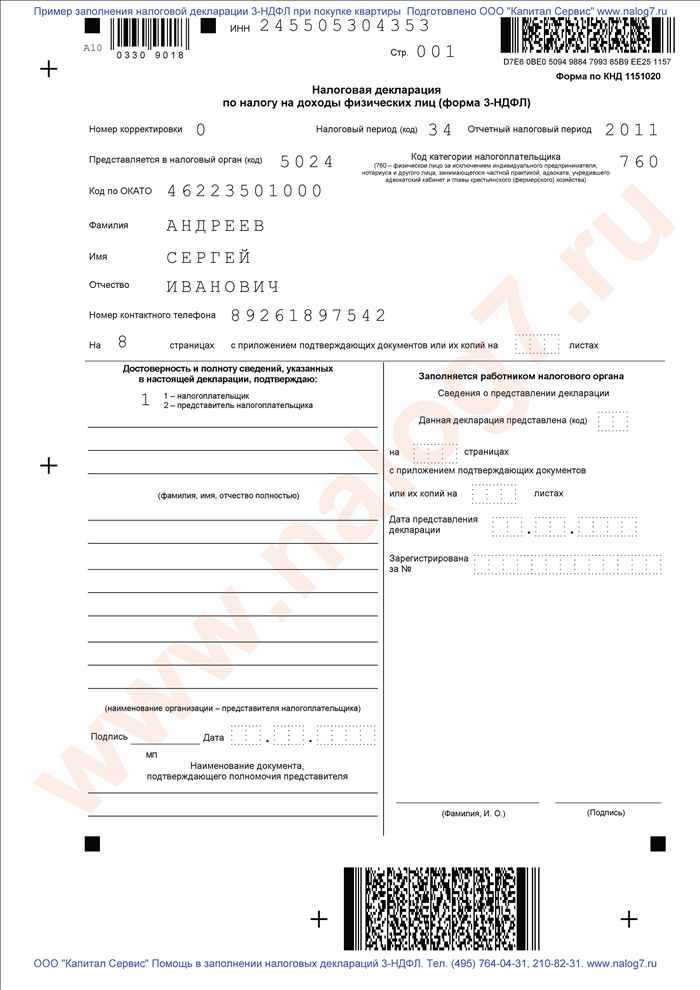

Ниже представлен образец заполненной декларации 3-НДФЛ .

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

В категории материалов. 100

Показано материалов. 1-40

Сортировать по. Дате ↓ · Названию · Рейтингу · Комментариям · Загрузкам · Просмотрам Заполнение Налоговой Декларации по форме 3-НДФЛ для новичков является очень трудоемкой задачей, именно поэтому для облегчения понимания, сайт vernut-vse.ru содержит очень много образцов и примеров заполнения этого очень мудреного документа. Налоговая Декларация 3-НДФЛ (можете встретить и другие неверные названия 3НДФЛ, НДФЛ-3) заполняется налогоплательщиком, если у него были в прошедшем году доходы, или они хотят получить возврат своего уплаченного подоходного налога из бюджета на лечение, обучение, благотворительность, пенсионные взносы или покупку квартиры, дома, комнаты или долей в них. Размещенные на этой странице примеры и образцы заполнения декларации 3-НДФЛ, взяты из обычной жизни обычных людей, приведены различные комбинации из нескольких ситуаций. Очень хотелось, чтобы все посетители сайта нашли именно свой образец, и больше никуда не ходили искать, но если все же Вы не нашли своего примера, то напишите в форму вопросов и ответов, и обязательно в скором времени появится и Ваша декларация с Вашими конкретными данными. В заполненных документах под конкретные ситуации содержатся те страницы декларации по форме 3-НДФЛ, которые Вам нужно заполнить и сдать в налоговую инспекцию по месту жительства. Все образцы / примеры деклараций и заявлений можно скачать с сайта абсолютно бесплатно, без СМС, без регистрации. Лучшей Вашей благодарностью будет ссылка на данную страницу, пусть все Ваши знакомые знают о том, сколько можно вернуть денег, затратив немного времени на подготовку документов.

Пример на получение детского налогового вычета на 2 детей

Заполненный пример декларации 3-ндфл за 2015 год с уплатой налога в бюджет

Пример на уплату налога после продажи уставного капитала

Пример на проведение взаимозачета:

покупка квартиры в 2014 + продажа в 2015 году + пенсионер, у которого нет доходов

Данный пример декларации 3-ндфл за 2015 год заполнен по справке 2-ндфл, которую выдал налоговый агент.

Пример при получении и исчислении налога с выигрыша

Уточненная декларация за 2015 год

Пример данной декларации применяется:

если Вы продали квартиру, комнату, дачу, дачный домик, земельный участок или другое жилое помещение

Пример данной декларации может применяться при продаже (сумма продажи не превышает 1 000 000 рублей):

квартиры, дачи, дома, земли, дачного домика, комнаты или иного жилого помещения

Заполнение декларации по форме 3-НДФЛ при покупке квартиры является довольно важным моментом, так как неграмотное заполнение и нарушения в документе могут повлечь за собой отказ налоговых органов в предоставлении налогового возврата.

Подача декларации 3-НДФЛ при покупке квартирыНК РФ утверждены правила и регламент заполнения декларации для предоставления в налоговую службу приказом ФНС России от 24.12.2014 № ММВ-7-11/671. Основными требованиями считаются следующие нормативы:

При соблюдении всех необходимых условий подачи на возврат налогового вычета при купле-продаже жилья налогоплательщику предоставляется право:

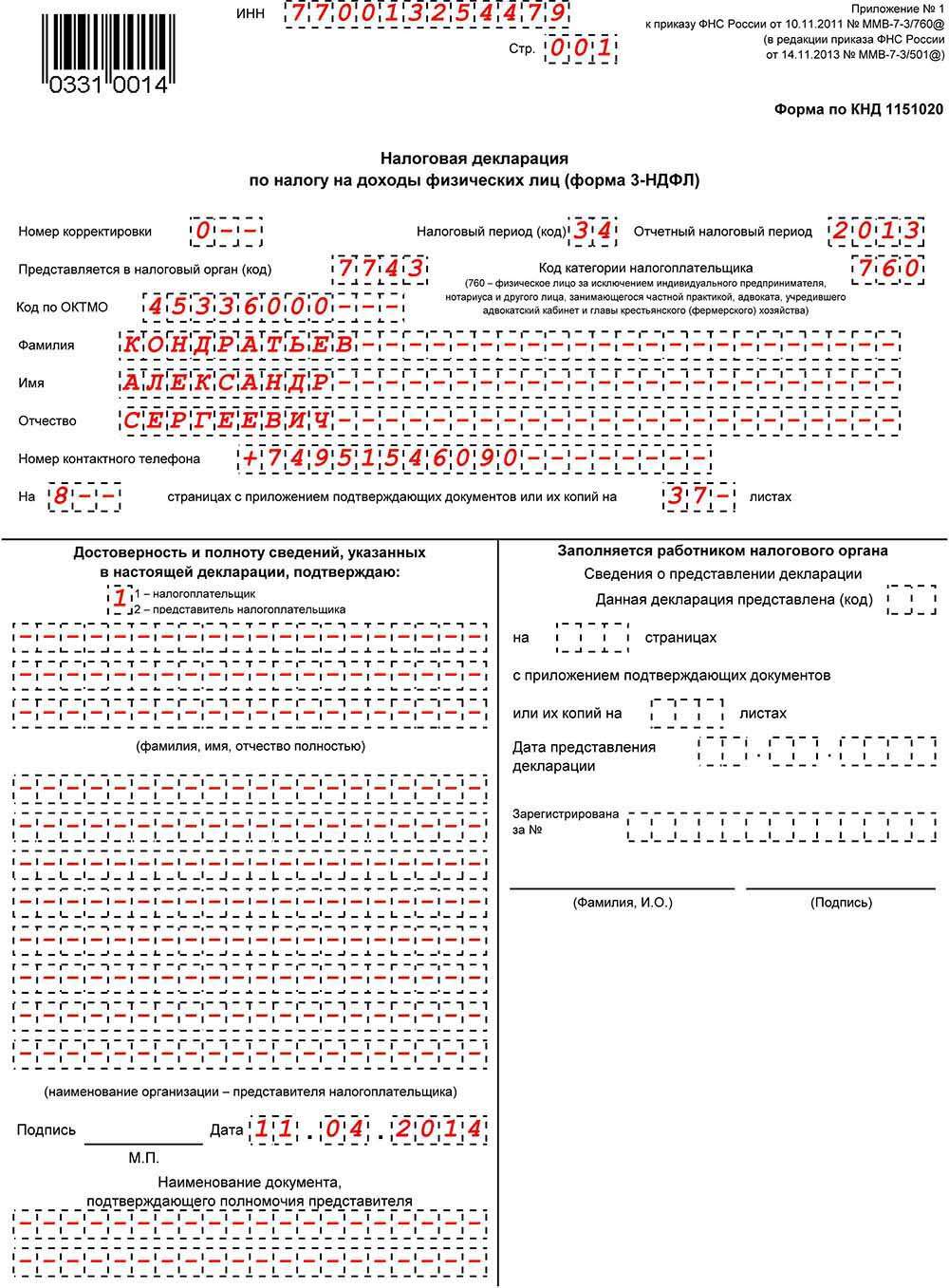

Как правило, налоговая декларация 3НДФЛ текущего года может отличаться от предыдущего образца заменой тех или иных кодов (так например в прошлом году ОКАТО сменился на ОКТМО). Все последующие страницы теперь содержат иные штрих-коды формы.

Код ОКТМО можно узнать по месту оформления налоговой документации или найти на официальном сайте налоговой службы вашего региона. Классификация данного рода кодов осуществляется по населенным пунктам и муниципальным подразделениям.

Как заполнить декларацию 3-НДФЛТитульный лист включает в себя код органов налоговой инспекции по адресу прописки, указание налогового периода. Код физ. лица должен быть проставлен как 760, а код ОКТМО – исходя из классификации.

Также титульный лист должен содержать информацию о количестве прилагаемых оригиналов и копий документов.

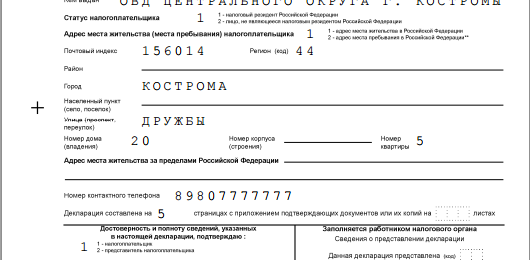

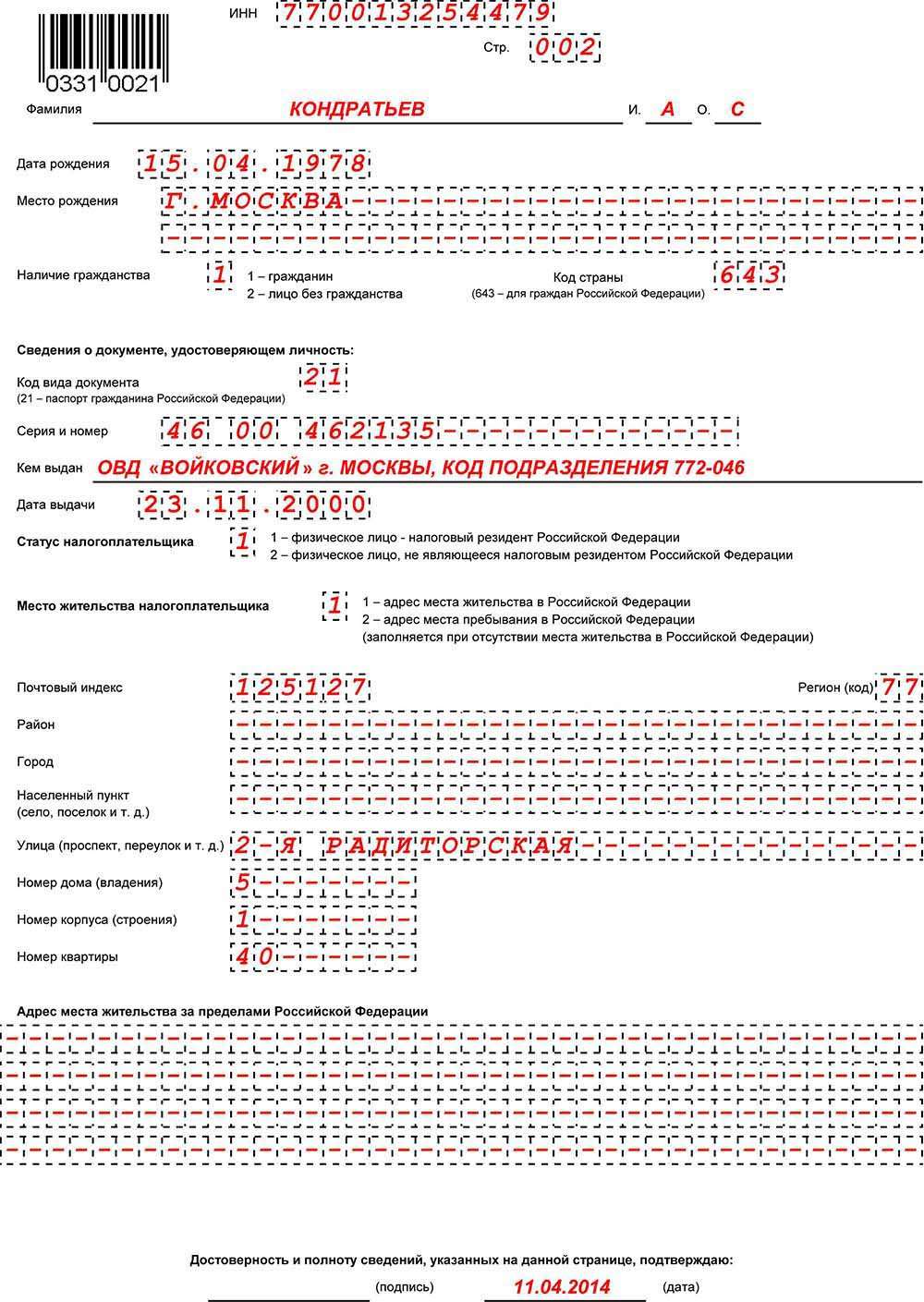

На странице 002 содержатся необходимые сведения о декларанте.

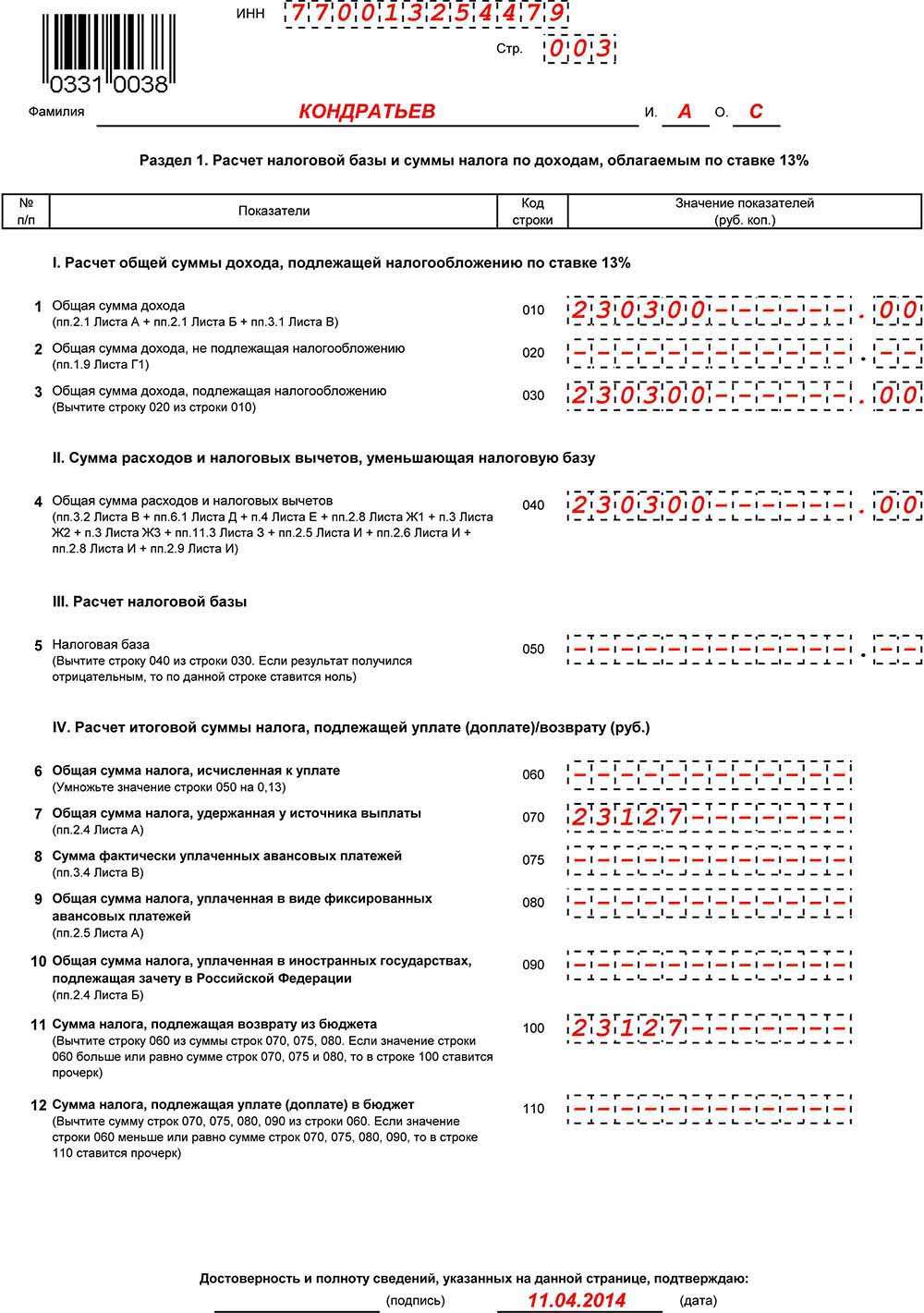

Страницей 003 освещаются произведенные расчеты налоговой базы, а также суммы НДФЛ по 13%-ной ставке. Кроме того, на 003 странице должны быть заполнены поля о стоимости жилья, сумме общих доходов декларанта за прошедший предыдущий год, установленной налоговой базе. Также должна указываться сумма налога к уплате и удержанный НДФЛ.

Для подачи декларации НДФЛ3 на возврат подоходного налога по налоговому вычету при покупке квартиры на странице 003 как минимум должны быть заполнены поля:

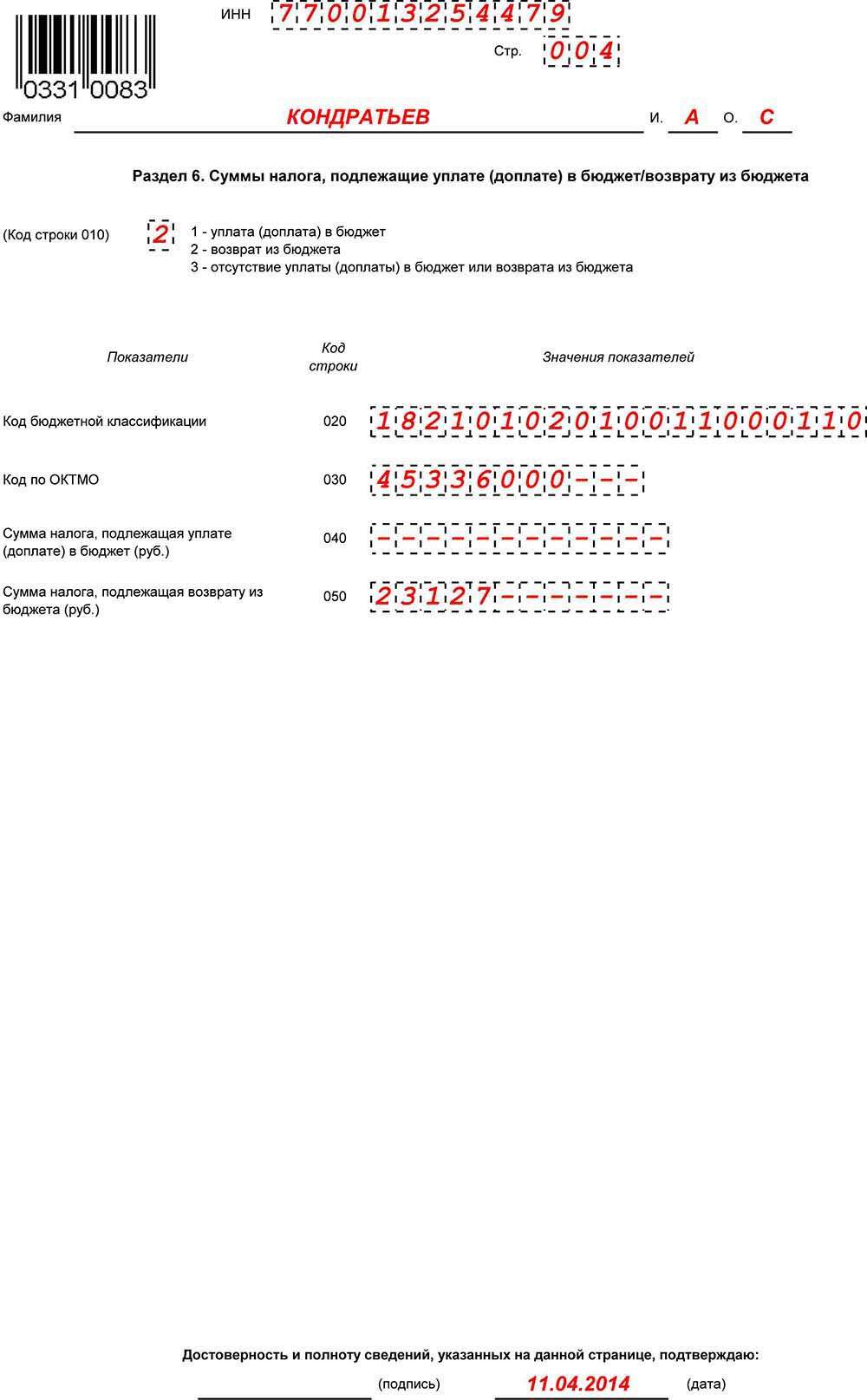

Страница 004 предполагается для указания необходимых реквизитов: КБК для НДФЛ, кода ОКТМО и суммы налога к возврату. После заполнения информации по налогам, следует указание справочной информации (справки от работодателя, определение вычетов на налогоплательщика и детей, заполнение необходимых форм).

Декларация 3-НДФЛ – заполнение Листа «И»Лист «И» считается обязательным для заполнения собственниками, жилье (квартира или дом) которыми была приобретена в прошлом году и которые претендуют на оформление налогового вычета.

При заполнении необходимо указание даты регистрации, которая числится в свидетельстве права собственности на квартиру (строка 060), свидетельства на долю в праве на жилплощадь (строка 090), а также указывается первый год налогового вычета. Кроме того, в пункте 1.11 проставляется сумма в 2 миллиона рублей, если квартира стоила 2 000 000 рублей или дороже, либо точная сумма цены на квартиру при меньшей стоимости жилья. Если жилье приобреталось по программе ипотечного кредитования, необходимо указать процентную ставку в пункте 1.12.

Пункт 2 листа И декларации 3НДФЛ заполняется, исходя из расчетов вычета на квартиру. Причем сумма налогового вычета не может быть больше суммы фактически уплаченных в прошедшем году налогов.

Имейте в виду, что правом на получение налогового вычета НДФЛ-3 с квартиры/дома можно воспользоваться только один раз. Однако, если вы получали в прошлом имущественный налоговый вычет при покупке жилье, стоимость которого составляла менее двух миллионов рублей, то при следующей покупке жилья (неважно будет это дом, квартира, комната, доля в квартире, земельный участок) сумму имущественного вычета можно «дополучить» согласно пункту третьему статьи 220 НК РФ:

В случае, если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, установленной настоящим подпунктом, остаток имущественного налогового вычета до полного его использования может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них. При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды.

Скачать актуальный бланк налоговой декларация по форме 3-НДФЛ вы можете с официального сайта nalog.ru

Знайте свои права и умейте ими пользоваться, а налоговый кодекс вам в этом поможет!

Российское законодательство предоставляет налогоплательщику – физическому лицу, право получить обратно часть уплаченного ранее подоходного налога. Данная правовая норма регламентируется ч.2 ст.220 НК РФ и называется имущественный вычет.

Первое, что вам следует знать, что на сегодняшний момент согласно пп. 1 п. 3 ст. 220 НКРФ вычет предоставляется только на сумму не более 13% от стоимости жилья до 2000 000 рублей. То есть, если вы при сделке купли-продажи недвижимости приобрели право на имущественный вычет, но сумма, подлежащая к возврату меньше 260 000 рублей, то вы можете воспользоваться данным правом повторно. Однако, данная норма законодательства постоянно меняется и учитывается тот расчет, который действовал на момент возникновения права на вычет.

Воспользоваться данным правом вы можете двумя способами:В данной статье речь пойдет о втором варианте имущественного вычета. Если же вы желаете воспользоваться данным правом при покупке квартиры, то вам стоит обратиться в территориальный орган федеральной налоговой службы с заявлением и предоставить определенный пакет документов.

Кому полагается возврат НДФЛ?В инспекцию ФНС либо по месту проживания налогоплательщика, либо по месту регистрации недвижимости.

Что входит в пакет обязательных документов?В случае отсутствия каких-либо бумаг, некорректного составления и заполнения хотя бы одного из необходимых документов в удовлетворении вашего обращения будет отказано или предложено устранить недостатки.

Как составить правильное заявление о возврате НДФЛ при покупке квартиры? Форма заявленияБланк установленного образца имеется в каждом отделении ФНС либо вы самостоятельно можете его найти на официальном сайте территориальной налоговой инспекции. Допускается заполнение заявления как в компьютерном варианте, так и в письменном виде от руки.

Какие нужно указать данныеВ правом верхнем углу документа указываются:

Согласно ст. 78 НК РФ заявление на возврат НДФЛ вы имеете право направить в ФНС не позднее трех лет с момента приобретения жилья. Представить его можно по окончании отчетного года, когда работодатель может сформировать годовую справку о доходах по форме 2-НДФЛ.

Инструкция по заполнению формы декларации 3 НДФЛОсновной документ, в котором производится расчет суммы подоходного налога к возврату – это декларация по форме 3-НДФЛ. Человеку, ранее не сталкивавшемуся с заполнением подобных бланков и произведением необходимых исчислений, стоит выбрать один из вариантов:

Будьте очень внимательны и перепроверяйте каждую цифру, так как любая ошибка и описка в заполнении бланка является основанием для отказа в выплате.

Срок рассмотрения заявленияПроверка правильности составления представленных вами документов (камеральная проверка) проводится территориальным налоговым органом в срок до 10 дней с момента подачи заявления. Об отказе в получении вычета инспекция должна уведомить заявителя не позже 5 дней. Но в реальной жизни данное уведомление может идти слишком долго или вообще не попасть к адресату. Поэтому в ваших интересах узнавать о результатах в налоговом органе по месту жительства, либо в личном кабинете на сайте предоставления государственных услуг.

В случае положительного рассмотрения заявления о возврате НДФЛ при покупке квартиры денежные средства на сберегательный счет получателя должны поступить в течение одного месяца (ранее сроки были соответственно три месяца и три месяца).

Возврат подоходного налога из бюджета при покупке квартиры хотя и хлопотная процедура, но стоит потраченного на нее времени. При внимательном отношении к документам, вы сможете быстро получить от государства значительную сумму «в подарок».

Получите бесплатную юридическую консультацию прямо сейчас

Получение имущественного вычета при покупке квартиры в ипотеку

Условия возвращения подоходного налога при покупке квартиры

Способы получения информации по налогу на имущество физических лиц

Сегодня мы рассмотрим пример заполнения декларации 3-НДФЛ на получение имущественного налогового вычета при покупке квартиры в программе Декларация-2011.

Для этого нам понадобится:

1. Программа Декларация 2011 ;

2. Справка по форме 2-НДФЛ за декларируемый период;

3. Свидетельство государственной регистрации права собственности на квартиру;

4. Договор купли-продажи квартиры.

После установки и запуска программы попадаем на вкладку «Задание условий».

Нажимаем на кнопку

Переходим на вкладку «Сведения о декларанте»

На первой закладке заполняем все данные о себе – фамилия, имя, отчество, ИНН, дату рождения, место рождения, паспортные данные, на второй закладке – сведения о месте жительства. Здесь от Вас потребуется указать код ОКАТО. Узнать его можно по адресу http://www.gosspravka.ru.

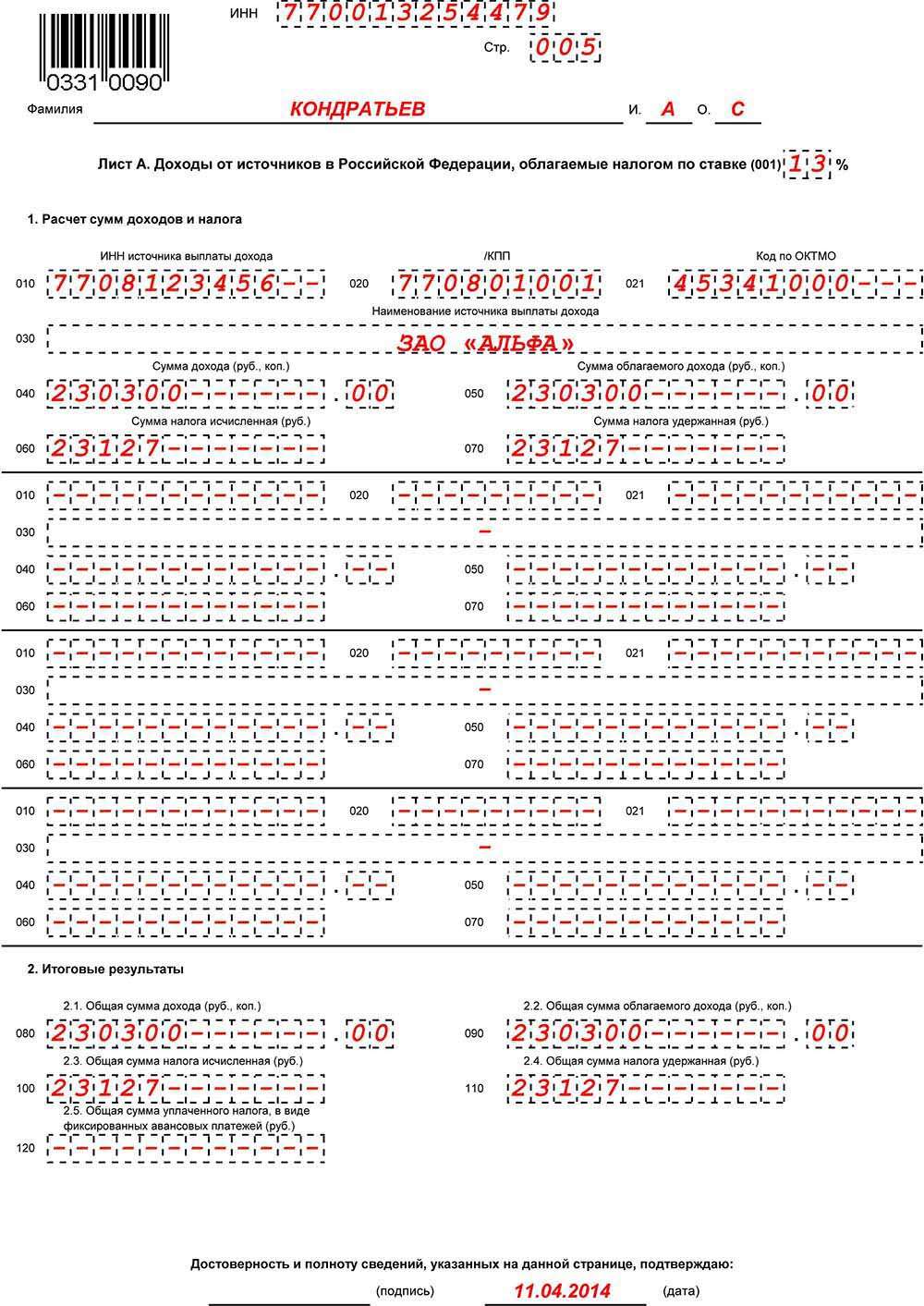

Далее переходим на вкладку «Доходы, полученные в РФ»

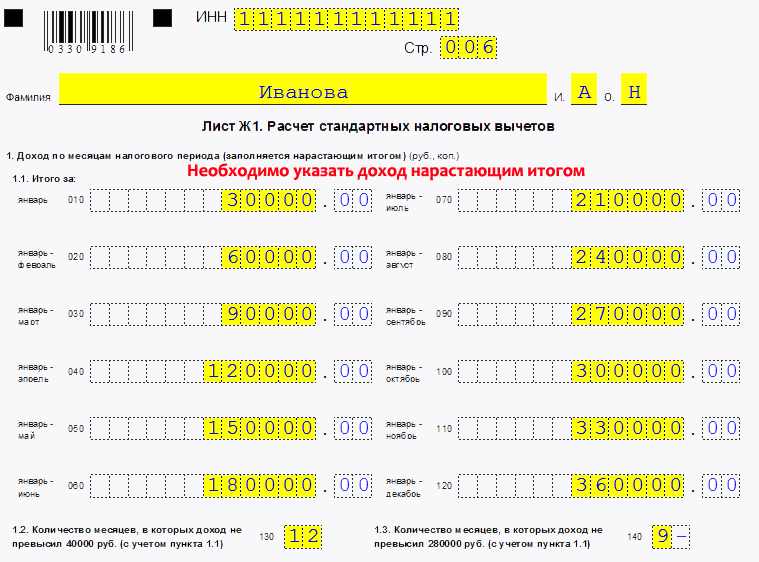

Нажимаем на зелёный плюсик в верхнем поле и в появившемся окне заносим данные об организации из справки 2-НДФЛ. Не забудьте поставить галочку в строке "Расчет стандартных вычетов вести по этому источнику".

Затем нажимаем на такой же плюсик в нижнем окне и вносим доходы (помесячно), полученные в данной организации.

После этого перейдем на вкладку «Вычеты»

Здесь выбираем вычеты, указанные в справке 2-НДФЛ. Причем никакие суммы вносить не нужно. Программа рассчитает их автоматически. Просто поставьте галочки в нужных местах.

Затем нажимаем на значок

Затем переходим к вводу сумм и заполняем необходимые поля (из договора купли-продажи).

Вот и всё, декларация заполнена. Теперь её нужно проверить. Для этого нажимаем кнопку

Если всё заполнено правильно, сохраняем файл (может ещё пригодится), распечатываем декларацию. И обязательно формируем файл для налоговой инспекции в электронном виде в формате hml. Для этого нажимаем кнопку «Экспорт» и сохраняем файл на какой-нибудь переносной носитель (дискета, флэшка). На этом заполнение декларации завершено.

Если что-то осталось непонятным, можно задать вопрос через меню Контакты. Вы обязательно получите ответ.

Рекомендуем заполнять 3-НДФЛ декларацию в онлайн сервисе НДФЛка

Статьи 227, 228 и 229 НК РФ гарантируют получение вычета из налога на доходы гражданам и резидентам страны, получившим прибыль от продажи или сдачи в аренду квартиры, либо реализации автомобиля, либо купившим жилую недвижимость, либо оплатившим обучение. Для того, чтобы потребовать от государства данную компенсацию, необходимо подать соответствующую декларацию. Документ имеет форму 3-НДФЛ. При этом продавцам недвижимости или автотранспорта требуется заполнять декларацию только в том случае, если реализованное имущество находилось в их собственности менее трёх лет. Кроме того, бывшему владельцу машины также необходимо передать в ФНС договор, подтверждающий расходы на приобретение. Рассмотрим в этой статье всё подробно, со всеми изменениями за 2016 году.

Структура и особенности заполнения декларации 3-НДФЛ Декларация 3-НДФЛ состоит из титульной страницы, разделов 1 и 2, а также листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, Ж1, З и И. При её заполнении рекомендуется начать с конца.

Декларация 3-НДФЛ состоит из титульной страницы, разделов 1 и 2, а также листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, Ж1, З и И. При её заполнении рекомендуется начать с конца.

Таким образом, сначала вносятся данные в листы А-Ж1, а затем в разделы 1 и 2. Это позволяет максимально понятно и полно структурировать полученные доходы и понесенные расходы. В то же время, нужно заполнять не все листы.

Так, при подаче декларации на получение вычета при продаже недвижимости или автотранспорта от налогоплательщика требуется заполнить только листы А и Д2. На первом приводится информация о доходах гражданина, полученных в РФ, а на втором – значение прибыли от реализации квартиры либо машины.

Остальные части документа требуется заполнять только в том случае, если налогоплательщик получал доходы иного рода:

На листе Г указываются доходы, которые не подлежат налогообложению. Затем указываются вычеты, полученные плательщиком ранее:

На Листе З указывают финансовые результаты от операций с ценными бумагами, а на И – прибыль, которую принесло участие в инвестиционных товариществах.

В Разделе 2 приводят промежуточные итоги по результатам расчетов полных сумм, которые подлежат обложению налогами.

И, наконец, в Разделе 1 указывается конечная сумма налога, который будет выплачен в бюджет либо из него.

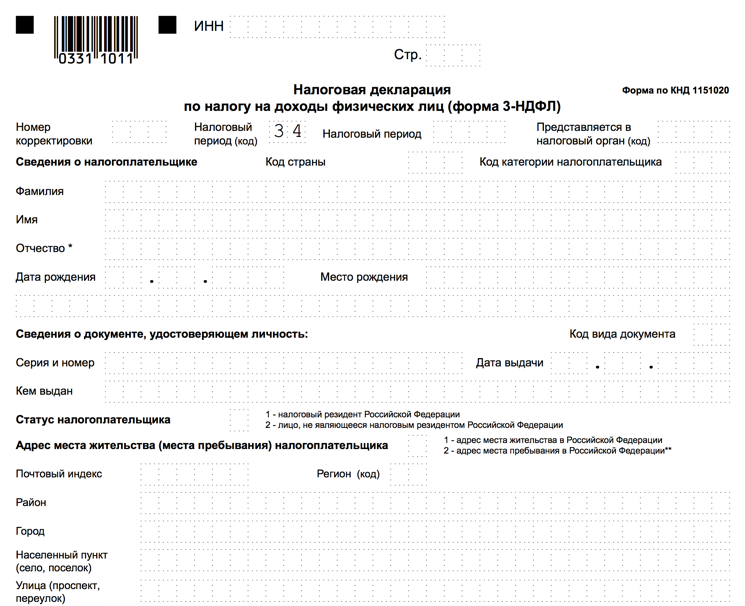

Образец заполнения корректирующей декларации на имущественный вычетЗаполнение декларации начинается с указания информации о плательщике сборов. Для основных сведений предназначен титульный лист.

Заполнение титульного листа На самом деле, заполнить налоговую документацию на имущественный вычет достаточно просто. На первой странице (титульный лист) указывают основные сведения о плательщике – его ИНН, ФИО, паспортные данные.

На самом деле, заполнить налоговую документацию на имущественный вычет достаточно просто. На первой странице (титульный лист) указывают основные сведения о плательщике – его ИНН, ФИО, паспортные данные.

Вся указываемая в этой части информация должна соответствовать приведенной в паспорте или другом документе, использующемся для удостоверения личности. Поле «Номер корректировки» заполняют следующим образом – если подается первая декларация по результату сделки, то указывается «0». Для второй попытки это будет уже «1», и так далее. Коды налогового периода, органа, страны и категории налогоплательщика можно узнать в отделении УФНС, куда планируется подать декларацию.

Фамилия, имя, отчество, дата и место рождения указываются так же, как и в паспорте.

Паспорт – основной документ, который рекомендуется использовать для удостоверения личности. Его код – 21. Серия и номер указываются со всеми пробелами – например, «12 23 567890». Поле «Кем выдан» заполняется так же, как и в паспорте.

Информация о сведениях, указываемых в пунктах «Статус налогоплательщика» и «Адрес места жительства», приведена на самой декларации. Код региона можно получить в соответствующем классификаторе. Сведения о месте проживания указываются исходя из фактического адреса налогоплательщика.

Заполнение листа А Расчет облагаемой прибыли от реализации автомобиляПредположим, что некоторый гражданин А. продал автомобиль за 500000 рублей. 2 года назад он приобрел его за 400000 рублей. Договор купли-продажи у него имеется и прикреплен к налоговой декларации. Тогда налогом облагается только прибыль по результатам реализации транспорта: 500000 – 400000 = 100000 рублей.

Ставка налога составляет 13%. Итого к уплате: 100000 ? 13% = 13000 рублей.

Расчет облагаемой прибыли от реализации недвижимостиПредложил, что некоторый гражданин А. продал квартиру за 3000000 рублей, которую приобрел менее 3 лет назад. Максимальный налоговый вычет составляет 1000000 рублей. Тогда облагается 3000000 – 1000000 = 2000000 рублей.

Ставка налога составляет 13%. Итого к уплате: 2000000 ? 13% = 260000 рублей.

Вся эта информация указывается на листе А. В строке «Код вида дохода» ставится «01». Сведения о плательщике приводятся в графах «ИНН» и «Наименование источника выплаты дохода».

Общую стоимость сделки приводят в графе «Сумма дохода». В примерах это 500000 и 3000000 рублей соответственно.

Сумма подлежащего обложению дохода, которую получают в результате расчетов (100000 и 2000000 рублей соответственно), указывается в соответствующей графе, равно как и вычисленный объем налоговых платежей.

Если гражданин ещё не перечислял деньги в ФНС, то в графах «Сумма налога удержанная» указывается «0».

Заполнение листа Д2

Процедура заполнения листа Д2 различается в зависимости от типа реализованного имущества.

Пример заполнения листа Д2 при продаже квартирыИсходные данные возьмем из приведенного выше расчета. Стоимость квартиры – 3000000 рублей, объем вычета – 1000000 рублей.

Стоимость квартиры указывается в графах 010, 050 и 090. Объем вычета – в пунктах 020, 060, 100 и 190.

Пример заполнения листа Д2 при продаже автомобиляИсходные данные возьмем из приведенного выше расчета. Стоимость автомобиля при продаже – 500000, сумма при покупке – 400000.

Стоимость при продаже указывается в графе 130. Сумма при покупке – в пунктах 140 и 190.

Заполнение раздела 2В графе 010 указывают общую сумму по договору.

В графе 030 указывают общую сумму дохода, которая подлежит налогообложению. В данных случаях – просто дублируется информация из 010.

В графе 040 приводят сведения о налоговых вычетах. Для недвижимости это – 1000000 рублей, для автотранспорта – сумма, за которую бывший владелец приобрел машину.

В графе 060 указывают сумму налоговой базы (объем дохода после совершения вычета).

В графе 070 указывают исчисленную сумму налога.

Если налогоплательщик ещё ничего не перечислял в УФСН, то пункт 080 остается пустым, а в 130 дублируется информация из 070.

Заполнение раздела 1Раздел 1 предназначен для подведения финансовых итогов расчетов. В нем указывают КБК и код по ОКТМО (их можно узнать в налоговой), а также главное – суммы налогов, подлежащих к уплате в бюджет или выплате из него.

Один из главных вопросов, волнующих налогоплательщиков, продавших автомобиль или квартиру в течение отчетного периода – «Когда можно подавать декларацию на имущественный вычет?».

Срок подачи этой декларации определяется сроком подачи отчетности по доходам физического лица за определенный период – не позднее 30 апреля следующего года.

Недвижимость была продана в 2015 году. Срок подачи 3-НДФЛ – до 30.04.2016.

Остались вопросы? Задайте их в рубрике «Вопрос-ответ»

Рекомендуем заполнять декларацию в онлайн сервисе НДФЛка

(голосов: 6, в среднем: 5,00 из 5)

Немного запутался. Заполняю сейчас декларацию 3-НДФЛ по доходам за весь 2012 год для получение остатка налогового вычета, полагающегося мне в связи с приобретением недвижимости в 2011 году. Первый раз подавал в середине 2012 по доходам за 2011, но доходы составили сумму конечно меньше 2 млн руб, т.е. у меня осталось право на остаток имущественного вычета. У налоговой специальная программа на сайте, с которой никак не справлюсь.

Мне надо, чтобы за 2011 год программа учла мои доходы в сумме 944 579,42 руб, по которым я уже получил возврат НДФЛ. А за 2012г мои доходы составили 1 370 322,94, однако вычет я могу получить только с суммы ( 2 млн руб - 944 579,42 руб ) = 1 055 420,58 руб. Вопрос: как мне правильно указать эти доходы и вычеты в программе на вкладке "Вычеты", чтобы программа каждый раз не выдавала сообщение как на прикрепленной ниже картинке (при нажатии на "Исправить" курсор переходит на выделенное красным поле)?

Поделиться с друзьями

![]()

бухгалтер в одном лице Регистрация 06.08.2012 Адрес Ростовская область Сообщений 2,551

Novosedoff. а почему, судя по картинке, у вас программа за 2012 год? Вроде бы эта программа не обновляется, а каждый год устанавливается заново. Я когда-то пыталась в ней работать, и именно этим она мне и не понравилось. При работе в "Налогоплательщик ЮЛ" (пусть вас не пугает название, там тоже есть 3-НДФЛ для физлиц) декларация сохраняется и в следующем году все предыдущие данные учитываются.

Так может, именно поэтому у вас и не получается, что нужно поставить свежую программку?

Жизнь - не роман Дюма. В жизни бухгалтер всегда один за всех. И эти все на одного бухгалтера!

![]()

бухгалтер в одном лице Регистрация 06.08.2012 Адрес Ростовская область Сообщений 2,551

Novosedoff. судя по картинке, первые два поля "Стоимость объекта (доли)" и "Вычет по предыдущим годам декларации" вы заполняете правильно.

Поле "вычет по пред. годам у налогового агента" заполняете только тогда, когда вы приносили вашему работодателю уведомление из ИФНС о том, чтобы он начислял вам НДФЛ, но отдавал вам (в справке 2-НДФЛ для этого есть специальные пункты 4.2 - 4.4. Если этого не было, то поле должно быть пустым. В вашем случае год - 2011-ый.

"Сумма, перешедшая с предыдущего года" - как вам уже написали :

Сумма перешедшая с прошлого года=2 млн руб - 944 579,42 руб = 1 055 420,58

"Вычет у налогового агента" - так же заполняется в том случае, если вы в 2012 г. приносили уведомление из налоговой работодателю. Судя по всему, вы этого не делали ни разу, поэтому поле тоже должно быть пустым.

Обратите внимание, что все показатели заполняются в рублях, т.е. никаких точек и запятых в полях быть не должно. Возможно, именно поэтому программа выдает вашу ошибку, поскольку не учитывает знаки препинания, а без них введенная вами сумма получается больше 2 млн.

Последний раз редактировалось Крысавица; 05.02.2015 в 14:44.

Жизнь - не роман Дюма. В жизни бухгалтер всегда один за всех. И эти все на одного бухгалтера!