Рейтинг: 5.0/5.0 (1883 проголосовавших)

Рейтинг: 5.0/5.0 (1883 проголосовавших)Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Поле 109 платежного поручения (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Поле 109 платежного порученияПриказ Минфина России от 12.11.2013 N 107н

(ред. от 23.09.2015)

"Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации"

(вместе с "Правилами указания информации, идентифицирующей плательщика, получателя средств в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации", "Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами", "Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами", "Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (за исключением платежей, администрируемых налоговыми и таможенными органами)", "Правилами указания информации, идентифицирующей лицо или орган, составивший распоряжение о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации")

(Зарегистрировано в Минюсте России 30.12.2013 N 30913)

(с изм. и доп. вступ. в силу с 28.03.2016) 10. В реквизите "109" распоряжения о переводе денежных средств указывается значение даты документа основания платежа, которое состоит из 10 знаков: первые два знака обозначают календарный день (могут принимать значения от 01 до 31), 4-й и 5-й знаки - месяц (значения от 01 до 12), знаки с 7-го по 10-й обозначают год, в 3-м и 6-м знаках в качестве разделительных знаков проставляется точка (".").

Типовая ситуация: Как заполнить платежное поручение на уплату страховых взносов? (для бюджетной организации)

(Издательство "Главная книга", 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

Типовая ситуация: Как заполнить платежное поручение на уплату налога? (для бюджетной организации)

(Издательство "Главная книга", 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

Поле 109 в платежном поручении 2015года заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что делать, если вы затрудняетесь в выборе значения для данного поля? Ответы на эти вопросы даны в нашей статье.

Когда заполняется поле 109 «Дата документа»Поле 109 «Дата документа» заполняется при формировании платежных поручений для перечисления налогов в бюджеты всех уровней. При этом нужно руководствоваться Правилами указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденными приказом Минфина России от 12.11.2013 № 107н.

Правила заполнения поля 109В поле 109 «Дата документа» указывается дата основания платежа. Рассматриваемое поле состоит из 10 знаков:

Важно сразу заметить, что поле 109 «Дата документа» взаимосвязано с полем 106 «Основание платежа». Его значения напрямую зависят от значений этого поля.

Для платежей текущего периода, когда в поле 106 «Основание платежа» указывается показатель ТП, в поле 109 «Дата документа» проставляется дата подписания декларации, представленной в налоговый орган.

При добровольном погашении кредиторской задолженности по налогам, при условии ее самостоятельного обнаружения, в поле 109 указывается 0 (значение поля 106 — ЗД).

В исключительных случаях, установленных законодательством, в поле 109 «Дата документа» проставляется конкретная дата. Это происходит, когда поле 106 «Основание платежа» имеет значение:

В случае, когда организация уплачивает авансовый платеж по налогу либо затрудняется с выбором значения для поля 109, допускается указание значения 0. Это подтвердили чиновники в письме Минфина России от 25.02.2014 № 02-08-12/7820.

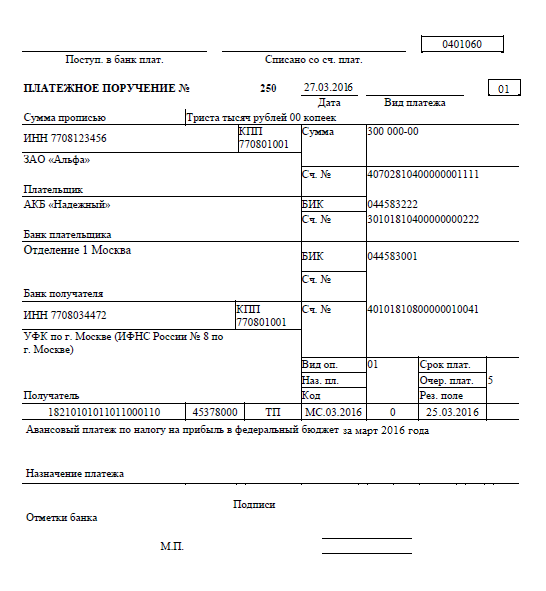

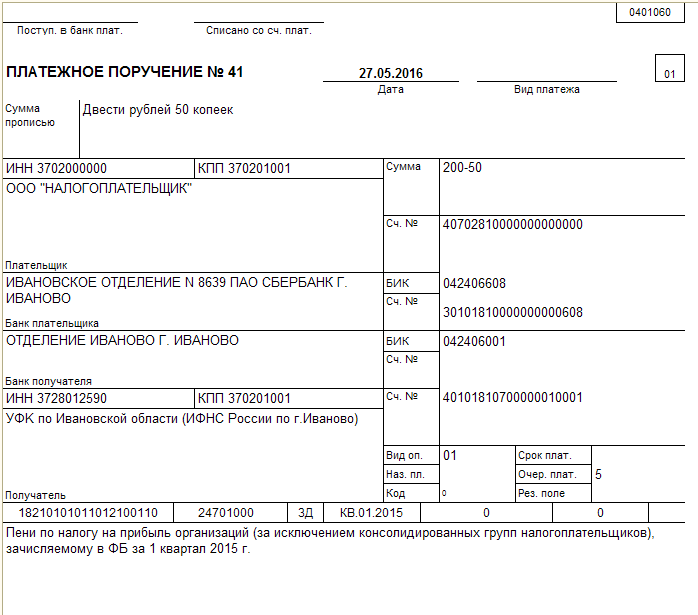

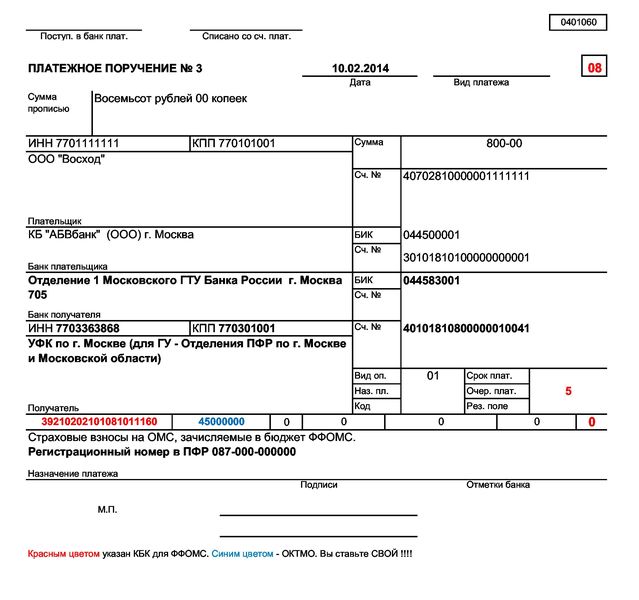

Примеры заполнения поля 109Разберем несколько примеров заполнения поля 109 «Дата документа».

Пример 1Организация уплачивает текущий платеж по налогу на прибыль. Дата подписания декларации, представленной в налоговый орган, — 28.04.2015. Тогда поле 106 «Основание платежа» имеет значение ТП, следовательно, в поле 109 будет указано: 28.04.2015.

Пример 2Организация самостоятельно выявила недоплату по налогу на имущество за 2013 год и перечисляет его. При этом поле 106 должно иметь значение ЗД, а поле 109 — 0.

Пример 3Организация уплачивает налог по требованию налогового органа от 25.08.2015. В поле 106 указано значение ТР, а в поле 109 — дата выставленного требования: 25.08.2015.

Пример 4Организация уплачивает авансовый платеж по земельному налогу. В поле 106 «Основание платежа» нет никаких значений, в поле 109 будет указан 0.

ИтогиПоле 109 «Дата документа» не несет в себе ключевую информацию о совершаемом платеже и не приводит к неперечислению налога в бюджет, а также начислению пеней. Однако правила заполнения данного поля закреплены законодательно, поэтому каждому бухгалтеру необходимо ознакомиться с ними, прежде чем приступать к формированию платежных поручений.

Заполнять поле 107 в платежном поручении НДФЛ надо очень внимательно, поскольку налоговики сверяют платежки с 6-НДФЛ. Смотрите образец заполнения поля 107 в платежном поручении в 2016 году.

Рассмотрим несколько ситуаций, которые могут возникнуть при заполнении платежек по НДФЛ.

Поле 107 в платежном поручении в 2016 годуПоле 107 ("Налоговый период") в платежном поручении заполняют по-разному. Варианты такие:

Многие банки пропускают платежные поручения с любым значением в поле 107 платежного поручения по НДФЛ. Но, если поставить конкретный срок, инспекторам будет проще сопоставить даты в расчете 6-НДФЛ с датами фактических платежей. А любое расхождение в датах может привести к пеням и штрафам.

Из порядка заполнения платежных поручени следует, что в поле 107 надо писать точные даты при соблюдении двух условий:

Налоговый период по НДФЛ - год (ст. 216 НК РФ). Компания перечисляет налог за год несколько раз, и кодекс определяет максимальные даты платежа. Например, для отпускных или пособий срок оплаты - последний день месяца. Для зарплаты - день, следующий за выдачей (п. 6 ст. 226 НК РФ). Значит, в поле 107 платежного поручения надо писать дату. Так считают в Минфине.

Но могут возникнуть сложности при заполнении поля 107 в платежном поручении в 2016 году (образец смотрите ниже).

Поле 107 в платежном поручении в 2016 году образецКомпания вправе оформить одну платежку, чтобы перечислить НДФЛ с отпускных и пособий, разъяснила ФНС России в письме от 01.09.2016 № БС-3-11/4028@.

НДФЛ с отпускных и пособий. Срок уплаты НДФЛ с отпускных и пособий единый - не позднее последнего дня месяца, в котором выданы деньги работникам (п. 6 ст. 226 НК РФ).

ФНС решила, что заплатить налог можно по одному поручению. Налоговики считают, что в поле 107 надо заполнить месяц, в котором сотрудник получил доход. Например, если компания выдала отпускные и пособия в сентябре, то запишите МС.09.2016 (см. образец). Ведь периодичность уплаты налога с таких выплат - месяц. Поэтому в первых двух знаках в поле 107 надо ставить МС.

Ниже смотрите Образец заполнения поля 107 в платежном поручении по НФДЛ с отпускных и пособий.

Скачать образец платежного поручения можно по ссылке в конце статьи.

НДФЛ с зарплаты и отпускных. Если компания перечисляет налог с зарплаты и отпускных, обычно сроки таких платежей разные. Налог с зарплаты платят не позднее дня, следующего за выдачей денег. А для отпускных - последний день месяца, в котором сотрудник получил доход. Поэтому компании составляют несколько платежек. Не ясно, надо ли в платежках по-разному заполнять поле 107. Есть два варианта, как заполнить показатель налогового периода.

Какой бы вариант компания ни выбрала, платеж поступит в бюджет.

Заполнение поля 107 в платежном поручении. СитуацииПрограмма "Клиент-банк" не дает поставить дату в поле 107 платежного поручения. В этом случае надо поставить в поле ГД.00.2016 или месяц, например МС.09.2016. А в банк надо отправить письмо о том, что "Клиент-банк" работает неправильно.

Если "Клиент-банк" не дает заполнить дату в поле 107 платежного поручения по НДФЛ, заполняют поле так, как позволяет программа. Платеж в любом случае попадет в бюджет, но у инспекторов могут возникнуть вопросы. Тогда достаточно будет уточнить платежку.

Компания перечисляла НДФЛ с зарплаты за август, а в поле 107 платежного поручения написала МС.09.2016. Программа ИФНС посчитала, что налог не уплачен. В этом случае надо подать в инспекцию заявление об уточнении платежа. Но пвторно налог не перечислять.

Инспекторы считают, что при заполнении поля 107 в платежном поручении в 2016 году нужно ориентироваться на месяц, в котором физлицо получило доход. Например, если компания выдает зарплату за август в сентябре, в платежке нужно ставить МС.08.2016, а не МС.09.2016. Ведь дата получения дохода - 31 августа (п. 2 ст. 223 НК РФ). Но в любом случае налог попадает в бюджет, поэтому достаточно уточнить платежку.

Если "Клиент-банк" позволяет ставить в поле 107 дату, то надо указать ее. Тогда путаницы с платежками не будет.

Компания выдала зарплату за декабрь в январе, в поле 107 платежки написала МС.12.2015. Программа налоговиков насчитала пени. В этом случае надо подать заявление в инспекцию с просьбой пересчитать пени.

Если компания выдает зарплату за декабрь в январе, выплату показывают в разделе 2 расчета 6-НДФЛ. Программа ИФНС сверяет даты и суммы в разделе 2 с информацией об уплате. Если в поле 107 платежного поручения компания записала МС.12.2015, программа считает, что это налог за прошлый год, и отбрасывает платежи. В итоге инспекторы начисляют пени на налог, удержанный в январе с зарплаты 2015 года. Это незаконно, поэтому требуйте пересчитать пени.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

В 14–17 разрядах КБК надо ставить 2100 — при оплате пеней и 2200 — при перечислении процентов. С этого года КБК для пеней изменились. Вместо единого кода для пеней и процентов по налогам теперь появилось два разных. Если в поле платежного поручения 104 (КБК) будет неточность, то платеж потеряется уточнить. Для этого подают заявление в инспекцию.

Поле 105 платежного поручения. ОКТМО

С этого года в поле платежного поручения 105 надо ставить только новые коды ОКТМО. В зависимости от населенного пункта ОКТМО может состоять из 8 или 11 знаков, при этом в восьмизначных кодах не надо дописывать нули или ставить прочерки.

Поле 16 платежного поручения. Наименование получателя

При ошибке в поле 16 платежного поручения невозможно точно определить администратора платежа. По этой причине казначейство зачисляет платеж в невыясненные, а потом узнает у администраторов платежей, кому из них предназначались деньги.

Поле 101 платежного поручения. Статус плательщика

В поле 101 платежного поручения надо правильно заполнить статус: 01 — организация-налогоплательщик, 02 — налоговый агент, 09 — предприниматель (приложение 5 к приказу Минфина России от 12.11.13 № 107н). Если допустить ошибку, платежи могут зависнуть.

Поле 110 платежного поручения. Тип платежа

В поле 110 платежного поручения ставят только значение 0. Со старыми кодами «ПЕ» и «ПЦ» (пени и проценты) банк не пропустит поручения.

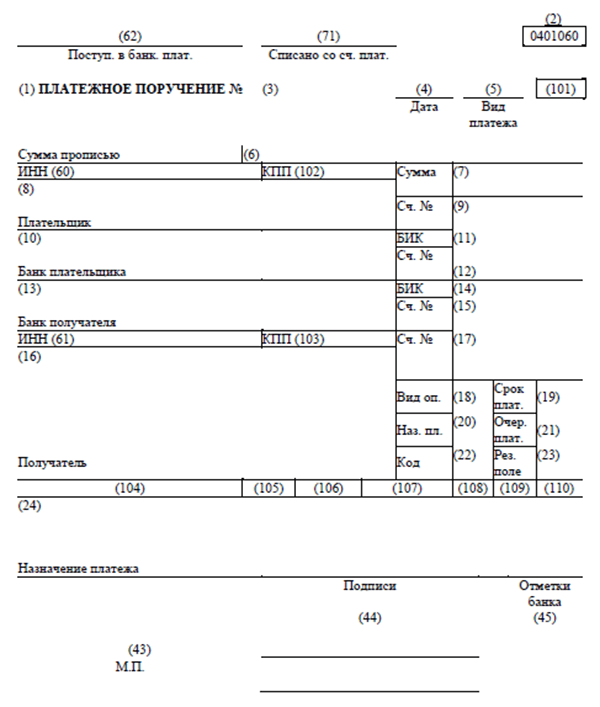

Платежное поручение с расшифровкой полей 2016г.

В реквизите (1) указано наименование документа.

В реквизите (2) указан номер формы по Общероссийскому классификатору управленческой документации, ОК 011-93 (утвержден постановлением Госстандарта России от 30 декабря 1993 г. № 299).

В реквизите (3) проставьте номер платежного поручения цифрами.

В реквизите (4) укажите дату составления распоряжения:

на бумажном носителе – день, месяц, год проставьте цифрами в формате ДД.ММ.ГГГГ;

в электронном виде цифрами в формате банка (день – две цифры, месяц – две цифры, год – четыре цифры).

В реквизите (5) укажите одно из значений:

В электронном виде значение нужно указать в виде кода, установленного банком.

В реквизите (6) укажите сумму платежа. Целые рубли – прописью с заглавной буквы, а копейки – цифрами. При этом слова «рубль», «копейка» не сокращайте. Если сумма платежа прописью выражена в целых рублях, то копейки можно не указывать, а в поле «Сумма» проставить сумму платежа и знак равенства «=».

В реквизите (7) укажите сумму платежа цифрами. Рубли отделите от копеек знаком тире «–». Если копейки не указываются, пропишите сумму платежа и знак равенства «=».

В реквизите (8) укажите наименование плательщика.

В реквизите (9) впишите номер счета плательщика в банке.

В реквизите (10) укажите банк плательщика (наименование и место нахождения).

В реквизите (11) укажите банковский идентификационный код (БИК) банка плательщика.

В реквизите (12) укажите номер корреспондентского счета банка плательщика.

В реквизите (13) укажите банк получателя. Обратите внимание: в 2014 году изменились названия подразделений Банка России:

Составляя платежку, проверьте, не произошли ли такие изменения в вашем регионе.

В реквизите (14) укажите банковский идентификационный код (БИК) банка получателя.

В реквизите (15) укажите номер корреспондентского счета банка получателя.

В реквизите (16) укажите полное или сокращенное наименование организации-получателя (при этом для ИП укажите его Ф. И. О. и правовой статус, для граждан, не являющихся ИП, – Ф. И. О.).

В реквизите (17) укажите номер счета получателя в банке.

В реквизите (18) укажите шифр 01.

В реквизите (19) «Срок платежа» значение не указывается, если другой порядок не установлен банком.

В реквизите (20) «Назначение платежа кодовое» значение не указывается, если другой порядок не установлен банком.

В реквизите (21) укажите очередность платежа цифрой в соответствии с законодательством.

В реквизите (22) есть нюансы. До 31 марта заполнение поля 22 в платежном поручении не предусматривалось.С 31 марта в нем нужно указывать код уникального идентификатора платежа (УИП). Новый показатель представляет собой аналог уникального идентификатора начислений (УИН), который до 31 марта указывался в поле «Назначение платежа». Так же как и УИН, новый идентификатор отражается в платежках только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.1 указания Банка России от 15 июля 2013 г. № 3025-У). При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, УИП не устанавливается. Получатели средств по-прежнему будут идентифицировать поступающие платежи на основании ИНН, КПП, КБК, ОКАТО и других платежных реквизитов. Поэтому в поле «Код» при перечислении текущих налогов и взносов достаточно указать значение «0».

В реквизите (23) «Резервное поле» значение не указывается, если другой порядок не установлен банком.

В реквизите (24) укажите назначение платежа, наименование товаров, работ, услуг, номера и даты документов-оснований, в соответствии с которыми проводится платеж (например, договоров, актов, товарных накладных). Код уникального идентификатора начислений (УИН) с 31 марта 2014 года в платежных поручениях указывать не нужно.

Вместо УИН в реквизите (22) указывается его аналог, который называется УИП.

В реквизите (43) поставьте печать (при наличии).

В реквизите (44) должен поставить свою подпись уполномоченный представитель организации (например, руководитель) в соответствии с заявленными банку образцами в карточке.

В реквизите (45) банк плательщика поставит отметку (штамп), а его уполномоченный представитель – свою подпись.

В реквизите (60) укажите ИНН плательщика (если такой есть).

В реквизите (61) укажите ИНН получателя.

В реквизите (62) сотрудник банка поставит дату поступления распоряжения в банк плательщика.

В реквизите (71) сотрудник банка укажет дату списания средств со счета плательщика.

В реквизите (101) укажите статус организации. В частности:

Полный перечень статусов приведен в приложении 5 к приказу Минфина России от 12 ноября 2013 г. № 107н.

В реквизите (102) укажите КПП плательщика.

В реквизите (103) укажите КПП получателя.

В реквизите (104) укажите значение КБК.

В реквизите (105) укажите код ОКТМО (при уплате налога на основании налоговой декларации или расчета укажите код ОКТМО такой же, как в декларации, расчете). При этом до 1 января 2015 года банки не будут отказывать в проведении платежа, если вместо кода ОКТМО будет указан код ОКАТО (письмо Минфина России от 17 февраля 2014 г. № 02-08-12/6562).

В реквизите (106) при уплате налоговых и таможенных платежей укажите значение основания платежа. В частности:

Полный перечень значений приведен в пункте 7 приложения 2 и пункте 7 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

Порядок указания значения установлен в пункте 8 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н;

В реквизите (108) укажите:

При уплате налоговых платежей – номер документа, который является основанием платежа.

Например:

Полный перечень значений приведен в пункте 9 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате таможенных платежей руководствуйтесь порядком заполнения реквизита, приведенном в пункте 9 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н.

При уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

В реквизите (109) укажите:

при уплате налоговых платежей и таможенных платежей – значение даты документа основания платежа, которое состоит из 10 знаков. Полный перечень значений приведен в пункте 10 приложения 2 и пункте 10 приложения 3 к приказу Минфина России от 12 ноября 2013 г. № 107н;

при уплате других платежей в бюджетную систему, а также при невозможности указать конкретное значение показателя поставьте «0» (п. 4 приложения 2 и п. 5 приложения 4 к приказу Минфина России от 12 ноября 2013 г. № 107н).

Реквизит (110) «Тип платежа» в платежных поручениях, составленных после 31 декабря 2014 года, не заполняйте (приказ Минфина России от 30 октября 2014 г. № 126н). В силу специфики программного обеспечения некоторые банки требуют проставлять в данном поле нули. Однако Казначейство России в письме от 3 апреля 2015 г. № 07-04-05/05-215 еще раз подчеркнуло: при контроле заполнения реквизитов поручений на перечисление платежей в бюджет необходимо соблюдать действующие правила.

![]()

![]()

![]()

Внимание! Информация в статье могла устареть. Все самые актуальные сведения по любым юридическим вопросам - в консультациях наших юристов.

Платежным поручением является форма безналичных расчетов, которая представляет собой распоряжение плательщика (вкладчика) своему банковскому учреждению о перечислении определенной суммы на счет получателя денежных средств в данном или другом банке.

При платежных поручениях кредитное учреждение обязано по первому поручению плательщика за его счет перевести энную сумму на счет указанного лица в определенный установленный срок.

В 2014 году произошли изменения, касающиеся заполнения платежных поручений. Связано, это, прежде всего, с внесением в действие приказа Министерства Финансов РФ № 107 н от 12.11.13.

Данная форма применяется при безналичных расчетах и погашении налоговых и страховых возмещений. В образце платежного поручения выделены специальные поля, на которые стоит обратить внимание, ведь именно они претерпели изменения в новом году.

Образец заполненного платёжного поручения НДФЛ

В нынешнем году в платежном поручении появляется – УИН, что расшифровывается, как уникальный идентификатор начисления. Эти данные должен предоставить администратор, который отвечает за доходы бюджетов.

Этот реквизит с 1 января по 30 марта 2014 года. Он указан первым в реквизите под названием «Назначение платежа», состоящий из 24 знаков. Три первых знака – значение УИН. Остальные знаки принимают значения уникального идентификатора начисления.

По новым правилам до 31 марта 2014 года реквизиты в поле 22 не указываются. А с 31 марта в силу вступает закон заполнения поля «Код». Кроме УИН появится еще УИП.

Пункт 12 приложение 2 и пункт 7 приложения 4 приказа № 107 говорят, что в пункте 22 под названием «Код» должен быть указан УИН. Таким образом, можно сделать вывод, что УИП и УИН – одинаковые показатели.

В соответствии с приложением 5 и приказом № 107н это поле является обязательным для заполнения при заполненных полях 104-110.

В поле 101 указан статус плательщика. Этот показатель варьируется от 01 до 26.

Согласно новым требованиям при перечислении страховых взносов во всех платежах необходимо ставить 08.

Примеры других статусов

«01» – плательщик налогов, который является юридическим лицом;

«02» – агент по налогам;

«03» – представители федеральной почтовой связи;

«04» – налоговый орган;

«05» – местные органы Федерации судебных приставов;

«06» – юридическое лицо, являющиеся участником внешнеэкономической деятельности;

«07» – орган таможни;

«08» – индивидуальный предприниматель;

«09» – плательщик налоговых отчислений, который является индивидуальным предпринимателем;

«10» – плательщик налоговых отчислений, который является частным нотариусом;

«11» – плательщик налогов, частный адвокат;

«12» – плательщик налогов, главный в крестьянском (фермерском) хозяйствовании;

«13» – плательщик налогов, являющийся физическим лицом;

«14» – плательщик налогов, осуществляющий выплаты физическим лицам;

«15» – кредитное учреждение или федеральная почтовая связь, которые составили платежное поручение на перевод денежных средств полученных от физических лиц;

«16» – физическое лицо, которое принимает участие во внешнеэкономической деятельности;

«17» – индивидуальный предприниматель, который принимает участие во внешнеэкономической деятельности;

«18» – плательщик платежей по таможне;

«19» – организации, которые составили распоряжение насчет перевода денежных средств высчитанных из зарплаты должника с целью погашения долгов по платежам в бюджете РФ;

«20» – банк, который составил распоряжение насчет перевода денежных средств по отдельному платежу физического лица;

«21» – участник, отвечающий по консолидированным группам налогоплательщиков;

«22» – участник консолидированной группы плательщиков налоговых возмещений;

«23» – контролирующий орган, отвечающий за уплату страховых взносов;

«24» – физическое лицо, которое осуществляет перевод денежных средств в погашение страховых взносов и других платежей в бюджет РФ;

«25» – кредитные организации, которые составили распоряжение о переводе денег в бюджет РФ при возврате НДС и при уплате акцизов, которые были исчислены по реализации прибыли за пределами территории России, а также акцизы по алкогольной продукции;

«26» – участники или собственники имущества должника, которые составили распоряжение о переводе денег с целью погашения обязательных платежей должником, которые включены в реестр требований кредиторов.

В это поле необходимо вписать 20-значный КБК. Министерство Финансов РФ от 2013 года 01.07 № 65н утвердил на 2014 год коды бюджетной квалификации.

НДФЛ – 182 1 01 02010 01 1000 110

Взносы в ПФР на выплату трудовой пенсии – 392 1 02 02010 06 1000 160

Взносы в ФФОМС – 392 1 02 02101 08 1011 160

Взносы на случай травмы в ФСС РФ – 393 1 02 02050 07 1000 160

Приказом Росстандарта от 14. 06. 13 утверждено, что в платежных поручениях код ОКАТО изменен на новый ОКТМО, что расшифровывается, как общероссийский классификатор территорий муниципальных образований.

Коды ОКТМО для населенных пунктов состоят из 11 знаков, а для муниципальных организаций – 8.

Сравнивая новый и старый код, можно заметить, что совпадать будут только первые 2 знака, остальные различаются.

Свой код можно узнать либо на сайте ФНС, либо в налоговой инспекции.

В этом поле прописано основание платежа. Согласно пункту 7 приложению 2 к приказу № 107н утверждено, что НДФЛ и страховые взносы остались такими же, как в 2013 году.

«ТП» – платежи за текущий год;

«ЗД» – погашение долгов по истекшим налоговым периодам на добровольной основе;

«БФ» – платеж физического лица на настоящее время, который уплачен со своего счета;

«ТР» – погашение долга по требованию налоговой службы;

«РС» – погашение рассрочки;

«ОТ» – погашение отсрочки;

«ПБ» – погашение долгов, применяемых в ходе банкротства;

и т.д.

В этом поле указывается период уплаты налоговых отчислений в соответствии с законом п. 8 приложения 2 к приказу № 107н.

Данное поле должно иметь 10 знаков. Два первых знака необходимы для определения периодичной уплаты. Она может быть:

месячная (МС), годовая (ГД), полугодовая (ПЛ) и квартальная (КВ).

Далее 3 и 6 знаки – разделительные точки. А 4 и 5 – предназначены для месяца. В 7-ом и 10-ом знаке указан год.

В это поле пишется номер документа, на основании чего производят платеж. Этот показатель зависим от значений поля 106.

Здесь указывается дата подписания расчета согласно абзацу 2 пункта 10 приложения 2к приказу № 107н. Данное поле состоит из 10 знаков, из которых первые два – календарные дни, 4-й и 5-й означают месяц, а с 7 по 10-й знак – год.

В 2014 году изменилось количество кодов для:

ПЕ – оплата пени;

ПЦ – оплата процентов;

0 – другие случаи.

Поэтому теперь при оплате НДФЛ или взносов во внебюджетные фонды, которые отправлены в 2014 году, необходимо ставить 0.

Общие правила к назначению платежа не изменились. Здесь следует указать название товаров (услуг, работ), номер, а также дату товарного документа (договора).

Что касается сроков уплаты НДФЛ и взносов в новом году, то они остались прежними, но заполнение платежного требования значительно поменялось.

1) Нужно ли при отправке физическому лицу указывать ИНН и адрес регистрации? – Эти данные необходимо указывать при перечислении денежных средств в бюджет, а так как физ. лицо не относится к бюджету, то и данные ИНН и регистрации указывать нет необходимости.

2) На настоящий момент нужно ли писать в декларацию ОКАТО или только ОКТМО? – В декларацию необходимо писать только ОКТМО.

3) Какая очередность для госпошлин? – Очередность для госпошлин 5, но некоторые банки требуют очередность 3.

4) Где узнать УИН? – Сведения об УИН до 31.03.14 можно узнать только в банке.

5) Для ООО при уплате налогов, какой статус плательщика писать? – Для страховых взносов статус плательщика 08, для физических лиц оплаты НДФЛ – 02, налог на прибыль – 01. Полный перечень можно найти в приложении 5 Министерства Финансов от 12.11.13 №107н.

Заполняем платежное поручение на уплату НДФЛ в РФ Reviewed by nalogov on Мар 20. Платежным поручением является форма безналичных расчетов, которая представляет собой распоряжение плательщика (вкладчика) своему банковскому учреждению о перечи Платежным поручением является форма безналичных расчетов, которая представляет собой распоряжение плательщика (вкладчика) своему банковскому учреждению о перечи Rating: 0

Статья актуальна и затрагивает все изменения на 2016 год

В прошлом году, Банк России несколько раз вносил изменения в Положение № 383-П «О правилах осуществления перевода денежных средств». В их числе, новые правила заполнения некоторых реквизитов (полей) платежных поручений, часть из которых начинает действовать с 31 марта 2014 года. Эта статья содержит материалы по данной теме, включая возможность скачать образцы документов.

В разговорном языке предприниматели, да и бухгалтеры тоже, называют реквизиты платежного поручения полями. Наверное, так им удобнее, или просто по привычке. Мы не стали строго придерживаться нормативных документов в названии данных элементов. Раз уж вам так нравится, будем писать привычными для бизнеса словами. Начнем с рассмотрения бланка платежного поручения.

Перед вами расположение полей на бланке платежного поручения. В каждом поле красным шрифтом в круглых скобках обозначен номер поля, согласно Положения Банка России. Рядом в квадратных скобках максимальное количество знаков в каждом поле, если этот предел установлен для данного реквизита.

Значения ячеек в платежном поручении - номера реквизитов и число знаков в них

В июле многие предприниматели платят налоги с доходов. Авансовый платеж по УСН за полугодие и ЕНВД за II квартал перечисляют не позднее 25 июля. А бизнесмены на общем режиме платят до 15 июля включительно НДФЛ за 2015 год.

В платежном поручении есть поля, которые предприниматели заполняют по особым правилам. Например, у ИП в отличие от компаний нет КПП. А ИНН состоит из 12 знаков, а не из 10. Из-за ошибок в полях платеж может зависнуть на невыясненных.

Мы проанализировали, в каких полях бухгалтеры и предприниматели часто ошибаются. Расскажем подробнее, как такие поля заполнять.

Номера полей платежного поручения вы можете посмотреть в образце ниже. Для вашего удобства мы выделили номера полей цветом. Платежное поручение на перечисление налога составляют по форме 0401060, приведенной в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Каждому ее полю присвоен свой номер.

Какие особенности учитывать предпринимателю ИНН (поле 60)ИНН бизнесмена состоит из 12 цифр. Это тот индивидуальный номер, который бизнесмен получил в налоговой инспекции как физическое лицо. Регистрируясь в качестве ИП, коммерсанты специальный ИНН не получают. Первая и вторая цифры ИНН не равны нулю (приказ Минфина России от 23.09.2015 № 148н).

Плательщик (поле 8) и его подпись (поле 44)Запишите ФИО предпринимателя и в скобках — ИП. Затем укажите адрес места жительства (регистрации). До и после информации об адресе проставьте «//».

Пример: Солнцева Ольга Петровна (ИП)//г. Краснодар, пр-т Ленина, д. 15, кв. 89//.

В поле 44 бизнесмену нужно расписаться.

Статус плательщика (поле 101)В поле 101 проставьте код 09. Этот статус отличается от того, который ставят в платежном поручении компании (приложение 5 к приказу Минфина России от 12.11.2013 № 107н).

Если бизнесмен платит НДФЛ с выплат работникам, в поле 101 укажите статус плательщика 02.

КПП (поле 102)Индивидуальные предприниматели не получают КПП. Поэтому в поле 102 платежки проставляйте 0.

Как заполнить каждое поле платежки Сумма налога прописью (поле 6) и цифрами (поле 7)В поле 6 укажите прописью с заглавной буквы сумму налога. Слово «рубль» напишите без сокращений (приложение 1 к Положению, утвержденному Банком России от 19.06.2012 № 383-П).

Пример: «Шестьдесят одна тысяча двести пятьдесят рублей».

В поле 7 сумму платежа укажите цифрами. После них проставьте знак «=».

Допустим, вот так: 61250= .

Перечислять налоги в бюджет следует в полных рублях. Сумму менее 50 копеек отбрасывайте, а 50 копеек и более округляйте до полного рубля.

Номер счета (поле 12)Укажите номер корреспондентского счета банка, в котором у индивидуального предпринимателя открыт расчетный счет.

Вид операции (поле 18)Отметьте шифр. Для платежных поручений это всегда 01.

Очередность платежа (поле 21)Перечисляя налоги в срок на основании собственного расчета, укажите пятую очередность. Если платите налог по требованию инспекции, то показывайте значение очередности 3 (п. 2 ст. 855 ГК РФ и письмо Минфина России от 20.01.2014 № 02-03-11/1603).

Уникальный идентификатор начисления (поле 22), ИНН (поле 60). Указывать значение УИН надо, только если вы платите налог по требованию инспекции. Значение УИН состоит из 20 или 25 знаков. Если вы указываете УИН, то отражать в платежке ИНН (поле 60) не понадобится.

Если вы перечисляете текущие платежи на основании своего расчета, то в поле 22 проставьте значение 0. Но тогда в поле 60 обязательно укажите ИНН.

Код бюджетной классификации (поле 104)Впишите 20-значный КБК. Для НДФЛ, упрощенного налога и ЕНВД предусмотрены разные КБК. А у аванса по УСН код зависит от объекта. Значения КБК смотрите в таблице ниже.

КБК по налогам с доходов предпринимателя ОКТМО (поле 105)Код показывает, в какой муниципалитет индивидуальный предприниматель платит налог. Конкретный номер указан в Общероссийском классификаторе территорий муниципальных образований ОК 033-2013. Он утвержден приказом Росстандарта от 14.06.2013 № 159-ст. ОКТМО состоит из 8 или 11 знаков. Если ваш ОКТМО состоит из 8 символов, то дописывать нули до 11 знаков не нужно.

Узнать свой код ОКТМО можно на сайте ФНС России. Для этого зайдите на главной странице в раздел «Электронные сервисы» и выберите «Узнай ОКТМО». Затем введите свой регион и муниципальное образование. Сервис напишет ваш ОКТМО.

Основание платежа (поле 106)Перечисляя налоги в срок, впишите код текущих платежей «ТП».

Если вы погашаете в добровольном порядке задолженность по налогу, то вместо «ТП» в поле 106 пишите «ЗД». Если погашаете задолженность по требованию налоговиков, то основание платежа — «ТР».

Налоговый период (поле 107)В платежном поручении на уплату суммы ЕНВД или аванса по УСН за полугодие 2016 года укажите КВ.02.2016. Если же ИП платит в июле НДФЛ за 2015 год, то в поле нужно отразить ГД.00.2015.

Показатель «Налоговый период» состоит из 10 знаков. Первые два знака определяют периодичность уплаты: месяц (МС), квартал (КВ), полгода (ПЛ), год (ГД). В 4-м и 5-м знаках для месячных платежей проставляют номер месяца текущего года, для квартальных платежей — номер квартала, для полугодовых — номер полугодия. Номер месяца может принимать значения от 01 до 12, номер квартала — от 01 до 04, номер полугодия — 01 или 02. В 3-м и 6-м знаках в качестве разделительных знаков проставляется точка «.». В 7—10 знаках указывают год, за который производится уплата налога.

Номер документа (поле 108)Здесь проставьте в платежке 0. И только если платите налог по требованию ИФНС, в поле 108 нужно ставить номер выставленного документа.

Дата документа (поле 109)Это поле заполняют, если платят налог на основании декларации. Упрощенцы не отчитываются за полугодие. Поэтому при перечислении аванса по УСН запишите значение 0. Если же бизнесмен перечисляет налоги на основании декларации, то нужно проставить ее дату. Например, дату сдачи отчетности по ЕНВД за II квартал — 20.07.2016.

Тип платежа (поле 110)Последнее поле в платежке не заполняйте. Раньше в нем указывали тип платежа — пени, проценты и другие платежи. Однако сейчас такого требования нет (Указание Банка России от 06.11.2015 № 3844-У). Это правило действует с 28 марта 2016 года.

Назначение платежа (поле 24)Впишите дополнительную информацию о перечислении средств. Например, «Авансовый платеж за полугодие 2016 года, перечисляемый в связи с применением УСН (объект — доходы)».

Пример заполнения платежного поручения для ИППредприниматель А.Ю. Сорокин применяет упрощенную систему с объектом «доходы» и ведет деятельность в Павловском муниципальном районе Воронежской области. Доходы бизнесмена за полугодие 2016 года составили 750 000 руб. Льготные ставки по УСН для объекта «доходы» в регионе не введены. Поэтому авансовый платеж равен 45 000 :

Бизнесмен перечислил аванс в срок. Поэтому в платежном поручении бизнесмен указал в поле 21 пятую очередность: 5 .

В поле 101 отметил: 09. Предприниматели при уплате налогов с доходов от своего бизнеса отмечают именно этот код.

В поле 104 платежки коммерсант записал КБК для уплаты аванса с доходов: 182 1 05 01011 01 1000 110 .

В поле 105 — ОКТМО Павловского муниципального района Воронежской области: 20633404 .

В поле 106 отметил: ТП .

А в поле 107: КВ.02.2016 .

В поле 108 поставил: 0 .

В поле 22 «Код» также вписал 0, так как при уплате текущих налогов и взносов, рассчитанных самостоятельно, УИН не устанавливается: 0 .

В поле 24 «Назначение платежа» отметил дополнительную информацию, связанную с перечислением денег: «Авансовый платеж за полугодие 2016 года, перечисляемый в связи с применением упрощенной системы налогообложения (УСН, доходы)» .

Образец платежного поручения смотрите ниже. Цветом выделены номера полей платежного поручения.