Рейтинг: 5.0/5.0 (1858 проголосовавших)

Рейтинг: 5.0/5.0 (1858 проголосовавших)Категория: Инструкции

Бухгалтерский план счетов 2013 рб

ТИПОВОЙ ПЛАН СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА (постановление Минфина РБ от 29.06.2011 № 50) НРПА № 8/24548 Наименование счета 1 Основные средства Амортизация основных средств Доходные вложения в материальные активы29 июня 2011

ТИПОВОЙ ПЛАН СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА (постановление Минфина РБ от 29.06.2011 № 50) НРПА № 8/24548 Наименование счета 1 Основные средства Амортизация основных средств Доходные вложения в материальные активы29 июня 2011

ПОСТАНОВЛЕНИЕ МИНИСТЕРСТВА ФИНАНСОВ РЕСПУБЛИКИ БЕЛАРУСЬ. 29 июня 2011 г. № 50. Об установлении типового плана счетов бухгалтерского учета, утверждении Инструкции о порядке применения типового плана счетов

(Комментарий к постановлению Министерства финансов Республики Беларусь от 20 декабря 2012 года № 77 «О внесении изменений и дополнений в постановление Министерства финансов Республики Беларусь от 29 июня 2011 г. № 50»)

Постановлением Министерства финансов Республики Беларусь от 20 декабря 2012 года № 77 «О внесении изменений и дополнений в постановление Министерства финансов Республики Беларусь от 29 июня 2011 г. № 50» (далее – постановление № 77) внесены изменения и дополнения в типовой план счетов бухгалтерского учета (далее – типовой план счетов) и Инструкцию о порядке применения типового плана счетов бухгалтерского учета (далее – Инструкция), утвержденные постановлением Министерства финансов Республики Беларусь от 29 июня 2011 г. № 50.

Постановление № 77 вступило в силу с 1 января 2013 года.

В типовом плане счетов счет 03 «Доходные вложения в материальные активы» дополнен субсчетом 03-3 «Прочие доходные вложения в материальные активы», счет 90 «Доходы и расходы по текущей деятельности» - субсчетами 90-8 «Налог на добавленную стоимость, исчисляемый от прочих доходов по текущей деятельности», 90-9 «Прочие налоги и сборы, исчисляемые от прочих доходов по текущей деятельности».

Субсчет 03-3 «Прочие доходные вложения в материальные активы» предназначен для обобщения информации о наличии и движении прочих доходных вложений в материальные активы, за исключением вложений в инвестиционную недвижимость и предметы финансовой аренды (лизинга).

Пример.

Текущей деятельностью организации является производство металлоконструкций. На балансе организации числится оборудование, которое не используется в производстве и сдается в аренду другим организациям. В данном случае деятельность по сдаче оборудования в аренду является инвестиционной деятельностью, доходы от которой отражаются на счете 91 «Прочие доходы и расходы», а оборудование, сдаваемое в аренду, учитывается на счете 03 «Доходные вложения в материальные активы», субсчет 03-3 «Прочие доходные вложения в материальные активы».

Субсчет 90-8 «Налог на добавленную стоимость, исчисляемый от прочих доходов по текущей деятельности» предназначен для обобщения информации о суммах начисленного налога на добавленную стоимость, исчисляемых от прочих доходов по текущей деятельности в соответствии с законодательством.

Субсчет 90-9 «Прочие налоги и сборы, исчисляемые от прочих доходов по текущей деятельности» предназначен для обобщения информации о суммах начисленных налогов и сборов, исчисляемых от прочих доходов по текущей деятельности в соответствии с законодательством (кроме налога на добавленную стоимость).

Дата добавления: 20.01.2013. Скорость загрузки: 4385 Кб/сек. Материальные запасы", "Денежные средства", "Расчеты" Плана счетов. Удобный План счетов бухгалтерского учета РБ.

С введением субсчетов 90-8 «Налог на добавленную стоимость, исчисляемый от прочих доходов по текущей деятельности», 90-9 «Прочие налоги и сборы, исчисляемые от прочих доходов по текущей деятельности» к счету 90 «Доходы и расходы по текущей деятельности» нумерация субсчета «Прочие расходы по текущей деятельности» изменена с «90-8» на «90-10», субсчета «Прибыль (убыток) от текущей деятельности» - с «90-9» на «90-11».

В типовом плане счетов название субсчета 90-2 изменено с «Налог на добавленную стоимость» на «Налог на добавленную стоимость, исчисляемый из выручки от реализации продукции, товаров, работ, услуг», поскольку данный субсчет предназначен для обобщения информации о суммах начисленного налога на добавленную стоимость, исчисляемых из выручки от реализации продукции, товаров, работ, услуг в соответствии с законодательством.

Следует отметить, что в Инструкции сохранена норма о том, что организация может уточнять содержание отдельных субсчетов, приведенных в типовом плане счетов, исключая или объединяя их, а также вводить дополнительные субсчета (часть третья пункта 3 Инструкции).

В Инструкции изменены отдельные положения, касающиеся порядка отражения хозяйственных операций на счетах бухгалтерского учета в организациях (за исключением банков, небанковских кредитно-финансовых организаций, бюджетных организаций) с учетом норм:

Закона Республики Беларусь от 26.10.2012 № 431-З «О внесении изменений и дополнений в Налоговый кодекс Республики Беларусь»;

постановления Министерства финансов Республики Беларусь от 30.04.2012 № 25 «О некоторых вопросах бухгалтерского учета» (далее – постановление № 25);

постановления Министерства финансов Республики Беларусь от 30.04.2012 № 26 «Об утверждении Инструкции по бухгалтерскому учету основных средств и признании утратившими силу некоторых постановлений и отдельных структурных элементов постановлений Министерства финансов Республики Беларусь по вопросам бухгалтерского учета» (далее – постановление № 26);

постановления Министерства финансов Республики Беларусь от 24.08.2012 № 51 «О внесении изменений в постановление Министерства финансов Республики Беларусь от 30 июня 2012 г. № 41» (далее – постановление № 51);

постановления Министерства финансов Республики Беларусь от 14.12.2012 № 74 «О внесении изменений и дополнений в отдельные постановления Министерства финансов Республики Беларусь» (далее – постановление № 74);

постановления Министерства финансов Республики Беларусь от 18.12.2012 № 76 «О внесении изменений и дополнений в постановления Министерства финансов Республики Беларусь от 17 декабря 2007 г. № 188 и от 11 января 2010 г. № 2» (далее – постановление № 76).

План счетов 2013 в рб.doc и скачать игру might and magic vii / меч и магия 7 (rus/rip) бесплатно » скачать беспалтно фильмы, новую музыку, лучшие игры, обои, сериалы, мультфильмы.21 марта 2015

В Инструкцию внесены также редакционные правки.

С принятием постановления № 74 с 1 января 2013 года в бухгалтерском учете выручка от реализации продукции, товаров, работ, услуг, других доходов должна признаваться организациями только по методу начисления. В связи с этим в Инструкции изменена редакция пунктов 25, 72, 73, 77.

С 1 января 2013 года при отражении в бухгалтерском учете дебиторской задолженности виновного лица по недостаче имущества в сумме разницы между суммой, подлежащей взысканию с виновных лиц, и стоимостью недостающего имущества счет 98 «Доходы будущих периодов» не применяется.

Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью недостающего имущества, учитываемой на счете 94 «Недостачи и потери от порчи имущества», отражается по дебету счета 73 «Расчеты с персоналом по прочим операциям» (субсчет 73-2 «Расчеты по возмещению ущерба») и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы».

Суммы недостач имущества, выявленных в отчетном году, но относящихся к прошлым периодам, признанных виновными лицами или присужденных к взысканию с них судом, отражаются по дебету счета 94 «Недостачи и потери от порчи имущества» и кредиту счетов 90 «Доходы и расходы по текущей деятельности», 91 «Прочие доходы и расходы».

Пример 2.

Организация осуществляет производственную деятельность. Предположим, что 31.01.2013 в результате инвентаризации активов выявлена недостача материалов в организации. По данным бухгалтерского учета организации фактическая себестоимость материалов составляет 100000 руб. С виновного лица за недостачу материалов взыскивается 156000 руб.

11.02.2013 виновное лицо внесло в кассу организации 156000 руб.

С 1 января 2013 г. организация признает доходы по методу начисления. Разница между суммой, подлежащей взысканию с виновного лица, и фактической себестоимостью недостающих материалов признается доходом на дату составления первичного учетного документа, подтверждающего факт недостачи материалов (акта инвентаризации).

В соответствии с подпунктом 3.7 пункта 3 статьи 128 Налогового кодекса Республики Беларусь в состав внереализационных доходов включаются поступления в счет возмещения вреда в натуре, убытков, в том числе упущенной выгоды, не связанных с нарушением договорных обязательств, в размерах, превышающих размеры вреда в натуре, убытков, в том числе упущенной выгоды, Такие доходы отражаются на дату их поступления независимо от способа возмещения вреда в натуре, убытков, в том числе упущенной выгоды (включая оплату задолженности перед третьими лицами, зачет встречных требований и др.).

Учитывая изложенное, в указанном примере финансовый результат от недостачи материалов отражается в бухгалтерском учете в январе 2013 года, а разница между суммой, подлежащей взысканию с виновного лица, и фактической себестоимостью недостающих материалов включается в облагаемую базу для исчисления налога на прибыль в феврале 2013 года. В связи с тем, что доход в бухгалтерском учете признается ранее, чем принимается для целей налогообложения, возникает налогооблагаемая временная разница, от которой рассчитывается и в январе 2013 года отражается в бухгалтерском учете отложенное налоговое обязательство.

Хозяйственные операции по недостаче материалов отражаются в бухгалтерском учете следующими записями:

Содержание хозяйственной операции Дебет Кредит Сумма, руб.

Январь 2013 г.

Отражена недостача материалов по фактической себестоимости 94

10

100000

Отражена дебиторская задолженность виновного лица за недостачу материалов по фактической себестоимости 73-2 94 100000

Отражена дебиторская задолженность виновного лица за недостачу материалов в сумме разницы между суммой, подлежащей взысканию с виновного лица, и фактической себестоимостью недостающих материалов 73-2 90-7 56000

Отражен финансовый результат от недостачи материалов 90-7 99 56000

Отражено отложенное налоговое обязательство (56000 х 18%) 99 65 10080

Февраль 2013 г.

Отражено погашение дебиторской задолженности виновным лицом 50 73-2 156000

Отражено списание отложенного налогового обязательства 65 99 10080

Из Инструкции исключена бухгалтерская запись по отражению списания дебиторской задолженности, признанной организацией безнадежной к получению, в дебет счета 63 «Резервы по сомнительным долгам» с кредита счета 76 «Расчеты с разными дебиторами и кредиторами». Это связано тем, что с вступлением в силу с 1 января 2013 года постановления № 74 дебиторская задолженность покупателей за реализованную продукцию, товары, выполненные работы, оказанные услуги отражается только на счете 62 «Расчеты с покупателями и заказчиками» (другие счета учета расчетов не применяются).

Постановлением № 77 часть третья пункта 76 Инструкции, касающаяся видов расходов, учитываемых на счете 97 «Расходы буду

Типовой план счетов бухгалтерского учета. Наименование счета. Номер и наименование субсчета. План счетов - Раздел I "ВНЕОБОРОТНЫЕ АКТИВЫ".

2. Ввести в План счетов | GB.BY * 1) Инструкция по бухгалтерскому учету доходов и расходов, утвержденная постановлением Минфина РБ от 30.09.2011 № 102 (далее – Инструкция № 102)

2. Ввести в План счетов | GB.BY * 1) Инструкция по бухгалтерскому учету доходов и расходов, утвержденная постановлением Минфина РБ от 30.09.2011 № 102 (далее – Инструкция № 102)

Изменения в законодательстве по бухгалтерскому учету с 2015 года

1) В связи с отменой Декрета Президента РБ от 30.06.2000 №15 по курсовым разницам, и принятиемНационального стандарта бухучета и отчетности "Влияние изменений курсов иностранных валют" от 29.10.2014 №69 с 01.01.2015 года произошли следующие изменения:

· Курсовые разницы по переоценке валютной кредиторской задолженности, в том числе по кредитам и займам, при создании объектов недвижимости, и при приобретении основных средств и нематериальных активов, а также расходы, связанные с покупкой иностранной валюты (в сумме разницы между курсом покупки и курсом Национального банка РБ на момент покупки), после ввода (передачи) их в эксплуатацию отражаются на финансовый результат предприятия.

До 01.01.2015 г. курсовые разницы накапливались на счете 08 с последующим списанием на счет 01 в конце квартала или года в соответствии с порядком, утвержденным в учетной политике организации на год.

· Не производится переоценка полученных и выданных авансов, предварительной оплаты, задатков в иностранной валюте.Таким образом, при перечислении поставщику аванса в иностранной валюте, при получении товаров (материалов, услуг) их стоимость будет определяться по курсу на дату перечисления аванса, а не по курсу на дату оприходования.

Аналогичная ситуация будет возникать при поступлении аванса от покупателя в иностранной валюте. Т.е. при определении размера выручки от реализации товаров (работ, услуг) будет применяться курс на дату получения аванса, а не на дату признания выручки от реализации.

· Курсовые разницы, учтенные по состоянию на 31.12.2014 года в составе резервного фонда, подлежат в январе 2015 года переносу на добавочный фонд организации.

Таким образом, все возникающие курсовые разницы с 01.01.2015 года будут учитываться в составе доходов (расходов) по финансовой деятельности на счете 91 .

Исключение составят только курсовые разницы, возникающие при переоценке валютной дебиторской задолженности собственника имущества (учредителей, участников) по вкладам в уставный фонд организации, относимые на добавочный фонд организации.

2) В связи с принятием УказаПрезидента РБ от 19.12.2014 №599 "О списании курсовых разниц" у предприятий появился дополнительный вариант списания курсовых разниц. учтенных в составе расходов будущих периодов по состоянию на 31.12.2014 года, путем последовательного списания за счет доходов будущих периодов, а затем за счет добавочного капитала (фонда переоценки).

В случае наличия несписанного остатка, он должен списываться за счет нераспределенной прибыли (непокрытого убытка) не для целей налогообложения. Этот вариант выгоден предприятиям, имеющим убытки от хозяйственной деятельности для целей налогообложения на конец 2014 года и остатки несписанных курсовых разниц на расходах будущих периодов на 31.12.2014 г. в соответствии с законодательством и учетной политикой.

До принятия данного Указа было запрещено использование сумм добавочного капитала (фонда переоценки) для покрытия убытков от хозяйственной деятельности (в т.ч. от списания курсовых разниц). Однако на данный Указ этот запрет не распространяется.

3) Продлено до 1 января 2017 г. право для организаций списывать проценты по кредитам и займам, полученным на приобретение (создание) основных средств, начисленные после принятия основных средств в состав вложений в долгосрочные активы (на счет 08) и в конце отчетного года включать в первоначальную (переоцененную) стоимость основных средств. Этой возможностью организации могли пользоваться до 01.01.2015 года, если предусматривали данный вариант списания процентов в своей учетной политике на год.

4) В части отражения лизинговых операций:

Инструкция о порядке бухгалтерского учета лизинговых операций, утвержденная Постановлением Министерства финансов РБ от 30.04.2004 N 75 пока что не отменена (не вносились изменения). Поэтому с 01.01.2015 года данная Инструкция в части курсовых разниц противоречит новому Национальному стандарту № 69. Предприятия должны пользоваться Национальным стандартом № 69, т.е. производить списание курсовых разниц на счет 91.

В части так называемых «суммовых» разниц при расчетах в белорусских рублях в эквивалентне иностранной валюте: на данный момент предприятия должны руководствоваться действующей Инструкцией №75 (до момента её отмены). После её отмены «суммовые» разницы будут списываться на счет 91 (если иное не будет оговорено).

Написать комментарийНовый порядок бухгалтерского учета основных средств изложен в Инструкции по бухгалтерскому учету основных средств, утвержденной постановлением Минфина РБ от 30.04.2012 № 26 (далее – Инструкция № 26).

Организация в качестве основных средств принимает к бухгалтерскому учету активы, имеющие материально-вещественную форму, при одновременном выполнении следующих условий:

1) активы предназначены для использования в деятельности организации, в т.ч. в производстве продукции, при выполнении работ, оказании услуг, для управленческих нужд организации, а также для предоставления во временное пользование (временное владение и пользование), за исключением случаев, установленных законодательством;

2) организация предполагает получение экономических выгод от использования активов;

3) активы предназначены для использования в течение периода продолжительностью более 12 месяцев;

4) организация не предполагает отчуждать активы в течение 12 месяцев с даты приобретения;

5) первоначальная стоимость активов может быть достоверно определена.

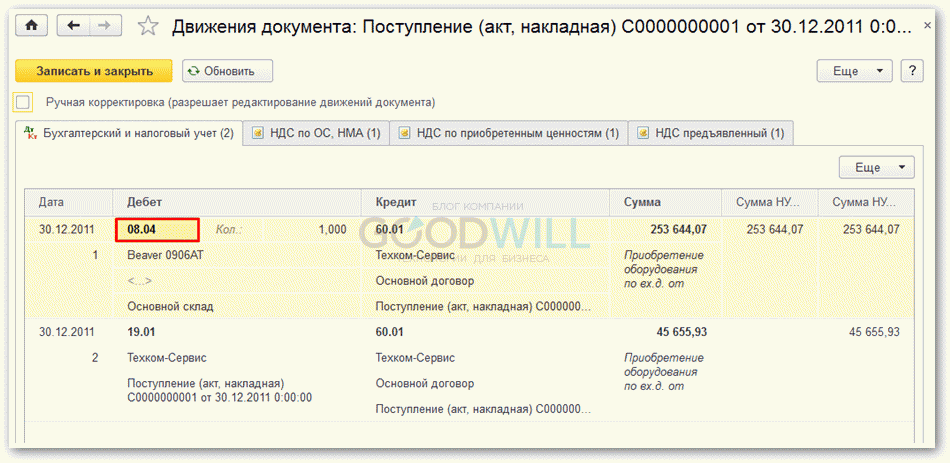

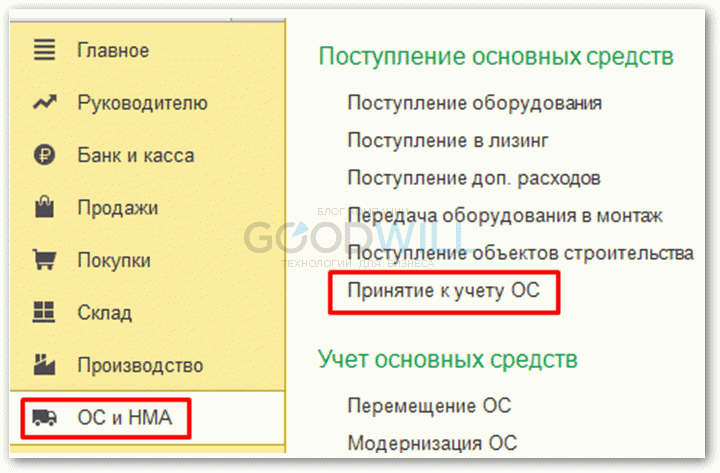

Активы, принимаемые к бухгалтерскому учету в качестве основных средств, до их обязательной государственной регистрации, сертификации и т.п. отражают на счете 08 «Вложения в долгосрочные активы». До 2013 г. активы, подлежащие государственной регистрации либо сертификации, по которым закончены капитальные вложения и оформлены акты приема-передачи, принимались к бухгалтерскому учету в качестве основных средств (п. 16 Инструкции об отражении в бухгалтерском учете хозяйственных операций с основными средствами, утвержденной постановлением Минфина РБ от 20.12.2001 № 127, утратившей силу с 1 января 2013 г. (далее – Инструкция № 127)).

С 1 января 2013 г. для предприятий отсутствует обязанность вводить в эксплуатацию основные средства, не требующие монтажа, в день их приобретения. Ранее эта обязанность содержалась в п. 18 Инструкции № 127. Следовательно, с 2013 г. ввод в эксплуатацию основных средств, не требующих монтажа, может осуществляться с момента начала их использования в хозяйственной деятельности предприятия.

МСФО предусмотрено, что в первоначальную стоимость включают стоимость разборки и демонтажа актива (затраты на вывод из эксплуатации). Инструкция № 26 также дает право на увеличение первоначальной стоимости основного средства на сумму резерва по выводу основных средств из эксплуатации и аналогичным обязательствам.

Указанный резерв может создаваться только при одновременном выполнении определенных условий (поименованы в п. 23 Инструкции № 26).

Создание резерва по выводу основных средств из эксплуатации является правом, а не обязанностью. Следовательно, решение о создании резерва необходимо отразить в учетной политике организации.

Сумму создаваемого резерва нужно определять исходя из расчетной оценки затрат, необходимых на конец отчетного периода для погашения обязательства. При определении суммы создаваемого резерва не учитывают доходы от ожидаемого выбытия основных средств.

Подробнее читайте в журнале «Главный Бухгалтер»,

Учетная политика организации

С принятием новой редакции <<< Закона Республики Беларусь «Обухгалтерском учете и отчетности»>>> изменяются подходы к постановке бухгалтерского учета в организациях: от жесткой централизованной регламентации учетного процесса со стороны государства постепенно делаются попытки перехода к определенному сочетанию нормативного регулирования и самостоятельности организаций в постановке бухгалтерского учета. Сущность новых подходов к постановке бухгалтерского учета заключается в основном в том, что из совокупности установленных государством общих правил бухгалтерского учета организация самостоятельно выбирает наиболее рациональные, и на этой основе разрабатывает свою учетную политику для решения поставленных перед ней задач.

Именно учетная политика организации систематизирует разрозненные положения и методики путем выбора варианта бухгалтерского учета того или иного вида имущества, обязательств и хозяйственных операций.

Понятие и формирование учетной политики

Понятие учетной политики организации установлено <<< ст. 6 ЗаконаРеспублики Беларусь от 18.10.1994 № 3321-XII «О бухгалтерском учете иотчетности» (НРПА РБ от 19.03.2001, № 2/449) >>> и конкретизировано <<<Положением по бухгалтерскому учету «Учетная политика организации»,утвержденным постановлением Министерства финансов Республики Беларусь от17.04.2002 № 62 (НРПА РБ от 07.05.2002, № 8/8076) >>> . Согласно этим нормативным документам под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. Таким образом, к способам ведения бухгалтерского учета относятся способы группировки и оценки имущества и обязательств, фактов хозяйственной деятельности; организация документооборотов бухгалтерского учета, системы учетных регистров, обработки информации и иные методы и приемы.

Учетная политика организации формируется главным бухгалтером (бухгалтером) организации и утверждается ее руководителем соответствующей организационно-распорядительной документацией (приказом, распоряжением и др.).

При формировании учетной политики организация осуществляет выбор одного способа ведения бухгалтерского учета из нескольких, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования бухгалтерского учета в Республике Беларусь. Если указанная система не устанавливает способа ведения бухгалтерского учета по конкретному вопросу, то при формировании учетной политики организация самостоятельно разрабатывает соответствующий способ исходя из действующих положений по бухгалтерскому учету.

Способы ведения бухгалтерского учета, выбранные организацией при формировании учетной политики, применяют с 1 января года, следующего за годом издания соответствующего организационно-распорядительного документа. При этом они применяются всеми структурными подразделениями организации (включая выделенные на отдельный баланс) независимо от места их расположения.

Помимо выбранных способов ведения бухгалтерского учета, приказом по учетной политике утверждаются:

– рабочий план счетов бухгалтерского учета, содержащий применяемые в организации синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

– формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены унифицированные (типовые) формы первичных учетных документов, а также регистры и формы документов для внутренней бухгалтерской отчетности;

– методы оценки отдельных видов имущества и обязательств;

– порядок проведения инвентаризации активов и обязательств организации;

– правила документооборота и технология обработки учетной информации;

– порядок контроля за хозяйственными операциями, а также другие решения, необходимые для правильной постановки бухгалтерского учета.

Вновь созданная организация оформляет избранную ею учетную политику до первой публикации бухгалтерской отчетности, но не позднее 90 дней со дня приобретения прав юридического лица (государственной регистрации). Избранная организацией учетная политика считается принятой со дня приобретения прав юридического лица (государственной регистрации).

Учетная политика организации может быть изменена в следующих случаях:

– изменения законодательства Республики Беларусь или нормативных актов по бухгалтерскому учету;

– существенного изменения условий деятельности, реорганизации, слияния, разделения, присоединения организации (смены собственников);

– разработки новых способов ведения бухгалтерского учета.

Изменения в учетной политике должны быть обоснованными и оформляются в таком же порядке, как и учетная политика.

Последствия изменений в учетной политике, не связанные с изменением законодательства Республики Беларусь, должны быть оценены в стоимостном выражении. Оценка производится на основании выверенных организацией данных на 1-е число месяца, с которого применяются измененные способы ведения бухгалтерского учета.

Выбор методики бухгалтерского учета

Установление порядка начисления амортизации по основным средствам .

В соответствии с <<< Положением по бухгалтерскому учету основныхсредств, утвержденным постановлением Минфина РБ от 12.12.2001 № 118 (НРПАРБ от 28.12.2001, № 8/7602) >>> . <<< Положением о порядке начисленияамортизации основных средств и нематериальных активов, утвержденнымпостановлением Минэкомики, Минфина, Минстата, Минстройархитектуры РБ от23.11.2001 № 187/110/96/18 (НРПА РБ 11.12.2001, № 8/7522) >>> . амортизация объектов основных средств производится одним из следующих способов: линейный способ; способ уменьшаемого остатка с коэффициентом ускорения до 2,5 раз; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ) (производительный способ).

При выборе способа начисления амортизации по основным средствам нужно учитывать, что способы уменьшаемого остатка и списания стоимости по сумме чисел лет срока полезного использования являются методами ускоренной амортизации. При их использовании в первые годы затраты на производство увеличиваются, что приводит к снижению суммы прибыли и налога на прибыль. Сумма налога на недвижимость в первые годы эксплуатации объектов основных средств также сокращается за счет уменьшения их остаточной стоимости.

Кроме того, следует принять во внимание, что при использовании методов ускоренной амортизации сумма амортизации по годам уменьшается. Затраты на ремонт основных средств, наоборот, по годам увеличиваются. Следовательно, применение методов ускоренной амортизации обеспечивает примерно одинаковые совокупные расходы на амортизацию и на ремонт основных средств по годам.

При выборе способа начисления амортизации по основным средствам нужно также учитывать, что при применении методов ускоренной амортизации уменьшается сумма не облагаемой налогом прибыли, направляемой на капитальные вложения.

Помимо выбранных способов амортизационных отчислений в составе информации об учетной политике по основным средствам подлежит раскрытию следующая информация:

– о способах оценки основных средств, приобретенных в обмен на другое имущество, отличное от денежных средств;

– изменениях стоимости основных средств, в которой они приняты к бухгалтерскому учету (включая случаи достройки, дооборудования, реконструкции и частичной ликвидации);

– принятых сроках полезного использования объектов;

– объектах основных средств, стоимость которых не погашается;

– объектах основных средств, предоставленных и полученных по договору аренды.

При осуществлении лизинговых операций в составе информации об учетной политике лизингодателя и лизингополучателя подлежит отражению следующая информация:

– выбранных условиях постановки лизингового имущества на баланс (на баланс лизингодателя или лизингополучателя);

– порядке лизинговых платежей в последующем отчетном периоде и до конца действия договора лизинга.

Установление порядка начисления амортизации по нематериальнымактивам. По нематериальным активам амортизационные отчисления осуществляются одним из следующих способов: линейный способ исходя из норм, исчисленных организацией на основе срока их полезного использования; способ списания стоимости пропорционально объему продукции (работ, услуг).

Срок полезного использования определяют по времени, обусловленному договором, либо по периоду, в течение которого от использования соответствующего объекта получают прибыль. При затруднении или невозможности определения срока полезного использования объекта годовая норма определяется в расчете на 10 лет его эксплуатации.

Учет амортизации нематериальных активов может осуществляться с использованием сч. 05 «Износ нематериальных активов» и без его использования.

В первом случае сумма начисленной амортизации отражается по кредиту сч. 05 и дебету соответствующих счетов учета издержек производства и обращения (20 «Основное производство», 44 «Издержки обращения» и т.п.).

Во втором случае соответствующая сумме амортизации часть стоимости нематериальных активов списывается со сч. 04 «Нематериальные активы» в дебет счетов учета затрат (20 «Основное производство», 44 «Издержки обращения» и т.п.).

Указанным способом рекомендуется списывать неотчуждаемые активы (например, деловую репутацию фирмы – «гудвилл») и некоторые другие.

Следует отметить, что при использовании сч. 05 сальдо по сч. 04 отражает первоначальную стоимость нематериальных активов. При списании части стоимости нематериальных активов со счета 04 «Нематериальные активы» сальдо по этому счету отражает их остаточную стоимость.

Определение порядка списания затрат по ремонту основных средств. Затраты по ремонту основных средств могут быть отнесены на себестоимость продукции средств следующими способами: фактические затраты по ремонту основных средств списывают на счета издержек производств или обращения; создают резерв расходов на ремонт основных средств с последующим списанием на него в течение года фактических затрат по ремонту основных средств; фактические затраты по ремонту основных средств учитывают на сч. 31 «Расходы будущих периодов», а затем, как правило, равномерно списывают на издержки производства и обращения.

При первом способе затраты по ремонту основных средств можно предварительно собирать на сч. 23 «Вспомогательные производства», а после окончания ремонта отражать на сч. 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Издержки обращения» и других либо непосредственно на этих счетах. При неравномерно проводимых ремонтных работах по месяцам затраты по ремонту основных средств могут вызвать колебания в себестоимости продукции (особенно в сезонных отраслях производства).

Второй и третий способы списания затрат по ремонту основных средств позволяют равномерно относить эти затраты на себестоимость продукции. При этом создание ремонтного резерва целесообразно практиковать в отраслях, где основная часть расходов по ремонту основных средств приходится на вторую половину года. Счет 31 «Расходы будущих периодов» целесообразно использовать в организациях, где основная часть расходов по ремонт основных средств приходится на первые месяцы отчетного года (мясокомбинаты, сахарные заводы и т.п.). При втором и третьем способе затраты по ремонту основных средств отражаются комплексной статьей.

В некоторых производствах учетной политикой может предусматриваться формирование переходящего резерва расходов на ремонт основных средств по годам (для ремонта, например, печи для обжига стекла или кирпича создается ремонтный фонд в течение нескольких лет).

Определение стоимостного предела отнесения предметов к основнымсредствам и малоценным и быстроизнашивающимся предметам (МБП). Организации имеют право относить к МБП предметы стоимостью на дату отнесения предметов приобретения не более 30-кратного установленного законом размера базисной величины заработной платы (верхний предел) за единицу и предметы, служащие менее одного года, независимо от их стоимости. Руководитель организации вправе устанавливать меньший стоимостной предел для малоценных и быстроизнашивающихся предметов.

Отнесение предметов к основным средствам или МБП оказывает влияние на трудоемкость учета, себестоимость продукции и величину расходов. Синтетический и аналитический учет основных средств является более трудоемким по сравнению с учетом МБП (начисление амортизации в течение длительного времени, необходимость исчисления первоначальной стоимости каждого объекта, достаточно сложный порядок списания объектов при их выбытии и др.).

При отнесении предметов к МБП организация получает возможность быстрого списания их стоимости на издержки производства и расходы. Это обстоятельство заинтересовывает организации в отнесении возможно большего количества предметов к МБП. Вместе с тем следует принимать во внимание, что при отнесении соответствующих объектов к основным средствам организации получают льготы по налогу на прибыль (на стоимость приобретаемых или создаваемых основных средств); при отнесении объектов к МБП они быстрее списываются на производство и тем самым уменьшают налог на прибыль.

Выбор способа начисления амортизации по МБП. Регламентирующие документы предоставляют возможность погашения стоимости переданных в эксплуатацию МБП следующими способами:

1) начисление амортизации в размере 50% стоимости МБП при передаче предметов в эксплуатацию и остальных 50% – при списании предметов;

2) начисление амортизации в размере 100% при передаче предметов в эксплуатацию;

3) линейный способ (исходя из фактической стоимости предмета и норм амортизации, исчисленной исходя из сроков полезного использования);

4) способ списания стоимости предметов пропорционально объему продукции (работ, услуг);

5) предметы стоимостью в пределах 1 базисной величины минимальной заработной платы установленного лимита за единицу могут списываться в расход по мере их отпуска в производство или эксплуатацию без начисления амортизации по этим предметам.

Выбор способа начисления амортизации по МБП оказывает существенное влияние на трудоемкость учета расхода МБП, себестоимость продукции, величину прибыли, налога на прибыль организации.

При втором и пятом способе отпускаемые в эксплуатацию МБП сразу в полной сумме списываются на издержки производства и обращения, и поэтому трудоемкость учета незначительна. Следует также учитывать, что при пятом способе не используется сч. 13 «Износ малоценных и быстроизнашивающихся предметов», что упрощает синтетический учет МБП. Использование второго и пятого способа приводит к завышению себестоимости продукции, уменьшению прибыли, налога на прибыль организации.

Третий и четвертый способы обеспечивают, как правило, равномерное отнесение стоимости МБП на издержки производства и обращения, но они являются и самыми трудоемкими, поскольку требуют разработки норм или сметных ставок и начисления амортизации в течение всего срока использования МБП.

При использовании первого и второго способа начисления амортизации по МБП стоимость оприходуемых при списании МБП в качестве отходов материалов отражается по дебету сч. 10 «Материалы» и кредиту сч. 80 «Прибыли и убытки». Следовательно, данный способ начисления амортизации по МБП ведет к некоторому увеличению налогооблагаемой прибыли.

Выбор варианта синтетического учета производственных запасов. Синтетический учет производственных запасов (материалов и др.) может осуществляться по фактической себестоимости приобретения (заготовления); по учетным ценам (по плановой или нормативной себестоимости приобретения (заготовления), покупным ценам и др.).

При первом варианте синтетический учет производственных запасов осуществляется на сч. 10 «Материалы» по фактической себестоимости приобретения, а при втором варианте – по учетным ценам (плановой или нормативной себестоимости, средним покупным ценам и др.). Если синтетический учет производственных запасов ведется по учетным ценам, то дополнительно используют сч. 15 «Заготовление и приобретение материалов» и сч. 16 «Отклонения в стоимости материалов».

При обоих вариантах аналитический учет отдельных видов материалов осуществляется, как правило, по учетным ценам (плановой или нормативной себестоимости, средним покупным ценам и др.).

Однако при первом варианте учет отклонений фактической себестоимости производственных запасов от стоимости их по учетным ценам осуществляется на отдельных аналитических счетах синтетического сч. 10 «Материалы», а при втором варианте указанные отклонения отражаются на отдельном синтетическом сч. 16 «Отклонения в стоимости материалов».

Порядок расчета и списания отклонений фактической себестоимости производственных запасов от стоимости их по учетным ценам при обоих вариантах существенно не меняется.

Выбор способа (методики) группировки и списания затрат на производство. Действующими методическими рекомендациями и инструкциями по планированию, учету и калькулированию себестоимости продукции организациям разрешается применять несколько методик группировки и списания издержек производства в зависимости от технологических, организационных и других особенностей организации и целевой установки системы управления.

Напомним, что при применении организациями группировки издержек производства и разделении их на прямые и косвенные принято исчислять полную производственную себестоимость продукции.

Прямые расходы учитывают на соответствующих калькуляционных счетах издержек производства (20 «Основное производства», 23 «Вспомогательные производства»), а косвенные – на собирательно-распределительных сч. 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы». По окончании месяца косвенные расходы списывают с двух последних счетов на калькуляционные счета издержек производства и определяют фактическую производственную себестоимость готовой продукции, работ и услуг (после исчисления остатков незавершенного производства). Затем фактическая производственная себестоимость готовой продукции списывается со сч. 20 и 23 в дебет сч. 40 «Готовая продукция», 46 «Реализация продукции (работ, услуг)» и других в зависимости от принятого способа определения момента реализации продукции, о чем будет сказано позднее.

При группировке и списании издержек производства допускается разделение затрат на переменные и постоянные и исчисление неполной (сокращенной, частичной) производственной себестоимости продукции.

Переменные расходы зависят от объема производства продукции. Их можно подразделить на прямые и косвенные (условно-переменные). Прямые переменные расходы находятся в прямой пропорциональной зависимости от объема производства продукции (сырье и материалы, основная заработная плата производственных рабочих и др.). Они учитываются прямым путем на сч. 20 и 23. Косвенные переменные расходы не имеют прямой пропорциональной зависимости от объема производства. Они учитываются на сч. 25 «Общепроизводственные расходы» и по окончании месяца списываются на сч. 20 и 23.

Постоянные расходы не зависят от объема производства. В части производственных затрат они учитываются на сч. 26 «Общехозяйственные расходы», а в части коммерческих – на сч. 43 «Коммерческие расходы». В конце отчетного периода постоянные расходы по действующему законодательству допускается списывать с этих счетов в дебет сч. 46 «Реализация продукции (работ, услуг)». Вследствие этого на сч. 20, 23 и 40 отражается сокращенная производственная себестоимость продукции (без общехозяйственных расходов).

При использовании такой методики группировки и списания затрат на производство отечественная система учета затрат на производство и калькулирования себестоимости продукции становится близкой к американской системе директ-костинг.

Применение новой методики группировки и списания затрат имеет следующие последствия:

а) на счетах производственных затрат, сч. 40 и соответствующих статьях бухгалтерского баланса («Готовая продукция», «Незавершенное производство») отражается неполная производственная себестоимость продукции (без общехозяйственных расходов), что соответственно уменьшает величину актива баланса и оказывает влияние на значение коэффициента текущей платежеспособности организации, исчисляемого отношением оборотного капитала к краткосрочным обязательствам организации (значение этого важнейшего показателя уменьшается);

б) при обычном порядке списания общехозяйственных расходов значительная их часть относится на сч. 08 «Капитальные вложения», непроизводственные счета, сч. 31 «Расходы будущих периодов», 96 «Целевые финансирование и поступления», т.е. эта сумма не включается в себестоимость реализованной продукции. При втором варианте вся сумма общехозяйственных расходов списывается на сч. 46 «Реализация продукции (работ, услуг)», и тем самым существенно завышается себестоимость реализованной продукции, что приводит к уменьшению прибыли, налога на прибыль и показателей рентабельности;

в) в сезонных производствах при выполнении работ долгосрочного характера общехозяйственные расходы при обычном порядке их списания входят в состав незавершенного производства. При втором же варианте их ежемесячно списывают на сч. 46 «Реализация продукции (работ, услуг)». При отсутствии выпуска продукции за какой-либо месяц на сч. 46 отражают только общехозяйственные расходы. Сальдо сч. 46 ежемесячно списывают на сч. 80 «Прибыли и убытки». В этом случае организация становится убыточной, что опасно для оценки ее деятельности со стороны других организаций;

г) при использовании новой методики группировки и списания затрат отечественная система учета издержек производства становится близкой к системе директ-костинг.

Установление способа учета выпуска продукции (работ, услуг). Действующими инструкциями по учету предусматривается возможность учета выпуска продукции (работ, услуг) по двум вариантам: без использования сч. 37 «Выпуск продукции (работ, услуг)» и с использованием данного счета.

При первом, традиционном, варианте в течение отчетного периода готовая продукция, работы и услуги приходуются со сч. 20 и 23 по плановой себестоимости в дебет сч. 40 «Готовая продукция» (в части готовых изделий), 46 «Реализация продукции (работ, услуг)» (в части выполненных работ и оказанных услуг) и др. По окончании отчетного периода определяют фактическую себестоимость готовой продукции (работ, услуг), составляют расчеты по выявлению отклонений фактической их себестоимости от плановой, затем эти отклонения списывают дополнительными бухгалтерскими записями (при перерасходе) или сторнируют (при экономии).

При втором варианте организация использует сч. 37 «Выпуск продукции (работ, услуг)», предназначенный для учета выпущенной продукции, сданных заказчикам работ и оказанных услуг за отчетный период, а также выявления отклонений фактической производственной себестоимости этой продукции, работ, услуг от нормативной или плановой себестоимости.

По дебету этого счета отражается фактическая производственная себестоимость готовой продукции, сданных работ и оказанных услуг, списываемых с кредита сч. 20 и 23, а по кредиту – нормативная или плановая производственная себестоимость в корреспонденции с дебетом сч. 40, 46 и др. На 1-е число месяца дебетовые и кредитовые обороты по сч. 37 сопоставляются и определяется отклонение фактической производственной себестоимости продукции от нормативной или плановой. Выявленное отклонение списывают с кредита этого счета в дебет сч. 46 «Реализация продукции (работ, услуг)». При этом экономия, т.е. превышение нормативной или плановой себестоимости над фактической списывается способом «красное сторно», а перерасход (превышение фактической себестоимости над нормативной или плановой) – дополнительной бухгалтерской записью.

Счет 37 закрывается ежемесячно, и сальдо на отчетную дату не имеет. Использование этого счета позволяет в системном порядке контролировать выпуск продукции из производства, формирование издержек производства, выявлять отклонения фактической себестоимости продукции (работ, услуг) от нормативной или плановой. Кроме того, при его использовании нет необходимости в составлении отдельных расчетов отклонений фактической себестоимости продукции от нормативной или плановой по готовой, отгруженной и реализованной продукции, поскольку выявленное отклонение по готовой продукции сразу списывают на сч. 46. При использовании сч. 37 готовую и отгруженную продукцию отражают на соответствующих счетах и на статьях баланса по нормативной или плановой себестоимости.

Установление метода оценки потребленных производственных запасов,готовой продукции, незавершенного производства. Списание израсходованных (проданных) материальных производственных ресурсов (сырья, материалов, топлива запасов, готовой и др.) разрешается отражать в учете одним из следующих методов оценки запасов:

– по себестоимости каждой единицы;

– по средней себестоимости, определяемой по окончании каждого месяца по однородным видам материальных ресурсов или по отдельным видам ресурсов;

– по себестоимости первых по времени приобретений материальных ресурсов (метод ФИФО);

– по себестоимости последних по времени приобретений материальных ресурсов (метод ЛИФО).

Выбор метода оценки израсходованных материальных ресурсов может оказать существенное влияние на конечный финансовый результат деятельности организации, особенно в условиях инфляции. Например, использование метода ФИФО при постоянном росте цен на материалы приведет к значительному занижению себестоимости продукции и соответственно увеличению прибыли (в том числе налогооблагаемой). Метод ЛИФО в этих условиях, наоборот, вызовет увеличение себестоимости продукции и уменьшение прибыли. С введением различных способов оценки израсходованных материальных ресурсов метод их оценки становится важным элементом управления себестоимостью продукции.

Готовая продукция может отражаться в учете и балансе:

– по полной фактической производственной себестоимости (если в учете не используется сч. 37 и общехозяйственные расходы списываются на счета издержек производства);

– неполной фактической производственной себестоимости (если в учете не используется сч. 37 и общехозяйственные расходы списываются на счет реализации продукции);

– полной нормативной или плановой себестоимости (если в учете используется сч. 37 «Выпуск продукции (работ, услуг)» и общехозяйственные расходы списываются на счета издержек производства);

– неполной нормативной или плановой себестоимости продукции (по прямым статьям расходов), когда используется сч. 37 и общехозяйственные расходы списываются на сч. 46 «Реализация продукции (работ, услуг)».

Незавершенное производство в массовом и серийном производстве может отражаться в балансе по:

– нормативной или плановой себестоимости;

– прямым статьям расходов;

– стоимости сырья, материалов и полуфабрикатов.

При единичном производстве продукции незавершенное производство отражается в балансе по фактическим производственным затратам.

Выбор вариантов оценки готовой продукции и незавершенного производства оказывает влияние на трудоемкость учета и калькулирования себестоимости продукции, выбор методов учета затрат – на производство и калькулирование себестоимости продукции, величину прибыли организации и налог на прибыль. Например, при оценке готовой продукции по прямым статьям расходов и списании общехозяйственных расходов на сч. 46 отпадает необходимость в распределении указанных расходов по различным производствам и непромышленным хозяйствам и появляется возможность использования системы калькулирования, близкой к системе директ-костинг.

При оценке незавершенного производства по стоимости сырья, материалов, полуфабрикатов намного упрощается внедрение попроцессного и позаказного методов учета затрат и калькулирования себестоимости продукции, основным недостатком которых раньше являлась именно сложность оценки незавершенного производства.

При данном варианте все остальные расходы незавершенного производства включают в себестоимость готовой и реализованной продукции, тем самым уменьшают прибыль, налог на прибыль, рентабельность.

Кроме того, занижение стоимости незавершенного производства, отражаемого в балансе отдельной статьей, может оказать влияние на величину оборотных активов, принимаемых в расчет при исчислении коэффициента текущей платежеспособности, – одного из основных официальных показателей структуры баланса организации и ее платежеспособности. К таким же последствиям приводит занижение в балансе стоимости готовой продукции при ее оценке по неполной производственной себестоимости.

Выбор способа учета курсовых разниц. Положительные и отрицательные курсовые разницы, образующиеся в связи с изменением официального курса иностранных валют по отношению к белорусскому рублю, организации обязаны в течение отчетного года списывать со счетов учета денежных средств и расчетов с дебиторами и кредиторами на сч. 83 «Доходы будущих периодов» и на сч. 31 «Расходы будущих периодов» с последующим отнесением на финансовый результат деятельности предприятия в размере соответственно (для дооценки активов) не менее 10% и дооценки обязательств – не более 10% фактической себестоимости реализованной продукции (а для организаций торговли – от суммы себестоимости реализованных товаров и издержек обращения) за отчетный месяц.

Выбор способа распределения косвенных расходов между отдельнымиобъектами учета и калькулирования. Следует сразу подчеркнуть, что в нашей стране не существует законодательно установленных баз распределения косвенных расходов ни между отдельными видами деятельности, ни между отдельными объектами калькуляции. Все применяемые в практике и описанные в отраслевых документах базы распределения носят только рекомендательный, но никак не обязательный характер. Способы распределения косвенных расходов зависят прежде всего от вида расходов. Общепроизводственные и общехозяйственные расходы, например, распределяются между объектами калькулирования чаще всего пропорционально основной заработной плате производственных рабочих, учтенной по этим объектам, или пропорционально плановой (нормативной) себестоимости продукции. Коммерческие косвенные расходы распределяются по видам продукции (работ, услуг), как правило, пропорционально производственной себестоимости.

Выбор способа распределения косвенных расходов зависит от технологических, организационных и ряда других особенностей организаций. Например, косвенные расходы нецелесообразно распределять между объектами учета или калькулирования пропорционально основной заработной плате производственных рабочих, если уровень механизации (автоматизации) труда существенно различается по отдельным производствам, цехам, участкам, бригадам.

От того или иного способа распределения косвенных расходов зависит точность исчисления себестоимости отдельных видов продукции, работ, услуг. В условиях рыночной экономики организация должна стремиться как можно большую часть расходов относить прямым путем на себестоимость отдельных видов продукции.

Выбор методов учета затрат на производство и калькулированиясебестоимости продукции. На промышленных предприятиях применяют нормативный, позаказный, попередельный, попроцессный (простой) и другие методы учета затрат и калькулирования фактической себестоимости продукции. Выбор того или иного метода зависит от технологических, организационных и ряда других особенностей предприятия. Например, нормативный метод учета затрат на производство и калькулирования себестоимости продукции применяют, как правило, в отраслях обрабатывающей промышленности с массовым и серийным производством разнообразной и сложной продукции.

Попередельный метод учета затрат и калькулирования себестоимости продукции распространен в производствах с комплексным использованием сырья, а также в тех отраслях промышленности с массовым и крупносерийным производством, где перерабатываемые сырье и материалы проходят последовательно несколько фаз обработки (переделов).

Попроцессный (простой) метод учета затрат и калькулирования себестоимости продукции применяется на предприятиях с ограниченной номенклатурой продукции и где незавершенное производство отсутствует или же оно незначительно (в добывающей промышленности, на электростанциях и т.п.).

Следует отметить, что на предприятии может применяться не один, а несколько или даже все методы учета затрат на производство и калькулирования себестоимости продукции. Например, на крупных предприятиях в основном производстве может применяться нормативный или попередельный метод; учет затрат по ремонтным работам осуществляется, как правило, позаказным методом; во вспомогательных производствах, вырабатывающих один или несколько однородных видов продукции (котельная, электроцех), применяется попроцессный метод.

Установление вариантов сводного учета затрат на производство. Как известно, сводный учет затрат на производство организуется по бесполуфабрикатному или полуфабрикатному варианту.

При первом варианте предприятия (организации) ограничиваются учетом затрат по каждому цеху (переделу). В бухгалтерских записях движение полуфабрикатов не отражается, а контроль за их движением из одного цеха в другой осуществляется бухгалтерией по данным оперативного учета движения полуфабрикатов в натуральном выражении, который ведется в цехах. В соответствии с таким порядком учета затрат на производство себестоимость полуфабрикатов после каждого передела не определяют, а исчисляют лишь себестоимость готового продукта.

При втором варианте движение полуфабрикатов из цеха в цех оформляется бухгалтерскими записями и после каждого передела калькулируется себестоимость полуфабрикатов. При этом бухгалтерские записи на сч. 20 «Основное производство» столько раз повторяют ранее учтенные производственные затраты, сколько фаз обработки проходят сырье и основные материалы. Такое наслоение ранее произведенных затрат усложняет учет и калькулирование себестоимости продукции, требует исключения из сводных показателей предприятия о затратах на производство внутризаводского оборота.

Вместе с тем полуфабрикатный вариант сводного учета затрат на производство позволяет выявлять себестоимость полуфабрикатов на различных стадиях их обработки и тем самым обеспечивать более действенный контроль за процессом формирования себестоимости продукции.

В практике работы предприятий нередко применяется смешанный вариант сводного учета затрат на производство, при котором часть полуфабрикатов отражается в учете, а на последующих стадиях учет ведется по бесполуфабрикатному варианту.

Выбор метода определения выручки от реализации продукции. Организациям Планом счетов бухгалтерского учета финансово-хозяйственной деятельности (далее – План счетов) разрешено применять только один метод определения и отражения на счетах реализации выручки от реализации продукции – по моменту отгрузки продукции и предъявления платежных документов покупателю (заказчику).

В международной учетной практике используют, как правило, именно этот метод учета реализации продукции (по моменту отгрузки) в соответствии с принципом признания расходов и доходов по методу начисления, требующему временного соответствия доходов и расходов.

Второй метод – по моменту оплаты отгруженной продукции, выполненных работ и оказанных услуг – применяется в мировой практике в исключительных случаях, когда согласно договору поставки (купли-продажи) право собственности переходит к покупателю только после оплаты продукции (при экстремальных условиях, при экспорте). При его использовании возникает временное несоответствие между доходами и расходами.

Признание момента реализации по работам долгосрочного характера. В строительных, научно-исследовательских, проектных, геологических и других организациях, выполняющих работы долгосрочного характера, момент реализации может быть определен по законченным работам или по отдельным этапам этих работ.

В этом случае учет реализации продукции в указанных организациях осуществляется по одному из вышеуказанных вариантов реализации продукции, работ, услуг.

Создание резервов сомнительных долгов. Организации, применяющие метод определения выручки от реализации по отгрузке, могут создавать резерв сомнительных долгов по расчетам с другими юридическими и физическими лицами за продукцию, товары, работы и услуги с отнесением суммы резерва на результаты хозяйственной деятельности.

Известно, что сомнительным долгом признается дебиторская задолженность, не погашенная в сроки, установленные договорами, и не обеспеченная соответствующими гарантиями. Резервы по сомнительным долгам создаются на основе результатов проведения в конце года инвентаризации дебиторской задолженности. Величина резервов определяется самой организацией по каждому сомнительному долгу в отдельности в зависимости от платежеспособности должника и оценки вероятности погашения им долга полностью или частично. Сумма созданных резервов по сомнительным долгам относится на уменьшение налогооблагаемой прибыли, и поэтому организации выгодно резервировать средства на эти цели. Если до конца года, следующего за годом создания резервов по сомнительным долгам, эти резервы в какой-либо части не будут использованы, то неизрасходованные суммы присоединяются к прибыли соответствующего года.

Основное назначение резервов по сомнительным долгам заключается в погашении нереальной для взыскания дебиторской задолженности, возникающей при использовании метода определения выручки от реализации продукции по мере отгрузки товаров. Для того чтобы резервы отвечали своему назначению в полной мере, целесообразно разрешить организациям создавать их не только в конце отчетного года, но и в течение года.

Создание резервов и фондов специального назначения. Организации могут создавать резервы:

– на предстоящую оплату отпусков работникам; на выплату ежегодного вознаграждения за выслугу лет и вознаграждения по итогам работы за год;

– на ремонт основных средств; на производственные затраты по подготовительным работам в сезонных отраслях; на предстоящие затраты по ремонту предметов проката и на другие цели, предусмотренные законодательством Республики Беларусь, нормативными правовыми актами Министерства финансов.

Фонды специального назначения создаются организацией в соответствии с учредительными документами, в которых определяется также порядок их использования.

Выбор техники и формы бухгалтерского учета

Формирование учетной политики включает не только выбор методов, способов, вариантов учета, но и определение форм его ведения и организации.

Разработка рабочего плана счетов. Организация самостоятельно разрабатывает рабочий план счетов на основе Плана счетов. Она вправе из всей совокупности синтетических счетов выбирать действительно необходимые для данной организации, вводить (с разрешения Министерства финансов) новые синтетические счета, используя свободные коды счетов.

На основе системы субсчетов, предусмотренной утвержденным Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий, организации, определяют перечень используемых субсчетов, при необходимости объединяя, исключая или добавляя новые субсчета, а также полную номенклатуру аналитических счетов и их кодовые обозначения.

Выбор формы бухгалтерского учета. Организация самостоятельно выбирает форму учета (журнально-ордерная, упрощенная, машиноориентированная и др.), перечень применяемых учетных регистров, их построение, последовательность и способы записи в них при соблюдении общих методологических принципов ведения бухгалтерского учета.

Организация бухгалтерского учета. Организация самостоятельно выбирает организационные формы построения бухгалтерии. Она может выделить на отдельный баланс свои производства и хозяйства, а также филиалы, представительства, отделения и другие обособленные подразделения, входящие в ее состав.

В организации, относящейся к субъектам малого предпринимательства, не имеющей в штате должности кассира, его обязанности могут выполнять главный бухгалтер или другие работники по письменному распоряжению руководителя с заключением договора о полной индивидуальной ответственности.

Определение количества и сроков проведения инвентаризации имущества иобязательств. Помимо проведения обязательных инвентаризаций (для составления годовой отчетности, при смене материально ответственных лиц, при чрезвычайных ситуациях и т.д.), количество инвентаризаций в отчетном году, даты их проведения, перечень имущества и обязательств, проверяемых при каждой из них, организация устанавливает самостоятельно.