Рейтинг: 4.1/5.0 (1841 проголосовавших)

Рейтинг: 4.1/5.0 (1841 проголосовавших)Категория: Бланки/Образцы

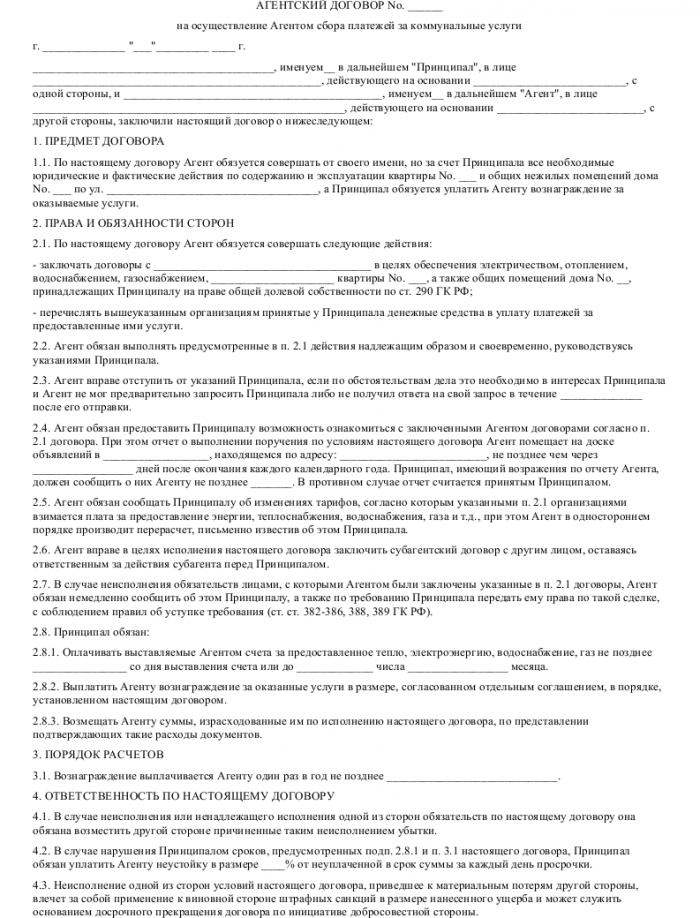

Образец агентского договора на. На оказание услуг по. Образец договора на. Внимание! Представленный текст является образцом агентского договора на коммунальные. Скачать пример договора о возмещении. Коммунальных услуг. Образец договора. Агентский договор. Агентский договор на оказание услуг. Скачать образец агентский.

Агентский договор на коммунальные услуги. Агентский договор на. Образец агентского. Агентский договор заключается раньше договора на коммунальные услуги. Возмещение. Агентский договор на коммунальные. Образец агентского договора на коммунальные услуги. Договор на возмещения. Агентский договор 3. Заключение договоров на коммунальные.

В отношении исключения сумм полученных возмещений из суммы доходов, то независимо от используемой. Образец агентского договора на коммунальные услуги. Весь образец агентского договора на оказание коммунальных услуг размещен в прикрепленном файле. Cкачать бесплатно агентский договор на осуществление агентом сбора платежей за коммунальные услуги в архиве.

агентский договор оплаты коммунальных услуг арендатором

Договор аренды: как учесть расходы по оплате коммунальных услуг. В. Мешалкин, АКДИ "Экономика и жизнь". 2. Расходы за коммунальные услуги, связанные с содержанием арендованного помещения, несет арендатор, при этом он сам

Договор аренды: как учесть расходы по оплате коммунальных услуг. В. Мешалкин, АКДИ "Экономика и жизнь". 2. Расходы за коммунальные услуги, связанные с содержанием арендованного помещения, несет арендатор, при этом он сам

Один из вариантов оплаты арендатором коммунальных услуг — это заключение посреднического договора на приобретение Организация "Арендатор" (принципал) заключила агентский договор с организацией "Арендодатель" (агент).

Вопрос

ООО на УСНО, арендует производственные площади. На поставку электроэнергии заключило самостоятельно договор с энергоснабжающей организацией. А поскольку не было сделано разграничение с другими арендаторами, ООО выставляют акты и счета на все количество потребленной э/электроэнергии (и ООО, и другими арендаторами). Как правильно оформить возмещение другими арендаторами расходов по э/энергии с целью включения в расходы на УСНО, входят ли суммы возмещений в доходы организации и как быть с НДС (образцы договора, акта и т. д.). Ответ

В данной ситуации возможно 2 варианта оформления возмещения арендатором коммунальных услуг:

В составе арендной платы

По отдельному счету.

Заключение посреднического договора не корректно в данной ситуации, так как он будет заключен позднее оформления договоров с поставщиком коммунальных услуг.

В налоговом учете сумму возмещения коммунальных услуг в составе арендной платы нужно учитывать в доходах на дату получения средств.

Сумму компенсации, уплаченной арендатором по отдельному счету также нужно включить в доходы при расчете УСН.

Так как организация не является плательщиком НДС, налог включается в стоимость услуг поставщика. Перевыставлять арендаторам счета – фактуры на коммунальные услуги не нужно, налог будет входить в компенсируемую сумму (то есть, арендаторы будут компенсировать коммунальные услуги с учетом налога), но выделять его ну нежно.

Примеры заполнения договоров, выставления счетов и учета доходов и расходов по коммунальным платежам можно посмотреть тут:

http://usn.1gl.ru/?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink#/document/118/12800/bssphr53/?step=7

http://usn.1gl.ru/?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink#/document/118/15273/bssphr79/?step=7

http://usn.1gl.ru/?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink?utm_source=www.26-2.ru&utm_medium=refer&utm_campaign=qa_innerlink#/document/118/15276/?step=7

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация: Как арендодателю отразить при налогообложении расчеты по коммунальным платежам за арендованноеи мущество. Организация применяет специальный налоговый режим

Что касается расчетов за коммунальные услуги, то арендатор по согласованию с арендодателем может оплачивать "коммуналку" 55 000. Агентский договор, Счет на оплату коммунальных услуг, Отчет агента, Копии счетов коммунальных служб.

УСН

Отражение операций, связанных с возмещением коммунальных расходов, при расчете единого налога зависит от объекта налогообложения, который применяет организация, и выбранного способа расчетов за коммунальные услуги:

арендатор оплачивает арендодателю коммунальные услуги в составе арендной платы;

арендатор отдельным платежом (по отдельному счету) компенсирует арендодателю стоимость коммунальных услуг;

арендатор заключает с арендодателем посреднический договор на приобретение коммунальных услуг.

При этом, если организация платит единый налог с разницы между доходами и расходами, всю стоимость полученных и оплаченных поставщикам коммунальных услуг учтите в материальных расходах ( подп. 5 п. 1 ст. 346.16, п. 2 ст. 346.16, подп. 5 п. 1 ст. 254 НК РФ). Учтите, что по условиям договора аренды именно на арендодателя должна быть возложена обязанность по несению затрат на коммунальные услуги ( письмо Минфина России от 7 февраля 2011 г. № 03-11-11/33).

Пример отражения арендодателем в бухучете и при расчете единого налога при упрощенке расходов по коммунальным услугам. Стоимость коммунальных услуг арендатор компенсирует арендодателю в составе арендной платы. Организация платит налог с разницы между доходами и расходами

ЗАО «Альфа» в январе сдало в аренду помещение в принадлежащем ему здании. Сдача имущества в аренду не является отдельным видом деятельности организации.

В соответствии с заключенным договором арендатор компенсирует арендодателю стоимость коммунальных платежей в составе арендной платы.

В феврале общая стоимость коммунальных платежей по зданию, принадлежащему «Альфе», составила 12 000 руб. (в т. ч. НДС – 1830 руб.). Из них на арендованное помещение приходится 3300 руб. (в т. ч. НДС – 503 руб.) (эту сумму арендатор компенсирует в составе арендной платы).

Арендная плата с учетом стоимости коммунальных услуг за февраль составила 23 300 руб.

1 п. 1.1 ст. 346.15 Налогового Кодекса РФ). Разумеется, расходы в виде оплаты коммунальных услуг арендодатель признать Все же, заключая агентский договор с арендодателем на возмещение коммунальных услуг, арендатору необходимо

Коммунальные услуги в сумме 12 000 руб. были оплачены поставщику в феврале.

Арендная плата в сумме 23 300 руб. поступила от арендатора в марте.

В бухучете организации сделаны следующие записи.

В феврале:

Дебет 26 Кредит 60

– 8700 руб. (12 000 руб. – 3300 руб.) – включена в расходы стоимость коммунальных услуг, приходящаяся на арендодателя;

Дебет 91-2 Кредит 76

– 3300 руб. – включена в расходы стоимость коммунальных услуг, приходящаяся на арендатора;

Дебет 76 Кредит 90-1

– 23 300 руб. – начислена арендная плата за февраль;

Дебет 60 Кредит 51

– 12 000 руб. – оплачены коммунальные услуги.

В марте:

Дебет 51 Кредит 76

– 23 300 руб. – получена арендная плата от арендатора.

В книге учета доходов и расходов за I квартал бухгалтер «Альфы» отразил:

– в феврале – стоимость коммунальных услуг в сумме 12 000 руб. в составе расходов;

– в марте – арендную плату, полученную от арендатора в сумме 23 300 руб. в составе доходов.

Если организация платит единый налог с доходов, учесть стоимость коммунальных расходов (приходящихся как на арендатора, так и на арендодателя) при определении налоговой базы по единому налогу нельзя ( п. 1 ст. 346.18 НК РФ).

При заключении посреднического договора арендодатель будет выступать посредником, а арендатор – заказчиком. В таком случае расчеты по коммунальным платежам учитывайте так же, как и по посредническим операциям по продаже (покупке) товаров (работ, услуг).

Олег Хороший

государственный советник налоговой службы РФ II ранга

2. Рекомендация: Как арендодателюотразить в бухучетерасчеты по коммунальнымплатежам за арендованноеимущество

Коммунальные платежи включены в арендную плату

Если арендодатель получает возмещение коммунальных услуг от арендатора в составе арендной платы, эту операцию отразите как получение дохода от аренды (п. 5 и 7 ПБУ 9/99). Помимо документов, связанных с расчетом по арендной плате (например, актов), для документального оформления данного способа расчетов могут потребоваться счета коммунальных служб. Эти документы подтвердят размер компенсируемых расходов.

Подробнее о бухучете арендных платежей см. Как арендодателю отразить арендные платежи в бухучете и при налогообложении.

Затраты арендодателя на коммунальные услуги и поставку энергии в бухучете нужно учесть в зависимости от того, является ли сдача имущества в аренду для организации отдельным видом деятельности или нет.

Если сдача имущества в аренду является отдельным видом деятельности организации, то стоимость коммунальных услуг учтите в составе расходов по обычным видам деятельности ( п. 5 ПБУ 10/99). При этом в учете сделайте проводку:

Дебет 20 Кредит 76 (60)

– включена в расходы стоимость коммунальных услуг по объекту аренды (на основании счета коммунальных служб).

Если сдача имущества в аренду не является отдельным видом деятельности организации, то стоимость коммунальных услуг, приходящихся на объект аренды, учтите в составе прочих расходов ( п. 11 ПБУ 10/99). При отражении в бухучете стоимости коммунальных расходов сделайте проводку:

Дебет 91-2 Кредит 76 (60)

– включена в расходы стоимость коммунальных услуг по объекту аренды (на основании счета коммунальных служб).*

Такой порядок следует из Инструкции к плану счетов (счета 20, 91, 76, 60).

Ситуация: как арендодателю отразить в бухучете операции, связанные с возмещением стоимости коммунальных услуг от арендатора. Арендатор компенсирует стоимость коммунальных платежей по отдельному с

Агентские схемы – вещь во многих случаях довольно мутная и неизменно привлекающая внимание при налоговых проверках. Однако если вы арендодатель, да еще и на УСН «доходы» и суммы коммунальных платежей, возмещаемых арендаторам, велики, то возникает соблазн заплатить поменьше налогов. Можно ли заключить агентский договор и коммунальные услуги оплачивать в рамках агентских отношений и чем это чревато, обсудим в этой статье.

Агентские схемы – вещь во многих случаях довольно мутная и неизменно привлекающая внимание при налоговых проверках. Однако если вы арендодатель, да еще и на УСН «доходы» и суммы коммунальных платежей, возмещаемых арендаторам, велики, то возникает соблазн заплатить поменьше налогов. Можно ли заключить агентский договор и коммунальные услуги оплачивать в рамках агентских отношений и чем это чревато, обсудим в этой статье.

Одним из способов оформления компенсации, выплачиваемой арендатором арендодателю, является заключение агентского соглашения. В этом случае арендодатель является посредником, действующим в интересах арендатора и организующим для него тепло-, водо-, энергоснабжение.

Арендодатель и арендатор заключают 2 договора:

1. Договор аренды, в котором прописывается величина фиксированной арендной платы. В нем также указывается, что на арендатора возлагается обязанность нести расходы на коммунальные услуги, связанные с арендованным имуществом.

2. Агентский договор (как вариант - договор комиссии). За счет арендатора и по его поручению арендодатель от своего имени покупает у снабжающих организаций коммунальные услуги, связанные с арендуемым имуществом.

Минфин рассматривает такую схему работы как возможную (письмо от 24.01.13г. №03-11-06/2/12). В этом случае у арендатора появляется очевидный плюс – возможность принять к вычету «входной» НДС, перевыставленный арендодателем (как агентом), даже если последний работает на УСН. Если арендатор применяет УСН, то этот НДС можно учесть в расходах.

Налоговые рискиНесмотря на то, что, казалось бы, в такой ситуации выигрывает и арендатор, и арендодатель, возникают риски другого характера, что делает на практике возможность работы по агентскому договору затруднительной, если не сказать невозможной. А именно появляется риск признания посреднического договора недействительным. В итоге это влечет за собой уже налоговые риски – по налогу на прибыль, НДС, а при работе арендодателя на УСН – по единому налогу.

Возникающие проблемы:- арендодатель сдает в аренду недвижимость не целиком, т.е. частично оплачивает поставщикам услуг и свои расходы;

- необходимость дробления счета-фактуры поставщика: часть для предъявления к вычету, часть – для предъявления арендатору;

- договор с поставщиком заключается раньше агентского договора: арендаторы меняются, а арендодатель продолжает действовать в рамках ранее заключенного договора с поставщиком услуг.

Именно последний фактор оказывается наиболее значимым. Агентский договор предполагает действие агента (арендодателя) в интересах принципала (арендатора) (ст.1005 ГК).

Суть должна быть такая – арендатор дает поручение арендодателю заключить договоры с поставщиками коммунальных услуг. Но проблема в том, оснований поручить это арендодателю у арендатора нет!

А вот арендодатель как собственник помещения обязан такие договоры заключать согласно ст.210 ГК. Т.е. собственнику все равно придется заключить договор со снабжающими организациями, независимо от поручений арендатора.

Спорная судебная практикаНа практике сложилась спорная ситуация, которая неоднозначно решается и судами.

1. Согласно п.6 информационного письма Президиума ВАС от 17.11.04г. №85 сделка, совершенная до установления отношений по договору комиссии, не признается заключенной во исполнение поручения комитента. Аналогичные нормы применимы к агентскому договору (ст.1011 ГК).

Расходы, понесенные арендодателем на оплату коммунальных услуг, осуществляются вне связи с агентским договором. Поэтому возмещение коммунальных услуг, которое перечисляет арендатор, не должны исключаться из доходов арендодателя, т.к. это прочее поступление денежных средств. Эта точка зрения выражена в Постановлении ФАС ПО от 04.10.07г. №А57-9388/06 и письме Минфина от 06.10.2011г. №03-11-06/2/139.

2. Договоры аренды и агентские договоры между арендатором и арендодателем не действующими не признаются, т.к. реально существуют. Договоры с поставщиками коммунальных услуг являются действующими (пролонгированными). Коммунальные услуги поставляются арендатору, он ими пользуется и оплачивает их. Поэтому ситуация решается в пользу налогоплательщиков – постановление ФАС ЗСО от 26.10.2009г. №А03-10350/2007, постановление ФАС МО от 25.09.2008 N КА-А40/8932-08.

Поэтому если вы не готовы рисковать и доводить дело до суда с весьма скромными шансами на выигрыш, то безопаснее не ввязываться в ситуацию с заключением агентского договора.

Как платить налоги с компенсации за коммунальные услуги, перечисляемой арендодателю, читайте здесь .

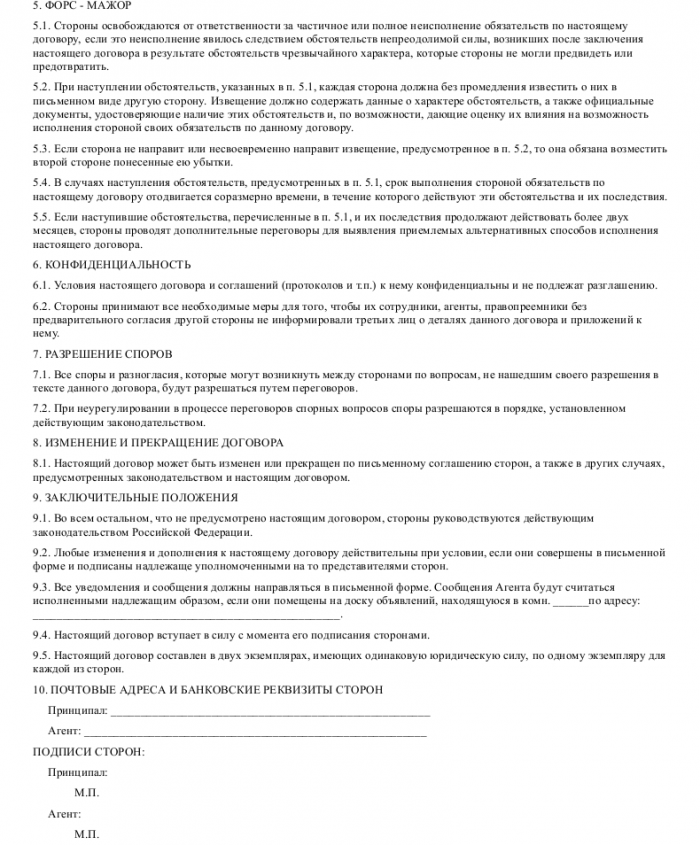

ОАО «____________», именуемое в дальнейшем «Принципал», в лице Генерального директора _______________, действующего на основании Устава, с одной стороны,

и ООО «___________», именуемое в дальнейшем «Агент», в лице Генерального директора _________________, действующего на основании Устава, с другой стороны, совместно именуемые «Стороны», заключили настоящий агентский договор оказания услуг по оплате счетов за электрическую и тепловую энергии (далее – «Договор») о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. По договору агентских услуг Агент от своего имени, но за счет Принципала обязуется оплачивать счета за электрическую энергию, тепловую энергию, воду, ______________ (указать иное, если необходимо), предоставляемые ____________ (указать названия энергоснабжающих организаций) (далее - "энергоснабжающие организации") на основании договоров ____________ (указать номера и даты договоров) для обслуживания здания по адресу: __________________, заключенных с ними Агентом, а Принципал обязуется уплатить Агенту вознаграждение за оказываемые услуги.

1.2. Агентский договор заключен в связи с тем, что в настоящее время Принципал приобрел здание по адресу: _________________, принял его по акту приема-передачи от «___»_________ 201_ г. и фактически пользуется электрической энергией, тепловой энергией, водой, ____________ (указать иное, если необходимо), предоставляемыми энергоснабжающими организациями для обслуживания здания по указанному адресу. Однако договоры на предоставление электрической энергии, тепловой энергии, воды, __________ (указать иное, если необходимо) заключены с энергоснабжающими организациями Агентом.

1.3. Договор агентских услуг заключен на срок до вступления в силу последнего по времени заключения из договоров с энергоснабжающими организациями, которые Принципал намеревается заключить от своего имени для обслуживания здания по адресу: ____________________________________________________.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Агент обязуется выполнять предусмотренные в п. 1.1 договора агентских услуг действия своевременно и надлежащим образом, руководствуясь условиями договоров с энергоснабжающими организациями и указаниями Принципала.

2.2. Агент вправе отступить от указаний Принципала, если по обстоятельствам дела это необходимо в интересах Принципала и Агент не мог предварительно запросить Принципала либо не получил ответ на свой запрос в течение _______ дней после его отправки. Агент обязан уведомить Принципала о допущенных отступлениях, как только уведомление станет возможным.

2.3. Агент обязан ежемесячно до ___ числа месяца, следующего за отчетным, предоставлять Принципалу отчет о выполнении в прошедшем месяце действий, предусмотренных в п. 1.1 договора агентских услуг. К отчету Агента должны быть приложены подлинники счетов энергоснабжающих организаций, оплаченные Агентом в месяце, за который представляется отчет, и копии платежных документов с отметками банка об оплате этих счетов, заверенные печатью Агента и подписью его руководителя. Если Принципал имеет возражения по отчету Агента, он должен сообщить о них Агенту в течение ____ дней со дня получения отчета. В противном случае отчет считается принятым Принципалом.

2.4. Оплата счетов энергоснабжающих организаций осуществляется за счет Принципала. Для этого Принципал предварительно перечисляет на счет Агента денежные средства в размере, сообщенном ему Агентом в письменной форме.

В случае оплаты Агентом счетов за счет своих средств Принципал обязан возместить Агенту его затраты. Для этого после принятия отчета Агента за соответствующий месяц Принципал перечисляет указанные в нем суммы на расчетный счет Агента.

2.5. Денежные средства, поступившие к Агенту от Принципала, являются собственностью Принципала.

2.6. Принципал обязан:

2.6.1. Выплатить Агенту вознаграждение за оказанные услуги в размере и в порядке, установленных Договором.

2.6.2. Перечислить Агенту денежные средства для выполнения условий Договора.

2.6.3. Принять отчет Агента, если нет возражений по нему.

3. ПОРЯДОК РАСЧЕТОВ

3.1. Вознаграждение Агента за выполнение действий, предусмотренных договором агентских услуг, составляет __________ (_______________________) рублей __ копеек, включая НДС 18% - ___________ (_______________________) рублей __ копеек.

3.2. Вознаграждение выплачивается Агенту в течение _____ дней после принятия Принципалом его отчета за прошедший месяц путем перечисления денежных средств на расчетный счет Агента.

4. ОТВЕТСТВЕННОСТЬ

4.1. В случае неисполнения или ненадлежащего исполнения одной из сторон обязательств по Договору она обязана возместить другой стороне причиненные таким неисполнением убытки.

4.2. В случае просрочки перечисления Агентом денежных сумм энергоснабжающим организациям по их счетам, приведшей к начислению этими организациями пеней, указанные пени уплачиваются Агентом за счет собственных средств.

5. ФОРС-МАЖОР

5.1. Ни одна из Сторон не несет ответственности перед другой Стороной за невыполнение обязательств, обусловленных обстоятельствами непреодолимой силы, возникшими помимо воли и желания Сторон и которые нельзя предвидеть или избежать, включая объявленную или фактическую войну, гражданские волнения, эпидемии, блокаду, эмбарго, землетрясения, наводнения, пожары и другие стихийные бедствия и т.д.

5.2. Сторона, которая не может исполнить своего обязательства вследствие действия обстоятельств непреодолимой силы, должна известить другую Сторону об имеющихся препятствиях и их влиянии на исполнение обязательств по настоящему договору агентских услуг.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Договор агентских услуг заключён в 2-х экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны.

6.2. Любая договоренность между Сторонами, влекущая за собой новые обязательства, которые не вытекают из Договора, должна быть подтверждена Сторонами в форме дополнительных соглашений к Договору. Все изменения и дополнения к Договору считаются действительными, если они оформлены в письменном виде и подписаны надлежащими уполномоченными представителями Сторон.

Типовой бланк и образец агентского договора оказания услуг по оплате счетов за электрическую и тепловую энергии в полном виде размещен прикрепленным документом.

Игорь Невский. аттестованный аудитор, к. э. н.

По мнению Минфина России, возмещение арендаторами стоимости коммунальных услуг может осуществляться на основании агентских договоров. При этом НДС, перевыставленный арендодателем-агентом, арендатор может принять к вычету, даже если арендодатель применяет «упрощенку». (Письмо Министерства финансов РФ от 24.01.13 № 03-11-06/2/12)

Скачать письмо Министерства финансов РФ от 24.01.13 № 03-11-06/2/12

История вопроса

Не секрет, что иметь собственное помещение для ведения бизнеса могут себе позволить очень немногие. Большинство компаний предпочитает помещения (и офисные, и складские) арендовать.

Чаще всего арендодатель устанавливает плату следующим образом: постоянная часть (в рублях или, например, в условных единицах за квадратный метр) плюс возмещение коммунальных расходов. Такой вариант объясняется тем, что поставщики коммунальных услуг не готовы заключать договоры с каждым арендатором, предпочитая иметь дело с собственником недвижимости.

И вот эту переменную часть в виде возмещения коммунальных расходов все называют и оформляют по-разному.

До 2007 года наиболее распространенным было простое перевыставление счетов: арендодатель, заключивший договоры с поставщиками коммунальных услуг, выставлял арендатору счет и счет-фактуру на коммунальные услуги, при этом не признавал в своем учете ни доходы, ни расходы. А арендатор, получив и оплатив счет за «коммуналку», спокойно принимал НДС, предъявленный арендодателем, к вычету.

Однако эта ситуация изменилась с выходом в свет писем Минфина России от 06.09.05 № 07-05-06/234 и ФНС России от 29.12.05 № 03-4-3/2299/28.

Примененная в них логика была поддержана и развита в письме Минфина России от 03.03.06 № 03-04-15/52: финансовое ведомство со ссылкой на постановление Президиума ВАС РФ от 06.04.2000 № 7349/99* указало, что арендодатель не может являться энергоснабжающей организацией для арендатора, поскольку сам в качест-ве абонента получает от энергоснабжающей организации электроэнергию для обеспечения нужд здания. Соответственно предъявить арендатору НДС он не вправе, а потому и к вычету этот налог ни одной из сторон тоже не может быть принят.

* Этот же вывод сделан в пункте 22 информационного письма Президиума ВАС РФ от 11.01.02 № 66.

Такая же позиция последовательно выражалась и позднее (письма Минфина России от 27.12.07 № 03-03-06/1/895 и от 24.03.07 № 03-07-15/39).

С этого времени довольно распространенным, вполне безопасным и достаточно выгодным для обеих сторон договора аренды стал иной способ: коммунальные платежи в части, приходящейся на арендатора, возмещались арендодателю в форме переменной части арендной платы. В этой ситуации оплата «коммуналки», потребленной арендатором, перестала носить характер возмещения, арендодатель мог без проблем выставлять счета-фактуры, а арендатор – принимать предъявленный НДС к вычету.

С правомерностью подобного подхода согласились и уполномоченные органы (письма Минфина России от 10.02.11 № 03-03-06/1/86, от 19.09.06 № 03-06-01-04/175, ФНС России от 04.02.10 № ШС-22-3/86, УФНС России по Московской области от 13.11.06 № 21-25-И/1372).

Коммунальные услуги для арендатора через посредника-арендодателя

Но несмотря на все достоинства оформления стоимости коммунальных услуг, потребленных арендатором, как переменной части арендной платы, у этого способа есть два больших недостатка, которые проявляются, если арендодатель применяет упрощенную систему налогообложения.

Во-первых, суммы переменной части арендной платы необходимо включать в состав доходов арендодателя, что может привести даже к превышению лимита доходов и утрате права на спецрежим, которое могло бы быть сохранено, если бы возмещение «коммуналки» в доходах не учитывалось. Кстати, при применении объекта налогообложения «доходы» арендодатель должен еще и уплатить налог с этих денег, тогда как аналогичные по сумме расходы признать в целях налогообложения он не может.

Во-вторых, арендодатель, будучи субъектом «упрощенки», не признается плательщиком НДС в силу пунк-та 2 статьи 346.11 НК РФ. поэтому не может предъявить арендатору НДС, даже если налог был предъявлен ему поставщиком услуг. А отсутствие «входного» НДС ведет к финансовым потерям у арендатора.

Как же избежать этого? Следует заключить посреднический договор (например, агентский), по которому арендодатель, выступая как агент от своего имени, но за счет арендатора-принципала, приобретает для последнего коммунальные услуги у их поставщиков.

Как напомнил Минфин России в комментируемом письме, вычет НДС по счету-фактуре арендодателя-посредника серьезных возражений не вызывает. Отметим, что это уже не первое разъяснение уполномоченных органов по данному вопросу (письма Минфина России от 10.02.11 № 03-03-06/1/86, ФНС России от 04.02.10 № ШС-22-3/86).

Что же касается исключения сумм полученных возмещений из состава доходов, то вне зависимости от применяемой системы налогообложения возможность этого закреплена непосредственно в Налоговом кодексе (подп. 9 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ). Разумеется, расходы в виде оплаты коммунальных услуг арендодатель признать тоже не сможет.

Тем не менее, заключая агентский договор с арендодателем на возмещение стоимости коммунальных услуг, арендатору нужно тщательно взвесить все за и против.

Ведь даже несмотря на благоприятные разъяснения чиновников, претензии налоговиков все равно возможны. Такие споры, в частности, рассматривались в постановлениях ФАС Московского от 25.09.08 № КА-А40/8932-08, Северо-Западного от 08.09.08 № А66-109/2008, Западно-Сибирского от 27.08.08 № Ф04-5231/2008(10532-А03-25) округов.

Более того, в последнем из упомянутых актов судьи отказали в вычете арендатору, заявив, что данный договор фактически определял порядок возмещения коммунальных расходов, а так как подобные операции не облагаются НДС, арендатор применил вычет незаконно. Правда, при рассмотрении того же дела по вновь открывшимся обстоятельствам они пришли к противоположному выводу и признали вычеты правомерными (постановление ФАС Западно-Сибирского округа от 26.10.09 № А03-10350/2007).

И еще один немаловажный аспект. Смена арендатора помещения – явление вполне обыденное. И с каждым новым арендатором арендодатель в рассматриваемой ситуации будет заключать самостоятельный агентский договор (или, например, договор комиссии ).

Получается, что договор с поставщиком коммунальных услуг будет заключен значительно раньше, чем посреднический договор.

В то же время в пункте 6 информационного письма Президиума ВАС РФ от 17.11.04 № 85 «Обзор практики разрешения споров по договору комиссии» сказано, что сделка, совершенная до установления отношений по договору комиссии, не может быть признана заключенной во исполнение поручения комитента. Эти разъяснения применимы и к агентскому договору в силу статьи 1011 Гражданского кодекса РФ.

Это означает, что расходы арендодателя по договору с поставщиком коммунальных услуг могут быть признаны осуществленными вне связи с заключенным агентским договором. И тогда соответствующие суммы возмещения нельзя будет исключить из состава доходов арендодателя, так как они будут считаться прочим поступлением денежных средств.

Эту позицию выразил ФАС Поволжского округа в постановлении от 04.10.07 № А57-9388/06.

Рекомендуйте статью коллегам:Добавлено в закладки: 0

Всем известно, что иметь собственное помещение для своего бизнеса позволят себе очень немногие. Большая часть компаний отдает предпочтение тому, чтобы помещения (и складские, и офисные) арендовать.

Зачастую арендодатель устанавливает плату таким образом: постоянная часть (в условных единицах или рублях за квадратный метр) вдобавок возмещение коммунальных расходов. Данный вариант объясняется тем, что поставщики коммунальных услуг не желают с каждым арендатором, который может в любой момент съехать заключать договоры, предпочитая контактировать непосредственно с собственником недвижимости.

Данную переменную часть, как возмещение коммунальных расходов все оформляют и называют по-разному.

Наиболее распространенным до 2007 года было простое перевыставление счетов: арендодатель, который заключил договоры с поставщиками коммунальных услуг, выставлял счет и счет-фактуру на коммунальные услуги арендатору, не признавал при этом в своем учете ни расходы, ни доходы. А арендатор, оплатив и получив счет за «коммуналку», принимал спокойно НДС, который предъявляется арендодателем, к вычету.

Но эта ситуация поменялась с выходом в свет писем Министерства финансов России от 6 сентября 2005 № 07-05-06/234 и ФНС России от 29 декабря 2005 № 03-4-3/2299/28.

Логика, примененная в них, была развита и поддержана в письме Министерства финансов России от 3 июня 2006 № 03-04-15/52: финансовое ведомство, ссылаясь на постановление Президиума ВАС РФ от 6 апреля 2000 № 7349/99* указало, что арендодатель не является энергоснабжающей организацией для арендатора, так как сам получает в качестве абонента электроэнергию от энергоснабжающей организации для обеспечения нужд помещения. Соответственно предъявить НДС арендатору он не вправе, а потому и к вычету ни одной из сторон тоже быть принят не может.

Аналогичная позиция выражалась последовательно и позднее (письма Министерства финансов России от 27 декабря 2007 № 03-03-06/1/895 и от 24 марта 2007 № 03-07-15/39).

Ввиду этого довольно распространенным, достаточно выгодным и вполне безопасным для обеих сторон договора аренды стал другой метод: коммунальные платежи в части, которая приходилась на арендатора, возмещались арендодателю, как переменная часть арендной платы. В данной ситуации оплата «коммуналки», которая потреблена арендатором, перестала носить характер возмещения, арендодатель без проблем мог выставлять счета-фактуры, а арендатор – принимать НДС, предъявленный к вычету.

С правомерностью такого подхода согласились и уполномоченные органы (письма Министерства финансов России от 10 февраля 2011 № 03-03-06/1/86, от 19 сентября 2006 № 03-06-01-04/175, ФНС России от 4 февраля 2010 № ШС-22-3/86, УФНС России по Московской области от 13 ноября 2006 № 21-25-И/1372).

Но невзирая на все достоинства оформления стоимости коммунальных услуг, которые потреблены арендатором, как переменная часть арендной платы, у данного метода есть два больших недостатка, которые проявляются, когда арендодатель использует упрощенную систему налогообложения.

Во-первых, суммы переменной части арендной платы нужно включать в состав доходов арендодателя, что способно привести даже к превышению ограничения доходов и утрате права на специальный режим, который можно было бы сохранить, если бы возмещение «коммуналки» не учитывалось в доходах. Кстати, арендодатель при использовании объекта налогообложения «доходы» должен обавок уплатить налог с этих денег, тогда как расходы, аналогичные по сумме, он не может признать в целях налогообложения.

Во-вторых, арендодатель, являясь субъектом «упрощенной системы налогообложения», не является плательщиком НДС в силу пункта 2 статьи 346.11 Налогового Кодекса РФ, поэтому арендатору не может предъявить НДС, даже если налог был ему предъявлен поставщиком услуг. А отсутствие «входного» НДС ведет к финансовым утерям у арендатора.

Как же этого избежать? Необходимо заключить посреднический договор (к примеру, агентский), по которому арендодатель, выступая в качестве агента от своего имени, однако за счет арендатора-принципала, приобретает коммунальные услуги для последнего у их поставщиков.

Как напомнило Министерство финансов России в комментируемом письме, вычет по счету-фактуре арендодателя-посредника НДС серьезных возражений обычно не вызывает. Заметим, что это уже не первое разъяснение уполномоченных органов по этому вопросу (письма Министерства финансов России от 10 февраля 2011 № 03-03-06/1/86, ФНС России от 4 февраля 2010 № ШС-22-3/86).

В отношении исключения сумм полученных возмещений из суммы доходов, то независимо от используемой системы налогообложения возможность такая закреплена прямо в Налоговом кодексе (подп. 9 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 Налогового Кодекса РФ). Разумеется, расходы в виде оплаты коммунальных услуг арендодатель признать тоже не сможет.

Все же, заключая агентский договор с арендодателем на возмещение коммунальных услуг, арендатору необходимо тщательно взвесить все имущества и недостатки.

Так как, даже невзирая на благоприятные разъяснения чиновников, претензии налоговиков все-таки возможны. Такие споры рассматривались, в частности, в постановлениях ФАС Московского от 25.09.08 № КА-А40/8932-08, Северо-Западного от 08.09.08 № А66-109/2008, Западно-Сибирского от 27.08.08 № Ф04-5231/2008(10532-А03-25) округов.

Кроме этого, судьи в последнем из упомянутых актов отказали в вычете арендатору, утверждая, что этот договор фактически определял порядок возмещения коммунальных расходов, а ввиду того, что подобные операции НДС не облагаются, арендатор использовал незаконно вычет. Правда, при рассмотрении аналогичного дела по вновь открывшимся обстоятельствам они пришли к обратному выводу и признали вычеты правомерными (постановление ФАС Западно-Сибирского округа от 26.10.09 № А03-10350/2007).

Смена арендатора здания – вполне обыденное явление. Арендодатель с каждым новым арендатором в рассматриваемой ситуации будет заключать собственный агентский договор (или, к примеру, договор комиссии).

Выходит, что договор с поставщиком коммунальных услуг будет заключаться намного раньше, нежели посреднический договор.

В пункте 6 информационного письма Президиума ВАС РФ от 17 ноября 2004 № 85 «Обзор практики разрешения споров по договору комиссии» в то же время сказано, что сделка, которая совершена до установления отношений по договору комиссии, не будет признана заключенной для исполнения поручения комитента. Эти разъяснения применяется и к агентскому договору ввиду статьи 1011 Гражданского кодекса РФ.

Это значит, что расходы арендодателя по договору с поставщиком коммунальных услуг можно признать осуществленными без заключенного агентского договора. И тогда необходимые суммы возмещения невозможно будет исключить из состава доходов арендодателя, ведь они будут являться прочим поступлением денежных средств.

Образец агентского договора на коммунальные услуги

Скачать образец агентского договора на коммунальные услуги в формате .doc

Скачать образец агентского договора на коммунальные услуги в формате .doc

Агентский договор на коммунальные услуги — это договор, в согласии с которым одна сторона (агент) за вознаграждение обязуется совершать по поручению принципала (другой стороны) коммунальные услуги от собственного имени, однако за счет принципала или за счет и от имени принципала. Смежными договорами являются договор комиссии и договор поручения.

Договор аренды квартиры

Договор дарения автомобиля

Договор на куплю-продажу квартиры

Договор подряда возмездного оказания услуг

Договор дарения доли квартиры

Договор дарения (квартиры после смерти)

Договор дарения имущества

Договор дарения денежных средств

Договор дарения дома

Договор дарения земельного участка

Договор дарения квартиры

Договор аренды нежилого помещения

Договор аренды жилого помещения

Договор социального найма жилого помещения

Договор найма квартиры

Договор строительного подряда

Договор аренды земельного участка

Договор безвозмездного пользования нежилым помещением

Договор безвозмездного пользования жилым помещением

Договор аренды оборудования

Договор аренды комнаты

Договор аренды гаража

Агентский договор на оказание услуг

Договор безвозмездного пользования имуществом

Договор доверительного управления имуществом

Договор о полной материальной ответственности

Договор ответственного хранения

Договор займа между физическими лицами

Договор беспроцентного займа

Договор поставки оборудования

Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России. На сайте собраны лучшие бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Копирование страницы, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Подпишитесь на наши новостиСпасибо за ваше сообщение. В ближайшее время мы исправим ошибку.