Рейтинг: 4.3/5.0 (1838 проголосовавших)

Рейтинг: 4.3/5.0 (1838 проголосовавших)Категория: Бланки/Образцы

Специальность 080105.65 "Финансы и кредит"

студента 6-го курса заочной формы обучения

Чепикова Мария Валерьевна

движение денежное средство оборот

В настоящее время вопросам теории и практики эффективного управления денежными средствами предприятия уделяют внимание многие российские экономисты, среди которых можно отметить А.Д. Шеремета, Е.Г. Стоянову, В.В. Ковалева.

Анализ платежеспособности играет одну из главных ролей при оценке реального финансового положения предприятия, а также при выявлении резервов ее повышения. Платежеспособное предприятие имеет преимущества в привлечении инвестиций, получении кредитов, выборе поставщиков и потребителей, а также оно боле независимо от неожиданного изменения рыночной конъюнктуры, следовательно, тем меньше риск у него стать неплатежеспособным и оказаться на краю банкротства.

Предметом исследования курсовой работы являются денежные средства предприятия.

Объектом исследования является процесс управления денежными средствами на предприятии ООО "Ариал".

Цель и задачи исследования определили структуру курсовой работы, которая состоит из введения, трех глав, заключения, списка литературы.

1. Теоретические аспекты управления денежными средствами 1.1 Экономическая сущность денежных средств организации Под денежными средствами понимаются доходы и поступления, находящиеся в постоянном хозяйственном обороте у объединений, предприятий, организаций и учреждений (в т. ч. бюджетных, кредитных, страховых органов) и используемые ими для собственных целей или помещаемые в качестве ресурсов банков, которые аккумулируются в денежной форме на счетах в банках разного рода. Денежные средства являются ликвидной частью текущих активов и составляют оборотный капитал. К денежным средствам относят деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах. [1] Под денежным потоком предприятия понимают разницу между поступлениями денежных средств и выплатами предприятия [13, с. 77]. Операции по управлению денежными активами призваны решать следующие задачи: 1. гарантирование текущих платежей для операционной деятельности. Эта задача достигается за счет операционного (или трансакционного) остатка денежных средств; 2. хеджирование рисков, связанных с несвоевременным поступлением средств от операционной деятельности и необходимостью поддержания постоянной платежеспособности по неотложным финансовым обязательствам. Эта задача достигается за счет страхового (или резервного) остатка денежных средств; 3. спекуляции на рынке краткосрочных финансовых вложений. Эта задача достигается за счет инвестиционного (или спекулятивного) остатка денежных средств; 4. создание неуменьшающегося уровня денежных активов. Эта задача достигается за счет компенсационного остатка денежных активов, создаваемый на условиях соглашения с банком, который осуществляет расчетное обслуживание и предоставляет различные финансовые услуги. Классификация денежных потоков предприятия осуществляется по следующим основным признакам (табл. 1): Таблица 1 Классификация денежных потоков предприятия по основным признакамДанная группировка позволяет целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии.

Движение денежных средств фирмы - это постоянный процесс. Использование денежных фондов должно осуществляться за счет соответствующих источников. В рамках данного исследования активы фирмы характеризуют собой чистое использование денежных средств, а пассивы и собственный капитал - чистые источники.

Денежныйоборот - это непрерывное движение денег в наличной и безналичной формах. Налаженная организация оборотов между поставщиками и покупателями оказывает положительное влияние на повышение скорости оборота оборотных средств и своевременное поступление денежных средств.

Налично-денежное и безналичное обращение тесно связаны между собой и взаимозависимы; кругооборот денег из наличной формы в товарную и наоборот, изменение формы наличных денег в результате перехода на безналичные счета в кредитных учреждениях. Безналичный оборот возникает при внесении наличных денег на счет в кредитном учреждении, следовательно, безналичное обращение немыслимо при отсутствии наличного. Одновременно наличные деньги появляются у клиента при снятии их со счета в кредитном учреждении. Таким образом, наличное и безналичное обращение образует общий денежный оборот страны, в котором действуют единые деньги одного наименования.

1.2 Порядок и методы управления движением денежных средств Управленческие решения по проведению хозяйственных операций связаны с использованием денежных средств, которые призваны обеспечивать поддержание необходимого объема оборотного капитала и на финансирование внеоборотных активов организации и долгосрочные финансовые вложения в деятельность других хозяйствующих субъектов. Хозяйственные операции представляют собой распределение во времени положительных (поступлений) и отрицательных (выплат) величин. Это получение и возврат кредитов, погашение различных задолженностей, выплаты страховых премий и т.п. В работах Чащина С.В. [19, с.66] говорится, что эффективное управление финансами предприятия реализовывается через систему финансового контроллинга, которая включает в себя подсистемы: бюджетирование и управленческий учет. Бюджетирование представляет собой текущее финансовое планирование, которое охватывает операционный, инвестиционный и финансовый круг деятельности предприятия. Учет как функция управления реализуется в подсистеме управленческого учета. А.Л. Аванесянц [1, с.56] считает, что эффективное управление финансовыми ресурсами предприятия, с одной стороны, можно достичь определив достаточный уровень и использовав рациональную структуру текущих активов, а, с другой, - величину и рациональную структуру источников финансирования текущих активов, т.е. текущих пассивов. В работах Л.Л. Игонина [9, с.43] отмечено, что сокращение реальной денежной массы определяет большее увеличение общей потребности в денежном предложении. Элементами этой потребности является спрос на деньги со стороны производственного сектора Н.А. Гуржиев [7, с.28] изучает основные подходы к прогнозу финансового состояния с точки зрения вероятности наступления банкротства: Эти подходы основаны на: а) расчете коэффициента кредитоспособности; б) использовании системы формализованных и неформализованных критериев; в) прогнозировании коэффициентов платежеспособности. В конечном счете целью анализа денежных потоков является подготовка информации об объемах, временных параметрах, источниках поступления и направлениях расходования денежных средств, которая необходима для обоснованного принятия решений по управлению ими с учетом влияния объективных и субъективных, внутренних и внешних факторов. В соответствии с международными стандартами учета и сложившейся практикой для подготовки отчетности о движении денежных средств используются два основных метода - косвенный и прямой. Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности: текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам; инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов; финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов. Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств. В России прямой метод является основой формы "Отчета о движении денежных средств". При этом положительная разница поступлений над выплатами как по предприятию в целом, так и по видам деятельности означает приток средств, а отрицательная - их отток. Косвенный метод является преимущественным для аналитика, поскольку определяет взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам. Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом: изменений в запасах, дебиторской задолженности, краткосрочных денежных вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода; неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое; иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности. 2. Анализ Управления движением денежных средств ООО "Ариал" 2.1 Технико-экономический анализ деятельности ООО "Ариал" Общество с ограниченной ответственностью "Ариал" - это значимый в Бурятии производитель и экспортер высококачественной лесопродукции. В состав ООО "Ариал" входят лесоперевалочные базы, лесопильно-деревообрабатывающий завод, ремонтно-механические мастерские, подразделения по обслуживанию производства автомобильным транспортом, энергоснабжению, строительству и ремонту зданий и сооружений и др. ООО "Ариал" владеет значительными ресурсами древесного сырья - лесосырьевая база Компании занимает территорию площадью 368,4 тыс. га, специализируется на лесозаготовках и деревообрабатывающем производстве. Профильными для Компании видами продукции являются: пиломатериал ГОСТ 26002-83, 8486-86 (в т. ч. сушеный, строганный) до 150 000 м 3 в год; пиловочник ГОСТ 22298-83, 9463-88 до 200 000 м 3 в год; шпала железнодорожная до 70 000 штук в год; изделия столярного производства. Доминирующая порода - сосна, кроме этого, возможна поставка лесопродукции из сибирской лиственницы, осины. Проведем анализ основных технико-экономических показателей деятельности ООО "Ариал". Из таблицы 1 видно, что в 2009 году предприятие получило убыток в размере 39922 тыс. руб. В 2010 году оно получило прибыль 272210 тыс. руб. и в 2011 году прибыль увеличилась до 363255 тыс. руб. или на 33%. Это произошло в основном за счет увеличения объемов реализации на 86 и 26% в 2010 и 2011 годах соответственно. При этом рост себестоимости составил в 2010 году всего 29% и в 2011 году - 24%. Такому значительному росту выручки послужил рост производительности труда на 71% в 2010 и 24% в 2011 году, а также коэффициента фондоотдачи на 16% в 2010 году и 5% в 2011 году. Рост данных показателей обусловлен повышением эффективности производственного персонала организации и ростом производственных мощностей основных производственных фондов. Таблица 2 Итоги работы леспромхозов Компании в 2009-2011 гг. (м 3 )Лесозаготовительная деятельность велась главным образом в Красночикойском и Хилокском районах области. В прошлом году началось освоение арендованных лесных массивов в Петровск-Забайкальском районе, где на протяжении последних полутора лет проводились подготовительные работы: строились дороги, велось обустройство вахтового поселка и перевалки, строительство железнодорожного тупика.

Годовой объем заготовки хлыстовой древесины составил 204,4 тысячи кубометров, что выше уровня прошлого года на 24 %.

Несмотря на ежегодный рост лесозаготовок, ресурсные возможности Компании намного превосходят достигнутый Компанией уровень заготовки леса. Заявленный в 2011 году объем рубки древесины (492 тыс. м3) был освоен лишь на 45 %.

На лесосечных работах были задействованы подрядчики и иностранные рабочие из Китая, которые обеспечили 65 % всей заготовки. Среднемесячная выработка на один трелевочный трактор составила 574 м 3 .

Выход пиловочника от раскряжевки в целом по всем участкам составил 76 % или 155 тыс. м 3 .

Итоги работы лесозаводов Компании в 2009-2011 гг. (м 3 )

Выпуск пиломатериалов (лесоцехом)

Товарная продукция (передано на СГП):

пиломатериалы и погонажные изделия

изделия из клееной древесины

пиловочник собственного производства

В истекшем году лесопильными цехами двух заводов было выпущено 45 тыс. м 3 пиломатериалов, в том числе: Еравнинским - 28 тыс. м 3. Тункинским ДОКом - 17 тыс. м 3. Среднемесячная выработка составила 3 750 м 3 .

По сравнению с прошлым годом заметен рост производства, объемы лесопиления выросли на 24 %. Коэффициент использования производственных мощностей по лесопилению составил 41 %.

Несмотря на рост лесопильного производства, выпуск готовой продукции увеличился незначительно: на склад было передано 30 тыс. м 3 пиломатериалов, что лишь на 5 % выше уровня прошлого года. Разница между напилом и готовыми пиломатериалами осталась в увеличении запасов полуфабрикатов в незавершенном производстве (на ПРМ, в сушильных камерах), а так же в выросших по сравнению с 2009 годом потерях пиломатериалов при доработке. Потери пиломатериалов на Еравнинском лесозаводе составили 15,8 % (исключая усушку).

Себестоимость производства пиломатериалов составила: по Тункискому Док - порядка 4 400 руб. /м3, по Еравнинскому ДОК - 4 311 руб. /м3 при плане 3 600 руб. /м3.

Экспорт. Реализация продукции.

Ситуация со сбытом продукции сложилась менее благополучна, нежели в сфере производства.

Анализ реализации продукции

Пиловочник, всего в том числе:

Пиломатериалы, всего в том числе:

Пиломатериалы собственного производства

К уровню 2010 года произошло снижение экспорта пиломатериалов на 29 %, пиловочника - на 20 %.

В результате увеличились складские запасы готовой продукции: пиломатериалов - на 9 тыс. м 3. пиловочника - на 17 тыс. м 3 .

Причиной снижения отгрузок пиломатериалов стала неблагоприятная ситуация на лесном рынке, вызванная ипотечным кризисом в США, а так же хронический дефицит подвижного состава ж. д. транспорта.

Объем экспорта пиломатериалов составил 123 млн. руб. Средняя цена реализации экспортных пиломатериалов - 7 144 руб. причем по сосновым пиломатериалам - 6 603 руб. / м 3. по лиственничным - 9 460 руб.

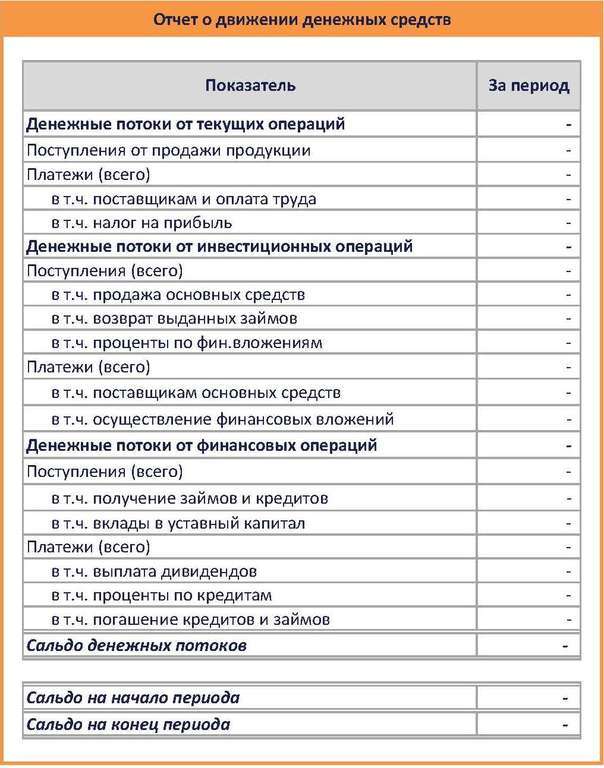

2.2 Структурный анализ движения денежного оборота ООО "Ариал" Структурный анализ движения денежных средств основан на отчете о движении денежных средств, построенном способом, содержание которого можно выразить в ей модели: d0 +?+ d-?_d = d1 (1) где d0,d1- остатки денежных средств предприятия на начало и конец отчетного периода соответственно; ?+d- поступление денежных средств за период; ?_d- выбытие (расход) денежных средств за период, Движение денежных средств связано с различными сторонами деятельности предприятия, поэтому в отчете о движении денежных средств (форма № 4) их поступления и расходы представлены в разрезе текущей, инвестиционной и финансовой деятельности. Отразим данную структуру движения денежных средств в соответствующих моделях: ?+d=?тек+d+?инв+d+?фин+d(2) ?-d=?тек-d+?инв-d+?фин-d(3) Где ?тек+d,?тек-d- поступление и расход денежных средств от текущей деятельности; ?инв+d,?инв-d- поступление и расход денежных средств от инвестиционной деятельности; ?фин+d,?фин-d- поступление и расход денежных средств от финансовой деятельности. Проведем анализ движения денежных средств ООО "Ариал" прямым методом. Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. Необходимые данные берется из форм бухгалтерской отчетности: "Бухгалтерского баланса" и "Отчета о движении денежных средств. Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств. Таблица 4 Движение денежных средств ООО "Ариал" прямым методомИз данных табл.4 видно, что в результате финансово-хозяйственной деятельности за 2011 г. ООО "Ариал" получило денежные средства на сумму 477 тыс. руб. В 2010-2011 гг. показатель был положительным. От текущей деятельности было получено больше денежных средств, чем в 2010 г. на 10022 тыс. руб. в то время финансовой деятельности произошел отток на - 40399 тыс. руб. По финансовой деятельности наблюдается положительный результат денежных средств в размере 13835 руб. т.к. отток снизился.

Приток денежных средств по текущей деятельной 2011 г. превысил аналогичный показатель 2010 г. на 58418 тыс. руб. или на 42 %. Необходимо отметить, что расходы по текущей деятельности в 2011 г. также превысили расходы 2010 г. темп роста доходов одинаков с темпами роста расходов, поэтому в целом в 2011 г. по текущей деятельности чистый денежный поток оказался больше, чем в 2010 г. что несомненно, является положительным моментом деятельности ООО "Ариал".

Что касается инвестиционной деятельности, то в 2011 г. приток денежных средств снизился сравнению с предыдущим годом на сумму 5439 тыс. pyб. Расходы по инвестиционной деятельности возросли и составили - 24994 тыс. руб. что на 354,4 % больше, чем в 2010 г. Чистый денежный поток по инвестиционной деятельности в 2011 г был отрицательным и составил 6838 тыс. руб.

В целом можно сказать, что в 2011 г наибольшую проблему составляла инвестиционная деятельность ООО "Ариал", а денежные средства от текущей деятельности увеличились на 41,8 %.

Рассмотрим структуру поступления и расхода денежных средств от финансово-хозяйственной деятельности, а также общего изменения остатка денежных средств ООО "Ариал" за 2010 - 2011 гг (табл.2.6).

По данным табл.2.6 можно сделать вывод о том, что как в 2010 г так и в 2011 г. наибольший удельный вес в структуре поступлений денежных средств приходился на текущую, или основную, деятельность. Это достаточно закономерно и является хорошим показателем финансово-хозяйственной деятельности предприятия.

Структура поступления денежных средств ООО "Ариал" за 2010 - 2011 гг.

1. Приток денежных средств от текущей деятельности

2. Приток денежных средств от инвестиционной деятельности

3. Приток денежных средств от финансовой деятельности

Итого поступлений от финансово-хозяйственной деятельности

Доля поступлений денежных средств по текущей деятельности в 2011 г. выросла по сравнению с 2010 г на 15,9 %. Это также является положительным результатом деятельности ООО "Ариал" в 2011 г. так как очевидно, что для успешного функционирования любого предприятия необходимо, чтобы на его текущую, т.е. основную, деятельность приходилась не просто большая, а "львиная" доля всех поступлений денежных средств.

Структура расхода денежных средств представлена в (табл.6.)

Структура расхода денежных средств

1.2 Отток денежных средств от текущей деятельности

2.2 Отток денежных средств от инвестиционной деятельности

3.2 Отток денежных средств от финансовой деятельности

Итого расходов денежных средств от финансово-хозяйственной деятельности

Из табл.6 следует, что в структуре расхода денежных средств в 2010 и 2011 гг. основную часть составляют расходы на текущую деятельность (52,1 и 66,2 % соответственно). Значительно меньше средств было израсходовано на финансовую деятельность. В 2010 г их удельный вес составил 44,7 %, а в 2011 г. - 23,6 %. Еще меньше средств было израсходовано на инвестиционную деятельность, в структуре расходов денежных средств за 2010 - 2011 гг. - 3,2 и 10,1 % соответственно.

Проанализируем общее изменение остатка денежных средств ООО "Ариал" за 2010 - 2011 гг.

Структурный анализ общего изменения остатка денежных средств ООО "Ариал" за 2010 - 2011 гг.

Чистый денежный поток от текущей деятельности

Чистый денежный поток от инвестиционной деятельности

Чистый денежный поток от финансовой деятельности

Итого денежных средств от финансово-хозяйственной деятельности

Из данных таблицы 8 следует, что в 2010 г у ООО "Ариал" был приток денежных средств в размере 25872 тыс. руб. при этом в 2011 г он увеличился на 477 тыс. руб. Наибольший удельный вес в притоке денежных средств составляет удельный вес от текущей деятельности в 2010 г, который увеличился в 2011 г до 129,1 %.

Данное заключение согласуется со сделанными ранее выводами об улучшении ситуации относительно текущей деятельности ООО "Ариал" в 2011 г. При этом необходимо отметить, что в 2010 г и 2011 г наблюдался отрицательный чистый денежный поток от финансовой деятельности. Это говорит о том, что финансовая деятельность ООО "Ариал" является наиболее "проблемной" частью финансово-хозяйственной деятельностью организации.

Как уже было отмечено выше, при нормальном функционировании организации ее текущая деятельность должна обеспечивать увеличение денежных расчетов, за счет покрывающего оттока средств от инвестиционной деятельности с увеличением притока денежных расчетов от финансовой деятельности.

Отчет о движении денежных средств, составленный косвенным методом увязывает прибыль и денежный поток от текущей деятельности. Предпочтительность косвенного метода обусловлено с аналитической точки зрения, поскольку можно взаимоувязать полученную прибыль с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

отклонений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

Составим отчет о движении денежных средств ООО "Ариал" косвенным методом (табл.9).

Отчет о движении денежных средств ООО "Ариал" (косвенный метод составления) за 2010-2011 г

Составленный отчет о движении денежных средств позволяет сформулировать следующие выводы.

Основным источником разницы полученного чистого денежного потока денежных средств от финансовой деятельности от чистого денежного потока от всех видов деятельности явилось уменьшение в 2011 г величины долгосрочных кредитов и займов (на 833 тыс. руб.). Кроме того, на снижение чистого денежного потока от всех видов деятельности оказали влияние приобретение материалов, объектов основных средств и увеличение дебиторской задолженности.

2.3 Коэффициентный анализ движения денежного оборота ООО "Ариал" Информация отчета о движении денежных средств может быть использована для расчета аналитических показателей. Анализ движения денежных средств проведем, используя международный и отечественный опыт анализа финансовой отчетности. Таблица 10 Показатели движения денежных средств ООО "Ариал"Проанализировав данные таблицы 10, можно сказать, что в целом в 2011 г все показатели движения денежных средств ООО "Ариал" улучшились, что является положительным результатом деятельности организации.

Коэффициент покрытия периодических выплат характеризует длительность периода, в течении которого массы денежных средств и других ликвидных активов (кроме запасов) организации будет достаточно для покрытия периодических выплат, даже если не поступит никаких других средств. Можно отметить очень высокое значение данного коэффициента как в 2010 г (167 дней), так и в 2011 г (154 дня), хотя в динамике этот показатель снизился на 13 дней. Однако это достаточно высокий уровень покрытия периодических выплат.

Показатель соотношения величины внутреннего и внешнего финансирования показывает, сколько приходилось внутреннего финансирования на 1000 руб. внешнего. В 2010 г на 1000 руб. внешнего финансирования приходилось 2134 руб. внутреннего финансирования, в 2011 г этот показатель снизился и составил 1983 руб. Но несмотря на снижение, показатель является достаточно высоким. Этот факт говорит о том, что ООО "Ариал" не зависим от внешнего финансирования и способен генерировать денежные средства в необходимом количестве. Об этом говорят показатели способности генерировать приток денежных средств от операционной деятельности относительно чистой прибыли (в 2011 г близок к нормативу) и способности генерировать приток денежных средств от операционной деятельности относительно выручки (как в 2010 г, так и в 2011 г выше в два раза норматива).

Коэффициент использования денежных средств увеличился в 2011 г на 18,1 процентных пункта в связи с тем, что за исследуемый период прибыль выросла большими темпами, чем остаток денежных средств. Это является также положительным результатом деятельности ООО "Ариал".

Для уровня достаточности поступления денежных средств к расходу денежных средств приемлемым является вариант, когда на определенный момент времени денежных средств поступает столько, сколько их требуется в этот момент для осуществления определенных выплат. Соответственно оптимальное соотношение данного показателя - 100 %. В 2010 г уровень достаточности поступления денежных средств составил 89,5 %, что свидетельствует о превышении притока денежных средств над оттоком. В 2011 г этот уровень составил 90,4 %, что также свидетельствует о несбалансированности денежных потоков в ООО "Ариал". Однако отклонение величины от нормативного небольшое как в 2010 г, так и в 2011 г. Такую ситуацию нельзя однозначно трактовать как неудовлетворительную. Превышение притока денежных средств над оттоком формирует денежный фонд организации.

Коэффициент оборачиваемости денежных средств показывает количество оборотов совершаемых денежными средствами за год. Из табл. 2.9 видно, что количество оборотов в 2011 г увеличилось на 0,6 оборотов. Ускорение оборачиваемости способствует сокращению потребности в денежных средствах.

Коэффициент платежеспособности вполне удовлетворят рекомендуемой величине. Этот факт в целом позволяет говорить о платежеспособности ООО "Ариал" как в 2010 г, так и в 2011 г.

Коэффициент обеспеченности текущих пассивов денежными потоками показывает, на сколько организация была способна за счет своих денежных поступлений обеспечить выполнение своих текущих обязательств, связанных с формированием пассивов. Следовательно, он дает более полное представление о платежеспособности, чем коэффициент платежеспособности. Значение данного показателя в 2010 г составило 0,332 или 33,2 %, в 2011 г это значение снизилось до 0,27 или до 27 %. Норма в зарубежной практике для благополучных предприятий соответствует 0,4 (40 %). Таким образом, можно говорить о недостаточной платежеспособности ООО "Ариал" за счет своих денежных поступлений обеспечить выполнение своих текущих обязательств в 2011 г.

3. Мероприятия по совершенствованию управления денежными средствами и обеспечению платежеспособности организации 3.1 Методы совершенствования управления денежными средствами Совершенствование управления денежными средствами предприятий достигается за счет верного анализа денежных поступлений и определении их типа. От того насколько точно оценен денежный поток зависит успех финансовых решений. Метод оптимизации является основным в финансовом анализе. Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его хозяйственной деятельности. Основными направлениями оптимизации денежных потоков предприятия являются: 1. Сбалансирование объемов денежных потоков. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимую пропорциональность объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки. 2. Синхронизация денежных потоков во времени. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимый уровень его платежеспособности в каждом из интервалов перспективного периода при одновременном снижении размера страховых резервов денежных активов. 3. Максимизация чистого денежного потока. Это направление оптимизации является наиболее важным и отражает результаты предшествующих ее этапов. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия. Результаты оптимизации денежных потоков предприятия получают свое отражение в системе планов формирования и использования денежных средств в предстоящем периоде. Отрицательные последствия избыточного денежного потока приводят к потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия. Так как денежные средства предприятия включают в себя деньги в кассе и на расчетном счете в коммерческих банках, то может возникнуть следующий вопрос: почему наличные средства остаются свободными, а не используются, например, для покупки ценных бумаг, приносящих доход в виде процента? Ответ на заданный вопрос таков: денежные средства более ликвидные, чем ценные бумаги, только денежным средствам присуща абсолютная ликвидность. С позиции теории инвестирования денежные средства представляют собой один из частных случаев инвестирования в товарно-материальные ценности, поэтому к ним применимы общие требования: необходимый базовый запас денежных средств для выполнения текущих расчётов; необходимые определённые денежные средства для покрытия непредвиденных расходов. На предприятии целесообразно иметь определенную величину свободных денежных средств для обеспечения возможного или прогнозируемого расширения своей деятельности. Таким образом, к денежным средствам могут быть применены модели определения минимального, оптимального, максимального и среднего остатков денежных средств, которые используются, если в связи с неопределенностью предстоящих платежей план поступления и расходования денежных средств не может быть разработан помесячно (подекадно). 3.2 Расчет оптимального остатка денежных средств и рационализация заемной политики К основным методам расчета оптимального остатка денежных средств относят математические модели Баумоля-Тобина, Миллера-Орра, Стоуна и др. Модель управления ликвидностью Баумоля-Тобина (остатком денежных средств на расчетном счете) является наиболее популярной, в которой предполагается поддержка приемлемого уровня ликвидности и оптимизация товарных запасов. Согласно модели, предприятие начинает работать, имея максимально приемлемый (целесообразный) для него уровень ликвидности. Далее по мере работы уровень ликвидности сокращается (постоянно расходуются денежные средства в течение некоторого периода времени). Все поступающие денежные средства предприятие вкладывает в краткосрочные ликвидные ценные бумаги. Как только уровень ликвидности достигает критического уровня, то есть становится равным некоторому заданному уровню безопасности, предприятие продает часть купленных краткосрочных ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины. Таким образом, динамика остатка денежных средств предприятия представляет собой "пилообразный" график (рис.1). Рис. 1. График изменения остатка средств на расчетном счете (модель Баумоля-Тобина) Согласно рассматриваемой модели для определения оптимального остатка денежных средств можно использовать модель оптимальной партии заказа (EOQ): где С - оптимальная сумма денежных средств; F - фиксированные затраты по купле-продаже ценных бумаг или обслуживанию полученной ссуды; Т - годовая потребность в денежных средствах, необходимых для поддержания текущих операций; r - величина альтернативного дохода (процентная ставка краткосрочных рыночных ценных бумаг). Рассчитаем оптимальный остаток денежных средств по модели Баумоля-Тобина для ООО "Ариал", при объеме денежного оборота 273335 тыс. руб. расходах по обслуживанию одной операции пополнения денежных средств - 80 руб. уровне потерь альтернативных доходов при хранении денежных средств - 10 %. Верхний предел остатка денежных средств организации рассчитывается по формуле (4): Средний остаток денежных средств составит 105,1 тыс. руб. (209,2 тыс. руб. / 2). Эффективным способом обеспечения финансовой устойчивости является поиск такого соотношения между заемными и собственными средствами, при котором рост рентабельности собственных средств достигается за счет наилучшего использования кредита. Собственный капитал имеет ряд преимуществ: простота привлечения, т.к. его увеличение за счет внутренних источников решается собственниками без согласия других хозяйствующих субъектов; более высокая способность генерирования прибыли, так как при его использовании не требуется уплата ссудного процента; обеспечением финансовой устойчивости развития предприятия в долгосрочном периоде. При этом собственному капиталу присущи недостатки: ограниченность объема привлечения и существенного расширения операционной деятельности предприятия; невозможность обеспечить превышение финансовой рентабельности (рентабельность собственного капитала) над экономической (рентабельность активов) без привлечения заемного капитала. [16, с. 115] Можно сделать вывод, что предприятия, использующее только собственный капитал, имеет наивысшую финансовую устойчивость, но ограничивает темпы своего экономического развития, поскольку не может обеспечить формирование необходимого дополнительного объема активов в период роста и не использует финансовые возможности прироста прибыли на вложенный капитал. Что касается заемного капитала, то он отличается широкими возможностями его привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя, что обеспечивает рост финансового потенциала предприятия; более низкой стоимостью в сравнении с собственным капиталом за счет уменьшения налога на прибыль вследствие включения процентов за пользование кредитами в затраты и снижения налогооблагаемой прибыли; способностью генерировать прирост собственного капитала или финансовой рентабельности предприятия. В то же время использование заемного капитала существенно повышает финансовые риски в хозяйственной деятельности предприятий - риск потери платежеспособности и снижения финансовой устойчивости. Активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли из-за роста затрат в связи с включением в расходы стоимости ссудного процента. Отсюда можно сделать вывод, что предприятие которое использует заемный капитал потенциально для развития и увеличит уровень рентабельности собственного капитала за счет эффекта финансового рычага, с одной стороны, но это ведет к повышению финансового риска и снижению финансовой устойчивости предприятия (вплоть до его банкротства) - с другой. В наиболее общем виде соотношение собственных и заемных средств в структуре капитала предприятий характеризует величину финансового левериджа (финансового рычага), возникающего вследствие появления заемных средств в объеме используемого предприятием капитала. Именно преобладание собственной или заемной составляющей непосредственно влияет на рентабельность собственного капитала. Для расчета эффекта финансового рычага рассмотрим ситуацию, когда ООО "Ариал" не использует кредиты (Y) и привлекает в той или иной форме заемные средства (Z). В ситуации Y: актив - 776605 тыс. руб. пассив - 776605 тыс. руб. собственных средств. В ситуации Z: актив - 776605 тыс. руб. пассив - 638756 тыс. руб. собственных средств и 137849 тыс. руб. заемных средств (кредитов и займов). Нетто-результат эксплуатации инвестиций в обоих ситуациях одинаковый: 363255 тыс. руб. Если это предприятие не платит налогов, находясь в своеобразном "налоговом раю", то выходит, что в ситуации А предприятие получает 363255 тыс. руб. исключительно благодаря эксплуатации собственных средств, которые покрывают весь актив. Рентабельность (отдача) собственных средств такого предприятия составит: РСС = 363255/776605 * 100 = 46,8%. В ситуации Б из тех же самых 363255 тыс. руб. предприятие должно сначала выплатить проценты по задолженности, а также, возможно, понести дополнительные расходы, связанные со страхованием залога и т.п. При условной средней процентной ставке 15 процентов эти финансовые издержки составят 20677 тыс. руб. (15% от 137849 тыс. руб.). Рентабельность собственных средств (РСС) в ситуации Z будет, таким образом, равна РСС = ( (363255 - 20677): 638756) * 100 = 53,6 %. Итак, при одинаковой экономической рентабельности в 46,8 процентов налицо различная рентабельность собственных средств, получаемая в результате иной структуры финансовых источников. Эта разница в 6,9 процентных пунктов и есть уровень эффекта финансового рычага (ЭФР). Введем в расчеты налогообложение прибыли по действующей ставке 20 % или 1/5 (см. таблицу 8). По логике вещей, должны получиться принципиально такие же результаты, как и при расчетах для "налогового рая", ведь и проценты за кредит, и налоги составляют обязательные изъятия (платежи) из наработанного предприятием экономического эффекта. Таблица 8 Расчет чистой рентабельности собственных средствВидим, что в ситуации Z чистая рентабельность собственных средств на 5,5 процентных пункта выше, чем в ситуации Y, только лишь за счет иной финансовой структуры пассива. Налогообложение "срезало" эффект финансового рычага на одну пятую (действующая ставка налога на прибыль в 2009 г. 20 %, это 1/5), т.е. на единицу минус ставка налогообложения прибыли:

1. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно четыре пятых экономической рентабельности:

2. Предприятие, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага:

РСС = 4/5 ЭР + ЭФР.

Эффект финансового рычага возникает из-за расхождения между экономической рентабельностью и "ценой" заемных средств - средней расчетной ставкой процента (СРСП). Иными словами, предприятие должно наработать такую экономическую рентабельность, чтобы средств хватило по крайней мере для уплаты процентов за кредит.

Выделим первую составляющую эффекта финансового рычага: это так называемый дифференциал - разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Из-за налогообложения от дифференциала остаются, к сожалению, только четыре пятых (1 - ставка налога на прибыль), т.е.

Вторая составляющая - плечо финансового рычага - характеризует силу воздействия финансового рычага. Это соотношение между заемными (ЗС) и собственными средствами (СС). Соединим обе составляющие эффекта финансового рычага и получим:

Работа, которую точно примут

Работы в архивах красиво оформлены согласно требованиям ВУЗов и содержат рисунки, диаграммы, формулы и т.д.

PPT, PPTX и PDF-файлы представлены только в архивах.

Рекомендуем скачать работу.

© 2000 — 2016, ООО «Олбест»

Все права защищены