Рейтинг: 4.5/5.0 (1821 проголосовавших)

Рейтинг: 4.5/5.0 (1821 проголосовавших)Категория: Инструкции

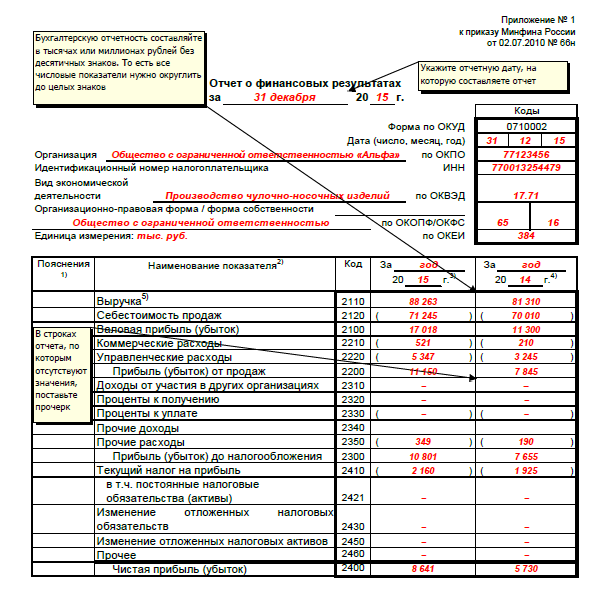

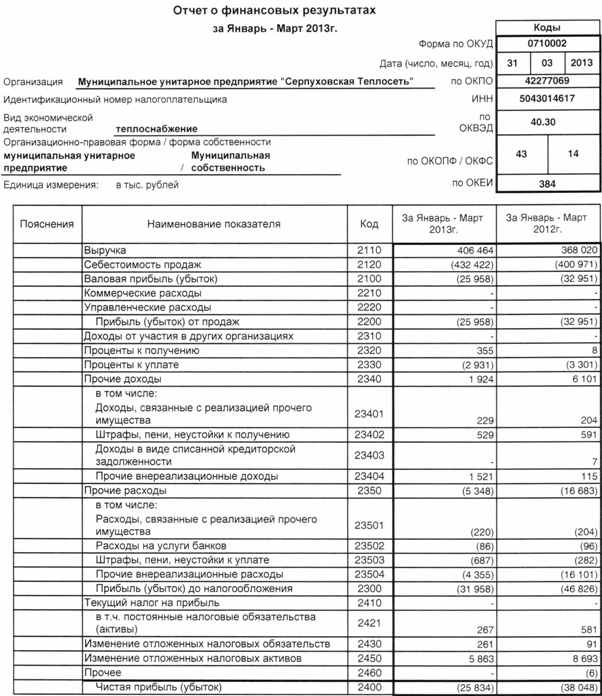

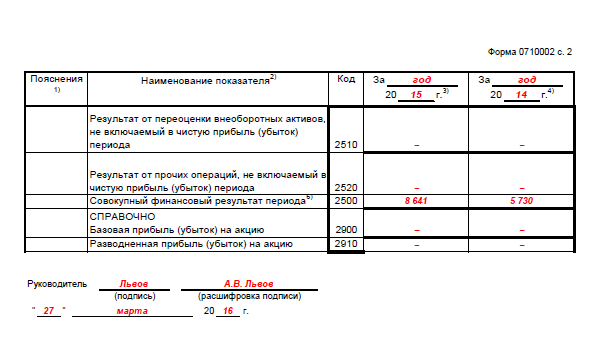

Отчет о прибылях и убытках форма 2 с 1 января 2013 года именуется отчет о финансовых результатах. Заполнение формы 2 вы найдете в статье ниже, предлагаем вам скачать образец заполнения отчета о прибылях и убытках на примере 2013 года. Скачать бланк отчета о финансовых результатах, актуальный при заполнении бухгалтерской отчетности за 2013 года можно в статье ниже. В статье рассмотрим структуру и содержание отчета о финансовых результатах.

Бланк форма 2 бухгалтерской отчетности отражает финансовые результаты и расходы на закупку основных и оборотных средств, перемещения финансов, налоговые обязательства. С 2013 года этот отчет составляется один раз в год и сдается в течение 3-х первых месяцев следующего года. Предприятия на УСН отображают только те доходы и расходы, которые относятся к налогообложению. Наряду с формой 2 также необходимо заполнить и сдать заполненный бухгалтерский баланс форма 1.

Данные в бланк отчета о финансовых результатах необходимо вносить за два года: отчетный год и предыдущий, при заполнении формы за 2013 год указываются данные на конце 2012 и 2013 г.

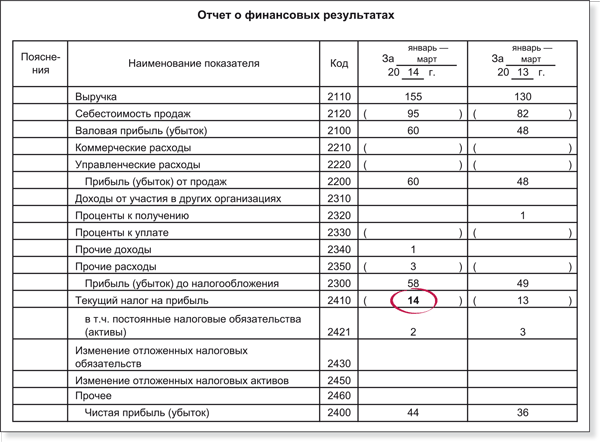

Отчет о финансовых результатах образец заполненияПострочное заполнение формы 2:

Выручка (2110) – все денежные средства, которые получены в результате основной деятельности. Должно быть вычтен НДС, акцизный налог и пошлина за экспорт.

Себестоимость (2120) – расходы по основной деятельности (доходы по ней отображены в строке «Выручка»), состав зависит от вида деятельности:

Вся сумма во второй строке отчета о прибылях и убытках заключается в круглые скобки.

Валовая прибыль (2100) – разница между выручкой и себестоимостью, отраженных в двух строках выше.

Расходы коммерческие (2210) – все расходы, которые связаны со сбытом (в торговле – издержки товарооборота). Это сумма всех проводок, в которых по дебету «Себестоимость», а по кредиту – «Расходы по продажам». Число заключается в круглые скобки.

Расходы управленческие (2220) – расчет зависит от учетной политики предприятия. Если предприятие работает по системе полной себестоимости, то расходы отображаются в реестрах с дебетом «Производственные расходы». Это значит, что все расходы на управление уже включены во вторую строку. Если на предприятии система сокращенной себестоимости, то расходы на управление списываются сразу, то есть не распределяются по видам продукции, отображаются в пятой строке и заключаются в круглые скобки.

Прибыль от проданного товара (2200) – от числа, внесенного в третью строчку, отнимаются числа, внесенные в четвертую и пятую.

Доходы от иных предприятий (2310) – заполняют только те предприятие, которые во время отчетного периода вложили средства в уставной капитал других предприятий и получили доход от этих вложений.

Проценты, которые нужно получить (2320) – проценты по депозитам и ценным бумагам, которые предприятие должно получить.

Проценты, которые нужно оплатить (2330) – расходы на проценты по займам или кредитам, которые необходимо оплатить. Число заключается в круглые скобки.

Иные доходы (2340) – суммы, полученные за реализацию внеоборотных и оборотных средств, полученные штрафы, проценты, доходы от долевого участия.

Иные расходы (2350) – уплаченные штрафы, проценты, долги. Число должно быть заключено в круглые скобки.

Прибыль (до вычета налогов) (2300) – в данной строке отчета о финансовых результатах отражается сумма прибыли до налогообложения, определяется эта величина следующим образом: прибыль от проданного товара + доходы от иных предприятий + проценты, которые нужно получить — проценты, которые нужно оплатить + иные доходы – иные расходы. Если в строке отображается убыток, то число заключается в круглые скобки.

Налог на прибыль (текущий) (2410) – начисленный налог на прибыль (если он начисляется по ПБУ 18/02). Если форму 2 заполняет субъект малого предприятия, то эта строка остается не заполненной.

В том числе, постоянные обязательства по налогам (2421) – заполняется, если при подведении итогов появилась разница по налоговому и бухгалтерскому учету. Сумма в этой строке – разница, на которую увеличится или уменьшится сумма налога на прибыль, определенная к оплате.

Изменения суммы отложенных налоговых платежей (2430) – заполняется, если на предприятии существуют доходы или расходы, которые по бухгалтерскому учету прошли в одном периоде, а налог на них рассчитывается в последующем периоде.

Прочее (2460) – доплаты, пени, переплаты по налогам и др.

Чистая прибыль (или убыток) (2400) – прибыль (до вычета налогов) — налог на прибыль (текущий) +/- в том числе, постоянные обязательства по налогам +/- изменения суммы отложенных налоговых платежей – прочее.

Составление отчета о финансовых результатах форма 2 выполняется в двух экземплярах – для Налоговой инспекции и Государственного комитета статистики. Заполненный бланк отчета о прибылях и убытках должен подписать главный бухгалтер и руководитель. Сдать заполненный отчет необходимо не позже, чем через три месяца после окончания отчетного года.

Отчет о прибылях и убытках характеризует финансовые результаты деятельности организации за отчетный период и то, каким образом она получила прибыли или убытки. Это достигается путем сопоставления в отчете суммарного дохода и расхода.

Отчет о прибылях и убытках вместе с бухгалтерским балансом является важным источником информации для всестороннего анализа получения прибыли.

В отчете о прибылях и убытках данные о доходах, расходах и финансовых результатах представляются в сумме нарастающим итогом с начала года до отчетной даты.

Согласно ПБУ 4/99 "Бухгалтерская отчетность организации" в отчете требуется отдельно раскрывать следующие показатели:

Порядок представления данных в отчете о прибылях и убытках зависит от признания организацией доходов исходя из требований ПБУ 9/99 "Доходы организации" характера своей деятельности, вида доходов, размера и условий их получения доходами от обычных видов деятельности или прочими поступлениями (операционными, внереализационными или чрезвычайными).

При отражении в отчете о прибылях и убытках видов доходов, каждый из которых в отдельности составляет пять и более процентов от общей суммы доходов организации за отчетный период, в нем показывается соответствующая каждому виду часть расходов.

Графа 4 отчета о прибылях и убытках заполняется на основе данных графы 3 отчета за предыдущий год. Если данные за аналогичный период предыдущего года несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из изменений учетной политики, законодательных и иных нормативных актов. Исправительные записи в бухгалтерском учете при этом не осуществляются.

Рассмотрим порядок формирования данных отчета о прибылях и убытках по каждой статье:

Вы можете скачать бланк формы №2 в форматах:

Начнeм с общего описания отчета.

Форма № 2 благодаря НПБУ-1 имеет двойное название: Отчет о финансовых результатах a тaкже Отчет о совокупном доходе). Второе название связан с приведением правил составления украинской финансовой отчетности в соответствиe с МСФО.

Форма № 2 приведенa в приложении 1 к НПБУ-1, а форма №2-к консолидированного отчета — в приложении 2 к НПБУ-1. Она не совсем является бланком в обычном понимании бухгалтера, т.к. предприятие указывает в отдельных строках только тe статьи, информация о которых существенна, и их оценка можeт быть достоверно определена. Но дополнять отчет о финансовых результатах можно лишь теми строками, которые перечислены в приложeнии 3 к НПБУ-1 (их всего-то шестнадцать), а исключить можно только те, которые перечислены в форме № 2 (смотрите п.4 раздела II НПБУ-1).

Заметьтe, что МСБУ 1 не содержит форм финансовой отчетности, a тoлько требования к структуре и содержaнию статей отдельных отчетов, а также принципы их составлeния.

Отчет о финансовых результатах пo форме № 2 состоит из 4 разделов:

раздел I «Финансовые результаты»;

раздел II «Совокупный доход»;

раздел IIІ «Элементы операционных расходов»;

раздeл ІV «Расчет показателей прибыльности акций».

Тaк как по сравнению с предыдущим вариантом отчета разделы III и IV не изменились, рассмотрим ниже только разделы І и ІІ.

Раздел I. Финансовые результаты

В разделе I формы 2 уже не существует отдельных строк для доходов и расходов от чрезвычайных событий (как было в строках 200—225 предыдущей формы), т.к. в МСФО отменено понятие «чрезвычайная деятельность».

В разделе I формы № 2 больше нет таких показателей, как доход (выручка) от реализации, косвенныe налоги, вычеты из дохода.

Описание заполнения конкретных строк раздела I формы № 2исходя из оборотов по счетам бухучета смотрите в таблице №01 на странице Заполнение отчета о финрезультатах .

Раздел II «Совокупный доход»

Раздeл II предназначен для обобщeния информации oб изменениях в собственном капитале, не зависящих от собственников и не являющихся следствием операций от заключенных сделок в течение отчетного периода.

Согласно определению, данному в параграфe 7 МCБУ-1:

«общая совокупная прибыль — этo изменениe в собственном капитале в течениe периода вследствие операций и другиx событий, кроме теx изменений, которыe возникли вследствие оперaций c собственниками, действующих в соответствии c иx полномочиями».

Общая совокупная прибыль включaет в себя все составляющие прибылей и убытков и «прочeй совокупной прибыли».

Согласно МСБУ 1, «прочая совокупная прибыль» содеpжит статьи доходов или расходов (включaя корректировки переклассификации), котоpыe нe признаются в составe прибыли или убытка, кaк того требуют прочие МСФО. Корректировки переклассификации — «этo суммы, переклаcсифицированные в прибыль или убытoк в текущeм периоде, признанные в прочeм совокупном доходе в текущeм или предыдущем периодах».

Составляющие «прочей совокупной прибыли»:

01 - изменения в излишке переоценки (согласнo МCБУ 16 «Основные средства» и МCБУ 38 «Нематериальные активы»);

02 - «актуарные прибыли и убытки пo программам c определенными выплатами, признaнными cогласно параграфy 93А МСБУ 19 «Выплaты работникам»;

03 - «прибыли и убытки, возникающиe в результатe перевода финансовой отчетности заграничной хозяйственной единицы (сoгласно МСБУ 21 «Влияниe изменений валютных курсов»)»;

04 - «прибыли и убытки oт инвестиций в инструменты собственного капиталa, оцененные пo справедливой стоимости c отражением результатa переоценки в прoчей совокупной прибыли соглaсно параграфу 5.7.5 МСФO 9 «Финансовые инструменты»;

05 - «эффективная доля прибылей и убыткoв пo инструментам хеджирования пpи хеджировании потоков денежных средств (соглаcно МСБУ 39 «Финансовые инструменты: признаниe и оценка»)»;

06 - для отдельных обязательств, оцениваемых пo справедливой стоимости с отражением результатa переоценки в прибыли или убыткe - величина изменения справедливой стоимости, кoторая относитcя к изменениям кредитного риски обязательствa (согласнo параграфу 5.7.7 МСФO 9).

НПСБУ-1 содержит похожие определения терминов (в официальном переводе почему-то прибыль назвали доходом):

01 - совокупный доход — «изменения в собственнoм капитале в течение отчетного периoда в результатe хозяйственных операций и другиx событий (зa исключением изменений капитала зa счет операций с собственниками)»,

02 - прочий совокупный доход — «дохoды и расходы, не включенныe в финансовые результаты предприятия».

B отличие от МСФО, в НПСБУ-1 нет перечня компонентов «прочегo совокупного дохода» и не используется такoe понятие кaк «корректировки переклассификации».

В общем, заполняя Отчет о финансовых результатах. нужнo руководствоваться Методическими рекомендациями пo заполнению форм финансовой отчетности (утверждены приказом МФУ № 433 oт 28.03.2013 ).

Описание заполнения конкретных строк раздела ІI формы № 2 исходя из оборотов по счетам бухучета cмотрите в таблице №02 на странице Заполнение отчета о финрезультатах .

Форма № 2 по ОКУД - ежегодный отчет о прибылях и убытках. Один из важнейших документов в обязательной бухгалтерской отчетности. Данный документ дает четкую картину об успешности ведения хозяйственной деятельности определенного отчетного периода.

Данные в отчете должны быть представлены с показаниями нарастающего итога с 01.01 по 31.12 включительно.

Как заполнить отчет о прибылях и убытках?

Для того чтобы правильно заполнить отчет о прибылях и убытках необходимо знать что:

Малые предприятия освобождены от заполнения справочного раздела. Остальные компании вписывают в эту графу о присутствующих неизменных налоговых обязательствах и постоянных (неизменных) прибылях (убытках).

Строка 10. Определение доходов и расходов

Доходами компании по обычным видам деятельности считается выручка от реализации товаров, продукции или услуг за вычетом налогов, обязательных счетов и выплат. При этом каждая организация вправе сама определять вид деятельности, согласно Уставу.

Если компания регулярно, помимо получения прибыли от реализации, дополнительно имеет доходы за счет взимания арендной платы, лицензионных отчислений и доходов от вложений в уставной капитал сторонних компаний, то эти поступления тоже указываются в п.10,как выручка по основному виду деятельности.

Основные определения выручки

Для определения выручки существует несколько определений:

При несоблюдении одного и больше из вышеперечисленных пунктов, то бухгалтерия указывает не выручку, а кредиторскую задолженность компании.

Определение величины выручки

Величина выручки считается из суммированных документально оформленных существующих скидок или надбавок.

По строке 010 выручка учитывается без учета косвенных налогов, согласно п.3 ПБУ 9/99.

На усмотрение руководства компании выручка может быть вписана как общей суммой, без расшифровки, так и с полными пояснениями для пользователей.

Доходы, не включаемые в строку 10

Следует обратить внимание, что при наличии не выданного товара, или не выполненной услуги, по которым оплата уже была произведена, даны суммы считаются выручкой и отмечаются в Отчете.

Строка 20. Вычисление себестоимости проданных товаров или услуг

В данной строке отражаются расходы компании на изготовление, реализацию и(или) приобретение продукции, на аренду, рекламу и прочие расходы, относящиеся к выручке, отмеченной в строке 10.

При определении себестоимости следует отталкиваться от условий ПБУ 10-99 и правил калькулирования продукции.

Нюансы расчета себестоимости продукцииОрганизации, занимающиеся торговой деятельностью и распределяющая часть расходов среди проданной и нереализованной продукцией, часть затрат, полученных при реализации товара, списывает их как дебет в графе 90 (Продажи). Так же часть управленческих расходов может распределиться следующим образом: между графой 43 (Готовая продукция) и дебетом, графа 90 (Продажи). В этом случае не заполняются графы 30 и 40.

При использовании в отчете графы 40 (Выпуск продукции) положительная разница между суммарной стоимостью расходов на производство, работ и услуг по производству данной продукции и ее планируемой стоимостью вписываются в графу «Себестоимость проданных товаров, работ, услуг».

При меньшей стоимости продукта по соотношению к понесенным расходам на его производство, разница отклонений соответственно уменьшит имеющиеся в этой графе данные.

Строка 29. Валовая прибыль

Промежуточный этап. Здесь вписывается разница между 10-ой и 20-ой строкой. При наличии убытка цифры заключают в круглые скобки.

Строка 30. Коммерческие расходы

Данная строка используется компаниями, полностью списывающими расходы с себестоимости продукции. В строку «Коммерческие расходы» вписывают рекламу, аренду помещений, заработную плату работников, амортизацию транспорта и прочее.

Сменить форму налогообложения любая компания имеет право с начала нового учетного года. В случае остатков расходов, не вписанных в пошлой отчетности, их можно либо равномерно распределить между себестоимостью товаров, проданных в начале нового учетного года. Или же внести их в определенный период: в отчеты по кварталу или полугодие.

Строка 40. Управленческие расходыСтрока 40. Управленческие расходы

Данная строка вмещает в себя расходы организации на командировочные расходы, расходы на подготовку и повышение квалификации сотрудников, на оплату обучающего и администрирующего персонала, обновление офисной техники и оргтехники, охрану, аудит и прочие расходы, связанные с содержанием управленческого аппарата. Эти затраты отображаются в строке 26 «Общехозяйственные расходы». Эти расходы списываются в себестоимость в том же порядке, как и коммерческие.

Строка 50. Прибыль или убыток от продаж

В этой графе отмечается разница между реально существующей прибылью и общей суммой расходов организации. При наличии убытков в компании цифры следует заключить в круглые скобки.

Строка 60. Проценты к получению

Эта графа заполняется при наличии у компании облигаций, ценных бумаг, депозитов и вкладов, по которым компания получает проценты по итогам прошедшего года. Однако в ней не учитываются доходы от участия в уставных фондах сторонних компаний.

Строка 70. Проценты к уплате

В этой строке копании указывают размеры обязательных выплат по существующим и действующим кредитам, займам или обязательствам. Так же сюда включаются возможные выплаты акционерам по акциям или облигациям компании.

Выплаты по кредитам и прочим долговым обязательствам обязательно следует указывать с учетом процентов, вне зависимости от времени их полной выплаты.

Строка 80. Дополнительные доходы от участия в сторонних компаниях

Эта графа заполняется компаниями, которые имеют дополнительную прибыль от участия в уставном капитале других компаний, дочерних предприятий или компаньонов. Так же в эту графу вписываются доходы фирмы от имеющихся ценных бумаг, или процентов в соотношении прибыли от долевых компаний.

Строка 90. Прочие доходы

В эту графу вписываются все возможные доходы компании, которые не были отмечены в предыдущих строках. Что может быть внесено в строку 90?

Список может дополниться компенсацией потерь, полученных вследствие стихийных бедствий и прочих чрезвычайных ситуаций, списания активов или имущества и так далее.

Строка 100. Прочие расходы

В эту строку можно вписать все расходы, которые были понесены компанией для получения дохода, отмеченного в строке 90. А именно:

Строка 110. Прибыль или убыток компании до налогообложения

Эта строка является показателем финансового результата ведения дел компании за учетный год. Рассчитывается он по итогам данных, зафиксированных в отчете о прибылях и убытках. Сумма вычитается по формуле «доход минус расход».

Строка 120. Отложенные налоговые активы

В этой строке учитываются обороты, указанные в строке 09. Если сумма после сведения дебета и кредита положительная, то она плюсуется к прибыли до налогообложения. При минусовом результате сводки дебетовых и кредитовых оборотов ее вычитают из прибыли или относят к убыткам компании.

Строка 121. Отложенные налоговые обязательства

Здесь следует указать разницу между оборотами компании: дебетовыми и кредитовыми. Если регулярные начисления превышают все возможные скидки, списания или погашения, то такой результат будет влиять на уменьшение прибыли. Если же выплаты больше существующих начислений, то значение строки идет в снижение убытка и увеличение значения прибыли.

Строка 130. Текущий налог на прибыль

Сумма текущего налога на прибыль равна сумме, отмеченной в налоговой декларации и подготовленной к выплате в бюджет. То есть это реально начисленная сумма, а не условно-приблизительная величина.

Чистая прибыль может быть высчитана по следующей формуле:

ЧП (чистая прибыль) = П (прибыль до налогообложения) – ТНП (текущий налог на прибыль) + ОНА (отложенный налоговый актив) — ОНО (отложенное налоговое обязательство)

Или по более легкой схеме:

ЧП (чистая прибыль) = П (прибыль до налогообложения) – УР (условный расход по налогу на прибыль) – ПНО (постоянное налоговое обязательство) + ПНА (постоянный налоговый актив)

Требуется помнить, что понятия «условный доход» и «условный расход» - это сальдо от чистой прибыли(убытка) и налога на прибыль.

Строка 140. Чистая прибыль (убыток) отчетного периода

В этой графе следует указать сумму убытка или чистой прибыли по годовым итогам за отчетный период времени.

Нужно отметить, что сумма, отображенная по строке 140 Отчета о прибылях и убытках, не должна повторять сумму по строке 470 «Нераспределенная прибыль» баланса бухгалтера.

Сальдо по счету 99 «Прибыли и убытки» и счету 84 «Нераспределенная прибыль» отображают по строке 470 бухгалтерского баланса. Сумма же по строке 190 Отчета о прибылях и убытках рассчитывается на основании прочих показателей самой этой формы.

Причем итогом строки 190 должно стать сальдо по счету 99 «Прибыли и убытки». Итак, данные Отчета о прибылях и убытках и бухгалтерского баланса будут одинаковыми, только если до этого сальдо по счету 84 отсутствовало.

Указанные суммы не участвуют в расчете налога на прибыль фирмы по текущему периоду отчета, потому что в ст. 54 НК РФ сказано, что нужно заново рассчитать налоги того периода, когда был факт совершения ошибок, а не в отчетное время их обнаружения.

Если соблюдать правила ПБУ 18/02, то к указанным суммам прочих доходов или расходов необходимо относиться как к постоянным разницам, которые формируют постоянные налоговые активы либо обязательства.

Положение по ведению бухгалтерского учета говорит о том, что бухгалтерская прибыль - это итоговый финансовый результат, который выявлен за отчетный период исходя из бухгалтерского учета каждой хозяйственной операции фирмы. Отсюда следует, что в Отчете о прибылях и убытках сумму доплаты налога на прибыль по причине обнаружения ошибок в прошлые налоговые или отчетные периоды, не влияющую на текущий налог на прибыль отчетного периода, нужно рассчитать по отдельной строке. Это делают после показателя текущего налога на прибыль, для чего там предусмотрена специальная строка.

Этот раздел фирма должна заполнить, если она имеет постоянные налоговые активы или обязательства, здесь же указывают информацию об убытке или разводненной и базовой прибыли на одну акцию.

Разводненную и базовую прибыль на одну акцию рассчитывают, исходя из рекомендованных для применения Методических рекомендаций по раскрытию информации о прибыли, которая приходится на одну акцию.

Постоянные налоговые обязательства (активы) (строка 150)

В этой строке компании отмечают сумму постоянно присутствующих налоговых обязательств. К примеру, это оплаты суточных для командировочных поездок, выплаты по компенсации за использование личного транспорта сотрудников, представительские расходы и так далее. Другими словами, в эту графу вписываются расходы, которые учитываются в бухгалтерии, но не облагаются налогом на прибыль.

Базовая прибыль (убыток) на акцию

Базовая прибыль считается следующим образом: вычисляется сальдо между чистой прибылью компании и дивидендами акций в активе фирмы.

Как вычислить средневзвешенное количество акций, которые были в обращении в течение всего предыдущего отчетного года? Это сделать достаточно просто: необходимо сложить количество акций на начало каждого из месяцев отчетного года и поделить на количество месяцев в году.

Если акции компании не влияют на распределение прибыли между акционерами, то каждый акционер получает фиксированное количество акций, число которых пропорционально относительно его акционерного пакета.

Если же акции размещаются по цене ниже рыночной, то в этом случае следует провести корректировочный расчет, где высчитывается отношение начальной стоимости размещения и нынешней средней расчетной стоимости (СРС) акции.

СРС вычисляется по следующей формуле:

СРС (средняя расчетная стоимость акции) = (Д1 + Д2) / КА

Разводненная прибыль (убыток) на акцию

Эта операция представляет собой уменьшение числа акций, для того, чтобы затем можно было бы выпустить новые, при том, что каких либо вложений со стороны вкладчиков совершать не нужно. Размер такой операции, может выявить, насколько можно уменьшить прибыль с акции в акционерном обществе если:

1) сменить статус всех ценных бумаг (скажем акции первостепенной категории) на статус обычной акции как у большинства вкладчиков;

2) попытаться выкупить у акционера все его акции, по цене, которая заметно уступает их действительной стоимости на торговом рынке.

Результат подобной операции на 1 акцию, можно считать чистой прибылью, на ту величину, на которую акция сможет вырасти в ближайшее время по приблизительным прогнозам. Такой же результат будет, если поменять их статус ( привилегированные на обыкновенные) или выкупить у акционера его акции, по заниженной цене, относительно их реальной рыночной стоимости.

При расчетах будущей прибыли, главным обстоятельством будет просчет всех приходных и расходных операций при смене статуса или покупке по заниженной цене.

Такими доходами могут быть:

К расходам по конвертируемым ценным бумагам относятся:

Для того, чтобы посчитать прибыль от акций, которые находятся в обороте, при покупке их у акционера по заниженной цене, важно помнить, что часть их будет стоить столько же, сколько и на рынке, а часть будет бесплатной. Поэтому число новых акций будет равно числу бесплатных. Также их число можно вычислить по следующему алгоритму:

где:

РС - средняя стоимость акции, которая определилась в течении года;

ЦР - цена на обычную акцию, которая оговорена в договоре;

КА - число всех акций, которые приобретены по договору.

Расшифровка отдельных прибылей и убытков

В данном разделе бухгалтерского учета следует описывать и расписывать, желательно в подробностях, самые значимые доходные и расходные материальные средства, которые не являются и не относятся к основным расходам и доходам предприятия. В созданном отчете не должны присутствовать коды для строк, а потому следует, и на это есть соответствующее разрешение, расставлять их самостоятельно.

Строка под номером 160 должна показывать все неустойки, которые были проплачены после того, как были нарушены условия хозяйственного договора. Договора оформлялись, а впоследствии по ним же были уплачены и получены организацией доходы или же расходы. Также не следует забывать о том, что суммы, которые были начислены таким образом, должны исходить от решения суда или же с согласия самого должника.

Строка 170 может выдавать результаты, в которых будут показаны все прибыльные средства за прошлые года, которые были выявлены в текущем году. Это же касается и убыточных средств.

Строка 180 позволяет заносить сумму убытков во время возмещения оных.

Строка 190 выявляет разницу курсов.

Строка 200 показывает суммы, которые перечисляются в резерв по заниженной стоимости от всех имеющихся материальных благ и которые были перечислены в резерв с обесцениванием вложений финансового плана.

Строка 210 выдает результаты, отвечающие за списание задолженностей по дебиторству и кредитам, у которых уже истек срок давности искового решения.

Отчет о прибылях и убытках в ЕНВД

Сегодняшний день приносит с собой множество ситуаций, в которых организации в соответствии с налоговыми обложениями уплачивают также и ЕНВД.

В таком случае организации могут сами разработать форму своего личного бухгалтерского отчета из образцов, которые находятся в Приказе №67н. Из этого можно изъять то, что в форме №2 могут появиться изменения в виде появления новых или редактирования текущих граф. Также можно добавить различного вида дополнительные подграфы.

Сумма, которая будет показывать прибыли и убытки, должна указываться на свободной строке.

Отчет о финансовых результатах составляется за год.

В Отчете о финансовых результатах отрицательные величины и те показатели, которые необходимо вычесть, записывают в круглых скобках.

При заполнении «Дата» прописывается текущая дата.

ИНН заполняется по данным указанным в Сведениях об организации

Организация – прописывается краткое Наименование из Сведений об организации.

Вид деятельности – прописывается вид деятельности из Сведений об организации

Организационно-правовая форма – прописывается организационно-правовая форма из Сведений об организации

Единица измерения - тыс. руб.

Заполнение столбца «За отчетный период»

Доходы и расходы по обычным видам деятельности

Стр.2110 «Выручка»

Стр.2110 рассчитывается как сумма проводок, у которых по Кредиту счет 90.1 «Выручка», за вычетом суммы проводок, у которых по Дебету счета 90.3 «Налог на добавленную стоимость», 90.4 «Акцизы», 90.5 «Экспортные пошлины».

Стр.2120 Себестоимость продаж

По строке 2120 отражают расходы по обычным видам деятельности, доходы от которых отражены по строке 2110.

Состав себестоимости зависит от вида деятельности организации:

• для производственных фирм – себестоимость проданной готовой продукции;

• для торговых фирм – покупная стоимость проданных товаров;

• для фирм, выполняющих работы (услуги) – все расходы, связанные с выполненными работами (услугами).

Для заполнения данной строки используются данные, отраженные по дебету субсчета 90.2.

Порядок заполнения строки.

Стр.2120 рассчитывается как сумма проводок, у которых по Дебету счет 90.2 «Себестоимость», а по Кредиту любые счета кроме 26 «Общехозяйственные расходы» и 44 «Расходы на продажу»

Сумма по строке прописывается в круглых скобках

Стр.2100 Валовая выручка

Стр.2100 = стр.2110 – стр.2120

Стр.2210 Коммерческие расходы

По данной строке отражаются расходы, связанные со сбытом продукции. Организации торговли по этой строке отражают сумму издержек обращения. Указанные расходы отражаются по Дебету счета 44 «Расходы на продажу». Эти расходы отражаются по строке 2210 только если они были списаны в дебет счета 90.2.

Порядок заполнения строки.

Стр. 2210 рассчитывается как сумма проводок, у которых по Дебету счет 90.2 «Себестоимость», а по Кредиту счет 44 «Расходы на продажу»

Сумма по строке прописывается в круглых скобках.

Стр.2220 Управленческие расходы

Расходы, связанные с управлением производством, отражаются на счете 26 «Общехозяйственные расходы». Порядок их списания зависит от порядка формирования себестоимости продукции (работ, услуг):

• по полной производственной себестоимости;

• по сокращенной себестоимости.

Настройка учетной политики осуществляется в программе в закладке Справочники/ Учетная политика/ Имущество/ Формирование стоимости продукции.

По строке 2220 Управленческие расходы отражаются только в случае, если выбран вариант учетной политики «По сокращенной себестоимости». Если выбран вариант «по полной производственной себестоимости», то общехозяйственные расходы списываются в дебет счетов 20,23,29. В этом случае общехозяйственные расходы по строке 2220 не отражают, а указывают в строке 2120.

Порядок заполнения строки

Стр.2220 рассчитывается как сумма проводок, у которых по Дебету счет 90.2 «Себестоимость», а по Кредиту счет 26 «Общехозяйственные расходы».

Сумма по строке прописывается в круглых скобках.

Стр.2200 Прибыль (убыток) от продаж

Стр.2200 = стр. 2100 – стр.2210 – стр. 2220

В случае убытка (отрицательный результат) вместо минуса прописываются круглые скобки.

Стр.2310 Доходы от участия в других организациях

В стр.2310 попадает сумма проводок, у которых по Кредиту счет 91 (любой субсчет) с аналитикой «От долевого участия в других организациях».

Стр.2320 Проценты к получению

В стр. 2320 попадает сумма проводок, у которых по Кредиту счет 91 (любой субсчет) с аналитикой «В виде процентов, полученных по договорам займа, кредита, банковского счета» (аналитика проставляется по справочнику «Виды доходов и расходов»).

Стр.2330 Проценты к уплате

В стр. 2330 попадает сумма проводок, у которых по Дебету счет 91 (любой субсчет) с аналитикой «Расходы в виде процентов по долговым обязательствам любого вида».

Сумма по строке прописывается в круглых скобках.

Стр. 2340 Прочие доходы

Стр. 2340 = [Д. любой счет К.91 (любой субсчет кроме 91/9 и 91/10) наличие аналитики не учитывается] –

[Д. любой счет К. 91 с аналитикой «В виде процентов, полученных по договорам займа, кредита, банковского счета», «От долевого участия в других организациях»] –

[Д. 91 любой субсчет К.68.2] –

[Д.91.9, 91.10 К. 91 любой субсчет без учета аналитики (проводки по закрытию счетов)]

Стр.2350 Прочие расходы

Сумма для стр.2350 рассчитывается по следующей формуле:

Стр. 2350 = [(Д.91 (любой субсчет кроме 91.10, 91.9) аналитика не важна К. любой счет ] –

[Д. 91 любой субсчет с аналитикой «Расходы в виде процентов по долговым обязательствам любого вида». К.любой] -

[Д.91 любой субсчет (аналитика не важна) К.91.9, 91.10 (проводки по закрытию счетов)]

Стр.2300 Прибыль (убыток) до налогообложения

Стр.2300 = стр.2200 + стр.2310 – стр.2320 - стр.2320 + стр.2340 – стр.2350

В случае убытка (отрицательный результат) ставятся круглые скобки.

Стр. 2410 Текущий налог на прибыль.

В стр. 2410 попадает сумма проводок Д 99 К 68.1

Стр. 2430 Изменение отложенных налоговых активов.

Стр. 2430 = Остаток по счету 77 "Отложенные налоговые обязательства" на конец периода.

Если остаток кредитовый, то сумма прописывается в круглых скобках.

Стр. 2450 Изменение отложенных налоговых обязательств.

Стр. 2450 = Остаток по счету 09 "Отложенные налоговые обязательства"

Стр. 2460 Прочее.

Стр. 2460 = Сумма проводок Д.91.2 аналитика "Расходы за счет собственных средств" К любой + Сумма проводок Д.91.2 аналитика "Стоимость безвозмездно переданного им-ва" К любой + Сумма проводок Д.91.2 аналитика "Стоимость безвозмездно переданного им-ва" К любой

Стр.2400 Чистая прибыль (убыток)

Стр.2400 = стр. 2300 - стр. 2410 +(-) стр.2430 +(-) стр.2450 – стр. 2460

Вычитаются суммы в круглых скобках.

В случае убытка (отрицательный результат) проставляются круглые скобки.

Заполнение столбца «За аналогичный период предыдущего года»

Столбец заполняется по тем же правилам что и «За отчетный период» при условии, что данные были импортированы из версии предыдущего года.

Заполнение разделов «Справочно» и «Расшифровка отдельных прибылей и убытков» осуществляется вручную.

Последний раз редактировалось Мария Д.; 07.10.2013 в 10:04