Рейтинг: 4.8/5.0 (1814 проголосовавших)

Рейтинг: 4.8/5.0 (1814 проголосовавших)Категория: Бланки/Образцы

Определитесь с формой доставки письма, поскольку от этого будет зависеть и его оформление. Если интересующий вас вопрос может быть легко разрешен ответным разъяснением налоговой службы, то выберите электронную форму письма. Для её заполнения перейдите по одной из ссылок указанных в конце статьи, в зависимости от того, чьи интересы вы защищаете. То есть, являетесь ли вы налогоплательщиком как физическое лицо или представителем организации, ИП (юридическое лицо). Для решения серьезных вопросов, подразумевающих возможное обращение для дальнейших разбирательств (в вышестоящие или судебные инстанции), когда требуется сохранить у себя копию письма и документ, подтверждающий его отправку, нужно будет направить письмо с помощью почтовой службы с уведомлением о вручении.

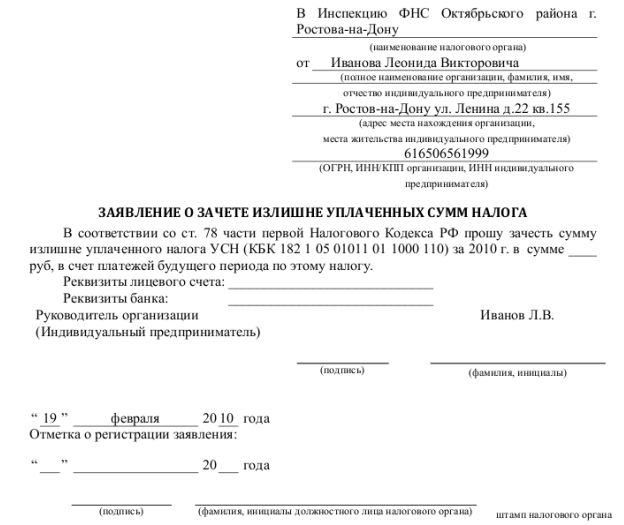

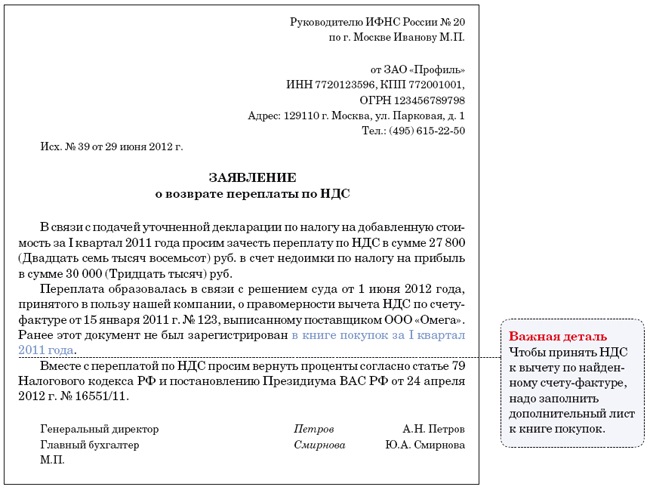

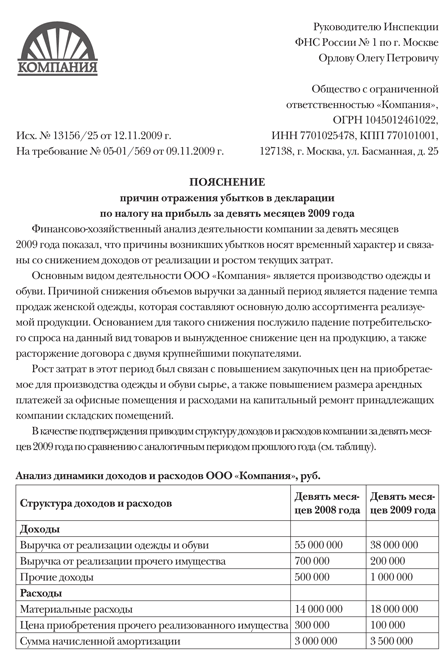

Теперь составьте текст обращения. Такое письмо следует оформлять в деловом стиле, исключая эмоциональные проявления по поводу важного для вас вопроса. Для варианта электронного письма, начните с обращения к руководителю вашей ИФНС словом "Уважаемый". Его имя и отчество можно узнать так же как и адрес инспекции, воспользовавшись поиском на сайте ФНС РФ. Опишите суть проблемы и обстоятельства, сопутствующие её возникновению. После этого перечислите ваши требования, но в уважительной форме, начав эту часть письма словом "Прошу". Подпишите письмо и поставьте дату его составления. Для письменного обращения, посредством почтового отправления, начните оформление письма с указания начальных реквизитов адресата и отправителя (с обязательным сообщением домашнего адреса, ФИО и контактного телефона налогоплательщика). Разместите их в правом верхнем углу листа согласно правилам документооборота. Далее содержание письма не будет отличаться от версии для электронной отправки, но здесь не забудьте поставить личную подпись отправителя и расшифровку в скобках (ФИО).

Для физических лиц обращение в ИФНС по месту жительства крайне упрощено, благодаря новому сервису, предложенному налоговой службой. Это "Личный кабинет налогоплательщика", расположенный по адресу https://service.nalog.ru/debt/. Здесь можно узнать задолженность по налогам и обратиться в налоговую инспекцию просто заполнив форму электронного письма, которое будет автоматически переадресовано в нужную инспекцию.

Чтобы направить письмо в электронной форме, с возможностью выбора отправителя (юридическое или физическое лицо) вы можете воспользоваться специальным сервисом сайта Федеральной налоговой службы, расположенным по адресу http://old.nalog.ru/obr/form.php?r=20061986 .

На подготовку письменного ответа тем же регламентом отведено 30 дней

Как рассказало УФНС по Костромской области, нередко налогоплательщикам нужно получить информацию или разъяснения из налоговых органов. В этом случае очень важно правильно составить запрос. Письменное обращение может быть представлено в инспекцию ФНС России налогоплательщиком или его представителем лично, направлено почтовым отправлением, передано в электронном виде по телекоммуникационным каналам связи или отправлено с помощью сайта налоговой службы.

При этом письменное обращение должно содержать следующие обязательные сведения:

– для физического лица: фамилию, имя, отчество, ИНН при его наличии, подпись и почтовый адрес;

– для организации: полное наименование организации, ИНН, почтовый адрес, фамилию, имя, отчество и подпись руководителя или уполномоченного представителя организации, представившего обращение, печать организации, если обращение представлено на бумажном носителе не на бланке организации.

На подготовку письменного ответа тем же регламентом отведено 30 дней со дня регистрации обращения.

Важно в своем обращении указать способ получения ответа – лично или по почте. Если способ получения ответа не указан, ответ на обращение, запрос, письмо или заявление будет направлен по почте.

Рекомендованный образец письменного обращения приведен в приложении № 4 к Административному регламенту по бесплатному информированию налогоплательщиков, утвержденному приказом Минфина от 18.01.2008 г. № 9н.

А если гражданин обратится с заявлением не по образцу, его заявление и рассматривать не будут?

28 апреля 2014 г. в 21:56

28.04.2014г. воспользовалась услугой электронных платежей системы QIWI через №терминала 9272365 ЗАО "Океан Бан" (ЮЛ) по адресу г. Владимир, ул. Добросельская, д. 177-А м-н "Пятерочка", оплатила штраф ГИБДД на сумму 530 рублей по постановлению №33ВФ158355. Терминал деньги проглотил, а чек на руки не выдал. Теперь не могу представить документ об оплате в Управление ФССП России по Влади мирской области-отдел судебных приставов Фрунзенского района. Прошу ЮЛ наказать и обязать выдать мне документ об оплате.

12 ноября 2014 г. в 15:15

Прошу Вас, дать разъясния, являются ли поступившие членские и целевые взносы владельцев гаражных боксов (подземных гаражей) ДОХОДОМ и соответственно как начисляется и оплачивается минимальный налог? Должен ли кооператив оплачивать минимальный налог и подавать декларацию? Автогаражный кооператив является ЮЛ, некомерческим предприятием, на Упрощенной системе налогообложения, доходы минус расходы, гаражи служат, для хранения и зксплуатации автомобиля, при этом, гаражи зарегистрированны, как частная собственность. Так как мы не осуществляем никакой комерческой деятельности, а поступающие взносы покрывают расходы: Членские взносы (квартальные, на содержание и обслуживания кооператива) и целевые включают в себя оплату:

1. Заработная плата сотрудникам

2. Оплата налогов ФОТ

3. ОАО "Чистый Город" за вывоз ТОП

4. Депар. Росприроднадзор по ЮФО загрязнение окруж. Среды

7. Расходы на хоз. нужды

8. ДИЗО (Аренда земли)

9. ДЭС (Электроэнергия)

Все эти расходы Членские взносы (квартальные) и целевые равномерно распределены на владельцев гаражей

15 января 2015 г. в 6:05

Смирнова Ирина Александровна 1962гр прописана московская обл. Долгопрудный ул. Спортивная'д11,кв.80, имеет в собственности квартиру в городе Дмитров, сдает ещё уже 2-3 года нелегально и неплатит налог прошу вас принять с сведению.

Заявление в налоговую инспекцию. В адрес заявителя поступило требование согласно которому за ней числится задолженность по налоговым платежам. Согласно указанному уведомлению заявителю на праве собственности принадлежат два автомобили. Однако прав собственности на какие-либо автомобили за ней зарегистрировано не было. Заявитель просит разъяснить решения инспекции по вопросу взыскания налога на транспортное средство.

В Инспекцию Федеральной налоговой службы № ___ по г. ____________

__________________________________________

от: ___________________________________________

________________________________________

В ____________г. в мой адрес поступило требование № _______ из ИФНС № __ по г._________, согласно которому по состоянию на _________г. за мной – ______________________________, числится задолженность по налоговым платежам в размере _______________ рублей __ копеек.

Из расчета, предоставленного ИФНС России № __ по г. ________ в требовании № _______ усматривается, что налог на имущество физических лиц составляет ________ рубля __ копеек, пени в размере ______ рублей __ коп. Однако, оставшаяся сумма: ____________ ИФНС № __ г. ________ мне не пояснена.

В ___________ г. в мой адрес поступило налоговое уведомление № _________ из ИФНС № __ по г._________, согласно которому по состоянию на __________ г. за мной – _______________________, числится задолженность по транспортному налогу в размере ___________ рублей.

Согласно указанному уведомлению мне на праве собственности принадлежат: автомобиль марки ________, автомобиль марки __________, однако как в настоящий момент, так и по состоянию на ____ г. прав собственности на какие-либо автомобили за мной зарегистрировано не было.

В соответствии с указанным уведомлением по состоянию на _______ г. мной внесена предоплата в размере _______ рубля, однако задолженность по пени составляет ____ рубля. Иные задолженности по налоговым платежам отсутствуют.

В _________ г. в мой адрес поступило требование № ____ из ИФНС № __ по г._________, согласно которому по состоянию на _________ г. за мной – _______________________, числится задолженность в размере ________ рубля __ копеек.

Из расчета, предоставленного ИФНС России № __ по г. ________ в требовании № ____ усматривается, что транспортный налог с физических лиц составляет _______ рублей, пени составляют _______ рубля __ копеек. Однако, оставшаяся сумма: ____________ ИФНС № __ г. _______ мне не пояснена.

ИФНС № __ по г. ________ в Мировой суд г. _______ Судебного участка № ___ предъявлено заявление о вынесение судебного приказа о взыскании с меня – ___________________ суммы недоимки по налогу на имущество физических лиц за ____ г. в размере ________ рублей __ копеек.

Указанная сумма мной не оспаривается, однако мне неизвестно за какую налоговую базу мне выставлены иные требования.

На основании п. 2 ст. 44 НК РФ, обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика и плательщика сбора с момента возникновения установленных законодательством о налогах и сборах обстоятельств, предусматривающих уплату данного налога или сбора.

В силу ст. 357 НК РФ, налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения, если иное не предусмотрено настоящей статьей.

Однако какое-либо транспортное средство на праве собственности мне никогда не принадлежало.

На основании ст. 358 НК РФ, объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

В соответствии с п. 2 Постановлении о государственной регистрации автотранспортных средств и других видов самоходной техники на территории РФ от 21.02.2002 N 126, регистрацию транспортных средств на территории Российской Федерации осуществляют подразделения Государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации.

Согласно ч. 4 ст. 362 НК РФ органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать в налоговые органы по месту своего нахождения о транспортных средствах, зарегистрированных или снятых с регистрации в этих органах, а также о лицах, на которых зарегистрированы транспортные средства, в течение 10 дней после их регистрации или снятия с регистрации.

Несмотря на то обстоятельство, что я не являюсь собственником автомобиля, Инспекция ФНС России № __ по г. ________ неоднократно с _____ г. на мое имя отправляет квитанции об оплате налога на автомобили.

Кроме этого, в настоящее время в мой адрес приходит не только транспортный налог, а иные налоги, налоговая база по которым мне не разъясняется.

На основании изложенного, –

1. Разъяснить решения Инспекции ФНС России № __ по вопросу взыскания налога на транспортное средство с ___________________________

2. Разъяснить решения Инспекции ФНС № __ по вопросу взыскания с _________________________ иных налогов и сборов, установленных законодательством РФ.

В случае отказа либо неполного удовлетворения моих требований, равно как и отсутствия ответа на заявление я буду вынуждена обратиться в суд с иском о возмещении мне причиненного материального ущерба и морального вреда. В этом случае к сумме судебного иска будут добавлены судебные расходы, в том числе и расходы на услуги представителя, к помощи которого я буду вынуждена прибегнуть.

Ответ на заявление прошу направить по адресу: _________________________________________

Для многих документов, которые компании представляют в налоговую инспекцию и фонды, нет специальных форм и бланков. На практике в свободной форме составляют значительную часть запросов, уведомлений, заявлений, справок и т.п. бумаг. Поэтому компания вправе сама решать, как составить такие документы и как сформулировать текст обращения, а чиновники обязаны принять и рассмотреть запрос. За основу можно взять наши образцы и подредактировать под свою компанию.

Что должно быть в письме для инспекции и фондаСами чиновники назвали закрытый перечень оснований для отказа рассматривать обращение компании, которые связаны с погрешностями в представленном документе (п. 27 Административного регламента ФНС России, утв. приказом Минфина России от 02.07.12 № 99н). Основаниями для отказа являются:

Этих рекомендаций безопаснее придерживаться и при подаче документов в фонды.

Как оформить шапку запроса, письма, уведомления в инспекциюЗапрос, письмо, уведомление и т. д. лучше всего адресовать руководителю инспекции или отделения фонда. Но если неизвестны его фамилия, имя и отчество (или нет уверенности в их правильности), то можно использовать нейтральную формулировку – «В инспекцию или отделение фонда…».

Указывать отдел не стоит – вдруг он этим вопросом не занимается, тогда письмо может остаться без рассмотрения.

В шапке документа надо назвать полное (а не сокращенное) наименование компании. По крайней мере именно так рекомендуют сами чиновники.

Организационно-правовую форму стоит написать развернуто, например, Общество с ограниченной ответственностью. Обязательными реквизитами являются ИНН и регистрационный номер в фонде компании, ведь именно по этим реквизитам специалисты фондов идентифицируют организацию. Дополнительно стоит написать КПП, ОГРН, хотя это и необязательные реквизиты, по ним инспекторам или специалистам фонда будет проще идентифицировать компанию. Также стоит написать адрес компании.

Такие реквизиты, как исходящий номер и дата письма, не нужны – их ставят скорее для упорядочения собственного документооборота. А вот реквизиты того документа, на который компания отвечает (например, номер и дата требования о представлении документов), лучше написать. Указать их можно рядом с исходящими номером и датой либо уже в самом тексте письма.

Кто должен подписать документПодписать запрос либо иное обращение может руководитель компании.

Если подписывает кто-то другой, то придется приложить копию соответствующей доверенности и в самом документе отметить, что доверенность с таким-то номером от такой-то даты приложена. Обязательно нужно назвать фамилию, имя и отчество того, кто подписал обращение в инспекцию.

Подпись главного бухгалтера в бланк можно не вводить, но главбуха можно указать в качестве исполнителя запроса. Исполнителем может быть и другой сотрудник бухгалтерии. Главное, чтобы это был человек, компетентный и уполномоченный пояснять инспектору или специалистам фонда вопросы, возникшие при получении письма.

Помимо фамилии, имени и отчества советуем указать контактный телефон такого сотрудника. Подпись лица, подписавшего документ, безопаснее скрепить печатью компании, даже если документ составлен на фирменном бланке компании.

Меры предосторожностиЕсли письмо написано с целью получить из инспекции или фонда ответ или какой-либо документ, то в запросе стоит специально оговорить, чтобы запрашиваемый документ выдали лично представителю компании. Если этого не сделать, то бумаги скорее всего отправят по почте.

Отдельно стоит перечислить в письме те документы, которые передаются вместе с ним. Наконец, любое обращение, которое передается через канцелярию, стоит оформлять в двух экземплярах. Первый остается в инспекции или фонде, второй с отметкой налоговой или фонда (датой и входящим номером) вернут компании. Впоследствии по этой дате и номеру можно будет уточнить судьбу своего письма. А также доказать, если потребуется, что компания действительно представила тот или иной документ.

Образец письма пояснения в налоговую

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Бухгалтеры иногда сталкиваются с ситуацией, когда они не могут однозначно трактовать смысл новой поправки в закон или разъяснительных писем из Минфина или ФНС. Им нужна дополнительная информация. Как правильно составить письменный запрос в налоговую

Рассказывает Анна Дынкина. государственный налоговый инспектор.

Так уж получается, что наша система налогообложение местами слишком запутанна и непонятна. Поэтому чиновники различных ведомств неустанно пишут поправки к законам и разъяснительные письма. Если самостоятельно разобраться в тонкостях законодательной базы не получается, то нужно обратиться к авторам законов, поправок или писем.

Чтобы избежать такой неприятной ситуации, как отказ в приеме документов в налоговой или, что еще хуже, быть обвиненным ими же в уходе от налогообложения, советуем вам отправить письменный запрос в Министерство финансов или ФНС с целью разъяснения тонкостей российского законодательства.

Однако перед тем как такое письмо отправить, следует подготовиться:

– изучить уже имеющиеся информационные ресурсы, такие как Налоговый кодекс и стенды, размещенные в налоговых инспекциях, а также действующий Регламент ФНС (далее – Регламент). Есть большая вероятность, что этих источников будет достаточно для получения ответа на свой вопрос. Кроме того, нормативные документы содержат сведения о правах и обязанностях каждой, знание которых позволит плательщику сгладить возможную конфликтную ситуацию и добиться своего в рамках имеющихся полномочий;

– четко сформулировать содержание своего запроса, от которого будет зависеть адресат; напомним, что согласно Регламенту налоговики имеют право только информировать, но если вы хотите получить разъяснения, то нужно писать запрос уже в Минфин;

– определиться с формой запроса – письменный он будет или устный. Если принято решение обратиться в инспекцию с устным запросом, рекомендуется составить его кратко и по существу, предварительно записав себе в качестве «шпаргалки» суть обращения.

Изучение уже имеющихся информационных ресурсов, таких как Налоговый кодекс, информационные стенды, размещенные в налоговых инспекциях, а также действующий Регламент ФНС, может дать ответ на вопрос налогоплательщика.

Устную консультацию налогоплательщик может получить в своей налоговой инспекции, обратившись туда лично или по телефону справочной службы инспекции. Напоминаем, что для представителей налогоплательщиков необходимо иметь должным образом оформленную доверенность, а для налогоплательщиков, обращающихся лично, – документ, удостоверяющий личность. Если у налогового инспектора не будет оснований для отказа, он должен сформулировать ответ в момент обращения налогоплательщика. В пункте 27 Регламента определен временной период в 15 минут (или в 30 минут в случае, если нужна предварительная подготовка), за исключением периода за пять рабочих дней до срока сдачи налоговых деклараций, тогда на подготовку устного ответа Регламентом предусмотрено 2 часа.

Если же для ответа на устное обращение по вопросам, возникающим по конкретной ситуации, нужно представление нормативного обоснования, либо если информации, предоставленной по телефону, недостаточно, инспектор в силу пунктов 33, 34 Регламента обязан предложить налогоплательщику направить обращение в письменной форме.

Письменное обращение налогоплательщики могут представить лично в канцелярию налогового органа, а также отправить по почте или в электронном виде (п. 37 Регламента). Рекомендованный образец формы письменного обращения приведен в Приложении 4 к Регламенту.

При этом письменное обращение должно содержать следующие обязательные сведения (п. 40 Регламента):

– для физического лица: фамилию, имя, отчество, подпись и почтовый адрес;

– для организации: полное наименование, ИНН, почтовый адрес, фамилию, имя, отчество и подпись руководителя или уполномоченного представителя организации, представившего обращение, изображение печати организации, если обращение представлено на бумажном носителе, не являющемся бланком компании.

Если в письменном обращении, представленном в инспекцию налогоплательщиком лично, отсутствует хотя бы один из указанных реквизитов и если есть основания, по которым можно отказать в бесплатном информировании, согласно пункту 42 Регламента обращение подлежит возврату налогоплательщику.

На подготовку письменного ответа пунктом 39 Регламента отведено 30 дней со дня регистрации обращения.

Рекомендуем оформлять все письменные обращения в двух экземплярах. Если вы решаете лично представить обращение в инспекцию, то на втором экземпляре должностное лицо налогового органа должно проставить отметку о принятии обращения и прилагаемых к нему документов, с указанием своей фамилии, инициалов и должности, а также с датой его приема. Обращения, отправляемые почтой, рекомендуется оформлять заказным письмом с уведомлением и описью вложения. Датой представления письменного обращения будет считаться день отправки. Если вы отсылаете письмо по каналам связи, необходимо получить сообщение о том, что письмо отправлено от специализированного оператора, и подтверждение о приеме от налогового органа.

Имеются решения, в которых суд отказал в применении подпункта 3 пункта 1 статьи 111 НК РФ, указав, что налогоплательщик не может руководствоваться разъяснениями, исходящими от налоговых органов, если они не связаны с порядком заполнения налоговой отчетности.

Зачастую, руководствуясь подпунктом 3 пункта 1 статьи 111 НК РФ, организации оформляют запросы в налоговые органы, ведомые желанием избежать ответственности, так как одним из обстоятельств, исключающих вину налогоплательщика в совершении налогового правонарушения, является выполнение письменных разъяснений уполномоченных ведомств. Однако, поскольку налоговые органы имеют право давать разъяснения только относительно порядка заполнения деклараций, а остальные услуги относятся к информированию, возникает вопрос: освобождаются ли от ответственности разъяснения налогового органа, не касающиеся порядка заполнения декларации?

Несмотря на то что согласно пункту 7 статьи 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, в действительности крайне редко можно воспользоваться данным положением, так как письма любого ведомства, в том числе Министерства финансов, носят лишь информационно-разъяснительный характер и не являются нормативно-правовыми актами, то есть эти документы не являются обязательными для исполнения.

По разъяснительной работе налоговых органов, не связанной с заполнением деклараций, существуют противоречивые мнения – как у судов, так и у чиновников Минфина.

В некоторых судебных решениях указывается, что ответы налогового органа на конкретный запрос налогоплательщика, а также сообщения инспекции о необходимости применения специального режима налогообложения являются разъяснениями, исключающими вину налогоплательщика в совершении налогового правонарушения (Постановления ФАС Дальневосточного округа от 20 марта 2008 г. № Ф03-А37/08-2/685 по делу № А37-1575/2007-15, ФАС Северо-Кавказского округа от 28 июля 2009 г. по делу № А53-5840/2008-С5-47).

В то же время имеются решения, в которых суд отказал в применении подпункта 3 пункта 1 статьи 111 НК РФ, указав, что налогоплательщик не может руководствоваться разъяснениями, исходящими от налоговых органов, если они не связаны с порядком заполнения налоговой отчетности (см. например, Постановление ФАС Северо-Западного округа от 1 сентября 2008 г. по делу № А44-86/2008).

Что касается разъяснений Министерства финансов, то согласно пункту 8 статьи 75 НК не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства, данных либо ему, либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти в пределах его компетенции (названные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа). Однако эти положения не применяются в случае, если письменные разъяснения основаны на неполной или недостоверной информации, представленной налогоплательщиком. При этом разъяснения должны быть даны либо непосредственно налогоплательщику, либо неопределенному кругу лиц.

Из вышесказанного следует, что крайне важно наличие письменного разъяснения и по смыслу оно должно относиться к периоду, когда образовалась недоимка. Если письмо адресовано конкретной организации или предпринимателю, то у указанного налогоплательщика должен быть подлинник письма с исходящим номером и датой. В случае, когда письмо адресовано неопределенному кругу лиц, то согласно разъяснениям Минфина от 7 августа 2007 г. № 03-02-07/2-138, необходимо наличие письма, опубликованного на официальном сайте ведомства либо в СМИ. Разъяснения чиновников, опубликованные не в форме письма, без даты и номера (интервью, статья, комментарий, консультация), от санкций не освобождают.

Дата публикации: 19 Мая 2011, 10:35

Бухгалтеры иногда сталкиваются с ситуацией, когда они не могут однозначно трактовать смысл новой поправки в закон или разъяснительных писем из Минфина или ФНС. Им нужна дополнительная информация. Как правильно составить письменный запрос в налоговую? Рассказывает государственный налоговый инспектор Анна Дынкина.

Готовим почвуТак уж получается, что наша система налогообложение местами слишком запутанна и непонятна. Поэтому чиновники различных ведомств неустанно пишут поправки к законам и разъяснительные письма. Если самостоятельно разобраться в тонкостях законодательной базы не получается, то нужно обратиться к авторам законов, поправок или писем.

Чтобы избежать такой неприятной ситуации, как отказ в приеме документов в налоговой или, что еще хуже, быть обвиненным ими же в уходе от налогообложения, советуем вам отправить письменный запрос в Министерство финансов или ФНС с целью разъяснения тонкостей российского законодательства.

Однако перед тем как такое письмо отправить, следует подготовиться:

Устную консультацию налогоплательщик может получить в своей налоговой инспекции, обратившись туда лично или по телефону справочной службы инспекции. Напоминаем, что для представителей налогоплательщиков необходимо иметь должным образом оформленную доверенность, а для налогоплательщиков, обращающихся лично, – документ, удостоверяющий личность. Если у налогового инспектора не будет оснований для отказа, он должен сформулировать ответ в момент обращения налогоплательщика. В пункте 27 Регламента определен временной период в 15 минут (или в 30 минут в случае, если нужна предварительная подготовка), за исключением периода за пять рабочих дней до срока сдачи налоговых деклараций, тогда на подготовку устного ответа Регламентом предусмотрено 2 часа.

Изучение уже имеющихся информационных ресурсов, таких как Налоговый кодекс, информационные стенды, размещенные в налоговых инспекциях, а также действующий Регламент ФНС, может дать ответ на вопрос налогоплательщика.

Если же для ответа на устное обращение по вопросам, возникающим по конкретной ситуации, нужно представление нормативного обоснования, либо если информации, предоставленной по телефону, недостаточно, инспектор в силу пунктов 33, 34 Регламента обязан предложить налогоплательщику направить обращение в письменной форме.

Пишите письмаПисьменное обращение налогоплательщики могут представить лично в канцелярию налогового органа, а также отправить по почте или в электронном виде (п. 37 Регламента). Рекомендованный образец формы письменного обращения приведен в Приложении 4 к Регламенту.

При этом письменное обращение должно содержать следующие обязательные сведения (п. 40 Регламента):

Если в письменном обращении, представленном в инспекцию налогоплательщиком лично, отсутствует хотя бы один из указанных реквизитов и если есть основания, по которым можно отказать в бесплатном информировании, согласно пункту 42 Регламента обращение подлежит возврату налогоплательщику.

На подготовку письменного ответа пунктом 39 Регламента отведено 30 дней со дня регистрации обращения.

Рекомендуем оформлять все письменные обращения в двух экземплярах. Если вы решаете лично представить обращение в инспекцию, то на втором экземпляре должностное лицо налогового органа должно проставить отметку о принятии обращения и прилагаемых к нему документов, с указанием своей фамилии, инициалов и должности, а также с датой его приема. Обращения, отправляемые почтой, рекомендуется оформлять заказным письмом с уведомлением и описью вложения. Датой представления письменного обращения будет считаться день отправки. Если вы отсылаете письмо по каналам связи, необходимо получить сообщение о том, что письмо отправлено от специализированного оператора, и подтверждение о приеме от налогового органа.

Жонглируем ответамиЗачастую, руководствуясь подпунктом 3 пункта 1 статьи 111 НК РФ, организации оформляют запросы в налоговые органы, ведомые желанием избежать ответственности, так как одним из обстоятельств, исключающих вину налогоплательщика в совершении налогового правонарушения, является выполнение письменных разъяснений уполномоченных ведомств. Однако, поскольку налоговые органы имеют право давать разъяснения только относительно порядка заполнения деклараций, а остальные услуги относятся к информированию, возникает вопрос: освобождаются ли от ответственности разъяснения налогового органа, не касающиеся порядка заполнения декларации?

Имеются решения, в которых суд отказал в применении подпункта 3 пункта 1 статьи 111 НК РФ, указав, что налогоплательщик не может руководствоваться разъяснениями, исходящими от налоговых органов, если они не связаны с порядком заполнения налоговой отчетности.

Несмотря на то что согласно пункту 7 статьи 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, в действительности крайне редко можно воспользоваться данным положением, так как письма любого ведомства, в том числе Министерства финансов, носят лишь информационно-разъяснительный характер и не являются нормативно-правовыми актами, то есть эти документы не являются обязательными для исполнения.

По разъяснительной работе налоговых органов, не связанной с заполнением деклараций, существуют противоречивые мнения – как у судов, так и у чиновников Минфина.

По разъяснительной работе налоговых органов, не связанной с заполнением деклараций, существуют противоречивые мнения – как у судов, так и у чиновников Минфина.

В некоторых судебных решениях указывается, что ответы налогового органа на конкретный запрос налогоплательщика, а также сообщения инспекции о необходимости применения специального режима налогообложения являются разъяснениями, исключающими вину налогоплательщика в совершении налогового правонарушения (Постановления ФАС Дальневосточного округа от 20 марта 2008 г. № Ф03-А37/08-2/685 по делу № А37-1575/2007-15, ФАС Северо-Кавказского округа от 28 июля 2009 г. по делу № А53-5840/2008-С5-47).

В то же время имеются решения, в которых суд отказал в применении подпункта 3 пункта 1 статьи 111 НК РФ, указав, что налогоплательщик не может руководствоваться разъяснениями, исходящими от налоговых органов, если они не связаны с порядком заполнения налоговой отчетности (см. например, Постановление ФАС Северо-Западного округа от 1 сентября 2008 г. по делу № А44-86/2008).

Что касается разъяснений Министерства финансов, то согласно пункту 8 статьи 75 НК не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства, данных либо ему, либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти в пределах его компетенции (названные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа). Однако эти положения не применяются в случае, если письменные разъяснения основаны на неполной или недостоверной информации, представленной налогоплательщиком. При этом разъяснения должны быть даны либо непосредственно налогоплательщику, либо неопределенному кругу лиц.

Из вышесказанного следует, что крайне важно наличие письменного разъяснения и по смыслу оно должно относиться к периоду, когда образовалась недоимка. Если письмо адресовано конкретной организации или предпринимателю, то у указанного налогоплательщика должен быть подлинник письма с исходящим номером и датой. В случае, когда письмо адресовано неопределенному кругу лиц, то согласно разъяснениям Минфина от 7 августа 2007 г. № 03-02-07/2-138, необходимо наличие письма, опубликованного на официальном сайте ведомства либо в СМИ. Разъяснения чиновников, опубликованные не в форме письма, без даты и номера (интервью, статья, комментарий, консультация), от санкций не освобождают.

Кочетков Юрий Владимирович. генеральный директор «Бурмистр.ру»

www.burmistr.ru

Любые мероприятии налогового контроля, проводимые налоговиками – неприятная для налогоплательщика процедура. Ведь в данном случае происходит столкновение двух совершенно противоположных «желаний». Налоговики всеми способами пытаются что-то найти в учете налогоплательщика, заваливая его требованиями о представлении документов. При этом, в требованиях зачастую поименованы не относящиеся к проверяемым налогам и сборам документы. Налогоплательщики, в свою очередь, всеми силами стараются представить налоговикам минимальное количество документов, которые не могут навредить, появившись в решении по результатам налоговой проверки. В данной статье мы рассмотрим основные вопросы налогоплательщиков, возникающие при получении из налогового органа требования о представлении документов.

Вопрос 1. В каких случаях быть получено требование о представлении документов.

Требование о представлении документов может быть получено налогоплательщиком при проведении налоговой проверки (п.1 ст.93 НК РФ) и при проведении «встречной» проверки контрагента и иных лиц, располагающих документами, касающимися деятельности проверяемого налогоплательщика (п.1 ст.93.1 НК РФ).

Налоговым кодексом предусмотрено 2 вида налоговых проверок – камеральные и выездные (п.1 ст.87 НК РФ)

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основании представленных налогоплательщиком налоговых деклараций (расчетов) и документов, а также иных документов имеющихся у налогового органа (п.1 ст.88 НК РФ).

Камеральная проверка проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) (п.2 ст.88 НК РФ). При этом продления срока камеральной налоговой проверки и её приостановление Налоговым кодексом не предусмотрено.

При камеральной проверке НК РФ предусмотрено несколько оснований для требования документов:

- в случае применения компанией налоговых льгот (п. 6 ст. 88 НК РФ);

- при желании организации вернуть НДС (п. 8 ст. 88 НК РФ);

- при проведении камеральной проверки по налогам, связанным с использованием природных ресурсов (п. 9 ст. 88 НК РФ);

- если налоговая инспекция решает назначить дополнительные мероприятия по налоговому контролю (п. 6 ст. 101 НК РФ).

Никаких иных оснований для истребования документов в рамках проведения камеральной проверки не предусмотрено.

Выездная налоговая проверка проводится на территории налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа (п.1 ст.89 НК РФ).

Длительность проведения проверки не может превышать двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев. (п.6 ст.89 НК РФ)

В случае приостановления выездной налоговой проверки все действия налогового органа по истребованию у налогоплательщика документов приостанавливаются, следовательно вручение требования в данный период будет неправомерным (п.9 ст.89 НК РФ).

Налоговый орган вправе истребовать документы у контрагента проверяемого налогоплательщика (п.1 ст.93.1 НК РФ).

Таким образом: истребование документов у налогоплательщика может производится:

- в рамках проводимой камеральной проверки поданной в налоговый орган декларации, исключительно в случаях предусмотренных НК РФ и в течении срока проведения камеральной проверки, то есть не позднее 3 месяцев с момента подачи декларации.

- в рамках проводимой выездной налоговой проверки исключительно в период фактического проведения проверки, а никак не в период, когда проверка приостановлена по решению налогового органа

- в рамках проведения встречной налоговой проверки

Вопрос 2. В течение какого срока должны быть представлены документы

Налоговым кодексом предусмотрены следующие сроки для представления документов по требованиям налогового органа ( обращаем внимание, что сроки исчисляются в рабочих днях (п.6 ст.6.1 НК РФ):

- в течение 10 дней со дня вручения требования в рамках выездной и камеральной проверки (п.3 ст.93 НК РФ).

- в течение 5 дней со дня получения требования в рамках «встречной» проверки. Если документов, запрошенных налоговым органом, у налогоплательщика нет, он обязан сообщить об этом налоговому органу также в течение 5 дней (п.5 ст.93.1 НК РФ).

При этом налогоплательщик может письменно уведомить проверяющих о невозможности представить запрошенные в требовании документы в определенный Налоговым кодексом срок. В письменном уведомлении налогоплательщик обязан указать причины, по которым документы не могут быть представлены в отведенный срок и сроки, в течение которых они могут быть представлены (п.3 ст.93 НК РФ).

Образец письменного уведомления:

Инспекции ФНС России N __

от Общества с ограниченной

ответственностью "Рога и копыта",

ИНН 7755134420, КПП 775501001,

173000, г. Москва, ул. Тимирязевская, д. 56

Исх. N 01/2010 от 22.05.2010

На N 562/30-А от 21.05.2010

о невозможности своевременного представления документов

Обществом с ограниченной ответственностью «Рога и копыта» ИНН 7755134420, КПП 775501001 22.05.2010 года было получено Требование о представлении документов N 562/30-А от 21.05.2010 года.

Объем запрошенных для проверки документов составляет более 5000 страниц. В штате нашей организации всего один человек занимающийся ведением бухгалтерского и налогового учета, а именно - Главный бухгалтер Петрова Маргарита Васильевна. Другие сотрудники организации доступа к бухгалтерским и налоговым регистрам не имеют.

С 10.05.2010 года главный бухгалтер находится на больничном (копию больничного листа прилагаем), ввиду чего подготовить запрошенный налоговым органом комплект документов в требуемый срок не представляется возможным.

В связи с этим на основании п. 3 ст. 93 НК РФ просим продлить срок представления документов до 10.06.2010 включительно.

1. Копия больничного листа главного бухгалтера Петровой Маргариты Васильевны на 1 л. в 1 экз.

Генеральный директор ООО "Рога и копыта" Сидоров С.С.

Решение о продлении срока представления документов по требованию может быть принято ( может быть и не принято) руководителем (заместителем) налогового органа в течение двух дней со дня получения уведомления от налогоплательщика представлены (п.3 ст.93 НК РФ), в результате чего выносится отдельное решение.

Минфин России в Письме от 05.08.2008 N 03-02-07/1-336 указал, что при рассмотрении вопроса о продлении срока учитываются:

- причины, по которым налогоплательщик не может вовремя представить документы;

- объем истребованных документов;

- факт частичной передачи документов;

- сроки, в которые проверяемый может представить документы.

Отсутствие ответа налогового органа на направленное ему письменное уведомление о продлении срока представления документов может быть основанием для освобождения налогоплательщика от ответственности за несвоевременное предоставление налоговому органу документов. Правда освобождения этого придется добиваться в судах, которые часто встают на сторону налогоплательщика (см. например, Постановление ФАС Московского округа от 31.01.2008 N КА-А40/14787-07).

Таким образом: рекомендуем Вам не ждать ответа налогового органа о продлении срока, так как ответ может быть и отрицательным, а значит, время на подготовку документов может быть безнадежно потеряно. Необходимо с момента получения требования предпринять все усилия по подготовке документов и их последующему представлению налоговому органу. Даже частичное представление документов позволит минимизировать штраф, а в совокупности с направленным в инспекцию уведомлением возникнет весомый аргумент в судебных разбирательствах.

Вопрос 3. Как поступать в ситуации, когда запрошенные налоговым органом документы отсутствуют.

Очень часто налоговики, не зная особенностей хозяйственной деятельности налогоплательщика или используя «шаблоны» требований о представлении документов запрашивают у налогоплательщика документы, которые у него попросту не ведутся.

Кроме этого, часть документов может отсутствовать в момент проведения налоговой проверки в силу ряда причин, среди которых могут быть:

- передача документов по требованию органам власти;

- изъятие документов правоохранительными органами;

- уничтожение документов в результате пожара, наводнения и других чрезвычайных обстоятельств;

- уничтожение вследствии истечения срока хранения;

В данной ситуации необходимо в первый же день после получения требования уведомить налоговую инспекцию о невозможности представления документов (абз.2 п.3 ст.93 НК РФ). К данному уведомлению необходимо приложить копии документов, подтверждающих отсутствие запрошенных налоговиками документов (справку о пожаре, акт (опись) изъятия документов и т.п.).

Образец уведомления налогового органа о невозможности представления документов в силу их физического отсутствия у налогоплательщика:

Инспекции ФНС России N __

от Общества с ограниченной

ответственностью "Рога и копыта",

ИНН 7755134420, КПП 775501001,

173000, г. Москва, ул. Тимирязевская, д. 56

Исх. N 01/2010 от 22.05.2010

На N 562/30-А от 21.05.2010

о невозможности своевременного представления документов

Обществом с ограниченной ответственностью «Рога и копыта» ИНН 7755134420, КПП 775501001 22.05.2010 года было получено Требование о представлении документов N 562/30-А от 21.05.2010 года.

Среди запрошенных налоговым органом документов поименованы журналы учета полученных и выставленных книг счетов-фактур, книги покупок и продаж, а также счета-фактуры за 2008-2009 годы.

Данные документы не могут быть представлены налоговому органу, так как ООО «Рога и копыта» применяет упрощенную систему налогообложения, а значит в силу п.2 ст.346.11 НК РФ не исчисляет и не уплачивает налог на добавленную стоимость .

Кроме этого, налоговым органом запрошены лицензии на эксплуатацию взрывопожароопасных объектов, действовавшие в течение 2008-2009 годов.

Данные документы так же не могут быть представлены, так как ООО «Рога и копыта» деятельность по эксплуатации взрывопожароопасных объектов в проверяемый период не осуществляло, следовательно, лицензии за данный период отсутствуют.

1. Копия заявления о переходе на упрощенную систему налогообложения с отметкой налогового органа на 1 л. в 1 экз.

Генеральный директор ООО "Рога и копыта" Сидоров С.С.

Однако, на практике налоговый орган не всегда принимает эти причины во внимание и привлекает налогоплательщиков к ответственности по ст. 126 НК РФ.

Следует сказать, что судебная практика в таких случаях встает на сторону налогоплательщиков. Конечно, если удается доказать, что истребуемых документов нет не по вине налогоплательщика, а в силу объективных обстоятельств.

Постановление ФАС Поволжского округа от 30.01.2009 N А12-8706/2008

Постановление ФАС Поволжского округа от 09.04.2009 N А06-4803/2008

Постановление ФАС Западно-Сибирского округа от 21.01.2008 N Ф04-450/2008(1059-А67-14)

Постановление ФАС Волго-Вятского округа от 21.12.2009 N А82-9362/2008

Постановление ФАС Северо-Западного округа от 25.01.2008 N А42-6974/2006

Вопрос 4. Могут ли налоговые органы запросить документы повторно

Требовать у налогоплательщика документы, ранее представленные в налоговые органы при проведении камеральных и выездных налоговых проверок, налоговые органы не вправе (п.5 ст.93 НК РФ).

Исключением в данном случае являются ситуации, когда документы представлялись в налоговый орган в виде подлинников, а также случаи, когда представленные в налоговый орган документы были утрачены вследствие непреодолимой силы.

В ситуации, когда налоговый орган повторно запросил у вас документы, рекомендуем направить на имя руководителя проверяющей налоговой инспекции уведомление о том, что запрошенные налоговым органом документы были представлены ранее. К данному уведомлению обязательно приложите копии реестров ранее переданных документов с отметками налогового органа.

Пример такого уведомления приведен ниже:

Инспекции ФНС России N __

от Общества с ограниченной

ответственностью "Рога и копыта",

ИНН 7755134420, КПП 775501001,

173000, г. Москва, ул. Тимирязевская, д. 56

Исх. N 01/2010 от 22.05.2010

На N 562/30-А от 21.05.2010

о том, что запрошенные налоговым органом документы были представлены ранее

Обществом с ограниченной ответственностью «Рога и копыта» ИНН 7755134420, КПП 775501001 22.05.2010 года было получено Требование о представлении документов N 562/30-А от 21.05.2010 года.

Среди запрошенных налоговым органом документов поименованы:

- акты выполненных работ за 2008-2009 годы

- учетная политика за 2008-2009 годы

Сообщаем Вам, что копии запрошенных налоговым органом документов в количестве 2 500 листов были представлены ранее в ответе на требование N 520/20-А от 11.01.2010 года (перечень переданных ранее документов приведен в приложении к данному письму).

В силу п.5 ст.93 НК РФ требование налогового органа о повторном представлении документов, ранее представленных налоговому органу в рамках камеральных и выездных налоговых проверок неправомерно.

1. Ответ на требование налогового органа N 520/20-А от 11.01.2010 года с приложением описи переданных налоговому органу копий документов на 50 л. в 1 экз.

Генеральный директор ООО "Рога и копыта" Сидоров С.С.

Вопрос 5. Могут ли налоговые органы запросить документы, не относящиеся к проверяемому налогу при камеральной проверке

В рамках проводимой налоговым органом камеральной налоговой проверки могут быть запрошены лишь документы, относящиеся к поданной налоговой декларации. Это следует из п.1 ст.88 НК РФ.

Оштрафовать по п.1 ст.126 НК РФ за непредставление документов, которые непосредственно не относятся к предмету проводимой проверки налоговый орган не вправе. Такой позиции придерживается ВАС РФ в Постановлении от 08.04.2008 N 15333/07. Аналогичная позиция содержится и в решениях федеральных арбитражных судов.

В качестве примера также можно привести:

- Постановление ФАС Московского округа от 24.07.2009 N КА-А40/6844-09

- Постановление ФАС Московского округа от 17.07.2009 N КА-А41/6489-09

- Постановление ФАС Поволжского округа от 09.06.2009 N А55-13349/2008.

В качестве превентивной меры по запросу налоговиками не относящихся к проверке документов можно написать на имя руководителя инспекции информационное письмо. Если же налоговики всё таки оштрафуют налогоплательщика, данное письмо можно будет использовать как дополнительный аргумент при рассмотрении дела в арбитражном суде.

Инспекции ФНС России N __

от Общества с ограниченной

ответственностью "Рога и копыта",

ИНН 7755134420, КПП 775501001,

173000, г. Москва, ул. Тимирязевская, д. 56

Исх. N 01/2010 от 22.05.2010

На N 562/30-А от 21.05.2010

о том, что запрошенные налоговым органом документы не относятся к проверяемой в рамках камеральной проверки декларации

Обществом с ограниченной ответственностью «Рога и копыта» ИНН 7755134420, КПП 775501001 22.05.2010 года было получено Требование о представлении документов N 562/30-А от 21.05.2010 года.

В требовании налогового органа указано, что документы истребуются в рамках проведения камеральной проверки поданной налоговой декларации по налогу на прибыль организаций за 2009 год.

В то же время в Требовании о представлении документов поименованы книги покупок и книги продаж за 2008 и 2009 годы. Данные документы никак не связаны с камеральной проверкой представленной декларации по налогу на прибыль, кроме этого книга покупок и книга продаж за 2008 год относятся к другому налоговому периоду.

В силу всего вышесказанного считаем требование в части представления книг покупок и книг продаж за 2008-2009 годы неправомерным.

1) Постановление ВАС РФ от 08.04.2008 N 15333/07).

2) Постановление ФАС Московского округа от 24.07.2009 N КА-А40/6844-09

3) Постановление ФАС Московского округа от 17.07.2009 N КА-А41/6489-09

4) Постановление ФАС Поволжского округа от 09.06.2009 N А55-13349/2008.

Генеральный директор ООО "Рога и копыта" Сидоров С.С.

Вопрос 6. Могут ли налоговые органы запросить документы, не относящиеся к проверяемому налогу при выездной проверке

В отношении выездной налоговой проверки Налоговый кодекс не содержит конкретного перечня документов, которые могут быть истребованы налоговиками. В кодексе сказано лишь, что могут быть потребованы необходимые для проверки документы (абз. 2 п. 12 ст. 89, п. 1 ст. 93 НК РФ).

Фактически такая формулировка Налогового кодекса дает налоговикам право требовать у налогоплательщика любые документы.

Ограничение в данном случае одно – документы должны быть необходимы для проверки (абз.2 п.12 ст.89, п.1 ст.93 НК РФ), то есть относиться к тем налогам и сборам, которые поименованы в решении о проведении выездной налоговой проверки (п.2 ст.89 НК РФ).

В любом случае определять необходимость документов будут специалисты налогового органа, а никак не налогоплательщик, ведь зачастую один документ может использоваться для исчисления различных налогов.

Вопрос 7. Необходимо ли нотариальное заверение документов

В нотариальном заверении документов перед отправкой в налоговый орган или представлением налоговым инспекторам необходимости нет. Ведь в п.2 ст.93 НК РФ четко обозначено, что « не допускается требование нотариального удостоверения копий документов, представляемых в налоговый орган (должностному лицу), если иное не предусмотрено законодательством РФ».

Копии документов должны быть надлежащим образом заверены. Заверение производится подписью руководителя организации или иного уполномоченного лица, а также печатью организации, если иное не предусмотрено законодательством РФ (п.2 ст.93 НК РФ). Уполномочить другое лицо на заверение копий документов руководитель организации может доверенностью, которая составлена в соответствии с требованиями ст. ст. 185 - 189 ГК РФ (абз. 1 п. 3 ст. 29 НК РФ).

Вопрос 8. Как лучше оформить документы перед отправкой в налоговые органы

Каких либо требований об оформлении документов перед отправкой в налоговый орган, за исключением их заверения руководителем организации (иным уполномоченным на основании доверенности лицом) Налоговый кодекс РФ не содержит.

Учитывая тот факт, что количество запрошенных налоговым органом документов на практике обычно составляет сотни и тысячи копий заверять каждый документ очень трудоемкий процесс, попросту не имеющий смысла.

Ввиду этого рекомендуем прошивать однотипные документы в количестве 100-200 штук вместе с описью документов. Все подшитые в стопку документы нумеруются. На первых листах указывается реестр передаваемых в налоговый орган документов. На последнем листе стопки документов необходимо скрепить нити, сшивающие стопку, листком бумаги, на котором поставить подпись лица имеющего право заверения данных документов и печать организации.

Также на последнем листе указывается количество копий содержащихся в стопке.

Вопрос 9. Могут ли налоговые органы требовать документы в электронном виде

На практике помимо заверенных копий документов налоговики могут попросить вас представить также их отсканированные копии на магнитном носителе или по электронной почте.

Такое требование неправомерно, поскольку из смысла п. 2 ст. 93 НК РФ и формы требования о представлении документов явно следует, что документы могут быть истребованы только в виде заверенных соответствующим образом копий. Поэтому, если вы сочтете невозможным представить электронные копии, вы имеете полное право ограничиться представлением заверенных копий истребуемых документов.

Вопрос 10. Когда лучше отправлять документы в инспекцию

Документы, запрошенные налоговым органом в требовании, должны быть представлены в течение срока установленного Налоговым кодексом (10 или 5 рабочих дней).

Точную дату представления документов, в рамках законодательно установленного срока, устанавливает сам налогоплательщик. Однако, принимая такое решение, следует помнить о том, что чем быстрее налоговый орган получит от налогоплательщика документы, тем быстрее у него возникнут дополнительные вопросы к налогоплательщику.

В итоге налогоплательщик, проявив инициативу и представив документы сразу, может получить новое требование на представление документов.

Исходя из практики, налогоплательщики представляют документы в последний день установленного Налоговым кодексом срока.

Вопрос 11. Могут ли налоговые органы запрашивать документы в момент приостановления выездной налоговой проверки

На период действия срока приостановления проведения выездной налоговой проверки приостанавливаются действия налогового органа по истребованию документов у налогоплательщика, которому в этом случае возвращаются все подлинники, истребованные при проведении проверки, за исключением документов, полученных в ходе проведения выемки, а также приостанавливаются действия налогового органа на территории (в помещении) налогоплательщика, связанные с указанной проверкой (п.9 ст.89 НК РФ).

Рекомендуйте статью коллегам: