Рейтинг: 4.0/5.0 (1805 проголосовавших)

Рейтинг: 4.0/5.0 (1805 проголосовавших)Категория: Бланки/Образцы

ЕНВД-2— заявление такой формы подается индивидуальным предпринимателем в налоговые органы, если он хочет применять режим ЕНВД при налогообложении своей деятельности. В статье рассказывается, как заполнитьформу ЕНВД-2. каков порядок подачи заявления в налоговую инспекцию и откуда можно скачать форму ЕНВД-2 .

Что собой представляет заявление ЕНВД-2 в 2016 годуЗаявление ЕНВД-2 нужно подать индивидуальному предпринимателю, чтобы быть поставленным на учет налоговыми органами в качестве плательщика единого налога на вмененный доход. Кроме заявления, для постановки на учет от налогоплательщика не требуется больше никаких документов (письмо ФНС России от 28.12.2015 № ГД-18-14/1644, п. 1 письма ФНС России от 21.09.2009 № МН-22-6/734@).

О процедуре постановки на учет в настоящее время можно узнать из статьи«Как происходит постановка на учет ЕНВД в 2014–2015 годах?» .

Форма ЕНВД-2 утверждена приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и применяется для постановки на учет именно индивидуальных предпринимателей.

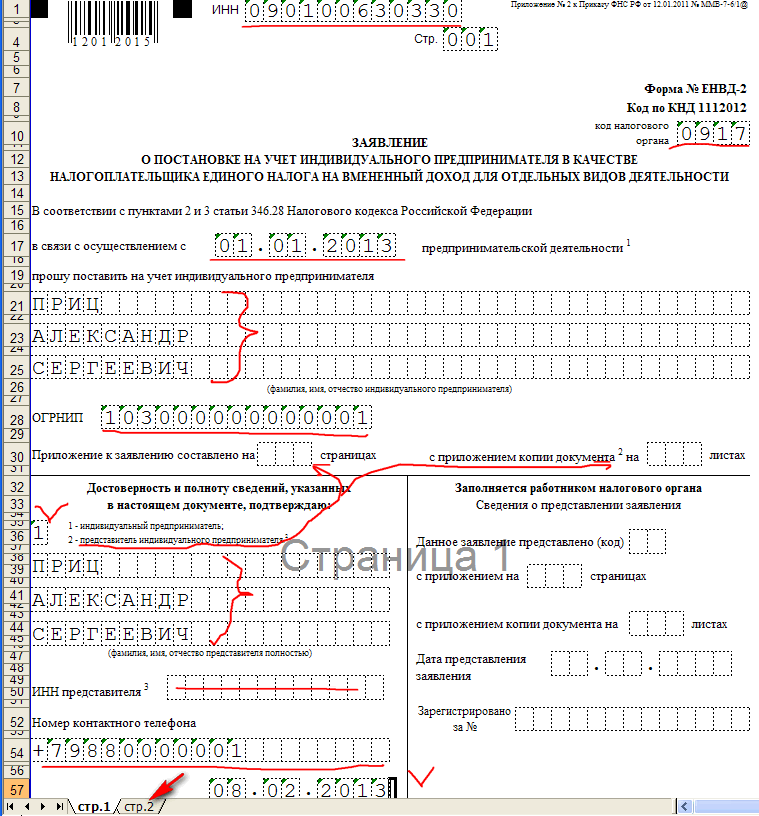

Сама форма ЕНВД-2 с образцом заполнения будут представлены в статье ниже.

Когда подается форма 2-ЕНВДНачиная с 01.01.2013 и по настоящее время заявление ЕНВД-2 подается в налоговые органы в течение 5 дней с того момента, когда началось осуществление деятельности, подпадающей под вмененку. Налоговики поставят предпринимателя на учет в качестве плательщика вмененного налога в тот день, который будет указан в форме ЕНВД-2 как день начала применения деятельности на вмененке.

Отметим, что с 2013 года переход на режим ЕНВД делается по желанию предпринимателя. Учитывая, что в заявлении он может поставить любую дату из тех 5 дней, которые отводятся ему на подачу формы 2-ЕНВД. момент начала ведения и момент перехода могут не совпадать.

Как заполнить ЕНВД-2: порядок и особенности заполненияЗаявление ЕНВД-2 (бланк 2014 года, применяемый и в 2015–2016 годах) имеет строго регламентированную форму и порядок заполнения.

В бланке ЕНВД-2 указывается ИНН и ОГРНИП налогоплательщика, его фамилия, имя, отчество (при его наличии). Кроме того, необходимо указать дату начала применения вмененки. Также нужно упомянуть о приложениях к настоящему заявлению.

Заявление подписывается налогоплательщиком либо его уполномоченным представителем. Указывается дата подписи.

Если заявление ЕНВД-2 составляет и сдает уполномоченный представитель предпринимателя (п. 1 ст. 26 НК РФ), вместе с заявлением ему нужно иметь копию документа, подтверждающего его полномочия. Таково требование приказа № ММВ-7-6/941@ (см. примечания к формам заявлений о постановке на учет в качестве налогоплательщиков ЕНВД (ЕНВД-1 и ЕНВД-2 ), а также п. 12 разд. III приложения 9 и п. 9 разд. II приложения 10).

При сдаче ЕНВД-2 на бланке формы налоговый инспектор должен поставить отметку о том, какой датой заявление принято и под каким номером оно зарегистрировано. Затем налоговыми органами отражается информация о постановке индивидуального предпринимателя на учет в качестве плательщика вмененного налога.

О получении уведомления о постановке на учет в качестве вмененщика читайте в статье«Как получить уведомление о применении ЕНВД?» .

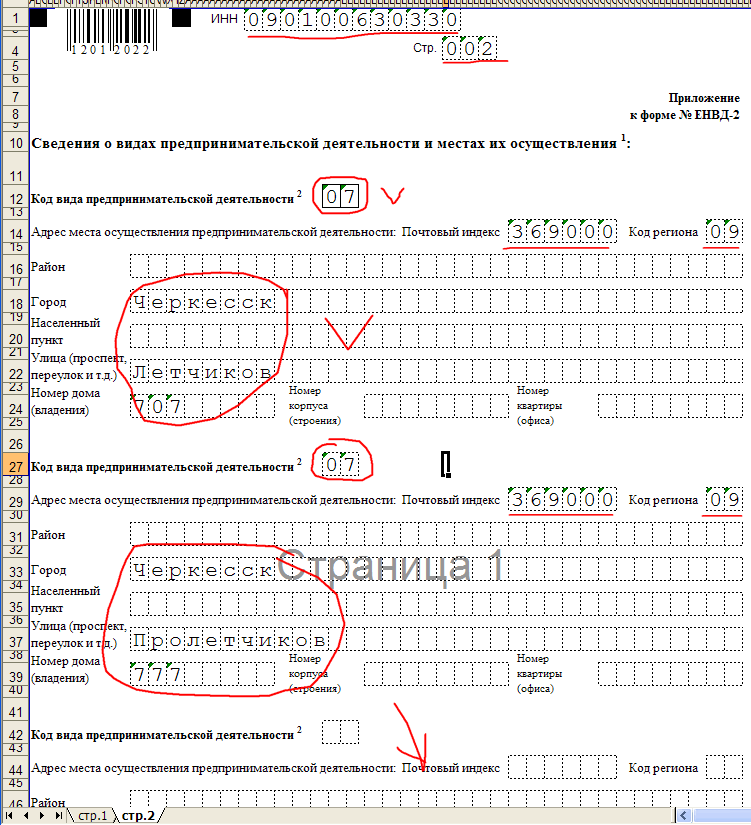

Пример заполнения ЕНВД-2Приведем образец заявления формы ЕНВД-2 .

Приложение к форме ЕНВД 2 является его неотъемлемой частью и содержит сведения о тех видах деятельности, которыми собирается заняться предприниматель, и о местах осуществления таковых.

В приложении также должны найти отражение адреса осуществления предпринимательской деятельности с указанием кода деятельности по каждому адресу. Код вида предпринимательской деятельности указывается в соответствии с приложением к порядку заполнения налоговой декларации по ЕНВД для отдельных видов деятельности.

Если количество видов деятельности на вмененке превышает 3, предприниматель должен заполнить столько листов приложений к заявлению ЕНВД-2. сколько необходимо для полного отражения всех видов его деятельности.

Где можно скачать бесплатно бланк ЕНВД-2Для заполнения и последующей сдачи ЕНВД-2 скачать бланк можно на сайтах для бухгалтеров и налоговиков, например на нашем. Кроме того, скачать заявление ЕНВД-2 2014 –2016 годов можно на сайте любой доступной справочно-правовой системы.

Форму 2-ЕНВД — 2015– 2016 скачать можно в наиболее удобном для предпринимателя формате. Так, например, можно скачать форму ЕНВД-2 в текстовом формате или в формате электронной таблицы. Заполнение заявления может происходить как автоматизированным способом, так и вручную. Самое главное, чтобы вся информация была достоверной, а форма заявления — актуальной.

С 12 февраля 2016 года применяется новая декларация по ЕНВД за 3 квартал 2016 года. Бланк скачать можно ниже. А также посмотреть, какие изменения внесли в форму декларации и порядок заполнения приказом ФНС России от 22.12.15 № ММВ-7-3/590@. Их нужно учитывать каждой компании, которая сдает отчетность по ЕНВД за 3 квартал 2016 года.

В этой статье вы найдете:

1. Новый бланк декларации по ЕНВД за 3 квартал 2016 года (скачать)

2. Что поменялось в декларации по ЕНВД за 3 квартал 2016 года

3. Как заполнить декларацию по ЕНВД за 3 квартал 2016 года по новым правилам

Что изменилось в декларации по ЕНВД в 2016 годуВ новой декларации по ЕНВД за 3 квартал 2016 года такие изменения:

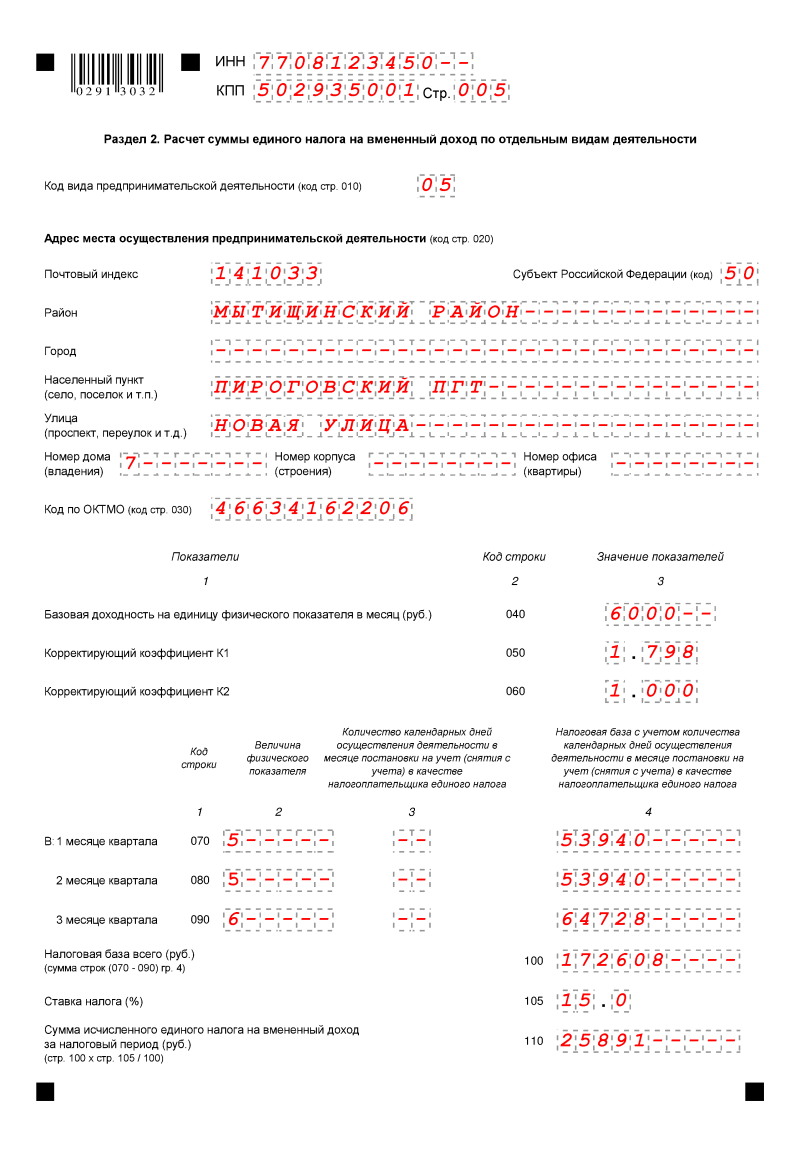

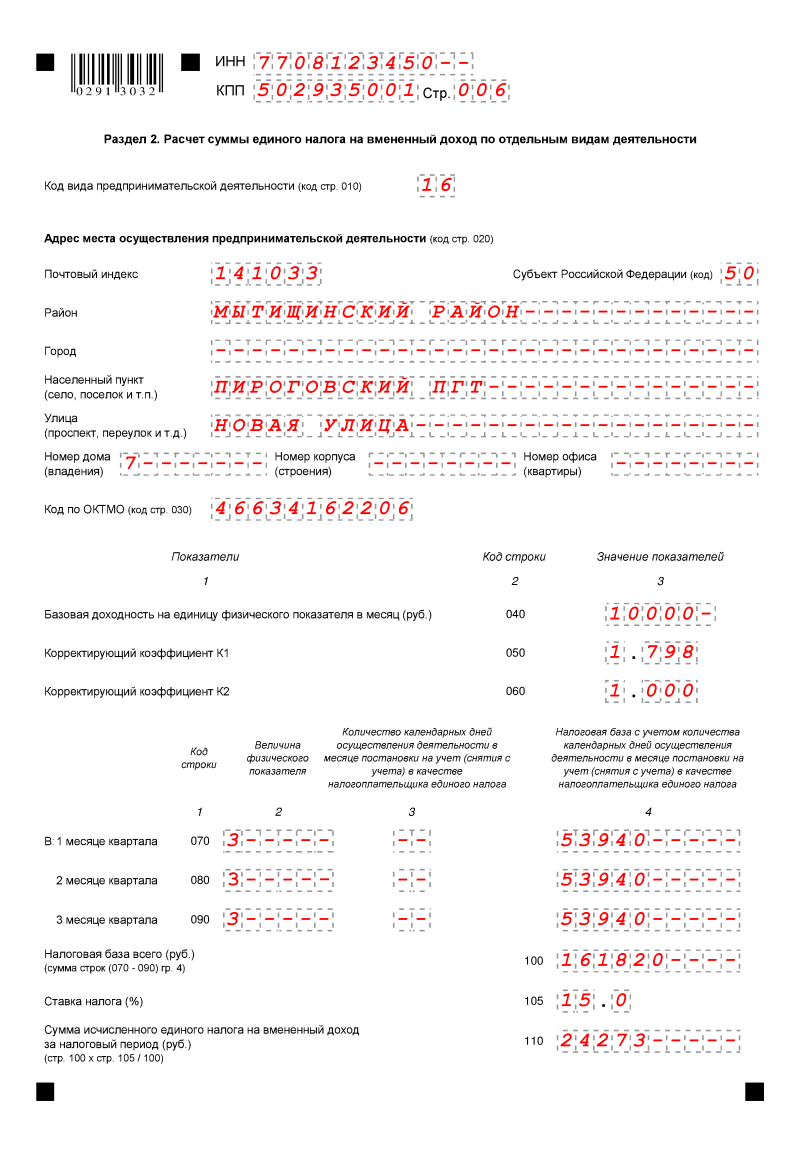

1. В разделе 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности» добавили новую строку 105 "Ставка налога". Она располагается между строкой 100 и 110. С 1 января 2016 года регионы могут установить льготную ставку в зависимости от категории налогоплательщика и вида деятельности. Ставку власти могут снижать с 15 до 7,5%. Поэтому начиная с 1 квартала 2016 года в строке 105 декларации по ЕНВД нужно указывать либо основную ставку (15%), либо льготную.

2. На титульном листе исключили поле для печати и заменили штрих-коды отдельных листов декларации.

Скачать бланк декларации по ЕНВД за 3 квартал 2016 года можно по ссылке ниже.

Основные изменения законодатели внесли в декларацию по ЕНВД еще в 2015 году. Вот они:

1. Из раздела 1 исключена строка, по которой указывался КБК (код бюджетной классификации);

2. Из раздела 2 исключены строки, в которых указывались коды оказываемых услуг по ОКУН. Однако этот раздел дополнили. Кроме того, добавили показатели, которые позволяют рассчитывать налог, исходя из фактического количества дней осуществления деятельности в месяце постановки на учет или снятия с учета;

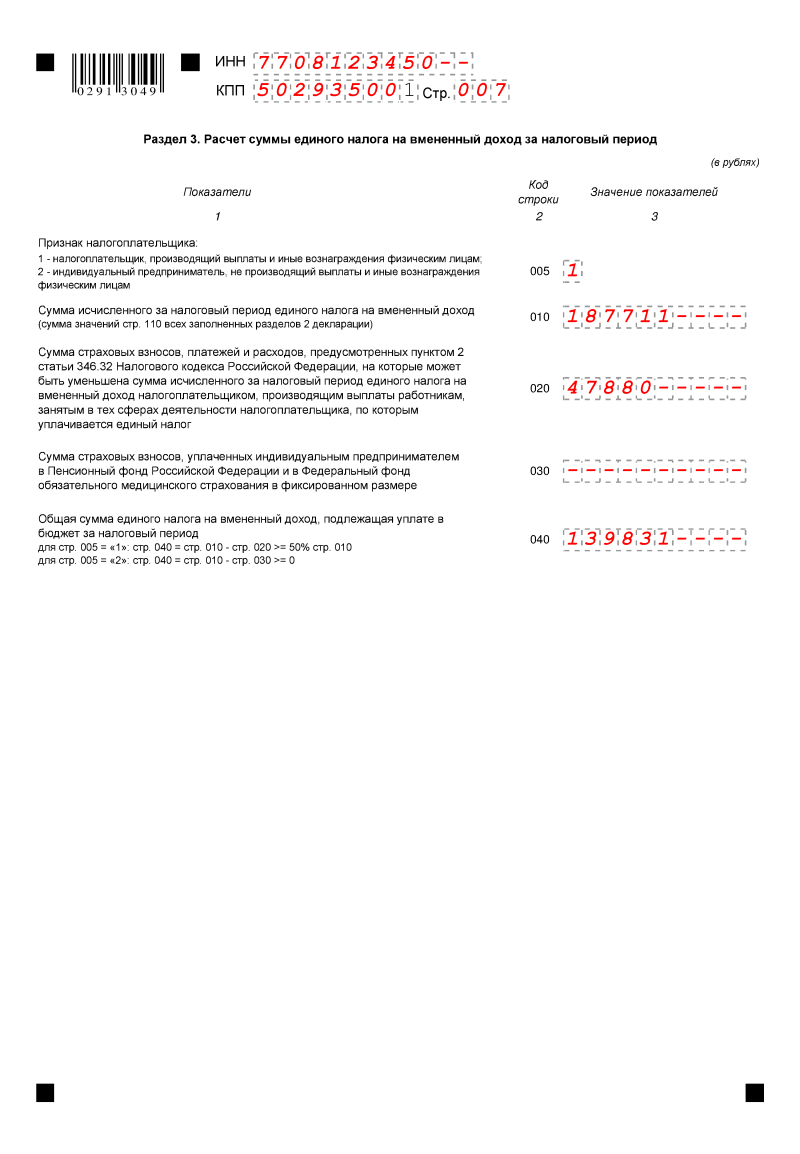

3. Из раздела 3 убрали строку, в которой раньше налогоплательщики отражали налоговую базу по ЕНВД, исчисленную по всем кодам ОКТМО. Данный раздел дополнили строкой 005. В ней указывается признак налогоплательщика. 1 — налогоплательщики, которые имеют наемных работников, 2 — не имеющие таковых. Кроме В этот раздел добавили новые строки, для отражения сумм страховых взносов, которые уплачены компанией за сотрудников, а также предпринимателем за себя.

Сейчас Вы можете скачать декларацию по ЕНВД в 2016 году, а также образец ее заполнения.

Как заполнить декларацию по ЕНВД 2016Декларация по ЕНВД в 2016 году состоит из Титульного листа, Раздела 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет», Раздела 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности» и Раздела 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

При заполнении Декларации по ЕНВД значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей Декларации по ЕНВД указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы Декларации по ЕНВД имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: Например, для первой страницы — «001»; для десятой страницы — «010».

При заполнении Декларации по ЕНВД 2016 должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации по ЕНВД на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

Каждому показателю Декларации по ЕНВД соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата или десятичная дробь.

Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).Для десятичной дроби используются два поля, разделенные знаком «точка». Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Заполнение полей Декларации по ЕНВД значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа. При заполнении полей Декларации по ЕНВД с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации по ЕНВД осуществляется заглавными печатными символами. В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: при указании десятизначного идентификационного номера налогоплательщика (далее — ИНН) организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119--»При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

При заполнении Декларации по ЕНВД в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее — КПП) организации.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации по ЕНВД за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП по месту нахождения организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации. В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности.

В Разделе 1 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика единого налога на вмененный доход реорганизованная организация.

Коды форм реорганизации и код ликвидации организации (обособленного подразделения) приведены в Приложении № 2 к Порядку заполнения декларации.

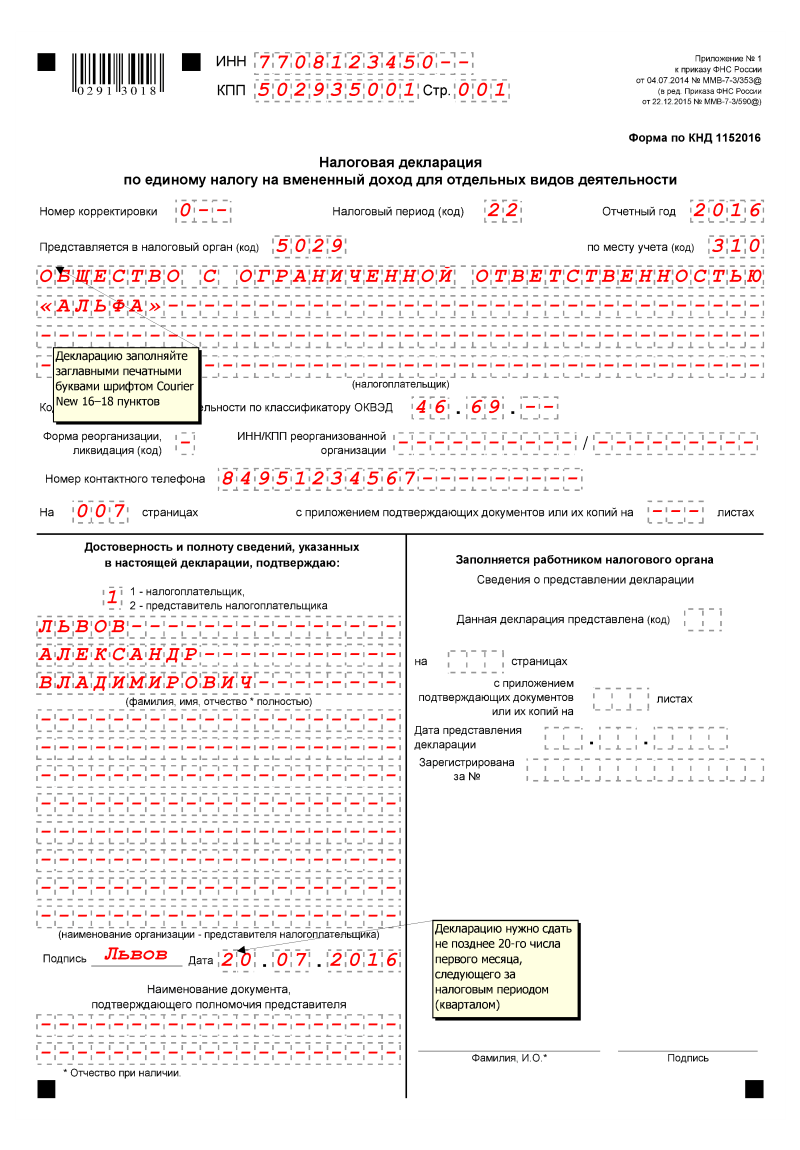

Титульный лист Декларации по ЕНВД в 2016 годуТитульный лист Декларации заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

При заполнении Титульного листа необходимо указать:

1) ИНН, а также КПП, который присвоен организации как налогоплательщику единого налога на вмененный доход тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям описаны ниже).Для российской организации указываются: ИНН и КПП по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности (с кодом причины постановки на учет «35» (постановка на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности) в 5-6 позиции КПП) — согласно Уведомлению о постановке на учет организации — налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления деятельности, подлежащей налогообложению ЕНВД.

Для индивидуального предпринимателя указывается: ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ.

2) номер корректировки. При представлении в налоговый орган первичной Декларации по ЕНВД по реквизиту «номер корректировки» проставляется «0--», при представлении уточненной Декларации по ЕНВД — указывается номер корректировки (например, «1--», «2-» и так далее).

3) налоговый период, за который представляется Декларация. Коды, определяющие налоговый период, приведены в Приложении № 1 к Порядку;

4) отчетный год, за который представляется Декларация;

5) код налогового органа, в который представляется Декларация;

6) код места представления Декларации по ЕНВД по месту учета налогоплательщика согласно Приложению № 3 к Порядку;

7) полное наименование организации в соответствии с ее учредительными документами (при наличии в наименовании латинской транскрипции таковая указывается) либо построчно полностью фамилия, имя, отчество индивидуального предпринимателя;

8) код вида экономической деятельности налогоплательщика согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (ОКВЭД );

9) код реорганизации (ликвидации) в соответствии с Приложением № 2 к Порядку;

10) ИНН/КПП реорганизованной организации;

11) номер контактного телефона налогоплательщика;

12) количество страниц, на которых составлена Декларация;

13) количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Декларации по ЕНВД представителем налогоплательщика), приложенных к Декларации.

В разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» указывается:

1) в случае подтверждения достоверности и полноты сведений в Декларации по ЕНВД руководителем организации-налогоплательщика или индивидуальным предпринимателем-налогоплательщиком — «1»; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика — «2»;

2) при представлении Декларации по ЕНВД налогоплательщиком — организацией в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации, заверяемая печатью организации, и дата подписания;

3) при представлении Декларации по ЕНВД налогоплательщиком — индивидуальным предпринимателем поле «фамилия, имя, отчество» не заполняется. Проставляется только личная подпись и дата подписания;

4) при представлении Декларации по ЕНВД представителем налогоплательщика — физическим лицом в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания;

5) при представлении Декларации по ЕНВД представителем налогоплательщика — юридическим лицом в поле «фамилия, имя, отчество» — построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество*», заверяемая печатью юридического лица — представителя налогоплательщика, и дата подписания;

6) в поле «Наименование документа, подтверждающего полномочия представителя» указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

3.4. Раздел «Заполняется работником налогового органа» содержит сведения о представлении Декларации:

1) способ представления Декларации по ЕНВД (указывается код согласно Приложению № 4 к Порядку);

2) количество страниц Декларации;

3) количество листов подтверждающих документов или их копий, приложенных к Декларации;

4) дату представления Декларации;

5) номер, под которым зарегистрирована Декларация;

6) фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию;

* Отчество при наличии.

7) подпись работника налогового органа, принявшего Декларацию.

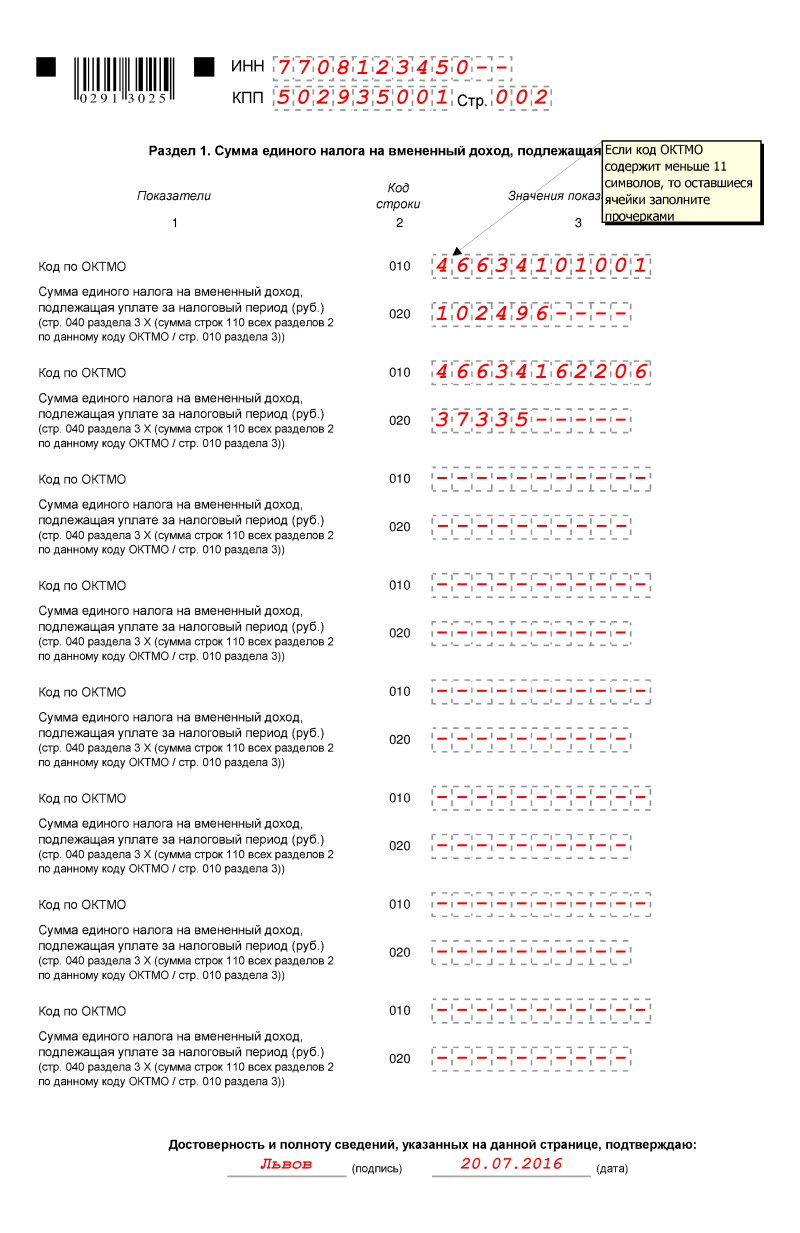

Раздел 1 Декларации по ЕНВДВ разделе 1 указывается:

1) в каждом блоке строк с кодами строк 010-020: по строке 010 — код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту осуществления деятельности (месту постановки на учет налогоплательщика единого налога на вмененный доход). При заполнении кода по ОКТМО, под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле «Код по ОКТМО» записывается одиннадцатизначное значение «12445698---».

2) по строке 020 — сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период. Значение показателя по данному коду строки определяется как произведение значения показателя по строке 040 раздела 3 Декларации и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 Декларации с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3 Декларации.

3) Сведения, указанные в разделе 1 Декларации, в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» подтверждаются подписью лица из числа лиц, указанных в пункте 3.3 настоящего Порядка, и проставляется дата подписания данного раздела.

4) В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 Декларации.

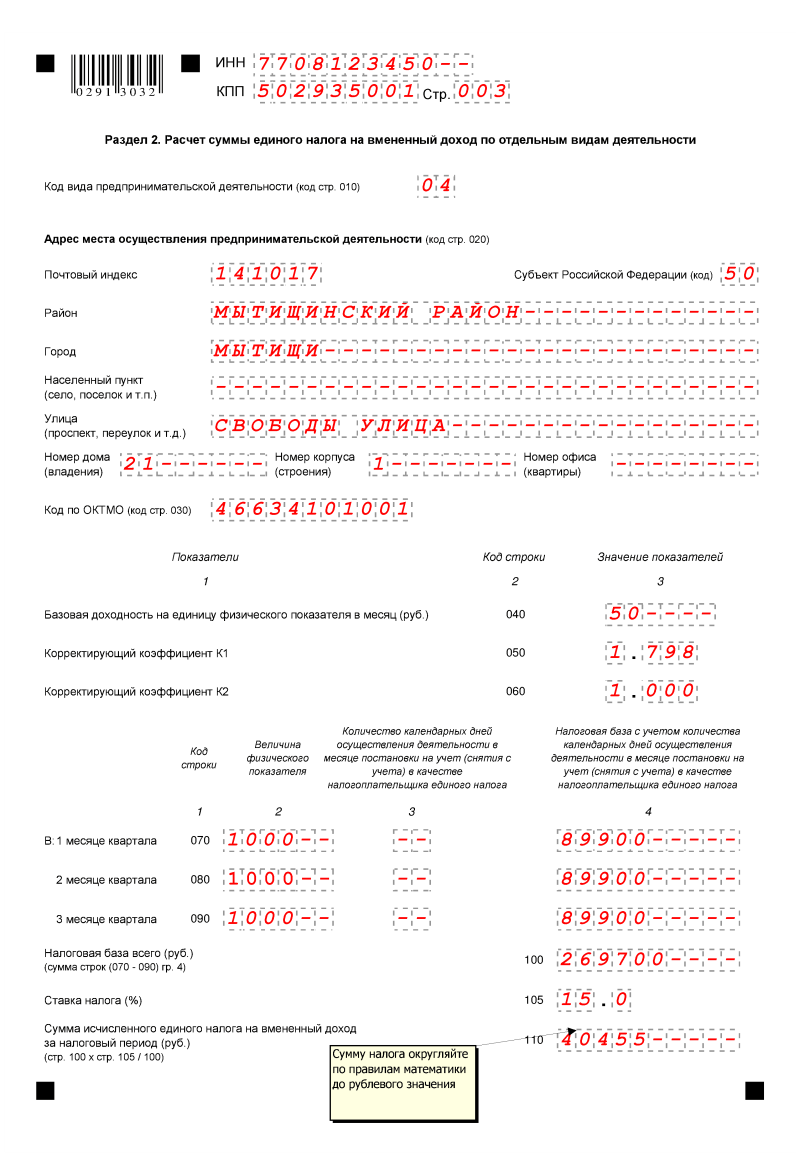

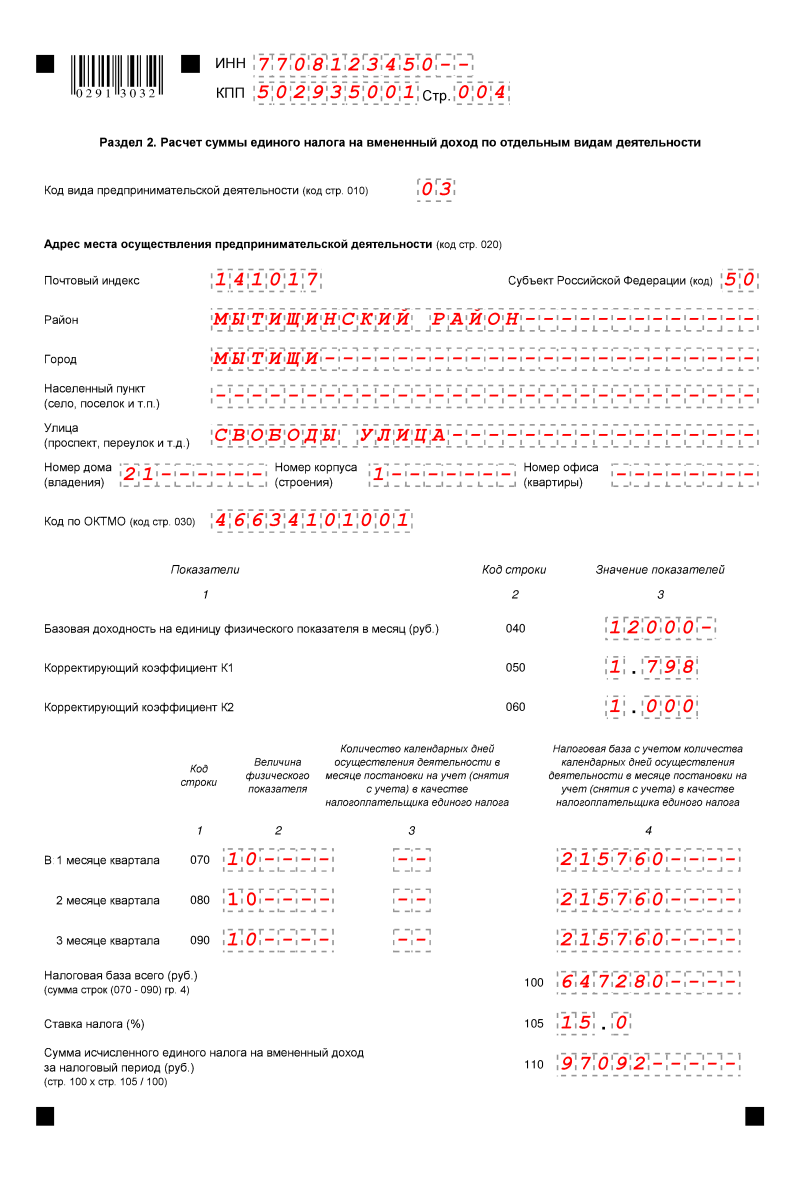

Раздела 2 Декларации по ЕНВДРаздел 2 Декларации заполняется налогоплательщиком отдельно по каждому виду осуществляемой им предпринимательской деятельности. При осуществлении налогоплательщиком одного и того же вида предпринимательской деятельности в нескольких отдельно расположенных местах раздел 2 Декларации заполняется отдельно по каждому месту осуществления такого вида предпринимательской деятельности (каждому коду по ОКТМО)

В разделе 2 указывается:

1) по строке 010 — код вида осуществляемой налогоплательщиком предпринимательской деятельности, по которому заполняется данный раздел Декларации, в соответствии с Приложением N 5 к настоящему Порядку;

2) по строке 020 — полный адрес места осуществления вида предпринимательской деятельности, указанного по строке 010 (код субъекта Российской Федерации указывается в соответствии с Приложением № 6 к Порядку);

3) по строке 030 — код по ОКТМО места осуществления деятельности;

4) по строке 040 — значение базовой доходности на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности в соответствии с Приложением № 5 к Порядку;

5) по строке 050 — значение установленного на календарный год коэффициента-дефлятора К1;

6) по строке 060 — значение корректирующего коэффициента базовой доходности К2, учитывающего совокупность особенностей ведения предпринимательской деятельности;

7) по строкам 070-090:

в графе 2 — значения физического показателя по соответствующему виду предпринимательской деятельности в каждом месяце налогового периода;

в графе 3 — количество календарных дней осуществления предпринимательской деятельности в месяце постановки на учет (в месяце снятия с учета) в качестве налогоплательщика единого налога, которое рассчитывается, соответственно:- начиная с даты постановки организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика единого налога на вмененный доход до конца календарного месяца, в котором налогоплательщик был поставлен на учет;- с первого дня календарного месяца, в котором налогоплательщик снимается с учета, до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика единого налога на вмененный доход;-

в графе 4 — налоговая база (величина вмененного дохода) за каждый календарный месяц налогового периода (произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090).В случае, если в течение налогового периода организация или индивидуальный предприниматель были поставлены на учет (сняты с учета) в качестве налогоплательщика единого налога на вмененный доход, то налоговая база за каждый календарный месяц налогового периода определяется как произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090) с учетом количества календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика единого налога на вмененный доход. Если в течение налогового периода налогоплательщик не вставал на учет (не снимался с учета) в качестве налогоплательщика единого налога на вмененный доход в налоговом органе, в который представлена Декларация, то во всех знакоместах полей по строкам 050-070 графы 3 проставляются прочерки;

8) по строке 100 — налоговая база (величина вмененного дохода) за налоговый период по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (сумма значений показателей по кодам строк (070-090) гр.4).

9) по строке 110 — сумма исчисленного за налоговый период единого налога на вмененный доход по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (значение показателя по коду строки 100 x 15 / 100).

Раздел 3 Декларации по ЕНВД 2016В разделе 3 указывается:

1) по строке 005 — признак налогоплательщика:- при представлении Декларации по ЕНВД организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности налогоплательщика, по которым уплачивается единый налог, проставляется «1»;при представлении Декларации по ЕНВД индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам, проставляется «2»;

2) по строке 010 — сумма исчисленного за налоговый период единого налога на вмененный доход. Значение данного показателя определяется как сумма значений показателей по строке 110 всех заполненных листов раздела 2 Декларации;

3) по строке 020 — сумма страховых взносов, платежей и расходов, предусмотренных пунктом 2 статьи 346.32 НК РФ, на которые может быть уменьшена сумма исчисленного за налоговый период единого налога на вмененный доход в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог;

4) по строке 030 — сумма страховых взносов, уплаченных индивидуальным предпринимателем в Пенсионный фонд Российской Федерации и в Федеральный фонд обязательного медицинского страхования в фиксированном размере;

5) по строке 040 — общая сумма единого налога на вмененный доход, подлежащая уплате в бюджет за налоговый период.

При представлении Декларации по ЕНВД организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности налогоплательщика, по которым уплачивается единый налог (при значении показателя по строке 005, равном «1»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 020. В этом случае значение показателя по строке 040 не может быть меньше, чем 50 процентов от суммы исчисленного единого налога (строка 010).

При представлении Декларации по ЕНВД индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам (при значении показателя по строке 005, равном «2»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 030. В этом случае значение показателя по строке 040 должно быть больше или равно нулю.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Анна Себякина Мастер (1159), закрыт 5 лет назад

Подскажите пожалуйста как заполнить клетки с кодами предпринимательской деятельности, в приложении заявления две клетки, а у меня в коде оквед три или четыре символа, например код 52.47 как мне его туда вписать. Если у кого есть образец заполнения формы ЕНВД 2, поделитесь пожалуйста ссылочкой.

Дополнен 5 лет назад

Юрий Комаров Оракул (96745) 5 лет назад

01 Оказание бытовых услуг

02 Оказание ветеринарных услуг

03 Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств

04 Оказание услуг по предоставление во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках

05 Оказание автотранспортных услуг по перевозке грузов

06 Оказание автотранспортных услуг по перевозке пассажиров

07 Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы

08 Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 кв. м.

09 Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров

10 Развозная и разносная розничная торговля

11 Оказание услуг общественного питания через объекты организации общественного питания, имеющие залы обслуживания посетителей

12 Оказание услуг общественного питания через объекты организации общественного питания, не имеющие залов обслуживания посетителей

13 Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло)

14 Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения

15 Распространение наружной рекламы посредством электронных табло

16 Размещение рекламы на транспортных средствах

17 Оказание услуг по временному размещению и проживанию

18 Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети (прилавков, палаток, ларьков, контейнеров, бок

19 Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети (прилавков, палаток, ларьков, контейнеров, бок

20 Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, не превышающей 10 квадратных метров, для организации торговых мест в стационарной торговой сети, а также для размещения объектов нестационарной торгов

21 Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, превышающей 10 квадратных метров, для организации торговых мест в стационарной торговой сети, а также для размещения объектов нестационарной торговой

Ирина Борисова Мыслитель (7890) 5 лет назад

При подаче заявления в налоговую спросите это у инспектора ( это не код ОКВЭД ). Каждый вид деятельности, попадающей под ЕНВД, имеет свой код.

«Вменёнка» (ЕНВД) — один из наиболее выгодных налоговых систем для налогоплательщиков. Она не предполагает указывания всех доходов и расходов.

Вся налоговая отчётность заключается просто в предоставлении декларации ЕНВД (единый налог на вмененный доход) ежеквартально (это касается ИП без наемных сотрудников).

Для предпринимателя с работниками все немного сложнее: придется отчитываться и платить НДФЛ и внебюджетные платежи.

Сам единый налог не связан с реально полученным доходом налогоплательщиком и исчисляется согласно официальной базовой доходности, физических показателей и расчетных коэффициентов К1 и К2, по ставке 15 %. При ЕНВД уплачивать НДФЛ, налоги на недвижимость и НДС уплачивать не нужно.

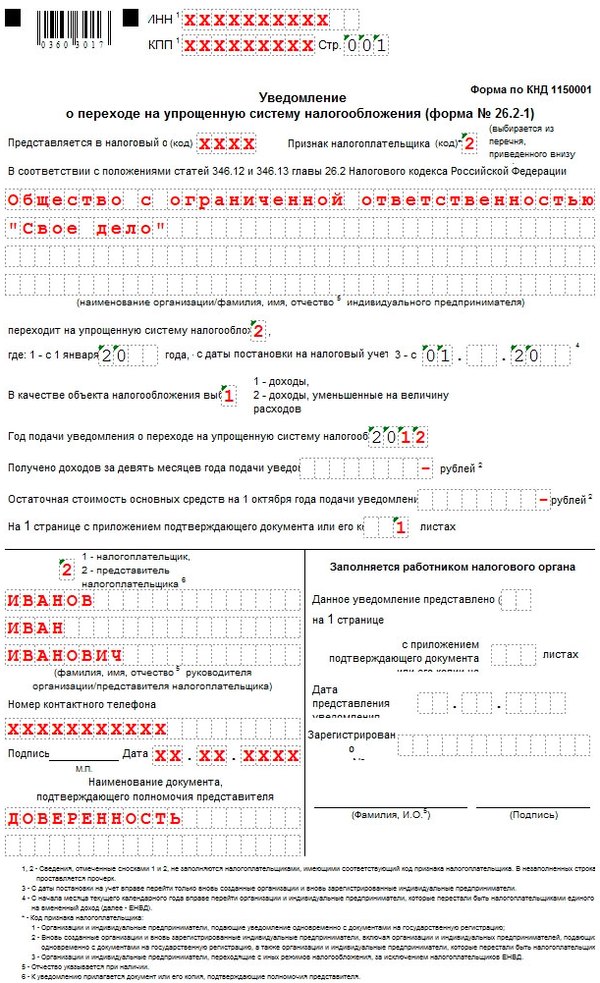

Переход на особые налоговые режимы невозможен без соответствующего уведомления в установленном порядке органов ФНС.

Для этого ИП обязан написать заявление и предоставить его в налоговый орган по новой форме бланка ЕНВД-2.

Кому разрешено переходить на «вменёнку»?По новым правилам ЕНВД выбирается предпринимателями в добровольном порядке: в качестве единственной разновидности налогообложения или наряду с упрощенной или общей системой .

Для перевода на «вменёнку» ИП должен соответствовать нескольким требованиям:

Есть также ограничения по определенным услугам, оказываемым ИП. Так, розничная торговля подойдет для ЕНВД только, если она проходит в торговых залах, площадь которых максимум 150 м?.

ИП, занятый автоперевозками, может перейти на «вменёнку», если его автопарк включает не более 20 автомобилей.

Скачать форму бланка ЕНВД-2 можно здесь

Заявление на «вменёнку»Оформить заявление по новой форме бланка ЕНВД 2 можно любым способом: написать на унифицированном бланке от руки или распечатать на ПК.

Важно соблюдать правила заполнения:

В самом бланке 2 листа. На первой странице имеются поля для такой информации:

В графе подтверждения подлинности информации ставится цифра «1» (если ИП предоставляет заявление лично), расписывается, ставит текущую дату и контакты для связи.

В случае предоставления заявления представителем, в этом разделе указывается цифра «2», вносится ИНН, реквизиты и ФИО уполномоченного лица, количество страниц документа, с которым оно представляет ИП. Этот документ станет приложением к заявлению.

На 2-м листе бланка ЕНВД-2 указывается:

Заявитель расписывается на 2 листах бланка.

Поделись с друзьями!

Как заполнить декларацию по ЕНВД за 2 квартал 2016 года мы рассказали в статье и привели пример заполнения.

Как заполнить декларацию по ЕНВДДекларация по ЕНВД за 2 квартал состоит из:

При заполнении декларации по ЕНВД значения корректирующего коэффициента К2 округляются после запятой до третьего знака включительно. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа. Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: например, для первой страницы – «001», для десятой страницы – «010».

При заполнении декларации по ЕНВД должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства, а также двусторонняя печать декларации на бумажном носителе и скрепление листов декларации, приводящее к порче бумажного носителя.

Каждому показателю декларации по ЕНВД за 2 квартал 2016 года соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значением которых являются дата или десятичная дробь. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»). Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе – дробной части десятичной дроби.

Заполнение полей декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: при указании десятизначного ИНН организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119--».

При представлении декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест.

Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

При заполнении декларации по ЕНВД в верхней части каждой страницы указываются ИНН и КПП организации.

При представлении в налоговый орган по месту учета организацией-правопреемником декларации по ЕНВД за последний налоговый период и уточненных деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП по месту нахождения организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации. В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту постановки на учет в качестве налогоплательщика единого налога на вмененный доход для отдельных видов деятельности. В разделе 1 декларации указывается код по ОКТМО того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика ЕНВД реорганизованная организация. Коды форм реорганизации и код ликвидации организации (обособленного подразделения) приведены в Приложении № 2 к Порядку заполнения декларации.

Титульный лист декларации по ЕНВДТитульный лист декларации по ЕНВД заполняется налогоплательщиком, за исключением раздела «Заполняется работником налогового органа».

При заполнении титульного листа необходимо указать:

Для российской организации указываются: ИНН и КПП по месту постановки на учет в качестве налогоплательщика ЕНВД для отдельных видов деятельности (с кодом причины постановки на учет «35» (постановка на учет в качестве налогоплательщика ЕНВД для отдельных видов деятельности) в 5-6 позиции КПП) – согласно Уведомлению о постановке на учет организации - налогоплательщика ЕНВД в налоговом органе по месту осуществления деятельности, подлежащей налогообложению ЕНВД.

Для индивидуального предпринимателя указывается: ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории РФ;

В разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» указывается:

В поле «наименование организации – представителя налогоплательщика» указывается наименование юридического лица – представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле «фамилия, имя, отчество» и дата подписания;

6) в поле «Наименование документа, подтверждающего полномочия представителя» указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

Раздел «Заполняется работником налогового органа», как мы уже сказали в начале, налогоплательщиком не заполняется.

Раздела 1 декларации по ЕНВДВ разделе 1 декларации по ЕНВД указывается:

1) в каждом блоке строк с кодами строк 010-020:

по строке 010 – код по ОКТМО муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования по месту осуществления деятельности (месту постановки на учет налогоплательщика ЕГВД). При заполнении кода по ОКТМО, под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле «Код по ОКТМО» записывается одиннадцатизначное значение «12445698---»;

по строке 020 – сумма ЕНВД, подлежащая уплате в бюджет за налоговый период. Значение показателя по данному коду строки определяется как произведение значения показателя по строке 040 раздела 3 декларации и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 декларации с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3 Декларации.

Сведения, указанные в разделе 1 декларации, в строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» подтверждаются подписью лица из числа лиц, указанных в разделе о заполнении титульного листа, и проставляется дата подписания данного раздела.

В случае недостаточности строк, имеющих код 010, следует заполнить необходимое количество листов раздела 1 декларации по ЕНВД.

Раздел 2 декларации по ЕНВДРаздел 2 декларации по ЕНВД заполняется налогоплательщиком отдельно по каждому виду осуществляемой им предпринимательской деятельности. При осуществлении налогоплательщиком одного и того же вида предпринимательской деятельности в нескольких отдельно расположенных местах раздел 2 декларации заполняется отдельно по каждому месту осуществления такого вида предпринимательской деятельности (каждому коду по ОКТМО).

В разделе 2 указывается:

1) по строке 010 – код вида осуществляемой налогоплательщиком предпринимательской деятельности, по которому заполняется данный раздел декларации, в соответствии с Приложением № 5 к Порядку заполнения декларации;

2) по строке 020 – полный адрес места осуществления вида предпринимательской деятельности, указанного по строке 010 (код субъекта РФ указывается в соответствии с Приложением № 6 к Порядку заполнения декларации);

3) по строке 030 – код по ОКТМО места осуществления деятельности;

4) по строке 040 – значение базовой доходности на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности;

5) по строке 050 – значение коэффициента-дефлятора К1 (1,798);

6) по строке 060 – значение корректирующего коэффициента базовой доходности К2, учитывающего совокупность особенностей ведения предпринимательской деятельности;

7) по строкам 070-090:

в графе 2 – значения физического показателя по соответствующему виду предпринимательской деятельности в каждом месяце налогового периода;

в графе 3 – количество календарных дней осуществления предпринимательской деятельности в месяце постановки на учет (в месяце снятия с учета) в качестве налогоплательщика единого налога, которое рассчитывается, соответственно:

начиная с даты постановки организации или индивидуального предпринимателя на учет в налоговом органе в качестве налогоплательщика ЕНВД до конца календарного месяца, в котором налогоплательщик был поставлен на учет;

с первого дня календарного месяца, в котором налогоплательщик снимается с учета, до даты снятия с учета в налоговом органе, указанной в уведомлении налогового органа о снятии организации или индивидуального предпринимателя с учета в качестве налогоплательщика ЕНВД;

в графе 4 – налоговая база (величина вмененного дохода) за каждый календарный месяц налогового периода (произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090). В случае, если в течение налогового периода организация или индивидуальный предприниматель были поставлены на учет (сняты с учета) в качестве налогоплательщика ЕНВД, то налоговая база за каждый календарный месяц налогового периода определяется как произведение значений показателей по кодам строк 040, 050, 060, а также (070 или 080 или 090) с учетом количества календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Если в течение налогового периода налогоплательщик не вставал на учет (не снимался с учета) в качестве налогоплательщика ЕНВД в налоговом органе, в который представлена декларация, то во всех знакоместах полей по строкам 070-090 графы 3 проставляются прочерки;

8) по строке 100 – налоговая база (величина вмененного дохода) за налоговый период по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (сумма значений показателей по кодам строк (070-090) гр.4);

9) по строке 105 – ставка налога в размере 15% либо ставка налога, установленная нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя;

10) по строке 110 – сумма исчисленного за налоговый период единого налога на вмененный доход по соответствующему виду предпринимательской деятельности, осуществляемому по указанному адресу (значение показателя по коду строки 100 x стр.15/100).

Раздел 3 декларации по ЕНВДВ разделе 3 декларации по ЕНВД указывается:

1) по строке 005 – признак налогоплательщика:

2) по строке 010 – сумма исчисленного за налоговый период единого налога на вмененный доход. Значение данного показателя определяется как сумма значений показателей по строке 110 всех заполненных листов раздела 2 декларации;

3) по строке 020 – сумма страховых взносов, платежей и расходов, предусмотренных пунктом 2 статьи 346.32 НК РФ, на которые может быть уменьшена сумма исчисленного за налоговый период единого налога на вмененный доход в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог;

4) по строке 030 – сумма страховых взносов, уплаченных индивидуальным предпринимателем в ПФР и в ФФОМС в фиксированном размере;

5) по строке 040 – общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период.

При представлении декларации по ЕНВД организацией или индивидуальным предпринимателем, производящими выплаты и иные вознаграждения работникам, занятым в сферах деятельности налогоплательщика, по которым уплачивается единый налог (при значении показателя по строке 005, равном «1»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 020. В этом случае значение показателя по строке 040 не может быть меньше, чем 50% от суммы исчисленного единого налога (строка 010).

При представлении декларации индивидуальным предпринимателем, не производящим выплаты и иные вознаграждения физическим лицам (при значении показателя по строке 005, равном «2»), значение показателя по строке 040 определяется как разность значений показателей по кодам строк 010 и 030. В этом случае значение показателя по строке 040 должно быть больше или равно нулю.

Теперь вы знаете, как заполнить декларацию по ЕНВД за 2 квартал 2016 года.

Декларация по ЕНВД за 2 квартал скачать Декларацию по ЕНВД за 2 квартал 2016 года сдают по повой форме. Ниже вы можете посмотреть скачать бланк декларации в формате эксель.

Декларацию по ЕНВД за 2 квартал 2016 года сдают по повой форме. Ниже вы можете посмотреть скачать бланк декларации в формате эксель.

Образцы всех отчетных форм смотрите в электронном журнале «Упрощенка». На нашем сайте вы можете оформить подписку с хорошей скидкой или по супер-акции.

Образец декларации по ЕНВД

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое