Рейтинг: 4.0/5.0 (1907 проголосовавших)

Рейтинг: 4.0/5.0 (1907 проголосовавших)Категория: Бланки/Образцы

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как оплатить работнику дни служебной командировки и рассчитать суточные.

2. В каком порядке возмещаются расходы на командировки.

3. Как отразить командировочные расходы в налоговом и бухгалтерском учете.

Необходимость направить работника в служебную командировку может возникнуть по самым разным причинам: участие в переговорах, заключение договора с контрагентом, покупка имущества и т.д. Подробнее о том, какие поездки сотрудников признаются служебными командировками и о порядке их документального оформления, Вы можете прочитать в предыдущей статье. Однако правильно оформить командировку – это только полдела: для бухгалтера особый интерес представляет «расходная» составляющая служебной командировки. Дело в том, что любая командировка неизбежно связана с дополнительными затратами, к которым относятся, например, расходы на проезд и проживание сотрудника в месте командирования. Кроме того, работнику за время командировки полагается оплата, рассчитанная в особом порядке. В этой статье речь пойдет как раз о выплатах, связанных со служебной командировкой, их учетном отражении и налогообложении.

Работнику, направленному в служебную командировку, полагаются следующие выплаты:

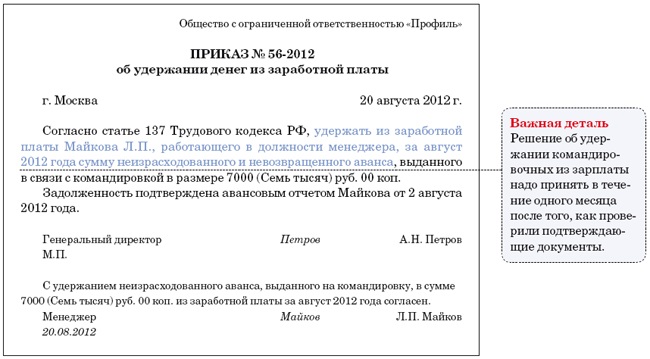

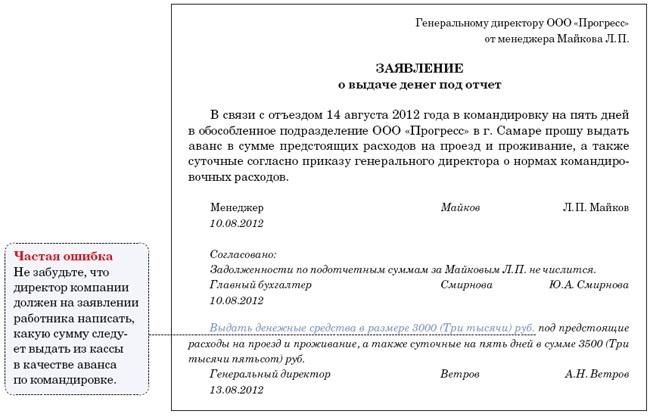

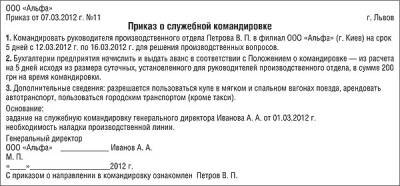

На основании приказа о направлении сотрудника в командировку ему выдается аванс в сумме суточных, а также предстоящих командировочных расходов. Аванс может выдаваться как наличными из кассы, так и путем перечисления на банковскую карту сотрудника. По возвращении из командировки в течение трех рабочих дней работник представляет в бухгалтерию авансовый отчет с подтверждающими документами, на основании которого происходит корректировка выданного ранее аванса: либо работнику возмещается перерасход, либо он вносит остаток неизрасходованного аванса.

Оплата труда за дни командировки начисляется работнику по итогам соответствующего месяца вместе с заработной платой за отработанные дни и выплачивается в ближайший день, предусмотренный для выплаты заработной платы.

Так обобщенно выглядят расчеты с работником, направленным в служебную командировку. Однако все выплаты имеют свои особенности, связанные с порядком расчета, а также начисления НДФЛ и взносов. Поэтому подробнее остановимся на каждом виде выплат.

Оплата дней командировкиЗа рабочие дни, проведенные в служебной командировке, работнику начисляется средний заработок (п. 9 Положения об особенностях направления работников в служебные командировки). Средний заработок за время командировки рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы по следующей формуле:

СЗ = ЗП рп / Дн рп х Дн ком

В качестве расчетного периода принимается период, равный 12 календарным месяцам, предшествующим месяцу начала командировки. Если работник отработал в организации меньше года, то для него расчетный период будет начинаться с первого дня работы и заканчиваться последним календарным днем месяца, предшествующим месяцу начала командировки.

. Обратите внимание: Выходные или нерабочие праздничные дни, проведенные в командировке, подлежат оплате в том случае, если работник в такие дни работал или выехал в командировку, вернулся из командировки, находился в пути к месту командировки или обратно. Оплата выходных или нерабочих праздничных дней, проведенных в командировке, производится в размере не менее двойной дневной (часовой) тарифной ставки (части оклада) или в размере одинарной дневной (часовой) тарифной ставки (части оклада) с предоставлением отгула (ст. 153 ТК РФ, п. 5 Положения об особенностях направления работников в служебные командировки). Подробнее об этом читайте в статье «Работа в выходные и праздники: как оформить и оплатить» .

Пример расчета оплаты служебной командировки

ООО «Альфа» направила своего работника Иванова А. В. в служебную командировку с 8 по 14 февраля 2015, при этом 8 февраля (день выезда в командировку) и 14 февраля (день возвращения из командировки) приходятся на воскресенье и субботу, соответственно. В ООО «Альфа» установлена 5-тидневная рабочая неделя. В течение расчетного периода (с 1 февраля 2014 по 31 января 2015) Иванов А.В. был в отпуске с 4 по 17 августа 2014, а также на больничном с 8 по 12 декабря 2014, остальные месяцы расчетного периода отработаны полностью. Иванову А.В. установлен оклад в размере 30 тыс. руб. дополнительных выплат в расчетном периоде не было.

С сумм оплаты дней, проведенных работником в командировке, удерживается НДФЛ, а также начисляются страховые взносы в том же порядке, что и с сумм заработной платы.

СуточныеПри направлении работника в служебную командировку работодатель обязан возместить ему дополнительные расходы, связанные с проживанием вне места постоянного жительства – суточные (ст. 168 ТК РФ). Суточные выплачиваются за каждый календарный день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также дни, проведенные в пути (п. 11 Положения об особенностях направления работников в служебные командировки). Как определяется фактический срок служебной командировки, и какими документами он подтверждается, рассмотрено в статье «Служебные командировки сотрудников: оформляем правильно» .

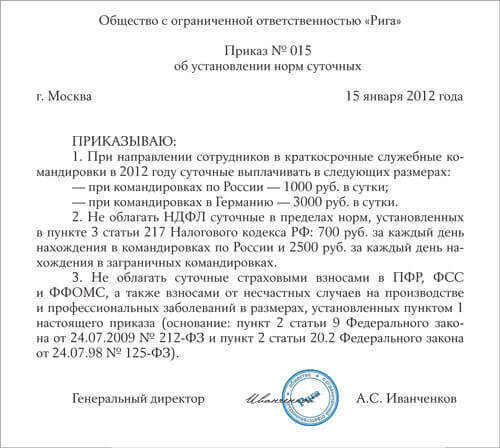

Конкретный размер (норму) суточных, выплачиваемых командированным работникам, каждый работодатель устанавливает самостоятельно в соответствующем локальном нормативном акте (например, в Положении о командировках). Целесообразно отдельно прописать размер суточных для командировок по РФ и отдельно – для командировок за границу. При этом для загранкомандировок суточные выплачиваются:

Дата выезда за пределы РФ и въезда подтверждается отметками о пересечении границы в загранпаспорте или по проездным документам (для стан СНГ).

. Обратите внимание: При направлении работника в однодневную командировку (когда день выезда в командировку и день возвращения совпадают) суточные:

НДФЛ не удерживается с сумм суточных, не превышающих 700 руб. за каждый день командировки по РФ и 2500 руб. за каждый день загранкомандировки (п. 3 ст. 217 НК РФ). Страховые взносы не начисляются на всю сумму суточных в пределах норм, установленных локальным нормативным актом организации (ч. 2 ст. 9 Закона № 212-ФЗ).

Возмещение расходов, связанных с командировкойСогласно ст. 168 ТК РФ работодатель обязан возместить работнику, направленному в командировку, следующие расходы:

Как и в случае с суточными, порядок возмещения расходов, понесенных работником в командировке, необходимо закрепить в локальном нормативном акте. Так, например, в локальном акте, регулирующем служебные командировки, можно прописать, что расходы на проезд к месту командировки и обратно возмещаются в сумме фактически понесенных затрат, но не более стоимости проезда транспортом определенного класса или категории (например, в салоне экономического класса в случае пользования самолетом). Таким образом, у работников не возникнет соблазна «пошиковать» в командировке за счет организации, а работодатель обезопасит себя от неоправданных расходов.

Для обоснования понесенных расходов работник по возвращении из командировки представляет авансовый отчет с подтверждающими документами. Такими документами могут служить, например:

В ТК перечень расходов, которые работодатель компенсирует командированному работнику является открытым, то есть в числе иных расходов могут возмещаться практически любые расходы, предусмотренные локальным актом о командировках или произведенные с разрешения работодателя. Кроме того, работодатель может предусмотреть порядок возмещения расходов, понесенных в служебной командировке, по которым отсутствуют подтверждающие документы. Однако далеко не все командировочные расходы, которые работодатель оплачивает сотрудникам, освобождаются от обложения НДФЛ и страховыми взносами.

Не подлежат обложению НДФЛ и страховыми взносами следующие расходы на служебные командировки (п. 3 ст. 217 НК РФ, п. 2 ст. 20.2 Федерального закона № 125-ФЗ, п. 2 ст. 9 Федерального закона № 212-ФЗ):

Как видите, этот перечень является закрытым. Таким образом, если работодатель возмещает сотруднику расходы, не поименованные в перечне, например, на парковку автомобиля в командировке, то с суммы этих расходов придется удержать НДФЛ и начислить взносы (Письмо Минфина России от 25.04.2013 № 03-04-06/14428, Письмо Минздравсоцразвития России от 26.05.2010 № 1343-19).

Выплаты сотрудникам в возмещение указанных расходов на командировки освобождаются от НДФЛ и страховых взносов только при условии их документального подтверждения. Если подтверждающих документов нет. то расходы на проезд облагаются НДФЛ и взносами в полной сумме. Расходы по найму жилого помещения при отсутствии их документального подтверждения облагаются страховыми взносами целиком, а НДФЛ – в части, превышающей:

. Обратите внимание: В некоторых случаях расходы на проезд и проживание сотрудника в командировке при более детальном рассмотрении не признаются таковыми, и, соответственно, подлежат обложению НДФЛ и страховыми взносами:

Для того чтобы расходы на служебные командировки сотрудников можно было учесть при определении налогооблагаемой базы по налогу на прибыль и УСН с объектом «доходы — расходы», такие расходы должны быть документально подтвержденными и экономически обоснованными (п. 1 ст. 252 НК РФ). Документальное подтверждение командировочных расходов включает в себя: кадровые документы, которыми оформлена командировка, документы по учету рабочего времени и оплате труда, бухгалтерские справки (по расчету суточных), документы, подтверждающие расходы сотрудника в командировке. Экономически оправданными расходы признаются в том случае, если командировка осуществляется в рамках деятельности, направленной на получение дохода, что подтверждается целями командировки, установленными в приказе.

В целях расчета налога на прибыль, а также при УСН («доходы — расходы») расходы налогоплательщика, связанные со служебными командировками сотрудников, учитываются в следующем порядке:

Указанные расходы на командировки принимаются к налоговому учету для расчета налога на прибыль на дату утверждения авансового отчета сотрудника, а при УСН:

Оксана, днем выезда в командировку является день отправления транспортного средства (автобуса, поезда, самолета и т.д.) от места постоянной работы сотрудника, а днем приезда – день прибытия транспортного средства. День отъезда в командировку (прибытия из командировки) определяется по времени отправления транспортного средства: до 24:00 часов включительно – текущие сутки, а после 00:00 часов – следующие сутки (абз. 2 п. 4 Положения об особенностях направления работников в служебные командировки). Подробнее о расчете срока командировки: статья «Служебные командировки сотрудников: оформляем правильно» http://buh-aktiv.ru/sluzhebnye-komandirovki-sotrudnikov-oformlyaem-pravilno/

Таким образом, если сотрудник выехал в командировку 25.11, а приехал 26.11, то срок командировки составит 2 дня.

Спасибо огромное за статью. Объяснили все, что искала по сайтам. Объяснили доступно, просто и понятно. Спасибо за помощь.

Добрый день! При отсутствии бензина в организации ездила в командировку личным транспортом, чеки на бензин не предъявила, оплату гостиницы не предъявила, так уехали ночью 21-го, приехали рано утром 22-го. То есть, кроме акта проверки, приказа на командировку и служебного задания, подписанного начальником отдела, у меня нет. Должны мне возместить суточные и ночлег в сумме 30 руб (без подтверждения)? Спасибо.

Елена, добрый день.

При отсутствии документов, подтверждающих фактический срок командировки (путевой лист, чеки и т.д), суточные Вам должны возместить в соответствии со сроком командировки по приказу (подразумеваем, что цель командировки достигнута). Если по приказу командировка с 21 по 22, то суточные положены за два дня в размере, установленном коллективным договором или локальным нормативным актом организации (положением о командировках и т.д.). Если фактический срок командировки отличается от установленного в приказе, то, скорее всего, потребуются дополнительные подтверждающие документы (служебная записка, письмо принимающей стороны и т.д.) – но это все по решению руководства.

Что касается возмещения неподтвержденных расходов – если в локальном нормативном акте Вашей организации установлен порядок возмещения таких расходов и размер, то Вам их должны возместить, если нет – по решению руководства.

Добрый день!Командировка за границу.Аванс в рублях.Справки о покупки валюты нет.Делаю расчет на дату утверждения отчета после командировки.Суточные больше 2500,00 рублей.Приведите,пожалуйста пример расчета НДФЛ. Спасибо.

Добрый день. Подскажите у меня была окладная система оплаты труда, я был в командировках и мне платили суточные, потом перевели на сдельную и я так же езжу в командировки и суточные отказываются платить говорят, что это из-за того что у меня сменилась система оплаты и мне не нужно из-за этого платить суточные.Правильно ли это?

Я нахожусь во второй подряд командировке, из первой вернулся ночью с субботы на воскресенье во 2 часу, и в 6часов утра в воскресение улетел во вторую командировку, отчитаться в течение 3 рабочих дней не могу физически т.к. нахожусь в другом городе. Бухгалтерия шантажирует тем, что не оплатит расходы, нужно было отчитаться и передать документы. Правомерно ли это? И что мне делать?

Добрый день! Хотела проконсультироваться у Вас по нюансам оформления АО в 1С. В форме предусмотрены окошки «количество прилагаемых документов» и «на скольких листах». Здесь мы считаем прилагаемые чеки, билеты и т.д. Вопрос: ПРИКАЗ на командировку здесь нужно посчитать в качестве прилагаемого документа?

Заранее благодарна..

Работник компании, отправляясь в командировку, вправе рассчитывать на компенсацию командировочных расходов — проживания и стоимости поездки. Кроме того, сотрудник получает еще до поездки суточные (ч. 1 ст. 168 ТК РФ), рассчитывающиеся на каждый день командировки. Также сотрудник вправе рассчитывать на компенсацию на связиь, оформление виз и прочих расходов, связанных с командировкой.

Определение суточныхОфициальная трактовка понятия “суточные” есть в определении Верховного суда РФ от 26.04.2005 № КАС 05-151. Суточные — денежные средства, необходимые для выполнения работы и проживания сотрудника в месте выполнения служебного поручения.

Согласно определению Верховного суда, работник претендует на суточные и при выполнении задания не на постоянном месте работы, и когда вынужден при этом жить вне постоянного места жительства.

На практике сотрудник часто получает суточные только в случае, если командировка продлилась больше дня, и он переночевал вне дома. Однако, в постановлении Верховного Суда от 11.09.2012 № 4357/12 сказано, что количество времени в командировке не связано с начислением суточных. Суд разрешил предприятиям выплачивать средства сотруднику, если он уезжал в командировку менее, чем на сутки, так как это является возмещением его расходов, а не получением выгоды.

Кроме того, согласно положению № 749, суточные не зависят от расходов командированного сотрудника на жилье и проезд.

Начисление НДФЛ на суточныеПопробуйте онлайн-сервис Контур.Бухгалтерию!

Не все суточные, в том числе и выплаты за поездку менее суток, облагаются НДФЛ (письмо МинФина от 04.03.2013 № 03-04-06/6394 ). Не облагаются:

Остальные расходы сотрудника в деловой поездке подтверждаются документально для освобождения от налогового бремени. Это касается и выплат за командировку менее суток.

Удержание НДФЛ с суточных, превышающих нормуСогласно п. 4 ст. 226 НК РФ. исчислять и удерживать НДФЛ в этом случае нужно, но на ближайшую дату выплаты работнику денежного дохода.

В письме Минфина России от 14.01.2013 № 03-04-06/4-5 сказано, если командированный сотрудник превысил освобождаемые от НДФЛ значения суточных (700 и 2500 рублей, для командировок по РФ и за границей), организация удерживает НДФЛ. Но только после утверждения руководством авансового отчета.

Это связано с тем, что сотрудник еще до авансового отчета может недоиспользовать в деловой поездке выделенные ему средства: излишек сотрудник обязан вернуть. Обратная ситуация: работник превысил выделенную сумму (например, из-за задержки по рабочим моментам или просто перерасходовал).

Деньги, которые выделяются командированному сотруднику под отчет, не считаются экономической выгодой до возвращения сотрудника из деловой поездки и последующего утверждения авансового отчета. Сотрудник должен до расчета предоставить документы о времени командировки и прикрепить чеки, объясняющие траты.

Доказательство деловой цели поездкиВ 2015 году изменился перечень документов подтверждающих деловой характер командировки. Теперь не нужны:

Компания в праве самостоятельно определить документ, в котором описывается деловая часть поездки. Главную цель сотрудника на командировку можно прописать в приказе о командировке, который составляется по форме №T-9, также не запрещается формировать собственные бланки согласно внутренним нормам компании.

Вы можете потребовать письменный отчет от сотрудника по результатам поездки, если такое право прописано во внутренней документации фирмы. В этом случае ознакомьте сотрудников с этим с локальным актом.

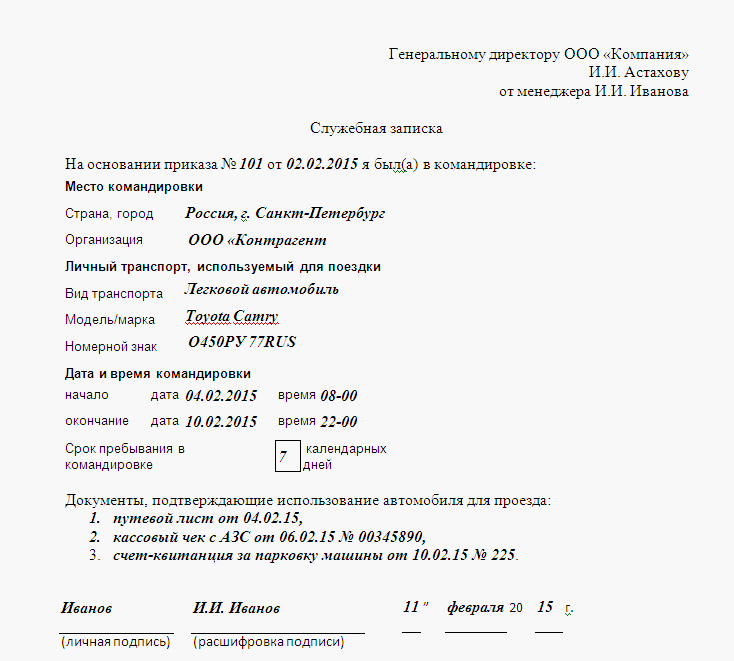

Чтобы подтвердить срок нахождения в деловой поездке, сотрудник обязан предоставить документы с датами проезда (билет на поезд, посадочные талоны в самолет и т п.). В случае, если сотрудник ездил в командировку на своем или служебном транспорте, ему необходима служебная записка (п. 7 постановления Правительства РФ от 13 октября 2008 г. № 749 ).

Как подтвердить расходы в командировкеСогласно постановлению правительства РФ от 29 июля 2015 года № 771. фактическое время, которое сотрудник был в командировке, определяется исходя из предоставленных сотрудником проездных документов.

В случае, если проездной документ был утерян, бухгалтерия в праве отказать в компенсации его стоимости.

Пример: Сотрудник компании утерял посадочный талон на самолет. Он летал в деловую командировку на двое суток, оплачивал билет из своих денег в расчете на компенсацию. Бухгалтерия ем отказала поначалу в выплате, так как у него не было на руках документа, подтверждающего, что полет был. В итоге сотруднику пришлось ехать в аэропорт, чтобы запрашивать документы. подтверждающие его полет.

Сотрудникам, которые отправляются в командировку на транспорте (личном, рабочем или взятым в аренду), также полагаются компенсации. Для них командировочными документами будут являться путевые листы, квитанции об оплате, счета, чеки и т п.

Возврат компенсации при отмене командировки и форс-мажорахВ случае, если запланированная командировка отменилась, сотрудник может получить деньги за неиспользованные билеты. Также можно получить возврат сумму, потраченную на получение визы кроме уплаченной пошлины.

Стоит учитывать, что при возврате билетов авиакомпания в большинстве случаев возвращает лишь часть их стоимости (особенно на дешевых тарифах). При этом разницу в уплаченной и возвращенной суммой обычно обосновывают как штраф за нарушение прав перевозки.

Если в самой командировке случался форс-мажор (непогода, наводнение, поломка самолета и т п.) и сотрудник не может вернуться вовремя домой, то компания должна обеспечить его суточными и оплатить необходимое проживание. При этом сотруднику необходимо в командировочном документе (удостоверении) поставить штамп/отметку с реальной датой отъезда. Если командировочный документ не предусмотрен учетной политикой организации, то документом, подтверждающим факт задержки сотрудника не по его вине может служить справка из аэропорта об отмене или задержке рейса.

Документы не по форме: что делать?В отличие от официальных и стандартных авиа и железнодорожных билетов, гостиницы не всегда предоставляют постояльцам требуемые документы о проживании, ограничиваясь приходными кассовыми ордерами или рукописными квитанциями.

Согласно законодательству, гостиницы не обязаны выдавать постояльцу бланк строгой отчетности. Установлена специальная гостиничная форма № 3-Г: если гостиница ее использует, то ККМ ей не нужна. И то и другой документ ваша бухгалтерия формально должна принять как доказательство проживания.

Чтобы предотвратить возможные разногласия со стойкими работниками бухгалтерии, лучше перед бронированием позвонить в гостиницу и уточнить, какие документы, подтверждающие проживание, они смогут предоставить.

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

31 619 просмотров

Изменение законодателем порядка оформления командировок вызвало множество вопросов у кадровиков, в обязанности которых входит составление сопроводительных документов. Ознакомившись с данной статьей, вы узнаете, как кадровику оформить командировку с учетом всех изменений в 2016 году, как законодательство регулирует сроки командировки в 2016 году, а также как произвести оплату командировки 2016.

Из этой статьи вы узнаете:

Обращаем внимание, что с 8 января 2015 года порядок оформления направления сотрудника в служебную командировку значительно упрощен.

До 8 января 2015 года работодатели при направлении сотрудника в командировку должны были составлять:

Каждый шаг командированного фиксировался: по окончании поездки сотрудник в письменном виде отчитывался за выполнение работы и потраченные деньги, составляя минимум два документа — отчет о командировке и авансовый отчет. Отчетность сопровождалась прилагаемыми к ней подтверждающими документами (билетами, чеками и т. д.). Но законодательство об оформлении командировок в 2016 году предполагает немного видоизмененную процедуру.

После вступления в силу постановления Правительства РФ от 29 декабря 2014 г. № 1595 бумажной работы стало меньше, и оформление командировок в 2016 году, очевидно, будет происходить проще и быстрее, чем пару лет назад.

Отмена сразу трех документов, ранее считавшихся обязательными (командировочного удостоверения, служебного задания и отчета о командировке), облегчила работу кадровика, но при этом несколько усложнила жизнь бухгалтерии, поскольку положения федерального закона от 6 декабря 2011г. № 402-ФЗ «О бухгалтерском учете» остались прежними — законодатель все так же требует от каждой организации осуществления внутреннего контроля финансово-хозяйственной деятельности и документального подтверждения расходов.

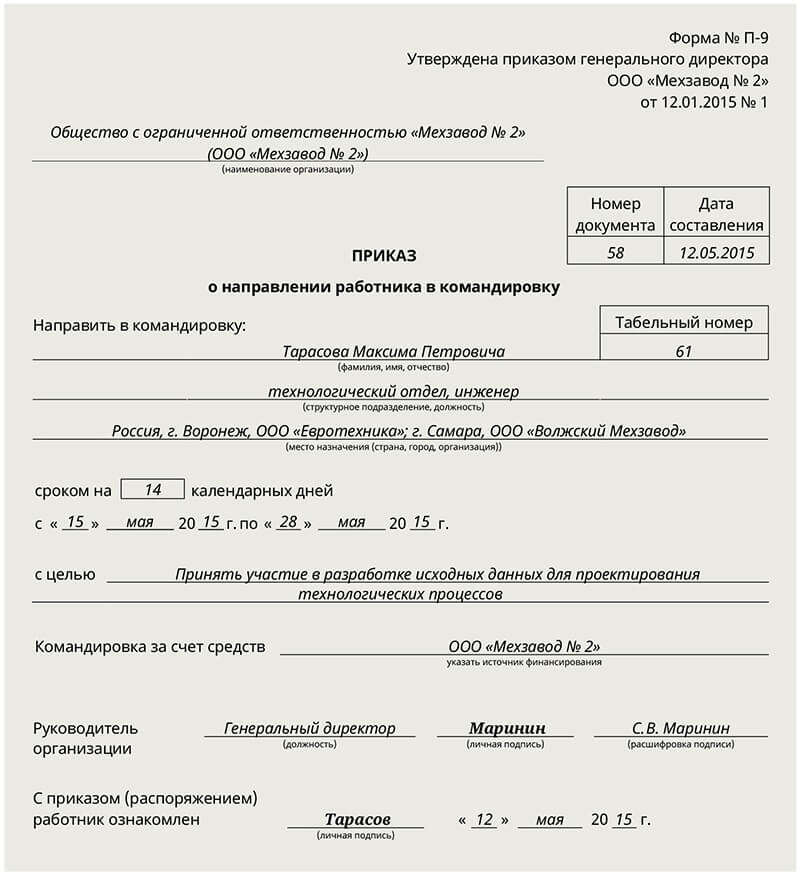

Итак, для оформления командировки в 2016 году, необходимо составить приказ о направлении в командировку .

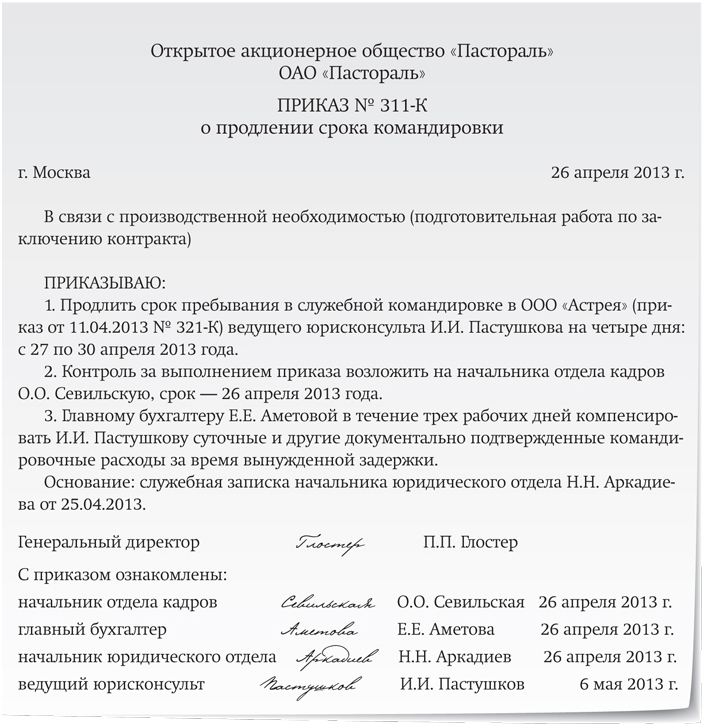

Документы по оформлению командировки в 2016 годуСлужебное задание. в котором фиксировалась цель командировки, тоже переведено в категорию необязательных документов, как и отчет о выполнении задания, который теперь работодатель формально требовать не обязан. Какие же документы по оформлению командировки в 2016 году сохранят актуальность? В первую очередь — приказ о направлении в командировку, в котором придется отражать цель поездки.

Что касается отчета о выполнении задания, его можно составлять его в 2016 году необязательно.

Отметим, что применять командировочное удостоверение, служебное задание и отчет в 2016 году не обязательно, но если ваша организация желает использовать старый порядок документооборота, это нужно закрепить в локальном акте, например в Положении о командировках (ст. 8 ТК РФ).

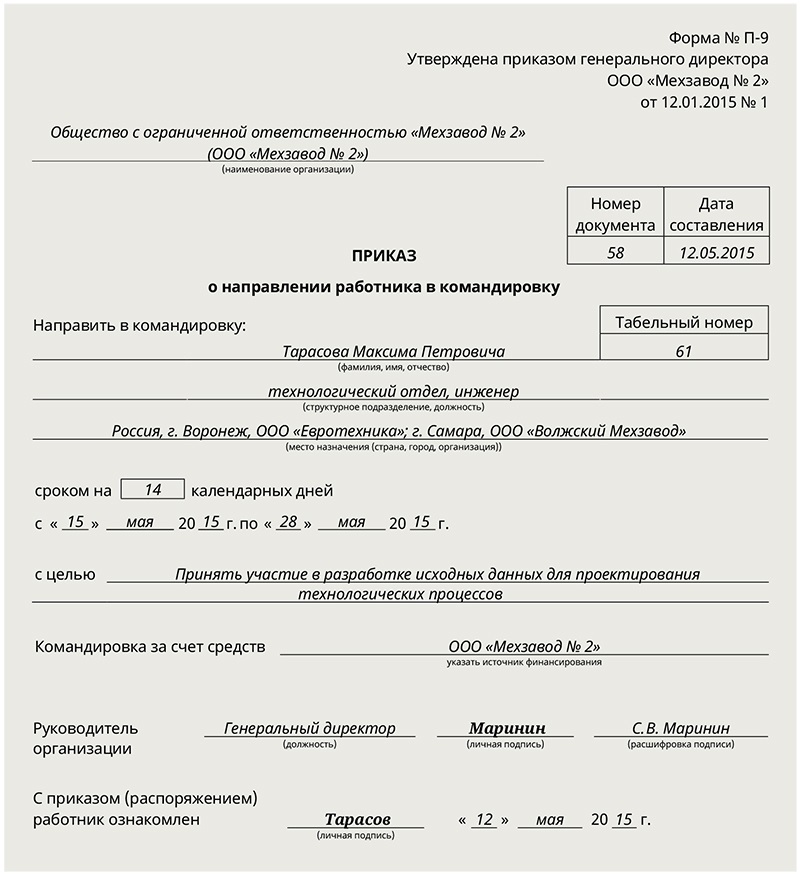

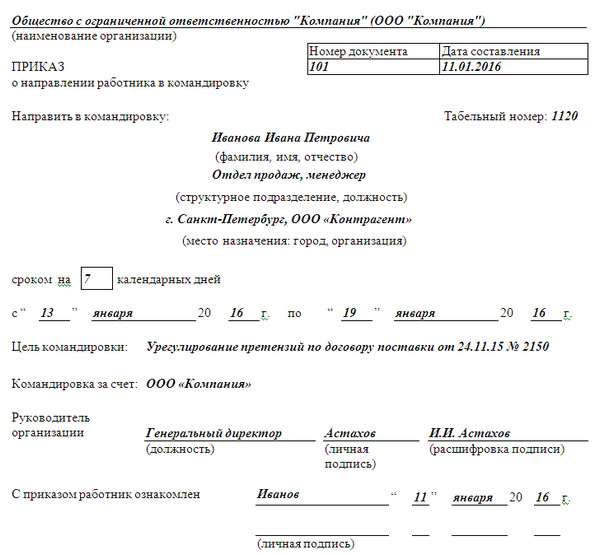

Приказ на командировку 2016Для оформления командировки можно использовать унифицированную форму приказа № Т-9. Вместе с тем работодатель вправе использовать самостоятельно разработанную и утвержденную форму приказа о направлении работника в командировку.

Приказ подписывает руководитель организации.

Образец приказа о направлении в командировку в 2016 году

С 8 августа 2015 года работодатели освобождены от обязанности вести журнал учета командированных работников (постановление Правительства РФ от 29 июля 2015 г. № 771).

Напомним, что ранее работодатели обязаны были вести журналы учета:

В 2016 году данные журналы работодатели могут не вести.

Сроки командировки в 2016 годуЧто касается подтверждения сроков служебной поездки, то в этом вопросе командировочное удостоверение действительно было лишним документом. Подтвердить сроки командировки в 2016 году помогут проездные документы, предоставленные работником после возвращения (п.7 Положения о служебных командировках).

Проблемы с установлением срока поездки может возникать только при отсутствии проездных документов. Что делать, если документы по каким-то причинам не сохранились или работник использовал для поездки личный транспорт? Ответ на этот вопрос теперь также содержит Положение о служебных командировках.

В 8 августа 2015 года действует правило – в случае отсутствия проездных документов фактический срок пребывания работника в командировке работник подтверждает документами по найму жилого помещения в месте командирования. При проживании в гостинице указанный срок пребывания подтверждается квитанцией (талоном) либо иным документом, подтверждающим заключение договора на оказание гостиничных услуг по месту командирования.

Если же отсутствуют и документы на проживание, в целях подтверждения фактического срока пребывания в месте командирования работник должен представить служебную записку и (или) иной документ о фактическом сроке пребывания в командировке. В этом случае принимающая сторона должна подтвердить срок прибытия (убытия) работника к месту командирования (из места командировки).

Алгоритм действий при направлении работника в командировку в 2016 годуИтак, направление работника в служебную командировку в 2016 году производится по следующим правилам. Нужно:

1. Издать приказ о направлении работника в командировку.

2. Выдать работнику аванс на оплату расходов на проезд, наем жилого помещения и дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные).

3. В табеле учета рабочего времени (формы № Т-12 и Т-13) проставить отметки о нахождении работника в командировке. Дни нахождения в командировке обозначаются буквенным кодом «К» или цифровым кодом «06». Количество отработанных часов не проставляется.

4. После возвращения сотрудника из командировки, нужно получить от него документы, подтверждающие расходы. Вернувшись из командировки, работник обязан в течение трех рабочих дней представить работодателю авансовый отчет (форма № АО-1). К авансовому отчету прилагаются документы о найме жилого помещения, фактических расходах по проезду (включая оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой. При отсутствии подтверждающих документов к авансовому отчету необходимо приложить служебную записку (иной документ) в котором будут содержаться отметки принимающей стороны, подтверждающие срок прибытия (убытия) работника к месту командирования (из места командировки).

5. По возвращении из командировки, работник должен составить служебную записку. Этот документ надо оформить в том случае, если сотрудник едет в командировку на личном автомобиле.

Оплата командировок в 2016 годуВозвращаясь к теме оплаты командировок, необходимо отметить, что требование о составлении авансового отчета осталось в стиле — только так бухгалтерия сможет в законном порядке оплатить командировочные расходы. К ним относятся:

Порядок, в котором осуществляется оплата командировок в 2016 году для работников частных компаний и индивидуальных предпринимателей, устанавливается локальным нормативным актом или коллективным договором (ст.167 и 168 ТК РФ). Поскольку Трудовым кодексом РФ не установлен ни минимальный, ни максимальный порог для возмещения суточных расходов работника, направленного в командировку, работодатель регулирует финансовый вопрос по своему усмотрению. Однако при этом он не должен нарушать прав работника на возмещение расходов, связанных со служебной командировкой.

Порядок и нормы выплаты командировочных для служащих муниципальных и государственных учреждений утверждены постановлением Правительства РФ от 2 октября 2002 г. № 729 «О размерах возмещения расходов, связанных со служебными командировками на территории РФ».

Новый стандарт оформления командировок предполагает более лаконичный документооборот. Теперь для направления сотрудника в командировку достаточно издать соответствующий приказ (распоряжение). Зная, какие документы используются при оформлении командировки в 2016 году, работодатель может избежать лишней бумажной волокиты. Средства на проезд, проживание и сопутствующие расходы выдает бухгалтерия: по возвращении сотрудник сдает авансовый отчет и подтверждающие документы, на основании которых осуществляется окончательный расчет.

Вложенные файлыДоступно только авторизованным пользователям

Доступно только подписчикам

Приказ о командировке (образец 2016)

Приказ о командировке (образец 2016)

Практически каждого сотрудника в организации отправляют в командировку. После принятия руководителем соответствующего решения должен быть составлен соответствующий приказ. Из нашей статьи вы узнаете, что это за документ и каковы особенности его составления.

Что говорит закон?Приказ о направлении работника в командировку – это документ, который оформляется с целью направить сотрудника в поездку по служебной необходимости.

В нем должен быть проставлен номер, дата, данные сотрудника, место назначения поездки и цель направления, в конце проставляется подпись сотрудника и директора.

Нормативная базаСогласно ст.166 ТК РФ дается определение командировке.

Это служебная поездка, в которую направляется сотрудник организации.

В приказе прописывается ее срок, цель и место назначения (оно должно отличаться от постоянного места работы).

Приказы на командировки должны составляться только для сотрудников, чья работа связана с нахождением на одном месте.

Для сотрудников, чья работа носит разъездной характер, документ не оформляется.

Порядок направления работника в командировку регулируется Постановлением №749 от 13 октября 2008 года.

Для достижения служебных целей в поездку может быть направлен работник любой профессии. Согласно законодательству, в командировку отправляются сотрудники без их предварительного согласия.

Однако некоторые категории работников все же могут отказаться от предложения работодателя:

В этом случае от сотрудников необходимо запросить заявление о согласии.

Согласно закону, в командировку имеет право направлять руководитель организации или лицо, наделенное его полномочиями.

В качестве основания для командировки может быть установленный организацией перечень документов, в том числе и приказ.

Как заполнить приказ на командировку в 2016 году?Цель командировки – решение задач, поставленных перед сотрудником руководителем.

Отметим, что приказ на командировку отдел кадров имеет право оформить только на сотрудника, работающего по трудовому договору. т.е. оформленного официально. Если вы сотрудник работает без него, по документам он не должен проходить ни по одному документу организации.

При принятии руководителем решения отправить необходимого сотрудника в командировку составляется приказ на поездку.

Отметим, до 2016 г на основании приказа о командировке кадровая служба составляла командировочное удостоверение и служебное задание.

В командировочное удостоверение переносилась вся информация из приказа (дата, ФИО и должность сотрудника, цель и место назначения командировки), с обратной стороны ставились отметки о прибытии и убытии. В служебном задании проставлялась дата, данные сотрудника, цель командировки и отчет о проделанной работе.

С 1 января кадровая служба составляет только приказ, без которого самовольная поездка сотрудника может быть расценена как прогул.

Обязательно или нет положение о командировках в организации? Читайте тут .

Форма документаДокумент носит распорядительный характер.

Законодательно установлен бланк по форме Т9. Если в командировку направляется несколько работников, составляется приказ по форме Т-9а.

Бланки вы можете скачать здесь:

Что нужно отразить?В документе обязательно должна быть зафиксирована следующая информация:

Заполнив все графы приказа, его следует зарегистрировать в соответствии с нормами делопроизводства.

Цель поездкиНесмотря на электронный документооборот, часто не возможно решить производственный процесс без личного присутствия — например, контроль за строительными работами, заключение новых договоров.

Цели поездки подразделяются на общие и узкоспециализированные.

В приказе их можно отметить в примерной формулировке, приведенной ниже.

На основании Постановления №749 от 13 октября 2008 года, на усмотрение руководителя возможно сохранение командировочного удостоверения и служебного задания.

Это должно быть зафиксировано в локальном нормативном акте.

Поэтому в графе «основание» можно указать реквизиты служебного задания, либо другого документа, подтверждающего необходимость поездки сотрудника. Это может быть приказ о повышении квалификации кадров, о назначении специальной комиссии, акт проверки контролирующих органов и т.д.

Сроки Как считать дни?Командировка должна быть рассчитана со дня отъезда по день приезда.

Даже при наличии проездного документа на 23:50 этот день должен быть засчитан в командировку. Аналогично — день приезда. Если сотрудник приехал в 00:10 – день включается в служебную поездку.

Документальное подтверждение нахождения в командировке:

Внимание! Все документы, которые подтверждают командировочные расходы необходимо беречь и хранить.

При возвращении они предоставляются в бухгалтерию для подтверждения выданного аванса или для возврата денежных средств за понесенные расходы.

Можно ли оформить задним числом?Оформление приказа на командировку задним числом возможно в теории, но на практике не рекомендуется.

Во многих организациях из-за нехватки кадров или других обстоятельств не ведется должным образом кадровый учет. Однако при налоговой проверке за неоформленные или оформленные ненадлежащим образом документы на организацию накладывается штраф.

Поэтому большинство кадровиков вынуждены оформлять приказы на командировку задним числом для предотвращения проблем с контролирующими органами.

Последствия при неоформлении приказа на командировку:

На основании распоряжения руководителя специалист кадровой службы или главный бухгалтер должен составить приказ на командировку.

Кто имеет право подписи?Подписывать приказ имеет право только руководитель предприятия или иное уполномоченное лицо, наделенное правом соответствующим приказом.

Нужна ли печать?Согласно ГОСТу «Унифицированная система документации» печать ставить не следует.

Она проставляется для подтверждения подлинности документа.

Приказ относится к внутренним документам организации. Соответственно документы внутреннего обращения в подтверждении не нуждаются.

Образец заполнения (пример)Приказ о командировке может быть составлен по форме Т-9 – для одного сотрудника или Т-9а для нескольких.

Где регистрируется?Заполненный приказ о командировке работников фиксируется в специальном журнале. Форма может быть утверждена в свободной форме внутри организации.

В журнале регистрации приказов о командировке должно быть зафиксировано:

Как оформляется командировка дистанционного работника в офис? Узнайте тут .

Как продлить командировку из-за болезни? Смотрите здесь .

Нюансы Разрешено ли факсимиле?Напрямую ТК РФ факсимиле не запрещено, но и не разрешено.

В избежание отрицательных последствий лучше не заменять подпись руководителя факсимиле. В случаях, когда у директора много обязанностей или его часто не бывает на рабочем месте, он имеет право передать право подписи другому лицу.

Для этого оформляется соответствующий приказ.

Как правильно оформить «двойную» командировку?Согласно ТК РФ, можно отправить сотрудника в день приезда из одной командировки в другую.

Например, при приезде из первой командировки в 00:30 и отъезде в другую в 23:10, дни совпадут.

Для оформления требуется составление двух приказов на соответствующие периоды.

Количество экземпляров и сроки храненияПри отсутствии структурных подразделений составляется один приказ. Он хранится в организации.

При наличии подразделений составляются приказы для хранения в них и в головной организации.

Срок хранения напрямую зависит от типа командировки: при поездке за границу срок достигает 75 лет, при поездке по России – до 5 лет.

Рубрики