Рейтинг: 4.1/5.0 (1919 проголосовавших)

Рейтинг: 4.1/5.0 (1919 проголосовавших)Категория: Бланки/Образцы

Согласно статьи 137 ТК РФ зарплата считается излишне выплаченной и должна быть возвращена работником в случае:

При этом, согласно статьи 137 ТК РФ, работодателем издается приказ на удержание излишне выплаченной заработной платы с работника. Если сумма большая, удерживать нужно будет несколько месяцев, так как предприятие имеет право на удержание не более 20% начисляемой ежемесячной зарплаты.

Работник с этим приказом обязательно должен быть ознакомлен под роспись и с указанием даты ознакомления. с письменным подтверждением своего согласия на удержание указанной суммы в оговоренных ежемесячных размерах (если сумма большая и не возможно ее удержать в течение одного месяца).

Возможен и второй вариант - работник сам пишет заявление на имя руководителя организации с просьбой производить удержание излишне выплаченной заработной платы (с указанием процентов). По его заявлению это может быть и более 20% в месяц.

Если счетная ошибка обнаружена по уволившемуся работнику. необходимо в месячный срок со дня обнаружения ошибки, заказным письмом его об этом известить. При этом, отразить просьбу самостоятельно вернуть излишне полученную сумму. Следует также предупредить, что в случае отказа от добровольного возврата, последует обращение в суд для принудительного взыскания суммы.

Обращение в судВ случае обращения в районный суд. подается заявление со следующими документами :

На суде предъявить оригиналы всех вышеперечисленных документов. В ходе разбирательства придется доказывать факт совершенной счетной ошибки или вину работника.

Излишне выплаченная зарплата, не подлежащая возврату работникомЗапрещено требовать возврата средств, оговоренных пунктом 3 статьи 1109 Гражданского кодекса РФ. Также не подлежит удержанию излишне выплаченная зарплата в случае счетной ошибки, если не издан своевременно соответствующий приказ. с которым под роспись ознакомлен финансово пострадавший сотрудник.

Технические ошибки не относятся к счетным. И поэтому запрещено удерживать с сотрудника переплаты из-за ошибок в бухгалтерской программе и других денежных документах, неверного применения законодательных и нормативно-правовых актов.

В частности, не подлежит возврату излишне выплаченная зарплата :

Подходя к возникшему вопросу не со стороны законных актов, а просто по – человечески: каждый знает, какая ему сумма причитается. Начислениями заработной платы занимается бухгалтер и не всегда есть у него возможность досконально всех проверить перед выплатой.

Удержание суммы ущерба за излишне выплаченную зарплату с виновного лицаНа основании главы 39 ТК РФ излишне выплаченная зарплата, не подлежащая возврату работником, может быть удержана работодателем с бухгалтера. совершившего данную ошибку, вина которого будет подтверждена при административном расследовании данного факта. А также работодатель может наказать главного бухгалтера за недостаточный контроль на данном участке ведения бухгалтерского учета.

Согласно статьи 248 Трудового кодекса. по факту ущерба, причиненного работниками, издается приказ (распоряжения) руководителя в установленные законодательством сроки .

Если установленный срок для издания приказа (распоряжения) истек. а так же если взыскиваемая сумма с должностного лица больше его месячного оклада, взыскание ущерба возможно только по согласию с виновного работника или через суд.

От чего убережет: На незаконные удержания работник вправе пожаловаться в трудовую инспекцию или оспорить их в суде. Тогда компанию и ее руководителя могут оштрафовать.

Когда из зарплаты работника можно удержать переплаченное

Все ситуации, когда деньги, излишне выплаченные сотруднику, можно по инициативе компании удержать из зарплаты, перечислены в статье 137 Трудового кодекса РФ.

Если ваша компания на «упрощенке»

Рекомендации, приведенные в данной статье, актуальны как для компаний на общем режиме налогообложения, так и для приме-няющих упрощен- ную систему.

Первая ситуация — работник не вернул или не отработал ранее выданные ему денежные средства. Например, не отчитался в том, как потрачены деньги, полученные на хознужды, не представил авансовый отчет, вернувшись из командировки, получил аванс по зарплате, но не отработал его. У сотрудника, уволившегося до того, как он отработал полученный авансом отпуск, можно удержать излишне выданные отпускные. Правда, в некоторых случаях «неотработанные» отпускные удержать нельзя. Это относится к ситуации, когда работника призывают на военную службу, сокращают и т. д.

Вторая ситуация — работнику выдали больше зарплаты из-за ошибки бухгалтера или сбоя в компьютерной программе. Но обратите внимание: компания вправе удержать переплату, только если допущенная ошибка является счетной.

В обеих ситуациях работнику можно предложить добровольно внести деньги в кассу. Если человек не располагает необходимой суммой или не желает вносить наличные, переплату можно постепенно удержать из заработка. Но при этом нужно обязательно соблюсти два условия. Во-первых, работник не должен оспаривать удержания. А во-вторых, с даты, установленной для возврата аванса, погашения задолженности или неправильно исчисленных выплат, не прошло больше месяца. Второе правило не распространяется только на неотработанные отпускные, срок удержания которых не ограничен.

Если хотя бы одно из условий не выполняется, возвращать переплату придется в судебном порядке. Без судебных разбирательств не удастся взыскать деньги и в том случае, если сотрудник получил больше, чем положено, из-за своих мошеннических действий: представил документы с заведомо ложными сведениями или, на- оборот, скрыл информацию, влияющую на размер выплат.

Если же бухгалтер не ошибся в расчетах, а, скажем, неверно истолковал нормы законодательства, сотрудник может возместить переплату только по собственному желанию (п. 3 ст. 1109 Гражданского кодекса РФ). Суд компании выиграть не удастся.

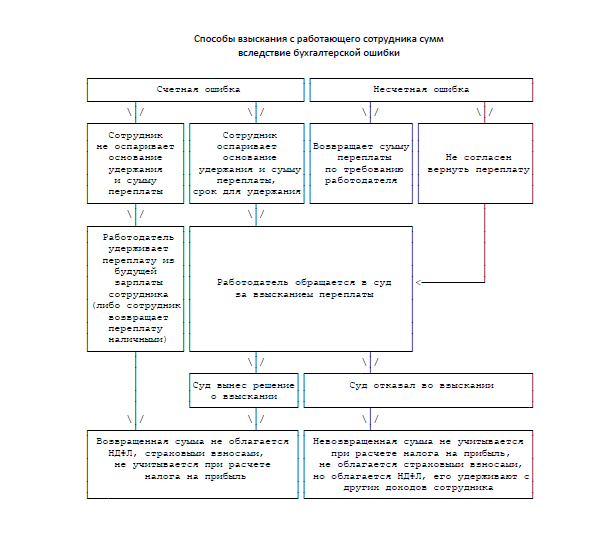

Информацию о том, как возмещать переплату в разных ситуациях, мы представили на схеме .

Ясно, что в интересах компании доказать: зарплата и пособия переплачены из-за счетной ошибки. В постановлении Совета Министров СССР, ВЦСПС от 23 февраля 1984 г. № 191 сказано, что это арифметическая ошибка, то есть неточность в вычислениях. Такой позиции в настоящее время придерживаются и суды. Но во многих ситуациях идентифицировать оплошность непросто. Самые распространенные ошибки представлены в таблице.

Как действовать, если работнику переплатили

При каких обстоятельствах допущена ошибка

Можно ли удержать переплату

В компьютерную программу ввели неправильные исходные данные (оклад, процент премии, дата приема на работу, увольнения и т. п.)

Если при расчете зарплаты или пособия бухгалтер взял неверные исходные данные или внес неправильные суммы в компьютерную программу, допущенная ошибка является счетной и позволяет удержать переплату с работника

Был сбой в компьютерной программе, из-за чего неверно применены расчетные формулы или неправильно подсчитаны итоговые показатели

Технические ошибки в компьютерной программе (сбои), из-за которых зарплата и другие выплаты были посчитаны неверно или начислены несколько раз за один и тот же месяц, относят к счетным ошибкам

Зарплату начислили дважды за один и тот же месяц

Ошибка является счетной. Переплату можно удержать из заработка сотрудника

При подсчете зарплаты были учтены завышенные объемы выполненных работ

Если, рассчитывая зарплату, из отчетных документов бухгалтер взял завышенные показатели об объеме выполненных работ, работник не обязан возвращать деньги. Но если суд признает, что сам работник виновен в липовых цифрах, ущерб компании ему придется возместить

Зарплату перечислили дважды за один и тот же период

Ошибка не является счетной, так как зарплата была посчитана верно. Предложите сотруднику самому вернуть излишне полученные деньги

После того как зарплата была перечислена на карточку, работник получил ее в кассе

Речь идет о недобросовестных действиях работника, так как размер зарплаты бухгалтер определил правильно. Если работник откажется вернуть деньги добровольно, их можно взыскать по суду

При расчете зарплаты работнику необоснованно предоставили вычеты по НДФЛ

Бухгалтер неправильно истолковал налоговое законодательство, поэтому ошибка является правовой. У компании нет оснований для принудительного взыскания

Премию начислили не тому работнику

Если в приказе о премировании указан один сотрудник, а премию начислили, например, его однофамильцу, истребовать полученные денежные средства компания не сможет

При расчете среднего заработка в расчет включили не те выплаты

Если при расчете среднего заработка учтены выплаты, которые включать в расчет не следовало (материальная помощь, компенсация стоимости проезда и т. п.), работник не обязан возвращать переплату. В данном случае бухгалтер неправильно истолковал нормы законодательства

Из-за позднего обновления программы больничный сотруднику рассчитали неверно

При расчете пособия неправильно применили нормы законодательства, поэтому и алгоритм расчета использовали неверный. Без согласия работника взыскать переплату не получится

При расчете больничного неверно исчислили страховой стаж, не применили ограничение и начислили пособие из расчета среднего заработка

Уволенному работнику начислили и выдали зарплату за следующий месяц

Ошибка не является счетной. Взыскать с бывшего работника переплату не удастся

Работнику начислили зарплату по предписанию трудовой инспекции. Впоследствии предписание признано судом незаконным

Ошибка не является счетной. Зарплату, выплаченную на основании предписания трудовой инспекции, признанного впоследствии незаконным, не удастся удержать с работника и даже взыскать в судебном порядке

Сколько из зарплаты можно удержать, как оформить и нужно ли пересчитывать налоги

Допустим, бухгалтерия допустила счетную ошибку. Обнаружив погрешность, сразу же удержать из зарплаты работника лишнее нельзя.

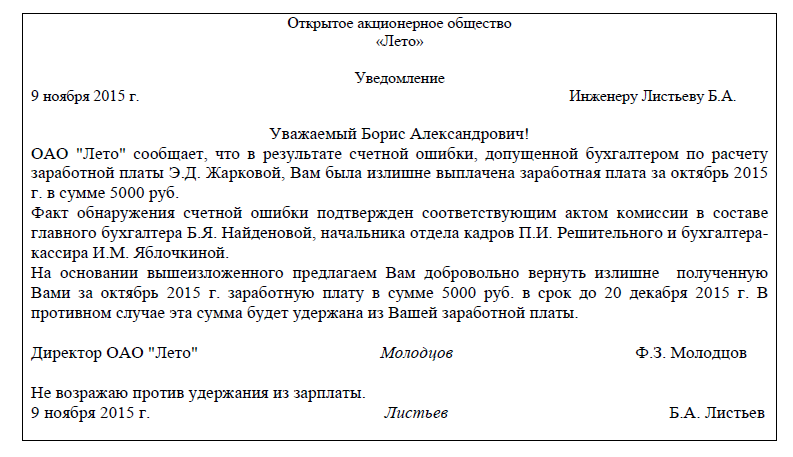

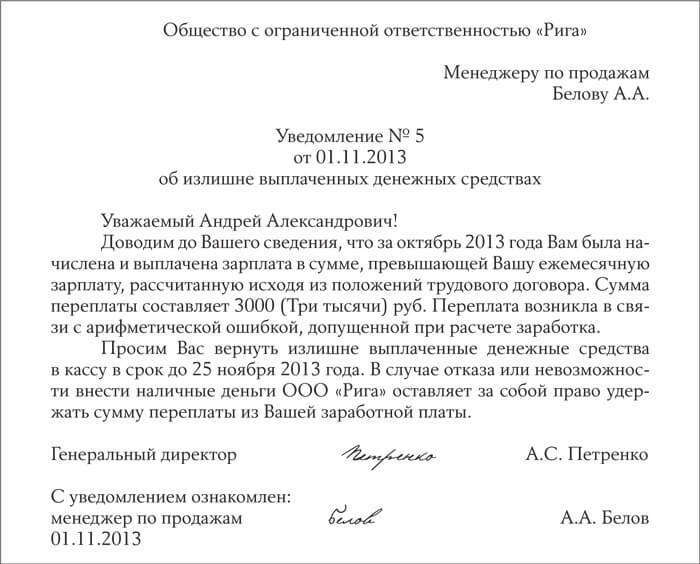

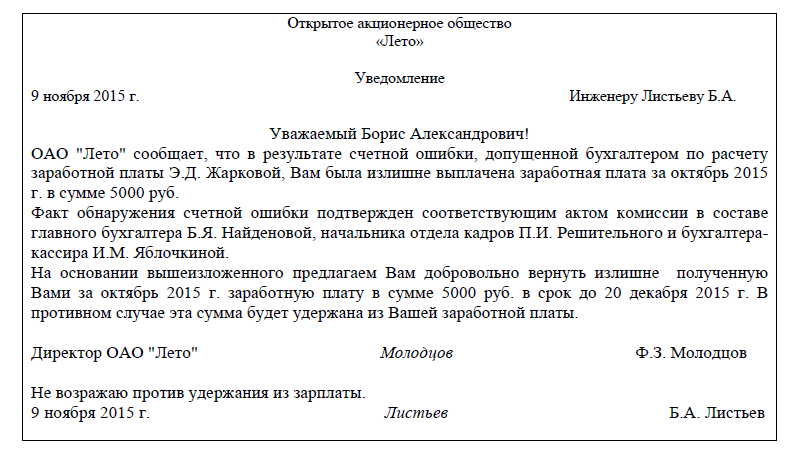

О просчете придется сообщить руководителю (образец докладной записки приведен ниже). Затем работника письменно уведомляют о происшедшей счетной ошибке и необходимостивернуть определенную сумму в установленный срок. Человека ставят в известность, что в противном случае деньги будут удержаны из его заработной платы. К уведомлению можно приложить акт комиссии, созданной из сотрудников компании, подтвердившей, что переплата денежных средств произошла именно из-за счетной ошибки.

Генеральному директору

ООО «Весенний звон»

Родионову О.О.

от бухгалтера

Панкратовой О.А.

Довожу до Вашего сведения, что экономисту Петрову Олегу Федоровичу за январь 2010 года была выплачена зарплата в сумме, превышающей его ежемесячную зарплату, рассчитанную исходя из положений трудового договора. Сумма переплаты составляет 15 000 (Пятнадцать тысяч) руб.

Переплата возникла в связи со счетной ошибкой.

1 марта 2010 г. Панкратова /Панкратова О.А./

Если работник не согласится вносить наличные, руководитель издает приказ об удержании переплаты. Помните, что больше 20 процентов ежемесячной зарплаты работника компания удержать не вправе (ст. 138 Трудового кодекса РФ).

Сотрудник должен расписаться на приказе, указав, что против основания и суммы удержаний он не возражает. Ведь, по мнению чиновников, согласиться на удержания гражданин должен в письменном виде. Об этомсказано в письме Роструда от 9 августа 2007 г. № 3044-6-0.

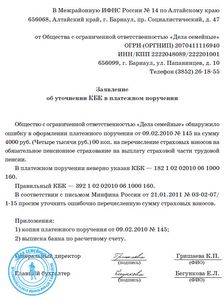

Предположим, компания уплатила налоги и сдала отчетность за тот период, в котором впоследствии обнаружили счетную ошибку. Переплата была удержана из зарплаты работника. Так как расходы за прошлый период оказались завышенными, компании придется сдать «уточненку» по налогу на прибыль. Кроме того, чтобы зачесть или вернуть переплаченные страховые взносы и НДФЛ, понадобятся уточненные расчеты по взносам и форма 2-НДФЛ.

Сообщая об излишних начислениях зарплаты в докладной записке, важно указать причину ошибки.

То же самое придется предпринять, если работник сам вернул переплату в кассу организации.

Когда лишние выплаты удерживают после судебного разбирательства, все корректировки делают на дату решения, которое вынесли судьи. В таком случае пересдавать отчетность не нужно.

Главное, о чем важно помнить

1. Если работник не возвращает переплату в кассу компании и не согласен, чтобы излишне выданные деньги удерживали из его будущих доходов, требовать возмещения придется в суде.

2. Когда есть возможность вернуть переплату за счет очередной зарплаты сотрудника, важно помнить об ограничении: за один раз можно удержать не больше 20 процентов ежемесячного дохода работника.

3. В ситуации, когда работник получил больше, чем положено, из-за счетной ошибки, удержав переплату, нужно пересчитать налог на прибыль, страховые взносы и НДФЛ.

Работодатель вправе удержать из заработка сотрудника переплату, только если он не оспаривает оснований и размера удержаний (ч. 3 ст. 137 ТК РФ). Есть только одно исключение: ситуация, когда при увольнении из зарплаты удерживают отпускные за неотработанные дни.

Чтобы оформить согласие сотрудника документально, надо письменно уведомить его об излишней выплате. После того как сотрудник сделает в уведомлении отметку о своем согласии с наличием переплаты, можно издавать приказ об удержании переплаты (см. образец на стр. 85).

В каком виде составляетсяУнифицированной формы для уведомления нет, поэтому его составляют в произвольном виде.

Что обязательно должно быть в документеОбычно уведомление оформляют от имени главного бухгалтера как сотрудника, который несет ответственность за расчет и выдачу зарплаты. В документе сообщают об излишней выплате зарплаты и ее причине (счетная ошибка, сотрудник не отчитался по выданным в подотчет суммам и т. д.). Полный перечень оснований, позволяющих с согласия сотрудника удержать переплату без суда, приведен в пояснениях к документу «Докладная записка главного бухгалтера» на стр. 80.

Если была допущена счетная ошибка, стоит дополнить уведомление расчетом, чтобы у работника не осталось сомнений в том, что ему действительно переплатили.

Наконец, на уведомлении должно быть отведено место, где сотрудник сообщит, согласен он с фактом переплаты или нет и если да, то как он собирается ее возвращать – внесет наличными в кассу организации или разрешит удерживать переплату из будущей зарплаты.

Менеджеру отдела маркетинга

7 февраля 2012 г.

об излишней выплате заработной платы

Довожу до вашего сведения, что 6 февраля 2012 года по причине счетной ошибки Вам была излишне выдана заработная плата за январь 2012 года. Излишне выплаченная сумма составила 1018 руб. 00 коп. (одна тысяча восемнадцать рублей 00 копеек). Ошибка произошла вследствие того, что заработная плата за январь была рассчитана исходя из 16 рабочих дней. В то время как фактически в январе Вы отработали 14 рабочих дней, а 2 рабочих дня (с 30 по 31 января) находились на больничном.

На основании статьи 137 Трудового кодекса Российской Федерации счетная ошибка при расчете заработной платы является основанием для удержания излишне выплаченной суммы из заработной платы. Прошу Вас дать свое согласие на удержание переплаты из вашей заработной платы либо на внесение переплаченной суммы наличными в кассу компании.

Главный бухгалтер Петрова А.П.

С уведомлением ознакомлен, согласен на удержание переплаты из моей заработной платы

7 февраля 2012 г.

Рассчитывая сумму заработной платы, немудрено ошибиться. Работнику можно недоплатить или, наоборот, начислить больше положенного. О том, как исправить такие ошибки, поговорим в статье.

Из данной статьи вы узнаете:

Если произошла ошибка и работнику была выплачена заработаная плата в меньшем размере, недостающую сумму необходимо просто доплатите сотруднику. Делается это на основании докладной записки на имя руководителя организации и бухгалтерской справки. В бухгалтерскоц справке указывается сумма к доплате.

Если же ошибка из-за ошибки зарплата выплачена работнику в большей сумме, то ситуация усложняется. Дело в том, что исходя из положений статьи 137 ТК РФ существует несколько случаев, в которых с работника можно взыскать излишне выплаченную зарплату. В их числе:

Очень часто лишние суммы выплачивают работнику в результате счетной ошибки.

Какая ошибка считается счетнойЗаконодательство не содержит определения счетной ошибки. Редакция журнала «Зарплата» обратилась к Н.З. Ковязиной, заместителю директора Департамента заработной платы, охраны труда и социального партнерства Минздравсоцразвития России, с просьбой пояснить, какую ошибку можно считать счетной.

По ее мнению, счетной следует считать ошибку, связанную с арифметическими действиями при расчете зарплаты, механическую ошибку при вводе данных в бухгалтерскую программу, а также ошибку, вызванную сбоем в работе бухгалтерской программы. Технические ошибки, то есть опечатки и описки в финансовых документах, а также неправильное применение законодательства или нормативно-правовых актов организации, двойная выплата зарплаты счетными ошибками не являются.

В таблице нниже приведен перечень счетных и несчетных ошибок. Сразу скажем, что он не является исчерпывающим.

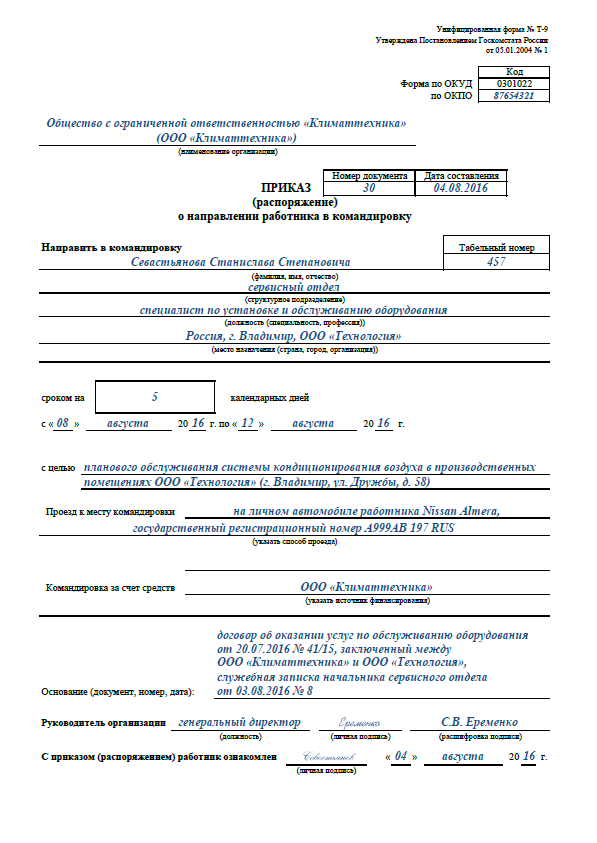

Таблица. Перечнь счетных и несчетных ошибок Алгоритм действий в случае выявления излишне выплаченной зарплатыВ зависимости от того, является ошибка счетной или нет, будут разными и действия, которые нужно предпринять для возврата ошибочно выплаченных сумм. На схеме ниже приведен алгоритм действий для исправления счетной и несчетной ошибок. Схема разработана для сотрудника, который продолжает работать в организации. Если же он уволился на момент обнаружения переплаты, то алгоритм будет почти такой же. Единственная разница: на заключительном этапе (при невозвращении переплаты) организации придется подать в инспекцию сведения о доходе бывшего работника и неудержанной сумме НДФЛ.

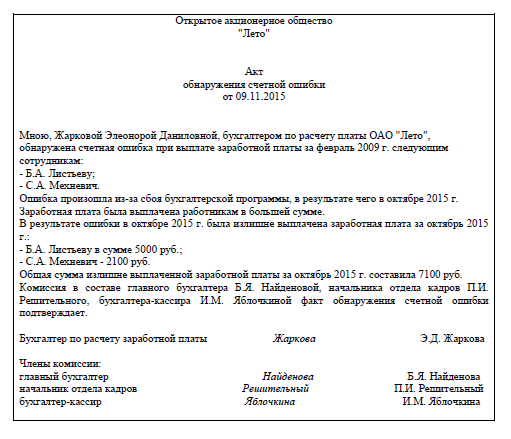

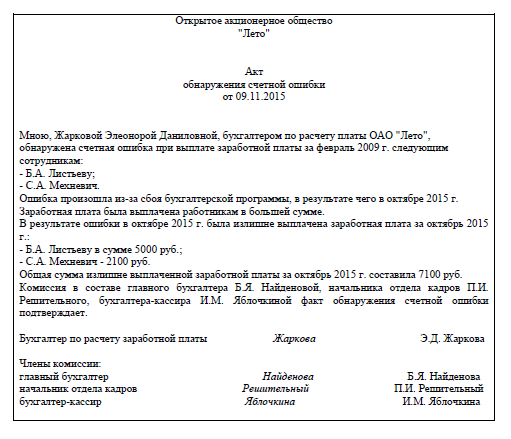

Организация должна зафиксировать факт ошибки в акте специально назначенной комиссии (указывают, счетная ошибка или нет). Далее, если работник вернет ошибочно выплаченные суммы, инцидент будет исчерпан.

В противном случае для удержания переплаты из зарплаты следует составить (если сотрудник не оспаривает основание и сумму переплаты):

Если срок принятия решения об удержании истек или работник отказывается добровольно вернуть излишне полученные суммы, взыскивать переплату работодателю придется в судебном порядке.

Образец акта обнаружения счетной ошибки

Если согласие работника получено и срок для принятия решения об удержании не истек, работодатель издает приказ об удержании излишне выплаченной суммы. Обратите внимание: согласно статье 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, — 50% заработной платы, причитающейся работнику. Следовательно, период удержания может растянуться на несколько месяцев.

Работника нужно ознакомить с приказом под роспись.

Образец приказа об удержании из заработной платы

Уволившемуся работнику вначале нужно направить уведомление о выявленной ошибке и предложение вернуть излишне полученную сумму. Документ оформляют так же, как и в ситуации, когда работник продолжает трудиться в компании. Правда, в нем следует указать, что, если гражданин не вернет излишне выплаченную ему сумму, организация обратится в суд.

Возможно, бывший работник вернет деньги после получения уведомления. Тогда целесообразно будет получить от него заявление, составленное в произвольной форме, о возврате суммы, излишне полученной ранее.

Если бывший работник не возвращает деньги, организация вправе обратиться в суд. Дело в том, что согласно статье 1102 ГК РФ получение имущества без оснований называется неосновательным обогащением, следовательно, получателю придется его вернуть. Исключения из данного правила предусмотрены в пункте 3 статьи 1109 ГК РФ. В нем сказано, что не подлежит возврату в качестве неосновательного обогащения заработная плата при отсутствии счетной ошибки. То есть гражданское законодательство предоставляет работодателю право требовать возврата суммы, если она была излишне выплачена вследствие счетной ошибки.

Для возврата средств работодателю необходимо обратиться в районный суд. Он признается судом первой инстанции в случае рассмотрения трудового спора (ст. 24 ГПК РФ). Данный спор можно назвать трудовым, поскольку он возникает между работодателем и бывшим работником и касается выплат, связанных с трудовым договором (ч. 2 ст. 381 ТК РФ).

В ходе разбирательства бывшему работодателю придется доказать факт совершения счетной ошибки.

Решение суда может быть как положительным, так и отрицательным. Работодателю следует подготовить к слушанию копии и оригиналы:

Разберемся, вправе ли работодатель взыскивать ущерб, причиненный организации, с бухгалтера, совершившего несчетную ошибку, и если да, как оформить такую операцию.

Трудовой кодекс предоставляет работодателю право принять решение о возмещении суммы ущерба виновным лицом. Действия работодателя в этом случае будут зависеть от того, заключен с работником, нанесшим ущерб организации, договор о материальной ответственности или нет.

О видах материальной ответственностиСуществует два вида материальной ответственности: полная и ограниченная. Полная материальная ответственность заключается в обязанности работника возмещать причиненный работодателю прямой действительный ущерб в полном размере. Случаи наступления полной материальной ответственности перечислены в статье 243 ТК РФ.

Ограниченная материальная ответственность является основным видом материальной ответственности работника за ущерб, причиненный работодателю. Согласно статье 241 ТК РФ работник несет материальную ответственность за причиненный работодателю ущерб в пределах своего среднего месячного заработка. Правило об ограниченной материальной ответственности в пределах среднего месячного заработка применяется во всех случаях, кроме тех, в отношении которых ТК РФ или иным федеральным законом прямо установлена более высокая материальная ответственность, например полная материальная ответственность (ч. 2 ст. 242 ТК РФ).

Если договор о материальной ответственности не заключенЕсли с работником, совершившим ошибку, вследствие которой организации причинен ущерб, не заключен договор о материальной ответственности, в соответствии со статьями 247 и 248 ТК РФ:

Если сотрудник отказывается или уклоняется от представления указанного объяснения, составляется соответствующий акт. Об этом сказано в статье 247 ТК РФ.

Работник и (или) его представитель имеют право ознакомиться со всеми материалами проверки и обжаловать их в порядке, установленном Трудовым кодексом;

— причиненный работниками ущерб возмещается в порядке, приведенном в статье 248 Трудового кодекса. Так, если размер причиненного ущерба не превышает среднего месячного заработка работника (независимо от вида материальной ответственности), его взыскание осуществляется на основании письменного приказа (распоряжения) руководителя, который должен быть издан не позднее месячного срока со дня окончательного установления размера причиненного работником ущерба. При этом ни Трудовой кодекс, ни какой другой нормативный акт в настоящее время не предусматривают конкретный срок, в течение которого работодатель обязан произвести окончательное установление размера ущерба. Представляется, что работодатель должен назначить проверку для установления размера причиненного ущерба и причин его возникновения (в том числе через создание специальной комиссии) с указанием конкретных сроков разбирательства согласно статье 246 Трудового кодекса сразу же за днем обнаружения ущерба. После того как комиссия соответствующим актом установит размер причиненного ущерба, следует отсчитывать месяц, предоставленный работодателю для принятия решения о взыскании причиненного ущерба с виновных лиц.

Если установленный для издания приказа (распоряжения) срок истек, взыскание ущерба может быть произведено только с согласия виновного работника или посредством направления обращения (иска) в суд.

Также только с согласия работника или в судебном порядке может быть взыскан ущерб, размер которого превышает средний месячный заработок работника.

Если договор о материальной ответственности заключенС сотрудниками организации, имеющими доступ к материальным, денежным, товарным и другим аналогичным ресурсам, в обязательном порядке заключается договор о полной материальной ответственности. Если по вине такого работника организации причинен ущерб, работодатель должен:

Согласно статье 238 Трудового кодекса работник обязан возместить работодателю прямой действительный ущерб, под которым понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния данного имущества. Перечни работ и категорий работников, с которыми могут заключаться договоры о материальной ответственности, утверждаются в порядке, устанавливаемом Правительством РФ (ст. 244 ТК РФ). Материальная ответственность в полном размере причиненного работодателю ущерба может быть установлена трудовым договором, заключаемым с главным бухгалтером (ст. 243 ТК РФ). Если лицо, по вине которого произошла несчетная ошибка и были излишне выданы суммы наличных денежных средств на оплату труда, является материально ответственным, данные суммы могут квалифицироваться как недостача.

Списание сумм ущерба, нанесенного виновным лицомСписать суммы ущерба, нанесенного работником, организация сможет в двух случаях.

Первый случай. Работодатель полностью или частично отказался от взыскания причиненного ущерба с виновного лица (ст. 240 ТК РФ).

Такое решение он может принять сразу после проведения проверки и установления размера причиненного ущерба.

Сумма ущерба, соответствующая прощенному долгу работника, не может быть признана при налогообложении прибыли, поскольку такие затраты не являются экономически обоснованными (п. 1 ст. 252 НК РФ).

Второй случай. Размер ущерба превышает пределы материальной ответственности работника.

В статье 241 ТК РФ указано, что за причиненный ущерб сотрудник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено Трудовым кодексом или иными федеральными законами. Другими словами, материальная ответственность работника ограничивается размером его среднего месячного заработка.

Пример.Бухгалтер Н.В. Игнатова допустила ошибку, которая привела к переплате сотрудникам сумм заработной платы за отработанный месяц. Причиненный работодателю ущерб составил 52 000 руб. В акте комиссии, созданной работодателем, ошибка бухгалтера квалифицирована, как несчетная. Средний месячный заработок Н.В. Игнатовой составляет 25 000 руб. Какая сумма может быть взыскана работодателем с виновной в причинении ущерба?

Решение.С Н.В. Игнатовой договор о полной материальной ответственности не заключен, поэтому с работницы может быть взыскана сумма причиненного ущерба в размере ее среднего месячного заработка, то есть 25 000 руб. При этом общий размер всех удержаний при каждой выплате заработной платы не может превышать 20% заработной платы, причитающейся работнице (ст. 138 ТК РФ). Следовательно, период удержания растянется на пять месяцев [25 000 руб. (25 000 руб. х 20%)].

Оставшаяся сумма ущерба в размере 27 000 руб. (52 000 руб. - 25 000 руб.) подлежит списанию.

Если бы сумма ущерба оказалась менее 25 000 руб. работница должна была бы возместить работодателю материальный ущерб полностью. Сумма ущерба, которая не может быть взыскана с работника, как и в предыдущем случае, не будет учтена при налогообложении прибыли, поскольку также не относится к экономически обоснованным затратам.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

П одскажите. пожалуйста, как правильно оформить документы в случае переплаты работнику. Т.е. с февраля месяца работнику начислялась надбавка. которая ему не положена, сейчас это обнаружилось и т.к. работник уходит в отпуск. есть возможность удержать сразу всю сумму, какими документами оформить возврат денег из кассы обратно на расчетный счет и нужно ли у работника брать заявление о его согласии на вычет?

ОтветБез согласия сотрудника удержать излишне выплаченные денежные средства нельзя.

Заработная плата, излишне выплаченная работнику, не может быть с него взыскана. Это относится и к случаю неправильного применения трудового законодательства или иных нормативных правовых актов, что прямо установлено статьей 137 ТК РФ. Поэтому с работника удержать излишне выплаченные суммы нельзя. Возможно, он захочет внести их добровольно или даст согласие на добровольное удержание из его заработной платы. В этом случае можно удержать сразу всю сумму.

Что касается удержания этих сумм с виновного работника (бухгалтера), то они производятся по нормам главы 39 ТК РФ. Статья 238 ТК РФ обязывает работника возместить работодателю причиненный ему прямой действительный ущерб. При этом бухгалтер, который производил расчет заработной платы, не является материально-ответственным лицом, несущим полную материальную ответственность. Поэтому за причиненный ущерб он несет ответственность в пределах своего среднемесячного заработка, если материальный ущерб не причинен умышленно. В противном случае наступает полная материальная ответственность (ст. 243 ТК РФ ).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация: Как удержать излишне выплаченную зарплату Когда производят удержанияВзыскать с сотрудника излишне выплаченную зарплату можно, если:

Такие правила установлены статьей 137 Трудового кодекса РФ.

Когда нельзя произвести удержанияВ остальных случаях ошибочно выданную зарплату удержать с сотрудника нельзя – он может возместить ее только по собственному желанию (п. 3 ст. 1109 ГК РФ ). В частности, нельзя взыскать с сотрудника излишне выплаченную зарплату, если переплата произошла в результате технической ошибки (определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17 ).

Ситуация: можно ли провести удержания, если зарплата сотруднику ошибочно выплачена два раза: по карточке и через кассу

Предложите сотруднику вернуть излишне полученные деньги. Если он откажется, обратитесь в суд.

Законодательство разрешает удерживать ошибочно выплаченную зарплату в случае счетной ошибки бухгалтера (ст. 137 ТК РФ ). Однако под счетной ошибкой понимается ошибка при расчете размера зарплаты (т. е. арифметическая ошибка в расчетах) (письмо Роструда от 1 октября 2012 г. № 1286-6-1. определение Верховного суда РФ от 20 января 2012 г. № 59-В11-17 ).

Если же за один и тот же период зарплата сотруднику была выдана дважды, то такая ошибка счетной не считается. Ведь никаких искажений в определении размера зарплаты не было.

В подобной ситуации учреждению придется доказать в суде, что действия его сотрудника были направлены на получение не полагающихся ему сумм. В качестве доказательств могут быть использованы:

Удержать из месячной зарплаты сотрудника можно не более 20 процентов причитающейся ему к выплате суммы (ст. 138 ТК РФ ).

Документальное оформлениеО взыскании излишне выданной зарплаты руководитель учреждения должен издать приказ (письмо Роструда от 9 августа 2007 г. № 3044-6-0 ). Издать приказ нужно не позже чем через один месяц со дня окончания срока, установленного сотруднику для возврата переплаты. Если такой срок сотруднику не устанавливали, приказ нужно выпустить не позднее месяца после обнаружения излишней выплаты зарплаты. Удержание возможно, только если сотрудник не оспаривает факт и сумму переплаты. Такой вывод следует из статьи 137 Трудового кодекса РФ. Кроме того, чтобы избежать споров с трудовой инспекцией, можно оформить докладную записку с обоснованием причины удержания переплаты.

БухучетЕсли переплата сотруднику возникла из-за ошибочного начисления ему зарплаты в большем размере, корректировку излишне начисленных сумм отразите способом «красное сторно ». Исправления способом «красное сторно» оформите справкой (ф. 0504833 ). В справке укажите номер и дату исправляемого журнала операций, документа, обоснование внесения исправления. Такой порядок установлен пунктом 18 Инструкции к Единому плану счетов № 157н.

Порядок отражения в бухучете корректировки излишне начисленных сумм зарплаты зависит от типа учреждения.

Нина Ковязина, заместитель директора департамента образования и кадровых ресурсов Минздрава России

2. Рекомендация: Когда можно произвести удержание из зарплаты по инициативе организации Случаи удержанияПо инициативе руководства организации (администрации) из заработка сотрудника можно удержать:

Такие случаи удержаний по инициативе администрации перечислены в статье 137 Трудового кодекса РФ и части 4 статьи 15 Закона от 29 декабря 2006 г. № 255-ФЗ.

Также из заработка сотрудника можно удержать причиненный организации материальный ущерб (ст. 238 и 240 ТК РФ). При этом возмещается только сумма прямого действительного ущерба (те убытки, которые можно точно посчитать), упущенную выгоду организации сотрудник не оплачивает (ст. 238 ТК РФ ).

Сотрудник не несет материальной ответственности, если имущество было повреждено при стихийном бедствии, из-за ненадлежащей охраны и т. д. Полный перечень таких ситуаций приведен в статье 239 Трудового кодекса РФ.

Организация не вправе удерживать из зарплаты сотрудника никакие другие суммы, кроме тех, которые предусмотрены Трудовым кодексом РФ и другими федеральными законами (НДФЛ, удержания по исполнительным листам и т. д.). Так, например, по инициативе организации нельзя удержать из зарплаты сотрудника денежные средства для погашения кредита. Такие суммы сотрудник может возместить только по собственной инициативе: либо внеся деньги в кассу организации, либо написав заявление с просьбой удерживать средства из его зарплаты.

Ответственность за неправомерное удержание из зарплатыВнимание: за удержание из зарплаты сумм, не предусмотренных Трудовым кодексом РФ, организация несет административную ответственность

Неправомерное удержание из зарплаты является нарушением трудового законодательства. За него предусмотрены административные наказания.

При повторном нарушении должностному лицу организации грозит дисквалификация на срок от одного года до трех лет.

Такие меры ответственности предусмотрены статьей 5.27 Кодекса РФ об административных правонарушениях.

Наказать организацию, ее должностных лиц может трудовая инспекция. Инспекторы могут обнаружить нарушение закона в ходе проверки организации или узнать о нем из жалобы сотрудника.

Документальное оформлениеЧтобы удержать какую-либо сумму из зарплаты сотрудника, руководитель организации должен издать приказ .

Приказ надо издать в течение месяца со дня окончания срока, установленного для возврата аванса, погашения задолженности или неправильно рассчитанных выплат. Исключение – взыскание с увольняющегося сотрудника сумм, начисленных за неотработанные дни отпуска. Для удержания этих сумм месячный срок не действует.

Такой порядок прописан в статье 137 Трудового кодекса РФ.

Пример оформления удержаний из зарплаты сотрудника, производимых по инициативе администрации

Экономисту организации А.С. Кондратьеву начислена зарплата в размере 7000 руб.

Из этой суммы сотрудник должен оплатить:

По инициативе администрации из зарплаты Кондратьева можно удержать только 1000 руб. задолженности по подотчетным суммам.

Руководитель организации издал приказ. об удержании задолженности по подотчетным суммам.

Остальные удержания организация может произвести только по инициативе самого сотрудника (по его заявлению).

Для удержания сумм в погашение материального ущерба, нанесенного организации, руководитель также должен издать приказ в месячный срок. Этот срок отсчитывается с того дня, когда комиссия установит сумму материальных потерь. Это установлено статьей 248 Трудового кодекса РФ.

Если сотрудник не согласен с основаниями и размером удержания, то за взысканием недостающих сумм организация должна будет обратиться в суд (ст. 137. 248 и 391 ТК РФ, ст. 11 ГК РФ ). В суд придется обратиться и в том случае, если в течение месяца, отведенного Трудовым кодексом РФ, руководитель не выпустил приказ об удержании.

Нина Ковязина, заместитель директора департамента образования и кадровых ресурсов Минздрава России

3. Статья: Удержания из заработной платы. Разъяснения Минтруда– Увольняемому работнику по ошибке дважды перечислили зарплату и компенсацию за неиспользованный отпуск (имел место технический сбой). Обязан ли уволенный работник вернуть ошибочно перечисленные суммы? Как быть, если он отказался сделать это?

– Заработная плата, излишне выплаченная работнику, не может быть с него взыскана (ст. 137 ТК РФ ). Хотя из этого правила есть исключения. Излишне выплаченные суммы можно удержать, если:

Трудовое законодательство не содержит понятия «счетная ошибка». По мнению Верховного суда РФ, счетной следует считать ошибку, допущенную в арифметических действиях (то есть в действиях, связанных с подсчетом). В то время как технические ошибки, в том числе повторное перечисление денег, счетными не являются (определение от 20 января 2012 г. № 59-В11-17 ).

Следовательно, в рассматриваемой ситуации работник не обязан возвращать ошибочно перечисленные суммы. Он может сделать это лишь добровольно.

– Бухгалтер учреждения неверно применил нормы законодательства и излишне начислял несколько месяцев сотруднику часть заработной платы (это выяснилось при проведении внешней проверки учреждения). Можно ли удержать излишне выплаченные суммы с работника либо с бухгалтера как с виновного лица?

– Заработная плата, излишне выплаченная работнику, не может быть с него взыскана. Это относится и к случаю неправильного применения трудового законодательства или иных нормативных правовых актов, что прямо установлено статьей 137 ТК РФ. Поэтому с работника удержать излишне выплаченные суммы нельзя.

Что касается удержания этих сумм с виновного работника (бухгалтера), то они производятся по нормам главы 39 ТК РФ. Статья 238 ТК РФ обязывает работника возместить работодателю причиненный ему прямой действительный ущерб. При этом бухгалтер, который производил расчет заработной платы, не является материально-ответственным лицом, несущим полную материальную ответственность. Поэтому за причиненный ущерб он несет ответственность в пределах своего среднемесячного заработка, если материальный ущерб не причинен умышленно. В противном случае наступает полная материальная ответственность (ст. 243 ТК РФ ).

Журнал «Зарплата в бюджетном учреждении» № 11, Ноябрь 2012

4. Рекомендация: Как удержать из зарплаты материальный ущерб, нанесенный организации Письменные объяснения сотрудникаПосле определения суммы ущерба возьмите с сотрудника письменные объяснения о причинах, по которым он возник. Если сотрудник отказывается это сделать, то составьте акт. Такой порядок установлен частью 2 статьи 247 Трудового кодекса РФ.

Приказ об удержанииДля взыскания суммы ущерба с виновного сотрудника руководитель организации должен издать приказ об удержании. Приказ нужно выпустить не позже чем через месяц после того, как комиссия установит размер ущерба.

Расчет суммы ущербаНа основании приказа с дохода сотрудника удержите стоимость ущерба, не превышающую его среднего месячного заработка. С учетом этого правила нужно взыскивать ущерб и в тех случаях, когда сотрудник несет ограниченную материальную ответственность, и в тех случаях, когда материальная ответственность наступает в полной сумме ущерба .

Сумму ущерба, превышающую средний месячный заработок, можно получить с сотрудника только через суд (в том случае, если на него возлагается полная материальная ответственность). В то же время сотрудник может добровольно возместить сумму ущерба. При этом по соглашению сторон допускается возмещение ущерба с рассрочкой платежа.

Такой порядок установлен статьей 248 Трудового кодекса РФ.

Ситуация: как определить средний месячный заработок при расчете суммы материального ущерба, которую можно удержать из дохода сотрудника

Законодательство не предусматривает методику расчета среднего месячного заработка. Для всех случаев сохранения среднего заработка установлен единый порядок его расчета на основании среднего дневного (часового) заработка (ст. 139 ТК РФ ). Поэтому при расчете суммы материального ущерба необходимо использовать именно его. Различные наименования, которые использованы при определении размеров выплат, не могут служить основанием для использования какого-либо другого порядка.

Стоимость ущерба, удерживаемого из дохода сотрудника, не должна превышать его среднего месячного заработка (ч. 1 ст. 248 ТК РФ ). В данном случае средний месячный заработок следует рассчитывать на основании среднего дневного (часового) заработка и рабочих дней (часов) в течение того месяца, в котором был обнаружен материальный ущерб (ст. 139 ТК РФ. п. 9 и 13 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922 ).

Удержать из месячной зарплаты сотрудника можно не более 20 процентов. Поэтому взыскивать сумму материального ущерба в размере средней зарплаты, скорее всего, придется в течение нескольких месяцев.

Пример расчета материального ущерба, взыскиваемого с сотрудника. Договор о полной материальной ответственности с сотрудником не заключен

В январе по вине сотрудника А.С. Кондратьева вышел из строя принтер. Сотрудник несет ограниченную материальную ответственность.

Размер материального ущерба оценен в 12 000 руб.

Средний дневной заработок Кондратьева составляет 900 руб./дн. В январе 15 рабочих дней.

Средний месячный заработок Кондратьева в январе составил 13 500 руб. (900 руб./дн. × 15 дн.).

Поскольку средний месячный заработок больше суммы ущерба, по приказу руководителя с Кондратьева удерживается 12 000 руб. При этом из каждой его зарплаты – не более 20 процентов.

Пример расчета материального ущерба, взыскиваемого с сотрудника. Договор о полной материальной ответственности с сотрудником заключен

В организации выявлена недостача денег в кассе на сумму 52 000 руб. С кассиром А.В. Дежневой заключен договор о полной материальной ответственности. Она признала свою вину.

Средний заработок Дежневой в месяце обнаружения недостачи – 10 000 руб. Поскольку средний заработок меньше суммы ущерба, по приказу руководителя с Дежневой удерживается 10 000 руб. При этом из каждой ее зарплаты – не более 20 процентов.

В течение пяти месяцев бухгалтер удерживал из зарплаты Дежневой по 2000 руб. Остальную сумму ущерба Дежнева возмещать отказалась и уволилась. За взысканием средств организация обратилась в суд.

Пример расчета зарплаты сотрудника с учетом удержаний в пределах его среднего заработка

12 января 2013 года по вине сотрудника А.С. Кондратьева вышел из строя принтер. С сотрудником не заключен договор о полной материальной ответственности.

Размер материального ущерба оценен в 10 000 руб.

За период с января по декабрь 2012 года Кондратьев отработал 250 дней. За этот период ему начислено 200 000 руб.

В январе 2013 года 17 рабочих дней.

Средняя зарплата Кондратьева за месяц, в котором был нанесен материальный ущерб (январь 2013 года), составляет:

200 000 руб. 250 дн. × 17 дн. = 13 600 руб.

Поскольку размер материального ущерба не превышает средней зарплаты Кондратьева, с его дохода можно удержать все 10 000 руб.

За январь 2013 года Кондратьеву начислена зарплата в сумме 15 000 руб. Кондратьеву предоставляется стандартный налоговый вычет по НДФЛ в размере 400 руб. (детей у Кондратьева нет).

Сумма НДФЛ за январь 2013 года составляет:

(15 000 руб. – 400 руб.) × 13% = 1898 руб.

Доход сотрудника после налогообложения равен:

15 000 руб. – 1898 руб. = 13 102 руб.

Максимальный размер удержаний с дохода сотрудника за месяц составляет:

13 102 руб. × 20% = 2620 руб.

Размер ущерба, нанесенного сотрудником, больше этой суммы. Однако в январе из зарплаты Кондратьева бухгалтер удержал только 2620 руб. Оставшиеся 7380 руб. (10 000 руб. – 2620 руб.) организация удержит из зарплаты сотрудника в следующих месяцах.

Нина Ковязина, заместитель директора департамента образования и кадровых ресурсов Минздрава России

* Так выделена часть материала, которая поможет Вам принять правильное решение.

эксперт БСС «Системы Главбух»

Ведущим экспертом БСС «Системы Главбух»

Ответ на Ваш вопрос дан в соответствии с правилами работы «Горячей линии» «Системы Главбух», которые Вы можете найти по адресу: http://www.gosfinansy.ru/#/hotline/rules/?step=4

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое