Рейтинг: 5.0/5.0 (1868 проголосовавших)

Рейтинг: 5.0/5.0 (1868 проголосовавших)Категория: Бланки/Образцы

Приложение № 1

к приказу № 1 от «2» января 2012 г.

УЧЕТНАЯ ПОЛИТИКА

ООО «»

Бухгалтерский учет ведется бухгалтерией ООО «» под руководством главного бухгалтера. Используются основополагающие принципы НСБУ № 1 «Учетная политика и финансовая отчетность». принцип начисления, ведение учета методом двойной записи, непрерывность, денежная оценка хозяйственных операций, активов и пассивов, достоверность, понятность и др.

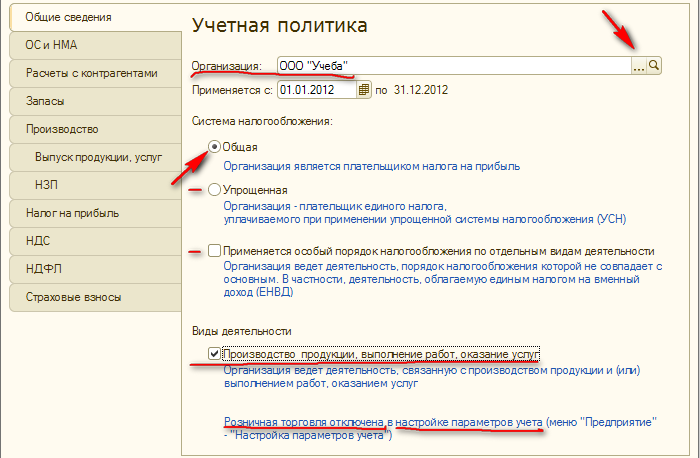

Для ведения бухгалтерского учета используется автоматизированная система, используется программа 1С-Предприятие.

Основной вид деятельности – производство хлебобулочных и кондитерских изделий (ОКОНХ 18113), а также Предприятие занимается следующими видами деятельности:

- Оптовая торговля

- Розничная торговля

- Услуги по перевозка грузов

Поступление ТМЦ на склад оформляется счет-фактурой, выдача осуществляется по требованию, подписанному директором и главным бухгалтером.

Ежеквартально производится сверка остатков ТМЦ с данными бухгалтерского учета, согласно НСБУ № 19 «Организация и проведение инвентаризации»

Сроки проведения инвентаризаций.

Основные средства – 1 раз в год по состоянию на 1 декабря

ТМЦ – 1 раз в год по состоянию на 1 декабря.

Ежемесячно к 15 числу составляется анализ финансово-хозяйственной деятельности предприятия за предыдущий месяц, проводится разбор доходов и расходов и разрабатываются мероприятия по устранению возникших замечаний.

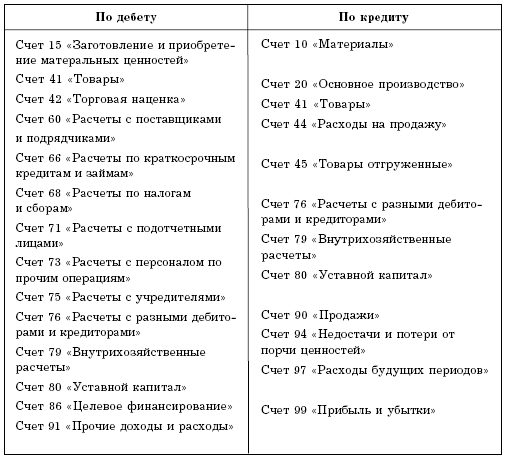

ООО «» пользуется утвержденным НСБУ № 21 планом счетов бухгалтерского учета. Дополнительно введены счета.

6451 – Расчеты с бюджетом по Единому налоговому платежу

6410 – Расчеты с бюджетом по подоходному налогу

45.2.1 – Расчеты с Внебюджетным Пенсионным фондом по отчислениям от ФОТ в размере 25%

45.2.2- Расчеты с Внебюджетным Пенсионным фондом по удержаниям из заработной платы в размере 5,5%

6990 – Расчеты по ИНПС, а также в случие необходимостью может открыт новый счет.

Для работников ООО «» применяется повременная оплата труда, согласно утвержденного штатного расписания.

Все активы предприятия – как долгосрочные, так и текущие – оцениваются по себестоимости приобретения ( изготовления ). включая затраты на транспортировку, монтаж и демонтаж; производственные запасы оцениваются по методу ФИФО.

К основным средствам относятся материальные активы, отвечающие следующим требованиям.

1) срок службы более 1 года;

2) предметы стоимостью более пятидесятикратного размера минимальной заработной платы, установленной в Республике Узбекистан (на момент приобретения), за единицу (комплект).

К инвентарю и хозяйственным принадлежностям, учитываемым в качестве краткосрочных активов, относится имущество, отвечающее одному из следующих критериев.

1) срок службы менее одного года;

2) предметы стоимостью менее пятидесятикратного размера минимальной заработной платы, установленной в Республике Узбекистан (на момент приобретения), за единицу (комплект).

Амортизация основных средств начисляется прямолинейным методом:

Здания – 5 %

Рабочие машины и оборудование – 15 %

Транспортные средства (легковые автомобили) – 20 %

Другие основные средства 10 %

При проведении ежегодной переоценки основных средств предприятие пользуется. методом индексации первоначальной ( восстановительной) стоимости объектов с применением индексов изменения стоимости основных фондов, дифференцированных по видам в зависимости от периода их приобретения, подготовленных органами статистики Республики Узбекистан к 31 декабря и публикуемых официально в средствах массовой информации.

Расчеты с бюджетом осуществляются по Единому налоговому платежу.

Внутренняя отчетность и контроль. срок сдачи материальных отчетов в бухгалтерию не позднее 3-го числа месяца, следующего за отчетным

Финансовая отчетность составляется в соответствии с основополагающими принципами НСБУ № 1 «Учетная политика и финансовая отчетность» и с применением НСБУ № 20 «О порядке упрощенного ведения учета и составления отчетности субъектами малого предпринимательства».

Учетная политика составлена главным бухгалтером ООО «».

ЕНВД — специальный налоговый режим, не являющийся обязательным для применения юрлицами или ИП. На вмененку налогоплательщик может перейти, если в регионе его работы этот спецрежим не отменен, а также если его деятельность соответствует условиям перехода на ЕНВД. К таковым относятся:

Чаще всего ЕНВД используют фирмы, осуществляющие розничную торговлю, поскольку этот спецрежим предполагает минимальные требования к учету и отчетности, что позволяет коммерсантам сосредоточить усилия на развитии бизнеса.

Для расчета ЕНВД в розничной торговле в 2015 –2016 годах, как и в прошлые периоды, необходимо знать площадь магазина. Эта информация отражается в декларации по ЕНВД, а значит, служит предметом контроля ФНС. На практике у бухгалтеров и собственников бизнеса возникают споры с инспекторами по вопросу того, что включается в площадь торгового зала.

В спорных ситуациях компания может опираться на следующие разъяснения Минфина:

Если торговый объект представляет собой магазин и демонстрационный зал, то возникает вопрос: нужно ли суммировать их площади для целей обложения единым налогом?

Применение ЕНВД в розничной торговле может быть обосновано и в том случае, если предприниматель оказывает дополнительные услуги в своем магазине.

Розничная торговля на ЕНВД может осуществляться не только в привычном формате магазина, но и в форме интернет-магазина, по образцам и каталогам, с применением передвижного торгового автомата.

А о том, как организовать торговлю по образцам на вмененке, расскажет эта публикация .

Осуществляя розничную торговлю по договору комиссии, фирма может использовать вмененный налоговый режим.

От розничной торговли на ЕНВД к оптовойМногие компании стремятся к расширению бизнеса и переходят от розничной торговли к оптовой.

Будет ли считаться нарушением законодательства, если вмененщик станет заниматься оптовой торговлей?

Реализация товаров государственным органам может быть признана как розничной торговлей, так и оптовой — это зависит от содержания госконтракта и цели приобретения товаров.

На ЕНВД торговля может осуществляться разными способами: например, с развитием интернет-технологий к классическому розничному магазину можно присоединить сайт, расширив аудиторию и увеличив продажи. Выбирайте оптимальные форматы торговли, а мы в рубрике «Торговля (ЕНВД)» поможем вам разобраться с налоговым законодательством и учетом.

1. Налоговый учет вести силами бухгалтерии.

2. Налоговый учет вести на основе регистров бухучета. Для правильного начисления ЕСХН учитывать обороты по отдельным счетам (субсчетам) в разрезе оплаченных и неоплаченных доходов, расходов, активов. На счетах бухгалтерского учета использовать аналитические признаки, группирующие доходы и расходы в зависимости от степени признания для целей налогообложения ЕСХН.

Основание: пункт 8 статьи 346.5 Налогового кодекса РФ.

3. В отношении розничной торговли, осуществляемой через павильоны с площадью торгового зала менее 150 квадратных метров, применять специальный режим ЕНВД.

Основание. пункт 1 статьи 346.28 Налогового кодекса РФ, письмо Минфина России от 17 апреля 2007 г. № 03-11-04/3/116.

4. Имущество, обязательства и хозяйственные операции по деятельности, облагаемой ЕНВД, отражаются в бухгалтерском учете с помощью субсчетов и дополнительных аналитических признаков обособленно.

Основание. пункт 7 статьи 346.26 Налогового кодекса РФ.

5. Для определения стоимости основного средства в целях расчета налоговой базы ЕСХН используются данные бухгалтерского учета согласно плана счетов организации по счету 01 «Основные средства» о первоначальной стоимости объекта.

Основание. абзац 6 подпункта 2 пункта 4 статьи 346.5. пункт 8 статьи 346.5 Налогового кодекса РФ.

6. Оценку сырья и материалов, используемых в производстве, производить по средней стоимости единиц.

Основание. подпункт 5 пункта 2, пункт 3 статьи 346.5. пункт 8 статьи 254 Налогового кодекса РФ.

7. Учитывать предельную величину процентов по кредитам и займам по среднему уровню процентов, начисленных по долговым обязательствам, полученным в том же квартале (месяце) на сопоставимых условиях.

Основание. пункт 3 статьи 346.5. статья 269 Налогового кодекса РФ.

8. Расходы на приобретение основных средств не учитываются при расчете ЕСХН за время использования объекта в деятельности, облагаемой ЕНВД. Величина расходов по таким основным средствам определяется пропорционально количеству дней использования объекта в деятельности, облагаемой по ЕСХН, в общем количестве рабочих дней в отчетном периоде.

В случае если часть помещений в здании используется в деятельности, облагаемой ЕНВД, то расходы по такому основному средству, признаваемые в отчетном периоде, определяются расчетным путем, пропорционально доле площади, используемой в деятельности, облагаемой по ЕСХН, в общей площади здания, указанной в технических паспортах БТИ.

Основание. пункт 10 статьи 346.6, пункт 7 статьи 346.26 Налогового кодекса РФ, письма Минфина России от 30 ноября 2011 г. № 03-11-11/296, от 4 октября 2006 г. № 03-11-04/3/431.

9. Расходы организации, по которым невозможно организовать раздельный учет по видам деятельности в соответствии с настоящей учетной политикой, распределяются пропорционально долям доходов от видов деятельности в общем объеме доходов организации за месяц.

Основание. пункт 10 статьи 346.6 Налогового кодекса РФ, письмо Минфина России от 30 ноября 2011 г. № 03-11-11/296.

10. Организация уменьшает налогооблагаемую базу по ЕСХН за текущий год на сумму убытка, полученного за предшествующие 10 налоговых периодов при осуществлении данного вида деятельности.

Основание. пункт 5 статьи 346.6 Налогового кодекса РФ.

Применяется при формировании учетной политики организации или предпринимателя на УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускает налоговое законодательство.

Общество с ограниченной ответственностью «Газпром»

ПРИКАЗ № 125

об утверждении учетной политики для целей налогообложения

г. Москва 28.12.2015

В целях организации налогового учета

1. Утвердить разработанную учетную политику для целей налогообложения согласно приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2016 года.

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера А.С. Петрову.

Генеральный директор А.В. Иванов

С приказом ознакомлен(а): А.С. Петрова

28.12.2015

Приложение 1

к приказу от 28.12.2015 № 125

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

А) Налоговый учет осуществляет главный бухгалтер единолично.

Б) Налоговый учет ведется сторонней организацией, оказывающей специализированные услуги по ведению учета в соответствии с договором.

В) Ведение налогового учета осуществляет директор организации единолично.

Г) Ведение налогового учета осуществляет предприниматель единолично

2. Для расчета единого налога использовать объект налогообложения в виде доходов.

Основание: статья 346.14 Налогового кодекса РФ.

3. Налоговая база по единому налогу определяется по данным книги учета доходов и расходов.

При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Учет средств целевого финансирования и расходов, оплаченных за счет этих средств, осуществляется в регистрах бухучета с помощью соответствующих аналитических признаков на счетах бухучета.

Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.

4. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения».

Книгу учета доходов и расходов вести в бумажном виде.

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

5. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

6. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

7. Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное (социальное, медицинское) страхование и обязательное социальное страхование от несчастных случаев на производстве, а также суммы взносов по соответствующим договорам на добровольное личное страхование в пользу работников, исчисленные (отраженные в декларациях) и уплаченные в течение отчетного (налогового) периода.

Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ.

Главный бухгалтер А.С. Петрова

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Розничная торговля, осуществляемая через стационарные объекты с торговыми залами в пределах 150 кв.м. а также стационарные и нестационарные объекты без залов, относится к тем видам деятельности, в отношении которых допускается применение спецрежима ЕНВД. Также данный режим может использоваться при торговле развозного характера.

При ЕНВД предпринимателю нужно вычислять единый специальный налог на вмененный доход по окончании каждого квартала.

Процедура расчета ЕНВД при розничной торговлеФормула для вычисления специального налога:

НБ – налоговая база.

Ставка в отношении данного спецрежима равна 15% (согласно ст.346.31 НК РФ).

Формула для расчета налоговой базы:

НБ = баз.дох. * К1 * К2 * (Ф1 + Ф2 + Ф3)

В данной формуле:

Способ осуществления розничной торговли

Базовая доходность, руб.

Число занятых работников с учетом ИП

Если компания ведет розничную торговлю в нескольких районах или городах, то расчет налога нужно проводить для каждого региона отдельно. Такая необходимость связана с возможным отличием показателя коэффициента К2 в зависимости от российского субъекта.

Полученные величины налога по каждому району складываются, в результате получается общий налог ЕНВД к уплате за квартал.

Если «вмененщик» использует наемный труд, то от полученной величины можно отнять расходы на перечисление взносов обязательного страхования на работников, а также выплачиваемые им больничные (уменьшить можно в пределах 50% от величины налога).

ИП при отсутствии трудящихся вправе сократить налог к уплате на полную величину фактически уплаченных взносов за свое обязательное страхование во внебюджетные фонды.

Полученная итоговая сумма налога перечисляется до 25-того числа 1-го месяца, идущего за кварталом, за который проводится расчет.

Коэффициент К2 для розничной торговлиДанный коэффициент корректирует величину установленной базовой доходности в зависимости от влияния различных факторов. Какие именно факторы будут учтены, и в каком размере будет установлен коэффициент, решается исключительно органом власти МО. При этом НК РФ определяет границы этого показателя – от 0,005 до 1.

За плательщиком остается право при несогласии с установленным показателем требовать пояснений от местных властей, которые обязаны привести экономическое обоснование утвержденного коэффициента. Если объяснения плательщика не устроят, он может обратиться за отстаиванием свих интересов в суд.

В каждом МО может быть установлена зависимость К2 от своего набора влияющих факторов, и значение коэффициента может отличаться, поэтому при ведении торговли в разных регионах нужно проводить вычисление по каждому МО отдельно.

Уточнить актуальные значения К2 для розничной торговли можно в местном отделении налоговой. Удобно также получить данную информацию через официальный сайт ФНС.

Примеры расчета ЕНВД Для розничной торговли через магазинКомпания продает в розницу хлебобулочные изделия через стационарный магазин площадью 50 кв.м. В городском округе, где находится магазин, установлен К2 для хлебобулочных изделий – 0,35. Как посчитать ЕНВД за 1 квартал?

ЕНВД = баз.дох. * К1 * К2 * (Ф1 + Ф2 + Ф3) * ставка.

Доходность для данной деятельности составляет 1800 руб. за квадратный метр.

К1 на текущий год = 1,798.

ЕНВД = 1800 * 1,798 * 0,35 * (50 + 50 + 50) * 15% = 25486,65 руб.

Для торговли через автоматыИП продает напитки через стационарные торговые автоматы. В январе у ИП торговля шла через 10 автоматов, в феврале – через 13, в марте – через 14. Коэффициент К2 в МО, где ведется торговля, равен 0,9.

Базовая доходность для продаж через торговые автоматы = 4500 руб. в месяц с одного автомата.

ЕНВД = 4500 * 1,798 * 0,9 * (10 + 13 + 14) * 15% = 40414,55 руб.

При продаже разных товарных группИП продает хлебную и молочную продукцию в одном магазине площадью 50 кв.м. Для хлебных изделий К2 установлен 0,35, для молочных – 0,72.

ИП ведет раздельный учет выручки по каждой группе товаров, доля хлебной продукции – 60%, молочной – 40%.

Коэффициент К2 нужно определять с учетом фактического соотношения выручки по каждой группе товаров.

К2 = 0,35 * 60% + 0.72 * 40% = 0,498.

ЕНВД = 1800 * 1,798 * 0,498 * (50 + 50 + 50) * 15% = 36263,86 руб.

Учетная политикаФирма, продающая в розницу товарные ценности, продукцию и применяющая ЕНВД, обязана в целях организации корректного бухучета и учета показателей для исчисления налогов подготовить и утвердить учетную политику. Отдельными документами формируется политика для учета бухгалтерских показателей и налоговой нагрузки, каждая из которой утверждается приказом руководителя.

В учетной бухгалтерской политике при ведении розничной торговли на «вмененке» отражается:

В учетной налоговой политике отражается:

Рассматриваемый спецрежим компания вправе применять на свое усмотрение. Если предприниматель не хочет работать на ЕНВД, это его право, данный режим исключительно добровольный.

Компании, не желающие вести работу на «вмененке» вправе избрать для себя другие налоговые режимы:

Чтобы определить, какой именно режим будет более выгоден для выполнения розничных продаж, нужно провести расчеты налогового бремени по каждому режиму, после чего выбрать наименее затратный.

Оцените качество статьи. Нам важно ваше мнение:

Прибыль от реализации = Доходы - Расходы (4)

Доходы - платежи за выполненные работы + аванс от заказчика (5)

Расходы = Выполненная работа в сумме фактических затрат (6)

Доходы = 71800 + 22000 = 93800

Расходы = 52640 руб.

Прибыль от реализации = 93800 - 52640 = 41160 руб.

Налог на прибыль = Прибыль от реализации * 20% (7)

Налог на прибыль = 41160 * 20% = 8232 руб.

Чистая прибыль = Прибыль от реализации - Налог на прибыль (8)

Чистая прибыль = 41160 - 8232 = 32928 руб.

Все вышеперечисленные показатели отражены в журнале хозяйственных операций.

3.1 Журнал хозяйственных операций

В таблице 2 составлен журнал хозяйственных операций, в журнале записаны все операции с указанием их номера и корреспонденции счетов, и подсчитан итог журнала.

Таблица 2 - Журнал хозяйственных операций

В настоящее время основы формирования (выбора и обоснования) и раскрытия (придания гласности) учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации (кроме кредитных организаций и бюджетных учреждений), устанавливаются Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утверждено приказом Минфина России от 06.10.2008 № 106н.

Согласно ПБУ 1/2008, под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета - первичного организации: его структуре, виду деятельности, технической обеспеченности и др. Формируя учетную политику, бухгалтер должен видеть перспективу - представлять, как отразиться на показателях отчетности применение конкретного метода учета, а также руководствоваться принципом экономичности. Взвешенный, продуманный подход к выбору того или иного способа учета необходим также и потому, что предприятие устанавливает его, как правило, на длительный срок в целях достижения сопоставимости информации.

Формально, учетная политика - это совокупность способов ведения бухгалтерского учета, но реально - это один из инструментов управления организацией.

Учетная политика - это документ, защищающий интересы организаций в области применения ею правил ведения бухгалтерского учета. В нем заложены нормы, условия, в рамках которых организация считает возможным и достаточным получать достоверную и оперативную информацию о хозяйственной деятельности, опираясь на действующие законодательные акты.

Бухгалтерский учет и отчетность в ООО "Теремок" ведется согласно разработанной своей учетной политики на основании Приказа Минфина РФ от 2008 года № 100 и Приказа Минфина РФ от 09.12.08 г. № 60-Н.

Учетная политика ООО "Теремок" разработана главным бухгалтером предприятия и утверждена приказом об учетной политике директором. Ответственность за организацию бухгалтерского учета возлагается на руководителя. Бухгалтерский учет осуществляется главным бухгалтером.

Бухгалтер руководствуется Положением об учете и отчетности Российской Федерации. ООО "Теремок" самостоятельно осуществляет бухгалтерский учет имущества, финансовых обязательств и результатов деятельности на основании Закона "О бухгалтерском учете" от 21.11.08 г. № 129-ФЗ.

Первичные документы, поступающие в бухгалтерию, проверяются по форме (полнота и правильность их оформления) и по содержанию (законность документированных операций, логическая увязка отдельных показателей).

Список использованной литературы

1 Налоговый кодекс РФ, Федеральный закон от 29ю12 2000 г. № 166-ФЗ.

2 Трудовой Кодекс РФ, Федеральный закон от 30.12.2001 г. № 197-ФЗ.

3 Федеральный закон РФ «О бухгалтерском учёте» от 21.11.96 г. № 129-ФЗ - М. 2004.

4 Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в РФ, Утверждено приказам Минфина РФ от 29.07.98 г. № 34н ПБУ № 1-15 от 1994-2000 г.г.

5 Положения по бухгалтерскому учёту«Учётная политика организации»ПБУ 1/2008, утверждено приказом Минфина России от 06.10.2008 № 106н.

6 План счетов бухгалтерского учёта финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.200 г. № 94н.

7 Анищенко А.В. Учетная политика для целей бухгалтерского учета и налогообложения на 2009 год. - "Статус-Кво 97", 2009.

для целей налогообложения

I. Организационная часть

Основным видом деятельности организации, формирующим доходы от реализации и расходы, связанные с производством и реализацией, является оптовая торговля непродовольственными товарами.

Налоговый учет осуществляется бухгалтерской службой как структурным подразделением. Ответственным за постановку и ведение налогового учета является главный бухгалтер.

Налоговый учет ведется с помощью ЭВМ в программе X по самостоятельно разработанной форме в электронном виде.

По окончании налогового периода регистры налогового учета выводятся на печать и заверяются ответственными лицами.

II. Методическая часть

1.1. Раздельный учет НДС, предъявленного поставщиками и подрядчиками

1.2. Порядок нумерации, составления и оформления счетов-фактур, а также ведения журнала учета выставленных счетов-фактур и книги продаж при реализации товаров (выполнении работ, оказании услуг)

2. Налог на прибыль

2.1. Метод учета доходов и расходов

2.3. Расходы на реализацию

2.4. Внереализационные расходы

2.5. Учет убытка от уступки права требования до наступления срока платежа

2.6. Учет товарно-материальных ценностей

2.7. Расходы на гарантийный ремонт

2.8. Основные средства

2.8.1. Первоначальная стоимость объектов основных средств

2.8.2. Метод начисления амортизации основных средств

2.9. Нематериальные активы

2.9.1. Срок полезного использования нематериальных активов

2.9.2. Амортизация нематериальных активов

2.10. Расходы на приобретение земельных участков

2.11. Расходы на оплату труда

2.12.1. Резерв на гарантийный ремонт

2.12.2. Резерв предстоящих расходов на оплату отпусков

2.12.3. Резерв по сомнительным долгам

2.13. Учет операций с ценными бумагами

2.14. Отчетный период и исчисление авансовых платежей по налогу на прибыль

1.1. Раздельный учет НДС,

предъявленного поставщиками и подрядчиками

1.1.1. Организация осуществляет следующие виды операций, не облагаемых НДС:

- операции по реализации ценных бумаг, в том числе векселей;

- предоставление займов юридическим и физическим лицам;

- гарантийный ремонт товаров, осуществляемый без взимания дополнительной платы.

Расходы на операции по реализации товаров (работ, услуг), не облагаемые НДС, учитываются отдельно от расходов организации на операции, подлежащие налогообложению НДС.

1.1.2. Для целей организации раздельного учета по НДС в расходы, связанные с реализацией ценных бумаг, включаются:

1) стоимость реализованных ценных бумаг, определяемая в соответствии с п. 2.13 настоящего документа;

2) расходы на посреднические и консультационные услуги, связанные с реализацией ценных бумаг;

3) доля от следующих видов расходов организации:

- расходы на оплату труда административно-управленческого персонала, включая страховые взносы на обязательное социальное страхование и отчисления в резерв предстоящих расходов на оплату отпусков;

- амортизация компьютеров и иной оргтехники, закрепленной за административно-управленческим персоналом;

- расходы на аренду и содержание центрального офиса организации.

Доля, в которой перечисленные виды расходов включаются в расходы по операциям с ценными бумагами, определяется путем деления величины доходов от реализации ценных бумаг за налоговый период на общую сумму доходов организации от реализации товаров (работ, услуг), имущественных прав и доходов в виде начисленных процентов по долговым обязательствам за налоговый период.

1.1.3. Для целей организации раздельного учета по НДС в расходы на операции по предоставлению займов включается доля от следующих видов расходов организации:

- расходы на оплату труда административно-управленческого персонала, включая страховые взносы на обязательное социальное страхование и отчисления в резерв предстоящих расходов на оплату отпусков;

- амортизация компьютеров и иной оргтехники, закрепленной за административно-управленческим персоналом;

- расходы на аренду и содержание центрального офиса организации.

Доля, в которой перечисленные виды расходов включаются в расходы по операциям по предоставлению займов, определяется путем деления величины начисленных за налоговый период процентов по предоставленным займам на общую сумму доходов организации от реализации товаров (работ, услуг), имущественных прав и доходов в виде начисленных процентов по долговым обязательствам за налоговый период.

1.1.4. Расходы на гарантийный ремонт товаров определяются стоимостью выполненных подрядчиками работ (включая НДС), принятых организацией в налоговом периоде.

1.1.5. Если расходы на операции, не облагаемые НДС, не превышают 5% общей суммы расходов организации на приобретение и реализацию товаров (работ, услуг), имущественных прав за налоговый период, суммы предъявленного поставщиками (подрядчиками) НДС принимаются к вычету в полном объеме.

(Основание:абз. 7 п. 4 ст. 170НК РФ)

1.1.6. В случае если в налоговом периоде расходы на операции, не облагаемые НДС, составляют более 5% общей суммы расходов на приобретение и реализацию товаров (работ, услуг), имущественных прав, организация осуществляет раздельный учет НДС, предъявленного поставщиками (подрядчиками).

При этом суммы НДС, предъявленные поставщиками (подрядчиками):

- учитываются в стоимости товаров (работ, услуг), имущественных прав, используемых для осуществления операций, не облагаемых НДС;

- принимаются к вычету по товарам (работам, услугам), используемым для осуществления операций, облагаемых НДС;

- принимаются к вычету либо учитываются в стоимости пропорционально стоимости отгруженных товаров (работ, услуг), переданных имущественных прав, соответственно облагаемых и не облагаемых НДС, в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за этот же налоговый период.

"Входной" НДС по основным средствам и нематериальным активам, принимаемым к учету в первом или втором месяцах квартала, распределяется пропорционально стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных (переданных) за месяц товаров (работ, услуг), имущественных прав.

1.1.7. Раздельный учет "входного" НДС ведется в регистрах аналитического и синтетического учета в разрезе облагаемых и необлагаемых операций с использованием субсчетов второго порядка к счету 19, утвержденных Рабочим планом счетов организации:

- счет 19, субсчет "НДС, подлежащий распределению";

- счет 19, субсчет "НДС, принимаемый к вычету";

- счет 19, субсчет "НДС, включаемый в стоимость товаров, работ, услуг".

1.1.8. Если организацией осуществляются операции, облагаемые по разным ставкам (0%, 10% и 18%), раздельный учет таких операций организуется путем их обособления в аналитическом учете по соответствующим синтетическим счетам.

1.1.9. Учет операций, освобожденных от налога в соответствии со ст. 149 НК РФ, также организуется в аналитическом учете.

(Основание:п. 4 ст. 149НК РФ)

1.1.10. Для расчета доли расходов на операции, не облагаемые НДС, в общей сумме расходов на приобретение и реализацию товаров (работ, услуг), имущественных прав за налоговый период применяется налоговый регистр, разработанный организацией и приведенный в Приложении к настоящему документу.

1.2. Порядок нумерации, составления

и оформления счетов-фактур, а также ведения журнала учета

выставленных счетов-фактур и книги продаж при реализации

товаров (выполнении работ, оказании услуг)

1.2.1. Нумерация счетов-фактур производится организацией в порядке возрастания с начала календарного года.

1.2.2. Нумерация счетов-фактур на аванс производится с использованием буквенной приставки (префикса) "Ав", идущей впереди основного номера документа, например: Ав N 001.

Нумерация корректировочных счетов-фактур производится с использованием буквенной приставки (префикса) "Корр", идущей впереди основного номера документа, например: Корр N 003.

(Основание:пп. 1 п. 5,пп. 1 п. 5.1,пп. 1 п. 5.2 ст. 169НК РФ,пп. "а" п. 1Правил заполнения корректировочного счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137)

1.2.3. В книге покупок счет-фактура, по которому предусмотрен частичный вычет, регистрируется на всю сумму, а по итогам квартала производится корректировка вычетов.

1.2.4. Выставление и получение счетов-фактур могут осуществляться в электронном виде по телекоммуникационным каналам связи с применением ЭЦП через организации, обеспечивающие обмен информацией в рамках электронного документооборота (операторов) в порядке, установленном Приказом Минфина России от 25.04.2011 N 50н.

Форматы счета-фактуры, а также журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж в электронном виде утверждены Приказом ФНС России от 05.03.2012 N ММВ-7-6/138@.

(Основание:п. 9 ст. 169НК РФ)

1.2.5. Ответственным за ведение журнала учета полученных счетов-фактур с обязанностью проверки полноты и корректности заполнения всех реквизитов счета-фактуры, в том числе и по корректировочным счетам-фактурам, назначается бухгалтер Семенова И.В.

2.1. Метод учета доходов и расходов

2.1.1. Налоговый учет в организации ведется по методу начисления в соответствии с положениями ст. ст. 271, 272 НК РФ.

(Основание:абз. 5 ст. 313НК РФ)

2.1.2. Учет доходов и расходов от реализации ведется в регистрах налогового учета по форме, приведенной в приложении к настоящему документу <*>.

<*> В настоящей Учетной политике образцы данных регистров не приводятся. Организация вправе самостоятельно разработать формы налоговых регистров либо использовать формы, формируемые бухгалтерской программой. Их необходимо привести в приложениях к Учетной политике.

Учет внереализационных доходов и расходов ведется в регистрах налогового учета по форме, приведенной в приложении к настоящему документу <*>.

2.2.1. К налогооблагаемым доходам организации относятся:

- доходы от реализации товаров (работ, услуг) и имущественных прав (далее - доходы от реализации);

2.2.2. Состав доходов от реализации определяется в соответствии со ст. 249 НК РФ и включает в себя:

- доходы от реализации товаров;

- доходы от продажи иного имущества организации;

- иные доходы от реализации работ, услуг и имущественных прав.

Датой получения доходов от реализации признается дата реализации товаров (работ, услуг) и имущественных прав, определяемая в соответствии с п. 1 ст. 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в их оплату.

Датой реализации недвижимого имущества признается дата передачи недвижимого имущества приобретателю по передаточному акту.

Датой реализации ценных бумаг в зависимости от способа исполнения договора организацией признается:

- дата прекращения обязательств по передаче ценных бумаг зачетом встречных однородных требований;

- дата фактического получения сумм частичного погашения номинальной стоимости ценной бумаги в период ее обращения, предусмотренного условиями выпуска.

2.2.3. Состав внереализационных доходов организации определяется в соответствии с положениями ст. 250 НК РФ и включает доходы, полученные от операций, не являющихся реализацией товаров (работ, услуг) или имущественных прав организации.

Дата получения внереализационных доходов определяется в соответствии с п. 4 ст. 271 НК РФ.

2.2.4. По доходам, относящимся к нескольким отчетным (налоговым) периодам, и в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются организацией самостоятельно с учетом принципа равномерности признания доходов и расходов на основе приказа руководителя.

(Основание:п. 2 ст. 271НК РФ)

2.3. Расходы на реализацию

2.3.1. Расходы на реализацию подразделяются на прямые и косвенные.

2.3.2. К прямым расходам относятся:

- стоимость приобретения товаров, реализованных в текущем отчетном (налоговом) периоде;

- суммы расходов на доставку (транспортные расходы) покупных товаров до склада организации в случае, если эти расходы не включены в цену приобретения указанных товаров.

2.3.3. Стоимость приобретения товаров (в том числе импортных) включает:

- суммы, подлежащие уплате поставщику (продавцу) в соответствии с договором, за исключением возмещаемого НДС;

- таможенные пошлины и сборы;

- затраты на работы по сортировке, фасовке, комплектации и разукомплектации товаров, осуществленные при поступлении товаров на склад организации;

- расходы на страхование товаров до их поступления на склад организации;

- иные затраты, непосредственно связанные с приобретением товаров.

Под иными затратами, непосредственно связанными с приобретением товаров, понимаются затраты, которые не были бы понесены организацией, если бы не приобретались соответствующие товары.

2.3.4. Прямые расходы учитываются при расчете налога на прибыль по мере реализации товаров.

2.3.5. Все остальные расходы, связанные с приобретением и реализацией товаров и их гарантийным обслуживанием, являются косвенными.

В частности, к косвенным расходам относятся:

- транспортные расходы, понесенные при доставке товара покупателю, а также при перемещении товара между складами организации;

- расходы на страхование товаров на время их хранения и доставки покупателю;

- расходы на работы по сортировке, упаковке, комплектации товаров, понесенные в период их хранения на складе организации и при предпродажной подготовке;

- расходы на проведение гарантийного ремонта (п. 2.7 настоящего документа);

- начисленные суммы амортизации основных средств и нематериальных активов (п. п. 2.8.2, 2.9.2 настоящего документа);

- расходы на оплату труда (п. 2.11 настоящего документа);

- расходы на ремонт собственных и арендованных основных средств;

- иные расходы, связанные с реализацией товаров.

2.4. Внереализационные расходы

Состав внереализационных расходов включает обоснованные затраты на осуществление деятельности, непосредственно не связанной с реализацией.

В частности, к ним относятся:

1) расходы в виде процентов по долговым обязательствам, в том числе связанным со строительством или приобретением объектов основных средств;

2) расходы, связанные с обслуживанием приобретенных ценных бумаг;

3) расходы в виде отрицательной курсовой разницы, за исключением отрицательной курсовой разницы, возникающей в результате переоценки выданных (полученных) авансов;

4) расходы на формирование резерва по сомнительным долгам.

Резерв по сомнительным долгам формируется в порядке, приведенном в п. 2.12.3 настоящего документа;

5) расходы на ликвидацию выводимых из эксплуатации основных средств;

6) расходы на услуги банков;

7) другие обоснованные расходы, не связанные с реализацией.

2.5. Учет убытка от уступки права требования

до наступления срока платежа

Размер убытка от уступки права требования, которая была произведена третьему лицу до наступления указанного в договоре о реализации товаров (работ, услуг) срока платежа, рассчитывается исходя из максимальной ставки процента, установленной для соответствующего вида валюты в п. 1.2 ст. 269 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного в договоре на реализацию товаров (работ, услуг).

Положения настоящего пункта также применяются при уступке права требования до наступления срока платежа по долговому обязательству.

(Основание:абз. 2 п. 1 ст. 279НК РФ)

2.6. Учет товарно-материальных ценностей

2.6.1. При реализации покупных товаров доходы уменьшаются на сумму расходов, равную стоимости приобретения данных товаров, определяемую по методу средней стоимости.

2.6.2. Если товары не являются взаимозаменяемыми, то используется метод оценки по стоимости единицы запасов.

(Основание:пп. 3 п. 1 ст. 268НК РФ)

2.6.3. Перечень товаров по каждой из указанных групп утверждается отдельным распорядительным документом организации по форме, приведенной в приложении к настоящему документу <*>.

2.6.4. Сырье и материалы при их списании на расходы оцениваются по методу средней стоимости.

(Основание:п. 8 ст. 254НК РФ)

2.6.5. Стоимость перечисленного в пп. 3 п. 1 ст. 254 НК РФ имущества, не являющегося амортизируемым, включается в состав материальных расходов в полной сумме по мере ввода такого имущества в эксплуатацию.

(Основание:пп. 3 п. 1 ст. 254НК РФ)

2.7. Расходы на гарантийный ремонт

2.7.1. По реализованным товарам, на которые распространяется гарантия производителя, организация не несет собственных издержек по гарантийному ремонту или гарантийному обслуживанию. Соответственно, резерв не создается.

2.7.2. Расходы на ремонт по собственной гарантии организации, предоставленной сверх гарантии продавца, уменьшают резерв на гарантийный ремонт. В случае если средств резерва недостаточно для покрытия указанных расходов, разница учитывается в составе прочих расходов, принимаемых для целей налогообложения прибыли.

Порядок формирования и использования резерва на гарантийный ремонт установлен п. 2.12.1 настоящего документа.

2.8. Основные средства

2.8.1. Первоначальная стоимость объектов основных средств

2.8.1.1. Под основными средствами (ОС) в целях налогообложения понимается имущество, используемое в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальная стоимость которого превышает 40 000 руб.

2.8.1.2. Первоначальная стоимость объекта основных средств определяется как сумма расходов на его приобретение (сооружение, изготовление), доставку и доведение до состояния, в котором объект пригоден к эксплуатации, за исключением НДС.

Таможенные пошлины и сборы, уплаченные при приобретении импортируемого имущества, включаются в его первоначальную стоимость.

2.8.1.3. Не включаются в первоначальную стоимость объекта основных средств, а учитываются в составе расходов того периода, в котором они понесены, следующие расходы:

- государственная пошлина за регистрацию прав на недвижимое имущество и землю и сделок с указанными объектами, уплаченная после включения объекта в состав амортизируемого имущества;

- затраты на демонтаж выведенного из эксплуатации ОС, располагавшегося на месте создания нового объекта;

- проценты по кредитам и займам, привлеченным (использованным) для приобретения (строительства) ОС;

- расходы, понесенные организацией в связи с привлечением кредитов и займов для приобретения (строительства) ОС.

2.8.1.4. Срок полезного использования объекта основных средств определяется комиссией, назначаемой приказом руководителя, на основании Классификации основных средств, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1 "О Классификации основных средств, включаемых в амортизационные группы" (далее - Классификация ОС).

Для основных средств, не указанных в Классификации ОС, срок полезного использования устанавливается организацией самостоятельно в соответствии с техническими условиями или рекомендациями изготовителей.

2.8.1.5. Резерв предстоящих расходов на ремонт основных средств не создается.

(Основание:п. 3 ст. 260НК РФ)

2.8.2. Метод начисления амортизации основных средств

2.8.2.1. По всем группам амортизируемых основных средств организация применяет линейный метод начисления амортизации.

2.8.2.2. Амортизация по всем объектам амортизируемого имущества начисляется по основным нормам амортизации без применения понижающих и повышающих коэффициентов.

(Основание:п. 4 ст. 259.3НК РФ)

2.8.2.3. По приобретаемым основным средствам, бывшим в употреблении, норма амортизации определяется с учетом срока полезного использования, уменьшенного на число месяцев эксплуатации данного имущества у предыдущих собственников.

(Основание:п. 7 ст. 258НК РФ)

2.8.2.4. Амортизационная премия не применяется.

(Основание:п. 9 ст. 258НК РФ)

2.9. Нематериальные активы

2.9.1. Срок полезного использования нематериальных активов

2.9.1.1. Срок полезного использования нематериальных активов (НМА) организацией устанавливается:

- исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством РФ или применимым законодательством иностранного государства;

- исходя из предполагаемого полезного срока использования НМА, обусловленного соответствующими договорами.

2.9.1.2. По нематериальным активам, по которым невозможно определить срок полезного использования, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам.

(Основание:п. 2 ст. 258НК РФ)

2.9.2. Амортизация нематериальных активов

2.9.2.1. При начислении амортизации нематериальных активов применяется линейный метод.

(Основание:п. 1 ст. 259НК РФ)

2.9.2.2. Нематериальные активы стоимостью не более 40 000 руб. не признаются амортизируемым имуществом. При вводе в эксплуатацию их стоимость в полной сумме подлежит единовременному списанию в составе материальных расходов.

(Основание:пп. 3 п. 1 ст. 254НК РФ)

2.10. Расходы на приобретение земельных участков

2.10.1. Расходы на приобретение земельных участков, находящихся в государственной или муниципальной собственности, по договорам, заключенным в период с 1 января 2007 г. по 31 декабря 2011 г. включаются в состав прочих расходов, связанных с реализацией.

2.10.2. Указанные расходы принимаются к учету в конце каждого отчетного (налогового) периода в течение пяти лет начиная с момента подтверждения факта подачи документов на регистрацию права собственности на землю.

Если срок расчетов по договору на приобретение прав на земельный участок превышает пять лет, расходы делятся равными долями на срок, установленный договором.

(Основание:п. п. 3,4 ст. 264.1НК РФ,п. 5 ст. 5Федерального закона от 30.12.2006 N 268-ФЗ)

2.11. Расходы на оплату труда

2.11.1. Расходы на оплату труда включают начисления работникам (в том числе стимулирующие и компенсационные выплаты, связанные с режимом работы или условиями труда), предусмотренные нормами законодательства, положением об оплате труда работников организации, положением о премировании работников организации, коллективным и трудовыми договорами.

В частности, к расходам на оплату труда относятся отчисления в резерв предстоящих расходов на оплату отпусков. Порядок формирования и использования указанного резерва установлен п. 2.12.2 настоящего документа.

2.11.2. Расходы на оплату труда относятся к косвенным расходам текущего отчетного (налогового) периода, за исключением:

1) расходов на оплату труда, включаемых в стоимость приобретения товаров.

К ним относятся суммы, начисленные за работы по сортировке, фасовке, комплектации и разукомплектации товаров, осуществленные при поступлении товаров на склад организации (п. 2.3.3 настоящего документа);

2) расходов на оплату труда, учитываемых в составе вложений во внеоборотные активы организации;

3) расходов на оплату труда за выполненные работы, не связанные с реализацией, подлежащих учету в качестве внереализационных.

В частности, к таким суммам относятся расходы на оплату труда, начисленные за работы по ликвидации выводимых из эксплуатации основных средств.

2.11.3. Во всех случаях, когда расходы на оплату труда не относятся к косвенным расходам текущего отчетного (налогового) периода, в отношении начисленных на них сумм страховых взносов на обязательное социальное страхование и соответствующих отчислений в резерв предстоящих расходов на оплату отпусков применяется аналогичный порядок включения в состав расходов.

(Основание:абз. 3 ст. 320НК РФ)

2.11.4. Учет расходов на оплату труда ведется в регистрах налогового учета по форме, приведенной в приложении к настоящему документу <*>.

2.12.1. Резерв на гарантийный ремонт

2.12.1.1. Для покрытия расходов на ремонт, осуществляемый организацией в соответствии с принятыми на себя гарантийными обязательствами сверх гарантии производителя товара, формируется резерв.

Отчисления в резерв производятся ежемесячно в размере 3% выручки от реализации товаров, на которые предоставляется гарантия организации. Указанные суммы включаются в состав прочих расходов, связанных с производством и реализацией, и в полном размере учитываются при формировании налоговой базы по налогу на прибыль.

2.12.1.2. Списание резерва производится ежемесячно на сумму фактических расходов на ремонт, произведенный в рамках собственной гарантии организации.

2.12.1.3. Величина резерва на конец каждого месяца не должна превышать предельного размера, определяемого как доля фактически осуществленных расходов по гарантийному ремонту и обслуживанию в объеме выручки от реализации товаров (работ) за предыдущие три года, умноженная на сумму выручки от реализации товаров (работ) за отчетный период. Сумма превышения резерва над рассчитанным лимитом подлежит списанию и включается в состав внереализационных доходов организации.

Сумма резерва, не полностью использованная на конец налогового периода, переносится на следующий год (с учетом предельной величины).

2.12.2. Резерв предстоящих расходов на оплату отпусков

2.12.2.1. В целях равномерного учета предстоящих расходов для целей налогообложения организация формирует резерв на оплату предстоящих отпусков сотрудников.

Предельный размер резерва и ежемесячный процент отчислений в резерв определяются на основании сметы, включающей следующие данные:

1) показатель 1 - сумма предполагаемых расходов на оплату труда на следующий год (за исключением расходов на оплату труда лиц, работающих на основании договоров гражданско-правового характера).

Указанная сумма определяется с учетом взносов на обязательное социальное страхование.

Расходы на оплату отпусков не включаются в сумму предполагаемых расходов на оплату труда;

2) показатель 2 - сумма предполагаемых расходов на оплату отпусков в следующем году (с учетом оплаты дополнительных отпусков).

Указанная сумма определяется с учетом взносов на обязательное социальное страхование;

3) показатель 3 - процент для расчета ежемесячных отчислений в резерв предстоящих расходов на оплату отпусков.

Указанный показатель рассчитывается по формуле:

.

.

Отчисления в резерв производятся на последнее число каждого месяца в сумме, равной фактическим расходам на оплату труда за соответствующий месяц, умноженным на установленный сметой процент (показатель 3). Указанные отчисления учитываются в составе расходов на оплату труда соответствующей категории работников.

2.12.2.2. В течение года резерв используется для покрытия сумм, начисленных в оплату отпусков, и соответствующих им сумм взносов на обязательное социальное страхование.

2.12.2.3. Ежегодно по состоянию на последнее число налогового периода проводится инвентаризация резерва.

Если накопленная сумма превышает фактические обязательства организации по оплате отпусков, не использованных на конец года, резерв уменьшается на излишне начисленную сумму. Указанная сумма подлежит учету в составе внереализационных доходов текущего налогового периода.

Если в результате инвентаризации установлено, что накопленная сумма меньше обязательств организации по оплате отпусков, не использованных на конец года, производится дополнительное начисление в резерв. Соответствующая сумма включается в расходы на оплату труда текущего налогового периода.

2.12.3. Резерв по сомнительным долгам

2.12.3.1. Организация формирует резерв по сомнительным долгам.

С этой целью на последнее число последнего месяца каждого квартала проводится инвентаризация задолженности перед организацией, возникшей в связи с реализацией товаров, выполнением работ, оказанием услуг.

По результатам инвентаризации на конец каждого квартала производятся:

1) отчисления в резерв, которые учитываются в составе внереализационных расходов текущего отчетного (налогового) периода.

Размер резерва (отчислений в него) не может превышать 10% от выручки отчетного (налогового) периода, определяемой в соответствии со ст. 249 НК РФ;

2) списание резерва на покрытие безнадежных долгов (за исключением долгов, образовавшихся в связи с невыплатой процентов).

(Основание:п. 4 ст. 266НК РФ)

2.12.3.2. Сумма резерва, не полностью использованная в отчетном периоде, переносится на следующий отчетный (налоговый) период.

(Основание:п. 5 ст. 266НК РФ)

2.13. Учет операций с ценными бумагами

2.13.1. Ценные бумаги учитываются по стоимости их приобретения, включающей:

- цену приобретения ценной бумаги;

- стоимость информационных (консультационных) услуг, связанных с приобретением указанной ценной бумаги;

- стоимость услуг посредников (брокеров), бирж, регистраторов.

2.13.2. Расходы на операции по реализации ценных бумаг включают:

1) стоимость приобретения реализованных ценных бумаг.

При списании на расходы стоимости реализованных (выбывших) ценных бумаг применяется метод учета по стоимости первых по времени приобретений (метод ФИФО);

2) расходы на посреднические и консультационные услуги, связанные с реализацией ценных бумаг.

2.14. Отчетный период и исчисление авансовых платежей

по налогу на прибыль

Отчетными периодами по налогу на прибыль являются первый квартал, полугодие и девять месяцев календарного года. Организация уплачивает ежемесячные авансовые платежи в порядке, предусмотренном п. 2 ст. 286 НК РФ.

(Основание:п. 2 ст. 285НК РФ)

Учет доходов, начисленных физическим лицам, в отношении которых организация выступает налоговым агентом, а также сумм удержанного с них налога ведется в налоговом регистре по учету доходов, вычетов и налога на доходы физических лиц, разработанном организацией и приведенном в Приложении к настоящему документу.

(Основание:п. 1 ст. 230НК РФ)

Приложение к Учетной политике ООО "ОПТТОРГ" для целей налогообложения

Разработанные формы документов:

I. Расчет доли расходов на операции, не облагаемые НДС, в совокупных расходах на приобретение и реализацию товаров (работ, услуг), имущественных прав.

II. Налоговый регистр (карточка) по учету доходов, вычетов и налога на доходы физических лиц.

1. Расчет суммы расходов, связанных с реализацией ценных бумаг, за налоговый период.

<1> В данной форме приведены только четыре вида дохода (заработная плата, отпускные, пособие по временной нетрудоспособности, материальная помощь). При выплате работодателем иных видов доходов количество строк реквизита "Вид дохода/код дохода" изменяется по мере необходимости.

<2> В строках указываются суммы, которые согласно ст. 217 НК РФ не подлежат налогообложению в пределах установленных лимитов.

<3> Строки заполняются только в случае выплаты налоговому резиденту РФ доходов, облагаемых по ставке, которая предусмотрена в п. 1 ст. 224 НК РФ (за исключением доходов от долевого участия в организации (дивидендов)).

<4> Строки заполняются только по налогу, исчисленному в отношении доходов, по которым применяется ставка НДФЛ, предусмотренная в п. 3 ст. 224 НК РФ (за исключением доходов от долевого участия в организации (дивидендов)).

<5> В строке указывается сумма названного в пп. 2 п. 1 ст. 227.1 НК РФ уплаченного фиксированного авансового платежа по НДФЛ, на которую согласно п. 6 ст. 227.1 НК РФ подлежит уменьшению налог с доходов налогоплательщика.