Рейтинг: 4.4/5.0 (1916 проголосовавших)

Рейтинг: 4.4/5.0 (1916 проголосовавших)Категория: Бланки/Образцы

Расчет сумм НДФЛ. исчисленных и удержанных налоговым агентом за первый квартал, полугодие, девять месяцев, по общему правилу сдается не позднее последнего дня месяца, следующего за соответствующим периодом (п. 2 ст. 230 НК). Поскольку 31 июля в 2016 г. выпадает на выходной день, то в силу п. 7 ст. 6.1 Налогового кодекса (далее - Кодекс) крайний срок сдачи расчета по форме 6-НДФЛ за полугодие 2016 г. переносится на 1 августа 2016 г.

Форма 6-НДФЛ, ее электронный Формат и Порядок заполнения утверждены Приказом ФНС от 14 октября 2015 г. N ММВ-7-11/450@. Отчитываемся по данной форме мы уже второй раз. Правда, как показала практика, отчетная кампания за первый квартал 2016 г. прошла для налоговых агентов довольно тяжело. Наша задача - не допустить повторения ошибок. А в этом нам помогут многочисленные разъяснения контролирующих органов и, естественно, положения Налогового кодекса.

Форма 6-НДФЛ помимо титульного листа включает два раздела:

Однако прежде чем перейти к нюансам заполнения расчета, разберемся, кто его должен сдавать.

Начнем с азов. Так, обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций и индивидуальных предпринимателей возникает в случае, если они в соответствии со ст. 226 и п. 2 ст. 226.1 Кодекса признаются налоговыми агентами. Таким образом, если компания или ИП не производят выплату доходов физлицам, то обязанности по представлению названного расчета у них не возникает. Данный факт признают и контролирующие органы (см. напр. Письмо ФНС от 4 мая 2016 г. N БС-4-11/7928@). Однако чиновники также отмечают, что в случае представления указанными лицами "нулевого" расчета по форме 6-НДФЛ такой расчет будет принят налоговым органом в установленном порядке.

Надо сказать, что эта оговорка сделана не просто так. К примеру, ваша компания сдавала в установленном порядке справки 2-НДФЛ за 2015 г. в которой были показаны и налогооблагаемый доход физлиц, и соответствующие суммы налога. Логично предположить, что в этом случае инспекторы будут ожидать от вашей организации и расчет по форме 6-НДФЛ. Ну а если они его не получат, то могут оштрафовать организацию за несвоевременно представленный расчет на основании п. 1.2 ст. 126 НК (на 1000 руб. - за каждый полный или неполный месяц просрочки). Одновременно штрафные санкции в размере от 300 до 500 руб. могут быть выписаны и руководителю компании (ч. 1 ст. 15.6 КоАП).

Плюс ко всему, в соответствии с п. 3.2 ст. 76 Кодекса в случае непредставления налоговым агентом в течение 10 дней по истечении установленного срока расчета по форме 6-НДФЛ налоговый орган вправе приостановить операции по его "расчетникам". Очевидно, что подобного рода "недоразумения" можно избежать двумя способами - либо направить в инспекцию пояснения, почему вы не представляете расчет по форме 6-НДФЛ (например, по той причине, что "деятельность не ведется", "зарплата не начисляется и не выплачивается" и т.п.), либо направить в налоговый орган "нулевку" (в "Количество физических лиц, получивших доход" пишем "0", в "Ставка налога" - "13", а в разд. 2 по строкам 100, 120 ставим или любую дату в интервале отчетного периода, или, как рекомендует ГНИВЦ ФНС (разработчик программы "Налогоплательщик ЮЛ"), в разд. 2 в строках 100, 110, 120 указываем дату "01.01.1900", а строки 130 и 140 оставляем незаполненными).

Представляется, что второй вариант предпочтительнее. Во всяком случае, если в инспекцию будет направлена "нулевка", то счет вам точно не "заморозят".

Обратите внимание! В форме расчета обязательны к заполнению реквизиты и суммовые показатели (п. 1.8 Порядка). При отсутствии значения по суммовым показателям указывается ноль ("0").

К слову сказать, Минфин в Письме от 10 мая 2016 г. N 03-04-05/26580 подтвердил, что индивидуальные предприниматели, которые не признаются налоговыми агентами по НДФЛ, расчеты по форме 6-НДФЛ сдавать не должны.

Расчет по форме 6-НДФЛ в общем случае представляется в налоговый орган по месту учета налогового агента. Из этого правила есть ряд исключений. Впрочем, они в точности такие же, как действуют при представлении справок по форме 2-НДФЛ. Так, в иные инспекции должны представить расчет следующие налоговые агенты:

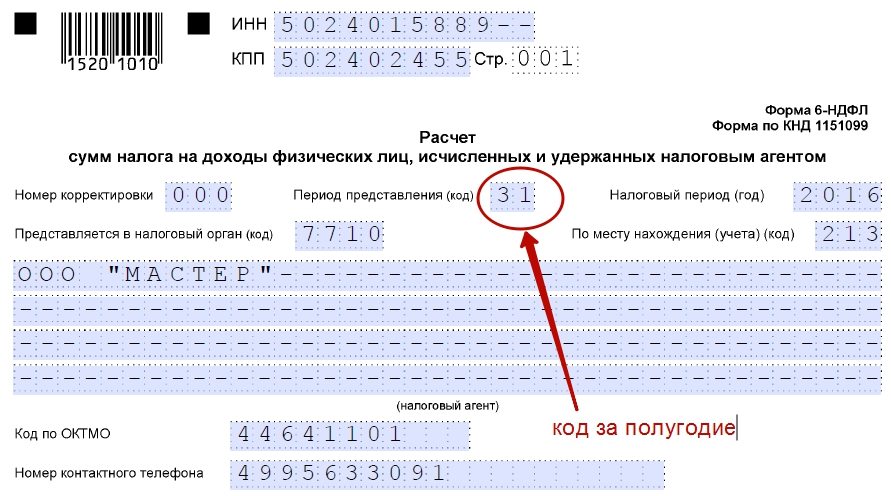

Расчет 6-НДФЛ за полугодие (фрагмент): титульный лист

Расчет по форме 6-НДФЛ состоит всего из двух разделов. В первом из них показываются обобщенные показатели. А во втором - конкретизируются даты и суммы фактически полученных доходов и удержанного НДФЛ.

Здесь важно учесть, что разд. 1 формы 6-НДФЛ мы заполняем нарастающим итогом с начала 2016 г. вплоть до 30 июня 2016 г. А в разд. 2 отражаем только операции за последние три месяца отчетного периода, то есть в нашем случае за апрель, май, июнь.

Именно с заполнением разд. 2 расчета на практике у бухгалтеров возникают определенные затруднения. Поэтому на его формировании остановимся поподробнее.

Данный раздел состоит из нескольких блоков строк 100 - 140.

Строка 100 "Дата фактического получения дохода" разд. 2 заполняется строго с учетом положений ст. 223 Кодекса (см. Письмо ФНС от 30 мая 2016 г. N БС-4-11/9532@). Наиболее распространенные случаи мы представим в виде таблицы 1.

Последний день каждого месяца в течение срока, на который были предоставлены заемные средства (пп. 7 п. 1 ст. 223 НК)

Строка 110 "Дата удержания налога" разд. 2 заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 Кодекса. Первая из названных норм гласит, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика. При этом при выплате налогоплательщику дохода в натуральной форме или при получении налогоплательщиком дохода в виде матвыгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. Однако удерживаемая сумма налога не может превышать 50 процентов от суммы выплачиваемого денежного дохода. Что же касается п. 7 ст. 226.1 Кодекса, то в данной норме прописан порядок исчисления и удержания суммы НДФЛ налоговым агентом при осуществлении операций с ценными бумагами и операций с финансовыми инструментами срочных сделок.

Строка 120 "Срок перечисления налога" разд. 2 заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 Кодекса. В общем случае исчисленную и удержанную сумму НДФЛ надлежит перечислить в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода. Исключение сделано лишь в отношении дохода в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и оплаты отпусков. В этих случаях налог уплачивается не позднее последнего числа месяца, в котором производились такие выплаты.

А в строках 130 и 140 ("Сумма фактически полученного дохода" и "Сумма удержанного налога") отражаются соответствующие суммовые показатели.

Это важно! Согласно п. 7 ст. 6.1 Кодекса в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Соответственно, если установленный Кодексом срок перечисления НДФЛ попадает на выходной нерабочий день, строка 120 расчета 6-НДФЛ заполняется с учетом правил переноса (см. Письмо ФНС от 16 мая 2016 г. N БС-4-11/8568@). А вот дата фактического получения дохода не переносится (см. Письмо ФНС от 16 мая 2016 г. N БС-3-11 /2169). То есть, к примеру, доход в виде оплаты труда за апрель признается 30.04.2016 вне зависимости от того, что этот день является субботой.

Ну а теперь перейдем, собственно, к практическим ситуациям. Разберем наиболее массовые из них.

Пожалуй, самая большая проблема связана с отражением в расчете 6-НДФЛ зарплаты, которая "переходит" из одного отчетного периода в другой. То есть, к примеру, доход в виде оплаты труда признается на последнее число июня 2016 г. а фактически она выплачивается 5 июля 2016 г. (дата условна, устанавливается работодателем самостоятельно).

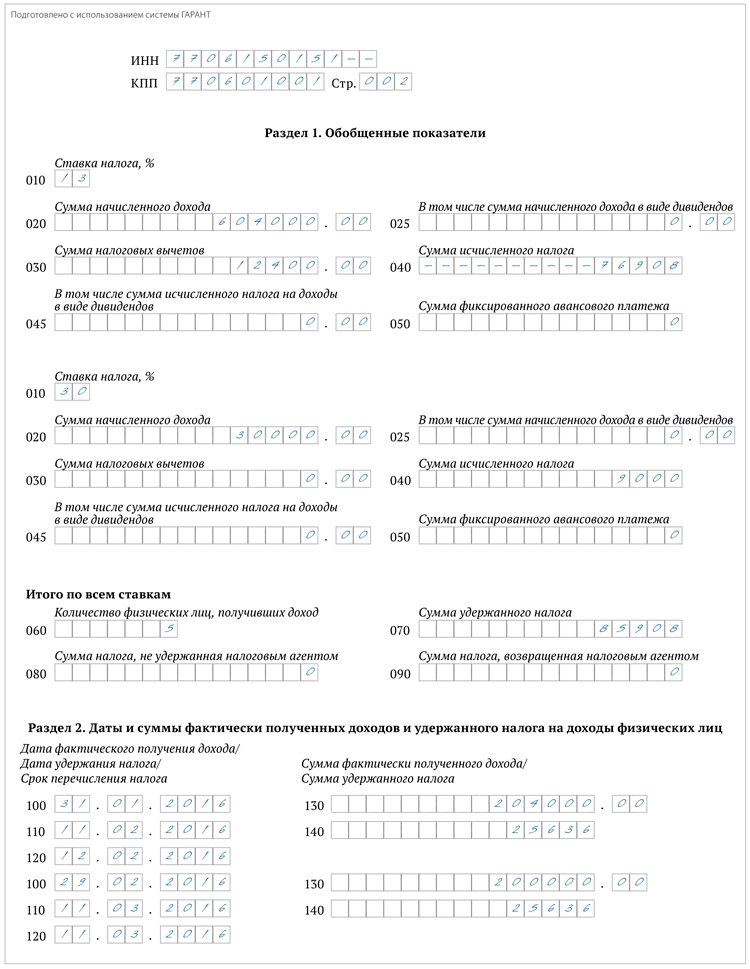

Надо сказать, что таким "переходящим" проблемам контролирующие органы в последнее время уделяют повышенное внимание (см. Письма ФНС от 12 февраля 2016 г. N БС-3-11/553@, от 18 февраля 2016 г. N БС-3-11/650@, от 25 февраля 2016 г. N БС-4-11/3058@ и т.д.). Смысл разъяснений в том, что в случае, если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом отчетном периоде, данная операция отражается в том отчетном периоде, в котором завершена. А в Письме ФНС от 16 мая 2016 г. N БС-4-11/8609 разъяснено, что в таких ситуациях в расчете за период, в котором зарплата начислена, но еще не выплачена, соответствующие суммы не удержанного с этой зарплаты НДФЛ по строке 080 разд. 1 расчета за этот период показывать не надо. В этой строке ставим "0". Сумма же исчисленного налога показывается только по строке 040 (см. таблицу "Образец заполнения раздела 1 расчета 6-НДФЛ за полугодие").

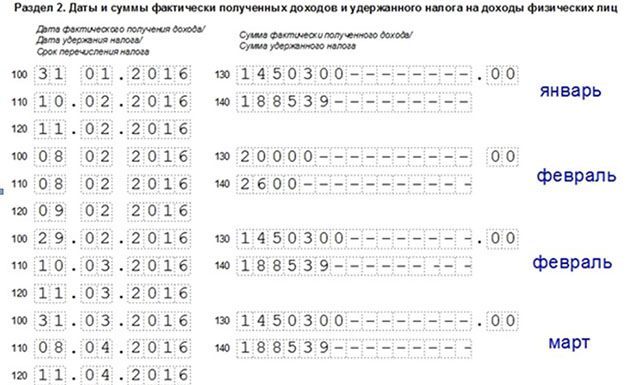

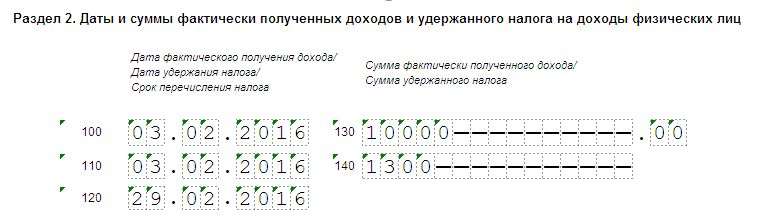

При заполнении разд. 2 расчета 6-НДФЛ за полугодие зарплату за июнь, поскольку она будет выплачена в июле, мы не показываем - она будет отражена в расчете 6-НДФЛ за 9 месяцев (см. таблицу "Образец заполнения раздела 2 расчета 6-НДФЛ за полугодие"). Зато в разд. 2 расчета за полугодие нужно отразить мартовскую зарплату, которая была выплачена в апреле.

Обратите внимание! В аналогичном порядке следует заполнять расчет 6-НДФЛ и в случае, если в течение всего квартала зарплата по тем или иным причинам фактически не выплачивалась - такая зарплата попадает в разд. 2 расчета, но только в периоде, когда она была фактически выплачена (см. Письмо ФНС от 24 мая 2016 г. N БС-4-11/9194).

Также следует иметь в виду, что в случае если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления НДФЛ, строки 100 - 140 разд. 2 расчета по форме 6-НДФЛ заполняются по каждому сроку перечисления налога отдельно (см. Письмо ФНС от 18 марта 2016 г. N БС-4-11/4538@).

В мае - июне 2016 г. стартовала "отпускная" кампания - многие сотрудники предпочитают брать отпуск в летние месяцы. А стало быть, стал актуален вопрос отражения отпускных и соответствующих сумм налога в расчете по форме 6-НДФЛ. И надо сказать, он не утратит своей актуальности и при формировании расчета за 9 месяцев, поскольку отпускная пора еще далеко не закончилась.

Проблема здесь в следующем. Дело в том, что срок уплаты НДФЛ с отпускных выплат и "больничных" пособий один - последнее число месяца, в котором такие доходы были выплачены. Поэтому нам и хотелось бы оптимизировать порядок формирования расчета 6-НДФЛ, выделив под все отпускные, выплаченные в конкретном месяце, в разд. 2 расчета один блок строк 100 - 140.

К сожалению, вынуждены констатировать, что такого рода оптимизация недопустима. Дело в том, что датой получения дохода в виде отпускных для целей обложения НДФЛ является день их выплаты. Соответственно, если вы выплачивали отпускные в разные дни, то и в расчете 6-НДФЛ их придется разнести по разным блокам строк 100 - 140, указав различные даты получения такого дохода.

В ряде случаев уже выплаченные сотруднику отпускные приходится пересчитывать. Такая необходимость может возникнуть, если, к примеру, уже после ухода в отпуск ему была выплачена годовая премия, которая влияет на размер среднего заработка, исходя из которого рассчитываются отпускные, или же в организации всем работникам повышена зарплата и т.п. Представители ФНС в Письме от 24 мая 2016 г. N БС-4-11/9248 разъяснили, что в подобных ситуациях, то есть в случае когда организация (налоговый агент) производит перерасчет суммы отпускных и, соответственно, суммы НДФЛ, в разд. 1 Расчета по форме 6-НДФЛ отражаются итоговые суммы уже с учетом произведенного перерасчета.

Трудовое законодательство допускает, что сотрудник может уйти в отпуск с последующим увольнением или же расторгнуть трудовые отношения, что называется, не отдохнув, а получив компенсацию за неиспользованный отпуск. С одной стороны, произведенные в пользу работника выплаты по своей сути аналогичны, но. Порядок отражения их в учете будет разниться. Ведь НДФЛ с отпускных уплачивается не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК). А НДФЛ с зарплаты и компенсации за неиспользованный отпуск надлежит перечислить в бюджет на следующий день после того, как такой доход был выплачен сотруднику (см. Письмо ФНС от 11 мая 2016 г. N БС-3-11/2094@).

В завершение отметим еще один важный нюанс. Дело в том, что доходы, не подлежащие налогообложению (освобождаемые от налогообложения), перечисленные в ст. 217 Кодекса, в расчете по форме 6-НДФЛ не отражаются (см. напр. Письмо ФНС от 23 марта 2016 г. N БС-4-11/4901). В то же время в данной норме поименованы в том числе и доходы, которые освобождаются НДФЛ не полностью, а в пределах определенного лимита. Например, подарки стоимостью не более 4000 руб. за налоговый период ("излишки" в таком случае попадают в базу по НДФЛ в общем порядке). Соответственно, не забудьте такие "излишки" показать и в расчете 6-НДФЛ.

Для предпринимателей и организаций, которые являются работодателями с 2016 года введен новый отчет 6-НДФЛ, который не замещает, а дополняет отчет 2-НДФЛ. И в отличие от последнего сдается не раз в году, а поквартально. При этом за несвоевременное предоставления данных сведений по сотрудникам может быть вменен штраф.

Сроки предоставления 6-НДФЛКак уже сказали, что декларация предоставляется раз в квартал, по сроку – последний день месяца, следующий 2-й по счету после отчетного квартала:

Важно! Отчетность может предоставляться на бумажных носителях в том случае, если штат компании или предпринимателя не превышает 25 человек. Если штат более 25 человек, то форма предоставляется только в электронном виде.

Нужно ли сдавать нулевой отчет 6 НДФЛ?Если организации или предприниматель не осуществляет свою деятельность, то возникает резонно вопрос: «Сдавать или не сдавать отчетность, ведь ИФНС может оштрафовать за ее не предоставление?». Ответ: «ООО или ИП должны предоставлять данную отчетность, только, если они являются налоговыми агентами, а такая обязанность возникает, если они начисляют и выплачивают зарплату сотрудникам». (НК РФ, ст. 226, Письмо ФНС № БС-4-11/4958 от 23.03.16).

Нюансы заполнения формыПри заполнении 6-НДФЛ необходимо учесть следующие нюансы:

Декларация включает в себя титульный лист и дополнительный лист (раздел 1,2). При чем при необходимости можно использовать дополнительное количество листов для отражения полной информации в разделе 1 и 2. Рассмотрим пример заполнения 6-НДФЛ.

В качестве примера возьмем образец заполнения 6-НДФЛ за второй квартал со следующими данными:

В данном примере рассматривается ситуация, когда заработная плата за март была выплачена в апреле, а за июнь — в июле.

Образец заполнения титульного листаНачинается заполнение с указания ИНН и КПП:

Номер страницы пишем в формате «001».

В поле «номер корректировки»:

Далее ставим код отчетного периода, в поле периода предоставления и указываем в следующем поле год:

После указываем код ИНФН, состоящий из 4-х цифр, узнать его можно на официальном сайте налоговой. перейдя по ссылке.

В строке «кода по месту нахождения» ставил следующее значение:

В следующем полу указывается полное ФИО для предпринимателей, а для организаций –сокращенное наименование, а при отсутствии такого – полное, согласно учредительных документов, например, «МИХАЙЛЕНКО ВЛАДИМИР СЕРГЕЕВИЧ» или же ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ « ФЛАГМАН». Пустые клетки прочеркиваем.

После вносим код ОКТМО той налоговой, куда предоставляется отчетность. Вписываем контактный номер телефона в каждой клеточке. Указываем сколько листов содержит форма и сколько прикладывается к нему подтверждающих документов, например, доверенность лица подписывающего отчет, если это необходимо.

Далее заполняем только левую часть титульного листа – указываем:

Если документ заполняет предприниматель, то в следующем поле не указывается ФИО, а ставятся прочерки, а если директор или представитель, то указывается его полная фамилия, имя и отчество отдельно на каждой строчке и ставим прочерк в пустых клетках. Ниже ставим подпись и дату формирования формы. При наличии доверенности указываем ее реквизиты.

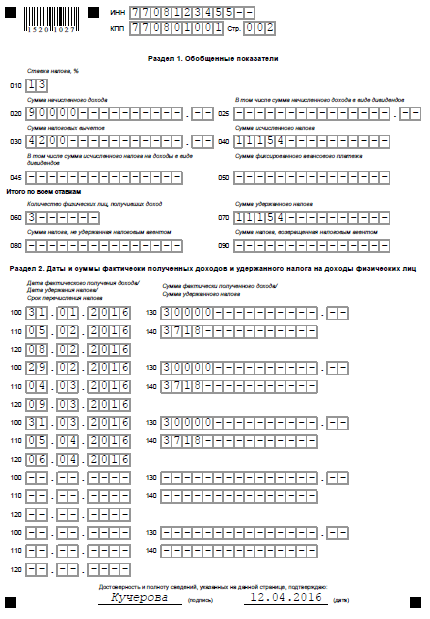

Образец заполнения Раздела №1Важно! Сведения в разделе формируются нарастающим итогом, начиная с первого квартала.

В разделе указываются обобщенные суммы начисленного налога, исчисленного, а также удержанного по всем физическим лицам, с начала налогового периода нарастающим итогом с учетом соответствующей данным доходам налоговой ставке. Данные по доходам по каждой налоговой ставке отражаются отдельно, исключения составляют строки 060-090. Если данные в раздел не вмещаются, то добавляют новый лист.

Порядок заполнения строк раздела №1:

Обращаем внимание! Данные по разделу №2 заполняется не нарастающим итогом – в нем указываются сведения за отчетный квартал о фактически полученном доходе, фактическом удержании с него НДФЛ и сумм, фактически перечисленных в бюджет по всем физическим лицам.

Порядок заполнения строк раздела №2:

Некоторые нюансы заполнения:

Более подробное рассмотрение нюансов заполнения формы 6-НДФЛ можно посмотреть здесь.

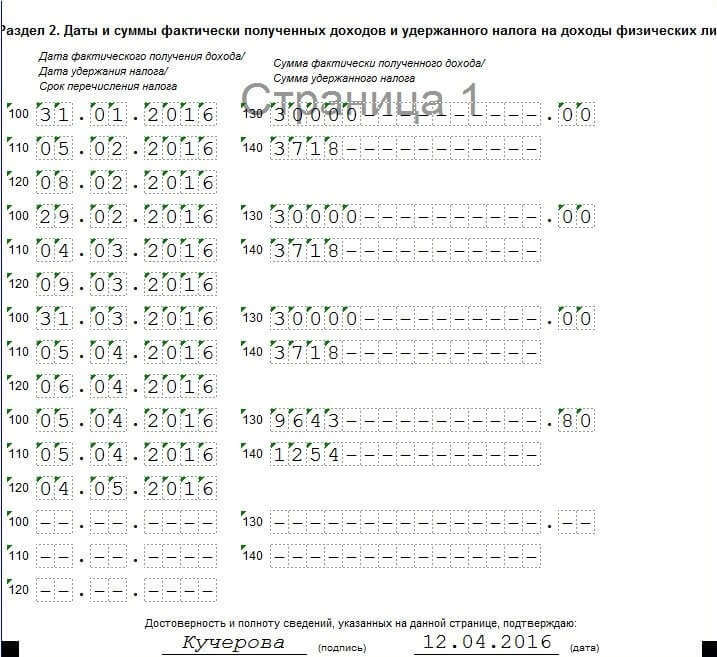

Работник получил отпускные или заработную плату за март 5 апреля в размере 10 000 руб. при этом НФДЛ в размере 1300 руб. был перечислен 7 апреля, заполнять раздел №2 за полугодие нужно так:

Если налоговый агент, которым является предприниматель или организация не предоставили вовремя отчетность, то может быть наложен штраф в размере 1000 рублей по итогам каждого просроченного месяца. Помимо этого через 10 дней просрочки ИФНС может приостановить работу по расчетному счету ООО или ИП. За предоставление неверных сведений размер штрафа составляет 500 руб.

Понравилась статья? Поделитесь с друзьями!

Организации и ИП обязаны сдать 6-НДФЛ за 2 квартал не позднее 1 августа 2016 года. В данной статье приведен пример заполнения 6-НДФЛ за 2 квартал. Также из статьи вы узнаете об отражении в 6-НДФЛ переходящей заработной платы за март и июнь. Статья подготовлена на основе последних рекомендаций от ФНС.

Кто должен представить 6-НДФЛ за полугодиеС 2016 года о суммах НДФЛ, удержанных из доходов физлиц, налоговые агенты обязаны отчитываться ежеквартально по форме 6-НДФЛ. Расчет за первое полугодие 2016 года следует представить по той же форме, что и расчет за I квартал. То есть форме, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450. «Скачать форму 6-НДФЛ за полугодие ».

Имейте в виду, что если в течение полугодия организация или ИП не начисляли и не выплачивали физлицам доходы и не удерживали НДФЛ, то сдавать расчеты 6-НДФЛ не нужно, поскольку в такой ситуации организация или ИП не считаются налоговыми агентами (п. 2 ст. 230 НК РФ). Однако некоторые бухгалтеры полагают целесообразным подстраховаться и, все же, сдают в ИФНС нулевые 6-НДФЛ. Учтите, что нулевой 6-НДФЛ налоговики принять обязаны, несмотря на то, что его можно не представлять. Также см. «Если нет зарплаты, то 6-НДФЛ не сдается », «Нулевой расчет 6-НДФЛ сдавать не нужно ».

Срок сдачи 6-НДФЛ за 2 квартал6-НДФЛ за первое полугодие 2016 года необходимо сдать в ИНФС не позднее 1 августа. Обратите внимание, что 30 и 31 июля – это суббота и воскресенье. В эти дни налоговые инспекции не работают. Поэтому полугодовой расчет можно представить непосредственно 1 августа 2016 года (в понедельник) и это не будет считаться нарушением (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387).

Ближайшие сроки сдачи 6-НДФЛ в 2016 году следующие:

9 месяцев 2016 года

не позднее 31 октября 2016 года

не позднее 3 апреля 2017 года (поскольку 1 и 2 апреля – это суббота и воскресенье)

Состав 6-НДФЛФорма расчета 6-НДФЛ включает в себя:

Теперь поясним, как заполнить 6-НДФЛ за полугодие и приведем примеры заполнения каждого из разделов.

Порядок заполнения 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Этот документы и является основной инструкцией по заполнению 6-НДФЛ .

Титульный листПри заполнении 6-НДФЛ в верхней части титульного листа проставьте ИНН и КПП организации. Если же требуется сдать расчет в отношении физлиц, которые получили выплаты от обособленного подразделения, то проставьте КПП подразделения.

В строку «Номер корректировки» первичного расчета впишите «000». Если же подаете уточенный расчет, то проставьте номер корректировки («001», «002», «003» и т. д.).

Что же касается графы «Период представления (код)», то именно она и будет указывать на то, что вы сдаете расчет именно за полугодие. В этой графе укажите код 31.

В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2016.

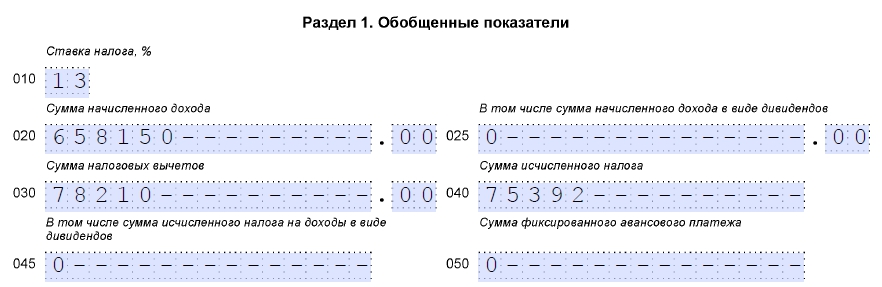

В разделе 1 «Обобщенные показатели» показывайте общую сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога. Раздел 1 заполняйте нарастающим итогом (письмо ФНС России от 18.02.2016 № БС-3-11/650). Соответственно, в разделе 1 за полугодие отражайте показатели за период с 1 января по 30 июня включительно.

Поясним содержание строк раздела 1.

Сумма фиксированных авансовых платежей, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патентам.

Поясним порядок заполнения указанных строк на примере заполнения 6-НДФЛ за полугодие. Возьмем для примера следующие условия:

В итоге раздел 1 будут выглядеть так:

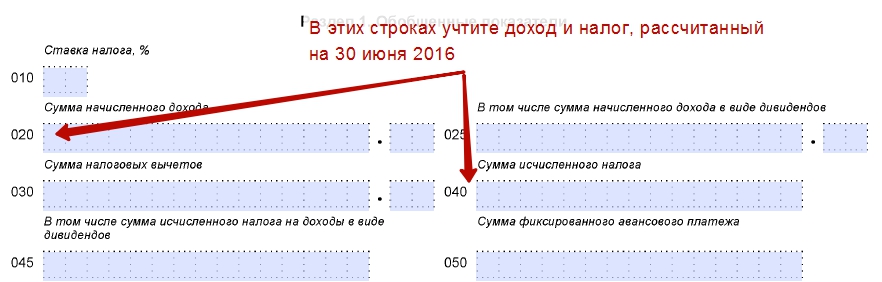

Обратите внимание, что 6-НДФЛ заполняют именно на отчетную дату, то есть на 30 июня. Поэтому любые операции, которые вы провели позже 30 июня в раздел 1 за полугодие попадать не должны (письмо ФНС России от 27.04.2016 № БС-4-11/7663). Но что делать с заработной платой за июнь, которую работники получили в июле 2016 года, то есть, уже в 3 квартале? Поясним на примере.

Предположим, что заработную плату за июнь ООО «Альфа» выплатила работникам 5 июля 2016 года. См. «Новые сроки выплаты зарплаты в 2016 году: что изменилось ». Бухгалтер признал доход за июнь полученным и рассчитал НДФЛ в последний день месяца, за который выплачивается зарплата. То есть, 30 июня. Тем самым, бухгалтер исполнил требование пункта 2 статьи 223 НК РФ. Начисленный доход и исчисленный на 30 июня НДФЛ в разделе 1 бухгалтеру нужно показать по строкам 020 и 040.

Теперь поясним, что отражать в остальных строках раздела 1.

Количество человек, получивших доход в течение полугодия.

Сумма НДФЛ, удержанного в отчетном периоде.

Сумма НДФЛ, которая была исчислена, но не удержана в текущем отчетном периоде. Обратите внимание: речь идет именно о суммах, которые налоговый агент должен был удержать до конца отчетного периода, но по каким-либо причинам не смог этого сделать.

Сумма НДФЛ, возвращенная налоговому агенту в соответствии со статьей 231 НК РФ.

Вернемся к нашему примеру и разберемся, как показать зарплату за июнь и налог с этой зарплаты в строках 060-090 раздела 1. Возьмем такие условия:

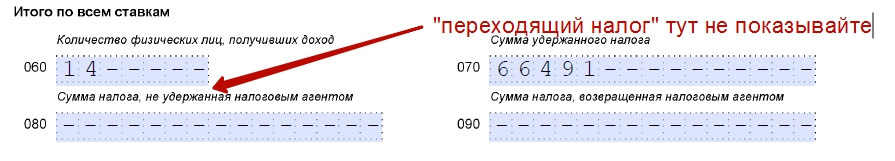

Налог с зарплаты за июнь, который удержите в июле, не надо включать в строку 070 расчета за полугодие (письмо ФНС России от 16.05.2016 № БС-4-11/8609). В строке 070 показывайте только тот налог, который вы уже фактически удержали на 30 июня. В связи с этим суммы исчисленного (строка 040) и удержанного налога (строка 070) могут не совпадать. Это вполне нормально и не является каким-то нарушением со стороны налогового агента.

Но что же делать с налогом с зарплаты за июнь 2016 года в размере 8901 рубль (75 392 руб. – 66 491 руб.)? Нужно ли перенести эту сумму в строку 080 раздела 1, предназначенную для неудержанного налога? Нет, не нужно. Такой вывод следует из письма ФНС России от 16.05.2016 № БС-4-11/8609. В строке 080 следует показывать только тот налог, который не был удержаны по каким-либо субъективным причинам (например, если налог не перечислен из-за тяжелого финансового положения компании). Просто «переходящий налог» в строке 080 не отражают, поскольку налоговый агент и не должен был его удерживать на отчетную дату.

В разделе 2 указывают следующие данные:

Поясним предназначение строк раздела 2:

Не позднее 31 октября нужно подготовить и отправить налоговым инспекторам отчетность за 9 месяцев по форме 6-НДФЛ. Пример заполнения 6-НДФЛ, подготовленный нами, поможет сориентироваться в отчете.

Форму 6-НДФЛ сдают налоговые агенты (п. 2 ст. 230 Налогового кодекса РФ). Это компании и предприниматели, которые выплачивают физическим лицам доходы, облагаемые НДФЛ. Отчет включает сводные данные о доходах физлиц, исчисленном, удержанном и перечисленном налоге. В нем нет разбивки по каждому человеку. Но зато есть расшифровка по датам, когда:

Если штат бухгалтерии небольшой, формировать 6-НДФЛ можно автоматически, в Программе Главбух: зарплата и кадры. Онлайн-сервис рассчитывает выплаты, НДФЛ и взносы и сам заполняет отчетность. Бесплатный доступ на 2 месяца можно включить прямо сейчас.

Порядок заполнения 6-НДФЛРасчет состоит из двух листов. Первый – титульный. Второй состоит из двух разделов. В первом приводят общие суммы доходов и налога, во втором дают расшифровку по датам.

Титульный лист 6‑НДФЛ похож на титульные листы налоговых деклараций.

Период представления. В эту строку впишите код 33. Он обозначает отчет за 9 месяцев. Коды для всех периодов есть в приложениях 1 и 2 к Порядку, утвержденному приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Налоговый период. В этой строке напишите год, за который отчитываетесь, 2016. Не важно, что сейчас вы сдаете расчет только за 9 месяцев.

По месту нахождения (учета). Код в этой строке зависит от того, в какую инспекцию компания сдает расчет. Так, в отчете, который компания представляет по своему месту учета, нужно вписать код 212. А в отчете в инспекцию, где стоит на учете подразделение, – 220. Другие коды можно посмотреть в приложении № 2 к приказу № ММВ-7-11/450.

Ниже мы показали, как оформить титульный лист 6-НДФЛ (пример заполнения).

6-НДФЛ: пример заполнения титульного листа

Раздел 2. После титульного листа переходим к разделу 2 расчета. В нем надо отразить все облагаемые НДФЛ доходы, которые компания выплачивала физическим лицам в III квартале. Это зарплата, отпускные, больничные, вознаграждения подрядчикам, подарки в части, превышающей 4000 руб. и т. д. Но не общими суммами, а с расшифровкой по датам, когда человек получил доход, когда компания удержала налог и перечислила его в бюджет.

Чтобы по каждому доходу налоговый агент мог показать эти даты, раздел 2 поделили на пять одинаковых блоков. В каждом блоке — по пять строк с одинаковыми номерами: 100, 110, 120, 130 и 140.

Строка 100 «Дата фактического получения дохода». Для разных выплат физическим лицам Налоговый кодекс устанавливает разные даты фактического получения доходов. Речь идет о дате, на которую налоговый агент должен рассчитать сумму НДФЛ (п. 3 ст. 226 Налогового кодекса РФ). Как ее определить, сказано в статье 223 Налогового кодекса РФ. К примеру, для зарплаты это последний день месяца, за который ее начисляют. Для отпускных и больничных – день, когда деньги выдали сотруднику из кассы или перевели на его карту с расчетного счета компании.

Все доходы в 6‑НДФЛ перечисляйте по порядку с июля по сентябрь.

Строка 110 «Дата удержания налога». По этой строке надо привести дату, когда компания удержала налог с дохода физического лица. Кодекс требует удерживать налог в день выплаты дохода (п. 4 ст. 226 Налогового кодекса РФ). Поэтому в строке 110 ставьте дату, когда выдали физлицу деньги из кассы или перечислили их на его счет в банке. К примеру, если зарплату за август компания выдала 5 сентября, то датой удержания налога будет 5 сентября. Если компания задерживает зарплату и за август и выдала ее только 30 сентября, то приведите в строке 110 эту дату.

Строка 120 «Срок перечисления налога». Здесь приведите дату, когда по правилам Налогового кодекса компания должна перечислить налог с дохода. Например, по отпускным и больничным это последний день месяца, в котором их выплачивают (п. 6 ст. 226 Налогового кодекса РФ).

Строка 130 «Сумма фактически полученного дохода». В этой строке напишите доходы физлиц в рублях и копейках. Так как с аванса по зарплате НДФЛ не удерживают, на дату получения дохода в виде зарплаты напишите в расчете ее общую сумму за месяц. То есть сумму зарплаты, с которой вы рассчитали налог за весь этот месяц.

Строка 140 «Сумма удержанного налога». Впишите сюда сумму налога, которую должны были удержать с дохода. Не важно, полностью вы перечислили ее в бюджет или нет. Также не имеет значения, если вы по ошибке удержали у работника меньше, а к моменту заполнения отчета обнаружили эту ошибку.

В разделе 1 расчета надо привести общие суммы доходов и налога за 9 месяцев. По каждой налоговой ставке заполняют новый раздел 1. Например, если применяете ставки 13 и 35 процентов, то у вас получится два раздела 1 на отдельных листах.

Смотрите, как оформить разделы 1 и 2 формы 6-НДФЛ (пример заполнения).

6-НДФЛ: пример заполнения разделов 1 и 2

Расчет по форме 6-НДФЛ нужно сдавать ежеквартально (абз. 3 п. 2 ст. 230 Налогового кодекса РФ). Точные даты для отчетности за 2016 год мы привели в таблице: