Рейтинг: 4.8/5.0 (1829 проголосовавших)

Рейтинг: 4.8/5.0 (1829 проголосовавших)Категория: Бланки/Образцы

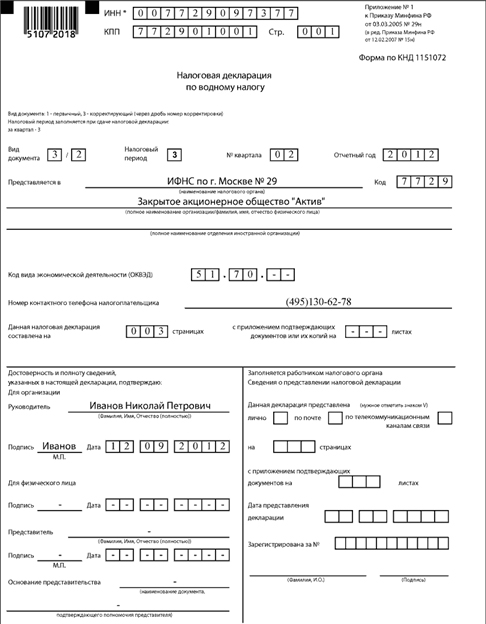

Налоговая декларация по водному налогудостаточно проста в заполнении, но у тех, кто с ней никогда не сталкивался, она может вызывать вопросы, особенно в свете последних изменений, внесенных в гл. 25.2 НК РФ с 2015 года. Рассмотрим, как заполняется декларация по водному налогу.

Обратите внимание! Последний отчетный период для формы декларации, порядок заполнения которой описан в статье, 4 квартал 2015 года. Далее форма изменяется.

Что представляет собой декларация по водному налогуНалоговая декларация по водному налогу и правила ее оформления утверждены приказом Минфина РФ от 03.03.2005 № 29н. Сейчас этот приказ применяется в редакции от 12.02.2007.

Помимо титульного листа и листа с дополнительными сведениями о налогоплательщике-физлице, заполняемых стандартно, в декларации есть еще два раздела. Раздел 1 является сводным, а раздел 2 (основной) разбивается на четыре подраздела — по числу основных способов водопользования.

Количество листов в каждом подразделе раздела 2 зависит от числа водных объектов, используемых налогоплательщиком, количества имеющихся у него лицензий (договоров водопользования) и целей использования воды. В каждом подразделе присутствуют строки для отражения названия водного объекта, реквизитов лицензии (договора водопользования) и кода водопользования. В подразделе 2.1 дополнительно указывают код цели забора воды.

Различие в территориальном расположении водных объектов определяет разницу в коде ОКАТО (ОКТМО), строки для указания которого также имеются в каждом подразделе.

За налоговый период по водному налогу принят квартал, и декларацию составляют ежеквартально по данным 3 месяцев, входящих в этот временной промежуток.

Представляют в ИФНС только те подразделы раздела 2 декларации, для заполнения которых у налогоплательщика имеются данные.

Заполняем раздел по забору водыРасчет водного налога по забору воды из водных источников зависит от лимита водопользования, установленного в лицензии (договоре водопользования).

Исключением является забор воды для водоснабжения населения, объем которого не лимитируется. Поэтому в подразделе 2.1 указывают квартальное значение лимита водопользования, а общий объем забранной воды разбивается на два значения: в пределах лимита и сверх него.

Соответственно, приводятся и две ставки налога. Ставка для объема в пределах лимита определяется по данным подп. 1 п. 1 ст. 333.12 НК РФ в зависимости от расположения водного объекта и его типа (поверхностный или подземный). Для 2015 года она, в соответствии с п. 1.1 ст. 333.12 НК РФ, умножается на повышающий коэффициент 1,15. Ставка для сверхлимитного объема получается 5-кратным увеличением ставки, рассчитанной для объема в пределах лимита (п. 2 ст. 333.12 НК РФ).

Суммы налога по каждому объему рассчитываются путем умножения соответствующего объема на соответствующую ставку. Результат сложения этих двух сумм отражается в итоговой строке подраздела 2.1.

Если воду забирают без применения средств измерения ее объема, то к ставке применяют еще один повышающий коэффициент — 1,1 (п. 4 ст. 333.12 НК РФ). А если подземные воды забирают с целью их дальнейшей продажи, то для ставки используется 10-кратный повышающий коэффициент.

При наличии оснований к использованию нескольких коэффициентов все они применяются путем перемножения. В декларации в строке «Ставка» показывается конечный результат умножения исходной ставки на все использованные коэффициенты, округленный до целых рублей.

Когда подраздел 2.1 заполняется по результатам отбора воды для водоснабжения населения, то для расчета налога применяют ставку, установленную п. 3 ст. 333.12 НК РФ на соответствующий год. Повышающие коэффициенты к ней не применяют.

Заполняем раздел по использованию акваторииВодный налог по использованию акватории рассчитывается как произведение площади предоставленной в пользование акватории, которая указана в лицензии (договоре водопользования), на ставку налога.

Ставка определяется по данным подп. 2 п. 1 ст. 333.12 НК РФ в зависимости от места расположения водного объекта. В 2015 году к этой ставке применяют повышающий коэффициент 1,15, установленный п. 1.1 ст. 333.12 НК РФ.

Сумму налога к уплате указывают в итоговой строке подраздела 2.2.

Заполняем раздел по гидроэнергетикеАналогичным образом, как произведение объема выработанной за квартал электроэнергии и соответствующей ставки, рассчитывается водный налог по гидроэнергетике. Ставка берется по таблице из подп. 3 п. 1 ст. 333.12 НК РФ. Для 2015 года она повышается умножением на коэффициент 1,15, установленный п. 1.1 ст. 333.12 НК РФ.

Сумму налога, которую следует уплатить, указывают в итоговой строке подраздела 2.3.

Заполняем раздел по лесосплавуПри расчете суммы водного налога по лесосплаву база, от которой он рассчитывается, определяется по формуле, представляющей собой произведение объема сплавленного леса на расстояние сплава, деленное на 100. Налоговая ставка берется по таблице из подп. 4 п. 1 ст. 333.12 НК РФ и для 2015 года повышается умножением на коэффициент 1,15, установленный п. 1.1 ст. 333.12 НК РФ.

Сумму налога, который позже будет уплачен в бюджет, указывают в итоговой строке подраздела 2.4.

При сплаве леса на разные расстояния подраздел 2.4 для одного водного объекта заполняется по количеству листов, соответствующему этим расстояниям.

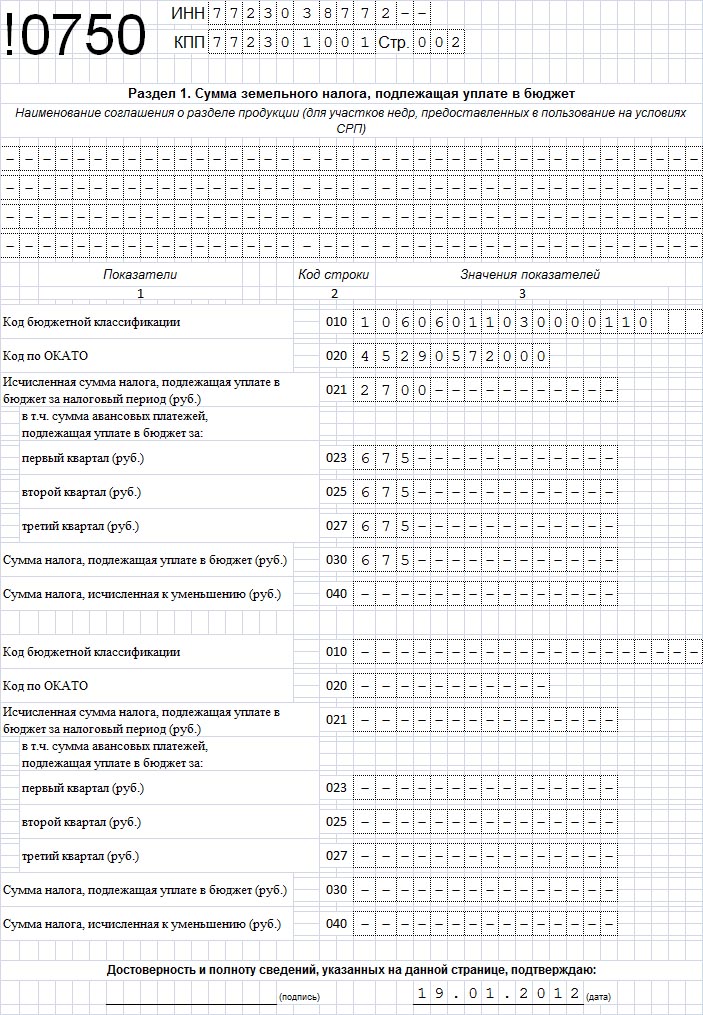

Заполняем сводный разделВ разделе 1 суммы налога, начисленные в подразделах раздела 2, группируются по кодам ОКАТО (ОКТМО). Общая сумма значений налога в разделе 1 должна быть равна сумме итоговых значений всех листов подразделов раздела 2.

Согласно Приказу ФНС России от 09.11.2015 № ММВ-7-3/497@ [1] за I квартал 2016 года надо будет отчитаться по водному налогу с помощью декларации в новой форме. Прежняя форма декларации по данному налогу действовала весьма продолжительный срок – более 10 лет. Она была утверждена Приказом Минфина России от 03.03.2005 № 29н и этим ведомством теперь отменена [2].

В данной статье расскажем нашим читателям о том, как теперь следует отчитываться по водному налогу крымчанам и севастопольцам.

Общие требования к декларации по водному налогу в 2016 году.

Можно ожидать, что в течение столь продолжительного действия прежняя форма декларации устарела, хотя, отметим, все, что касается водного налога, в наименьшей степени подвергается изменениям. Тем не менее в замене прежней формы появилась необходимость.

В частности, новая форма более адаптирована для машинной обработки, а тем более для передачи ее в электронном виде.

Ее состав несколько видоизменен. В виде отдельной формы, а не второй страницы титульного листа подается лист, в котором следует указать сведения о налогоплательщике – физическом лице, не являющемся индивидуальным предпринимателем. В силу п. 1 ст. 333.8 НК РФ и такое физическое лицо может быть признано плательщиком водного налога, если оно осуществляет пользование водными объектами, подлежащее лицензированию в соответствии с законодательством РФ. Названный лист подается только физическим лицом, не являющимся ИП, и только если он не указал свой ИНН в титульном листе.

Непосредственно в декларацию по водному налогу в 2016 году включаются только разд. 1 «Сумма налога, подлежащая уплате в бюджет» и 2 «Расчет налоговой базы и суммы водного налога».

Непосредственно в декларацию по водному налогу в 2016 году включаются только разд. 1 «Сумма налога, подлежащая уплате в бюджет» и 2 «Расчет налоговой базы и суммы водного налога».

Раздел 2 включает в себя два подраздела: 2.1 «Расчет налоговой базы и суммы водного налога при заборе воды из водного объекта» (он соответствует такому же подразделу прежней формы декларации) и 2.2 «Расчет налоговой базы и суммы водного налога при использовании водного объекта, за исключением забора воды». То есть, как видно, подразд. 2.2 заполняется в случае любой формы использования воды, кроме ее забора. А прежняя форма включала вместо него три раздела, в которых отдельно велся расчет налога при использовании акватории водного объекта, для целей гидроэнергетики и лесосплава в плотах и кошелях. Но теперь во всех этих трех случаях заполняется именно подразд. 2.2.

Заполняются налогоплательщиком только те подразделы, которые предназначены для отражения видов водопользования, им фактически осуществляемых. При подаче уточненной декларации представляются только те разделы, которые присутствовали в первоначально поданной декларации.

Согласно п. 5 ст. 81 НК РФ уточненная налоговая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения. То есть если вы подаете уточненную декларацию за один из периодов 2015 года, то вы должны представить ее по форме, которая была утверждена Приказом Минфина России № 29н.

Теперь специально указывается, что все значения стоимостных показателей декларации по водному налогу в 2016 году проставляются в полных рублях (п. 2.1 Порядка заполнения налоговой декларации по водному налогу [3]. далее – Порядок). Впрочем, смысл такого указания не вполне понятен. Ведь под стоимостными показателями в данной декларации можно понять только налоговую ставку или сумму налога. Но налоговую ставку все?таки следует указывать точно, в том числе со знаками после запятой, это предусматривает и сама форма декларации. А в отношении суммы налога есть общее положение для всех налогов – в п. 6 ст. 52 НК РФ сказано, что она всегда исчисляется в полных рублях.

К заполнению декларации по водному налогу предъявляются общие для всех форм деклараций, утверждаемых ФНС, требования, в частности, требуется сквозная нумерация страниц начиная с титульного листа.

Кроме того, заполнять декларацию по водному налогу на бумажном носителе теперь можно ручкой любого типа черного, фиолетового или синего цвета. В отношении прежней формы было предусмотрено, что она должна заполняться только шариковой или перьевой ручкой, черным либо синим цветом, но не фиолетовым, который теперь допускается.

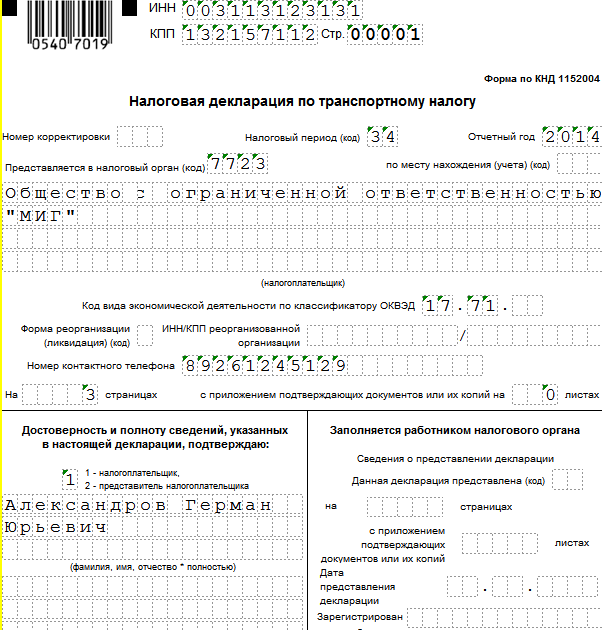

Заполнение титульного листа.В титульном листе появились поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации». Коды форм реорганизации и код ликвидации организации приведены в приложении 1 к Порядку (0 – ликвидация, 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением).

Признаки первичной и скорректированной декларации теперь имеют такой же вид, как и во всех других декларациях, утвержденных ФНС. То есть если подается первичная декларация, то номер корректировки – 000, если скорректированная, то 001, 002 и т. д. В прежней форме требовалось указать вид документа (1 – первичный, 3 – корректирующий), а через дробь – номер корректировки (0 – если первичная).

В соответствии со ст. 333.11 НК РФ налоговым периодом по водному налогу является квартал. Поэтому в прежней форме декларации в титульном листе просто указывались код налогового периода (всегда – цифра «3», обозначающая квартал) и – в другом поле – номер квартала.

Теперь для каждого квартала предусмотрен специальный код, в том числе с учетом возможной реорганизации (ликвидации) организации (приложение 1 к Порядку):

В поле «Представляется в налоговый орган (код)» проставляется один из трех возможных вариантов. Если речь идет о налоговом органе, в котором налогоплательщик стоит на учете как крупнейший, там нужно прописать код 213, если декларация по водному налогу в 2016 году сдается по месту постановки на учет налогоплательщика при выполнении соглашения о разделе продукции – 250. Во всех остальных случаях ставится код 255.

Расчет налога при заборе воды.Первым делом осуществляется расчет налоговой базы и суммы налога в разд. 2. После его заполнения данные переносятся в разд. 1 отдельно по каждому ОКТМО. Экземпляров каждого подраздела разд. 2 может быть представлено несколько. Так, подразд. 2.1 заполняется отдельно по каждому водному объекту и каждой лицензии с учетом целевого использования забранной воды, а также отдельно по каждой налоговой ставке.

По строке 030 следует указать наименование водного объекта. Только в случае, если вода забирается из подземного водного объекта, в данной строке прописывается регистрационный номер артезианской скважины, например: «Артезианская скважина № ____».

В следующей строке отражаются серия, номер и вид лицензии на водопользование, например: «СЕВ;34567; БРБДК» (разделение точкой с запятой обязательно).

В следующей строке отражаются серия, номер и вид лицензии на водопользование, например: «СЕВ;34567; БРБДК» (разделение точкой с запятой обязательно).

По строке 050 указывается код водопользования, специальный для каждого региона РФ. Для Республики Крым и Севастополя в п. 5.1.5 Порядка определены особые коды: 50091 и 50092 соответственно. Однако обратим внимание на то, что данные коды указываются при заборе воды из водных объектов, расположенных на территории поименованных регионов.

По нашему мнению, под такими объектами следует понимать реки и озера. Но для забора воды из морских вод в п. 1.3 приложения 4 к Порядку указаны отдельные коды, в частности, для Черного моря – 13050, а для Азовского – 13040.

По строке 060 указывается общий фактический объем воды (в тыс. куб. м), забранной из данного водного объекта за налоговый период. Этот объем, с одной стороны, должен включать всю использованную воду, в пределах лимита и сверх него. С другой стороны, в него должны также входить фактический объем воды, забранной из водного объекта в целях, не признаваемых объектом налогообложения, на основании п. 2 ст. 333.9 НК РФ (строка 070) и объем воды, признаваемый объектом налогообложения (строка 100).

Строка 100, в свою очередь, включает в себя данные, приведенные по строкам 101 «Фактический объем воды, забранной из водного объекта за налоговый период, в пределах установленного лимита» и 102 (то же самое сверх лимита). Лимит водопользования (в тыс. куб. м), установленный в лицензии для данного водного объекта и данной цели водопользования, указывается в строке 090.

По строке 080 проставляется код цели забора воды в соответствии с приложением 5 к Порядку. Он может принимать три значения: 1 – водоснабжение населения; 2 – забор подземных вод (за исключением промышленных, минеральных и термальных вод) в целях их реализации после обработки, подготовки, переработки и (или) упаковки в тару; 3 – иные цели.

По строке 110 указывается налоговая ставка, которая применяется при заборе воды в пределах установленного лимита (пп. 1 п. 1 ст. 333.12 НК РФ). Но ставки водного налога в отношении водных объектов, расположенных на территории Республики Крым и Севастополя, Налоговым кодексом до сих пор не установлены (за исключением забора морской воды (для Черного и Азовского морей – 14,88 руб. за 1 тыс. куб. м [4] )).

Факт отсутствия ставок для упомянутых водных объектов констатировал Минфин в письмах от 30.11.2015 № 03?06?06?02/69342, от 14.07.2015 № 03?06?06?02/40280 и от 10.07.2015 № 03?06?05?02/39744 и в результате рекомендовал на основании п. 3 ст. 333.12 НК РФ в 2015 году в отношении забора водных ресурсов из водных объектов для водоснабжения населения применять ставку в размере 81 руб. за 1 тыс. куб. м вне зависимости от места расположения водного объекта (на 2016 год данная ставка составляет 93 руб. за 1 тыс. куб. м). Правомерность такого подхода подтверждается в абз. 4 п. 5.1.13 Порядка.

Если вода использована сверх лимита, ставка для соответствующего объема указывается по строке 120, а определяется она согласно п. 2 ст. 333.12 НК РФ при наличии утвержденных лимитов в пятикратном размере налоговых ставок с учетом коэффициентов, прописанных в п. 1.1 ст. 333.12 НК РФ. То есть при заборе воды из Черного или Азовского моря такая ставка в 2016 году с учетом округления составит 98 руб. (14,88 руб. х 1,32 х 5).

Коэффициент, который применяется на основании п. 1.1 ст. 333.12 НК РФ (в 2016 году – 1,32), указывается в строке 130. Если в соответствии с п. 4 ст. 333.12 НК РФ применяется коэффициент, предусмотренный на случай отсутствия средств измерений (технических систем и устройств с измерительными функциями) для измерения количества водных ресурсов, забранных (изъятых) из водного объекта (равен 1,1), то он включается в строку 140.

В строке 150 отражается значение коэффициента, установленного п. 5 ст. 333.12 НК РФ, при добыче подземных вод (за исключением промышленных, минеральных и термальных вод) в целях их реализации после обработки, подготовки, переработки и (или) упаковки в тару (равен 10).

Сумма налога, подлежащая уплате в бюджет с учетом данных, приведенных в предыдущих строках, указывается в строке 160 и рассчитывается по следующей формуле: (строка 101 x строка 110 x строка 130 x строка 140 x строка 150) + (строка 102 x строка 120 x строка 130 x строка 140 x строка 150). Полученное значение округляется до полного рубля.

Расчет налога при использовании воды без ее забора.Подраздел 2.2, как и подразд. 2.1, заполняется отдельно по каждому водному объекту и каждой лицензии, по каждой налоговой ставке, а также по каждому виду пользования.

По строкам 030 и 040 отражаются наименование водного объекта и сведения о лицензии соответственно.

В строке 050 в произвольной форме указываются сведения о договоре на водопользование (договоре пользования водными объектами), заключенном налогоплательщиком с органом (органами) исполнительной власти субъекта (субъектов) РФ и определяющим площадь предоставленного в пользование водного пространства.

Строка 060, как и аналогичная строка в подразд. 2.1, предназначена для занесения кода водопользования из списка, приведенного в приложении 4 к Порядку. Об этом говорится в п. 5.2.6 Порядка, но не уточняется, что водопользователи Крыма и Севастополя должны здесь указывать особые коды.

В связи с этим мы находим подходящие для этих регионов коды в данном приложении в разд. 2.2 «Использование акватории водных объектов территориального моря Российской Федерации и внутренних морских вод» (для Азовского моря – 22040, для Черного – 22050), 3 «Использование водных объектов без забора воды для целей гидроэнергетики» (для прочих рек и озер –32100), 4 «Использование водных объектов для целей лесосплава в плотах и кошелях» (для прочих рек и озер – 41200).

При указании в строке 060 кодов 22040 или 22050 в строках 080 – 100 ставится прочерк. При этом по строке 070 площадь предоставленного водного пространства прописывается в квадратных километрах, а определяется она по данным лицензии на водопользование или договора на водопользование (договора пользования водными объектами), в случае отсутствия в лицензии (договоре) таких данных – по материалам соответствующей технической и проектной документации.

Если в строке 060 указан код 32100, то по строкам 070 и 090 – 100 ставится прочерк, а в строке 080 показывается количество произведенной за налоговый период электроэнергии в тысячах киловатт-часов.

Если в строке 060 отражен код 41200, то прочерк ставится в строках 070 – 080, по строке 090 прописывается объем сплавляемой древесины, а по строке 100 – расстояние сплава леса в километрах.

По строке 110 указывается налоговая ставка, установленная п. 1 ст. 333.12 НК РФ:

Приведенные ставки также корректируются на коэффициент, предусмотренный п. 1.1 ст. 333.12 НК РФ, он указывается в строке 120 (в 2016 году – 1,32).

Окончательная сумма налога отражается в строке 130. Так, если в строке 060 указан код 22040 или 22050, то расчет производится по следующей формуле: (строка 070 х строка 110 х строка 120) / 4.

Если в строке 060 указан код 32100, то сумма налога рассчитывается так: строка 080 х строка 110 х строка 120.

При указании в строке 060 кода 41200 применяется следующая формула: (строка 090 х строка 100 х строка 110 х строка 120) / 100.

Во всех трех случаях полученное значение округляется до полного рубля в соответствии с действующим порядком округления.

[1] Зарегистрировано в Минюсте России 26.01.2016 № 40785.

[2] Приказ Минфина России от 16.11.2015 № 176н.

[3] Приложение 2 к Приказу ФНС России № ММВ-7-3/497@.

[4] При этом на основании п. 1.1 ст. 333.12 НК РФ налоговые ставки, указанные в п. 1 данной статьи, в 2015 и 2016 годах увеличиваются на коэффициенты, равные соответственно 1,15 и 1,32. То есть в 2016 году ставка налога при заборе воды из Черного или Азовского моря составляет 20 руб. (округляется до полного рубля согласно абз. 3 п. 1.1 ст. 33.12 НК РФ).

Е. С. Казаков

эксперт журнала «Бухгалтер Крыма», №3, март, 2016 г.

Зарегистрировано в Минюсте России 26 января 2016 г. N 40785

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБАПРИКАЗ

от 09.11.15 N ММВ-7-3/497@

ОБ УТВЕРЖДЕНИИ ФОРМЫ НАЛОГОВОЙ ДЕКЛАРАЦИИ

ПО ВОДНОМУ НАЛОГУ, ПОРЯДКА ЕЕ ЗАПОЛНЕНИЯ, А ТАКЖЕ ФОРМАТА

ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО ВОДНОМУ НАЛОГУ

В ЭЛЕКТРОННОЙ ФОРМЕ

В соответствии с пунктом 4 статьи 31 и статьей 80 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2015, N 29, ст. 4358), в целях реализации положений главы 25.2 "Водный налог" части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2004, N 31, ст. 3219; 2015, N 41, ст. 5632) приказываю:

форму налоговой декларации по водному налогу согласно приложению N 1 к настоящему приказу;

порядок заполнения налоговой декларации по водному налогу согласно приложению N 2 к настоящему приказу;

формат представления налоговой декларации по водному налогу в электронной форме согласно приложению N 3 к настоящему приказу.

2. Установить, что настоящий приказ применяется начиная с представления налоговой декларации за I квартал 2016 года.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего вопросы методологического и организационного обеспечения работы налоговых органов по вопросам исчисления в соответствующий бюджет налогов и сборов, иных обязательных платежей (за исключением транспортного налога, налога на имущество организаций, налога на имущество физических лиц, земельного налога, налога на доходы физических лиц).

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение N 1

к приказу ФНС России

от 09.11.2015 N ММВ-7-3/497@

Форма по КНД 1151072

Утвержден

приказом ФНС России

от 09.11.2015 N ММВ-7-3/497@

I. Общие положения

1.1. Налоговая декларация по водному налогу (далее - Декларация) заполняется организациями и физическими лицами, в том числе индивидуальными предпринимателями, признаваемыми налогоплательщиками водного налога в соответствии со статьей 333.8 Налогового кодекса Российской Федерации (далее - Кодекс).

Декларация состоит из:

Сведений о физическом лице, не являющемся индивидуальным предпринимателем;

Раздела 1 "Сумма налога, подлежащая уплате в бюджет";

Раздела 2 "Расчет налоговой базы и суммы водного налога", состоящего из подраздела 2.1 "Расчет налоговой базы и суммы водного налога при заборе воды из водного объекта" и подраздела 2.2 "Расчет налоговой базы и суммы водного налога при использовании водного объекта, за исключением забора воды".

1.2. Налогоплательщики представляют Декларацию в составе: титульного листа, сведений о физическом лице, не являющемся индивидуальным предпринимателем раздела 1, подразделов 2.1 и 2.2 в зависимости от осуществляемых видов водопользования, признающихся объектами налогообложения в соответствии с пунктом 1 статьи 333.9 Кодекса.

1.3. В случае представления налогоплательщиком в налоговый орган уточненной Декларации необходимо учесть, что представлению подлежат те разделы Декларации и приложения к ним, которые ранее были представлены налогоплательщиком, с учетом внесенных в них изменений.

1.4. Декларация заполняется в отношении сумм водного налога, подлежащих уплате в бюджет по соответствующему коду (кодам) муниципального образования в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (далее - код по ОКТМО). При этом в Декларации, представляемой в налоговый орган, указываются суммы налога, коды по ОКТМО которых соответствуют территориям муниципальных образований, подведомственным данному налоговому органу.

II. Общие требования к порядку заполнения Декларации

2.1. Все значения стоимостных показателей Декларации указываются в полных рублях. При указании значений стоимостных показателей в полных рублях значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

2.2. Страницы Декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа, например, для первой страницы - "001", для двенадцатой - "012".

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

При заполнении Декларации используются чернила черного, фиолетового или синего цвета.

2.3. Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком "." ("точка"). Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, то в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы Декларации указывается идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет организации (далее - КПП) в порядке, определенном в разделе III "Порядок заполнения Титульного листа декларации". При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: ИНН 5024002119--.

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, объем забранной воды в пределах установленного лимита составляет 26157,515 тыс. куб. м. Данный показатель должен заполняться по формату: 8 знакомест для целой части и 3 знакоместа для дробной части, следовательно, в Декларации он должен указываться следующим образом: 26157---.515.

При подготовке Декларации с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

2.4. При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в титульном листе указываются ИНН и КПП организации-правопреемника. В поле показателя "налогоплательщик" указывается наименование реорганизованной организации или обособленного подразделения реорганизованной организации.

В реквизите "ИНН/КПП реорганизованной организации" указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по налогоплательщикам, отнесенным к категории крупнейших, - налоговым органом по месту учета в качестве крупнейшего налогоплательщика) или по месту нахождения обособленных подразделений реорганизованной организации.

Коды форм реорганизации и код ликвидации организации приведены в приложении N 1 к настоящему Порядку.

Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то по реквизиту "ИНН/КПП реорганизованной организации" указываются прочерки.

2.5. Налогоплательщики, являющиеся участниками соглашения о разделе продукции согласно свидетельству о постановке на учет в налоговом органе налогоплательщика при выполнении соглашения о разделе продукции по форме N 9-СРПС, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 17.03.2004 N САЭ-3-09/207 "Об утверждении форм документов, используемых при учете налогоплательщиков при выполнении соглашений о разделе продукции, а также особенностей учета иностранных организаций, выступающих в качестве инвестора по соглашению о разделе продукции или оператора соглашения" (зарегистрирован Министерством юстиции Российской Федерации 1 апреля 2004 г. регистрационный N 5699), представляют Декларацию в налоговый орган по месту своего учета. При этом в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "250", а в пятом и шестом знаке КПП указывается значение "36" либо "76".

III. Порядок заполнения титульного листа Декларации

3.1. Титульный лист Декларации заполняется налогоплательщиком, кроме раздела "Заполняется работником налогового органа".

3.2. При заполнении титульного листа необходимо указать:

1) ИНН и КПП, который присвоен организации тем налоговым органом, в который представляется Декларация (особенности указания ИНН и КПП по реорганизованным организациям в пункте 2.4 настоящего Порядка).

Для российской организации ИНН и КПП по месту нахождения организации указывается согласно одному из следующих документов:

Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 27 ноября 1998 г. N ГБ-3-12/309 "Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц" (зарегистрирован Министерством юстиции Российской Федерации 22 декабря 1998 г. регистрационный номер 1664) (далее - Приказ МНС России от 27 ноября 1998 г. N ГБ-3-12/309) ;

--------------------------------------------------------------

Приказ МНС России от 27 ноября 1998 г. N ГБ-3-12/309 утратил силу в соответствии с пунктом 4 Приказа МНС России от 3 марта 2004 г. N БГ-3-09/178 (зарегистрирован Министерством юстиции Российской Федерации 24 марта 2004 г. регистрационный номер 5685).

Свидетельству о постановке на учет юридического лица в налоговом органе по месту нахождения на территории Российской Федерации по форме N 09-1-2, утвержденной приказом Министерства Российской Федерации по налогам и сборам от 3 марта 2004 г. N БГ-3-09/178 "Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц" (зарегистрирован Министерством юстиции Российской Федерации 24 марта 2004 г. регистрационный номер 5685), с изменениями, внесенными приказом Министерства финансов Российской Федерации от 5 ноября 2009 г. N 114н (зарегистрирован Министерством юстиции Российской Федерации 28 января 2010 г. регистрационный номер 16121), с изменениями, внесенными приказом Федеральной налоговой службы от 29 июня 2012 г. N ММВ-7-6/435@ (зарегистрирован Министерством юстиции Российской Федерации 14 августа 2012 г. регистрационный номер 25183) (далее - Приказ МНС России от 3 марта 2004 г. N БГ-3-09/178);

Свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения на территории Российской Федерации по форме N 1-1-Учет, утвержденной приказом Федеральной налоговой службы от 1 декабря 2006 г. N САЭ-3-09/826@ "Об утверждении форм документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц" (зарегистрирован Министерством юстиции Российской Федерации 27 декабря 2006 г. регистрационный номер 8683) с изменениями, внесенными приказами Федеральной налоговой службы от 16 июля 2008 г. N ММ-3-6/314@ (зарегистрирован Министерством юстиции Российской Федерации 31 июля 2008 г. регистрационный номер 12064) и от 15 февраля 2010 г. N ММ-7-6/54@ (зарегистрирован Министерством юстиции Российской Федерации 23 марта 2010 г. регистрационный номер 16695) (далее - Приказ ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@) ;

--------------------------------------------------------------

Приказ ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@ утратил силу в соответствии с пунктом 4 Приказа ФНС России от 11 августа 2011 г. N ЯК-7-6/488@ (зарегистрирован Министерством юстиции Российской Федерации 27 декабря 2006 г. регистрационный номер 8683).

Свидетельству о постановке на учет российской организации в налоговом органе по месту ее нахождения по форме N 1-1-Учет, утвержденной приказом Федеральной налоговой службы от 11 августа 2011 г. N ЯК-7-6/488@ "Об утверждении форм и форматов документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц, в том числе индивидуальных предпринимателей, в налоговых органах, а также порядка заполнения форм документов и порядка направления налоговым органом организации или физическому лицу, в том числе индивидуальному предпринимателю, свидетельства о постановке на учет в налоговом органе и (или) уведомления о постановке на учет в налоговом органе (уведомления о снятии с учета в налоговом органе) в электронном виде по телекоммуникационным каналам связи" (зарегистрирован Министерством юстиции Российской Федерации 14 сентября 2011 г. регистрационный номер 21794) с изменениями, внесенными приказом ФНС России от 31 января 2013 г. N ММВ-7-6/48@ (зарегистрирован Министерством юстиции Российской Федерации 25 февраля 2013 г. регистрационный номер 27284) (далее - Приказ ФНС России от 11 августа 2011 г. N ЯК-7-6/488@).

КПП по месту нахождения обособленного подразделения российской организации указывают согласно:

Уведомлению о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения обособленного подразделения на территории Российской Федерации по форме N 12-1-8, утвержденной Приказом МНС России от 27 ноября 1998 г. N ГБ-3-12/309, или согласно Уведомлению о постановке на учет в налоговом органе юридического лица по форме N 09-1-3, утвержденной Приказом МНС России от 3 марта 2004 г. N БГ-3-09/178;

Уведомлению о постановке на учет российской организации в налоговом органе на территории Российской Федерации по форме N 1-3-Учет, утвержденной Приказом ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@;

Уведомлению о постановке на учет российской организации в налоговом органе по форме N 1-3-Учет, утвержденной Приказом ФНС России от 11.08.2011 N ЯК-7-6/488@.

ИНН и КПП крупнейшими налогоплательщиками указываются на основании Уведомления о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика по форме N 9-КНУ, утвержденной приказом Федеральной налоговой службы от 26 апреля 2005 г. N САЭ-3-09/178@ "Об утверждении формы N 9-КНУ "Уведомление о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика" (зарегистрирован Министерством юстиции Российской Федерации 25 мая 2005 г. регистрационный номер 6638).

ИНН и КПП по месту нахождения иностранной организации, осуществляющей деятельность на территории Российской Федерации, указываются согласно одному из следующих документов:

Свидетельству о постановке на учет в налоговом органе по форме N 2401ИМД или Информационного письма об учете в налоговом органе отделения иностранной организации по форме N 2201И, утвержденных приказом Министерства Российской Федерации по налогам и сборам от 7 апреля 2000 г. N АП-3-06/124 "Об утверждении положения об особенностях учета в налоговых органах иностранных организаций" (зарегистрирован Министерством юстиции Российской Федерации 2 июня 2000 г. регистрационный номер 2258). с изменениями, внесенными приказом Министерства финансов Российской Федерации от 30.09.2010 N 117н (зарегистрирован Министерством юстиции Российской Федерации 11 ноября 2010 г. регистрационный номер 18935);

--------------------------------------------------------------

Приказ МНС России от 7 апреля 2000 г. N АП-3-06/124 утратил силу в соответствии с пунктом 3 Приказа ФНС России от 13.02.2012 N ММВ-7-6/80@ (зарегистрирован Министерством юстиции Российской Федерации 5 апреля 2012 г. регистрационный номер 23733).

Свидетельству о постановке на учет иностранной организации в налоговом органе на территории Российской Федерации по форме N 11СВ-Учет, утвержденной приказом ФНС России от 13.02.2012 N ММВ-7-6/80@ "Об утверждении форм, порядка их заполнения и форматов документов, используемых при учете иностранных организаций в налоговых органах (зарегистрирован Министерством юстиции Российской Федерации 5 апреля 2012 г. регистрационный номер 23733), с изменениями, внесенными приказом Федеральной налоговой службы от 24 апреля 2013 г. N ММВ-7-6/155@ (зарегистрирован Министерством юстиции Российской Федерации 25 июня 2013 г. регистрационный номер 28888).

Для физического лица, в том числе индивидуального предпринимателя, ИНН указывается согласно одному из следующих документов:

Свидетельству о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной приказом МНС России от 27 ноября 1998 г. N ГБ-3-12/309;

Свидетельству о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 09-2-2, утвержденной приказом МНС России от 3 марта 2004 г. N БГ-3-09/178;

Свидетельству о постановке на учет физического лица в налоговом органе на территории Российской Федерации по форме N 2-1-Учет, утвержденной приказом ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@;

Свидетельству о постановке на учет физического лица в налоговом органе по форме N 2-1-Учет, утвержденной приказом ФНС России от 11 августа 2011 г. N ЯК-7-6/488@.

2) Номер корректировки.

При представлении в налоговый орган первичной Декларации в поле показателя "номер корректировки" проставляется "0--", при представлении уточненной Декларации - указывается номер корректировки (например, "1--", "2--" и так далее).

3) Налоговый период (код), за который представлена Декларация.

Коды, определяющие налоговый период, приведены в приложении N 1 к настоящему Порядку.

4) Код налогового органа, в который представляется Декларация (указан в документах, приведенных в подпункте 1 пункта 3.2 настоящего Порядка), код представления Декларации по месту нахождения (учета).

Коды представления налоговой декларации по водному налогу в налоговый орган приведены в приложении N 1 к настоящему Порядку.

При представлении Декларации налогоплательщиком, отнесенным к категории крупнейших, в случае осуществления водопользования на территории субъекта Российской Федерации, отличного от субъекта Российской Федерации, в котором налогоплательщик состоит на учете в качестве крупнейшего налогоплательщика, в титульном листе указывается код налогового органа по местонахождению водного объекта (месту представления Декларации) в ином субъекте Российской Федерации.

Отражается полное наименование российской организации, соответствующее наименованию, указанному в ее учредительных документах (при наличии в наименовании латинской транскрипции таковая указывается), либо полное наименование иностранной организации, осуществляющей деятельность на территории Российской Федерации, а в случае подачи декларации физическим лицом, в том числе индивидуальным предпринимателем, отражается его фамилия, имя, отчество полностью, без сокращений, в соответствии с документом, удостоверяющим личность налогоплательщика, построчно. Для иностранных физических лиц допускается при написании фамилии, имени и отчества использование букв латинского алфавита;

--------------------------------------------------------------

Отчество указывается при наличии - здесь и далее по всему тексту Порядка.

6) Код вида экономической деятельности налогоплательщика отражается согласно Общероссийскому классификатору видов экономической деятельности;

7) Код формы реорганизации либо код ликвидации организации указывается в соответствии с приложением N 1 к настоящему Порядку;

8) ИНН/КПП реорганизованной организации.

Особенности указания ИНН и КПП в реквизите "ИНН/КПП реорганизованной организации" отражены в пункте 2.5 настоящего Порядка;

9) Номер контактного телефона налогоплательщика;

10) Количество страниц, на которых составлена Декларация;

11) Количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Декларации представителем налогоплательщика), приложенных к Декларации.

3.3. В разделе титульного листа "Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю:" указывается:

1) в случае подтверждения достоверности и полноты сведений в Декларации налогоплательщиком проставляется "1"; в случае подтверждения достоверности и полноты сведений представителем налогоплательщика проставляется "2";

2) при представлении Декларации налогоплательщиком - юридическим лицом в поле показателя "фамилия, имя, отчество полностью" указываются построчно фамилия, имя, отчество руководителя организации полностью. Также проставляется личная подпись руководителя организации и дата подписания;

3) при представлении Декларации налогоплательщиком - физическим лицом проставляется личная подпись налогоплательщика и дата подписания;

4) при представлении Декларации представителем налогоплательщика - физическим лицом в поле показателя "фамилия, имя, отчество полностью" указываются построчно фамилия, имя, отчество представителя налогоплательщика полностью. Проставляется личная подпись представителя налогоплательщика и дата подписания;

5) при представлении Декларации представителем налогоплательщика - юридическим лицом в поле показателя "фамилия, имя, отчество полностью" указываются построчно полностью фамилия, имя, отчество физического лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика - юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации.

В поле показателя "наименование организации - представителя налогоплательщика" указывается наименование юридического лица - представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны по строке "фамилия, имя, отчество полностью" и дата подписания;

6) в поле показателя "Наименование документа, подтверждающего полномочия представителя" указывается наименование документа, подтверждающего полномочия представителя налогоплательщика.

3.4. Раздел "Заполняется работником налогового органа" содержит сведения о представлении Декларации (способ представления (указывается код представления налоговой декларации по водному налогу в налоговый орган согласно приложению N 1 к настоящему Порядку); количество страниц Декларации; количество листов подтверждающих документов или их копий, приложенных к Декларации; дату представления; номер, под которым зарегистрирована Декларация; фамилию и инициалы имени и отчества работника налогового органа, принявшего Декларацию; его подпись).

3.5. Страница 2 титульного листа заполняется в случае неуказания ИНН физическим лицом, не являющимся индивидуальным предпринимателем, признаваемым налогоплательщиком водного налога в соответствии со статьей 333.8 Кодекса.

При этом указываются следующие сведения:

1) фамилия, имя, отчество налогоплательщика, в соответствии с документом, удостоверяющим личность;

2) дата рождения (число, месяц, год) - в соответствии с записью в документе, удостоверяющем личность налогоплательщика.

3) код страны гражданства - указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается в соответствии с Общероссийским классификатором стран мира ОК (МК (ИСО 3166) 004-97) 025-2001. При отсутствии у налогоплательщика гражданства в поле показателя "Код страны гражданства" указывается код страны, выдавшей документ, удостоверяющий его личность.

4) сведения о документе, удостоверяющем личность налогоплательщика:

код вида документа, удостоверяющего личность налогоплательщика, в соответствии с приложением N 2 к настоящему Порядку;

серия и номер документа, кем выдан документ и дата его выдачи заполняются в соответствии с реквизитами документа, удостоверяющего личность налогоплательщика;

5) статус налогоплательщика:

при наличии статуса налогового резидента Российской Федерации в соответствующем поле проставляется 1. При отсутствии такого статуса - 2.

6) адрес места жительства в Российской Федерации:

Элементы адреса (наименование района, города, иного населенного пункта, улицы, номера дома (владения), корпуса (строения), квартиры) места жительства в Российской Федерации указываются на основании записи в паспорте или документе, подтверждающем регистрацию по месту жительства (если указан не паспорт, а иной документ, удостоверяющий личность), с указанием реквизитов места жительства.

Код региона указывается согласно справочнику "Коды субъектов Российской Федерации", приведенному в Приложении N 3 к настоящему Порядку.

При отсутствии одного из элементов адреса в отведенном для этого элемента поле ставится прочерк.

Для иностранных граждан и лиц без гражданства при отсутствии адреса места жительства в Российской Федерации указывается адрес ведения деятельности в Российской Федерации.

IV. Порядок заполнения Раздела 1 "Сумма налога, подлежащая

уплате в бюджет" Декларации

4.1. Раздел 1 Декларации заполняется налогоплательщиком в отношении сумм налога, подлежащих уплате по местонахождению объекта налогообложения.

4.2. По строке 010 на основании законодательства Российской Федерации о бюджетной классификации указывается код бюджетной классификации Российской Федерации (далее - КБК), в соответствии с которым должна осуществляться уплата соответствующих сумм налога.

4.3. По строке 020 указывается код муниципального образования, межселенной территории, населенного пункта, входящего в состав на территории которого осуществляется уплата водного налога.

При заполнении показателя "Код по ОКТМО", под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код по ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками). Например, для восьмизначного кода по ОКТМО 12445698 в поле "Код по ОКТМО" записывается одиннадцатизначное значение "12445698---".

4.4. По строке 030 отражается общая сумма налога по всем видам водопользования, подлежащая уплате в бюджет с кодом по ОКТМО, указанным в соответствующей строке 020 данного листа Раздела 1, по КБК, указанному по строке 010 данного листа Раздела 1.

Сумма налога, отражаемая по строке 030, определяется путем сложения сумм налога, исчисленных по всем видам водопользования в подразделах 2.1 и 2.2 раздела 2 Декларации с соответствующими КБК и кодом по ОКТМО.

4.5. В случае недостаточности строк Раздела 1 при заполнении Декларации на бумажном носителе дополнительно заполняется необходимое количество листов Раздела 1.

4.6. Сведения, указанные в Разделе 1 Декларации по строке "Достоверность и полноту сведений, указанных на данной странице, подтверждаю:", подтверждаются подписями лиц, подписавших Декларацию на странице 1 титульного листа, с проставлением даты подписания данного раздела.

V. Порядок заполнения Раздела 2 "Расчет налоговой базы

и суммы водного налога" Декларации

5.1. Подраздел 2.1 "Расчет налоговой базы и суммы водного налога при заборе воды из водного объекта" Раздела 2 Декларации заполняется налогоплательщиком, осуществляющим забор воды из водных объектов, отдельно по каждому водному объекту и каждой лицензии с учетом целевого использования забранной воды.

В случае если в отношении водного объекта установлены различные налоговые ставки, подраздел 2.1 заполняется в количестве листов, соответствующем количеству расчетов водного налога применительно к каждой налоговой ставке.

5.1.1. По строке 010 указывается КБК, в соответствии с которым должно производиться зачисление сумм налога на счета органов федерального казначейства.

5.1.2. По строке 020 указывается код по ОКТМО по местонахождению объекта налогообложения.

5.1.3. По строке 030 указывается наименование водного объекта. При осуществлении забора воды из подземных водных объектов по данной строке указывается регистрационный номер артезианской скважины, например: артезианская скважина N ____.

5.1.4. По строке 040 отражаются данные об имеющейся у налогоплательщика лицензии на водопользование, а именно: серия, номер и вид лицензии, которые при заполнении разделяются знаком ";" (точка с запятой).

5.1.5. По строке 050 указывается код водопользования с 11011 по 13140, определяемый в соответствии с приложением N 4 к настоящему Порядку.

При этом, при заборе воды из водных объектов, расположенных на территории Республики Крым и города федерального значения Севастополь, по строке 050 указываются коды водопользования 50091 или 50092 соответственно.

5.1.6. По строке 060 указывается общий фактический объем воды (в тыс. куб. м), забранной из данного водного объекта за налоговый период, относящийся к конкретному коду водопользования, независимо от того, производилось ли водопользование в пределах установленного лимита или осуществлялось сверхлимитное водопользование.

Значение строки 060 = строка 070 + строка 100.

5.1.7. По строке 070 указывается фактический объем воды, забранной из водного объекта в целях, не признаваемых объектом налогообложения, на основании пункта 2 статьи 333.9 Кодекса.

5.1.8. По строке 080 указывается код цели забора воды, определяемый в соответствии с приложением N 5 к настоящему Порядку.

5.1.9. По строке 090 указывается лимит водопользования (в тыс. куб. м), установленный в лицензии для данного водного объекта и данной цели водопользования.

5.1.10. По строке 100 указывается общий объем воды, забранной из данного водного объекта за налоговый период, относящийся к конкретному коду водопользования и к конкретному коду цели забора воды, признаваемый объектом налогообложения водным налогом.

Значение строки 100 = строка 101 + строка 102.

5.1.11. По строке 101 указывается фактический объем воды, забранной из водного объекта за налоговый период, в пределах установленного лимита.

5.1.12. По строке 102 указывается фактический объем воды, забранной из водного объекта за налоговый период, сверх установленного лимита.

5.1.13. По строкам 110 и 120 указывается налоговая ставка за 1 тысячу кубических метров при заборе воды.

По строке 110 указывается налоговая ставка, установленная подпунктом 1 пункта 1 статьи 333.12 Кодекса, для исчисления налога, за объем воды, забранной из водного объекта, в пределах установленного лимита.

По строке 120 указывается налоговая ставка, применяемая при исчислении налога за объем воды, забранной из водного объекта за налоговый период сверх установленного лимита. Размер ставки определяется в соответствии с положениями пункта 2 статьи 333.12 Кодекса.

При заборе воды для водоснабжения населения по строкам 110 и 120 отражается налоговая ставка, установленная пунктом 3 статьи 333.12 Кодекса.

5.1.14. По строкам 130, 140 и 150 отражаются значения коэффициентов, применяемых к ставкам налога.

Так, по строке 130 указывается значение коэффициента, установленного пунктом 1.1 статьи 333.12 Кодекса.

По строке 140 указывается значение коэффициента, применяемого в случае отсутствия средств измерений (технических систем и устройств с измерительными функциями) для измерения количества водных ресурсов, забранных (изъятых) из водного объекта, в соответствии с пунктом 4 статьи 333.12 Кодекса.

По строке 150 указывается значение коэффициента, установленного пунктом 5 статьи 333.12 Кодекса, при добыче подземных вод (за исключением промышленных, минеральных и термальных вод) в целях их реализации после обработки, подготовки, переработки и (или) упаковки в тару.

В случае неприменения дополнительных коэффициентов при определении ставки налога во всех знакоместах соответствующего поля проставляется прочерк.

5.1.15. По строке 160 указывается сумма налога, подлежащая уплате в бюджет, значение которой определяется как сумма водного налога, исчисленная за забор воды в пределах установленного лимита, и сумма водного налога, исчисленная за забор воды в объеме, превышающем установленный лимит.

Значение строки 160 = строка 101 x строка 110 x строка 130 x строка 140 x строка 150 + строка 102 x строка 120 x строка 130 x строка 140 x строка 150.

Ставка налога, определенная с учетом дополнительных коэффициентов, установленных пунктами 1.1, 4 и 5 статьи 333.12 Кодекса, округляется до полного рубля в соответствии с действующим порядком округления.

В случае отсутствия показателей, участвующих в расчете суммы налога, значения данных (отсутствующих) показателей при расчете принимаются равными 1.

5.2. Подраздел 2.2 "Расчет налоговой базы и суммы водного налога при использовании водного объекта, за исключением забора воды" Раздела 2 Декларации заполняется налогоплательщиками, осуществляющими:

1) использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

2) использование водных объектов без забора воды для целей гидроэнергетики;

3) использование водных объектов для целей сплава древесины в плотах и кошелях.

Подраздел 2.2 Декларации заполняется отдельно по каждому виду пользования водными объектами, водному объекту и каждой лицензии (договору).

В случае, если в отношении водного объекта установлены различные налоговые ставки, подраздел 2.2 Декларации заполняется в количестве листов, соответствующем количеству расчетов водного налога применительно к каждой налоговой ставке.

5.2.1. По строке 010 указывается КБК, в соответствии с которым должно производиться зачисление сумм налога на счета органов федерального казначейства.

5.2.2. По строке 020 указывается код по ОКТМО по местонахождению объекта налогообложения.

5.2.3. По строке 030 указывается наименование водного объекта (река, озеро, водохранилище и так далее).

5.2.4. По строке 040 отражаются данные об имеющейся у налогоплательщика лицензии на водопользование, а именно: серия, номер и вид лицензии, которые при заполнении разделяются знаком ";" (точка с запятой).

5.2.5. По строке 050 указываются сведения о договоре на водопользование (договоре пользования водными объектами), заключенном налогоплательщиком с органом (органами) исполнительной власти субъекта (субъектов) Российской Федерации и определяющим площадь предоставленного в пользование водного пространства.

5.2.6. По строке 060 указывается код водопользования, определяемый в соответствии с приложением N 4 к настоящему Порядку.

Например, при заполнении подраздела 2.2 Декларации налогоплательщик, осуществляющий использование акватории водных объектов, за исключением лесосплава в плотах и кошелях, по строке 060 отражает код водопользования с 21010 по 22140 согласно приложению N 4 к настоящему Порядку.

При этом по строкам 080 - 100 подраздела 2.2 Декларации ставится прочерк.

При использовании водных объектов без забора воды для целей гидроэнергетики, по строке 060 отражается код водопользования с 30100 по 32100 согласно приложению N 4 к настоящему Порядку.

При этом по строкам 070 и 090 - 100 подраздела 2.2 Декларации ставится прочерк.

В случае использования водных объектов для целей сплава древесины в плотах и кошелях, по строке 060 отражается код водопользования с 40100 по 41200 согласно приложению N 4 к настоящему Порядку.

При этом по строкам 070 - 080 подраздела 2.2 Декларации ставится прочерк.

5.2.7. По строке 070 указывается налоговая база, определяемая как площадь предоставленного водного пространства в квадратных километрах при использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, при отражении по строке 060 кодов водопользования с 21010 по 22140 согласно приложению N 4 к настоящему Порядку.

Площадь предоставленного водного пространства определяется по данным лицензии на водопользование или договора на водопользование (договора пользования водными объектами), а в случае отсутствия в лицензии (договоре) таких данных по материалам соответствующей технической и проектной документации в соответствии с пунктом 3 статьи 333.10 Кодекса.

5.2.8. По строке 080 указывается количество произведенной за налоговый период электроэнергии в тысячах киловатт-час при отражении по строке 060 кода водопользования с 30100 по 32100 согласно приложению N 4 к настоящему Порядку.

5.2.9. По строке 090 указывается объем древесины, сплавляемой в плотах и кошелях за налоговый период в тысячах кубических метров, при отражении по строке 060 кода водопользования с 40100 по 41200 согласно приложению N 4 к настоящему Порядку.

5.2.10. По строке 100 указывается расстояние сплава леса в километрах на соответствующем водном объекте при отражении по строке 060 кода водопользования с 40100 по 41200 согласно приложению N 4 к настоящему Порядку.

5.2.11. По строке 110 указывается налоговая ставка, установленная пунктом 1 статьи 333.12 Кодекса.

5.2.12. По строке 120 указывается значение коэффициента, установленного пунктом 1.1 статьи 333.12 Кодекса.

5.2.13. По строке 130 указывается сумма налога, подлежащая уплате в бюджет за налоговый период, по конкретному водному объекту и конкретной лицензии (договору).

5.2.14. При отражении по строке 060 кода водопользования с 21010 по 22140 согласно приложению N 4 к настоящему Порядку, сумма по строке 130 рассчитывается как произведение показателей строк 070, 110 и 120, деленное на число "4".

При отражении по строке 060 кода водопользования с 30100 по 32100 согласно приложению N 4 к настоящему Порядку, сумма по строке 130 рассчитывается как произведение значений строк 080, 110 и 120.

При отражении по строке 060 кода водопользования с 40100 по 41200 согласно приложению N 4 к настоящему Порядку, сумма по строке 130 рассчитывается как произведение значений строк 090, 100, 110 и 120, деленное на число "100".

При расчете суммы налога, подлежащей уплате в бюджет, ставка налога, определенная с учетом дополнительного коэффициента, установленного пунктом 1.1 статьи 333.12 Кодекса, округляется до полного рубля в соответствии с действующим порядком округления.

Приложение N 1

к Порядку заполнения налоговой

декларации по водному налогу,

утвержденному приказом ФНС России

от 09.11.2015 N ММВ-7-3/497@

КОДЫ, ОПРЕДЕЛЯЮЩИЕ НАЛОГОВЫЙ ПЕРИОД