Рейтинг: 4.0/5.0 (1844 проголосовавших)

Рейтинг: 4.0/5.0 (1844 проголосовавших)Категория: Инструкции

Универсальный передаточный документ объединил накладную и счет-фактуру. Документ все еще вызывает много вопросов. Расскажем о его плюсах и минусах, как его заполнять и приведем образец универсального передаточного документа.

Форму универсального передаточного документа ФНС представила в письме от 21.10.2013 № ММВ-20-3/96. Перед тем как применять УПД безопаснее утвердить его форму в учетной политике по бухучету. Надо записать, что компания будет использовать форму универсального документа. Внести универсальный передаточный документ в учетную политику можно и сейчас. Ведь дополнять учетную политику в течение года компаниям не запрещено (п. 10 ПБУ № 1/2008).

Подробнее о том, что это за документ, когда его можно применять, как хранить и регистрировать, а также образцы заполнения универсального передаточного документа со статусом 1 и 2 смотрите в статье:

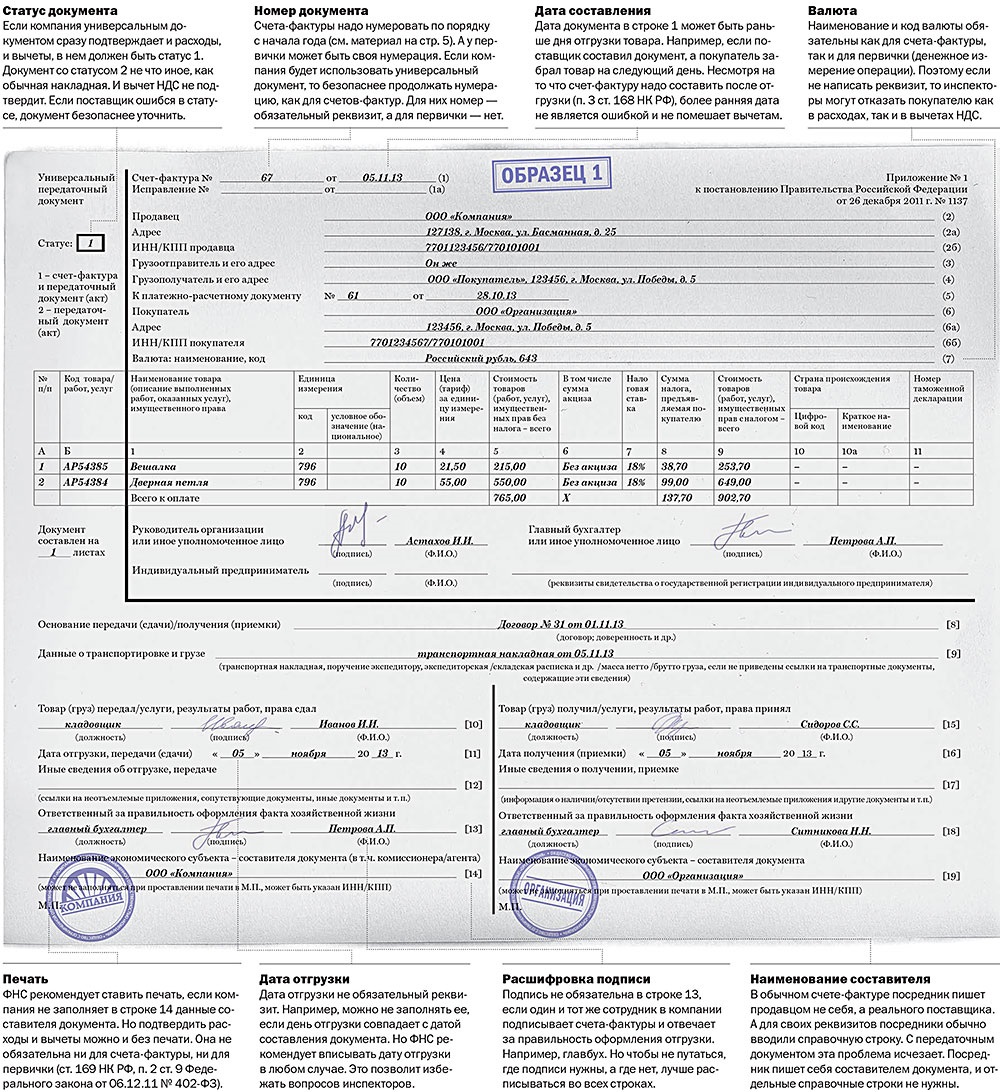

Заполнение универсального передаточного документаУниверсальный передаточный документ содержит реквизиты из товарной накладной и счета-фактуры. В одной форме уместились все сведения, обязательные как для счета-фактуры, так и для первички. А жирной рамочкой в документе отделены те реквизиты, которые относятся только к счету-фактуре.

Перечень обязательных реквизитов в универсальном передаточном документе зависит от его статуса. При статусе 1 надо заполнить все реквизиты как для первички, так и для счета-фактуры (см. образец). Например, в первичке обязательны наименование компании, дата и название документа, содержание операции, денежный или натуральный измеритель и т. п. (ч. 2 ст. 9 закона № 402-ФЗ). А в счете-фактуре - порядковый номер и дата составления, наименование, адрес и ИНН продавца и покупателя и т. п. (п. 5 ст. 169 НК РФ). В документе есть и не обязательные реквизиты, например код товара (работ, услуг). Здесь компании могут написать артикул товара или ОКВЭД работ. Несмотря на то что такой реквизит не обязателен, в коде для работ безопаснее не ошибаться. Этот реквизит потом могут проверить фонды, чтобы определить право на льготу по взносам, если компания, например, ведет бизнес, который дает право на пониженный тариф.

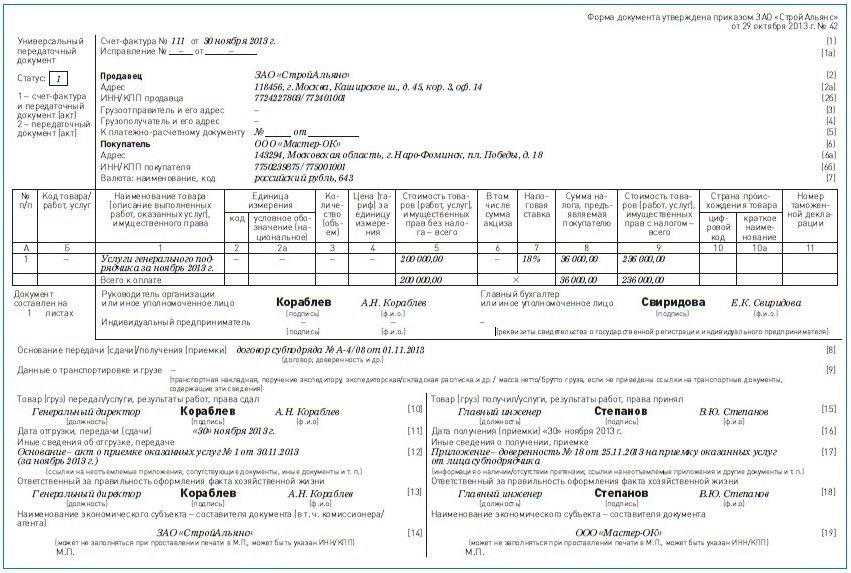

Универсальный передаточный документ. Образец (статус 1)

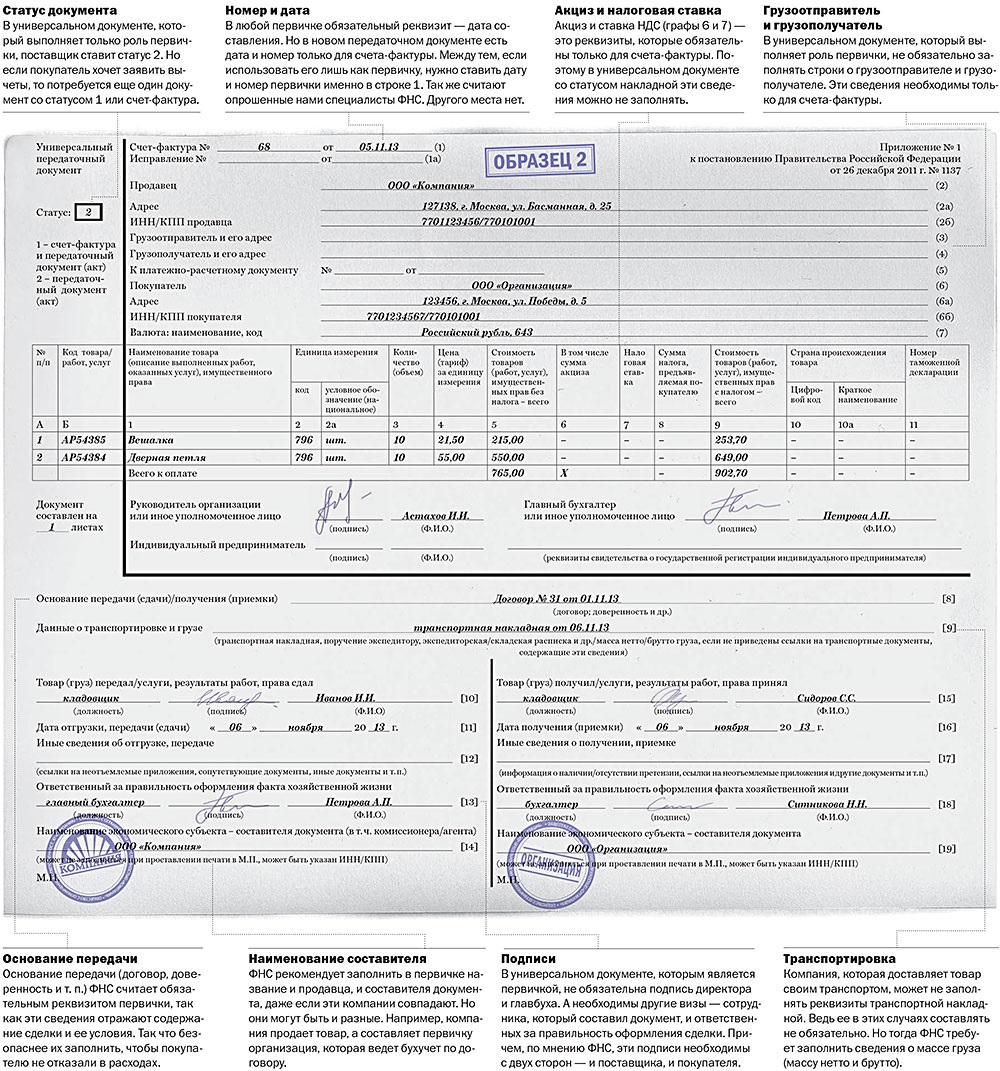

Если универсальный передаточный документ компания составила лишь как первичку (статус 2), то можно не заполнять реквизиты, которые необходимы только для счета-фактуры. Например, ставку, сумму акциза и налога, подписи руководителя и главбуха, сведения о грузоотправителе и грузополучателе, реквизит к платежно-расчетному документу и т. п. (см. образец).

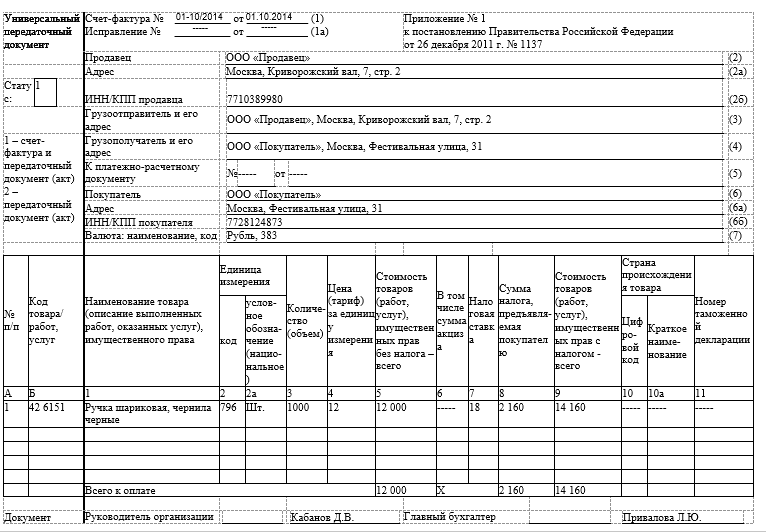

Универсальный передаточный документ. Образец (статус 2)

Составлять универсальный передаточный документ можно как на отгрузку товаров, так и при выполнении работ или оказании услуг. Кроме того, универсальный документ может составить и комитент, который передает товары для реализации комиссионеру. Но в этом случае право собственности на товар не переходит, поэтому комитент не заполняет строки о продавце и покупателе.

Сразу скажем, что документ УПД не заменяет транспортную накладную. При доставке товаров через перевозчика или экспедитора не обойтись еще и без транспортной накладной. А при получении аванса поставщик должен выставить счет-фактуру по обычной форме, поскольку универсальная форма на этот случай не подходит. Ведь по ней необходимо передавать товары, работы или услуги. Все плюсы и минусы единого передаточного документа мы показали в таблице.

Плюсы универсального передаточного документа

Минусы универсального передаточного документа

Одну форму универсального передаточного документа можно использовать сразу для нескольких операций: отгрузки товаров, отпуска материалов на сторону, оформления работы и услуг. Поэтому будет меньше путаницы с оформлением различных сделок

Единый документ не заменяет транспортную накладную, поэтому ее все равно надо составлять

Из формы УПД исключены ненужные реквизиты: ОКПО, реквизиты банка и т. д. Это снижает вероятность ошибки при оформлении

Больше реквизитов, чем в обычной первичке. Добавлены реквизиты: кто составляет, кто ответственный, дата отгрузки. Поэтому можно запутаться с тем, какие фамилии и подписи нужны в универсальном документе

Форму УПД удобно заполнять посредникам. Достаточно заполнить в строках 14 и 19 наименование составителя. Им и будет посредник. А в качестве продавца надо вписать комитента или принципала

Форма рекомендательная, поэтому есть риск, что от контрагентов будет приходить нестандартные документы. И надо постоянно контролировать, чтобы поставщики заполняли все обязательные реквизиты и для счета-фактуры, и для первички

Не будет расхождений между первичкой и счетом-фактурой в названии товаров и другой информации. А значит, меньше вероятность того, что налоговики откажут в расходах или вычетах

Если в универсальном передаточном документе документе есть серьезные ошибки, то компания потеряет сразу и вычеты НДС, и расходы по налогу на прибыль

В каждом реквизите УПД нужно отразить корректную информацию. Мы рассмотрим заполнение УПД. Покажем, как заполнять УПД. Приведем образец заполнения УПД.

Дата составления УПДДату составления универсального передаточного документа необходимо указать в строке 1 «Счет-фактура № ___ от __________». Она должна соответствовать дате, которая отражается в строке 11 УПД «Дата отгрузки, передачи (сдачи)„__“ ___________ 20__ г.».

При этом допускается незначительное расхождение между моментом составления универсального передаточного документа и датой отгрузки (передачи) ценностей в следующих случаях:

Такой вывод следует из части 3 статьи 9 Закона о бухгалтерском учете, приложения № 3 к письму ФНС России № ММВ-20-3/96.

Нумерация УПДОрганизации, являющиеся плательщиками налога на добавленную стоимость и применяющие универсальные передаточные документы, в качестве счетов-фактуры и передаточных документов (статус «1»), нумеруют их (поле «Счет-фактура № «) в хронологическом порядке, установленном для нумерации счетов-фактур. Это связано с тем, что для счетов-фактур номер является обязательным реквизитом.

Согласно приложениям 1 и 2 к постановлению Правительства РФ № 1137, порядковые номера счета-фактуры, корректировочного счета-фактуры присваиваются налогоплательщиком в общем хронологическом порядке. Таким образом, нумерация счетов-фактур, корректировочных счетов-фактур, счетов-фактур на аванс, универсальных передаточных документов со статусом документа «1» должна быть единой.

Кстати, покупатель вправе заявить вычет по налогу на добавленную стоимость по счету-фактуре, даже если поставщик неправильно нумерует такие документы. Такие разъяснение приведены в письме Минфина России от 11 октября 2013 г. № 03-07-09/42466 .

Универсальный передаточный документ со статусом «2» нумеруется в порядке, установленном в организации, поскольку для первичных учетных документов законодательством о бухгалтерском учете такой реквизит, как «Номер документа», в качестве обязательного не установлен.

А вот если организация, являющаяся плательщиком налога на добавленную стоимость, оформляет универсальный передаточный документ как со статусом «1», так и со статусом «2», тогда эти документы подлежат раздельной нумерации.

Обязательные реквизиты УПДДля вычета НДС. С той частью УПД, которая является счетом-фактурой, все привычно. Здесь нужно ориентироваться на привычные правила, утвержденные постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Согласно этому документу, в общем случае заполнять нужно все реквизиты счета-фактуры. За исключением тех, показатели по которым отсутствуют, например по российским товарам не надо заполнять графы 10, 10а и 11.

Для подтверждения расходов. Эти данные можно определить из таблиц, приведенных в приложении № 3 и 4к письму ФНС России № ММВ-20-3/96. Часть показателей уже содержится в части счета-фактуры. Поэтому перечислим другие данные, которые не связаны с НДС.

Основание передачи и получения товаров (работ, услуг) – строка [8]

В рекомендациях прямо не сказано, что эта строка является обязательной для заполнения. Тем не менее ее лучше не оставлять пустой. В УПД безопаснее привести дату и номер договора, по которому компания отгружает товары или оказывает услуги. Если поставщик выдавал товары по доверенности, то нужно также указать реквизиты этого документа. Это дополнительно будет доказывать реальность сделки.

Должности и подписи сотрудников продавца и покупателя, которые отгрузили или получили товары, услуги, работы – строки [10], [15]. А также ответственных собственно за оформление этих операций у поставщика и покупателя – строки [13], [18].

Если это те же работники, которые отгружают (принимают) товар, подпись можно второй раз не ставить, а указать только должность.

Наименование компаний, которые составили документ, – строки [14] и [19].

В данном случае налоговики имеют в виду компанию, которая выписала УПД. Как правило, это поставщик или исполнитель услуг (работ). И ее контрагента – покупателя или заказчика.

Необязательные реквизиты УПДОстальные реквизиты обязательными не являются. Но многие из них все же лучше заполнить, чтобы у контролеров не было лишних вопросов.

Дата отгрузки и получения товаров (работ, услуг) – строка [11]

Здесь должна стоять дата фактической отгрузки. Если компания не заполнит эти данные, будет считаться, что товар отгружен на дату составления документа (строка 1).

Налоговики допускают ситуацию, когда даты в строке 1 и [11] будут отличаться-то есть компания составит УПД раньше, чем отгрузит товар. Например, поставщик составит универсальный документ в декабре. Но из-за того, что транспорт сломался и товар отгрузили только в январе, УПД бухгалтер зарегистрирует в книге продаж за I квартал. В таком случае датой выставления счета-фактуры будет считаться показатель строки [11], то есть день фактической отгрузки. И такое несовпадение не должно мешать вычетам и расходам.

Хотя напомним, раньше чиновники настаивали, что счет-фактуру нельзя выставлять раньше отгрузки товаров (письмо Минфина России от 9 ноября 2011 г. № 03-07-09/39 ), несмотря на то, что запрета на это нет (п. 3 ст. 168 НК РФ ). А вот по правилам бухучета первичный документ составляют, когда компания совершает сделку или хозяйственную операцию, а не раньше этого момента (п. 3 ст. 9 Закона № 402-ФЗ ).

Поэтому безопаснее все-таки не составлять УПД до отгрузки товаров. Исключением могут быть ситуации, которые мы приводили выше. То есть если товар не смогли отгрузить покупателю по объективным причинам.

Покупателю ревизоры советуют всегда фиксировать в строке [16] дату, когда компания получила товары, приняла услуги или работы. Если этот показатель покупатель все-таки не укажет, будет считаться, что он получил товар на день, указанный в строке [11]. А если и эта строка не заполнена, то на дату документа в строке 1. Здесь главное не запутаться, ведь от этой даты зависит период, в котором покупатель заявляет вычеты или списывает расходы.

Данные о перевозке – строка [9]

В УПД желательно указать реквизиты транспортной накладной, путевых листов или других документов, которые подтверждают доставку товара покупателю. Это позволит подтвердить факт поставки товаров.

Печать. Бланк УПД предполагает наличие печати (М.П.). Но из разъяснений по заполнению документа следует, что печать можно не ставить. Ведь этот реквизит для первички обязательным не является.

Тем не менее печать повышает доверие к документу как со стороны инспекторов, так и контрагентов. Поэтому лучше заверять универсальный документ печатью. К тому же, если на печатях есть полные названия компаний, их можно не дублировать в строках [14] и [19].

Дополнительные показателиПо разъяснениям ФНС России, налогоплательщик вправе добавлять в составляемый документ дополнительные сведения, необходимые сторонам оформляемой операции (п. 3 письма от 24 января 2014 г. № ЕД-4-15/1121). Ведь и в счет-фактуру, заменой которого, по сути, и является УПД, можно вводить дополнительные реквизиты (письма Минфина России от 4 сентября 2012 г. № 03-07-08/264 и от 9 февраля 2012 г. № 03-07-15/17 ).

В частности, ФНС России (письмо от 24 января 2014 г. № ЕД-4-15/1121) указала, что налогоплательщик вправе внести в УПД дополнительные столбцы по аналогии со столбцами «А» и «Б» или добавить новые строки по аналогии со строками 8–19.

Впрочем, непосредственно в УПД и так предусмотрены поля, в которых стороны могут отразить дополнительную информацию по сделке. В частности, в строке 12 продавец может указать иные важные сведения, касающиеся отгрузки товара или передачи иного актива покупателю. В свою очередь покупатель вправе отразить дополнительные сведения об их получении или приемке в строке 17. Хотя, конечно, при заполнении типовой формы УПД в этих строках может просто не хватить места для указания всей необходимой информации. Так что проще вводить в УПД дополнительные реквизиты или поля.

Кроме того, ФНС России не против добавления в УПД дополнительных подписей должностных лиц продавца или покупателя, если, согласно утвержденному у них документообороту, за правильность оформления конкретной операции отвечают одновременно несколько работников. Это указано в рекомендациях по заполнению строк 13 и 18 УПД (приведены в приложении № 3 к письму ФНС России № ММВ-20-3/96).

Также в ФНС России указали, что применение УПД не ограничивает права компаний на использование иных форм первичных учетных документов (письма от 29 января 2014 г. № ГД-4-3/1402 и от 21 октября 2013 г. № ММВ-20-3/96). Главное, чтобы эти документы соответствовали требованиям, предъявляемым к первичке (ст. 9 Закона о бухгалтерском учете).

Например, чтобы оформить факт оказания услуг иностранному контрагенту, российская организация может в дополнение к УПД составить акт об их оказании. Причем она вправе оформить его на двух языках (письмо ФНС России от 29 января 2014 г. № ГД-4-3/1402). Впрочем, в этом случае использование УПД вряд ли будет иметь смысл. Ведь главная цель перехода на использование данного документа заключается в упрощении документооборота. Если же организация станет дублировать УПД другими первичными документами, ей, наоборот, потребуется больше времени на оформление хозяйственных операций и сбор подписей всех ответственных лиц. Хотя в отдельных случаях, наверное, и это допустимо (например, по просьбе крупного или особо важного контрагента).

Таким образом, если форма универсального передаточного документа по определенным причинам не удовлетворяет требования сторон сделки, российская организация, использующая в отношениях с российскими деловыми партнерами универсальный передаточный документ, вправе применять документ иной формы (в том числе составленный на двух языках) для оформления аналогичных хозяйственных операций с иностранными контрагентами, не зарегистрированными на территории России. Таким иным документом может быть, например, самостоятельно разработанный двуязычный акт сдачи-приемки выполненных работ, оказанных услуг, который должен содержать все семь обязательных реквизитов, предусмотренных пунктом 2 статьи 9 Закона о бухгалтерском учете, и был утвержден в составе учетной политики организации или в отдельном приложении к договору.

Это значит, что применение универсального передаточного документа можно совмещать с применением иных форм первичных учетных документов. В этом случае часть сделок, например по оказанию услуг, у организации будет оформлена универсальным передаточным документом, а часть – двуязычным актом и счетом-фактурой. Никаких налоговых рисков здесь не возникнет.

Поэтому организация вправе оставить за собой свободу действий при выборе того или иного первичного документа, подтверждающего отгрузку товаров, выполнение работ или оказание услуг как российским, так и иностранным контрагентам. Она может утвердить универсальный передаточный документ в качестве первичного учетного документа, который может использоваться для отражения фактов хозяйственной жизни. Наравне с этим организация может оставить в перечне применяемых первичных документов и товарную накладную, акт выполненных работ/оказанных услуг или иной документ. Также в своей учетной политике организация может указать, что по выбору руководителя либо по согласованию с контрагентом, в том числе иностранным, она вправе использовать любую из форм первичных учетных документов, которые подтверждают передачу контрагенту товара, выполнение работ, оказание услуг, передачу имущественных прав.

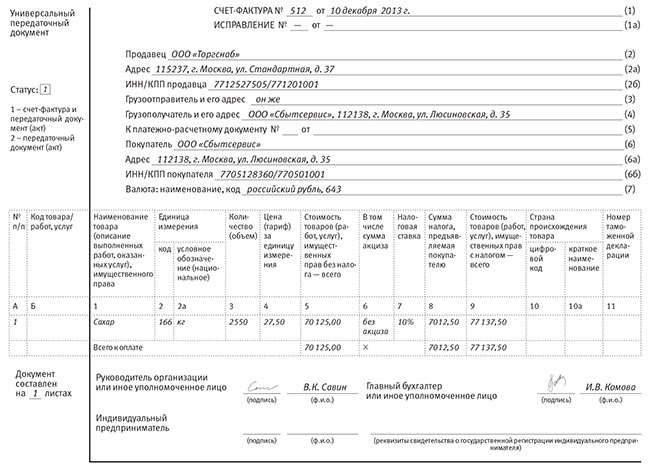

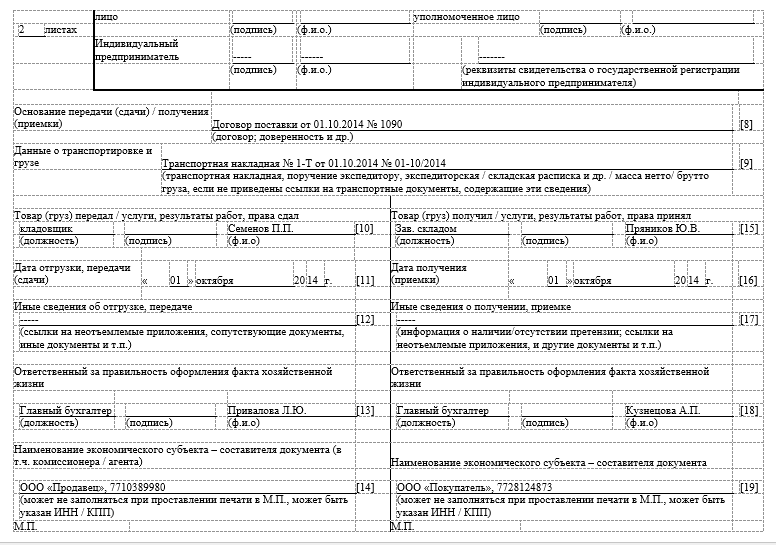

УПД: образец заполненияВот образец документа:

Правила регистрации УПД

Правила регистрации УПД

Для регистрации УПД в книге продаж и книге покупок нужно разобраться с датой совершения операции.

По мнению налоговиков, регистрация УПД, так же как и счета-фактуры, производится в том налоговом периоде (квартале), в котором возникает налоговое обязательство у продавца (исполнителя).

Напомним, что моментом определения налоговой базы при реализации товаров (работ, услуг, имущественных прав) является одна из следующих дат (п. 1 ст. 167 НК РФ ):

Если УПД составлен на одну из этих дат, то она и считается днем совершения операции в целях налогообложения.

Универсальный передаточный документ регистрируется в книге продаж за тот налоговый период, к которому относится момент определения налоговой базы, а это дата отгрузки, совпадающая с датой составления счета-фактуры (кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки).

Ситуация меняется, если дата оформления (выставления) универсального передаточного документа не совпадает с днем совершения хозяйственной операции. Тогда день составления УПД является просто показателем, позволяющим однозначно идентифицировать документ. В книге продаж УПД регистрируется не на дату его составления, а исходя из момента определения налоговой базы, то есть даты фактической отгрузки, кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки.

Регистрация счетов-фактур в книге покупок производится по мере возникновения права на налоговые вычеты и не ранее принятия на учет полученных товаров, результатов работ, услуг.

Право на налоговые вычеты возникает у налогоплательщика в налоговом периоде, в котором приобретенные товары (работы, услуги), имущественные права приняты к учету на основании первичных учетных документов, и при наличии счетов-фактур (письмо Минфина России от 21 апреля 2014 г. № ГД-4-3/7593).

В этой связи исправленный счет-фактура (УПД) регистрируется покупателем в книге покупок и, соответственно, суммы НДС предъявляются покупателем к вычету в том налоговом периоде, в котором получен исправленный счет-фактура (УПД), при одновременном соблюдении иных условий, предусмотренных главой 21 Налогового кодекса РФ.

А как быть, если покупатель товаров (работ, услуг), имущественных прав до внесения продавцом исправлений в счет-фактуру (УПД) зарегистрировал его в книге покупок и принял сумму НДС к вычету?

Тогда покупателю следует внести соответствующие изменения в книгу покупок в порядке, установленном пунктом 9 Правил ведения книги покупок, применяемом при расчетах по НДС согласно постановлению Правительства № 1137 .

При регистрации исправленного УПД в книге продаж продавцу товаров (работ, услуг), имущественных прав необходимо руководствоваться порядком, установленным пунктом 11 Правил ведения книги продаж, применяемом при расчетах по НДС согласно постановлению Правительства № 1137 .

Обратите внимание: начиная с I квартала 2015 года большинство компаний больше не должны вести журнал учета выставленных и полученных счетов-фактур (п. 3 ст. 169 НК РФ ). Значит, и отражать в нем УПД больше не нужно.

Журнал учета обязателен только для посредников (п. 3.1 ст. 169 НК РФ ). Не важно, работают они на общей системе или спецрежиме. Под посредниками в данном случае понимаются:

Обычно организация хранит первичные учетные документы и счета-фактуры отдельно друг от друга. Универсальный передаточный документ – это комплексный документ, объединивший счет-фактуру и передаточный (отгрузочный) документ. Если организация приняла решение применять универсальный передаточный документ, ей придется самой утвердить правила хранения таких документов. Ведь ни бухгалтерское законодательство, ни постановление Правительства РФ № 1137 не устанавливают специальных требований к хранению первичных учетных документов, в том числе являющихся основанием для получения налоговых вычетов по налогу на добавленную стоимость (п. 2 письма ФНС России от 24 января 2014 г. № ЕД-4-15/1121).

Возможны такие варианты хранения универсальных передаточных документов (см. также таблицу):

1) хранить универсальные передаточные документы отдельно от первичных учетных документов и счетов-фактур (первичных и корректировочных);

2) хранить универсальные передаточные документы вместе со счетами-фактурами.

Хранение универсального передаточного документа

Статус УПД Назначение УПД Какие традиционные документы нужны/не нужны Нумерация УПД Хранение УПД

Статус «1» Используется одновременно и как счет-фактура, и как передаточный документ (для получения вычетов по НДС и подтверждения расходов в бухгалтерских и налоговых целях) Обычный счет-фактура и обычный первичный учетный документ не нужны В хронологическом порядке, установленном для нумерации счетов-фактур По выбору организации, закрепленному в учетной политике:

Статус «2» Используется только как передаточный документ, подтверждающий расходы в целях бухгалтерского учета, и в целях исчисления налога на прибыль, при упрощенке (с объектом «доходы минус расходы»), при уплате ЕСХН Необходим еще обычный счет-фактура В порядке, установленном в организации (в зависимости от действующей в организации системы идентификации документов)

По нашему мнению, последний вариант является наиболее предпочтительным, поскольку хронология нумерации универсальных передаточных документов и счетов-фактур едина. Используя такой способ хранения, организация сможет быстро найти необходимый документ. Выбранный вариант хранения надо отразить в учетной политике организации.

Конкретные сроки хранения универсального передаточного документа ФНС России в своих рекомендациях и разъяснениях не установила. Безопаснее универсальные передаточные документы хранить, как и обычные первичные учетные документы, – не менее пяти лет после года составления, то есть по правилам, которые действуют для хранения первичных учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности (ч. 1 ст. 29 Закона о бухучете).

Верно составить УПД поможет наша живая статья .

Сегодня работа многих плательщиков ФНС может использовать для отчетности УПД. Поэтому стоит поинтересоваться, как правильно составить документ, как заполнять бланк, где должны стоять подписи, и нужна ли печать.

Что такое УПД универсальный передаточный документ?УПД – это одновременно и накладная на товар, и счет фактура. Применение УПД доступно каждому, ведь даже налогоплательщик способен самостоятельно выполнять заполнение бланка. Один и тот же бланк способна оформлять даже организация, если утвердить в нем обязательные реквизиты. Форма была принята 2013 году, когда составлялось письмо ММВ-20-3. Сегодня форма имеет рекомендательный характер, и может использоваться не как факт, а по усмотрению.

УПД универсальный передаточный документ когда можно применять, как заполнить правильно?Чтобы разрабатывать передаточные документы, используют принципы счета фактуры. Правила разрешают проводить оформление так, чтобы его использование подходило вместо товарной накладной, вместо акта выполненных работ и других форм, которые способен носить бухучет. Например, УПД может объединять учет бухгалтерии, представлять товарный учет, прибыль и расход, приводить отдельный вычет на налог и отображать бюджет в учреждении.

Для чего можно использовать УПД :

В тему: Прожиточный минимум в Москве И Санкт-Петербурге

Правильное оформление, приказ на применение

Пример, который демонстрирует правильность заполнения можно скачать бесплатно в режиме онлайн или посмотреть фото некоторых экземпляров. Профессиональный консультант способен помочь с заполнением, рассказать какие минусы такого бланка и как решать другие вопросы, но его услуги платные. В сети можно бесплатно скачать электронный бланк на любой случай и вводить свои данные в программе эксель. Еще один переход по сайтам или внешняя ссылка позволят почитать отзывы, посмотреть картинки заполненных бланков, узнать любой код товара и сколько можно хранить этот отчет. Можно почитать статьи, которые предоставляет википедия. или найти статьи по английски. Любая служба РФ требует, чтобы использовалась печатная форма отчета, поэтому готовый бланк нужно распечатать. Приказ на применение УПД – это инструкция, что означает обязательный порядок, по которому нужно заполнить отчет в пределах одной компании в стране Россия.

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-64 - Москва, Московская область

+7 (812) 309-86-25 - Санкт-Петербург, Ленинградская область

Рекомендация по оформлению должна содержать:

Многие интересуются, что такое УПД. и что этот отчет заменяет. В УПП этот акт может давать сведения по разным видам учета. Он заменяет корректировочный счет фактуру и может быть утвержден как учетный документ. В управлении ( УПП ) такой отчет часто используется как первичный. Компания может выписывать единый документ, который действует как налоговый, как учетный в получении товара, оформлении поставки, бюджетном регламенте, и как первичная основа, чтобы каждая услуга или операция могла быть отображена.

В тему: Договор займа между юридическим и физическим лицом процентный

Нужна ли печать?Когда УПД составляется в качества счета фактуры, он может быть принят без печати. Чем отличается этот отчет, ставить ли печать и нужны ли другие подтверждения? Ни один налоговик не станет требовать больше, чем обычные подписи на бланках. Закон плюс кодекс свидетельствуют, что такой реквизит имеет не обязательный статус.

Приказ на применение универсального передаточного документа: кто подписывает?Соответствующая графа должна содержать подпись того, кто ответственен за получение товара. Если эта строка и весь счет должен подписать один и тот же человек, главный за получение и подписание акта, то может быть поставлена одна подпись. Нельзя чтобы год и дата не была указана в бланке, ведь правильна система заполнения требует, чтобы было написано, с какого числа действует УПД. Например, если расчет осуществлен в месяце октябрь, то нужно написать, что отчет заполняется за конкретную дату. Далее готовый отчет может быть подан с такими дополнениями как ПКО. чек, договор аренды, договор по доверенности и прочее.

Универсальный передаточный документ 2016 бланк образец заполнения скачать можно здесь:

По любым вопросам обращайтесь к нашим юристам через данную форму!

31 октября 2013

Федеральная налоговая служба разработала форму, которая объединяет в себе счет-фактуру и первичный документ, подтверждающий совершение хозяйственной операции. Данная форма названа «универсальный передаточный документ» (УПД). Новый бланк, а также рекомендации по его заполнению приведены в письме ФНС России от 21.10.13 № ММВ-20-3/96@. В настоящей статье мы расскажем о том, как правильно составить УПД, а также о том, как инспекторы будут его проверять. Следующий материал будет посвящен отражению этого документа в книге продаж, книге покупок, в журнале учета полученных и выставленных счетов-фактур, и в регистрах налогового учета.

Материалы по теме

Что такое универсальный передаточный документВ универсальном передаточном документе есть все без исключения реквизиты, которые предусмотрены для бланка обычного счета-фактуры. утвержденного постановлением Правительства РФ от 26.12.11 № 1137 (далее — постановление № 1137). В числе прочего, в УПД есть строка 1 «Счет-фактура № ____от ____________». Таким образом, новая форма озаглавлена дважды: первый раз как УПД, второй раз как счет-фактура. Во избежание путаницы мы станем использовать только первое название.

Кроме того, в УПД есть дополнительные строки и графы, где нужно указывать код товара или услуги по ОКВЭД или ОКУН, данные о транспортировке и передаче груза и некоторые другие показатели.

Налогоплательщики вправе доработать форму УПД, предложенную в комментируемом письме. Это означает, что компания или предприниматель может добавить любые строки или столбцы по своему усмотрению. А вот удалять обязательные реквизиты счета-фактуры категорически возбраняется. Это подчеркнул Минфин России в письме от 28.08.13 № 03-07-15/35322 (см. «Минфин одобрил введение единого документа, совмещающего в себе функции счета-фактуры и «первички» »).

В каких случаях можно применять УПДСразу оговоримся, что применение универсального передаточного документа — это право, а не обязанность. Другими словами, налогоплательщики могут отказаться от УПД и, как прежде, заполнять отдельно счет-фактуру и отдельно — накладную либо акт.

Для компаний и предпринимателей, которые решат перейти на универсальный передаточный документ, возможны два варианта.

Первый вариант подразумевает, что УПД заменяет собой как счет-фактуру, так и накладную, либо акт. В этом случае универсальный передаточный документ одновременно служит для расчетов по НДС и для признания расходов при налогообложении прибыли. Такому документу присваивается статус 1, который нужно указать в специально отведенном поле (оно расположено в верхнем левом углу бланка). Обычный счет-фактура при первом варианте не нужен.

В настоящий момент УПД со статусом 1 передавать в электронном виде нельзя. Дело в том, что такой документ представляет собой расширенный счет-фактуру, а счета-фактуры могут быть составлены строго по утвержденному формату. Но для универсального передаточного документа формат пока не утвержден.

Второй вариант подразумевает, что УПД заменят собой только накладную, либо акт. В этом случае универсальный передаточный документ служит исключительно для признания расходов в налоговом учете. Что же касается расчетов по НДС, то для них необходим обычный счет-фактура. При втором варианте универсальному документу присваивается статус 2.

Несмотря на отсутствие формата, УПД со статусом 2 можно передавать в электронном виде, как и любой неформализованный первичный документ.

Обратите внимание: вариант, при котором УПД заменял бы только счет-фактуру, не предусмотрен. И хотя изначально он предполагался, впоследствии ФНС России такую возможность исключила.

Добавим, что начать применение УПД можно в любой момент.

Правила заполнения УПД, заменяющего счет-фактуру и накладную (либо акт)В универсальном передаточном документе со статусом 1 строки (1)-(7), а также графы 1-11 необходимо заполнять так же, как в обычном счете-фактуре, то есть в соответствии с постановлением № 1137. При этом для строки (2) «Продавец» и строки (6) «Покупатель» предусмотрены особенности.

В случае отгрузки товара под продавцами и покупателями понимаются стороны договора купли-продажи или договора поставки (глава 30 ГК РФ). Если в качестве продавца выступает комиссионер, агент или поверенный, то в строке (2) нужно указать комиссионера, агента или поверенного. Если товар передается перевозчику, в строке 6 нужно указать не перевозчика, а покупателя.

При передаче имущественных прав строки (2) и (6) заполняются в зависимости от содержания сделки. Если это отчуждение исключительного права, то в этих строках следует вписать правообладателя и получателя прав (ст. 1234 ГК РФ). Если это лицензионный договор — то лицензиара и лицензиата (ст. 1235 ГК РФ). При коммерческой концессии указывают правообладателя и пользователя (ст. 1027 ГК РФ), а при переходе прав от кредитора к другому лицу — самого кредитора, а также лицо, к которому права переходят (ст. 382 ГК РФ).

При оказании услуг строки (2) и (6) также заполняются исходя из содержания сделки. Если это «простые» услуги, то в данных строках следует указать исполнителя и заказчика (ст. 779 ГК РФ), если это транспортная экспедиция — то экспедитора и клиента (ст. 801 ГК РФ). В случае договора комиссии указывают комиссионера и комитента (ст. 990 ГК РФ), в случае агентского договора — агента и принципала (ст. 1005 ГК РФ), а в случае договора поручения — поверенного и доверителя (ст. 971 ГК РФ).

При передаче результатов выполненных работ в строке (2) надо назвать подрядчика или субподрядчика, а в строке (6) – заказчика или генподрядчика (ст. 702 ГК РФ).

В случае, когда комиссионер приобрел товар от своего имени, но в интересах комитента, то при передаче товара от комиссионера комитенту строки (2) и (6) заполняются следующим образом. В строке (2) указывают стороннего продавца, а в строке (6) – комитента. Данные правила распространяются и на ситуацию, когда агент передает принципалу товар, купленный для него у стороннего поставщика.

Рекомендации по заполнению других реквизитов УПД приведены в таблице 1.

Правила заполнения УПД, заменяющего только накладную (либо акт)В универсальном передаточном документе со статусом 2 можно не заполнять поля, которые являются обязательными исключительно для счета-фактуры. Такие строки и столбцы допустимо либо оставить пустыми, либо поставить в них прочерк. Это относится к строке (7) «К платежно-расчетному документу», к графам 6 и 7, предназначенным для суммы акциза и налоговой ставки, и к графам 10, 10а и 11, предназначенным для сведений о стране происхождения импортного товара и таможенной декларации.

Не исключено, что УПД со статусом 2 будут составлять компании или предприниматели, которые не являются плательщиками НДС. В этом случае графу 7 «Налоговая ставка» и графу 8 «Сумма налога, предъявляемая покупателю» заполнять не нужно. Тогда, несмотря на название «счет-фактура», универсальный документ не повлечет за собой обязанности по начислению и уплате НДС.

Также УПД со статусом 2 могут заполнять комитенты, принципалы и доверители, которые передают свой товар комиссионерам, агентам или поверенным для продажи сторонним клиентам. Такой универсальный документ будет выступать в роли «первички», подтверждающей передачу ценностей без перехода права собственности на них. При этом в строке (8) «Основание передачи (сдачи) / получения (приемки)» надо указать договор на оказание посреднических услуг. А строки (2), (2а), (2б), (6), (6а) и (6б), предназначенные для сведений о продавце и покупателе, заполнять не нужно.

Рекомендации по заполнению других реквизитов УПД приведены в таблице 1.

Рекомендации по заполнению некоторых реквизитов УПД

Можно поставить печати экономических субъектов -составителей документа

При наличии всех обязательных реквизитов, предусмотренных статьей 9 Федерального закона от 06.12.11 № 402-ФЗ, отсутствие печатей не является основанием для отказа в принятии УПД к налоговому учету

Как налоговики будут проверять УПД В рамках проверки по НДСЕсли налогоплательщик предъявит универсальный передаточный документ со статусом 1 в качестве основания для вычета по НДС, инспекторы, прежде всего, обратят внимание на строки (1)-(7) и графы 1-11. Эти поля должны быть заполнены в соответствии с пунктом 5 статьи 169 НК РФ.

Помимо этого, налоговики убедятся, что УПД подписан по правилам, изложенным в пункте 6 статьи 169 НК РФ. А на документе, составленном предпринимателем, рядом с его подписью стоят реквизиты свидетельства о госрегистрации. Только в этом случае организация или предприниматель получит право на вычет.

Однако, не стоит забывать, что ошибки, не препятствующие идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, ставки и суммы налога, не являются поводом для отказа в вычете (п. 2 ст. 169 НК РФ).

В рамках проверки по налогу на прибыльЕсли УПД (со статусом 1 или статусом 2) предъявлен в качестве документа, подтверждающего расходы в налоговом учете, инспекторы сделают следующее. Сначала они убедятся в наличии всех реквизитов, которые перечислены в пункте 2 статьи 9 Федерального закона от 06.12.11 № 402-ФЗ. Строки и столбцы, где должны быть указаны эти реквизиты, приведены в таблице 2. Если же выяснится, что какой-либо реквизит отсутствует на своем месте, налоговики не станут спешить с выводами. Вместо этого они поищут реквизит в дополнительных полях, самостоятельно введенных налогоплательщиком. Именно такой порядок действий предложен в комментируемом письме.

Затем инспекторы посмотрят, заполнена ли строка (11) «Дата отгрузки, передачи (сдачи)». Если эта строка пуста, либо в ней стоит прочерк, то налоговики будут считать, что дата отгрузки совпадает с датой составления УПД, которая указана в строке (1).

Аналогичным образом проверяющие исследуют строку (16) «Дата получения (приемки)». Отсутствие показателя в этой строке будет означать, что день получения совпадает с датой отгрузки, указанной в строке (11). А если строка (11) тоже пуста, то дату получения приравняют к дате составления документа, указанной в строке (1).

Поля УПД, в которых налоговики станут искать обязательные реквизиты «первички»

Обязательный показатель первичного документа

Цитата (Wasilisa): Добрый день, ответьте пожалуйста, можно ли использовать УПД при отгрузке пива(алк. до 5%) вместо ТТН, заранее спасибо!

Добрый день! Wasilisa. в этой теме обсуждается публикация. А свой вопрос задайте, пожалуйста, на нашем форуме, в новой теме и в соответствующем разделе. (О том, как задать новый вопрос, смотрите в сообщении здесь ) Читайте правила форума .

Сообщение-вопрос удалено модератором. Задайте, пожалуйста, этот вопрос на форуме в НОВОЙ теме.

Добрый день. Пожалуйста, не восстанавливайте ссылку: её размещение противоречит правилам форума .