Рейтинг: 4.9/5.0 (1851 проголосовавших)

Рейтинг: 4.9/5.0 (1851 проголосовавших)Категория: Бланки/Образцы

Образец решение вклада в имущество

Заявление участника (акционера-гражданина) о внесении вклада в имущество общества для осуществления текущей деятельности<1> Согласно ст. 575 Гражданского кодекса РФ граждане-акционеры вправе безвозмездно передать (подарить) принадлежащее им имущество ОАО (ЗАО), акционерами которого они являются.

<2> В соответствии с подп. 11 п. 1 ст. 251 Налогового кодекса РФ при определении налоговой базы не учитываются доходы в виде имущества, полученного российской организацией безвозмездно:

- от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) передающей организации

- от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50 процентов состоит из вклада (доли) получающей организации

- от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

Вклад в имущество ОООПодборка наиболее важных документов по запросу Вклад в имущество ООО (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы. Вклад в имущество ОООПутеводитель по налогам. Энциклопедия спорных ситуаций по налогу на прибыль 2.1. Можно ли учесть убыток в виде превышения стоимости вклада (взноса) в уставный капитал над доходом в виде имущества, полученным в связи с выходом (выбытием) из общества с ограниченной.

Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов. Вклад в имущество ОООДокумент доступен: в коммерческой версии КонсультантПлюс

Судебная практика. Вклад в имущество ОООПостановление ФАС Восточно-Сибирского округа от 07.07.2014 по делу N А78-8020/2013

Требование: О признании несостоявшимся увеличения уставного капитала общества, об обязании вернуть имущество, переданное в качестве дополнительного вклада, и исключении из ЕГРЮЛ записи.

Вклад в имущество обществадопвклад в УК или вклад в имущество?

ниже о последнем:

единственного участника ООО “__”

Дата принятия решения: ___года

Время принятия решения: ___минут

Место принятия решения: ____

Единственный участник общества с ограниченной ответственностью «___», физическое лицо, гражданин России, ____(паспорт серии __ № __, выдан ___г. код подразделения __, зарегистрирован по месту жительства по адресу: ___), обладающий на момент принятия решения 100 (ста) процентами голосов, в соответствии со ст. 27 ФЗ «Об обществах с ограниченной ответственностью», п. ___ Устава Общества принял следующее решение:

1. Внести в качестве вклада в имущество общества с ограниченной ответственностью «____» следующее имущество и утвердить его стоимость:

Всего на денежную сумму: ___) руб. 00 копеек.

2. Определить, что указанный в п. 1 настоящего решения вклад в имущество Общества не изменяет размер и номинальную стоимость доли Участника Общества в уставном капитале Общества.

Дата регистрации: 31.07.2008

непропорциональное внесение вкладов в имущество общества

Есть необходимость внести изменения в Устав, где предусмотреть непропорциональное внесение вклада в имущество

цель сего действия, что бы при наличии нескольких участников общества, вклады мог вносить один или несколько участников, по решению собрания участников, где будут определены суммы для внесения, а не все участники пропорционально долям

Прошу высказать мнения, можно делать то, что я описал выше или нет при такой формулировке в уставе?

СТАТЬЯ 8. ВКЛАДЫ В ИМУЩЕСТВО ОБЩЕСТВА.

8.1. Вклады в имущество Общества вносятся всеми и/или определенными участниками Общества по решению Общего собрания участников Общества, принятому единогласно.

8.2. Участники Общества вносят вклады в имущество Общества непропорционально размерам их долей в уставном капитале Общества в порядке, установленном п. 8.3. настоящего Устава.

8.3. Конкретный размер вклада, форма внесения вклада (денежная либо иная форма), а также сроки внесения вклада определяются участником Общества, вносящим вклад самостоятельно, и устанавливаются на основании решения Общего собрания участников Общества.

8.4. Вклады в имущество Общества вносятся как в денежной, так и в иной форме.

8.5. Вклады в имущество Общества не изменяют размеры и номинальную стоимость долей его участников в уставном капитале Общества.

О внесении вклада в имущество ОООООО создано следующими Учредителями: физические лица-3человека и юридическое лицо - общественная организация, деятельность которой соответствует направлениям деятельности ООО. Законодательством предусмотрена возможность внесения вклада в имущество ООО без изменения размера долей одним из Учредителей по решению собрания.

Вопрос: в данном случае может ли Учредитель, являющийся некоммерческой общественной организацией, внести вклад в имущество коммерческой организации (ООО)?

В соответствии с п. 2 ст. 27 закона «Об ООО»

Вклады в имущество общества вносятся всеми участниками общества пропорционально их долям в уставном капитале общества, если иной порядок определения размеров вкладов в имущество общества не предусмотрен уставом общества.

Таким образом, Ваша некоммерческая организация может внести вклад, но только если это предусмотрено уставом вашего Общества, причем утвержденного на общем собрании участников, и решение по этому вопросу должно быть принято единогласно.

Подборка наиболее важных документов по запросу Вклад в имущество ООО (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Вклад в имущество ОООФедеральный закон от 08.02.1998 N 14-ФЗ

(ред. от 03.07.2016)

"Об обществах с ограниченной ответственностью"

(с изм. и доп. вступ. в силу с 01.09.2016) Статья 27. Вклады в имущество общества

"Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ

(ред. от 03.07.2016)

(с изм. и доп. вступ. в силу с 01.09.2016) Статья 66.1. Вклады в имущество хозяйственного товарищества или общества

Документ доступен: в коммерческой версии КонсультантПлюс

Документ доступен: в коммерческой версии КонсультантПлюс

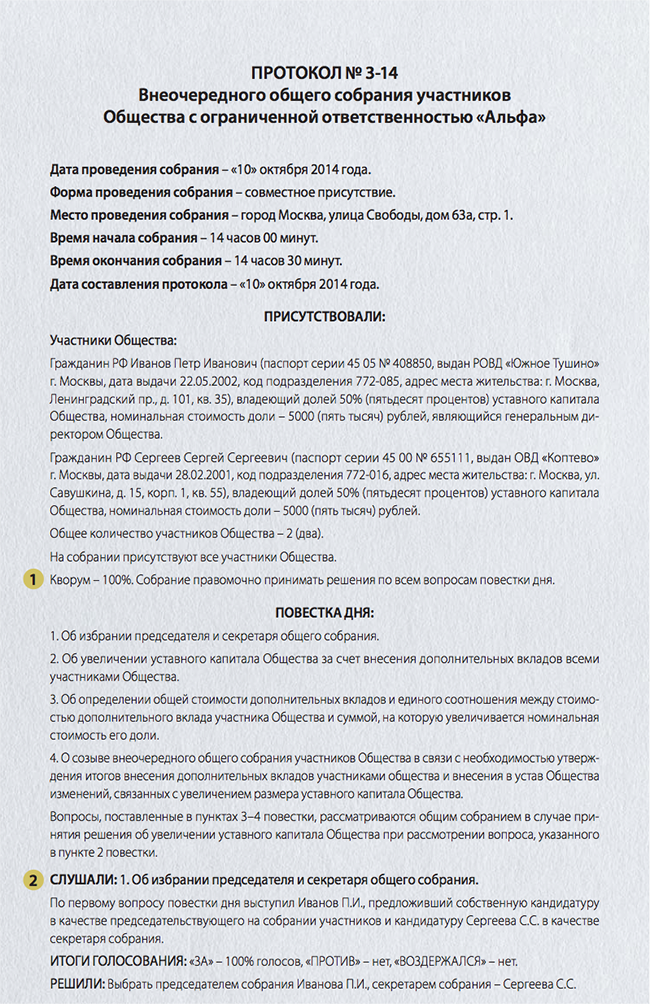

Формы документов. Вклад в имущество ОООФорма: Протокол общего собрания участников общества с ограниченной ответственностью о внесении участниками вкладов в имущество общества

(Подготовлен для системы КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

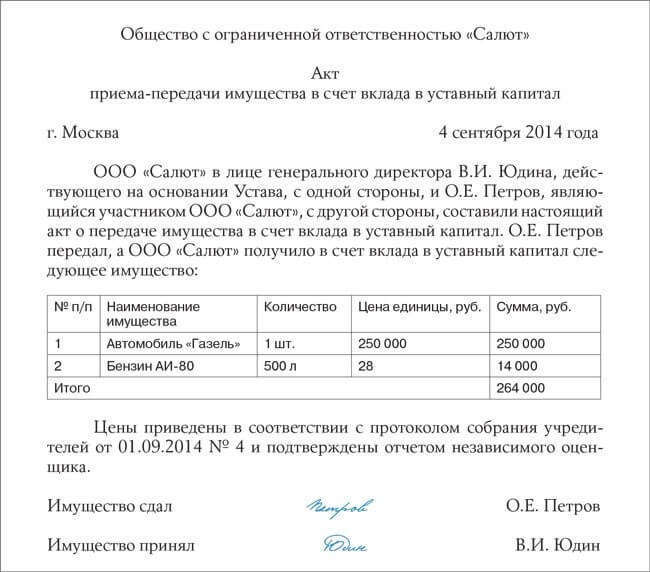

Форма: Акт приема-передачи имущества, вносимого участником общества с ограниченной ответственностью в качестве вклада в уставный капитал общества с ограниченной ответственностью

(Подготовлен для системы КонсультантПлюс, 2016)

Документ доступен: в коммерческой версии КонсультантПлюс

<*> В соответствии с п. 3 ст. 27 ФЗ "Об обществах с ограниченной ответственностью" вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом общества или решением общего собрания участников общества.

<**> В соответствии с абз. 2 п. 2 ст. 27 ФЗ "Об обществах с ограниченной ответственностью" уставом общества может быть предусмотрена максимальная стоимость вкладов в имущество общества, вносимых всеми или определенными участниками общества, а также могут быть предусмотрены иные ограничения, связанные с внесением вкладов в имущество общества.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Документы, которые также Вас могут заинтересовать:

Новое за 28 сентября 2016

Мой жизненный опыт убедил меня, что люди, не имеющие недостатков, имеют очень мало достоинств. (А. Линкольн)

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно. В нашей базе более 5000 договоров и документов различного характера. Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным. Приятного времяпровождения!

Сегодня и навсегда — загрузите документ в удобном формате! Уникальная возможность скачать любой документ в DOC и PDF абсолютно бесплатно. Многие документы в таких форматах есть только у нас. После скачивания файла нажмите "Спасибо", это помогает нам формировать рейтинг всех документов в базе.

Есть три способа оформить помощь. Первый — это заключить договор займа, тогда ни у одной из сторон не возникнет ни доходов, ни расходов. При условии, что договор является беспроцентным и деньги учредителю будут возвращены в оговоренный срок. Второй способ: оформить договор дарения. Тогда полученные деньги можно не учитывать в налогооблагаемых доходах при УСН, только если учредитель владеет более чем 50% уставного капитала. Третий способ: учредитель может оказать финансовую помощь в виде вклада в имущество ООО. При этом нужно оформить решение общего собрания участников общества, тогда все полученные средства можно будет вывести из-под налогообложения. Вы можете выбрать любой способ, оценив предварительно его плюсы и минусы.

Если у вас «упрощенка» с объектом доходы

Данный материал будет интересен всем «упрощенцам» независимо от применяемого объекта налогообложения.

В случае нехватки денежных средств или трудностей с оформлением кредита предприятие может спасти финансовая помощь от учредителя. Вариантов оформления такой сделки несколько. Чтобы помощь учредителя не стала для предприятия неожиданными финансовыми потерями, мы подготовили данный материал.

Вариант № 1 Оформите договор займа

Самый распространенный вариант, когда учредитель вносит свои деньги либо имущество, это оформить договор займа в письменном виде (п. 1 ст. 808 ГК РФ). Соглашение считается заключенным с момента передачи денег или других вещей по нему. Обязательным условием такого договора будет указание суммы займа (п. 1 ст. 807 ГК РФ). Без этого условия соглашение будет считаться незаключенным (ст. 432 ГК РФ).

Кроме того, в договоре нужно указать срок и порядок возврата займа. Также, принимая помощь от учредителя, можно прописать условие о том, что заем беспроцентный (ст. 808 и 809 ГК РФ).Если этого условия не будет, по умолчанию считается, что заем с процентами. А значит, в дальнейшем придется включать данные затраты в расходы при УСН. Образец составления договора займа приведен ниже.

Преимуществом договора беспроцентного займа является то, что по нему не возникает ни доходов, ни расходов, если заемщик — юридическое лицо. А вот у заемщика — физлица по беспроцентному договору появляется материальная выгода, облагаемая НДФЛ.

Договор займа можно заключить на достаточно длительный срок, законодательством это никак не ограничено. Если же срок возврата денег подошел, а возвращать нечем, то можно продлить договор.

Имущество или денежные средства, полученные по договору займа, в доходах при упрощенной системе не учитывают (подп. 1 п. 1.1 ст. 346.15 и подп. 10 п. 1 ст. 251 НК РФ). Поэтому в Книге учета доходов и расходов полученные суммы отражать не нужно. При возврате долга расходов тоже не будет, поскольку в закрытом перечне расходов, учитываемых при УСН, нет такого вида затрат (п. 1 ст. 346.16 НК РФ).

При возврате займа у учредителя доход не появляется

Когда учредителю возвращают заем, экономической выгоды у него не возникает. Ведь ему возвращают сумму, которую он выдал ранее. Следовательно, при возврате заемных средств по договору беспроцентного займа доходов у учредителя не появляется и обязанности уплачивать НДФЛ нет (письмо УФНС России по г. Москве от 30.09.2009 № 20-14/3/101546). А вот если договор займа предусматривает выплату процентов, то с суммы полученных процентов платить НДФЛ учредителю нужно. Причем обязанность по их удержанию возникает у налогового агента — организации, которая получила заемные деньги и платит проценты (п. 1 ст. 209 и п. 1 ст. 226 НК РФ).

Однако если заем в оговоренные сроки не вернуть, то может возникнуть налогооблагаемый доход. Дело в том, что в пункте 18 статьи 250 Налогового кодекса РФ среди внереализационных доходов указана кредиторская задолженность, списанная в связи с окончанием срока исковой давности или по другим основаниям. А согласно пункту 1 статьи 346.15 НК РФ внереализационные доходы «упрощенцы» должны отражать в налоговой базе.

Напомним, в соответствии с положениями статьи 196 ГК РФ общий период исковой давности равен трем годам. И по обязательствам с определенным сроком исполнения он начинается после того, как срок закончится (п. 2 ст. 200 ГК РФ). То есть если по договору вы должны погасить долг 10 июля, с 11 июля начнется отсчет срока исковой давности. Таким образом, если через три года заем не будет возвращен, его сумму придется включить в состав внереализационных доходов, учитываемых при упрощенной системе. Если договор займа процентный, то выплачиваемые проценты можно учесть в расходах при «упрощенке», правда, в пределах норм (подп. 9 п. 1 и п. 2 ст. 346.16 и п. 1 и 1.1 ст. 269 НК РФ).

Вариант № 2 Заключите договор дарения

Другой вариант получить помощь от учредителя — это оформить с ним договор дарения. Поскольку дарителем является физическое лицо, договор можно заключить и устно, однако в целях учета лучше, если это будет письменный документ (п. 2 ст. 574 и 575 ГК РФ).

Отметим, что в обиходе часто такую операцию называют не дарением, а оказанием финансовой помощи. Вы и договор можете назвать именно так, однако к нему будут применяться все правила учета, действующие в отношении сделок дарения. Потому что экономический смысл тот же самый. А гражданское законодательство предусматривает свободу договора. То есть стороны могут заключать любые сделки, как предусмотренные, так и не предусмотренные конкретными законами. Это прописано в пункте 2 статьи 421 ГК РФ. Образец договора дарения (оказания финансовой помощи) представлен ниже.

Если учредитель владеет более 50% доли уставного капитала предприятия, полученный от него подарок не нужно включать в налогооблагаемые доходы (п. 1.1 ст. 346.15 и подп. 11 п. 1 ст. 251 НК РФ). При этом если речь идет не о деньгах, а о каком-то конкретном имуществе, его нельзя передавать третьим лицам в течение года. В противном случае его рыночную стоимость придется включить в налогооблагаемые доходы.

Почему ситуация, когда каждому из двух учредителей принадлежит по 50% уставного капитала, является неблагоприятной

Если бизнес основали два партнера, часто они имеют одинаковые, равные доли уставного капитала — по 50%. Вроде как все красиво и по-честному. Однако с точки зрения учета лучше, если у одного учредителя будет хотя бы 51% уставного капитала, а у другого соответственно 49%. Тогда первый сможет оказывать своей фирме финансовую помощь, которая выводится из-под налогообложения. Ведь согласно подпункту 11 пункта 1 статьи 251 НК РФ для того, чтобы безвозмездно полученные средства не включались в налогооблагаемые доходы, их должен передать учредитель, владеющий более чем 50% уставного капитала. Значит, его доля должна быть хотя бы 51%. Если же уставный фонд поделен между учредителями поровну, финансовая помощь от любого из них будет облагаться налогами.

Если же доля учредителя в уставном капитале не превышает 50%, полученное от него имущество либо деньги сразу нужно включить во внереализационные доходы. Это следует из пункта 1 статьи 346.15 и пункта 8 статьи 250 НК РФ.

Вариант № 3 Учредитель делает вклад в имущество организации, увеличивая чистые активы

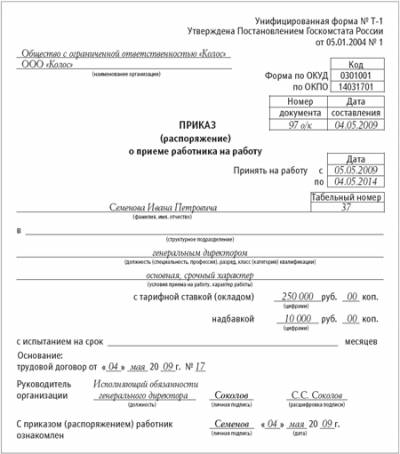

При необходимости можно оформить помощь учредителя как дополнительный вклад в имущество общества (п. 1 ст. 27 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Участники ООО могут в любое время вносить вклады, если такая возможность предусмотрена уставом. Однако прежде надо оформить решение общего собрания участников ООО. Это решение нужно закрепить в протоколе общего собрания. Образец протокола представлен ниже.

Обратите внимание, взнос должен делать не один человек, а все участники пропорционально своим долям. Соответственно, если учредителей несколько, перечислить денежные средства придется каждому. А если учредитель один, он сам решает, какую сумму внести. Если же уставом организации не предусмотрена обязанность учредителей вносить вклад в имущество общества с ограниченной ответственностью, то воспользоваться данным методом «финансовых вливаний» не удастся, пока в устав не будут внесены соответствующие изменения.

Налоговый учет вклада не зависит от того, какова доля учредителя, внесшего деньги или имущество. Это четко прописано в подпункте 3.4 пункта 1 статьи 251 Налогового кодекса РФ. И это несомненный плюс — все поступившие средства выводятся из-под налогообложения. Такого же мнения придерживается Минфин России в письмах от 20.04.2011 № 03-03-06/1/257 и от 21.03.2011 № 03-03-06/1/160.

27 Сентября 2016

Минфин России в письме от 02.09.2016 № 03-05-04-02/51336 разъяснил, когда возникает и прекращается обязанность по уплате земельного налога.

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

26 Сентября 2016

По договору лизинга имущество может находиться на балансе любой из сторон договора по установленному между ними соглашению. Если балансодержателем является лизингодатель, то именно он осуществляет амортизацию предмета лизинга. В связи с этим на практике возникает масса вопросов. Например, зависит ли начало начисления амортизации от ввода в эксплуатацию предмета лизинга лизингополучателем? Как отразить в налоговом и бухгалтерском учете лизингодателя выкуп лизингового имущества лизингополучателем? Как правильно признать для целей налогообложения убыток от продажи предмета лизинга? Ответы на эти и другие вопросы вы найдете в данной статье.

Сроки сдачи расчетов по форме 2-НДФЛ за 2016 года за работников вашей компании в 2017 году будут зависеть от признака подаваемой справки. Как известно, справки 2-НДФЛ могут иметь признак 1 и признак 2, и это разные отчеты 2-НДФЛ. Поэтому кроме сроков подачи сведений разберем также и оба вида справок.

СеминарыНовости и аналитика Правовые консультации (практика) Гражданское право Единственный учредитель ООО (физическое лицо) имеет в собственности объект недвижимости и хочет внести его в качестве взноса на увеличение чистых активов. Он не собирается увеличивать уставный капитал ООО, а хочет внести вклад в имущество ООО без увеличения уставного капитала. Как правильно следует оформить данный вклад в имущество ООО без увеличения уставного капитала?

Единственный учредитель ООО (физическое лицо) имеет в собственности объект недвижимости и хочет внести его в качестве взноса на увеличение чистых активов. Он не собирается увеличивать уставный капитал ООО, а хочет внести вклад в имущество ООО без увеличения уставного капитала. Как правильно следует оформить данный вклад в имущество ООО без увеличения уставного капитала?

Возможность внесения участниками общества с ограниченной ответственностью (далее - ООО, общество) вкладов в имущество общества, которые не влияют на размер его уставного капитала и не изменяют размеры и номинальную стоимость долей участников ООО, предусмотрена ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ) (смотрите п. 4 указанной статьи, а также п. 14 постановления Пленума ВС РФ и Пленума ВАС РФ от 09.12.1999 N 90/14 "О некоторых вопросах применения Федерального закона "Об обществах с ограниченной ответственностью").

Как следует из п. 2 ст. 67 ГК РФ, п. 1 ст. 27 Закона N 14-ФЗ, обязанность участников вносить вклады в имущество ООО по решению общего собрания его участников может быть предусмотрена уставом общества. Обязанность внесения таких вкладов может быть предусмотрена как уставом общества при учреждении общества, так и путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

Возможность внесения вкладов в имущество ООО в неденежной форме может быть предусмотрена уставом или решением общего собрания участников общества (п. 3 ст. 27 Закона N 14-ФЗ).

В обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников ООО, принимаются его единственным участником единолично и оформляются письменно. При этом положения ст.ст. 34. 35. 36. 37. 38 и 43 Закона N 14-ФЗ, регулирующие случаи и порядок созыва общих собраний участников ООО и порядок принятия ими решений, не применяются, за исключением положений, касающихся сроков проведения годового общего собрания участников общества.

Соответственно, если уставом ООО предусмотрена обязанность его участников вносить вклады в имущество общества по решению общего собрания его участников, то единственный участник может в любой момент принять решение о внесении такого вклада, определив и его форму, например, путем передачи объекта недвижимости.

Если же уставом ООО не предусмотрена обязанность его участников вносить вклады в имущество общества, то для внесения такого вклада единственный участник должен внести изменения в устав ООО.

Изменения, внесенные в устав общества, подлежат государственной регистрации. Однако с момента их государственной регистрации (а в случаях, установленных Законом N 14-ФЗ, - с момента уведомления органа, осуществляющего государственную регистрацию) они приобретают силу для третьих лиц (п. 4 ст. 12 Закона N 14-ФЗ).

Соответственно, единственный участник ООО может исходить из того, что для его двусторонних отношений с обществом изменения в устав вступают в силу с момента принятия им решения об их внесении, и одновременно может принять решение о самом внесении вклада и его форме.

Факт передачи имущества должен быть подтвержден актом приема-передачи имущества, составленным с соблюдением требований п. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", который в совокупности с решением единственного учредителя и будет являться основанием для оприходования безвозмездно полученного имущества.

Однако принимая во внимание, что право собственности на недвижимое имущество подлежит государственной регистрации, считается возникшим или перешедшим к другому лицу с момента такой регистрации и единственным доказательством его существования является именно государственная регистрация (ст. 8.1. ст. 131 ГК РФ, ст. 2 и ст. 4 Федерального закона от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним" (далее - Закон N 122-ФЗ)), внесение единственным участником вклада в имущество ООО в рассматриваемом случае может считаться состоявшимся только после государственной регистрации права собственности ООО на переданное ему недвижимое имущество участника.

Обращаем внимание, что внесенные вклады становятся собственностью ООО (п. 1 ст. 66 ГК РФ). При этом возможность уменьшения внесенных вкладов в имущество общества с возвратом участникам общества части денежных средств или имущества, ранее внесенного в качестве вклада, законодательством не предусмотрена.

Рекомендуем также ознакомиться со следующим материалом:

- Энциклопедия решений. Учет имущества, полученного от учредителей.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Каменщиков Александр

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Серков Аркадий

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Журнал «РНК» № 3, Февраль 2016

Если организация является обществом с ограниченной ответственностью, участники вправе внести дополнительные вклады в ее имущество. Без увеличения уставного капитала «дочки» (п. 1 и 4 ст. 27 Федерального закона от 08.02.98 № 14-ФЗ «Об ООО»). В акционерных обществах внесение собственниками вкладов в имущество не предусмотрено.

Вклады можно сделать деньгами или имуществом. Получение дополнительного вклада от участника помогает дочерней компании решить сразу две проблемы:

— пополнить оборотные средства или приобрести нужные активы;

— увеличить стоимость чистых активов, то есть улучшить показатели отчетности.

Рассмотрим, как отразить эту операцию в налоговом и бухгалтерском учете обеих сторон. Исходим из того, что участник тоже является юрлицом.

У передающей стороны есть два варианта: признать передачу имущества инвестиционной сделкой или обычной реализацией Сумма переданного вклада не включается в налоговые расходыВнесение вклада в имущество дочерней организации — это безвозмездная передача. Поэтому передающая сторона не включает в налоговые расходы стоимость переданного имущества (п. 16 ст. 270 НК РФ). В том числе денег.

Расходы, связанные с передачей вклада, также не учитываются. Например, расходы на упаковку, доставку и охрану имущества, передаваемого «дочке» (письма Минфина России от 10.05.06 № 03-03-04/1/426 и от 14.03.06 № 03-03-04/1/222).

Если участник передает «дочке» имущество, а не деньги, безопаснее начислить НДСВнесение вклада деньгами не влечет последствий по НДС. Так как операции, связанные с обращением российской или иностранной валюты, не облагаются НДС (подп. 1 п. 3 ст. 39 и подп. 1 п. 2 ст. 146 НК РФ). Поэтому на сумму денежного вклада передающая сторона не начисляет НДС.

Если участник передал материалы, товары или другое имущество, контролеры требуют начислить НДС (письма Минфина России от 21.08.13 № 03-07-08/34198 и от 15.07.13 № 03-07-14/27452). Ведь право собственности на эти активы перешло к дочерней компании. Такой переход приравнивается к реализации. Значит, облагается НДС (п. 1 ст. 39 и абз. 2 подп. 1 п. 1 ст. 146 НК РФ).

Есть другая точка зрения. Суды считают, что внесение вклада в имущество «дочки» носит инвестиционный характер. То есть не является реализацией (подп. 4 п. 3 ст. 39 НК РФ). Поэтому передача активов не облагается НДС (постановления ФАС Волго-Вятского от 03.12.12 № А29-10167/2011 и Центрального от 20.02.07 № А-62-3799/2006 округов). Но доказывать это придется в суде.

У этого подхода есть существенный минус. «Входной» НДС, принятый к вычету при покупке актива, придется восстановить к уплате в бюджет (подп. 2 п. 3 ст. 170 НК РФ).

Если участник передал дочерней компании товары или материалы, это сведет на нет выгоду от признания сделки инвестиционной. Ведь по ТМЦ «входной» НДС восстанавливается в полной сумме (абз. 2 подп. 2 п. 3 ст. 170 НК РФ).

Смысл доказывать инвестиционный характер сделки есть только при передаче «дочке» основного средства. Так как по ОС нужно восстановить лишь ту часть «входного» НДС, которая приходится на его остаточную стоимость (абз. 2 подп. 2 п. 3 ст. 170 НК РФ). Это выгодно, если рыночная стоимость ОС существенно превышает остаточную.

ПРИМЕР 1. ООО «Материнская компания» является единственным участником ООО «Дочерняя организация» и решило внести дополнительный вклад в имущество «дочки». В январе 2016 года в качестве вклада оно передало основное средство — автомобиль.

Остаточная стоимость автомобиля составляет 300 000 руб. Его первоначальная стоимость равна 700 000 руб. «Входной» НДС по автомобилю в размере 126 000 руб. ООО «Материнская компания» ранее приняло к вычету. Рыночная стоимость автомобиля на дату передачи составляет 500 000 руб.

Вариант первый. ООО «Материнская компания» не считает внесение вклада в имущество «дочки» инвестиционной сделкой. Поэтому в январе 2016 года оно начислило НДС в сумме 90 000 руб. (500 000 руб. × 18%).

Вариант второй. ООО «Материнская компания» посчитало, что внесение вклада в имущество «дочки» — это инвестиция. Поэтому при передаче автомобиля оно не начислило НДС. Но восстановило «входной» НДС по автомобилю, который ранее был принят к вычету.

В январе 2016 года ООО «Материнская компания» восстановило к уплате в бюджет НДС в размере 54 000 руб. (126 000. 700 000 × 300 000).

В бухгалтерском учете стоимость переданного имущества включается в прочие расходыДействующие ПБУ не содержат четких правил, как участнику отражать в бухучете передачу вклада в имущество «дочки». Минфин России рекомендует руководствоваться ПБУ 10/99 «Расходы организации» (письмо от 29.01.08 № 07-05-06/18). То есть использовать для учета этой операции счет 91-2 «Прочие расходы»:

Вклад не увеличивает налоговые доходы, если внесен для увеличения чистых активовДля «дочки» дополнительный вклад участника — это безвозмездно полученное имущество (п. 2 ст. 248 НК РФ). Но в ряде случаев сумма вклада не включается во внереализационные доходы. Прежде всего, если он внесен для увеличения чистых активов «дочки» (подп. 3.4 п. 1 ст. 251 НК РФ). Неважно, какова доля участника в ее уставном капитале.

В решении участников о внесении вкладов в имущество нужно указать: «Вклады в имущество ООО вносятся для увеличения его чистых активов». Если этой фразы нет, отражение вклада в налоговом учете получателя зависит от доли участника в уставном капитале. Вклад деньгами не облагается налогом на прибыль, если доля участника в уставном капитале получателя превышает 50% (подп. 11 п. 1 ст. 251 НК РФ).

Если вклад внесен имуществом, нужно выполнить еще одно условие. Полученное имущество в течение одного года не должно передаваться третьим лицам. В том числе в аренду, залог или доверительное управление (письмо Минфина России от 09.02.06 № 03-03-04/1/100).

В остальных случаях полученный вклад «дочка» включает во внереализационные доходы (п. 8 ст. 250 и подп. 11 п. 1 ст. 251 НК РФ).

ПРИМЕР 2. Уставный капитал ООО «Организация» разделен между тремя участниками. Их доли составляют 51, 25 и 24%. Участники внесли вклады в имущество на общую сумму 100 000 руб. (пропорционально долям участия). В решении собственников не указано, что вклады в имущество внесены для увеличения чистых активов.

ООО «Организация» не включает в налоговые доходы вклад, который получило от участника с долей 51% — 51 000 руб. (100 000 руб. × 51%). Вклады остальных участников оно отражает во внереализационных доходах. То есть включает в доходы 49 000 руб. [(100 000 руб. × 25%) + (100 000 руб. × 24%)].

Как учитывать деньги и активы, полученные от участникаДеньги, которые организация безвозмездно получила от участников, становятся ее собственными средствами (письма Минфина России от 09.06.09 № 03-03-06/1/380 и от 23.01.08 № 03-03-05/2, УФНС России по г. Москве от 18.02.08 № 20-12/015203). Поэтому активы, купленные на эти деньги, она отражает в налоговом учете в обычном порядке (письма Минфина России от 20.03.12 № 03-03-06/1/142 и от 21.01.09 № 03-03-06/1/27). Как будто купила их на свои деньги.

Если участник внес вклад основным средством, его можно амортизировать (письма Минфина России от 28.04.09 № 03-03-06/1/283 и от 05.12.08 № 03-03-06/1/674). Но применять амортизационную премию нельзя (абз. 2 п. 9 ст. 258 НК РФ). Первоначальная стоимость этого ОС равна его рыночной цене. Она не может быть ниже остаточной стоимости этого объекта в налоговом учете передающей стороны (п. 8 ст. 250 и п. 1 ст. 257 НК РФ).

Материалы и товары, полученные от участников в качестве вклада в имущество, организация учитывает по рыночным ценам (п. 8 ст. 250 и абз. 2 п. 2 ст. 254 НК РФ). При продаже или списании в производство она включает их стоимость в налоговые расходы (подп. 2 п. 1 ст. 268 НК РФ).

Начисленный участником НДС «дочка» к вычету не принимаетЕсли при внесении вклада участник начислил НДС, «дочка» не вправе принять его к вычету. Ведь вычет налога возможен только при получении от участника имущества, являющегося вкладом в уставный капитал «дочки» (п. 11 ст. 171 НК РФ). Внесение дополнительного вклада в имущество ООО таковым не является. Поэтому вычет НДС невозможен.

«Входной» НДС, восстановленный материнской компанией, «дочка» также не вправе принять к вычету. Причина та же. Дополнительный вклад в имущество — это не вклад в уставный капитал. Отдельных норм, которые бы разрешали вычет НДС со стоимости дополнительного вклада, в Налоговом кодексе нет.

В бухучете полученный вклад отражается как добавочный капиталПо правилам бухучета дополнительный вклад в имущество не является доходом дочерней компании (п. 2 ПБУ 9/99). Минфин России считает, что в бухучете его нужно отражать на счете 83 «Добавочный капитал» в корреспонденции со счетами учета полученного имущества (письма от 28.10.13 № 03-03-06/1/45463, от 29.01.08 № 07-05-06/18 и от 13.04.05 № 07-05-06/107).

Полагаем, «дочке» целесообразно задействовать счет 75 «Расчеты с учредителями». Особенно если вклады в имущество вносят несколько участников. То есть отражать получение вклада проводками:

В ПБУ не указано, по какой стоимости принимать к бухучету активы, полученные от участника как дополнительный вклад. Компания вправе действовать по аналогии с правилами учета безвозмездно полученного имущества (п. 7 ПБУ 1/2008). То есть отражать активы, принятые от участника, по рыночной стоимости на дату их получения. Неважно, товары это, материалы или объекты ОС (п. 9 ПБУ 5/01 и п. 10 ПБУ 6/01).

Бойкова Татьяна. юрист, налоговый консультат, аудитор

Передачу недвижимости одно юридическое лицо другому юридическому лицу, может произвести одним из следующих способов.

1. По договору купли-продажи недвижимого имущества (ст. 549 ГК РФ)

2. Передать имущество по договору дарения, заключенному с обществом (ст. 572 ГК РФ).

3. Внести дополнительный вклад в уставный капитал общества ( ст. 19 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью"; далее - Закон об ООО).

4. Внести вклад в имущество общества ( ст.27 Закона об ООО).

1. Договор купли-продажи недвижимого имущества

По договору купли-продажи недвижимого имущества (договору продажи недвижимости) продавец обязуется передать в собственность покупателя земельный участок, здание, сооружение, квартиру или другое недвижимое имущество (ч. 1 ст. 549 ГК РФ).

Право собственности на недвижимость по договору купли-продажи переходит к покупателю только после того, как такой договор пройдет государственную регистрацию ( п.2 ст. 223, п.1 ст. 551 ГК РФ).

Порядок передачи недвижимости покупателю регулируется п.1 ст. 556 ГК РФ, согласно которой передача недвижимости продавцом и принятие ее покупателем осуществляются по подписываемому сторонами передаточному акту или иному документу о передаче. Если иное не предусмотрено законом или договором, обязательство продавца передать недвижимость покупателю считается исполненным после вручения этого имущества покупателю и подписания сторонами соответствующего документа о передаче.

Из смысла данной нормы права следует, что по общему правилу исполнение договора купли-продажи недвижимости состоит из двух юридически значимых действий (постановление ФАС Восточно-Сибирского округа от 12.05.2010 N А74-2294/2009):

- оформить передачу недвижимости от продавца к покупателю в письменной форме - передаточным актом или иным документом о передаче, подписываемого сторонами.

- фактически вручить недвижимость покупателю.

Также обращаем Ваше внимание, что при отсутствии в договоре согласованного сторонами в письменной форме условия о цене недвижимости договор о ее продаже считается незаключенным.

Продавец и покупатель вправе самостоятельно устанавливать цену реализации имущества. В целях налогообложения будет приниматься цена основного средства, указанная сторонами сделки в договоре купли-продажи. Цена, указанная в договоре, должна соответствовать уровню рыночных цен.

Обязательное привлечение независимого оценщика в рассматриваемой ситуации действующим законодательством не предусмотрено.

В соответствии с п.1 ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

В ст. 575 ГК содержится исчерпывающий перечень случаев, когда дарение не допускается или ограничивается. Таким образом, на основании пункта 4 части 1 статьи 575 ГК РФ, дарение в отношениях между коммерческими организациями не допускается.

3. Увеличение уставного капитала общества

В соответствии с п.2 ст. 19 Закона об ООО общее собрание участников общества может принять решение об увеличении его уставного капитала на основании заявления участника общества о внесении дополнительного вклада.

В заявлении вносящего вклад участника должны быть указаны размер и состав вклада, порядок и срок его внесения, а также размер доли, которую участник хотел бы иметь в уставном капитале общества.

Одновременно с принятием решения об увеличении уставного капитала ООО принимаются решения о внесении в устав общества соответствующих изменений, а также решение об увеличении номинальной стоимости доли участника общества, подавшего заявление, и решение об изменении размеров долей участников общества. Такие решения принимаются всеми участниками общества единогласно. При этом номинальная стоимость доли участника общества, подавшего заявление, увеличивается на сумму, равную или меньшую стоимости его дополнительного вклада.

Согласно п.2 ст. 14 Закона об ООО размер доли участника должен соответствовать соотношению номинальной стоимости его доли и уставного капитала общества.

Обратите внимание, что увеличение уставного капитала о бщества допускается только после его полной оплаты ( п. 1 ст. 17 Закона об ООО).

Отметим, что данный способ передачи имущества обществу нельзя признать безвозмездным, так как в этом случае увеличивается номинальная стоимость и размер доли участника общества в уставном капитале ( абзац третий п.2 ст. 19 Закона об ООО).

В течение месяца со дня внесения дополнительного вклада участником общества, в регистрирующий орган подаются заявление о государственной регистрации и документы, подтверждающие внесение в полном объеме дополнительного вклада ( п. 2.1. ст. 19 Закона об ООО). Причем для третьих лиц такие изменения приобретают силу с момента их государственной регистрации.

Как мы видим, этот способ достаточно трудоемок.

4. Внесение вклада в имущество общества

Участники общества обязаны, если это предусмотрено уставом общества, по решению общего собрания участников общества вносить вклады в имущество общества (п.1 ст. 27 Закона об ООО).

В силу п.2 ст. 27 Закона об ООО вклады в имущество общества вносятся всеми участниками общества пропорционально их долям в уставном капитале общества, если иной порядок определения размеров вкладов в имущество общества не предусмотрен уставом общества. Указанные вклады не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества (п. 4 ст. 27 Закона об ООО).

В соответствии с частями 1 и 2 ст. 15 Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ) оплата долей в уставном капитале общества может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными имеющими денежную оценку правами.

Денежная оценка имущества, вносимого для оплаты долей в уставном капитале общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно.

Если номинальная стоимость или увеличение номинальной стоимости доли участника общества в уставном капитале общества, оплачиваемой неденежными средствами, составляет более чем двадцать тысяч рублей, в целях определения стоимости этого имущества должен привлекаться независимый оценщик при условии, что иное не предусмотрено федеральным законом. Номинальная стоимость или увеличение номинальной стоимости доли участника общества, оплачиваемой такими неденежными средствами, не может превышать сумму оценки указанного имущества, определенную независимым оценщиком.

При этом Закон N 14-ФЗ не содержит запрета на превышение суммы оценки вносимого в уставный капитал имущества над номинальной стоимостью доли участника общества.

В соответствии с п.3 ст. 213 ГК РФ коммерческие и некоммерческие организации, кроме государственных и муниципальных предприятий, а также учреждений, являются собственниками имущества, переданного им в качестве вкладов (взносов) их учредителями (участниками, членами), а также имущества, приобретенного этими юридическими лицами по иным основаниям.

Сделки по передаче в уставный капитал недвижимости подлежат государственной регистрации (.п. 1 ст. 164 ГК РФ, ст. 131 ГК РФ). Под недвижимым имуществом понимаются здания, сооружения, объекты незавершенного строительства, земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, которые не могут быть перемещены без несоразмерного ущерба их назначению. К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Право собственности на недвижимость, переданную в уставный капитал общества, переходит к нему только после государственной регистрации (.п. 2 ст. 223 и п. 1 ст. 551 ГК РФ).

Рекомендуйте статью коллегам: