Рейтинг: 4.1/5.0 (1920 проголосовавших)

Рейтинг: 4.1/5.0 (1920 проголосовавших)Категория: Бланки/Образцы

2 НДФЛ за 3 месяца образец заполнения – используя данную фразу, вы в действительности сможете найти массу советов по поводу оформления справки и узнаете, какую именно форму данная справка должна иметь. Отметим, что 2 НДФЛ – это официальный документ, который в своем содержании отображает сумму полученных доходов определенным гражданином за четко определенный период времени. Выдается справка на основании представленного заявления. Если вам нужна справка за последние три месяца, то вы сможете указать такую просьбу в своем заявлении.

2 НДФЛ за 3 месяца: образец заполненияЗаконодатель определил четкие формы и содержание справки данного образца. Так, в бухгалтерии в обязательном порядке заполняется специализированный бланк, в котором должны быть указаны все данные по организации и сотруднику. Непременно нужно указать данные, которые касаются непосредственно заработной платы, вычетов и отчислений в налоговые инстанции.

В данном случае, в содержании справки будут указаны последние три отчетные месяцы. То есть, в справке обязательно указывается информация за каждый месяц в отдельности, также указывается информация, по отчислениям за каждый месяц. В конце справки указывается общая сумма налогообложения и доходов.

На справке в обязательном порядке должна быть подпись руководителя и главного бухгалтера. Обратите свое внимание на наличие печати.

Выдача справкиЧтобы получить справку на руки, нужно написать заявление. В течение трех рабочих дней после оформления заявления, вы получаете справку. Если работодатель старается затянуть время, вы должны указать на незаконность таких действий.

В момент получения справки обязательно проверьте ее на наличие типовых ошибок. Помните о том, что отсутствие каких-то реквизитов или же наличие ошибок, делает справку недействительной для многих инстанций. Таким образом, лучше всего сразу же проверьте все данные, чтобы впоследствии снова не пришлось бегать и ждать, пока данные будут исправлены.

Справка в обязательном порядке должна иметь стандартные параметры, так указывает законодатель. Но, практика показывает, что нередко бывают случаи, когда справка оформляется в произвольной форме. Такое происходит тогда, когда работодатель платит «серую» заработную плату, и доходы не все проходят по отчетным ведомостям. Банковские инстанции понимают суть таких дел, именно по этой причине предлагают заемщикам предоставить справку с указанием реального дохода в свободной форме.

ВыводВ принципе, нет никакой принципиальной разницы между оформлением справки за три или же за шесть месяцев. В обязательном порядке указываются все необходимые данные. Разница состоит только в том, что информация о доходах указывается за четко определенный период времени.

Если Вам требуется бухгалтерское обслуживание - зайдите на сайт ООО АБФ .

В ПРОДОЛЖЕНИЕ СТАТЬИ:

Образец заполнения справки 2 НДФЛ с вычетами на детей

Образец заполнения справки 2 НДФЛ с вычетами на детей

Образец заполнения справки 2 НДФЛ с вычетами на детей в принципе, идентичен обычной справке. В данном случае, документ оформляется для получения специализированных вычетов.

2 НДФЛ за 2 года образец заполнения

2 НДФЛ за 2 года образец заполнения

2 НДФЛ за 2 года образец заполнения имеет стандартный. Разница только в отчетном периоде, который будет описан в данном документе. Следует сказать о том, что справка выдается.

Год рождения: 1984

Страна/Город: Россия / Тула

Образование: Высшее экономическое

и высшее филологическое

ВУЗ: ТулГУ

Место работы: Центр "Фемида"

Должность: Бухгалтер-консультант

Семейное положение: замужем

О себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

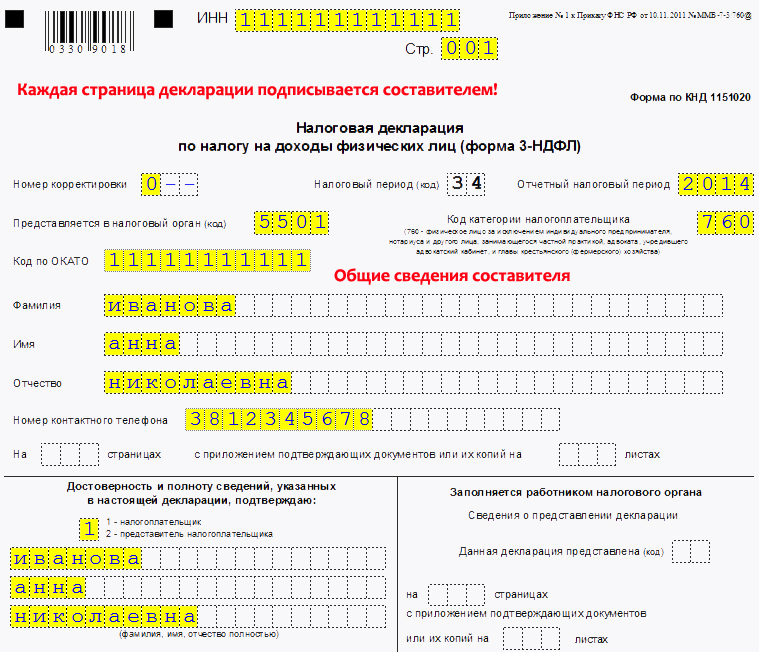

Как вытекает из названия, декларация формы 3-НДФЛ - официальный документ, с помощью которого физические лица декларируют собственные налоги на доходы в том случае, если по некоторым причинам налог не был вычтен и уплачен организацией-работодателем.

Декларация является документом строгой отчетности и предоставляется ежегодно в соответствующую налоговую службу.

К основаниям для самостоятельного расчета налоговой базы и последующей подачи формы в налоговую службу относятся продажа имущества (менее трех лет зарегистрирована собственность) или автомобиля, получение дивидендов, получение доходов из-за рубежа, выигрыш в лотерею и другие случаи.

Также вышеуказанная форма заполняется, если физическое лицо имеет право на получение различных социальных налоговых вычетов. К таким относятся: расходы на обучение/лечение/приобретение недвижимого имущества, убытки при операциях с ценными бумагами, перерасчет налоговой базы с 30% на 13%. Подавать декларацию 3-НДФЛ необходимо в новом году за прошедший. Декларацию по форме 3-НДФЛ подают налоговые резиденты Российской Федерации, гражданство налогоплательщика значения не имеет.

Как получить декларацию формы 3-НДФЛСтоит, во-первых, понимать, что 3-НДФЛ - не справка, а именно декларация. Такую форму декларации можно получить только одним способом - заполнить ее самому. Это документ, который подписывает сам налогоплательщик, поэтому за внесенную форму информацию физическое лицо гарантирует ее достоверность и полностью несет за нее ответственность. Для этого необходимо скачать бесплатную специальную программу с сайта Федеральной налоговой службы за прошедшие года и установить себе на компьютер.

Заполняется декларация 3-НДФЛ на основе 2-НДФЛ либо других документов, где отражаются полученные доходы. В случае возникновения затруднений при заполнении, можно обратиться в контакт-центр налоговой службы и бесплатно получить квалифицированную консультацию по указанной проблеме.

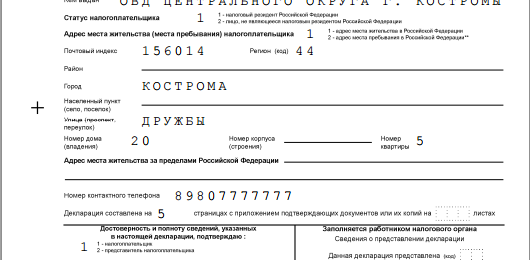

Подавать соответствующий документ необходимо по месту прописки, а для иностранных граждан (налоговых резидентов РФ) в определенный налоговый орган (по состоянию на апрель 2014 - налоговая инспекция №47 по городу Москве). Иностранным гражданам, работающим официально в Российской Федерации, необходимо при подаче документов также предоставить копию регистрации.

Форма 3-НДФЛ - это налоговая декларация. т.е. письменное уведомление о своем доходе, необходимое для исчисления налога .

Эта форма декларации связана с налогом на доходы физических лиц (НДФЛ), который в нашей стране ошибочно называют подоходным (правильно его называть именно "налог на доходы физических лиц" - "подоходный налог" не существует с конца 90-х годов). Ее представляют индивидуальные предприниматели, применяющие общую систему налогообложения, частные адвокаты и нотариусы, а также физические лица, получившие отдельные виды доходов (от реализации недвижимости, транспортных средств, акций и паев, сдачи имущества в наем (аренду), выигрыши и призы в неденежной форме и тому подобное).

3-НДФЛ необходима для того, для чего предназначены все налоговые декларации:

С помощью этой декларации государство контролирует правильность исчисления и полноту перечисления в бюджет одного из самых значимых налогов - налога на доходы физических лиц.

автор вопроса выбрал этот ответ лучшим

Справка формы 3-НДФЛ нужна для того,чтобы отчитаться по своим доходам за прошедший год перед государством. При помощи этой формы вы сообщаете налоговой службе о том,какие сделки вами были проведены и что именно вы продали, за какую сумму и какой при этом был получен денежный доход.

При помощи этой формы вы сможете в будущем получить вычеты, которые вам возместят от государства.

Также при ее помощи может рассчитываться сумма налога,который вам нужно оплатить в казну.

При помощи этой формы отчитываются и индивидуальные предприниматели перед государственной службой по налогам.Именно в ней отражены все расходы и все доходы, которые были в прошедшем году у человека.

в избранное ссылка отблагодарить

С помощью данной декларации можно отчитаться по налогу на доход физ.лиц в России. Заполнять ее должны налоговые резиденты, которые получили какой-то доход - от предпринимательской деятельности, от продажи имущества (квартиры, машины).

Также с помощью декларации 3-НДФЛ можно получить вычеты. Допустим, Вы потратили много денег на обучение или лечение, Вы можете вернуть часть из них! Почему-то многие люди не отчитываются о своих доходах и не получают вычеты. А ведь если вычеты неплохие, то можно окупить не только стоимость декларации, но и новое платье, например. ) Поэтому могу сказать, что декларация 3-НДФЛ - важная декларация.

в избранное ссылка отблагодарить

![]()

более года назад

Справка 3-НДФЛ заполняется в виде налоговой декларации, в котором указываются ваши все доходы, полученные в течении года.

С этой справкой мне пришлось столкнуться при возврате налога от суммы, уплаченной за обучение. Так же можно при подаче этой формы в налоговую инспекцию, можно вернуть часть денег, оплаченных при покупке квартиры, за медицинские услуги.

в избранное ссылка отблагодарить

3-НДФЛ - налоговая декларация о доходах физических лиц. Соответственно она и нужна для налоговой отчетности физического лица. В данной справки указывают объекты налогового обложения, доходы от этого объекта, и расходы, а также налоговая база, налоговые льготы и другая информация, необходимая к учету и уплате налогов. Вот и нужна данная справка чтобы отчитаться в налоговой. Более подробно зачем нужна справка, что в ней указывать, как составлять, вы можете прочитать тут .

в избранное ссылка отблагодарить

18 июля 2015, просмотров: 14635, Раздел: Документы

Какие нужны документы для подачи в ФНС, чтобы вам выдали остаток налогового имущественного вычета? Так как основной пакет документов в прошлом году уже подавался, то в этом году дублировать большую часть не понадобиться.

Какие нужны документы для подачи в ФНС, чтобы вам выдали остаток налогового имущественного вычета? Так как основной пакет документов в прошлом году уже подавался, то в этом году дублировать большую часть не понадобиться.

Как заполнить справку 3-НДФЛ (образец) и необходимые документы:

• Форма 3-НДФЛ;

• Справка за 2015 год 2-НДФЛ;

• Если номер вашей карты или реквизиты банка изменились – заявление с новыми реквизитами банка;

• Заявление для повторной подачи документации. Это не обязательно, но как показывает практика, заявление необходимо, чтобы работники ФНС опять не затребовали весть пакет документов.

Помните, что квартиру вы взяли в ипотеку. Конечно же, это тяжелая ноша, которую нужно тянуть не менее 10 лет, но тут есть и свои плюсы – у вас не съемная, а своя квартира. Второе преимущество заключается в том, что государство предлагает получить налоговый вычет, как по уплаченным процентам, так и по ее стоимости ипотечного кредита. Главное брать ипотечный кредит необходимо на эту же квартиру. Оформляя ипотечный кредит, лучше всего подходит аннуитетный вид оплаты. То есть в начале ипотечного периода, вы выплачиваете только проценты по кредиту. Следовательно, за 1,5 года часть уплаченных вами % по кредиту будет довольно большой. Например, с 08.2012 года по 12.2013 года сумма процентов, которую вы заплатили по кредиту, составила немного больше 401 тыс. рублей. По закону у вас есть право от этой суммы вернуть себе 13%, а это 52 тыс. рублей. Однако нужно учесть то, что жилье оформлено в долевую собственность, т.е 50/50, поэтому каждый из вас имеет право лишь на половину суммы – 26 тыс. рублей.

Требуемые документы для подачи в ФНС, чтобы получить справку по оплаченным процентам кредита в ипотеку. Первый пакет документов дополняется некоторыми справками:

• Справка об оплате процентов в отчетный период за пользование кредитом;

• Согласно ипотечному кредиту - график погашения кредита (не всегда требуется, но лучше иметь при себе);

Помните! За один отчетный период заполняется одна форма 3-НДФЛ. Кредитные проценты выписываются суммарно за все предыдущие года. Довольно часто сумма, возможная к выдаче, больше подоходного налога, который уплачивается в бюджет. На этот счет не следует переживать, в следующем отчетном периоде эта разница обязательно будет учитываться. Главное соблюдать порядок заполнения формы 3-НДФЛ. и тогда подготавливать во второй раз документы будет уже легче.

Задание условий – первый раздел программы. Первым пунктом является номер налоговой инспекции. Хорошо если вы его знаете, но если нет, то эту информацию можно узнать:

• Позвонить в ФНС. Хороший способ, но обычно в налоговую службу дозвониться сложно;

• Посетить официальный сайт ФНС, выбрать свою область или регион, кликнуть на кнопку «адреса инспекций, контакты и обращения», потом на «платежные реквизиты и адреса вашей инспекции».

Номер корректировки – следующий пункт. В этом поле ставим «ноль». Но если вы в налоговую инстанцию подаете «уточненку», то в зависимости от того какой раз 1 или 2 она подается, такая цифра и проставляется.

Сведения о декларанте – второй раздел не вызовет у вас затруднений. Но прежде как заполнить справку 3-НДФЛ, следует обратить внимание, что данный раздел разделен на две части. В первой указываете паспортные данные, во второй – контакты и место жительства.

Доходы, которые были получены в РФ – третий раздел, состоящий из трех вкладок: «9», «13», «35» - прибыль, налогооблагаемая 9%, 13%, 35% ставкой. В данном случае ваша вкладка «13». В поле «Источники выплат» мышкой нажимаем на «+». В появившемся окошке указываем информацию из формы 2-ЕДФЛ. «название источника выплат» - это наименование предприятия. Галочку ставим на «стандартный расчет вычетов вести по данному источнику», «Да». Как только вы ввели все данные, поле «Доходы» активизируется. Снова нажимаем на «+», и в появившемся окошке вводим информацию за отчетный период о полученном доходе. Данные снова таки берем из формы 2-НДФЛ. По каждому месяцу заполняем данные. Как только вы внесете все данные, ниже посчитается автоматически «Общая сумма дохода». Из предыдущего пункта дублируем сумму и вставляем ее в «Облагаемая сумма дохода». В разделе «Сумма налога удержания» и «Сумма налога исчисления» вводим данные из последних строчек справки 2-НДФЛ.

Вычеты – четвертый раздел состоит из нескольких вкладок. Так как вы заполняете справку на взыскание имущественного налогового взыскания, нужно открыть третью вкладку (там изображен домик). Тут вводится информация о купленном жилье. Если вы не единственный владелец жилья, то в поле «Доля» укажите вашу долю.

Перейти к вводу сумм – последний самый главный раздел. Тут вы видите два столбика: «Расходы по погашению кредита» и «Расходы по приобретению жилья». Первая колонка заполняется, если жилье куплено в ипотеку. Стоимость вашей квартиры проставляем в поле «Стоимость объекта». Но в порядке заполнения формы 3-НДФЛ необходимо учесть что: а) если цена жилья более 2 млн. руб. то нет смысла указывать всю стоимость, так как по закону есть ограничение в два млн. рублей; б) если в праве собственности вы обладатель доли, то сумма вписывается согласно вашей доле.

За каждый отчетный период оставляйте себе копию справки, так как она понадобиться на следующий год при заполнении новой декларации.

Продолжаем тему «Как заполнить справку 3-НДФЛ ». Скорей всего вам известно о том, что есть еще один способ возврата налогового взыскания – через работодателя. Поэтому если вы раннее им не воспользовались, то в полях «Вычет в отчетном году у налогового сотрудника» и «Вычет у налогового сотрудника по предыдущим годам» ставите «ноль». В поле «Сумма, которая перешла прошлого года» вводите сумму из предыдущей формы.

Далее заполняем второй столбец. Для правильного заполнения вам понадобится справка из банка, раннее упомянутая, в которой содержится информация о выплате % по кредитному договору. Такие данные берутся весь за весь период с начала оформления кредита в ипотеку. Необходимо за все годы все уплаченные проценты просуммировать и эту цифру внести в «Проценты по кредитам за весь период». Но опять-таки не забываем о долевой собственности.

Но остается последний вопрос, на который до сих пор ни кто не может дать внятный ответ: «Когда в декларацию 3-НДФЛ нужно вписывать заплаченные проценты по ипотечному кредиту до или после главного вычета по цене квартиры?». Сотрудники предприятий и инспекторы ФНС, которые предоставляют образец заполнения справки 3-НДФЛ и оказывают помощь в ее заполнении, утверждают, что проценты не вписываются, пока по стоимости квартиры не будет получен весь вычет. Но некоторые все же уверены в том, что как заполнить справку 3-НДФЛ за 2015 год. проценты с самого начала указываются, ведь никому, не известно изменится ли и как изменится законодательство. В завтрашнем дне трудно быть уверенным.

Сделай доброе дело, поделись с друзьями:

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@, от 12.02.2016 № БС-3-11/553@, от 28.12.2015 № БС-4-11/23129@), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛРасчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Образец заполнения регистра налогового учета

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

Раздел 1 формы 6-НДФЛ "Обобщенные показатели" условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231Налогового кодекса.

Образец заполнения Раздела 1 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

1. дата окончания соответствующего налогового периода;

2. дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

3. дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другомПо общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощиДоходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

- по строке 020 - 2000 руб.;

- по строке 030 - 2000 руб.

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

- по строке 020 - 12 000 руб. (2000 + 10 000);

- по строке 030 - 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Налоговая декларация 3-НДФЛ — это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расходах.

Например, если вы, например, продали какое-либо имущество, сдаете квартиру в аренду или занимаетесь частной деятельностью как индивидуальный предприниматель, нотариус, адвокат и т. д. то вам необходимо отчитаться по налогу на доходы физических лиц (НДФЛ) путем заполнения налоговой декларации 3-НДФЛ и подачи ее в налоговый орган.

Но у налоговой декларации 3-НДФЛ есть и другое, более интересное предназначение, т. к. с ее помощью можно получить некоторые налоговые вычеты. которые представляют собой реальные и зачастую очень приличные суммы денег. Подача декларации 3-НДФЛ для возврата налога не является обязательной.

Виды налоговых вычетовСуществует несколько видов налоговых вычетов:

Пример:

Сколько денег можно вернуть за покупку квартиры?

Суть налоговых вычетов заключается в том, что на их размер уменьшается налогооблагаемый доход физического лица ( т. е. часть дохода не подвергается налогообложению).

Каждый из нас часть своей зарплаты перечисляет государству в виде подоходного налога, или НДФЛ — 13%. При определенных расходах, например, при покупке жилья. расходах на обучение или лечение, можно вернуть эти проценты себе обратно. Для этого и существует специальная налоговая форма 3-НДФЛ (справка 3-НДФЛ ), которая подается в виде декларации в налоговый орган по месту регистрации.

Как получить налоговый вычет?Необходимо помнить, что возврат можно оформить только в случае, если ваши доходы подлежат налогообложению по ставке 13%. Не облагаются НДФЛ пенсии, пособия, компенсационные выплаты, алименты (полный перечень не подлежащих налогообложению доходов содержится в ст. 217 Налогового кодекса РФ).

Сразу оговоримся, что за применением стандартных и профессиональных налоговых вычетов должен следить бухгалтер, который рассчитывает вашу заработную плату. О предоставлении же социального и имущественного вычета граждане должны позаботиться сами, обратившись в налоговый орган по месту регистрации с заполненным бланком декларации по форме 3-НДФЛ и заявлением на вычет.

Подобную процедуру подачи налоговой декларации по 3-НДФЛ можно осуществить при затратах на платное лечение, обучение, благотворительные отчисления. Вернется 13% от расходов (с учетом ограничений по разным видам вычетов), но не больше, чем сумма подоходного налога, удержанного за конкретный год.

Таким образом, налоговая декларация 3-НДФЛ — это достаточно простой и легальный способ вернуть себе из государственной казны часть денежных средств, потраченных вами на покупку жилья, лечение или обучение .

Допустим, в 2012 г. зарплата работника 20 000 руб.,

«на руки» он получал 17 400 рублей

Т. е. за год работодатель удержал 20 000 руб. x 13% x 12 мес. = 31 200 руб. в виде подоходного налога.

2012 г. работник приобрел квартиру стоимостью 2 млн руб.

2013 г. он может подать в налоговый орган 3-НДФЛ за 2012 г.,

и оформить возврат налога — 31 200 руб.

2014 г. можно вернуть налог за 2013 г.

Таким образом, можно пользоваться имущественным вычетом по 3-НДФЛ ,

пока государство не вернет вам 260 000 рублей (13% от 2 млн рублей)

19 апреля 2016 28020

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях.

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@. от 12.02.2016 № БС-3-11/553@. от 28.12.2015 № БС-4-11/23129@ ), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

Основание для заполнения 6-НДФЛРасчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Важно!

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120 Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Раздел 1 формы 6-НДФЛ "Обобщенные показатели" условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

ПРИМЕР

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231 Налогового кодекса.

Заполнение Раздела 2 формы 6-НДФЛВ отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другомПо общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

ПРИМЕР

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

- по строке 020 - 2000 руб.;

- по строке 030 - 2000 руб.

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

- по строке 020 - 12 000 руб. (2000 + 10 000);

- по строке 030 - 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226. ст. 228 НК РФ).

Ссылки по теме Регистрация Войти Подписка