Рейтинг: 4.1/5.0 (1831 проголосовавших)

Рейтинг: 4.1/5.0 (1831 проголосовавших)Категория: Инструкции

28.12.2015

Уважаемые клиенты!

Банк «Траст» (ПАО) информирует Вас об изменениях в области валютного регулирования, в связи с вступлением в силу с 28 декабря 2015 года Указания Банка России от 30.11.2015 № 3865-У «О внесении изменений в Инструкцию Банка России от 4 июня 2012 года № 138-И» (далее – Указание № 3865-У).

Указание № 3865-У определяет порядок представления уполномоченному банку документов валютного контроля по валютным операциям, связанным с расчетами в рамках заключенных между этими резидентами договоров факторинга, а также связанные с выполнением резидентами требования о репатриации денежных средств.

Внесены изменения в форму справки о валютных операциях, порядок заполнения справки о валютных операциях и справки о подтверждающих документах. Документы и рекомендации по заполнению представлены на сайте Банка, ознакомиться с изменениями можно здесь

20.02.2015

Уважаемые клиенты!

НБ «Траст» (ОАО) информирует Вас об изменениях в области валютного регулирования, в связи с вступлением в силу Указания ЦБ РФ 3438-У от 06.11.2014г. С текстом новой редакции Инструкции ЦБ РФ от 04.06.2012 №138-И, а также изменениями, внесенными в порядок заполнения документов валютного контроля, Вы можете ознакомиться, на сайте Банка, пройдя по ссылке.

27.09.2013

Уважаемые клиенты!

НБ «Траст» (ОАО) информирует Вас об изменениях в области валютного регулирования, в связи с вступлением в силу Указания ЦБ РФ 3016-У от 14.06.2013г. С текстом новой редакции Инструкции ЦБ РФ от 04.06.2012 №138-И, а также изменениями, внесенными в порядок заполнения документов валютного контроля, Вы можете ознакомиться, на сайте Банка, пройдя по ссылке.

05.09.2013

Уважаемые клиенты!

НБ «Траст» (ОАО) информирует Вас о необходимости соблюдать требования Федерального закона №173-ФЗ и иных нормативно-правовых актов органов валютного регулирования по вопросам валютного регулирования. С информацией о документах валютного контроля, случаях их заполнения и сроках представления можно ознакомиться здесь. С информацией по правонарушениям и санкциям, предусмотренным Кодексом Российской Федерации об административных правонарушениях и Уголовным кодексом можно ознакомиться здесь.

29.08.2013

Уважаемые клиенты!

НБ «ТРАСТ» (ОАО) информирует Вас об изменениях в области валютного регулирования. С 1 сентября 2013 года вступают в силу изменения и дополнения в Приложение № 2 «Перечень валютных и иных операций резидентов и нерезидентов» Инструкции ЦБ РФ от 04.06.2012 № 138-И "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением". Подробно читайте в разделе "Информационные письма для клиентов ".

Банк «ТРАСТ» (ПАО) осуществляет валютный контроль в качестве агента в соответствии с требованиями валютного законодательства Российской Федерации, нормативных актов Банка России и Федеральной таможенной службы России.

Если Вам необходим валютный контроль, Банк готов оказать Вам помощь в составлении, оформлении паспортов сделок по внешнеторговым контрактам, кредитным договорам и договорам займа с нерезидентами, а также справок в соответствии с Инструкцией № 138-И.

По запросу Клиента Банк предоставит информацию о текущем состоянии расчетов по паспорту сделки.

Банк проводит гибкую политику в отношении взимания с Клиентов комиссионного вознаграждения за осуществление Банком функций агента, осуществляющего валютный контроль.

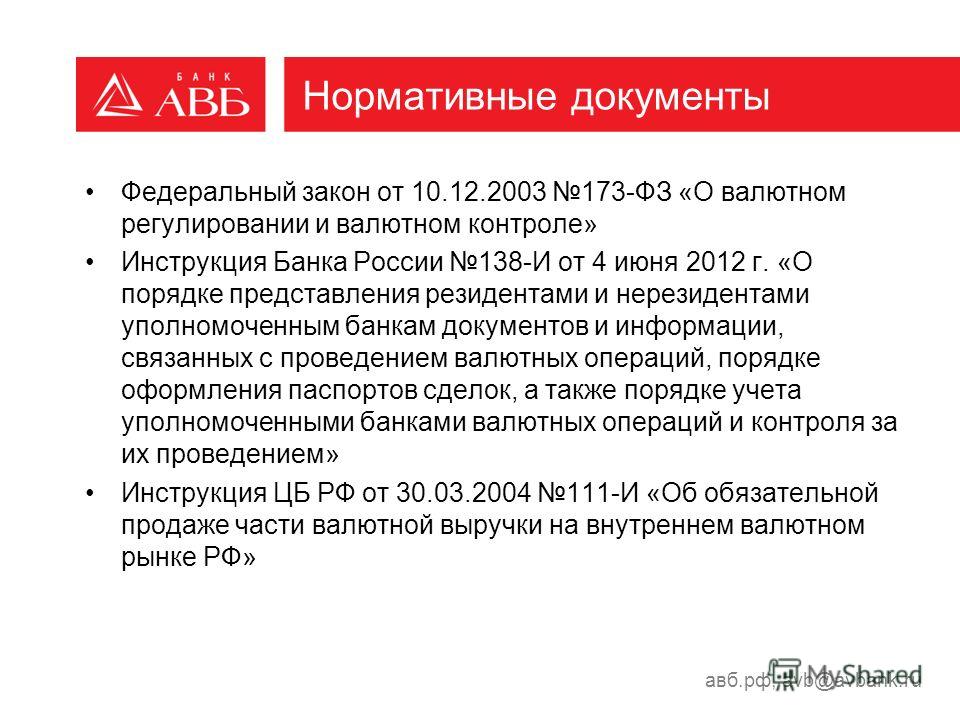

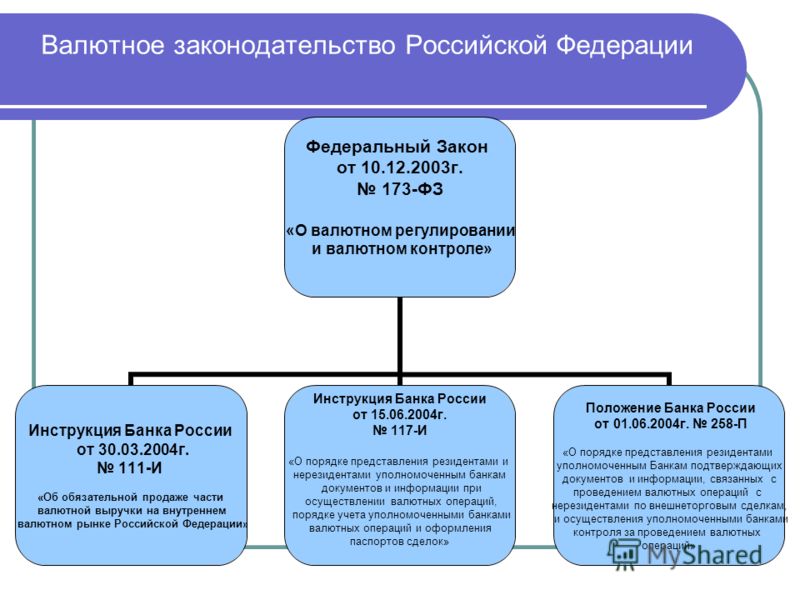

В рамках выполнения функций агента валютного контроля банк «ТРАСТ» (ПАО) оказывает услуги, связанные с оформлением паспортов сделок, а также осуществляет контроль и учет:Федеральный закон № 173-ФЗ от 10.12.2003г. «О валютном регулировании и валютном контроле»

PDF, 237 КБ

Инструкция ЦБ РФ № 138-И от 4 июня 2012г. О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением

PDF, 1,5 MБ

Инструкция ЦБ РФ № 111-И от 30.03.2004г. «Об обязательной продаже части валютной выручки на внутреннем валютном рынке Российской Федерации»

PDF, 100 КБ

Указание ЦБ РФ № 1412-У от 30.03.2004г. «Об установлении суммы перевода физическим лицом — резидентом из Российской Федерации без открытия банковских счетов»

PDF, 55 КБ

Информационное письмо для клиентов (3016-У)

PDF, 112 КБ

Профилактика нарушений

PDF, 263 КБ

Информация для клиентов об изменении инструкции ЦБ РФ №138-И

PDF, 167 КБ

Памятка для резидентов осуществляющих внешнеторговую деятельность

PDF, 194 КБ

Информация для клиентов о вступлении в силу инструкции ЦБ РФ

PDF, 94 КБ

Паспорт сделки, оформляемый по контракту

DOC, 31 КБ

Паспорт сделки, оформляемый по договорам займа, кредита

DOC, 46 КБ

Справка о валютных операциях

DOC, 92 КБ

Справка о подтверждающих документах

DOC, 114 КБ

Поручение на покупку иностранной валюты

DOC, 44 КБ

Поручение на продажу иностранной валюты

DOC, 45 КБ

Распоряжение на обязательную продажу иностранной валюты поручение

DOC, 49 КБ

Поручение на конверсию одной иностранной валюты в другую

DOC,52 КБ

Поручение на перевод иностранной валюты

DOC, 52 КБ

Заявление на оформление банком документов валютного контроля

DOC, 13 КБ

Заявление о закрытии паспорта сделки, в том числе с переводом в другой банк

DOC, 18 КБ

Заявление о переоформлении паспорта сделки

DOC, 36 КБ

18.08.2014 | Автор: Наталья

С этой статьи, наверное, следовало начать:-)

Хотя нижеприведенные нормативные документы по валютному контролю и написаны достаточно непонятным языком, но, всё же это законодательные документы, поэтому знакомство с ними обязательно. Лично я знакомлюсь с ними вот здесь .

Главный документ, я бы сказала, Азбука любого работника валютного уонтроля — это Инструкция Банка России от 04.06.2012 N 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением» (в редакции Указаний 06.11.2014 года №3438-У, которые вступили в силу 23.02.2015 ).

В этой Инструкции есть все основные формы документов валютного контроля, инструкции по их заполнению и срокам предоставления и ещё много много чего интересного.

Далее я указала нормативные документы по валютному контролю, с которыми встречалась:

Справочник кодов видов валютных операций (Приложение №2 к Инструкции 138-И)

Приказ ФТС России от 20.07.2012 N 1470 «О непредставлении паспорта сделки при таможенном декларировании товаров»

Инструкция Банка России от 30 марта 2004 г. №111-И Об использовании транзитного валютного счета при осуществлении операций в иностранной валюте

Форма уведомления в налоговую инспекцию об открытии (закрытии), об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, и о наличии счета в банке за пределами территории Российской Федерации.

Федеральный Закон 173-ФЗ от 10 декабря 2003 г. «О валютном регулировании и валютном контроле» (с изменениями и дополнениями).

Перечень документов, подтверждающих выполнение работ, предоставление услуг и прав на результаты интеллектуальной деятельности при совершении внешнеторговых сделок

Ответы из Информационного письма Банка России от 28 марта 2013 года № 42 «Вопросы по применению Инструкции Банка России от 04.06.2012 г. № 138-И

Банком России даны ответы на вопросы:

1.О лицах, подписывающих документы на бумажных носителях от имени Резидента (вопрос 2)

2.Об оформлении ПС на агентские договоры без расчетов за комиссионное вознаграждение (вопрос 3)

3.О сумме, указываемой в ПС формы 2 по договору займа (вопрос 4)

4.Об учете платежей, не относящихся к обязательствам по контракту (вопрос 5)

5.Какие платежи следует считать периодическими фиксированными для целей применения п.9.5 Инструкции № 138-И (вопрос 6)

Если вы знаете ещё какие-то нормативные документы по валютному контролю. буду признательна за дополнения в комментариях.

Специальные экономические меры по законодательству РФ и международные санкции. Влияние валютных курсов на внешнеэкономическую деятельность предприятий РФ.

Правовые основы валютного регулирования и валютного контроля.

Принципы валютного регулирования и валютного контроля.

Актуальные положения международного права в сфере валютного регулирования.

Влияние региональной экономической интеграции (ВТО, БРИКС, ЕврАзЭС) на валютное законодательство РФ. Тенденции развития валютного законодательства.

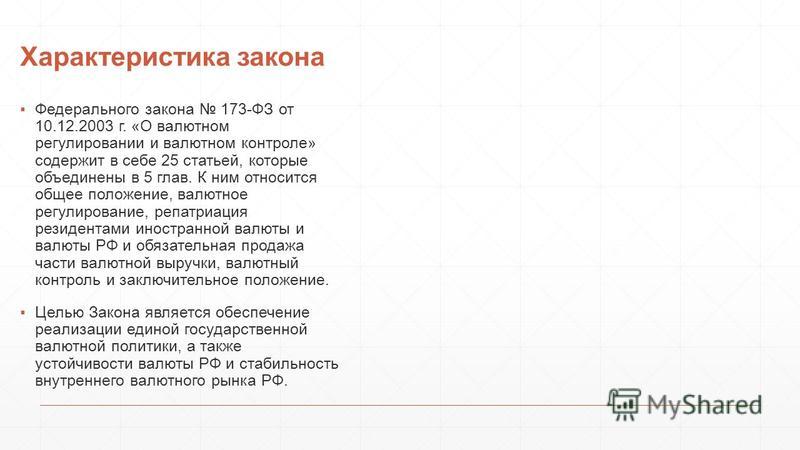

Последние изменения актов валютного законодательства. Федеральный закон № 173-ФЗ «О валютном регулировании и валютном контроле».

Валютное резидентство. Специфика статуса резидентов и нерезидентов.

Валютные операции и валютные ограничения.

Требование о репатриации валюты.

Требование о проведении валютных операций через уполномоченные банки.

Обязанности резидентов при открытии, закрытии, использовании счетов в банках за рубежом.

Оптимизация рисков при осуществлении валютных операций.

Валютные операции физических лиц: порядок осуществления переводов денежных средств физическими лицами, порядок ввоза в РФ и вывоза из РФ российской и иностранной валюты.

Особенности документального оформления валютных операций.

Учет и отчетность по валютным операциям.

Паспорт сделки. Особенности оформления паспорта сделки по контракту, по договору займа. Внесение изменений в паспорт сделки.

Справка о валютных операциях, справка о подтверждающих документах. Особенности заполнения корректирующих СВО и СПД.

Оформление валютных платежных поручений и расчетных документов между резидентами и нерезидентами.

Условия и порядок предоставления уполномоченным банкам документов и информации о валютных операциях. Обосновывающие и подтверждающие документы.

Обзор инструкции ЦБ РФ № 138-И от 04.06.2012г. (в ред. Указания Банка России № 3865-У от 30.11.2015г.), толкование ее отдельных положений правоприменительными органами.

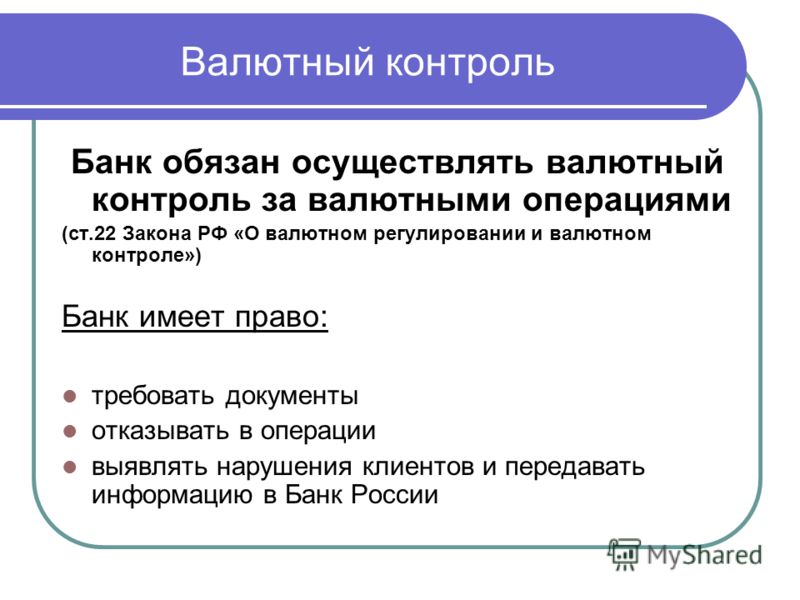

Органы валютного контроля и агенты валютного контроля, их функции и полномочия.

Права и обязанности участников валютных операций при проведении валютного контроля.

Контрольные мероприятия при проверке соблюдения требований валютного законодательства РФ и оформление их результатов.

Порядок истребования документов органами валютного контроля и правила их применения.

Банковский контроль в валютной сфере. Порядок передачи уполномоченными банками информации о нарушениях. Взаимодействие уполномоченных банков и таможенных органов.

Выявление валютных нарушений. Распределение полномочий ФТС и ФНС (Росфиннадзор). Правила представления агентами валютного контроля необходимых документов и информации. Процедуры взыскания штрафов.

Пределы полномочий таможенных органов в валютной сфере и правовые условия их реализации.

Возможности оспаривания ненормативных актов органов и агентов валютного контроля. Обжалование действий органов и агентов валютного контроля.

Составление, заключение и исполнение договоров при осуществлении внешнеторговой деятельности, связанной с проведением валютных операций.

Учет требований валютного законодательства РФ при формулировании условий внешнеторговых договоров.

Минимизация рисков, связанных с проведением валютных операций при осуществлении внешнеэкономической деятельности. Предупреждение нарушений валютного законодательства РФ.

Налогообложение внешнеторговой деятельности, налоговые последствия заключения контрактов с иностранными контрагентами.

Особенности налогообложения при осуществлении импортных и экспортных операций в рамках Таможенного союза и за его пределами.

Внешняя торговля услугами, информацией, интеллектуальной собственностью.

Возникновение обязанностей налогового агента в отношении доходов иностранных юридических лиц.

Ответственность за нарушения валютного законодательства РФ.

Виды ответственности за нарушение валютного законодательства, их соотношение и порядок применения.

Административная ответственность за нарушение валютного законодательства. Обстоятельства, исключающие вину лица в совершении правонарушения. Обстоятельства, смягчающие и отягчающие административную ответственность, проблемы их применения.

Понятие «незаконная валютная операция» и его толкование правоприменительными органами.

Практика применения административной ответственности за нарушение режима счетов резидентов в банках за пределами территории РФ, за нерепатриацию валюты в РФ, за непредставление либо несвоевременное представление форм учета и отчетности.

Документарные операции и международные формы расчетов, аккредитивная форма расчетов.

Система SWIFT, сообщения формата MT103

Все валютные операции должны осуществляться в строгом соответствии с действующим валютным законодательством РФ. Поэтому при осуществлении внешнеэкономической деятельности особенно важным является правильный выбор грамотного помощника и консультанта, который смог бы не только выступать агентом валютного контроля, но и предоставлять консультации и рекомендации по порядку осуществления валютных операций.

Именно таким помощником и консультантом для вашей организации сможет стать ПАО «БИНБАНК», имеющий 12-летний опыт работы в области внешнеэкономической деятельности.

Индивидуальный подход к каждому клиенту позволяет на высоком уровне сопровождать его внешнеэкономические операции, выбирая оптимальные финансовые инструменты сделки, снижая возможные риски и уменьшая расходы, разрешая возникающие проблемы в режиме реального времени.

ПАО «БИНБАНК», являясь агентом валютного контроля, осуществляет:Внешнеэкономическую деятельность регламентируют следующие нормативные акты:

Годовой абонемент валютного контроля — это возможность возложения на Банк функций по сопровождению внешнеэкономической деятельности. Отлаженная схема работы по обслуживанию Абонемента позволяет быстро и с минимальными затратами осуществлять внешнеэкономическую деятельность. Вы можете больше не беспокоиться за отслеживание сроков предоставления документов валютного контроля. Единственной вашей обязанностью остается своевременное предоставление контрактов, договоров, грузовых таможенных деклараций и товарно-транспортных накладных в Банк и своевременное осуществление оплаты.

В состав абонемента валютного контроля входят:

* Документы, являющиеся основанием для проведения валютных операций, могут быть представлены клиентами в Банк как на бумажном носителе, так и в электронном виде при наличии Соглашения об обмене электронными документами, заключенного между Банком и Клиентом.

Внимание! Уважаемые клиенты!Информируем вас о том, что с 28 декабря 2015 г. вступило в силу Указание Банка России от 30.11.2015 № 3865-У «О внесении изменений в Инструкцию Банка России от 4 июня 2012 года № 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением» (далее – Указание № 3865-У).

В соответствии с Указанием № 3865-У в порядок, регламентирующий представление документов и информации, связанных с проведением валютных операций, вносятся изменения и дополнения, обусловленные:

Также внесены изменения в форму Справки о валютных операциях. порядок заполнения Справки о валютных операциях и Справки о подтверждающих документах.

Определены особенности закрытия паспорта сделки резидентом в случае уступки резиденту (фактору) денежного требования, вытекающего из внешнеторгового договора (контракта).

1. В каком нормативном акте Банка России установлен перечень иностранных валют, не являющихся свободно конвертируемыми, указанный в пункте 1.4 Положения N 200-П?

Перечень иностранных валют, не являющихся свободно конвертируемыми, указанный в пункте 1.4 Положения N 200-П, установлен в Указании Банка России "О перечне иностранных государств (территорий) и их валют, не являющихся свободно конвертируемыми, в которых резиденты могут в уведомительном порядке открывать счета за пределами Российской Федерации для обеспечения расчетов по договорам международного строительного подряда" N 1010-У от 3 августа 2001 года.

2. Распространяется ли действие Указания N 1192-У на продажу иностранной валюты с транзитных валютных счетов и специальных транзитных валютных счетов?

В соответствии с пунктом 2 Указания N 1192-У нормативные акты Банка России, регулирующие порядок продажи иностранной валюты на внутреннем валютном рынке Российской Федерации, применяются в части, не противоречащей этому Указанию.

Соответственно с 1 декабря 2002 года применяются в части, не противоречащей Указанию N 1192-У. Инструкция Банка России "О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации" N 7 от 29.06.1992 (далее по тексту - Инструкция N 7), регулирующая порядок обязательной продажи иностранной валюты на внутреннем валютном рынке с транзитных валютных счетов, и Указание Банка России "О порядке совершения юридическими лицами - резидентами операций покупки и обратной продажи иностранной валюты на внутреннем валютном рынке Российской Федерации" N 383-У от 20.10.1998 (далее по тексту - Указание N 383-У), регулирующее порядок продажи иностранной валюты на внутреннем валютном рынке Российской Федерации со специальных транзитных валютных счетов, Положение Банка России "О порядке и условиях проведения торгов иностранной валютой за российские рубли на единой торговой сессии межбанковских валютных бирж" N 77-П от 16.06.1999.

Таким образом, условия продажи иностранной валюты резидентами, установленные Указанием N 1192-У (через обслуживающий уполномоченный банк на межбанковских валютных биржах, на внебиржевом межбанковском валютном рынке, Центральному банку Российской Федерации (по согласованию с Департаментом валютных операций Банка России) либо непосредственно обслуживающему резидента уполномоченному банку), распространяются на продажу (включая обязательную продажу и обратную продажу) иностранной валюты, осуществляемую с транзитных валютных счетов и специальных транзитных валютных счетов.

3. В связи с принятием Указания N 1192-У возможно ли осуществление уполномоченным банком обязательной продажи (обратной продажи) иностранной валюты без поручения клиента непосредственно уполномоченному банку?

Пунктом 14 Инструкции N 7 и пунктом 12 Указания N 383-У установлен порядок обязательной продажи иностранной валюты с транзитного валютного счета резидента и обратной продажи купленной резидентом иностранной валюты, находящейся на его специальном транзитном валютном счете, а также ранее списанной со специального транзитного валютного счета и вновь поступившей в пользу резидента, при непредставлении резидентом уполномоченному банку поручения на обязательную продажу (обратную продажу) иностранной валюты.

С учетом положений Указания N 1192-У при непредставлении резидентом уполномоченному банку поручения на обязательную продажу (обратную продажу) иностранной валюты иностранная валюта, подлежащая продаже резидентом на внутреннем валютном рынке Российской Федерации, может быть приобретена непосредственно уполномоченным банком, обслуживающим клиента, либо реализована на внебиржевом межбанковском валютном рынке, Центральному банку Российской Федерации, на межбанковских валютных биржах в установленном порядке.

4. В каком порядке подлежат отражению в отчете по форме N 652 "О движении средств в иностранной валюте на транзитных валютных счетах резидентов", установленном Указанием Банка России "О порядке составления и представления отчетности кредитными организациями в Центральный банк Российской Федерации" N 7-У от 24.10.1997, операции по обязательной продаже иностранной валюты юридическим лицом - резидентом непосредственно уполномоченному банку?

Операции по обязательной продаже иностранной валюты юридическим лицом - резидентом непосредственно обслуживающему уполномоченному банку подлежат отражению в отчете по форме N 652 по строке 3.1.1 "для осуществления обязательной продажи".

5. Какую дату при использовании аккредитивной формы расчетов необходимо считать датой оплаты импортируемых товаров для формирования карточки платежа по покрытому и непокрытому аккредитивам? В какой момент и в какой форме Импортер должен представить в Банк Импортера информацию о номере и дате Паспорта импортной сделки (далее - ПСи), о коде вида оплаты в соответствии с пунктом 5.12 совместной Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за обоснованностью оплаты резидентами импортируемых товаров" N 91-И и N 01-11/28644 от 04.10.2000 (далее по тексту - Инструкция N 91-И)?

Приложение 1 к Инструкции N 91-И (рекомендации по заполнению строки "Форма расчетов" ПСи) предусматривает возможность использования аккредитивной формы расчетов при оплате импортируемых товаров.

Согласно пункту 2.1.1 Инструкции N 91-И датой оплаты по Контракту в зависимости от способа оплаты импортируемых товаров считается одна из перечисленных в указанном пункте дат, в том числе дата списания денежных средств со счета "Ностро" Банка Импортера или зачисления денежных средств на открытый в Банке Импортера счет "Лоро" банка получателя денежных средств по Контракту в случае, если счет получателя денежных средств открыт в банке, отличном от Банка Импортера (пункт 2.1.1.3 Инструкции N 91-И).

Учитывая специфику расчетов с использованием непокрытого подтвержденного аккредитива, а также цели валютного контроля, реализуемые в рамках Инструкции N 91-И. датой оплаты импортируемых товаров в случае осуществления расчетов по непокрытому аккредитиву следует считать дату списания иностранной валюты с корреспондентского счета уполномоченного банка - эмитента аккредитива.

Таким образом, в случае если Банк Импортера является банком - приказодателем, а банком - эмитентом является другой уполномоченный банк, то датой оплаты следует считать дату списания денежных средств со счета "Ностро" банка - эмитента или зачисления денежных средств на открытый в банке - эмитенте счет "Лоро" банка - получателя денежных средств по Контракту (подтверждающего банка).

При определении даты оплаты импортируемого товара, произведенной с использованием покрытого (депонированного) аккредитива, следует исходить из следующего.

В соответствии с частью 2 статьи 867 Гражданского кодекса Российской Федерации покрытыми (депонированными) аккредитивами считаются аккредитивы, при открытии которых банк - эмитент должен перечислить сумму аккредитива за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия аккредитива.

В этом случае все расчеты с получателем платежа осуществляются за счет средств, перечисленных банком - эмитентом исполняющему банку по поручению плательщика. Суть поручения плательщика при использовании аккредитивной формы расчетов заключается не в переводе денежных средств на счет получателя, а в выделении, "бронировании" денежных средств, за счет которых будут вестись расчеты с получателем. При этом получение денежных средств с аккредитива обусловлено для их получателя необходимостью соблюдения всех условий аккредитива, которые определяются его договором с плательщиком.

Право распоряжения денежными средствами, перечисленными кредитной организацией - эмитентом в пользу исполняющего иностранного банка для расчетов по импортным контрактам с использованием покрытого (депонированного) аккредитива, наступает у получателя средств в момент фактической выплаты средств в пользу получателя средств, осуществляемой с отдельно открываемого счета в этом банке (со счета покрытия по аккредитиву).

Таким образом, датой оплаты импортируемых товаров, произведенной с использованием в расчетах покрытого (депонированного) аккредитива, следует считать дату фактического списания денежных средств в пользу бенефициара (получателя средств) с отдельно открываемого в исполняющем банке счета (счета покрытия по аккредитиву), отраженную в соответствующем банковском документе.

Исходя из требований пункта 5.12 Инструкции N 91-И, информация о номере и дате ПСи, о коде вида оплаты должна быть представлена Импортером в Банк до момента списания денежных средств со счета покрытия по аккредитиву (при расчетах с использованием покрытого аккредитива) либо до момента списания денежных средств с корреспондентского счета уполномоченного банка - эмитента аккредитива (при расчетах с использованием непокрытого аккредитива).

При этом вышеуказанная информация представляется Импортером в Банк Импортера в порядке, установленном Банком Импортера (в том числе посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи).

6. Как применяется при аккредитивной форме расчетов, а также при исполнении уполномоченным банком обязательств по гарантии, выданной Импортеру, в пользу иностранного контрагента требование пункта 2.1 Инструкции N 91-И?

Валютные операции, связанные со списанием иностранной валюты с валютного счета Импортера и зачислением на корреспондентский счет уполномоченного банка - эмитента аккредитива (при расчетах с использованием непокрытого аккредитива), а также со списанием с валютного счета Импортера и зачислением на счет покрытия по аккредитиву (при расчетах с использованием покрытого аккредитива), не противоречат требованиям Инструкции N 91-И.

В соответствии с пунктом 2.2 Инструкции N 91-И оплата импортируемых по контракту товаров иностранной валютой с банковского счета третьего лица - резидента, не являющегося Импортером, осуществляется в порядке, установленном Банком России.

При проведении расчетов в иностранной валюте для исполнения уполномоченным банком обязательств по гарантии, выданной Импортеру, в пользу иностранного контрагента уполномоченный банк на основании пункта 1 Указания Банка России "Об осуществлении уполномоченными банками сделок и операций с иностранной валютой и ценными бумагами в иностранной валюте, не относящихся к банковским операциям" N 193-У от 27.03.1998 (далее по тексту - Указание N 193-У) вправе без получения дополнительного разрешения Банка России исполнить свои обязательства по выданной гарантии.

Расходы уполномоченного банка в иностранной валюте, связанные с исполнением обязательств по выданной им Импортеру гарантии, могут быть возмещены (оплачены) Импортером в валюте Российской Федерации.

7. Требуется ли при оформлении ПСи по Контракту, предусматривающему аккредитивную форму расчетов, представление в Банк Импортера заявления на открытие аккредитива?

В соответствии с пунктами 1. 3.2 Инструкции N 91-И и Приложением 1 к Инструкции N 91-И оформление ПСи осуществляется на основании Контракта (договора, соглашения) между резидентом (юридическим лицом или физическим лицом, зарегистрированным в качестве индивидуального предпринимателя) и нерезидентом, предусматривающего оплату иностранной валютой, валютой Российской Федерации, векселями в иностранной валюте или в валюте Российской Федерации товаров, ввозимых на таможенную территорию Российской Федерации. Копия указанного Контракта, заверенная в установленном порядке, представляется Импортером в Банк Импортера.

В числе документов, представляемых Импортером в Банк Импортера для оформления ПСи в соответствии с пунктом 3.2 Инструкции N 91-И, заявление на открытие аккредитива при осуществлении аккредитивной формы расчетов по импортному Контракту не предусмотрено.

Однако если указанное заявление было представлено Импортером в Банк Импортера при оформлении ПСи, то на основании пунктов 5.22.6. 5.22.8 Инструкции N 91-И копия указанного заявления может быть помещена в Досье (Импорт), формируемое по соответствующему ПСи.

8. В каком разделе ПСи следует отражать сведения о наличии в аккредитиве условий, отличных от условий контракта?

Сведения о наличии в аккредитиве условий, отличных от условий контракта, в том числе иных сроков платежа, могут отражаться в "Особых отметках" ПСи.

9. Каким образом при использовании аккредитивной формы расчетов должна быть отражена информация о коде вида платежа и о коде страны банка - получателя платежа в соответствии с пунктом 11 Указания N 383-У? Какие коды должны быть указаны в графах 8 (код страны банка - получателя) и 9 (код вида платежа) в Приложении 3 к Указанию N 383-У при несовпадении страны банка - получателя платежа и страны банка, в который перечислена иностранная валюта?

В соответствии с пунктом 11 Указания N 383-У при переводе резидентом нерезиденту иностранной валюты, купленной на валютном рынке и зачисленной на его специальный транзитный валютный счет, с использованием аккредитивной формы расчетов распоряжение резидента о переводе купленной иностранной валюты должно содержать:

- код страны банка - получателя платежа - код страны, в которую переводится иностранная валюта (пункт 3.7 Порядка заполнения карточки учета операций по специальному транзитному валютному счету резидента (Приложение 3 к Указанию N 383-У);

- код вида платежа - код покупки иностранной валюты для конкретной сделки (пункт 3.8 Порядка заполнения карточки учета операций по специальному транзитному валютному счету резидента (Приложение 3 к Указанию N 383-У).

При несовпадении страны банка - получателя платежа и страны банка, в который перечислена иностранная валюта, указывается код страны банка, в который перечисляется иностранная валюта со специального транзитного валютного счета резидента.

10. Какой код необходимо проставлять в графе ПСи "Форма расчетов", если в Контракте предусмотрен аккредитив "stand-by": перевод (код 30), аккредитив (код 10) или перевод / аккредитив (код 50)?

В настоящее время законодательство Российской Федерации не содержит положений, регулирующих порядок использования резервного аккредитива или аккредитива "stand-by".

Вместе с тем в Контракте, заключенном резидентом с нерезидентом, могут быть предусмотрены условия об использовании резервного аккредитива (аккредитива "stand-by") в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов (редакция 1993 г. публикация Международной торговой палаты N 500).

Таким образом, при оформлении резидентом - импортером ПСи по импортному контракту, расчеты по которому осуществляются с использованием аккредитива "stand-by", в строке "Форма расчетов" указывается код "50" (аккредитив / перевод).

11. Допускается ли без разрешения Банка России осуществление расчетов с использованием трансферабельного аккредитива по экспортному контракту, заключенному юридическим лицом - резидентом, выступающим комиссионером, предполагающему получение денежных средств непосредственно юридическим лицом - резидентом, являющимся поставщиком товара (т.е. без зачисления денежных средств на транзитный валютный счет экспортера)?

При использовании трансферабельного аккредитива в расчетах по экспортным контрактам возможна ситуация, при которой средства в иностранной валюте будут зачислены не на счет экспортера, оформившего ПС, а на иной счет (счет поставщика экспортного товара), что при отсутствии разрешения Банка России будет являться нарушением валютного законодательства.

В данном случае при использовании трансферабельного аккредитива в расчетах по экспортным контрактам во избежание нарушений требований нормативных актов Банка России (Инструкции N 86-И. Положения Банка России и ГТК России "О применении Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 года N 86-И и N 01-23/26541 (соответственно)" N 101-П от 22.12.1999 ) юридическому лицу - резиденту, заключившему договор комиссии с поставщиками экспортной продукции (экспортеру), необходимо получить разрешение Банка России на незачисление экспортной валютной выручки на его валютный счет в уполномоченном банке (оформившем ПС по экспортному контракту) и зачисление указанных средств на счет другого юридического лица - резидента (поставщика экспортной продукции) в уполномоченном банке.

12. Вправе ли уполномоченный банк без получения разрешения Банка России осуществить операции, связанные с акцептом переводных векселей по контракту, заключенному импортером - резидентом с нерезидентом с использованием аккредитивной формы расчетов и последующим возмещением выплаченных сумм резидентом - импортером?

В соответствии с пунктом 2.2 Инструкции N 91-И оплата импортируемых по контракту товаров иностранной валютой с банковского счета третьего лица - резидента, не являющегося импортером, осуществляется в порядке, установленном Банком России.

При проведении расчетов в иностранной валюте по импортному аккредитиву с акцептом уполномоченным банком переводных векселей по контракту об импорте товаров, заключенному между импортером - резидентом (клиентом банка) и нерезидентом, уполномоченный банк на основании пункта 5 Указания N 193-У вправе без получения дополнительного разрешения Банка России исполнить обязательства по акцептованному векселю в иностранной валюте.

Расходы уполномоченного банка, связанные с исполнением обязательств по акцептованному векселю в иностранной валюте при проведении расчетов в иностранной валюте по импортному аккредитиву, могут быть возмещены (оплачены) импортером - резидентом (клиентом банка) в валюте Российской Федерации.

13. С момента вступления в действие Положения N 157-П допускаются ли расчеты в иностранной валюте по договорам о выполнении работ, оказании услуг, передаче результатов интеллектуальной деятельности на территории Российской Федерации между резидентами и нерезидентами без разрешения Банка России?

Действие Положения N 157-П распространяется на расчеты в иностранной валюте между резидентами (юридическими лицами и физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей) и нерезидентами по договорам о выполнении работ, оказании услуг или передаче результатов интеллектуальной деятельности независимо от места (территория Российской Федерации или иностранного государства) выполнения работ, оказания услуг или передачи результатов интеллектуальной деятельности.

Положением N 157-П установлено, что расчеты в иностранной валюте по договорам о выполнении работ, оказании услуг, передаче результатов интеллектуальной деятельности между резидентами и нерезидентами, указанные в Положении N 157-П. осуществляются резидентами без разрешения Банка России.

Таким образом, с момента вступления в действие Положения N 157-П расчеты в иностранной валюте по договорам о выполнении работ, оказании услуг, передаче результатов интеллектуальной деятельности на территории Российской Федерации между резидентами и нерезидентами, указанные в Положении N 157-П. осуществляются без разрешения Банка России.

14. Требуется ли резиденту разрешение Банка России для зачисления на свой валютный счет иностранной валюты, переведенной со счета представительства нерезидента, находящегося в Российской Федерации, в оплату оказанных на территории Российской Федерации услуг?

В соответствии с подпунктами "б" и "д" пункта 6 статьи 1 Закона Российской Федерации "О валютном регулировании и валютном контроле" нерезидентами являются как юридические лица, созданные в соответствии с законодательством иностранных государств, предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами Российской Федерации, так и находящиеся в Российской Федерации их филиалы и представительства.

Расчеты в иностранной валюте за оказываемые резидентами нерезидентам услуги на территории Российской Федерации осуществляются в соответствии с требованиями Положения N 157-П. При этом расчеты за оказанные услуги осуществляются без разрешения Банка России, если срок между днем оказания услуг резидентом нерезиденту и днем зачисления денежных средств на его счет не превышает 90 дней (пункт 2.2.3 Положения N 157-П).

15. Вправе ли резидент осуществить перевод иностранной валюты на счет нерезидента, открытый в уполномоченном банке, в оплату услуг, оказываемых на территории Российской Федерации представительством нерезидента, зарегистрированным в Российской Федерации?

Расчеты в иностранной валюте за оказываемые резидентами нерезидентам услуги на территории Российской Федерации осуществляются в соответствии с требованиями Положения N 157-П. При этом расчеты за оказанные услуги осуществляются без разрешения Банка России независимо от срока между днем выполнения работ, оказания услуг или передачи результатов интеллектуальной деятельности и днем списания денежных средств со счета резидента (пункт 2.2.2 Положения N 157-П).

16. Вправе ли резидент без разрешения Банка России зачислить на свой валютный счет в уполномоченном банке иностранную валюту, являющуюся предварительной оплатой по внешнеторговому контракту, заключенному с нерезидентом?

Согласно пункту 2.2.1 Положения N 157-П без разрешения Банка России осуществляется зачисление на счет резидента в уполномоченном банке иностранной валюты, поступающей от нерезидента в виде предварительной оплаты по внешнеторговому контракту, независимо от срока между днем зачисления денежных средств на счет и днем выполнения работ, оказания услуг или передачи результатов интеллектуальной деятельности.

Учитывая, что вышеуказанные нормативные акты Банка России не содержат никаких ограничений по срокам проведения указанных в пункте 3.2 Положения N 39 и пункте 2.2.1 Положения N 157-П валютных операций, резидент вправе без разрешения Банка России зачислить на свой счет в уполномоченном банке иностранную валюту, являющуюся предварительной оплатой по внешнеторговому контракту, заключенному с нерезидентом, независимо от срока действия этого контракта.

17. Вправе ли резидент (комиссионер или комитент) на основании пунктов 2.2.8 и 2.2.9 Положения N 157-П без разрешения Банка России осуществлять расчеты в иностранной валюте с нерезидентом (списание со счета и зачисление на счет) во исполнение договора комиссии?

В соответствии с пунктами 2.2.8 и 2.2.9 Положения N 157-П комиссионер - резидент вправе без разрешения Банка России переводить на счет комитента - нерезидента и зачислять, в том числе от комитента - нерезидента, иностранную валюту в счет исполнения Договора.

В соответствии с пунктом 2.2.8 Положения N 157-П комитент - резидент вправе без разрешения Банка России переводить на счет комиссионера - нерезидента иностранную валюту в счет исполнения Договора. Операции по зачислению иностранной валюты, полученной от комиссионера - нерезидента комитентом - резидентом на свой транзитный валютный счет, указанными пунктами Положения N 157-П не регулируются.

Материал подготовлен Департаментом валютного регулирования и валютного контроля.