Рейтинг: 5.0/5.0 (1888 проголосовавших)

Рейтинг: 5.0/5.0 (1888 проголосовавших)Категория: Бланки/Образцы

Подавать декларацию 3-НДФЛ за 2015 год нужно в 2016 году.

В декларацию 3-НДФЛ 2015 года внесены некоторые изменения, относительно формы 2014 года. Количество листов осталось прежним, однако некоторые из них изменились, кроме того на всех листах изменился штрих-код. Подробнее об изменениях в 3-НДФЛ 2015 можно узнать здесь.

Бесплатные программы для заполнения 3-НДФЛ 2015. Как можно заполнить форму 3-НДФЛ на компьютере.Для того что бы помочь налогоплательщикам в заполнении налоговых деклараций Главный научно-исследовательский вычислительный центр Федеральной Налоговой Службы России (ГНИВЦ ФНС России) регулярно разрабатывает и обновляет программное обеспечение для налогоплательщиков.

На сайте www.gnivc.ru можно скачать бесплатные программы для подготовки налоговой декларации о доходах физических лиц (3-НДФЛ и 4-НДФЛ). Поскольку в формы деклараций могут вноситься изменения, то для заполнения и подготовки декларации 3-НДФЛ за 2009, 2010, 2011, 2012, 2013, 2014 или 2015 годы следует использовать программы соответствующие нужному периоду.

Программные средства для подготовки налоговой декларации о доходах физических лиц (3-НДФЛ и 4-НДФЛ), разработанные ГНИВЦ ФНС России, позволяют:

Программы для заполнения 3-НДФЛ можно скачать в виде дистрибутива и инструкции по установке. Для корректной установки программ на компьютере пользователя могут быть необходимы права администратора.

Бесплатная программа Декларация 2015

30 декабря 2015 года была выпущена обновленная версия программы Декларация 2015, в которой добавлена возможность заполнять Декларацию 3-НДФЛ за 2015 год. Форма декларации приведена в соответствии с Приказом Федеральной Налоговой Службы от 24 декабря 2014 г. N ММВ-7-11/671@ (в ред. "Приказа" ФНС России от 25.11.2015 N ММВ-7-11/544@).

Программа Декларация - это довольно простая в освоении программа. Она предназначена специально для заполнения на компьютере декларации 3-НДФЛ. Поскольку в декларации 3-НДФЛ почти каждый год вносятся изменения, то каждый год выпускается своя версия программы. Например Декларация 2015, Декларация 2014 или Декларация 2013 и т.д.

С помощью новой версии программы Декларация 2015 от ГНИВЦ ФНС России можно заполнить декларацию 3-НДФЛ на компьютере. Программа "Декларация 2015" предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц форма (3-НДФЛ и форма 4-НДФЛ) за 2015 год. Форма Декларации 3-НДФЛ заполняется согласно приказу Федеральной Налоговой Службы от 24.12.2014 № ММВ-7-11/671@ (в ред. "Приказа" ФНС России от 25.11.2015 N ММВ-7-11/544@).

Для корректной установки программы "Декларация 2015" на системе Windows 8 необходимо запустить файл InsD2015.exe от имени администратора и выбрать русские региональные стандарты. Если на Windows 7 выбраны русские региональные стандарты, но программа все равно показывает "иероглифы", то настройки Windows 7 необходимо принудительно обновить. Для этого можно сменить русские региональные стандарты на любые другие, а затем вернуть назад русские настройки.

Программа Декларация для подготовки налоговой декларации о доходах физических лиц 3-НДФЛ и 4-НДФЛ на сайте www.gnivc.ru Бесплатная программа Налогоплательщик ЮЛ

Для заполнения декларации 3-НДФЛ 2015 (и прошлых лет) можно также использовать более сложную, но также бесплатную программу Налогоплательщик ЮЛ. Скачать программу бесплатно можно на томже сайте www.gnivc.ru. Ссылку непосредственно на страницу программы можно найти внизу этой страницы.

Программа Налогоплательщик ЮЛ несколько сложнее, чем описанная выше программа Декларация, т.к. предназначена она не только для подготовки декларации 3-НДФЛ, но и для сдачи другой отчетности индивидуальными предпринимателями, юридическими и физическими лицами. Однако в отличие от описанной выше программы Декларация, она обладает определенными преимуществами. Во-первых, в программе Налогоплательщик ЮЛ есть проверка правильности заполнения декларации, и во-вторых, эту программу можно использовать для того, что бы выгрузить декларацию 3-НДФЛ в электронном виде, например, для сдачи 3-НДФЛ через интернет. Кроме того программа Налогоплательщик ЮЛ имеет более мощный механизм заполнения листов декларации и расчета сумм.

Установка программы Налогоплательщик ЮЛ тоже несколько сложнее. На сайте www.gnivc.ru можно скачать сам дистрибутив и обновления к программе. Установочный дистрибутив имеет размер более 80 MB, версия для обновления в несколько раз меньше. Сначала надо скачать и установить программу из установочного дистрибутива, запустить её, что бы заполнить служебные справочники и провести первоначальную настройку. После этого необходимо провести обновление до последней версии, используя дистрибутивы обновлений. Обновить программу до последней версии обязательно. Нельзя использовать необновленные версии, т.к. они могут содержать неактуальную справочную информацию или, например, старый адресный классификатор. После распаковки установочного дистрибутива программы вы увидите файл с очень подробной инструкцией по установке.

Программа Налогоплательщик ЮЛ, в которой можно заполнить декларацию о доходах физических лиц 3-НДФЛ, на сайте www.gnivc.ruЗаконодательство РФ предусматривает налоговый вычет в случае оплаты обучения в ВУЗе. То есть, при оплате учебы всегда можно рассчитывать на возмещение части выплаченных средств. Но возможно это только при условии официального трудоустройства (при уплате подоходного налога). Максимальный размер вычета может достигать 13 %.

Но для того чтобы этот вычет получить, важно правильно сформировать и подать декларацию. Давайте разберемся, как же можно самостоятельно заполнить налоговую декларацию по форме 3-НДФЛ на оплату учебы.

Срок подачи данного типа декларации – не позднее 30 апреля года, который последует за периодом отчетности. Таким образом, за 2014 год отчетность следует подать до 30.04.2015.

Кто имеет право на вычет?Предоставление социальных налоговых вычетов регулируется п. 2, ст. 219 Налогового кодекса России. Согласно положениям статьи, на возврат средств могут рассчитывать налогоплательщики, оплатившие получение образования следующих видов:

Для получения налогового вычета требуется наличие у образовательного учреждения соответственной лицензии или документации, подтверждающей статус учреждения образования.

Список учреждений образованияПолный список учреждений и их статус определяются Законом 3266-1 «Об образовании» от 10 июля 1992 года. Согласно его положениям, вычеты полагаются за оплату образования в таких типах учреждений, как:

Законодательно не ограничена возможность выбора учреждений образования. То есть, налогоплательщик может отдать предпочтение частной школе или негосударственному ВУЗу. Главное – наличие лицензии.

Как рассчитать размер вычета?Существует ряд факторов, которые влияют на размер вычета, а именно:

Пример расчета № 1: в 2014 году Иванов Сергей Петрович оплатил образование сына, которое обошлось ему в 130 000 рублей. За прошедший год он заработал 420 000 рублей, следовательно, заплатил 54 600 рублей налогов. Это означает, что в 2015 году Сергей Петрович сможет возвратить себе 15 600 рублей, поскольку оплата за обучение ребенка превысила допустимый предел.

Пример расчета № 2: в 2014 году Сергеева Лидия Алексеевна заплатила за свое обучение 110 000 рублей. При этом заработала она по официальным данным (согласно справке 2-НДФЛ) 140 000 рублей, уплатив подоходный налог в размере 18 200 рублей. Она может в полной мере получить налоговый вычет, равный 14 300 рублей, так как оплата обучения не превышает установленного предела, а размер вычета (13 %) составляет менее суммы уплаченных ей налогов.

Какие документы потребуются?Перед обращением в налоговые органы потребуется взять справку по форме 2-НДФЛ. Она потребуется для заполнения некоторых разделов декларации. Взять ее можно в бухгалтерском отделе по месту работы. Следующим шагом станет снятие копии договора о предоставлении образовательных услуг. В нем должны быть указаны реквизиты лицензии учреждения. Отметим, что если стоимость обучения с момента заключения договора увеличивалась, нужно представить копию приложения к договору, в котором повышение цен отражено.

Потребуются также и такие документы, как:

Очень важно: настоятельно рекомендуется отказаться от единовременной оплаты образовательных услуг за несколько лет вперед. В этом случае, независимо от суммы выплаты, будет предоставлен вычет не более 15 600 рублей. Если платить за образование ежегодно, можно получить вычеты в течение всего срока обучения, то есть, суммарно в большем объеме.

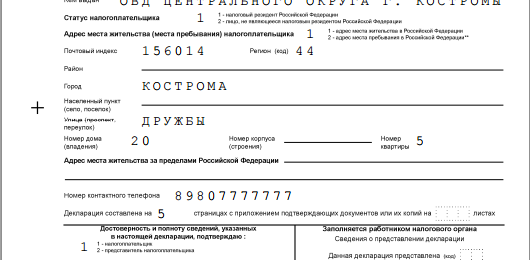

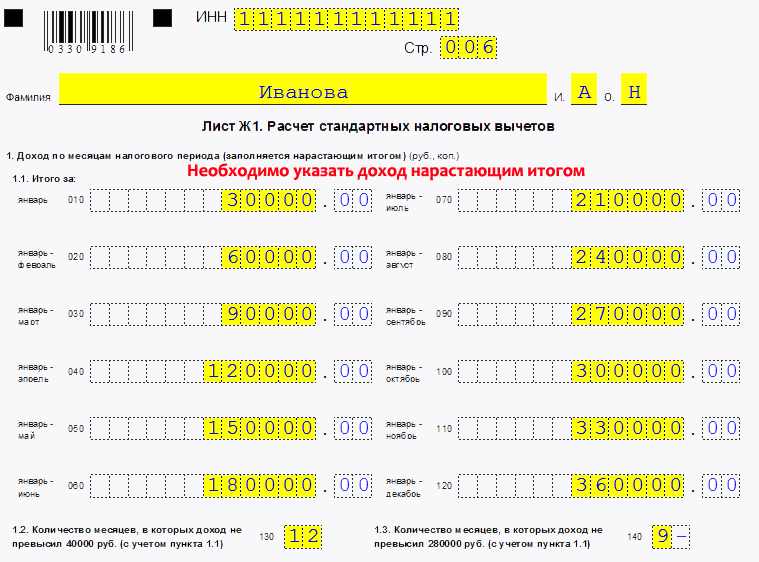

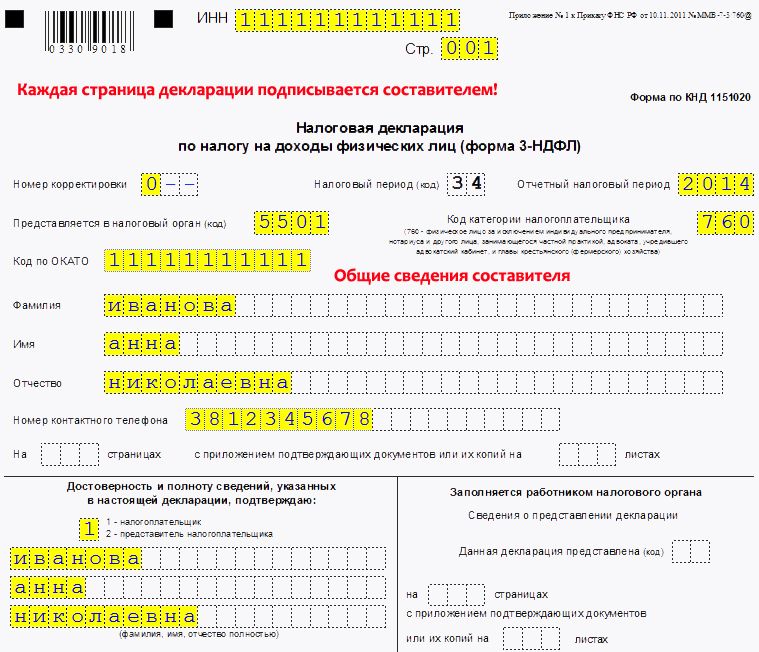

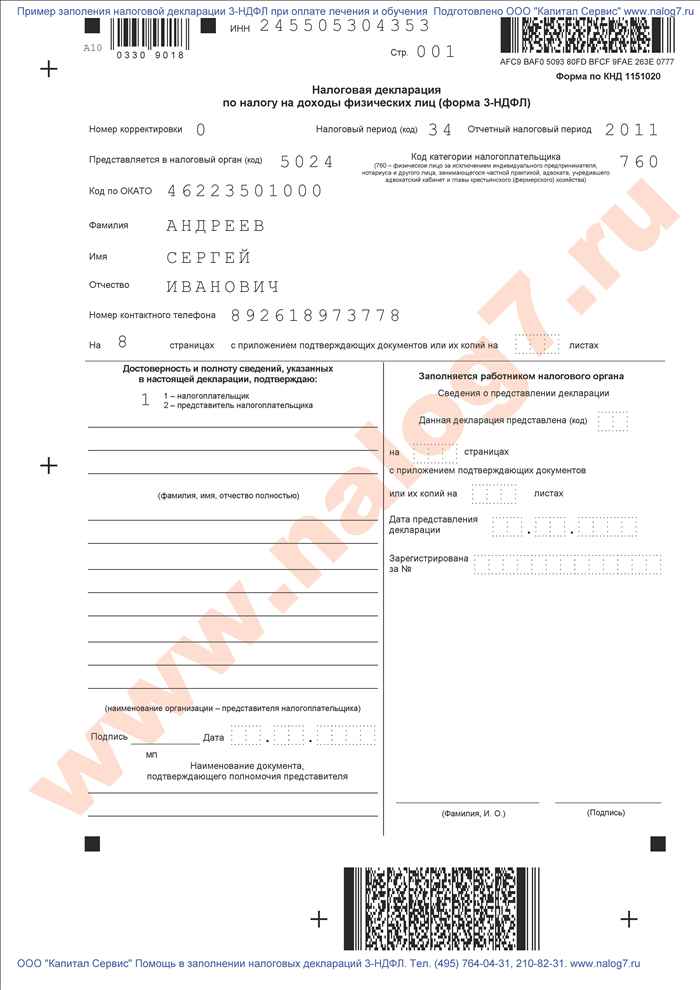

Что заполнять и как?При подаче 3-НДФЛ с целью получения вычета за учебу потребуется заполнить титульный лист, а также Раздел-1, Раздел-2, лист А и лист Е. Давайте разберемся со всем по порядку!

Так, титульный лист заполняется стандартно:

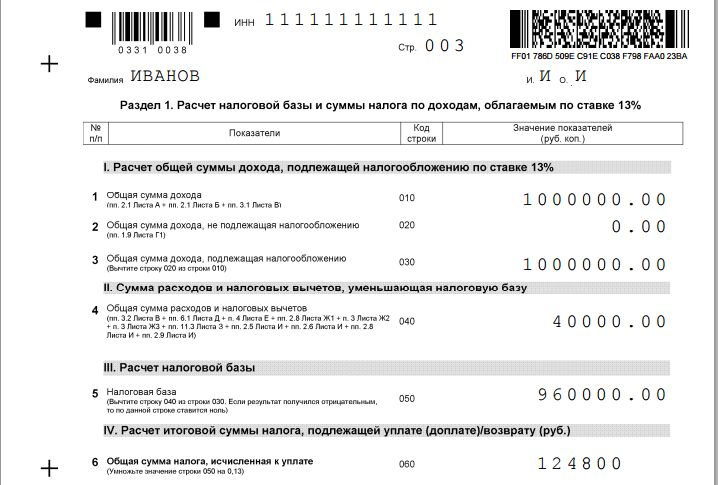

Рисунок 1. Образец заполнения листа А (указанные данные приведены в ознакомительных целях)

Лист А – следующий на очереди. В нем требуется указать сумму доходов, которые были получены плательщиком в налоговый период. Если лицо работает в нескольких местах с различными кодами ОКТМО. отдельно заполняется Раздел 6. Далее на листе Е1 указывается сумма вычета и производится расчет суммы налога с ее учетом.

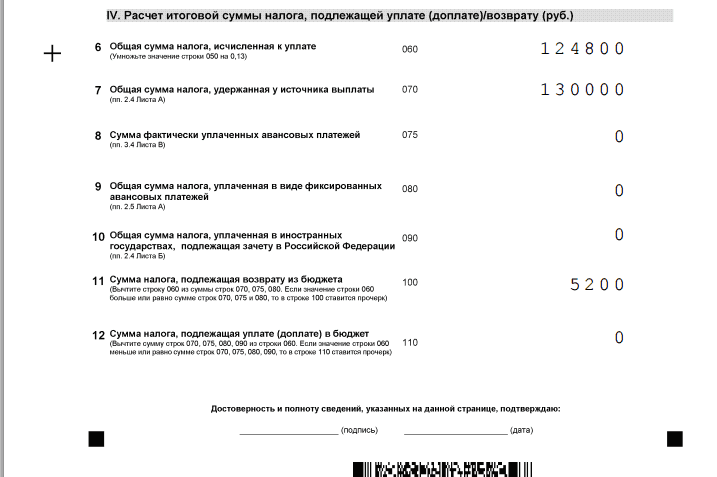

Рисунок 2. Пример заполнения Раздела 1.

Рисунок 3. Пример заполнения раздела 1. Продолжение.

В Разделе 1 будет определена сумма НДФЛ, которая подлежит выплате в бюджет или возврату из него. В Разделе 2 производится вычисление налоговой базы, а также суммы общего налога по полученным доходам. Для того чтобы разобраться с особенностями формирования отчетности, ознакомьтесь с образцом заполнения декларации 3-НДФЛ за оплату обучения (можно скачать).

Для того, чтобы безошибочно заполнить декларацию 3НДФЛ для вычета за учебу — воспользуйтесь этим онлайн сервисом. Очень удобно и быстро.

Видео Как получить налоговый вычетВам будет интересно ознакомиться с инструкциями по заполнению декларации по продаже квартиры или автомобиля. в примеры снабжены образцами для скачивания.

Сохраните и поделитесь информацией в соцсетях:

Богдан Смирнов

Готовьте справку 2 ндфл с места работы (если их несколько, то со всех) заполняйте 3 ндфл декларацию, прилагайте платежные документы, договор купли - продажи и несите хоть завтра в налоговую. Программа 3 ндфл и пример заполнения здесь.

Яна Мясникова

какого налога. Заяву в налоговую по месту приобретения, там ещё бумаг 5. И ждать. Налоговый вычет это называется. Хочется, получайте 260 тысяч рублей.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Богдан Смирнов

Если квартира была в собственности более 3 лет, то налог не уплачивается и декларация не подается Для начала надо заполнить и сдать декларацию 3ндфл. Сдается декларация по месту регистрации налогоплательщика Можно отправить по почте с.

Яна Мясникова

Вашей маме и так придет письмо с квитанцией из Уфы в Омск, а там к примеру в отделение сбербанка мама оплатит Платите по месту жительства. Так как вы зарегистрированы в Омске, то там и отчитываетесь.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Богдан Смирнов

Вы претендуете на получение имущественного налогового вычета к доходам от продажи машины, для чего необходимо заполнить 6 листов налоговой декларации, из которых 2 листа являются титульными. Заполняете: Титул, листА, -Листе А указываются.

Яна Мясникова

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе включать в форму налоговой декларации (расчета). а налоговые органы не вправе требовать от налогоплательщиков (.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Богдан Смирнов

Вы продали квартиру, т.е. с точки зрения налоговой инспекции получили доход, с которого платите или не платите налог в бюджет: 1 случай. Если квартира в собственности более трех лет, Вы освобождаетесь от уплаты налога в бюджет. Но.

Яна Мясникова

Налоговй кодекс Российской Федерации (далее НК РФ) не предусматривае право на имущественный вычет при ПРОДАЖИ квартиры. Статья 22 НК РФ предусматривае имущественный вычет при ПОКУПКЕ квартиры. При продаже квартиры у Вас возникает.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере.

Скачать программу для заполнения декларации за 2015, 2014, 2013, 2012года Программа для заполнения налоговых деклараций по форме 3-НДФЛ и 4-НДФЛ необходима каждому, кто хочет получить имущественный, социальный и стандартный налоговый вычет. Здесь вы сможете бесплатно скачать программу для заполнения декларации 3-НДФЛ за 2015, 2014, 2013, 2012 отчетные года и сдачи их в последующих годах. В 2016 году подается декларация за 2015 год, т.к. вы отчитываетесь за доходы полученные в 2015 году.

Для заполнения необходимо собрать и скачать программу Декларация 2015.

Новый владелец, по законам РФ, будет платить меньшую сумму налогов также при покупке ипотеки. В любом случае, покупка или продажа недвижимости (квартира или дом) или авто будет облагаться налогом. В любом случае налог оплачивается по ИНН.

До какого числа должна быть оформлена?

Услуги за принятие налоговой отчетностинепосредственно в ФНС не оплачиваются. Приказ об утверждении непосредственно самих ставок налогообложения чаще всего меняется каждый год. Но при подсчете сколько будет стоить сама подача декларации стоит учитывать только услуги почты (если отправляется письмом).

К сожалению, такой подход чаще всего не работает. Даже в схожей ситуации в зависимости от нюансов Вашего случая, декларация может быть иной. Соответственно, инспекция посчитает Вашу декларацию, заполненную по чьему-то примеру, неправильной.

Например Вы заполняете декларацию, предназначенную для возврата налога при покупке жилья. У Вас в отличие от примера, возможно, куплена квартира, а не дом. Также у Вас, в отличие от примера, есть ипотечный кредит. При этом Вы в году покупки не продавали другое жилье.

Образец заполнения 3-НДФЛ 2015

Бесплатные примеры и образец заполнения декларации 3-НДФЛ 2015

Обратите внимание на то, что если у вас не сохранились документы о покупке автомобиля,

с помощью которых в могли бы подтвердить сумму расходов, связанную с покупкой этой машины,

то вы все равно можете претендовать на вычет, но его сумма не будет больше 250000 рублей.

А если проданный автомобиль до этого находился в вашей собственности более минимального предельного срока владения (3-х или 5-ти лет),

то заполнять декларацию в этом случае при его продаже не нужно.

Инструкция по подготовке декларации 3-НДФЛ к подаче в налоговую инспекцию

Несмотря на то, что мы разместили ниже ссылку на скачивание пустого бланка для заполнения вручную декларации 3-НДФЛ, мы считаем, что значительно быстрее, проще и надежнее .

Для этого в разделе "Декларация 3-НДФЛ" / "Заполнить онлайн":

1. Вам нужно будет только ответить на простые понятные вопросы и подсказки, которые Вы увидите на экране, вместо запутанных вопросов бланка.

2. Программа сама подберет листы, нужные для Вашей ситуации.

3. Программа сама рассчитает итоговые показатели и проставит коды.

Важно!Не забудьте, пожалуйста, перед подачей декларации сделать следующее:

Заполняем 3-НДФЛ в 2016 году с помощью программы

Скачать бесплатно программу, чтобы заполнить 3-НДФЛ в 2016 году

Удобнее заполнять форму 3-НДФЛ не вручную, а воспользоваться бесплатным электронным сервисом на сайте ФНС, который поможет заполнить декларацию быстро и без ошибок. Скачайте на свой компьютер специальную программу для заполнения формы 3-НДФЛ на сайте ФНС. Для этого зайдите на адрес. Затем выберите раздел «Физические лица» — «Программное обеспечение» — «Декларация». Далее выберите программу и установите ее себе на компьютер.

Размер вычета зависит от того, сколько детей у сотрудника, и удовлетворяет ли он условиям, дающим право на двойной вычет. Чтобы разобраться во всех нюансах, читайте нашу статью22536

10 маяОбсудим порядок предоставления стандартных и социальных вычетов по НДФЛ в 2016 году. Когда сотрудник получает право на вычет и как его должен предоставить работодатель.38114

14 июняВ 2016 году имущественный и социальный вычет по НДФЛ можно получать на работе или в налоговой инспекции. Что предпринять гражданину, чтобы воспользоваться вычетом как можно скорее, и как поступать бухгалтеру, когда сотрудник приносит уведомление на вычет?417

23 маяСотрудникам, у которых есть дети – свои, супруга, подопечные, приемные – предоставляется стандартный налоговый вычет по НДФЛ.

Краткое содержание статьи

К перечню доходов, которые облагаются НДФЛ, относятся и деньги, вырученные от продажи автомобиля. Поэтому продавец после совершения сделки должен заполнить соответствующую декларацию, в установленный срок подать ее в налоговую инспекцию и уплатить налог. Стоит рассмотреть, как правильно заполняется декларация, в какие сроки ее необходимо подать и что освобождает от уплаты налога в 2016 году.

Срок для подачи декларацииГраничная дата для сдачи декларации устанавливается п.1 ст.229 Налогового кодекса РФ и приходится на 30 апреля того года, который следует за отчетным периодом.

Начало периода для сдачи совпадает с началом календарного года. То есть, если автомобиль был продан в 2015 году, подать декларацию плательщик должен с 1 января по 30 апреля 2016 года. Для сделок, совершенных в этом году, периодом для сдачи станет время с 1 января по 30 апреля 2017 года.

В случае нарушения установленных сроков продавцу авто грозит определенная ответственность:

В случае нарушения установленных сроков продавцу авто грозит определенная ответственность:

Очевидно, что в случае несдачи декларации итоговая сумма к уплате сможет составить намного больше, чем сам размер НДФЛ. Поэтому стоит заранее уточнять установленные сроки и сдавать декларацию вовремя.

В каких случаях налог уплачивать не нужноВ общих случаях размер налога составляет 13% от суммы полученного дохода, однако при наличии некоторых условий он может быть уменьшен – как полностью, так и частично. Полное освобождение от налога предусмотрено, если:

Если же сумма, вырученная от продажи, была больше размера вычета, плательщик все равно имеет право на его применение. В этом случае он уменьшит налоговую базу и снизит размер НДФЛ.

Необходимые документы Вместе с декларацией плательщик подготавливает и сдает другие дополнительные бумаги. К ним относятся копии:

Вместе с декларацией плательщик подготавливает и сдает другие дополнительные бумаги. К ним относятся копии:

Если дополнительно плательщик желает уменьшить размер налога на величину расходов, то он должен предоставить документы, подтверждающие покупку и стоимость автомобиля. Это может быть предыдущий договор купли-продажи или расписка продавца о получении денег за авто.

Для применения налогового вычета необходимо написать соответствующе заявление. Его можно составить и сдать вместе с декларацией или же обратиться за получением вычета позже.

Подготовка декларацииПлательщик может подготовить и сдать декларацию одним из наиболее удобных для него способов:

Плательщик вправе сам выбирать любой из этих способов.

При самостоятельном оформлении документа ему нужно будет из 23 листов, которые входят в декларацию 3-НДФЛ, заполнить всего 6. К ним относятся:

1. Титульный лист. Занимает два листа и содержит такие личные данные плательщика, как:

Кроме этого, на титульном листе указываются код плательщика, количество страниц заполненной декларации и приложенных документов, а также номер отделения налоговой, в которую сдается отчетность.

2. Раздел 1. Здесь указывается:

Если плательщику полагается налоговый вычет, то сумма для расчета НДФЛ уменьшается на его размер.

3. Раздел 6. Здесь указывается окончательная сумма налога, подлежащего уплате.

4. Лист А. На этот лист вносятся все данные о совершенной сделке купли-продажи: ФИО и ИНН продавца и сумма полученного дохода.

5. Лист Е. Сюда вносятся данные о величине имущественного вычета и проводится расчет налоговой базы с учетом этой суммы.

По общим правилам в декларации не допускаются какие-либо опечатки, исправления или применение корректирующих средств. Также запрещена двусторонняя печать – каждая страница декларации должна размещаться на отдельных листах, которые после заполнения аккуратно скрепляются без повреждения штрих-кода.

Декларация заполняется заглавными буквами – синей или черной шариковой ручкой или на компьютере. Поле заполняется справа налево и в одной клетке может быть только один символ. В пустых клетках необходимо поставить прочерки. Перед оформлением документа стоит ознакомиться с инструкцией по заполнению и посмотреть образцы.

На видео о том. как самостоятельно заполнить 3-НДФЛ

Заполнение через программу «Декларация»Еще одним вариантом заполнения отчетности является использование специальной программы «Декларация», которая может быть скачана с официального сайта ФНС абсолютно бесплатно. После ее установки на компьютер для формирования документа пользователь должен заполнить такие разделы:

Все итоговые суммы программа рассчитает самостоятельно, но лучше всего перепроверить корректность как внесенных данных, так и окончательных расчетов.

После заполнения декларацию можно распечатать и сдать в налоговую инспекцию или же отправить ее по почте (в том числе и по электронной).

Заполнение и сдача декларации 3-НДФЛ – обязательное условие для всех продавцов автомобилей, если это имущество находилось в их собственности меньше трех лет. Подготовить данный документ можно как самостоятельно, при помощи типовых форм бланков и инструкций, так и через специальные программы (платные или бесплатные).

Что еще читали с этой статьей:

Каждый любитель авто однажды приходит к решению продать машину. В данной ситуации закон обязывает граждан уплачивать налог с реализации имущества в размере 13% от стоимости сделки. Подготовка отчётности порой оказывается непреодолимым препятствием для добросовестных налогоплательщиков.

Как же и в какой срок заполнить 3-НДФЛ при продаже машины? Всегда ли требуется производить уплату налога?

Обстоятельства, при которых сбор уплачивать не нужно.В соответствии положениями п.17.1 ст. 217 НК РФ и п.4 ст.229 НК РФ, налог обязаны уплачивать только те граждане, у которых в собственности автомобиль менее 3 лет. Лицо, владеющее транспортным средством более 3-х лет, полностью освобождается от уплаты налога и подготовки отчётности.

Также от уплаты сбора освобождены автомобилисты, которые продают машину дешевле, чем купили. Данный факт необходимо подтвердить документально:

Однако в случае продажи авто в ущерб, отчётность подавать всё равно придётся.

Кроме того, налоговое законодательство даёт возможность гражданам воспользоваться налоговым вычетом и уменьшить размер взноса на сумму не выше 250 тысяч рублей. В реальности это значит, что при выручке с продажи, равной 250 тысяч рублей или менее, уплачивать денежные суммы в ИФНС не нужно.

Срок, установленный для подачи декларации.Ст. 229 НК РФ обязывает граждан подавать документацию не позднее 30 апреля года, который следует за отчётным периодом. То есть, если машина была реализована в 2014 году, то подать отчётность следует до 30 апреля 2015 года. Оплатить сумму налога необходимо до 15 июля года, когда подавалась декларация.

Если форма 3-НДФЛ была представлена с опозданием, то нарушителю могут назначить следующие виды наказания:

Перед заполнением формы следует подготовить необходимые документы для 3-НДФЛ:

Форма отчётности состоит из 23 листов, однако для налогоплательщика заполнение 3-НДФЛ при продаже машины сводится к подготовке всего 6 листов :

При подготовке формы следует принять во внимание следующее:

Сегодня гражданам предоставлена возможность воспользоваться бесплатной программой «Декларация», которую можно найти на официальном сайте ФНС России. Для этого следует:

Раздел Итоговые суммы по источнику выплат редактировать не требуется.

Налогоплательщики, впервые заполняющие отчётность, могут использовать образец декларации, который имеется на стенде инспекции либо в ПК для клиентов данной организации. Также в налоговом органе можно увидеть пример заполнения формы. Также пример заполнения формы вы можете скачать по ссылке в конце этой статьи.

Видео: Подробная инструкция самостоятельного заполнения 3-НДФЛ при продаже машиныПодготовка налоговой документации требует некоторых знаний и опыта. Важно не только вовремя уплатить налог, но и правильно с точки зрения закона оформить отчётность. В связи с этим властями была разработана и бесплатно предоставлена в пользование программа, призванная помочь гражданам исполнить свой долг перед государством.

Декларация 3-НДФЛЗа период, подлежащий отчетности в части налогообложения по НДФЛ, принимается календарный год. Такое правило соответствует требованиям ст. 216 Налогового Кодекса РФ. В этой связи физическим лицам, чьи доходы подлежат данному виду налогообложения, следует в 2015 г. представить заполненную декларацию формы З-НДФЛ за предшествующий отчетный интервал времени (2014 год). Конечный срок подачи документа – последний день апреля 2015 года, что определено пунктом 1 статьи 229 Налогового Кодекса.

Существует категория плательщиков налога (статьи 227, 227-1, 228 НК), представление декларации в орган налогового учета для которых является обязательным. К ней относятся:

Расчет налоговых взносов в определенный бюджет вышеперечисленная категория плательщиков осуществляет самостоятельно, что закреплено ст. 225 НК. Налог на доходы за отчетный срок 2014 года должен быть выплачен до 15.06.2015 г.

В оговоренных законом случаях декларацию о доходах представляют и граждане иностранных государств, работающих по договору найма у предпринимателей-физлиц, при наличии патента. Граждане других государств могут быть освобождены от обязательства налоговых платежей если:

Пунктом 3 статьи 228 Налогового кодекса определено, что представление декларации по расчетам НДФЛ обязательно для налогоплательщиков, получивших в отчетном периоде:

Бланк декларации 3-НДФЛ скачать (Размер: 596,5 KiB | Скачиваний: 7 791)

Инструкция по заполнению декларации 3-НДФЛ скачать (Размер: 899,5 KiB | Скачиваний: 3 569)

Образец заполнения 3-НДФЛ для индивидуальных предпринимателей (ИП) скачать (Размер: 144,0 KiB | Скачиваний: 1 213)

Образец заполнения бланка 3-НДФЛ при продаже квартиры скачать (Размер: 399,6 KiB | Скачиваний: 1 706)

Образец заполнения 3-НДФЛ для налогового вычета при продаже квартиры скачать (Размер: 412,8 KiB | Скачиваний: 1 331)

Устарел бланк или статья? Пожалуйста нажми!

Как самостоятельно и без ошибок заполнить декларацию 3-НДФЛ за продажу машины в 2015 г.Продажа автомобиля – проблема, с которой рано или поздно сталкивается любой автомобилист. И если в прошлом году вам пришлось расстаться со своим «железным конем», то самое время узнать, как заполнить налоговую декларацию 3-НДФЛ на продажу машины в 2015 году, в какие сроки ее подать и всегда ли необходимо это делать?

В прошлом 2014 году вам пришлось продать свой автомобиль. Что ж, согласно ст. 229 Налогового Кодекса РФ вы обязуетесь подать в налоговые органы по месту регистрации декларацию о доходах. В соответствии с п.1, ст.224 НК РФ налоговая ставка на доходы физлиц-налоговых резидентов РФ, полученные от продажи автомобиля, равняется 13 %. Но в большинстве случаев выплачивать сумму налога целиком не требуется. Почему?

Особенности налогообложенияСогласно п.17.1 ст. 217 НК РФ, а также п.4 ст.229 НК РФ при нахождении автомобиля в собственности более 3-х лет физлицо полностью освобождается от уплаты налогов и необходимости подачи декларации в ФНС. Не придется выплачивать налог и в случае, если вы владели автомобилем менее 3-х лет, но продали его дешевле, чем приобрели (пп.2 п.2 ст.220 НК РФ). Но для этого вам потребуется подтвердить понесенные при покупке расходы. Сделать это можно двумя способами:

Как бы то ни было, вы можете лишь уменьшить налогооблагаемую сумму, но заполнить и подать декларацию все же придется.

Налоговые вычетыСт. 220 НК РФ (в ред. ФЗ № 212 «О внесении изменений в ст. 220 НК РФ» от 23 июля 2013 года) устанавливает размер налогового вычета при продаже имущества (кроме недвижимости) в размере не более 250 000 рублей. Это означает, что каждый налогоплательщик-резидент РФ имеет право уменьшить размер налоговой базы на указанную сумму.

Рассмотрим два примера применения налогового вычета:

Пример 1: Владелец автомобиля Hyundai Getz продал его в 2014 году за 230 000 рублей. Таким образом, НДФЛ = (230 000 – 230 000) * 0,13 % = 0 (в декларации 3-НДФЛ потребуется указать код вычета (расхода) – 906).

Пример 2: Владелец автомобиля Mercedes-Benz A-Class продал его за 940 500 рублей. Значит, НДФЛ = (940 500 – 250 000) * 0,13 % = 89 765.

Следовательно, если стоимость автомобиля не превышает суммы налогового вычета, вам не придется выплатить ни рубля!

Сроки уплаты налога на доходы физлицСроки предоставления налоговой декларации по форме 3-НДФЛ установлены п.1, ст. 229 НК РФ. В этой статье сказано: предоставить декларацию налогоплательщик обязуется не позже 30 апреля года, который следует за периодом отчетности. Следовательно, за продажу автомобиля в 2014 году вам необходимо отчитаться не позже 30 апреля 2015 года. Обратите внимание: если вам необходимо выплатить налог на полученные доходы, сделать это следует не позже 15 июля года, последовавшего за периодом отчетности.

Период заполнения декларации 3-НДФЛ при продаже автомобиля в текущем году – с 1 января по 30 апреля 2015. Для тех, кто не успел подать ее своевременно, предусмотрено несколько вариантов наказания (согласно ст. 119 НК РФ):

При неуплате налога вы также рискуете, ведь действуют такие штрафы (согласно ст. 122 НК РФ):

Ст. 119 НК РФ также определяет минимальную сумму штрафа, которая не может быть менее 1000 руб. Поэтому не забывайте подавать декларацию вовремя!

Особенности заполнения декларации 3-НДФЛБланк 3-НДФЛ состоит из 23 листов. Но это не повод отчаиваться, поскольку физлицам предстоит заполнить только 6 из них! Перед началом заполнения помните: опечатки и исправления недопустимы, все листы должны быть аккуратно скреплены без повреждения штрих-кода, и каждый из них следует печатать отдельно (двусторонняя печать не приемлема).

Итак, вам предстоит заполнить следующие листы:

Разобраться со всеми нюансами этого непростого процесса вам поможет пример заполнения декларации 3-НДФЛ за 2015 год при продаже машины, который вы можете скачать по этой ссылке. С его помощью вы сможете без проблем и ошибок заполнить декларацию, подать ее вовремя и спать спокойно!

Сохраните и поделитесь информацией в соцсетях:

Образец заполнения 3 ндфл при продаже акцииОтправлено через 34 минут

Заполнение 3-ндфл при продаже2 п. 1 ст. 220 НК РФ при условии, что ранее имущественным налоговым вычетом, предусмотренным данным подпунктом, не пользовался. Ранее Минфин занимал иную позицию По договору мены человек получает в собственность новую квартиру, в связи с чем несет фактические затраты в виде стоимости передаваемой квартиры, а также доплаты разницы в цене (если стоимость передаваемой квартиры.

Бесплатные примеры и образец заполнения декларации 3-ндфл 2013, не смотря на то, что Федеральная налоговая служба внесла изменения в декларацию 3-ндфл за 2013 год, изменения эти касаются в основном перехода с использования кодов окато на коды октмо и штрихкодирования листов. По способу заполнения декларация 3-ндфл не изменилась, не изменилось, по сравнению с прошлым годом, и.

Вам придется заплатить налог от суммы продажи, с учетом имущественного налогового вычета на сумму 250 000 рублей в следующем размере: ( )1319 500 рублей. Этот вариант подойдет в основном для тех, кто не может документально подтвердить свои расходы (т.е. Сумму покупки автомобиля например, не сохранился договор купли-продажи. В декларации код вычета (расхода) 906. 2 Вариант.

Декларация по форме 3-НДФЛКак заполнить декларацию о доходах от продажи акций

С проблемой составления декларации по 3-НДФЛ при продаже акций сталкиваются очень много людей, так как количество граждан, которые играют акциями на бирже самостоятельно или при помощи биржевых брокеров уже впритык набралось до миллиона. И в прошлом году как раз произошел большой откат акций, рынок не раз лихорадило, и общество начало фиксировать прибыль, поглощая акции либо меняя их на другие.

Что нужно сделать при составлении декларации по 3-НДФЛ в связи с получением доходов от продажи акций

Как известно, составлять декларацию должны не только те, кто избавился от ценных бумаг, а именно продал дачу, квартиру, машину или сдал их в аренду.

Существует несколько способов правильно составить декларацию о налогах.

Но какой бы вы вариант не выбрали в любом случае нужно начинать роботу с ознакомления с документами, что подтверждают ваши доходы. Продали акции - вам понадобится документ брокерской компании формы 2-НДФЛ.

Ели вы составляете декларацию самостоятельно, придется ознакомиться с бухучетом и правилами наложения налогов на физических лиц. Знания на этот счет можно найти, проштудировавши Налоговый кодекс.

Дальше стоит обзавестись бланком декларации (форма 3-НДФЛ). Его можно найти на официальном сайте налоговой службы, или приобрести в магазинах канцтоваров, или же получит в налоговой инспекции.

Люди с опытом советуют не бояться огромного количества бумаг декларации - не все придется их заполнять. Если вы отчитываетесь про доходы от продажи акций, то нужны одни листки декларации на другой случай другие.

Компьютер в помощь тем, кто составляет декларацию по 3-НДФЛ в связи с получением доходов от продажи акций

Второй способ подойдет уверенным владельцам компьютеров. Им составлять декларацию по 3-НДФЛ в связи с получением доходов от продажи акций

будет гораздо проще, при установке специальной программы. Скачать ее можно бесплатно с официального сайта налоговой службы. В этом случае вам не придется вникать в специальные формулы, даже не понадобиться калькулятор, надо будет всего лишь внести нужные данные о себе и о своих доходах в нужные сроки. Но может возникнуть проблема с указанием ставки, по которой налаживается налог на все ваши доходы. Как бумажный бланк, программа предоставит вам на выбор 9, 13 и 35%. Ставка на налог от продажи акций составляет 13%.

Третьим и самым простым способом составить декларацию, будет обратиться к профессионалу, но, конечно, за отдельную плату. Тогда вам не придется вникать в финансовые расчеты и законы Налогового кодекса. Сегодня интернет, а также информационные стенды насыщены различными объявлениями о помощи в заполнении документов. Часто подобные фирмы находятся недалеко от налоговой.