Рейтинг: 4.8/5.0 (1921 проголосовавших)

Рейтинг: 4.8/5.0 (1921 проголосовавших)Категория: Инструкции

Корпоративная карта, это предоставление банком карты юридическому лицу или предпринимателю для расчетов, связанных с деятельностью организации за счет средств данного предприятия. С помощью корпоративной карты можно оплатить:

Корпоративная карта, это предоставление банком карты юридическому лицу или предпринимателю для расчетов, связанных с деятельностью организации за счет средств данного предприятия. С помощью корпоративной карты можно оплатить:

- расходы, связанные с командировкой - проживание в гостинице, аренду автомобиля, приобретение билетов;

- расходы, связанные с хозяйственной деятельностью;

- произвести необходимые закупки и произвести расчеты с поставщиками.

Корпоративную карту имеется возможность использовать не только на территории России, но и за ее пределами. С помощью международной корпоративной карты можно осуществлять расходы, связанные с командировками и нет необходимости совершать обмен валют. Также вы имеете возможность расплачиваться такой картой за пределами страны для осуществления представительских расходов. Преимущества получения и использования карты корпоративной:

- значительная экономия времени, так как теперь нет необходимости посещать банк каждый раз, когда необходимы средства для командировки или представительских расходов;

- при снятии денег с карты, банком установлен меньший процент, нежели при получении денег в кассе банка с помощью чековой книжки;

- имея заграничные командировки, происходит автоматическая конвертация средств на карточном счету, что очень удобно;

- к одному карточному счету имеется возможность выпустить несколько корпоративных карт для нескольких сотрудников;

- легко контролировать расходы по карте, так как можно получить выписку о движении по счету;

- при необходимости можно быстро произвести пополнение корпоративной карты;

- для получения наличных нет необходимости иметь привязку к рабочему дню банка, так как банкоматы работают круглосуточно;

- имея корпоративную карту можно значительно сэкономить время сотрудников на получение и хранение необходимой суммы командировочных;

- безопасность, так как при утере карточки ее можно сразу же заблокировать, перекрыв доступ к счету, а затем просто перевыпустить.

Для того чтобы получить корпоративную карту, имея расчетный счет в банке, достаточно просто заполнить заявление на ее получение. После этого подписывается договор, анкета, отправляется уведомление в налоговую администрацию об открытии счета и все, картой можно пользоваться.

Для того чтобы пополнить карту, необходимо либо перевести средства с расчетного счета, либо получить средства от другого юридического или физического лица, либо пополнить через кассу банка. Нужно ли сообщать в налоговые органы, ПФР и ФСС о корпоративной карте?

Выпуск корпоративной карты предусматривает открытие карточного счета с оформлением соответствующих документов и подписанием договора на обслуживание счета. Придерживаясь закона, необходимо предоставить информацию в налоговые органы об открытии любого счета, в том числе и карточного, юридическому лицу или индивидуальному предпринимателю в течение 3 рабочих дней. В ПФР и ФСС необходимо предоставить сведения в течение 5 рабочих дней.

Он стремиться предоставлять клиентам комфортное обслуживание, поэтому внедряет современные продукты, позволяющие оптимизировать работу с банком или упростить ее.

Удобный продукт, что предлагается юридическим лицам — корпоративная карта, использование которой призвано заменить устарелые чековые книги.

Что собой представляетКорпоративная карта Сбербанка что это такое? В процессе работы предприятия возникают ситуации, когда средства компании необходимо тратить на хозяйственные нужды. Для этого ее и используют.

Другими словами она представляет собой карту, выпущенную на имя сотрудника, на которой хранятся средства предприятия, выданные под отчет.

Перечень мест. где вы без комиссии можете пополнить свой пластик Тинькофф банка.

Функции и преимуществаИспользование корпоративной карты дает некоторые преимущества:

Банк предоставляет три пакета услуг:

Открытие бизнес счетов по 3 пакету и с 30.09.2015 года по 1 пакету банком не производится.

Рассмотрим детальнее тарифы пакета «Бюджетный».

Расходы, сопряженные с основной или хозяйственной деятельностью, − неотъемлемый элемент функционирования любого предприятия. Для удобства осуществления процедур финансирования таких расходов и был создан специальный инструмент – корпоративная банковская карта.

Что представляет собой корпоративная карта и для чего она используется?Корпоративная карта (может быть и кредитной, и дебетовой) – это привязанная к счету юридического лица банковская карта, выступающая безналичным аналогом денежных средств, которые руководство фирмы выдает под отчет. С помощью такой карты можно рассчитываться при покрытии двух категорий затрат.

Расходы, связанные с основной деятельностью:Важно помнить, что расходы, оплаченные корпоративной банковской картой, возможно принять к налоговому учету, только если они регламентированы и подтверждены документально в соответствии с Налоговым кодексом РФ.

Какие задачи позволяет успешно решать использование корпоративной банковской карты?Благодаря расчетам посредством корпоративных карт юрлицо получает немало полезных возможностей:

Кроме того, ряд российских банков предлагают своим клиентам – юридическим лицам – дополнительные льготы и преференции при оформлении корпоративных карт.

На каких условиях оформляются корпоративные карты?Чтобы оформить в одном из банков России такую карту, юрлицу необходимо следующее:

Что касается условий выпуска корпоративных карт, то в среднем банки взимают за годовое обслуживание 1-1,5 тысяч рублей. Количество карт, которые могут быть привязаны к одному открытому счету, каждый банк устанавливает самостоятельно; в некоторых из них лимита не предусмотрено. Кроме того, в ряде учреждений может быть установлен неснижаемый остаток по счету на такой карте (как правило, 3-10 тысяч рублей).

В любом случае корпоративная банковская карта — действительно удобное и полезное средство организации и контроля оплаты расходов, связанных с основной деятельностью компании, и хозяйственных расходов.

Порядок обращения банковских карт на территории РФ регулируется Положением об эмиссии банковских карт и об операциях, совершаемых с их использованием, утвержденным Банком России 24.12.2004 № 266-П.

Чтобы сотрудники могли свободно оперировать корпоративными картами, компании необходимо:

- разработать положение о порядке использования корпоративных карт (ч. 1 ст. 8 ТК РФ);

- утвердить список должностей, трудовые обязанности которых предполагают использование корпоративных карт в компании (п. 1 ст. 847 ГК РФ, абз. 2 и 7 п. 1.12 Инструкции Банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)»;

- ознакомить с положением под роспись всех сотрудников, должности которых перечислены в списке (ч. 2 ст. 22 ТК РФ);

- организовать в компании учет приема и выдачи корпоративных банковских карт (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее — Закон № 402-ФЗ, информация Минфина России № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»);

- прописать в учетной политике способ учета подотчетных сумм на специальном счете (п. 7 ПБУ 1/2008).

Положение о порядке использования корпоративных картВ статье будем исходить из того, что компания решила открыть отдельный специальный карточный счет.

Положение о порядке использования корпоративных карт является методическим руководством для всех сотрудников компании, которые по долгу службы так или иначе втянуты в этот процесс.

В положении об использовании корпоративных карт рекомендуем установить:

- перечень расходов и операций, которые могут быть совершены работником по корпоративной карте. Обратите внимание: перечень операций, которые разрешены в пределах Российской Федерации, отличается от перечня разрешенных за границей. Оба перечня показаны в таблице;

- лимиты расчетов по корпоративным картам. Они могут отличаться для разных должностей;

- срок, по истечении которого работник должен вернуть карту;

- порядок представления отчета держателями карт по израсходованным суммам;

- срок, в течение которого работник должен представить в компанию авансовый отчет с приложением подтверждающих документов;

- примерный перечень документов, которые принимаются в качестве подтверждения произведенных расходов. Можно составить альбом их образцов и сделать его приложением к положению. Тогда работники будут иметь визуальное представление о том, какой документ требовать при оплате картой;

- требования по обеспечению защиты сведений о пинкоде;

- порядок действий при утрате карты;

- виды ответственности за нарушение установленного порядка и порядок возмещения ущерба держателями карт.

Перечень операций по карте

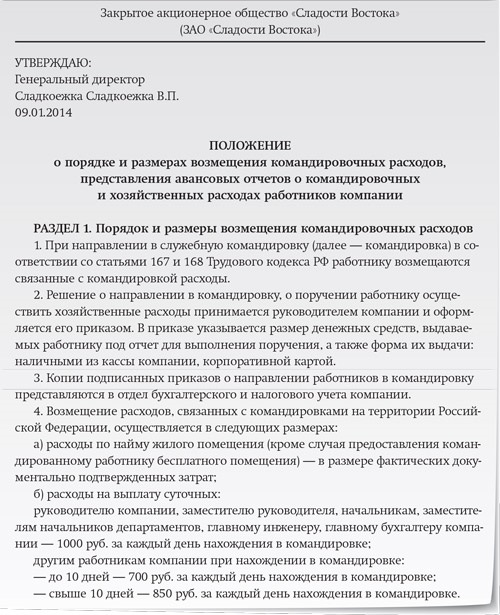

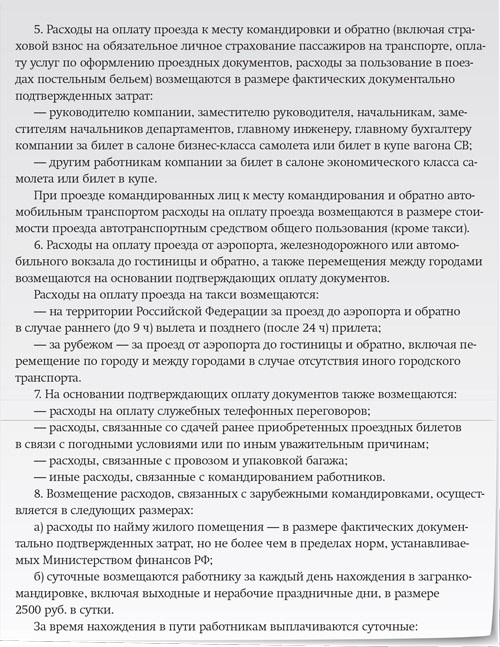

Альтернативой положению о порядке использования корпоративных карт может служить отдельный раздел об использовании корпоративных карт в другом локальном нормативном акте компании. Таким разделом, например, можно дополнить положение о порядке и размерах возмещения командировочных расходов, представления авансовых отчетов о командировочных и хозяйственных расходах работников компании. Оно показано ниже.

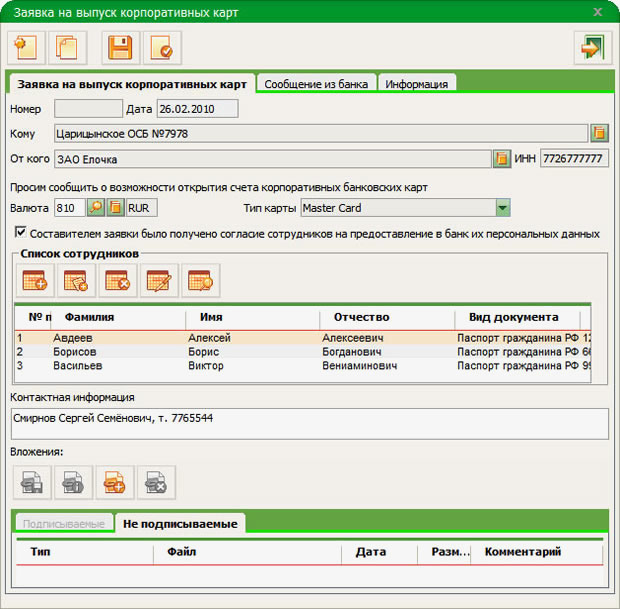

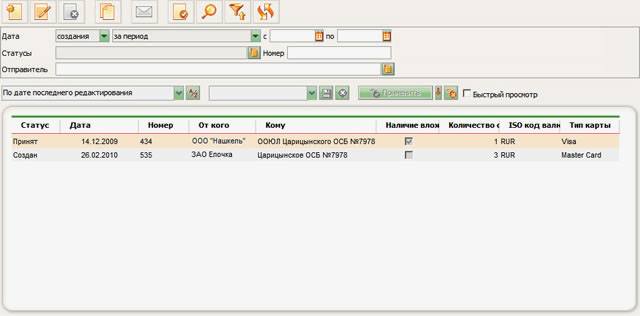

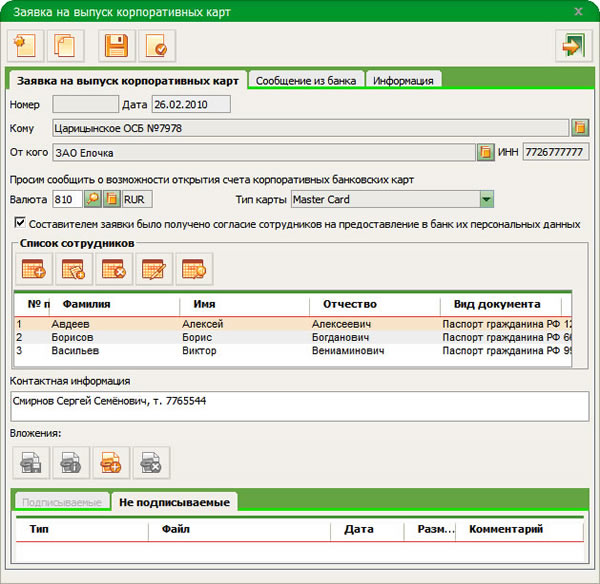

Использовать корпоративные карты имеют право те сотрудники, на которых эти карты оформлены. При оформлении корпоративных карт компания в банк подает утвержденный руководителем список сотрудников компании, имеющих право использовать карты.

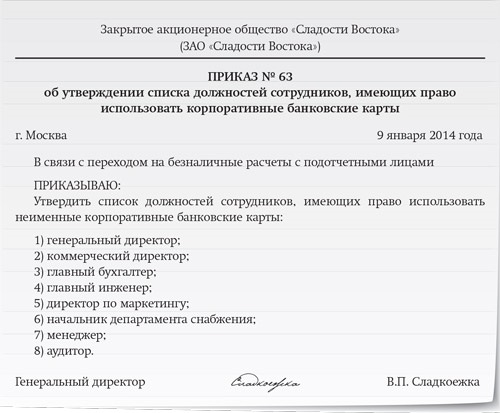

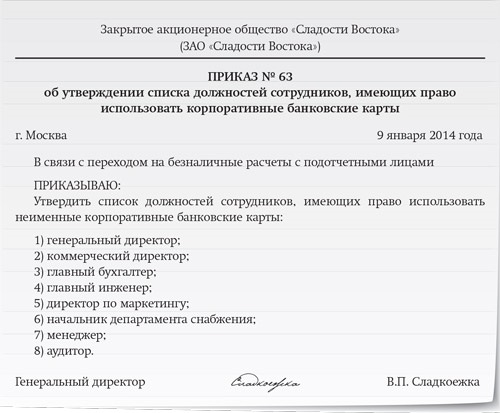

Если руководитель компании решил, что удобнее использовать неименные корпоративные карты, он издает приказ об утверждении списка должностей, замещение которых дает право использовать неименные корпоративные карты для оплаты товаров и услуг от имени и в интересах компании. Образец приказа смотрите ниже.

Составляя список, имейте в виду, что он не может абсолютно дублировать штатное расписание. Нужно провести разумную выборку и не включать в него должности (профессии), выполнение служебных обязанностей по которым не предполагает оплату товаров и услуг от имени и в интересах компании.

Ознакомьте сотрудников с положением под росписьВсех сотрудников, на которых выпущены именные карты и чьи должности перечислены в приказе, необходимо ознакомить под роспись с утвержденным положением о порядке использования корпоративных банковских карт или с тем локальным нормативным актом, в котором есть соответствующий раздел.

Факт ознакомления можно зафиксировать на последнем листе положения или в отдельном документе (например, в ведомости или журнале).

Хранение, выдача и возврат корпоративных картЧтобы исключить случаи утери корпоративных карт, а также нецелевое использование или хищение денежных средств, в компании должен быть налажен строгий контроль хранения и движения корпоративных карт.

Именные корпоративные банковские карты могут находиться на руках у держателей при условии соблюдения ими требований безопасности.

Как правило, неименные корпоративные карты выдают сотруднику для выполнения определенного задания — оплаты командировочных, представительских или других расходов.

Документальное оформление передачи карты сотруднику законодательством не регламентировано. Этот порядок лучше утвердить в положении о порядке использования корпоративных карт. Порядок может быть следующим:

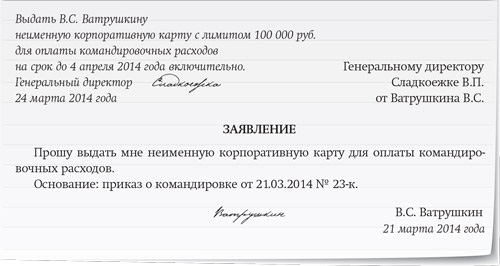

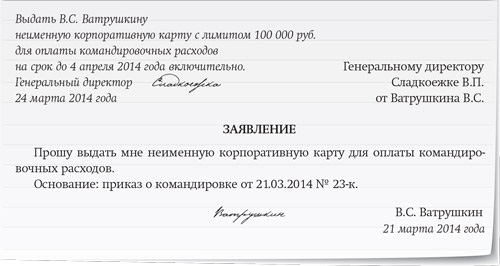

- сотрудник пишет заявление на выдачу неименной корпоративной карты с обоснованием цели предполагаемого расходования денежных средств;

- уполномоченный руководитель визирует заявление работника и указывает лимит неименной карты. Образец оформления заявления приведен ниже.

Обратите внимание: никаких исключений для ситуации, когда подотчетным лицом является руководитель компании, в законодательстве не предусмотрено. Но компания вправе самостоятельно ранжировать по должностям условия использования корпоративных карт.

Корпоративные карты выдаются на срок, определенный положением. Выдать карту на более долгий срок, отличающийся от указанного в положении компании, можно на основании распоряжении руководителя компании.

Если сотрудник постоянно ездит в командировки, по отдельному распоряжению руководителя ему можно выдать корпоративную карту на более долгий срок.

В случае пропуска срока возврата неименной корпоративной карты лицо, уполномоченное контролировать их движение, должно сообщить об этом главному бухгалтеру Затем принимается решение о блокировке карты или ином решении вопроса с виновным подотчетным лицом.

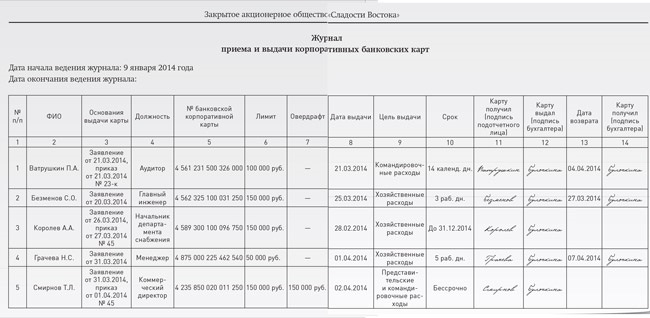

Журнал учета движения корпоративных картДату, срок, цель выдачи корпоративной карты, ее номер, лимит, должность и фамилию работника фиксируют в журнале регистрации приема и выдачи карт (журнале движения корпоративных банковских карт).

Факты получения и возврата сотрудником корпоративной карты должны подтверждаться подписями в журнале подотчетного лица и работника бухгалтерии, который несет ответственность за их хранение.

Образец ведения журнала смотрите ниже.

Порядок отчета работников о расходовании денежных средств по корпоративной карте отдельным нормативным актом не установлен. Но компания может разработать его самостоятельно, опираясь на нормы, регулирующие порядок отчета о расходовании наличных подотчетных сумм.

Срок представления авансового отчета по использованию денежных средств с корпоративной банковской карты можно установить в положении о порядке использования корпоративных карт. Он может быть установлен в рабочих днях со дня истечения срока, отведенного на исполнение поручения или возвращения из командировки.

Можно использовать унифицированную форму авансового отчета № АО-1, утвержденную постановлением Госкомстата России от 01.08.2001 № 55.

Также компания вправе разработать собственную форму отчета учитывающую особенности, связанные с сочетанием расходования наличных и безналичных денежных средств (п. 4 ст. 9 Закона № 402-ФЗ).

Обратите внимание своих подотчетных лиц на одну особенность составления авансового отчета по расходованию денежных средств с корпоративной карты.

Квитанция, которую работник получает при снятии наличных в банкомате, сама по себе не может рассматриваться как документ, подтверждающий расходы работника.

К авансовому отчету должны быть обязательно приложены чеки (другие документы), свидетельствующие о целевом расходовании снятых с карты наличных. Остаток неиспользованных наличных, снятых с карты, работник должен внести в кассу компании. Авансовый отчет работника должен утвердить руководитель компании.

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).Широкому распространению расчетов, проводимых в настоящее время с использованием банковских корпоративных карт, способствовала прежде всего их универсальность. Корпоративные карты оправдывают себя при командировках представителей организации как внутри страны, так и за ее пределами, при оплате представительских и хозяйственных расходов, приполучении наличных денегв банкоматах и пунктах выдачи наличных .

Чтобы получить корпоративную карту, предприятие заключает с банком-эмитентом договор на ее выпуск и обслуживание. При этом организация открывает специальный карточный счет в банке. В соответствии с Планом счетов финансово-хозяйственной деятельности предприятий и Инструкцией по его применению, которые утверждены Приказом Минфина России от 31.10.2000 N 94н, для учета денежных средств организации, находящихся на специальных счетах в банках, предназначен счет 55 "Специальные счета в банках". Для учета же денежных средств, находящихся на специальном карточном счете, расчеты по которому ведутся посредствам банковских корпоративных карт. целесообразно использовать отдельный субсчет "Специальный карточный счет в банке" к данному балансовому счету.

При построении аналитического учета по субсчету "Специальный карточный счет в банке" счета 55 "Специальные счета в банках" необходимо исходить из условий использования корпоративных карт. В ряде случаев условия заключенного договора на использование расчетных корпоративных карт предполагают наличие на счете организации неснижаемого остатка (страхового депозита), т.е. минимальной суммы, которая постоянно должна сохраняться на счете. Страховой депозит может быть использован для расчетов в исключительных случаях на покрытие превышения платежного лимита. В связи с этим к субсчету "Специальный карточный счет в банке" счета 55 "Специальные счета в банках" целесообразно открыть субсчета второго порядка, например "Неснижаемый остаток" и "Платежный лимит".

Открытие отдельных субсчетов второго порядка субсчета "Специальный карточный счет в банке" в разрезе держателей выпущенных карт в обязательном порядке следует вести в том случае, если к единому корпоративному счету открыто несколько пластиковых карт, с помощью которых любой держатель может осуществлять операции в пределах общего платежного лимита. При этом при перечислении денежных средств на специальный карточный счет клиент передает в кредитную организацию ведомость, содержащую данные держателей и номера карт, а также суммы, подлежащие зачислению на каждую карту.

Зачисление средств на специальный счет организации. предназначенных для пополнения расчетной корпоративной карты, отражается записью:

Д-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке",

К-т сч. 57 "Расчетные счета", 52 "Валютные счета".

Важно, что иностранная валюта, находящаяся на специальном карточном счете, подлежит обязательной переоценке, производить которую необходимо на дату совершения операции и на дату составления бухгалтерской отчетности. Поэтому возникновение курсовых разниц отражается записями:

Д-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке",

К-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие доходы" (на величину положительных курсовых разниц);

Д-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие расходы",

К-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке" (на сумму отрицательных курсовых разниц).

При получении от держателей банковских карт первичных документов. подтверждающих совершение операций с использованием корпоративных карт (слипов, квитанций и т.п.), в бухгалтерском учете организации выполняются соответствующие записи:

Д-т сч. 10 "Материалы", 20 "Основное производство", 25 "Общепроизводственные расходы", 26 "Общехозяйственные расходы" и т.д.

К-т сч. 57 "Переводы в пути".

Использование счета 57 "Переводы в пути" обусловлено тем, что слипы и квитанции поступают в бухгалтерию и обрабатываются еще до получения выписки по специальному карточному счету, подтверждающей фактическое списание денежных средств со счета организации. К данному счету также целесообразно открыть отдельный субсчет, например "Операции по специальным карточным счетам", предназначенный для отражения движения денежных средств по расчетным операциям, проводимым посредством корпоративных карт. В этом случае для оперативного контроля за остатком денег на специальном карточном счете достаточно, как правило, из остатка по счету 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке", вычесть остаток по счету 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам".

После получения банковской выписки. подтверждающей фактическое списание средств с корпоративного счета, в учете делается проводка:

Д-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам",

К-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке".

В перечне операций, которые можно проводить с использованием корпоративных банковских карт, указано, что держатель карты имеет право не только рассчитываться корпоративной картой, но и использовать ее для получения наличных денежных средств. В этом случае на основании сданных в бухгалтерию первичных учетных документов, подтверждающих снятие наличных денежных средств с корпоративного карточного счета (через банкомат или в пункте выдачи наличных кредитной организации), в бухгалтерском учете предприятия выполняется следующая проводка:

Д-т сч. 71 "Расчеты с подотчетными лицами"

К-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам" (на сумму полученных наличных денежных средств).

Использование полученных по карте наличных денег отражается в общем порядке на основании первичных документов, приложенных к авансовому отчету, составляемому сотрудником организации.

Списание денежных средств со специального карточного счета отражается в бухгалтерском учете на основании выписки банка следующей записью:

Д-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам",

К-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке".

Помимо рассмотренной схемы документооборота и бухгалтерского учета операций, проводимых посредствам банковских корпоративных карт, возможна ситуация, когда в течение отчетного периода работником не представлены слипы, иные первичные документы по совершенным операциям с картами. Однако в банковской выписке по итогам месяца при этом может быть отражено списание денежных средств. При решении данного вопроса следует исходить из того, что у каждой пластиковой карты есть конкретный держатель, а порядок составления отчетов о движении средств на специальных карточных счетах предусматривает указание в них номера банковской карты, с помощью которой производилось списание денежных средств. Именно здесь наиболее наглядно проявляется важность грамотного построения системы аналитического учета к счету 55 "Специальные счета в банках". Списание денег со специального карточного счета осуществляется на основании банковской выписки, не подтвержденной первичными документами, и в бухгалтерском учете организации отражается следующей записью:

Д-т сч. 73 "Расчеты с персоналом по прочим операциям"

К-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке".

Если же держатель карты не может представить необходимые первичные документы или же произведенные расходы не признаются экономически оправданными, то израсходованные денежные средства должны быть возвращены работником в установленном порядке. Возмещение необоснованно израсходованных денежных сумм при этом отражается по кредиту счета 73 "Расчеты с персоналом по прочим операциям" в корреспонденции со счетами учета денежных средств организации (например 50 "Касса", 51 "Расчетные счета").

Особенности бухгалтерского учета операций с использованием корпоративных карт по расчетам в иностранной валюте определяются условиями списания и конвертации валюты, установленными банком, а также видом используемой банковской карты.

В общем случае при возвращении из зарубежной командировки сотрудник организации представляет в бухгалтерию авансовый отчет с приложением к нему всех первичных документов, в том числе тех, которые были составлены при совершении расчетов с использованием банковской пластиковой карты. И так как все расходы в иностранной валюте, понесенные подотчетным лицом, подлежат пересчету в рубли Российской Федерации на дату утверждения авансового отчета, то в бухгалтерском учете организации в этот день будут выполнены следующие записи:

Д-т сч. 08 "Вложения во внеоборотные активы", 26 "Общехозяйственные расходы", 44 "Расходы на продажу"

К-т сч. 71 "Расчеты с подотчетными лицами" (на величину рублевого эквивалента понесенных расходов в зависимости от цели командировки по официальному курсу Банка России);

Д-т сч. 71 "Расчеты с подотчетными лицами"

К-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам" (на сумму расходов, оплаченных с использованием банковской корпоративной карты, в рублевом эквиваленте по официальному курсу Банка России).

Дальнейший порядок бухгалтерского учета зависит от того, использовалась в расчетах валютная или рублевая пластиковая карта. В первом случае задолженность по счету 57 "Переводы в пути" будет рассматриваться как валютная и подлежит переоценке на дату совершения операции. Поэтому при получении выписки банка в бухгалтерском учете формируется проводка:

Д-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам",

К-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке" (отражается рублевый эквивалент по официальному курсу Банка России на дату списания денежных средств).

Одновременно определяется курсовая разница по счету 57 "Переводы в пути", которая в зависимости от характера изменения валютного курса относится в дебет или кредит счета 91 "Прочие доходы и расходы".

Во втором случае, т.е. при использовании банковской карты, выпущенной в рублях Российской Федерации, задолженность по счету 57 "Переводы в пути" уже не может рассматриваться как валютная. Поэтому при получении выписки банка бухгалтерская проводка по дебету счета 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам", и кредиту счета 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке", будет выполняться на ту рублевую сумму, которая указана в выписке. Как правило, эта величина отличается от отраженной на счете 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам", суммы в момент утверждения авансового отчета. Основная причина этого кроется в использовании кредитными организациями для исчисления рублевого эквивалента иностранной валюты внутреннего курса, отличного от официального курса Банка России. Следовательно, возникшая разница подлежит классификации в виде суммовой. И так как величина оплаты, которая производится в рублях в сумме, эквивалентной сумме в иностранной валюте (или условных денежных единицах), определяется (уменьшается или увеличивается) с учетом возникающих суммовых разниц, то эти разницы подлежат отнесению на тот же счет, что и основная сумма командировочных расходов (счета 08 "Вложения во внеоборотные активы", 26 "Общехозяйственные расходы", 44 "Расходы на продажу" и др.).

За использование пластиковых карт в качестве расчетных инструментов юридических лиц банки взимают комиссионное вознаграждение. Размер и порядок списания комиссии определяются тарифами конкретной кредитной организации, являющимися приложением к договору, регламентирующему порядок выдачи и использования корпоративной карты. Расходы на оплату услуг банка по открытию и ведению специальных карточных счетов отражаются в бухгалтерском учете организации в составе прочих расходов на счете 91 "Прочие доходы и расходы", субсчет "Прочие расходы".

Кроме того, условиями договора с кредитной организацией о выпуске и обслуживании корпоративных карт может быть предусмотрено начисление процентов на остаток средств, находящихся на специальном карточном счете в банке. Суммы начисляемых процентов в бухгалтерском учете организации отражаются в составе прочих доходов следующей проводкой:

Д-т сч. 55 "Специальные счета в банках", субсчет "Специальный карточный счет в банке",

К-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие доходы".

Рассмотренный порядок ведения бухгалтерского учета расчетов посредством банковских корпоративных карт относится прежде всего к организациям, выступающим владельцами специальных карточных счетов в банке и осуществляющим за счет находящихся на них средств платежи в пользу коммерческих партнеров. В это же время организации могут выступать и в прямо противоположной роли, принимая банковские пластиковые карты физических, юридических лиц в качестве средства платежа. При этом эмитенты пластиковых карт заключают с торговыми организациями договор о продаже товаров держателям карт. В данном договоре определяется порядок авторизации операций и обеспечения торговой точки необходимыми техническими средствами, условия расчетов за товары, а также комиссионные банку. Как правило, вознаграждение, причитающееся кредитной организации за обслуживание расчетов с применением платежных карт, удерживается ею из суммы выручки от продажи товаров, зачисляемой на расчетный счет торговой организации.

Бухгалтерский учет сумм, полученных торговой организацией в качестве оплаты, произведенной посредствам банковских пластиковых карт, ведется на счете 57 "Переводы в пути", поэтому при формировании электронного журнала платежей в учете предприятия оформляется проводка:

Д-т сч. 57 "Переводы в пути"

К-т сч. 62 "Расчеты с покупателями и заказчиками".

Порядок и периодичность инкассации слипов устанавливаются условиями договора, заключаемого торговой организацией с банком-эквайером. Однако в любом случае при этом составляется реестр слипов с указанием их общего числа и суммы. Реестр заполняется в двух экземплярах, первый из которых передается со слипами инкассатору, а второй - с распиской последнего остается в торговой организации.

Основанием для принятия сумм на учет по счету 57 "Переводы в пути" выступает второй экземпляр реестра переданных слипов с распиской инкассатора. До момента передачи слипов на инкассацию организация не может считать указанные в них суммы переводами в пути, а также отражать их на счете 57 "Переводы в пути". Пока слипы не переданы банку, а находятся в кассе организации, денежные средства за товары, реализованные покупателям, не могут быть списаны с их счетов и зачислены на расчетный счет организации. В связи с этим до указанного момента за покупателями признается дебиторская задолженность за проданные товары.

При зачислении денежных средств, поступивших в качестве выручки от продажи товаров и услуг, на расчетный счет в учете торговой организации выполняется запись:

Д-т сч. 51 "Расчетные счета"

К-т сч. 57 "Переводы в пути".

Суммы комиссии, удерживаемой банком за организацию и ведение расчетов с использованием пластиковых карт, учитываются в составе прочих расходов организации и отражаются на счете 91 "Прочие доходы и расходы", субсчет "Прочие расходы". Для отражения величины оплаты услуг банка в бухгалтерском учете организации оформляется проводка:

Д-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие расходы",

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами".

Погашение образующейся таким образом задолженности организации перед банком осуществляется, как правило, в день зачисления выручки на расчетный счет. Бухгалтерская проводка при этом приобретает вид:

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами"

К-т сч. 57 "Переводы в пути".

Сформируем общую модель бухгалтерских записей, выполняемых торговой организацией, принимающей в качестве средства платежа банковские пластиковые карты.

Отражена выручка от продажи товаров посредством банковских карт:

Д-т сч. 62 "Расчеты с покупателями и заказчиками"

К-т сч. 90 "Продажи", субсчет "Выручка".

Начислен налог на добавленную стоимость с выручки от продажи товаров с использованием банковских пластиковых карт:

Д-т сч. 90 "Продажи", субсчет "Налог на добавленную стоимость",

К-т сч. 68 "Расчеты по налогам и сборам".

Списана себестоимость проданных товаров, готовой продукции, выполненных работ или оказанных услуг:

Д-т сч. 90 "Продажи", субсчет "Себестоимость продаж",

К-т сч. 41 "Товары", 43 "Готовая продукция", 20 "Основное производство" и др.

Отражена оплата покупателями проданных товаров, работ, услуг банковскими пластиковыми картами:

Д-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам",

К-т сч. 62 "Расчеты с покупателями и заказчиками".

Зачислены на расчетный счет торговой организации денежные средства, поступившие в счет оплаты проданных товаров, работ, услуг, проводимой с использованием банковских пластиковых карт:

Д-т сч. 51 "Расчетные счета"

К-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам" (как правило, за вычетом сумм банковской комиссии).

Суммы оплаты услуг банка за проведение расчетов посредством пластиковых карт отражены в составе прочих расходов организации:

Д-т сч. 91 "Прочие доходы и расходы", субсчет "Прочие расходы",

К-т сч. 76 "Расчеты с разными дебиторами и кредиторами".

Погашена задолженность перед банком по уплате комиссионного вознаграждения (в соответствии с условиями договора эквайринга между банком и торговой организацией):

Д-т сч. 76 "Расчеты с разными дебиторами и кредиторами"

К-т сч. 57 "Переводы в пути", субсчет "Операции по специальным карточным счетам".

Наконец, поскольку корпоративная банковская карта позволяет распоряжаться денежными средствами юридического лица, ее можно учитывать аналогично денежным документам, для отражения которых согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению предназначен счет 50 "Касса", субсчет 3 "Денежные документы". В таком случае выдача пластиковой карты работнику будет отражаться в виде выдачи под отчет денежных документов.

Расчеты с использованием корпоративной карты

Банковские счета индивидуального предпринимателя

Заполнение полей платежки: УИН, статус плательщика, очередность и получатель платежа

Новые правила оформления платежек по налогам и взносам

Расходы организации через зарплатную карту сотрудника

Услуги по разделам

Бухгалтерские услуги Бухгалтерский учетCopyright © 2010 — 2012 Mosbuhuslugi.ru. Копирование материалов без согласия авторов запрещено. Реклама на сайте

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 30 сентября 2013 г.

Л.А. Елина, экономист-бухгалтер

7 правил для корпоративной карты Как учитывать движение денег по банковской карте и их расходование работником Тексты упоминаемых в статье Писем Минфина и ФНС можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Тексты упоминаемых в статье Писем Минфина и ФНС можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс

Корпоративная банковская карта — хороший выход, если работникам надо самим что-то оплачивать. Деньги на счете принадлежат организации, но карта выпускается на конкретного работник а п. 1.5 Положения, утв. ЦБ 24.12.2004 № 266-П (далее — Положение № 266-П). О правилах использования корпоративной карты и учета операций, с ней связанных, мы и расскажем.

ПРАВИЛО 1. О карточном счете надо информировать налоговую и внебюджетные фондыДля корпоративной карты открывается отдельный банковский сче т п. 2 ст. 11 НК РФ. Об этом счете (как о его открытии, так и о его закрытии) надо сообщить и в ИФНС, и в ПФР, и в ФСС по месту нахождения организации.

Рекомендуемую ПФР форму сообщения об открытии счета можно найти: сайт ПФР > Работодателям > Уплата страховых взносов и представление отчетности > Отчетность и порядок ее представления > Рекомендуемые образцы документов

91-2 «Прочие расходы»

66 «Расчеты по краткосрочным кредитам и займам»

В налоговом учете проценты по долговым обязательствам любого вида признаются внереализационными расходам и подп. 2 п. 1 ст. 265 НК РФ. Однако учитываются они в пределах нор м ст. 269. п. 8 ст. 270 НК РФ. Если сумма процентов, которую можно учесть в налоговом учете, меньше их начисленной суммы и организация должна применять ПБУ 18/02, то надо отразить постоянное налоговое обязательство (дебет счета 99 – кредит счета 68)

ПРАВИЛО 7. Если корпоративная карта — кредитная, с льготным беспроцентным периодом, то экономию на процентах считать не нужноКак правило, за несколько дней пользования кредитными деньгами, потраченными с такой карты, банк не берет никаких процентов. Конкретные условия закрепляются в договоре с банком. В Налоговом кодексе нет каких-либо правил оценки материальной выгоды по беспроцентным займам. Поэтому, даже если такая выгода у организации и есть, с нее не надо платить налог на прибыль. Такой позиции придерживается Высший арбитражный суд Постановление Президиума ВАС от 03.08.2004 № 3009/04. Согласен с ней и Минфи н Письмо Минфина от 18.04.2012 № 03-03-10/38.

Часто бухгалтеры спрашивают, можно ли через корпоративную банковскую карту обналичивать деньги для выдачи зарплаты работникам. В принципе, никаких ограничений для этого сейчас нет. Главное — все правильно оформить:

А дальше из этих денег можно выдавать зарплату. Главное, чтобы это делал не подотчетный работник (держатель банковской карты), а кассир.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему « Расходы »: 2016 г.