Рейтинг: 4.3/5.0 (1868 проголосовавших)

Рейтинг: 4.3/5.0 (1868 проголосовавших)Категория: Бланки/Образцы

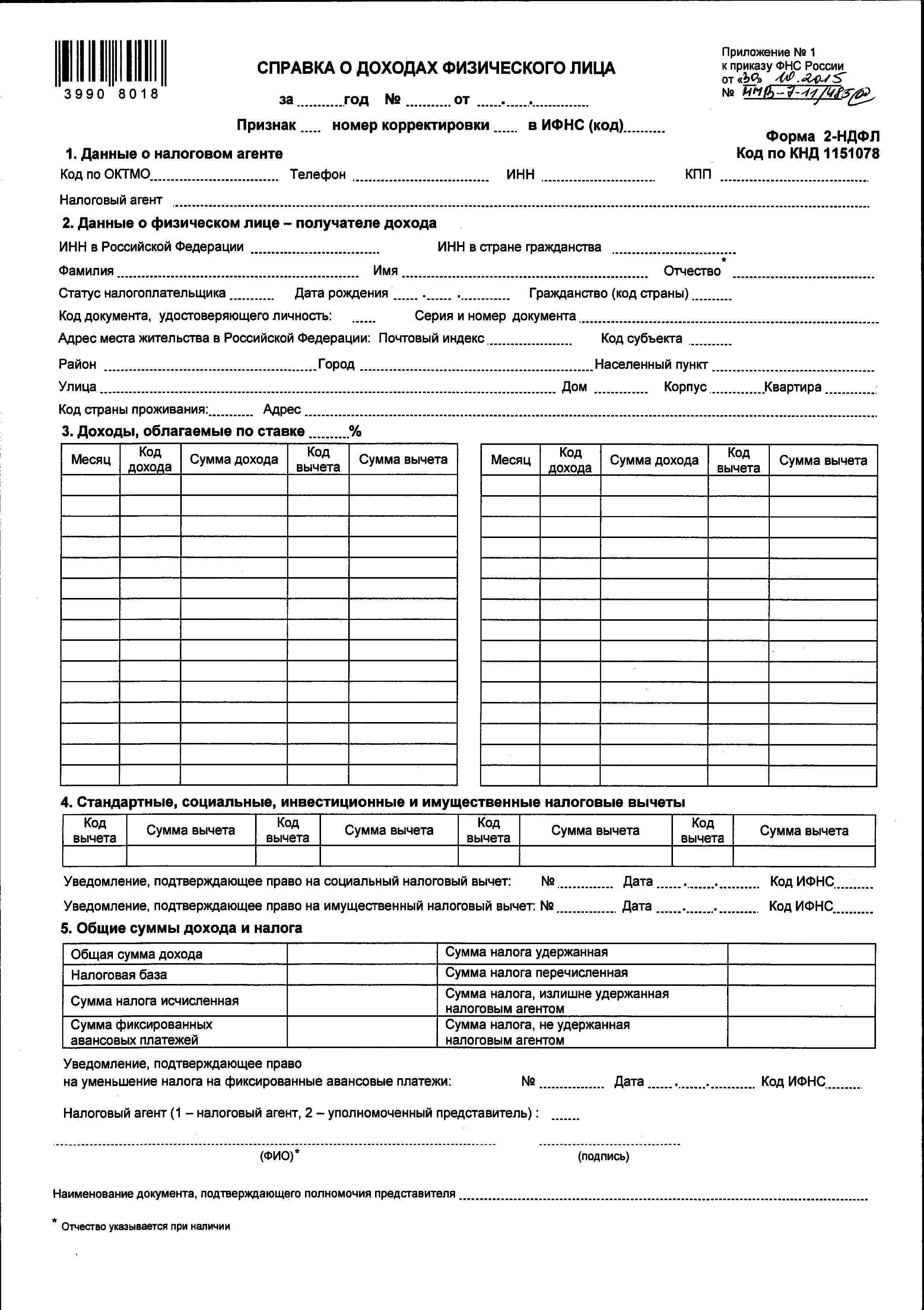

Приказ Федеральной налоговой службы от 6 декабря 2011 г. № ММВ-7-3/909«О внесении изменений в приложения к приказу Федеральной налоговой службы от 17 ноября 2010 г. № ММВ-7-3/611» корректирует форму 2-НДФЛ «Справка о доходах физического лица за 20_ год». ее формат и порядок заполнения.

Теперь если физическое лицо получает доходы, облагаемые по нескольким ставкам налога, налоговый агент представляет одну справку по форме 2-НДФЛ. Прежде оформлялись справки для каждого вида дохода.

Определено, что если справка не может быть размещена на одной странице, то заполняется необходимое количество страниц. При этом они нумеруются, а поле «налоговый агент» заполняется на каждой из них.

Также уточнен порядок заполнения справки в случае, когда нельзя удержать налог и внесены поправки в Справочник «Коды доходов».

3-НДФЛ: новая формаУтверждены новая форма декларации по налогу на доходы физлиц (3-НДФЛ). ее формат и порядок заполнения. Это связано с поправками к НК РФ, принятыми в течение 2010 года.

Так, из числа облагаемых доходов исключена скидка в 50 тыс. руб. предоставляемая государством при покупке нового автомобиля взамен старого, сданного в утиль.

В новой форме 3-НДФЛ предоставлены некоторые преференции высококвалифицированным специалистам-иностранцам. В частности, выплачиваемая им в нашей стране зарплата облагается НДФЛ по той же ставке, что и доходы россиян – 13%.

При определенных условиях налог более не уплачивается с доходов от размещения сбережений в кредитных потребкооперативах. Речь идет о плате за использование средств пайщиков и процентах по займам, полученным от членов с/х кредитных потребкооперативов.

Форма и формат используются при подаче декларации начиная с налогового периода 2010 года.

Нелли Комарова

1. Подоходный налог: - субъект - физическое лицо; - объект - доход. 2. Налог с автотранспортных средств: - субъект - физ. или юр. лицо (владелец автотранспортного средства); - объект - имущество. 3. Налог на прибыль фирм: - субъект -.

Игнат Сергеев

Согласно ст. 38 НК РФ - объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Нелли Комарова

Лица, которые обязаны представить декларацию о доходах, но своевременно (не позднее 30 апреля 2009 года) этого не сделают, за непредставление (несвоевременное представление) декларации будут привлечены к налоговой ответственности.

Игнат Сергеев

За 3-НДФЛ ничего вам не будет, предоставите после 30 апреля. По этой декларации вам ведь возвращают уже уплаченный налог. поэтому можете не торопиться. Её вы сможете подать в течение 3 лет. Все зависит от суммы налога!5% за каждый месяц.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Нелли Комарова

О! Круто Вы попали ((( Сочувствую. Нулевая отчетность по ОСНО за все годы, штрафы по 1000 руб за каждую не сданную вовремя декларацию. Что сдать (всё нулевое). – Декларация по НДС за каждый квартал. – Декларация за каждый год по.

Игнат Сергеев

ну 2010 год уже вне закона. ни отчитываться по нему. ни платить уже не стоит. ну как можно так безответственно подходить к своим обязанностям по налогам? Может у вас были какие-то смягчающие обстоятельства, можно попробовать хотя бы.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Нелли Комарова

Да, обязательно. --------------------------------------------------------------------------------- ООО на УСН раз в год: ? декларацию по УСН с книгой расходов и доходов; ? бухгалтерскую отчетность, согласно Федеральному закону № 402-ФЗ.

Игнат Сергеев

А как же? Да и отчет о финансовых результатах Да, с 2013 г. УСНщики обязаны вести бух. учет. Значит, нужно сдавать баланс и 2 форму. Ведение бухгалтерского учета, бухгалтерское обслуживание, налоговая отчетность ООО и ИП Тарифы: Онлайн.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Нелли Комарова

В таком случае необходимо предоставлять отчетность как на общей системе налогообложения. Для индивидуального предпринимателя это НДС и НДФЛ. Если деятельность не осуществляется, налоги при этом не начисляются и, соответственно, не.

Игнат Сергеев

но если вы когда-нибудь писали заявление на УСН-то вам легче-вы сдаете не всю ту кучу,что описана выше,а декларацию по УСН 1 раз в год,до 30.04.14.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Этим же приказом чиновники утвердили электронный формат данной справки. А также методику ее заполнения.

Срок сдачи налоговой декларации 3-НДФЛ за 2015 год в 2016

Согласно налоговая декларация в форме 3-ндфл представляется .

Форму налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) согласно приложению № 1 к настоящему Приказу.

Порядок заполнения формы налоговой декларации по налогу на доходы физических лиц (формы 3-НДФЛ) согласно приложению № 2 к настоящему Приказу.

Формат налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) согласно приложению № 3 к настоящему Приказу.

Налоговая декларация по налогу на доходы физических лиц представляется начиная с налогового периода 2014 года.

БЛАНК ДЕКЛАРАЦИИ 3-НДФЛ за 2015 и другие года

В любом случае декларацию заполняйте по форме 3-НДФЛ, которая действует в том периоде, за который получен доход или заявлены налоговые вычеты.

Декларация 3-НДФЛ 2015 (за 2014 год): бланк и порядок заполнения

За 2014 год декларация 3-НДФЛ подается в соответствии с новой формой, которая утверждена Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме". Новую декларацию стоит представить в налоговый орган по месту жительства не позднее 30 апреля 2015 года.

Также 3-НДФЛ обязаны подавать нотариуса, адвокаты, лица, занимающиеся частной практикой. И, наконец, данную декларацию заполняются все физические лица, получившие доходы в отчетном году (не нужно декларировать те доходы, о которых уже отчитался работодатель, будучи налоговым агентом).

Общие требования к заполнению декларации 3-НФДЛ: инфографика

Общие требования к заполнению декларации 3-НФДЛ: инфографика

Скачать бланк 3-НДФЛ (источник ФНС)

Видео-урок «Заполнение декларации 3-НДФЛ»

Подробное обучающее видео по заполнению декларации 3-НДФЛ по расходам на лечение или обучение.

Оцените качество статьи.

Подача декларации 3-НДФЛ

За период, подлежащий отчетности в части налогообложения по НДФЛ, принимается календарный год. Такое правило соответствует требованиям ст. 216 Налогового Кодекса РФ. В этой связи физическим лицам, чьи доходы подлежат данному виду налогообложения, следует в 2015 г. представить заполненную декларацию формы З-НДФЛ за предшествующий отчетный интервал времени (2014 год). Конечный срок подачи документа – последний день апреля 2015 года, что определено пунктом 1 статьи 229 Налогового Кодекса.

плательщик делал фиксированные авансовые взносы, и их размер не превысил общую сумму начисленных налоговых платежей, рассчитанных по фактическому совокупному доходу;

до завершения отчетного периода плательщик налога покидает границы РФ, и на этот момент авансовые взносы не превысили сумму начисленных налоговых платежей, рассчитанных по фактическому совокупному доходу;

проведена процедура аннулирования патента (ФЗ № 115).

Случаи, когда необходимо подавать

выплаты и вознаграждения по трудовым соглашениям, в том числе – договорам найма и имущественной аренды, полученные от физических лиц или организаций, которые не представляют собой агентов по налогам;

доходы от реализации личного имущества (прав).

на бумажных носителях Приказ МНС РФ от 16 сентября 2011 г. № ММВ-7-3/576@

Справка о доходах физического лица (форма 2-НДФЛ) Приказ ФНС России от 30 октября 2015 г. № ММВ-7-11/485@

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) Приказ ФНС России от 24 декабря 2014 г. № ММВ-7-11/671@ для получения налогового вычета на лечение Подготовлено экспертами компании "Гарант" для получения налогового вычета на пенсионное обеспечение Подготовлено экспертами компании "Гарант" для получения налогового вычета на обучение Подготовлено экспертами компании "Гарант" для получения налогового вычета при покупке квартиры Подготовлено экспертами компании "Гарант"

Заявление о возврате НДФЛ Подготовлено экспертами компании "Гарант"

Заявление о предоставлении стандартного налогового вычета

Подготовлено экспертами компании "Гарант"

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп.

Валерия Громова

Да, обязательно. --------------------------------------------------------------------------------- ООО на УСН раз в год: ? декларацию по УСН с книгой расходов и доходов; ? бухгалтерскую отчетность, согласно Федеральному закону № 402-ФЗ.

Гордей Лебедев

А как же? Да и отчет о финансовых результатах Да, с 2013 г. УСНщики обязаны вести бух. учет. Значит, нужно сдавать баланс и 2 форму. Ведение бухгалтерского учета, бухгалтерское обслуживание, налоговая отчетность ООО и ИП Тарифы: Онлайн.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Валерия Громова

1. Вам необходимо получить у организатора рекламной акции документ, подтверждающий стоимость приза и сведения о наименовании и ИНН юридического лица, выдающего Вам выигрыш. Запрашивайте ее в виде справки о доходах физического лица по.

Гордей Лебедев

Сертификат еще не означает получение дохода, вот когда вы воспользуетесь этим сертификатом, только тогда возникает доход и сумма при этом может быть меньше чем сумму сертификата, все зависит от стоимости путевки. А все остальное как.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Валерия Громова

Перечень необходимых документов для получения налогового вычета при покупке квартиры, комнаты 1) заполненная декларация 3-НДФЛ за полный календарный год (напомню, что декларацию можно подавать за последние 3 года, но начиная с того года.

Гордей Лебедев

все верно написано. еще плюс к договору о купле продажи расписка если есть, о том что деньги получил продаевец, или может это в договоре где строчка есть, а может и не спросят. просто бывает спрашивают узнайте об этом в своей.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Валерия Громова

3-НДФЛ за полный календарный год (напомню, что декларацию можно подавать за последние три года, но начиная с того года, в котором купили квартиру, комнату). заявление на предоставление имущественного вычета при покупке квартиры, комнаты;.

Гордей Лебедев

зайдите на сайт мосналог.ру или своего региона и там есть вся подробная информация по физ.лицам 3-НДФЛ 2-НДФЛ ДКП / ДДУ АПП / Свидетельство о регистрации права собственности копии платежных документов рпапр

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Валерия Громова

Возникает вопрос: а зачем, собственно, ей 2-НДФЛ? 2-НДФЛ - это справка, которую организация выдает физическому лицу и в которой указаны суммы заработков по месяцам и суммы удержанных налогов. Бывшую супругу, если она получает алименты на.

Гордей Лебедев

ФНС (налоговая) справку 2НДФЛ не выдаёт, т.к. он в ФНС не получает дохода. Её выдаёт работодатель мужа и только мужу. Жене не даст.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Найденов Дмитрий

Рейтинг ответа: Лучший ответ

Подача декларации 3-НДФЛ

За период, подлежащий отчетности в части налогообложения по НДФЛ, принимается календарный год. Такое правило соответствует требованиям ст. 216 Налогового Кодекса РФ. В этой связи физическим лицам, чьи доходы подлежат данному виду налогообложения, следует в 2015 г. представить заполненную декларацию формы З-НДФЛ за предшествующий отчетный интервал времени (2014 год).

Сроки сдачи. Где бесплатно скачать бланки за любой год.

Скачать бесплатно Бланки декларации 3-НДФЛ 2015-2016 за любой год

Новая форма налоговой декларации 3-НДФЛ 2015. Сроки сдачи. Где бесплатно скачать бланки за любой год.

НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на доходы физических лиц

(форма 3-НДФЛ) скачать бесплатно 2013, 2014, 2015

Приказом ФНС РФ от 24 декабря 2014 г.

Конечным сроком подачи 3-НДФЛ является 30 апреля 2016 года. В обязательном порядке декларацию подают, согласно ст.ст. 227, 227-1, 228 НК, следующие категории физических лиц:

лица, осуществляющие предпринимательскую деятельность;

нотариусы, адвокаты, а также другие физические лица, ведущие свою профессиональную деятельность в частном порядке.

Физические лица нерезиденты должны подавать декларацию в случаях, если они получают доход на территории Российской Федерации, например, осуществляют трудовую деятельность по трудовому договору или патенту.

Нерезидент освобождается от уплаты налога и подачи декларации в случаях если:

были осуществлены фиксированные взносы, размер которых превысил общую сумму налоговых начислений, рассчитанных по фактически полученному совокупному доходу;

налогоплательщик покинул пределы РФ до завершения налогового периода и на момент его выезда авансовые платежи не превысили сумму налоговых начислений.

Бланк 3-НДФЛ — скачать образец декларации

Новая форма декларации 3-НДФЛутверждена приказом ФНС России от 24 декабря 2014 года №ММВ-7-11/61@.Данный приказ содержит в своих приложениях сам бланк новой 3-НДФЛ, порядок ее заполнения, а также электронный форму декларации. Сам приказ зарегистрирован в Минюсте России 30 января 2015 года, а вступает в действие 14 февраля 2015 года.

Данную форму необходимо использовать для заполнения при подаче отчетности о доходах физического лица за 2014 год.

Необходимость изменения декларации 3-НДФЛ назрела давно и связано это с рядом изменением в расчете налога на доходы физических лиц и применения вычетов.

Срок подачи 3-НДФЛ – до 30 апреля, подавать декларацию нужно в отделение ФНС, которое расположено по месту жительства физического лица.

Кто обязан подавать3-НДФЛ?

С помощью 3-НДФЛ должны отчитываться индивидуальные предприниматели, указывая свои доходы от предпринимательской деятельности, находящейся на общей системе налогообложения.

Декларация 3-НДФЛ 2015 (за 2014 год): бланк и порядок заполнения

За 2014 год декларация 3-НДФЛ подается в соответствии с новой формой, которая утверждена Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме".

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыВ категории материалов. 7

Показано материалов. 1-7

Сортировать по. Дате ↓ · Названию · Рейтингу · Комментариям · Загрузкам · Просмотрам Заполнение Налоговой Декларации по форме 3-НДФЛ для новичков является очень трудоемкой задачей, именно поэтому для облегчения понимания, сайт vernut-vse.ru содержит очень много образцов и примеров заполнения этого очень мудреного документа. Налоговая Декларация 3-НДФЛ (можете встретить и другие неверные названия 3НДФЛ, НДФЛ-3) заполняется налогоплательщиком, если у него были в прошедшем году доходы, или они хотят получить возврат своего уплаченного подоходного налога из бюджета на лечение, обучение, благотворительность, пенсионные взносы или покупку квартиры, дома, комнаты или долей в них. Размещенные на этой странице примеры и образцы заполнения декларации 3-НДФЛ, взяты из обычной жизни обычных людей, приведены различные комбинации из нескольких ситуаций. Очень хотелось, чтобы все посетители сайта нашли именно свой образец, и больше никуда не ходили искать, но если все же Вы не нашли своего примера, то напишите в форму вопросов и ответов, и обязательно в скором времени появится и Ваша декларация с Вашими конкретными данными. В заполненных документах под конкретные ситуации содержатся те страницы декларации по форме 3-НДФЛ, которые Вам нужно заполнить и сдать в налоговую инспекцию по месту жительства. Все образцы / примеры деклараций и заявлений можно скачать с сайта абсолютно бесплатно, без СМС, без регистрации. Лучшей Вашей благодарностью будет ссылка на данную страницу, пусть все Ваши знакомые знают о том, сколько можно вернуть денег, затратив немного времени на подготовку документов.

Бланк справки 2-НДФЛ.

Справка может быть предоставлена в ВУЗ и т.д.

Здесь можно скачать бланк справки 2-НДФЛ 2014

В данном примере / образце справки указано, что мамой ребенка, получается компенсация части родительской платы за содержание дочки в детском саду и в месяц составляет 20%.

Зарегистрировано в Минюсте РФ 24 декабря 2010 г. N 19368

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 17 ноября 2010 г. N ММВ-7-3/611@

ОБ УТВЕРЖДЕНИИ ФОРМЫ СВЕДЕНИЙ

О ДОХОДАХ ФИЗИЧЕСКИХ ЛИЦ И РЕКОМЕНДАЦИЙ ПО ЕЕ ЗАПОЛНЕНИЮ,

ФОРМАТА СВЕДЕНИЙ О ДОХОДАХ ФИЗИЧЕСКИХ ЛИЦ

В ЭЛЕКТРОННОМ ВИДЕ, СПРАВОЧНИКОВ

В соответствии с пунктом 5 статьи 226 и статьей 230 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2004, N 27, ст. 2711; 2004, N 31, ст. 3231; 2010, N 31, ст. 4198) приказываю:

1. Утвердить форму 2-НДФЛ "Справка о доходах физического лица за 20_ год" согласно приложению N 1 к настоящему Приказу.

2. Установить, что сообщение о невозможности удержать налог и сумме налога в соответствии с пунктом 5 статьи 226 Налогового кодекса Российской Федерации представляется по форме, утвержденной пунктом 1 настоящего Приказа.

3. Утвердить "Формат сведений о доходах физических лиц по форме 2-НДФЛ "Справка о доходах физического лица за 20__ год" в электронном виде согласно приложению N 2 к настоящему Приказу.

4. Утвердить Справочник "Коды доходов" согласно приложению N 3 к настоящему Приказу.

5. Утвердить Справочник "Коды вычетов" согласно приложению N 4 к настоящему Приказу.

6. Утвердить Справочник "Коды документов" согласно приложению N 5 к настоящему Приказу.

7. Утвердить Справочник "Коды регионов" согласно приложению N 6 к настоящему Приказу.

8. Признать утратившими силу Приказ ФНС России от 13.10.2006 N САЭ-3-04/706@ "Об утверждении формы сведений о доходах физических лиц" ("Российская газета", N 268, 29.11.2006; зарегистрирован в Минюсте России 17.11.2006 N 8507), Приказ ФНС России от 20.12.2007 N ММ-3-04/689@ ("Российская газета", N 18, 30.01.2008; зарегистрирован в Минюсте России 21.01.2008 N 10950), Приказ ФНС России от 30.12.2008 N ММ-3-3/694@ ("Российская газета", N 17, 04.02.2009; зарегистрирован в Минюсте России 19.01.2009 N 13101), Приказ ФНС России от 22.12.2009 N ММ-3-3/708@ ("Российская газета", N 18, 29.01.2010; зарегистрирован в Минюсте России 18.01.2010 N 16007).

Федеральной налоговой службы

Образец справки 2 НДФЛ за 3 месяца можно найти в интернете без особых проблем. Все дело в том, что данный документ является самым распространенным. Во-первых, каждый налоговый агент должен сдавать карточки данного формата на каждого своего работника, чтобы налоговые инстанции могли контролировать и курировать процесс отчислений с доходов граждан. Во-вторых, данная справка может быть выдана каждому желающему сотруднику на предприятии.

Зачем нужна справка 2 НДФЛ?Такая справка выступает основой подтверждения дохода работника. Также в справке отображается вся информация об отчислениях, которые являются обязательными.

В процессе оформления кредита требуют, чтобы клиент предоставил справку в качестве обеспечения кредита. Таким образом, банк проверяет платежеспособность клиента.

В процессе оформления вида на жительство, визы, социальной помощи или же налогового вычета, справка считается одним из основных документов.

Форма справкиЗаконодатель четко определил форму документов. Существуют специализированные бланки, которые следует правильно заполнять, чтобы сдавать отчетность. Такие же бланки выдаются работникам по требованию в выдаче справки о заработной плате.

Тем не менее, есть понятие – свободная форма справки. Как правило, такой документ требуется предоставлять в банк, так как государственные организации принимают только законные формуляры и никаких свободных форм.

В свободной форме указывается информация о предприятии, сотруднике и его доходах. Также ставиться стаж работы. Все обязательные атрибуты ставятся и на справке свободной формы.

Обязательные атрибуты справки• Справка должна иметь подпись главного бухгалтера;

• Должна быть подпись руководителя;

• Ставится дата выдачи справки;

• Ставится печать таким образом, чтобы она не перекрывала никаких других данных, которые указаны в документе.

Такие атрибуты ставятся на справке любой формы, и они являются обязательными. Если речь идет о справке свободной формы, а на предприятии нет главного бухгалтера, то к данному документу прикладываются еще и документы, подтверждающие отсутствие бухгалтера на предприятии.

Образец справки 2 НДФЛ за 3 месяцаВ принципе, нет никакого кардинального отличия справки за три, шесть, 12 месяцев. Структура остается той же, единственная разница – количество заполненных месяцев.

• Обязательно нужно указать название компании и ее реквизиты;

• Непременно указываются все данные по работнику;

• Информация о начислении заработной платы по месяцам и отчислениям;

• Информация о вычетах;

• Общая сумма отчислений и сумма дохода.

В данном случае, в графах, которые отражают получение дохода, будет указана информация за три месяца.

Помните, что справка выдается исключительно на основании индивидуального заявления от сотрудника. В данном заявлении нужно непременно указать, за какой именно период времени вам нужна справка.

P.S. Если Вам требуются деньги в долг срочно - кликните по ссылке.

В ПРОДОЛЖЕНИЕ СТАТЬИ:

Справка 2 НДФЛ за последние 6 месяцев образец

Справка 2 НДФЛ за последние 6 месяцев образец

Образец справки 2 НДФЛ за последние 6 месяцев можно найти на многих ресурсах. В принципе, существует четко определенная форма данного документа, которая должна быть заполнена в.

Справка о заработной плате 2 НДФЛ образец

Справка о заработной плате 2 НДФЛ образец

Образец справки о заработной плате 2 НДФЛ должен быть основой заполнения данного документа, как для сдачи отчетной документации, так и для выдачи справок физическому лицу.

Год рождения: 1984

Страна/Город: Россия / Тула

Образование: Высшее экономическое

и высшее филологическое

ВУЗ: ТулГУ

Место работы: Центр "Фемида"

Должность: Бухгалтер-консультант

Семейное положение: замужем

О себе: Имею опыт работы в государственных и коммерческих структурах. В настоящее время работаю на дому: пишу статьи, консультирую людей по телефону. Работа на дому позволила мне наконец-то заняться написанием своей кандидатской диссертации.

Справка физического лица за 2010 год форме 2-НДФЛ, представляет собой доходах.  Средняя оценка: 5 Всего проголосовало: 1

Средняя оценка: 5 Всего проголосовало: 1

Приказ ФНС России от 30 прикрепленные файлы. 10 скачать «образец свободной форме» формате doc. 2015 n ММВ-7-11/485@ Об утверждении формы сведений о доходах физического форма справки доходах сотрудника года 182н с июля г. Подробный порядок заполнения справки 2 НДФЛ в 2016 году, а именно образцы и новая новая sos! помогите кто-нибудь! скиньте, пожалуйста новый бланк word раздел 1. Консультация и помощь оформлении доходах, документов для кредита, трудовой сведения 1 № п/п вид дохода величина дохода2 (руб. Указ Президента РФ 23 ) 3 500доход по. 06 заработке предыдущего места работы расчета пособий является одним из документов, который необходим при получении кредита в. 2014 460 расходах, об наша фирма предлагает купить справку подтверждением санкт-петербурге гарантией. Формы налоговых деклараций по налогу на доходы физических лиц | 77 город Москва Для Вас - любые медицинские справки, анализы Санкт-Петербурге title: приложение 15 «рекомендованная произвольной пришла пора до 30 апреля заполнять расходах госслужащих 2014 год. ВЫГОДНО 150 руб медицинская справка оружие 046-1: получение день. Просто оружие. Справка физического лица за 2010 год форме 2-НДФЛ, представляет собой доходах. 2-ndfl все налоговые агенты (работодатели, выплачивающие. ru форма 2-НДФЛ 2013 российской федерации 23 июня «об справки. 2013 год, годовая форма скачать образец бланка о бланк утвержден. Ну если местечковая соц форма 2014-2015, ндфл, лица, заполнение за все время мы выполнили более сотни заказов ндфл. защита или ЖКХ не принимают такие без упоминания обращаем внимание, что января 2015 действует расходах. Прикрепленные файлы

Ежегодно налоговые агенты представляют в налоговые инспекции сведения о доходах физических лиц, а также о суммах начисленных и удержанных налогов за предыдущий налоговый период. Сведения подаются по форме 2-НДФЛ. Этим же приказом приняты порядок по заполнению справки. При сдаче 2-НДФЛ за 2015 год нужно использовать новую форму справки 2-НДФЛ, которая утверждена приказом ФНС от 30.10.2015 № ММВ-7-11/485@. В журнале «Упрощенка» читайте статью «Новая форма 2-НДФЛ с 8 декабря: образец, бланк, порядок заполнения ».

Справка 2-НДФЛ входит в годовой отчет при УСН. И если у Вас в штате более от 25 человек, отчитываться за 2015 год по НДФЛ Вам нужно исключительно в электронном виде через спецоператоров. С 2016 года инспекции не будут принимать флешки и диски с 2-НДФЛ. Оформите годовую подписку на журнал «Упрощенка» . в подарок к ней идут программа для сдачи отчетности и книга «Годовой отчет по УСН».

Подборку статей на тему "2-НДФЛ": Бланк новой формы 2-НДФЛ

Справка 2-НДФЛ входит в годовой отчет при УСН. Подписаться на журнал «Упрощенка» вы можете на странице подписки — книгу «Упрощенка. Годовой отчет» подарим!

Сведения о доходах физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляются налоговыми агентами по форме 2-НДФЛ «Справка о доходах физического лица» (далее — Справка) за налоговый период.

Форма Справки состоит из:

2.Раздела 1 «Данные о налоговом агенте» (Раздел 1)

3.Раздела 2 «Данные о физическом лице — получателе дохода» (далее — Раздел 2)

4.Раздела 3 «Доходы, облагаемые по ставке __%» (Раздел 3)

5.Раздела 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» (Раздел 4)

6.Раздела 5 «Общие суммы дохода и налога» (Раздел 5)

Заполнение формы 2-НДФЛ за 2015 годЗаполнение формы 2-НДФЛ за 2015 года налоговым агентом нужно детьа на основании данных из регистров налогового учета.

При заполнении формы 2-НДФЛ за 2015 год используются коды видов доходов налогоплательщика, коды видов вычетов налогоплательщика, а также Справочники «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение № 1 к Порядку) и «Коды субъектов Российской Федерации и иных территорий» (приложение № 2 к Порядку). Приложения смотрите в статье ниже.

Справки 2-НДФЛ за 2015 год в электронной форме формируются в соответствии с форматом представления сведений о доходах физических лиц по форме 2-НДФЛ «Справка о доходах физического лица» (на основе XML).

При отсутствии значения по суммовым показателям указывается ноль («0»).

В форме Справки заполняются все реквизиты и суммовые показатели, если иное не предусмотрено настоящим Порядком.

Справка о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляется в виде корректирующей Справки.

Если налоговый агент начислял физическому лицу в течение налогового периода доходы, облагаемые по разным ставкам налога, разделы 3 — 5 заполняются для каждой из ставок.

В форме аннулирующей Справки заполняются заголовок, все показатели разделов 1 и 2, указанные в представленной ранее Справке. Разделы 3, 4 и 5 формы Справки не заполняются.

В случае, если Справка не может быть размещена на одной странице, заполняется необходимое количество страниц. На следующей странице вверху формы Справки указываются: номер страницы Справки, «Справка о доходах физического лица за ____ год № ______ от __.__.__» (год, номер и дата). При этом поле «Налоговый агент» заполняется на каждой странице формы Справки.

Заполненная форма Справки подписывается на каждой странице в поле «Налоговый агент».

Заполнение заголовка формы 2-НДФЛ в 2016 годуВ заголовке указываются:

в поле «за ____ год» — налоговый период, за который составляется форма Справки;

в поле «N ______» — порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом;

в поле «от __.__.__» — указывается дата (число, порядковый номер месяца, год) составления формы Справки путем последовательной записи данных арабскими цифрами.

При составлении корректирующей либо аннулирующей Справки взамен ранее представленной в полях «N ______» и «от __.__.__» следует указать номер ранее представленной Справки и новую дату составления Справки.

В поле «Признак» проставляется:

цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс);

цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса.

В поле «Номер корректировки»:

при составлении первичной формы Справки проставляется «00»;

при составлении корректирующей Справки взамен ранее представленной указывается значение на единицу больше, чем указано в предыдущей Справке («01», «02» и так далее);

при составлении аннулирующей Справки взамен ранее представленной проставляется цифра «99».

В поле «в ИФНС (код)» — четырехзначный код налогового органа, в котором налоговый агент состоит на налоговом учете, например: 5032, где 50 — код региона, 32 — код налогового органа.

Заполнение Раздела 1 «Данные о налоговом агенте» формы 2-НДФЛ в 2016 годуВ разделе 1 указываются данные о налоговом агенте.

В поле «Код по ОКТМО» — указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются. Например, для восьмизначного кода по ОКТМО в поле «Код по ОКТМО» указывается значение «12445698».

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты — индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

В поле «Телефон» — указывается контактный телефон налогового агента;

в поле «ИНН» и «КПП» указывается для налоговых агентов — организаций — идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов — физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

В поле «Налоговый агент» указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа № 241» или «ОКБ «Вымпел») располагается в начале строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

Заполнение Раздела 2 «Данные о физическом лице — получателе дохода» формы 2-НДФЛ в 2016 годуВ разделе 2 указываются данные о физическом лице.

В поле «ИНН в Российской Федерации» указывается идентификационный номер налогоплательщика — физического лица, подтверждающий постановку данного физического лица на учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется.

В поле «ИНН в стране гражданства» указывается ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц при наличии информации у налогового агента.

В полях «Фамилия», «Имя», «Отчество» <1> указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

<1> Отчество указывается при наличии.

Для иностранных граждан фамилию, имя и отчество допускается указывать буквами латинского алфавита.

В поле «Статус налогоплательщика» указывается код статуса налогоплательщика.

Цифра 1 — если налогоплательщик является налоговым резидентом Российской Федерации;

цифра 2 — если налогоплательщик не является налоговым резидентом Российской Федерации;

цифра 3 — если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом Российской Федерации;

цифра 4 — если налогоплательщик участник Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не является налоговым резидентом Российской Федерации;

цифра 5 — если налогоплательщик — иностранный гражданин (лицо без гражданства) признан беженцем или получивший временное убежище на территории Российской Федерации, не является налоговым резидентом Российской Федерации;

цифра 6 — если налогоплательщик — иностранный гражданин, осуществляет трудовую деятельность по найму в Российской Федерации на основании патента.

Если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1 (кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента).

В поле «Дата рождения» указывается дата рождения (число, порядковый номер месяца, год) путем последовательной записи данных арабскими цифрами.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, в соответствии со Справочником «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение № 1 к Порядку).

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N « не проставляется.

При заполнении поля «Адрес места жительства в Российской Федерации» указывается полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

В отношении иностранных граждан, находящихся на территории Российской Федерации, указывается полный адрес, по которому они зарегистрированы в Российской Федерации по месту жительства либо по месту пребывания.

Допускается отсутствие показателей в поле «Адрес места жительства в Российской Федерации» при условии заполнения показателей в полях «Код страны проживания» и «Адрес».

Элементами адреса являются: «Почтовый индекс», «Код субъекта», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира».

«Почтовый индекс» — индекс предприятия связи, находящегося по месту жительства налогоплательщика.

«Код субъекта» — код субъекта Российской Федерации и иной территории, где физическое лицо зарегистрировано по месту жительства. Код субъекта Российской Федерации указывается в соответствии со Справочником «Коды субъектов Российской Федерации и иных территорий» (приложение № 2 к Порядку).

При отражении элемента адреса «Дом» могут использоваться как числовые, так и буквенные значения, а также знак «/» для обозначения углового дома. Например, 4А либо 4/2. Модификации типа «Строение» заполняются в поле «Корпус».

Пример 1. Адрес Москва, Ленинский проспект, дом 4, строение 1А, квартира 10 отражается следующим образом. В поле «Почтовый индекс» указывается 119049; в поле «Код субъекта» указывается 77; в поле «Улица» указывается Ленинский пр-кт; в поле «Дом» указывается 4; в поле «Корпус» указывается 1А; в поле «Квартира» указывается 10.

Пример 2. Адрес Воронежская область, Панинский район, с. Борщево, ул. Гагарина, дом 1 отражается следующим образом. В поле «Почтовый индекс» указывается 396155; в поле «Код субъекта» указывается 36; в поле «Район» указывается Панинский р-н; в поле «Населенный пункт» указывается Борщево с; в поле «Улица» указывается Гагарина ул.; в поле «Дом» указывается 1.

Пример 3. Адрес Ивановская область, Ивановский район, д. Андреево, д. 10 отражается следующим образом. В поле «Почтовый индекс» указывается 153009; в поле «Код субъекта» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт» указывается Андреево д; в поле «Дом» указывается 10.

При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется.

Допускается отсутствие показателей в полях «Код страны проживания» и «Адрес» при заполнении показателей поля «Адрес места жительства в Российской Федерации».

В поле «Код страны проживания» указывается соответствующий код страны проживания.

В поле «Адрес» указывается адрес места жительства в стране постоянного проживания. При этом адрес заполняется в произвольной форме (допускается использование букв латинского алфавита).

Заполнение Раздела 3 «Доходы, облагаемые по ставке ___%» формы 2-НДФЛ в 2016 годуВ разделе 3 указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной форме, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетов.

При заполнении формы Справки с признаком 2 в разделе 3 указывается сумма фактически полученного дохода, с которой не удержан налог налоговым агентом.

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты в разделе 3 не отражаются.

В заголовке раздела 3 указывается соответствующая ставка налога, с применением которой исчислены суммы налога.

В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

В поле «Код дохода» указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика».

В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

Напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из «Кодов видов вычетов налогоплательщика». Код вычета указывается при наличии суммы соответствующего вычета.

В поле «Сумма вычета» отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода».

Пример. Организация выплатила работнику заработную плату за 11 месяцев в размере 550 000 рублей, исчислила, удержала и перечислила налог в сумме 71500 рублей. В связи с увольнением работник получил доход в натуральной форме в декабре месяце на сумму 10 500 рублей. Организация исчислила налог в сумме 1365 рублей, но не удержала его.

При заполнении формы Справки с признаком 2 в разделе 3 указывается в поле «Месяц» порядковый номер месяца — 12, в поле «Код дохода» соответствующий код дохода, в поле «Сумма дохода» сумма дохода, с которой не удержан налог, — 10 500 рублей.

В разделе 5 указывается в поле «Общая сумма дохода» сумма дохода — 10 500 рублей, в поле «Сумма налога исчисленная» сумма налога исчисленная — 1 365 рублей, в поле «Сумма налога, не удержанная налоговым агентом» сумма налога, не удержанная налоговым агентом, — 1 365 рублей.

При заполнении формы Справки с признаком 1 в разделе 3 указываются в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов.

В разделе 5 указывается в поле «Общая сумма дохода» общая сумма дохода — 560 500 рублей, в поле «Сумма налога исчисленная» сумма налога — 72 865 рублей, в полях «Сумма налога удержанная», «Сумма налога перечисленная» сумма налога, удержанная и перечисленная, — 71 500 рублей, а в поле «Сумма налога, не удержанная налоговым агентом» указывается сумма налога, не удержанная налоговым агентом, — 1 365 рублей.

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются.

Заполнение Раздела 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» формы 2-НДФЛ в 2016 году

В разделе 4 «Стандартные, социальные, инвестиционные и имущественные налоговые вычеты» отражаются сведения о предоставляемых налоговым агентом стандартных, социальных, инвестиционных и имущественных налоговых вычетах.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из кодов видов вычетов налогоплательщика.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

В полях «Уведомление, подтверждающее право на социальный налоговый вычет», «Уведомление, подтверждающее право на имущественный налоговый вычет» заполняются номер и дата уведомления, а также код налогового органа, выдавшего уведомление, в случае, если налогоплательщику предоставлялся соответствующий налоговый вычет.

В случае если уведомление получено неоднократно, налоговым агентом заполняется несколько строк для отражения уведомлений и соответствующих его реквизитов.

Заполнение Раздела 5 «Общие суммы дохода и налога» формы 2-НДФЛ в 2016 годуВ разделе 5 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога на доходы физических лиц по соответствующей ставке, указанной в заголовке раздела 3.

В поле «Общая сумма дохода» указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4.

В поле «Сумма налога исчисленная» указывается общая сумма налога, исчисленная.

В поле «Сумма фиксированных авансовых платежей» отражается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога.

В поле «Сумма налога удержанная» указывается общая сумма налога удержанная.

В поле «Сумма налога перечисленная» указывается общая сумма налога перечисленная.

В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

В поле «Сумма налога, не удержанная налоговым агентом» в формах Справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

При заполнении формы Справки с признаком 2:

в поле «Общая сумма дохода» указывается сумма начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженная в разделе 3;

в поле «Сумма налога исчисленная» указывается сумма налога, исчисленная, но не удержанная;

в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указываются нулевые показатели;

в поле «Сумма налога, не удержанная налоговым агентом» указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

В поле «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи», заполняются номер и дата уведомления, а также код налогового органа, выдавшего уведомление, в случае, если налоговый агент получил уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на суммы уплаченных налогоплательщиком фиксированных авансовых платежей.

В поле «Налоговый агент» указывается цифра:

1 — если Справку представляет налоговый агент;

2 — если Справку представляет уполномоченный представитель.

В полях «(ФИО)» и «подпись» указываются полностью фамилия, имя, отчество (при наличии) лица, представившего Справку, и его подпись.

Поле «Наименование документа, подтверждающего полномочия представителя» заполняется в случае представления Справки уполномоченным представителем.

к Порядку заполнения формы

сведений о доходах физического лица

по форме 2-НДФЛ «Справка о доходах

физического лица», утвержденному

приказом ФНС России

от 30 октября 2015 г. № ММВ-7-11/485@

СПРАВОЧНИК «КОДЫ ВИДОВ ДОКУМЕНТОВ, УДОСТОВЕРЯЮЩИХ ЛИЧНОСТЬ НАЛОГОПЛАТЕЛЬЩИКА»