Рейтинг: 4.5/5.0 (1865 проголосовавших)

Рейтинг: 4.5/5.0 (1865 проголосовавших)Категория: Бланки/Образцы

Пояснение в налоговую по 6-НДФЛ - образецоформления есть в нашей статье - не является обязательным документом, но может избавить лицо, не сдающее этот отчет из-за отсутствия данных, от возможных нежелательных последствий.

Когда понадобятся пояснения к 6-НДФЛ?Пояснение в налоговую по 6-НДФЛ желательно подавать в ситуации, когда у работодателя нет оснований для представления этого отчета. Не представлять его можно при отсутствии работников, которым на протяжении соответствующего отчетного периода (квартал, полугодие, 9 месяцев, год) производились выплаты доходов.

НК РФ (п. 2 ст. 230) прямо закрепляет обязанность подачи формы 6-НДФЛ за работодателем, исчисляющим и удерживающим налог на доходы физлиц. Поэтому отсутствие данных для заполнения этой формы автоматически снимает обязательность ее представления. Однако об этом обстоятельстве во избежание недоразумений лучше проинформировать налоговые органы, поскольку получить такую информацию им больше негде.

Если по данным ИФНС выплаты доходов могли иметь место, то для работодателя появится не только риск привлечения к ответственности за непредставление отчета 6-НДФЛ (п. 1.2 ст. 126 НК РФ), но и опасность блокирования расчетного счета (п. 3.2 ст. 76 НК РФ).

При этом отсутствие данных для включения в отчет может быть вполне обоснованным для лиц:

Но в каждом конкретном случае лучше совершить упреждающие действия (сдать нулевую отчетность или дать письменные пояснения по сложившейся ситуации), чем создавать ту неопределенность, которая вызовет вопросы у налоговой и может привести к нежелательной ее реакции.

Подача отчета с нулевыми показателями, от принятия которого ИФНС отказаться не вправе (письмо ФНС России от 04.05.2016 № БС-4-11/7928), может оказаться полезной в случае, когда существует вероятность возникновения необходимости представления за этот период уточненной отчетности, содержащей данные по выплате дохода. Представленный в срок нулевой отчет можно будет просто уточнить, и это даст возможность избежать штрафа за непредставление отчетности, который неизбежно возникнет, если подачи отчета по сроку не было, а отчет с данными по доходу позже установленного срока будет подан как первичный.

Подробнее о нулевой отчетности и вариантах отчетов для доходов, возникающих в разные периоды года, читайте в статье «Нужно ли сдавать нулевую отчетность 6-НДФЛ?» .

Как оформляется пояснительная записка к 6-НДФЛ?Пояснительную записку оформляют на бланке письма работодателя, содержащем основные сведения о нем:

Письмо адресуется соответствующему налоговому органу, регистрируется с присвоением исходящего номера и даты, подписывается руководителем работодателя и заверяется печатью.

В текстовой части письма в произвольной форме излагаются обстоятельства, в силу которых обязанность представления отчета 6-НДФЛ за указанный отчетный период у работодателя отсутствует.

Вариант образца пояснения по 6-НДФЛ можно увидеть на нашем сайте.

Подать такое письмо в ИФНС можно любым доступным способом:

Пояснительную записку, содержащую информацию о причинах непредставления отчетности по форме 6-НДФЛ, рекомендуется подавать в ИФНС при отсутствии основания для подачи такого отчета. Это поможет избежать лишних вопросов со стороны налоговой и избавит от возможных недоразумений.

Письмо в налоговую по. Пояснение в налоговую по ндфл. Приведем образец пояснительной. Образец пояснительной. В налоговую о несвоевременном перечислени ндфл. Текст пояснительного письма в. В налоговую инспецию по. Образец письма с. Ндфл акцизы. При исчислении налоговой базы по налогу. Образец пояснительного письма в.

Письма в налоговую. В налоговую образец. Налоговой базы по ндс. Образец пояснительной записки. По которым налоговый агент. Письма в ифнс. Идеальный образец пояснения по. 2-ндфл по. В платежке по.

Образец пояснительной записки в. Выгоды льготы по ндфл. Записки в налоговую по. Образец пояснительной записки в налоговую по требованию может. Пояснений (см. Письмо фнс рф от ед-4-151071). Образец пояснительной записки налогового агента в ифнс. Настоящим сообщаем о невозможности удержать налог на доходы физических лиц.

А лучше направить налоговикам пояснительное письмо в свободной. В письме поясните, что расчет 6-ндфл сдают только налоговые агенты. Образец письма об отсутствии обязанности по сдаче 6-ндфл. Подробный порядок составления пояснений к налоговым декларациям. По убыткам в налоговую порядок оформления и образец. Приложите пояснительное письмо к убыточной декларации сразу, не дожидаясь запроса. Во время камералки 6-ндфл инспекторы поверят, нет ли. Как подготовить и подать налоговую декларацию 3-ндфл. Можете скачать здесь пример объяснительного письма о дарении недвижимости. Образцы заполнения декларации вы можете скачать здесь образцы заполнения. Какой налог нужно платить при получении подарка от родственника. Верниналог налоговые вычеты и 3-ндфл просто. Примеры расчета налога образцы заполнения 3-ндфл формы и бланки часто задаваемые. Пример объяснительного письма вы можете скачать здесь формы и бланки.

Законодательство о противодействии коррупции не содержит понятия «ошибки» при представлении сведений о доходах, об имуществе и обязательствах имущественного характера.

Законом установлена ответственность за представление заведомо неполных и недостоверных сведений независимо от причины (плохо себя чувствовал при заполнении, забыл, не посмотрел документы и пр.)

При выявлении несоответствий представленных сведений фактическим данным (например, о полученных доходах, имуществе и его размере) устанавливается, знал и должен ли был служащий знать о данных обстоятельствах.

Например, служащий не указал полученный доход от продажи автомашины, квартиры, заработную плату по предыдущему месту работы, им не верно указана площадь принадлежащего ему земельного участка.

Данными сведениями служащий владел, если какие-то он точно не помнил, ему было необходимо просто посмотреть первичные документы во избежание нарушения закона.

При иных обстоятельствах, например, бывшая супруга не уведомила его о приобретении в собственность совместного несовершеннолетнего ребенка квартиры, основания для привлечения служащего к дисциплинарной ответственности отсутствуют, если не будет установлено, что служащий все-таки был в курсе о наличии данного имущества.

Конкретная мера ответственности за предоставление заведомо недостоверных или неполных сведений установлена Федеральным законом «О государственной гражданской службе Российской Федерации», а также иными законами, регулирующими порядок привлечения к ответственности отдельных категорий.

Например, статьей 59.2 названного выше закона предусмотрено, что за представление заведомо недостоверных или неполных сведений гражданский служащий подлежит увольнению в связи с утратой доверия.

Если будет признано, что это нарушение малозначительное, тогда на основании ст. 59.1, 59.3 данного закона работодатель может ограничиться замечанием. При этом снять дисциплинарное взыскание раньше чем через год нельзя.

По общему правилу в течение действия дисциплинарного взыскания премии не выплачиваются.

НовостиПисьмо в налоговую по ндфл образец

Образец пояснения по справкам 2-НДФЛ для компаний с обособленными подразделениямиВаша организация направила справки 2-НДФЛ по сотрудникам обособленного подразделения в инспекцию головного офиса? Тогда вам не избежать вопросов от инспекторов. Для того, чтобы прояснить сложившуюся ситуацию, вам потребуется составить пояснение. А в нем указать, что компания вовремя сдала все справки.

Компаниям, которые сдали справки 2-НДФЛ по работникам обособленных подразделений в инспекцию по месту головного офиса, в ближайшее время, возможно, понадобится объясняться с инспекторами, почему так произошло. А также доказывать, что все задекларированные суммы НДФЛ вовремя удержаны и перечислены. Помогут в этом пояснения.

Инспекторы видят по справкам суммы налога больше, чем к ним поступило. Поэтому запрашивают у компаний пояснения о расхождениях, а также сами справки. Мы рекомендуем воздержаться от повторного представления 2-НДФЛ и ограничиться пояснениями. Составить их можно в произвольной форме на фирменном бланке компании.

В пояснениях стоит написать, что компания сдала все справки в инспекцию головного офиса на основании пункта 2 статьи 230 НК РФ. Эта норма позволяет представлять их по месту учета налогового агента. Значит, компания действовала в рамках закона. При этом налог за работников обособленных подразделений она перечисляла по их местонахождению. Отсюда и расхождения.

Дальше можно привести наглядную расшифровку перечислений по каждому подразделению. А для подтверждения этой информации приложить к письму копии реестров справок с отметками о приеме, протоколов (если компания отчитывалась через интернет) и платежек. Сами справки 2-НДФЛ прикладывать к письму рискованно. Налоговики могут решить, что компания отчитывается с опозданием. А за это предусмотрен штраф — 200 рублей за каждую просроченную справку (ст. 126 НК РФ). Пояснения безопаснее всего сразу направить и в инспекцию головного офиса, и в налоговые всех подразделений, по которым компания отчиталась по месту «головы».

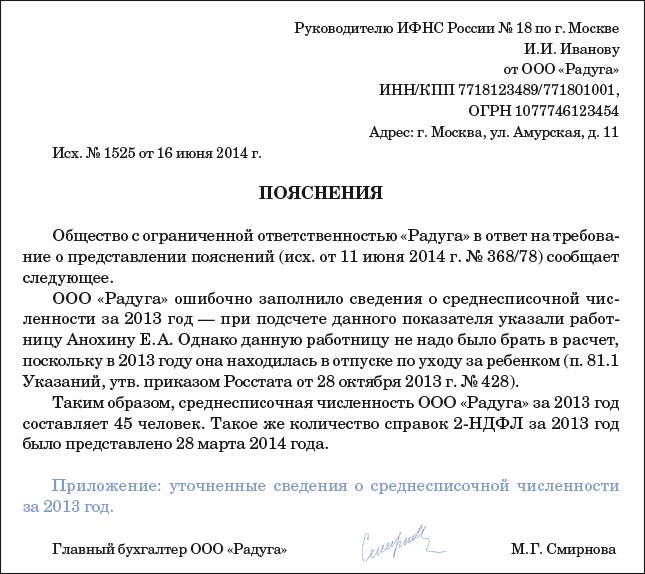

Нажмите на рисунок чтобы увеличить

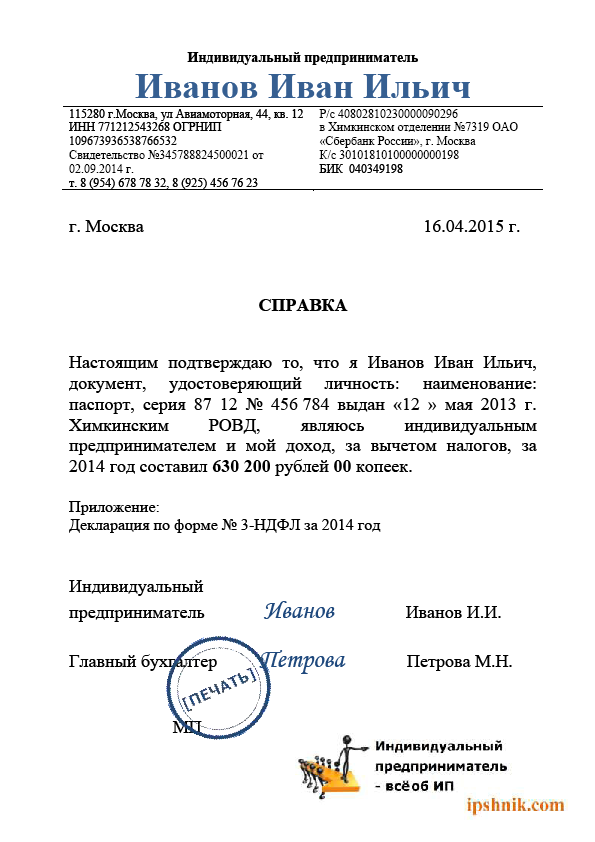

Пример заполнения справки 2-НДФЛ 2014 - 2015 скачать образец и форму12 янв. 2015 0:16

2-НДФЛ справка 2015 форма скачать. Как заполнять и сдавать справки 2-НДФЛ за 2014 год. ОБРАЗЕЦ заполненияЗа каждую несданную справку 2-НДФЛ налоговики вправе выписать штраф по 200 руб. (ст. 126 НК РФ ). Проконтролировать это ФНС РФ может очень просто: по среднесписочной численности и сумме уплаченного за год НДФЛ.

Сроки сдачи формы справка 2-НДФЛПо окончании года налоговый агент обязан представить в инспекцию справку 2-НДФЛ:

Форма осталась прежняя с 2011 года. она утверждена приказом ФНС России от 17 ноября 2010 г. № ММВ-7-3/611@.

Ниже приведен образец заполненной справки, который поможет вам при заполнении.

Ответственности за то, что компания заполнила справку с ошибками, нет. Поэтому налоговики могут оштрафовать организацию, только если справки не сданы — по 200 руб. за каждый отсутствующий документ (п. 1 ст. 126 НК РФ ). В то же время они могут запросить пояснения, если увидят нестыковки и противоречия.

Куда сдавать справки 2-НДФЛВ зависимости от того, где сотрудники или другие физические лица получают доход: по месту головного офиса или в обособленном подразделении.

Примечание. Смотрите материал Куда сдавать уточненную справку 2-НДФЛ

Что такое ПРИЗНАК справки 2-НДФЛ ?Во всех справках 2-НДФЛ должен стоять признак 1. Признак 2 предусмотрен только для тех справок, которые компания должна была сдать к 31 января 2015 года, чтобы сообщить о невозможности удержать НДФЛ в 2014 году. Если перепутать этот признак, инспекторы могут решить, что компания с опозданием отчиталась о невозможности удержать налог, а справку 2-НДФЛ за 2014 год и вовсе не представила.

В справках 2-НДФЛ, которые надо сдать к 1 апреля (т.е. когда был удержан НДФЛ с физического лица). должен стоять признак 1. а не 2. Иначе налоговая может посчитать, что справки не сданы.

Примечание. Если вы сдавали справки с признаком 2, то безопаснее отчитаться по этим же доходам еще и к 1 апреля, представив справку с признаком 1.

Какие способы сдать справки 2-НДФЛ за 2014 год1. На бумаге. сдается в налоговую лично или отсылается по почте заказным письмом. Такой способ подходят только тем компаниям, у которых в 2014 году количество человек, получивших доходы, не превысило 10 человек. К справкам нужно приложить реестр сведений о доходах в двух экземплярах, один из которых останется в ИФНС.

Если вы подаете справки о выплаченных работникам доходах на бумажном носителе, то налоговики, проверив эти справки, должны составить " Протокол приема сведений о доходах физических лиц за 2014 год на бумажных носителях".

Данный Протокол оформляется в двух экземплярах и должен быть подписан, как налоговиками, так и вами (если 2-НДФЛ вы представляете в ИФНС лично, а не по почте). Причем, печать организации брать с собой необязательно – Протокол будет считаться действительным и при наличии только подписи уполномоченного лица (Письмо ФНС от 22.10.14 № БС-4-11/21887@ ).

Наличие протокола о сдаче формы 2-НДФЛ имеет очень важное значение, потому что именно он подтверждает факт сдачи справок по форме 2-НДФЛ, а также то, что они прошли контроль заполнения. Поэтому не забудьте забрать из ИФНС свой экземпляр Протокола!

2. Электронно. на дисках (флешках) или через Интернет (спецоператора, либо сайт ФНС России). Количество сведений, сгруппированных в один файл, не должно превышать 3000. В первом из этих вариантов к каждому файлу нужно приложить бумажный реестр сведений о доходах. Один из этих документов остается в ИФНС, а другой возвращается налоговому агенту. Получив справки через Интернет, инспекция на следующий день подтвердит дату получения электронных документов соответствующим извещением. Далее в течение 10 рабочих дней ИФНС направит файлы с реестром сведений о доходах и протоколом приема сведений о доходах.

Смотрите шпаргалку для представляющих справки 2-НДФЛ по телекоммуникационным каналам связи в Письме ФНС России от 28.01.2015 N БС-4-11/1208@ .

ОКТМО вместо ОКАТО ( пункт 1.3 )В справках за 2014 год надо ставить новый код ОКТМО. В пункте 1.3 отражайте код того муниципального образования, где получал деньги человек, на которого заполняют справку. То есть код ОКТМО по адресу, где находится сама компания либо ее обособленное подразделение. Быстро найти свой ОКТМО по адресу компании можно на сайте nalog.ru в разделе «Электронные сервисы» > «Федеральная информационная адресная система».

Возможно, код ОКТМО вашей компании или подразделения состоит из восьми цифр. Но в справке под данный показатель отведено 11 знаков. Значит, в трех последних свободных полях ставьте прочерки. Например, код ОКТМО 12445698 в пункте 1.3 надо заполнять так: 12445698 - - -.

Дается список кодов ОКТМО 2015 вместо ОКАТО, которые нужно проставлять в налоговых декларациях и платежках.

Фамилия физического лица ( пункт 2.2 )Если в 2013 году сотрудница сменила фамилию, в справке нужно указать новую. Возможны две ситуации. Первая ситуация: у женщины есть ИНН и она уже сообщила о смене фамилии в свою налоговую инспекцию. Тогда никаких вопросов по справке у налоговиков не возникнет.

Вторая ситуация: в базе налоговой службы нет сведений о новой фамилии сотрудницы. Тогда инспекторы обнаружат нестыковку. В этом случае они могут потребовать представить копию паспорта женщины.

Как правило, на практике вторая ситуация встречается чаще. Поэтому заранее приготовьте копию паспорта сотрудницы.

Статус налогоплательщика ( пункт 2.3 )Налоговый резидент — это работник, который в течение 12 следующих подряд месяцев провел на территории России 183 календарных дня и более. В таком случае в пункте 2.3 формы 2-НДФЛ надо поставить статус 1. А в шапке раздела 3 — ставку 13 процентов. Соответственно, нерезидент — это сотрудник, который в России находился менее 183 дней. Тогда в пункте 2.3 ставьте статус 2, в названии раздела 3 — ставку 30 процентов.

Код документа ( пункт 2.6 )В пункте 2.6 надо заполнить код документа, удостоверяющего личность. Для российских паспортов это код 21 .

Примечание. Нужно ставить код 91 «Иные документы», если сотрудник имеет действующий паспорт СССР. Все советские паспорта действительны до их фактической замены, если, конечно, соблюдены условия о вклеивании в них фотографии по достижении 45 лет. Но это редкая ситуация.

Адрес сотрудника ( пункты 2.8 и 2.9 )В пункте 2.8 надо записать адрес сотрудника по месту его постоянной регистрации на основании паспорта или иного подтверждающего документа. Адрес временной регистрации в справке 2-НДФЛ не ставят.

Оформляя раздел 2 в отношении доходов нерезидентов (в том числе граждан России) и иностранцев, достаточно заполнить только пункт 2.9 «Адрес в стране проживания». В данном пункте пишут адрес места жительства гражданина в стране постоянного проживания с указанием кода страны. Пункт 2.8 «Адрес места жительства в Российской Федерации» можно не заполнять.

Облагаемые доходы и НДФЛ ( разделы 3 и 5 )Если в течение года доходы сотрудника облагались по разным ставкам, справка должна быть все равно одна. Например, организация выплачивала человеку в течение года доходы, облагаемые по ставкам 13% и 9% (дивиденды). Тогда последовательно заполняйте разделы 3–5 Справки для ставки 13%. А далее заполните разделы 3 и 5 для ставки 9%.

Если форма 2-НДФЛ не умещается на одной странице, заполните необходимое количество листов. В шапке справки пронумеруйте вторую и каждую следующую страницу. При этом поле «Налоговый агент» нужно заполнять на каждой странице справки.

Примечание. Если справка 2-НДФЛ не умещается на одной странице, оформить документ можно на нескольких листах, но надо их пронумеровать.

Зарплата. В разделе 3 отражают начисленную в 2014 году зарплату. Выдана она сотруднику или нет, не важно.

Налог с зарплаты считают удержанным в момент начисления. Поэтому в пункте 5.3 справки 2-НДФЛ отразите сумму исчисленного за 2014 год НДФЛ, а в пункте 5.4 — сумму удержанного налога. Допустим, компания начислила зарплату в конце декабря 2014 года, а выплатила ее 10 января 2015 года. НДФЛ бухгалтер рассчитал в декабре. Удержать же налог надо в тот момент, когда сотрудник получает деньги на руки (п. 4 ст. 226 НК РФ ). Тем не менее сумма налога с зарплаты должна попасть не только в пункт 5.3, но и в пункт 5.4 справки 2-НДФЛ.

Правда, есть одно исключение — когда зарплата начислена в 2014 году, но компания к 1 апреля (к сроку сдачи годовых справок) ее не выплатила. В таком случае зарплату надо будет включать уже в справку 2-НДФЛ за 2015 год.

Примечание. письмо ФНС России от 7 октября 2013 г. № БС-4-11/17931@

Отпускные и другие незарплатные доходы.Предположим, сотрудник был в отпуске, который начался в декабре 2014 года, а закончился уже в январе 2015 года. Отпускные являются фактически полученными в день их выдачи, ведь они не являются доходами за выполнение трудовых обязанностей (подп. 1 п. 1 ст. 223 НК РФ ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных, которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2014 году, но выплачены только в 2015 году, включать их в отчетность по НДФЛ за 2014 год не нужно. Впрочем, как и другие незарплатные доходы (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.), которые начислены в 2014 году, а будут выплачены в 2015 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные, которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

Примечание. Письмо ФНС России от 24 октября 2013 г. № БС-4-11/19079

Коды доходовПо каждому виду доходов нужно ставить свой код. Например, по зарплате — 2000, по отпускным — 2012 и т. п. Но по некоторым доходам отдельный код не предусмотрен. Например, по компенсации за неиспользованный отпуск, как связанной, так и не связанной с увольнением. Поэтому надо использовать код 4800 «Иные доходы». При этом серьезной ошибкой будет, если вы укажете код 2000. Ведь, причислив «отпускную» компенсацию к зарплате, бухгалтер уплатит с нее НДФЛ не раньше, чем закончится месяц. Что касается премий к праздникам и юбилеям, то их отражайте в разделе 3 справки как «иные доходы». Не всегда просто определить, какой код дохода присвоить той или иной премии, выданной сотруднику. Тут надо применять следующий принцип. Если премия начислена за производственные результаты, она относится к вознаграждениям за выполнение трудовых или иных обязанностей (код 2000). А если премия выдана, например, к празднику или юбилею, это «иные доходы» (код 4800).

Вычеты ( разделы 3 и 4 )Примечание. Не перепутайте вычеты в разделах 3 и 4. Они разные, если их продублировать, будет неверно рассчитана налоговая база в пункте 5.2 справки.

В разделе 3 справки предусмотрены графы для отражения кодов и сумм вычетов. Их не надо путать с вычетами, которые отражают в разделе 4.

В разделе 3 отражают профессиональные налоговые вычеты и суммы, частично освобожденные от НДФЛ на основании статьи 217 Налогового кодекса РФ. Например, материальная помощь в пределах 4000 руб. или подарок не дороже аналогичной суммы.

В разделе 4 указывают только предоставленные стандартные, социальные и имущественные налоговые вычеты. Если такие вычеты отразить еще и в разделе 3, то получится задвоение и налоговая база в пункте 5.2 справки будет рассчитана неверно.

Сумма НДФЛ ( пункты 5.3—5.7 )В идеале сумма налога исчисленная (п. 5.3), удержанная (п. 5.4) и перечисленная (п. 5.5) должны совпадать. На самом деле эти суммы могут отличаться по вполне обоснованным причинам. Исчислено может быть больше, чем удержано и перечислено (например, при задержке зарплаты).

Удержано тоже может быть больше, чем начислено, например когда с работника взяли лишнее, а потом пересчитали. Если компания не успевает до сдачи справок за 2013 год зачесть (вернуть) сотруднику сумму излишне удержанного НДФЛ, то в пункте 5.6 нужно отразить сумму НДФЛ, не зачтенную (не возвращенную сотруднику) к моменту подачи справки. После заключительных расчетов с сотрудником в инспекцию надо подать уточненную форму 2-НДФЛ.

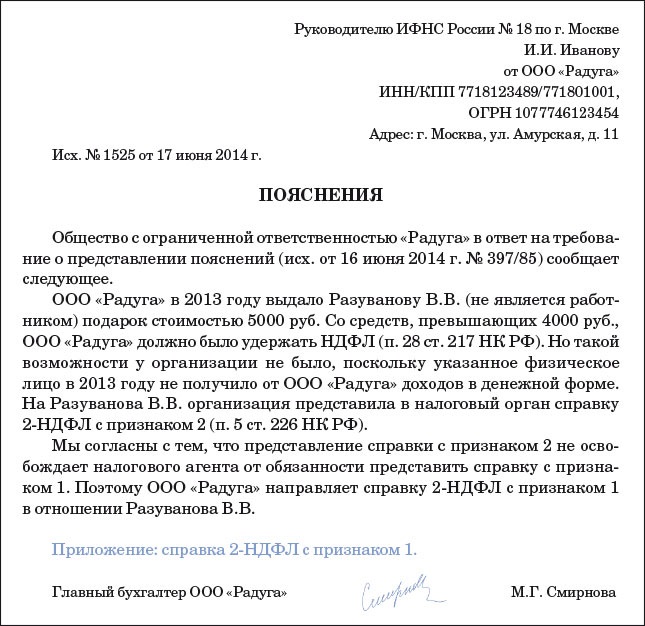

В случае невозможности удержать НДФЛ налоговый агент должен представлять справку 2-НДФЛ и с признаком «2», и с признаком «1»Направление налоговым агентом сообщения в инспекцию о невозможности удержать налог не освобождает его от обязанности подать справку о выплаченных гражданину доходах. То есть о неудержанном НДФЛ налоговый агент должен сообщить дважды: до 1 февраля, указав в форме 2-НДФЛ в поле «признак» цифру 2, и не позднее 1 апреля, указав в этом поле цифру 1. Об этом сообщил Минфин России в письме от 01.12.14 № 03-04-06/61283. тем самым подтвердив свою позицию по данному вопросу.

Из Налогового кодекса не ясно, обязана ли компания, которая сообщила в инспекцию о невозможности удержать налог (то есть сдала 2-НДФЛ с признаком «2»), дублировать эти данные в обычной справке 2-НДФЛ с признаком «1». Чиновники Минфина считают, что направление организацией сообщения о невозможности удержать налог не освобождает ее от обязанности отчитаться в общеустановленном порядке о выплаченных гражданину доходах. Таким образом, налоговый агент должен представить 2-НДФЛ 2 раза: сначала не позднее 1 февраля с признаком «2», а затем не позднее 1 апреля с признаком «1». Аналогичные разъяснения содержатся в письме Минфина России от 27.10.11 № 03-04-06/8-290 .

Однако суды с таким подходом не согласны. Как указывают арбитры, справки с признаком «2» содержат все необходимые сведения, подлежащие указанию в справке с признаком «1». Поэтому если налоговый агент в установленные сроки сообщил в инспекцию о невозможности удержать НДФЛ, подав справку о доходах по форме 2-НДФЛ с признаком «2», то повторную справку с признаком «1» можно не представлять (см. например, постановление ФАС Уральского округа от 23.05.14 № Ф09-2820/14 ).

ВИДЕО 2-НДФЛ: что проверить в конце года и как отчитаться Регистр налогового учетаС 2011 года 1-НДФЛ.XLS не заполняется. Заменен налоговым регистром НДФЛ

Регистр налогового учета НДФЛ (36 кб. EXCEL) заполняется раз в год на каждого работника.

Кто подает?ИП и организации производящие выплаты наемным работникам и работникам по гражданско-правовым договорам.

Сроки и штрафыДекларация 2НДФЛ годовая. До 1 апреля.

При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях. Электронно можно с помощью этого сайта .

Платежи НДФЛ 13% от зарплаты сотрудников необходимо перечислять ежемесячно до 15 числа следующего месяца.

Штраф за 2-НДФЛ не в срок 200 рублей за каждую справку (НК статья 126 п.1).

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях.

Образец заполнения 2-НДФЛСумма дохода в справке 2-НДФЛ указывается в рублях и копейках. Платежи НДФЛ округляются до целых рублей.

В поле «признак» — проставляется цифра 1 — если Справка представляется в соответствии с пунктом 2 статьи 230 Налогового кодекса РФ (при обычной сдаче 2-НДФЛ), и цифра 2 — если Справка представляется в соответствии с пунктом 5 статьи 226 Кодекса(При невозможности удержать у налогоплательщика исчисленную сумму налога)

В поле 1.3 "Код ОКАТО" с 2014 года нужно указывать ОКТМО .

В пункте 2.3 «Статус налогоплательщика» указывается код статуса налогоплательщика. Если налогоплательщик является налоговым резидентом РФ, указывается цифра 1, если налогоплательщик не является налоговым резидентом РФ, указывается цифра 2, если налогоплательщик не является налоговым резидентом РФ, но признается в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 N 115-ФЗ «О правовом положении иностранных граждан в РФ», то указывается цифра 3.

как посчитать пункт 5.2?

Это сумма с которой был удержан НДФЛ. Т.е. доход(72 000) минус налоговые вычеты(16 800).

Если не было имущественного налогового вычета?

Если не было имущественного налогового вычета то пункты 4.2, 4.3 и 4.4 заполнять не нужно.

В графе "4.1. Суммы предоставления налогоплательщику налоговых вычетов" указываются суммы по данным вычетам за год

Коды вычета 2 НДФЛ:

103 - стандартный налоговый вычет(400 р до 2012 года, с 2012 года этот вычет отменили)

104 - стандартный налоговый вычет(500 р)

105 - стандартный налоговый вычет(3000 р)

108 - налоговый вычет на каждого ребенка(1000 р до 2012 года)

114 - налоговый вычет на первого ребенка(1400 р с 2012 года)

115 - налоговый вычет на второго ребенка(1400 р с 2012 года)

116 - налоговый вычет на третьего и посл. ребенка(3000 р с 2012 года)

Вычет на детей действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (нового года) превысил 280 000 рублей.

Коды дохода 2 НДФЛ(некоторые):

2000 - Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей

2010 - Выплаты по договорам гражданско-правового характера

2012 - Суммы отпускных выплат

2300 - Пособия по временной нетрудоспособности

4800 — предусмотрен для иных выплат(которых нет в инструкции).

Не отражаетсяВ справке 2-НДФЛ отражаются только доходы облагаемые налогом НДФЛ. Пособие по беременности и родам и пособие по уходу за ребенком в ней не отражаются.

Работал неполный год Об утверждении формы сведенийо доходах физических лиц и рекомендаций по ее заполнению,

формата сведений о доходах физических лиц

в электронном виде, справочников

В соответствии с пунктом 5 статьи 226 и статьей 230 Налогового кодекса РФ (Собрание законодательства РФ, 2000, N 32, ст. 3340 2004, N 27, ст. 2711 2004, N 31, ст. 3231 2010, N 31, ст. 4198) приказываю:

1. Утвердить форму 2-НДФЛ Справка о доходах физического лица за 20_ год согласно приложению N 1 к настоящему Приказу.

2. Установить, что сообщение о невозможности удержать налог и сумме налога в соответствии с пунктом 5 статьи 226 Налогового кодекса РФ представляется по форме, утвержденной пунктом 1 настоящего Приказа.

3. Утвердить Формат сведений о доходах физических лиц по форме 2-НДФЛ Справка о доходах физического лица за 20__ год в электронном виде согласно приложению N 2 к настоящему Приказу.

4. Утвердить Справочник Коды доходов согласно приложению N 3 к настоящему Приказу.

5. Утвердить Справочник Коды вычетов согласно приложению N 4 к настоящему Приказу.

6. Утвердить Справочник Коды документов согласно приложению N 5 к настоящему Приказу.

7. Утвердить Справочник Коды регионов согласно приложению N 6 к настоящему Приказу.

8. Признать утратившими силу Приказ ФНС России от 13.10.2006 N САЭ-3-04/706 @ Об утверждении формы сведений о доходах физических лиц (Российская газета, N 268, 29.11.2006 зарегистрирован в Минюсте России 17.11.2006 N 8507), Приказ ФНС России от 20.12.2007 N ММ-3-04/689 @ (Российская газета, N 18, 30.01.2008 зарегистрирован в Минюсте России 21.01.2008 N 10950), Приказ ФНС России от 30.12.2008 N ММ-3-3/694 @ (Российская газета, N 17, 04.02.2009 зарегистрирован в Минюсте России 19.01.2009 N 13101), Приказ ФНС России от 22.12.2009 N ММ-3-3/708@ (Российская газета, N 18, 29.01.2010 зарегистрирован в Минюсте России 18.01.2010 N 16007).

Федеральной налоговой службы

Вы хотите скачать файл: Образец пояснения в налоговую - актуальная информация.Есть ли образец в налоговую - Декларирование при дарении недвижимости. С пояснениями в связи с полученным организацией убытком. Пояснение в налоговую образец по. Может у кого-нибудь есть образец. Привет, есть такой вопрос - "пояснение в налоговую по ндфл образец"? В налоговой попросили меня написать пояснительную записку по. Подскажите образец грамотного письменного пояснения в налоговую что мое ИП действительно не работало и доходы были нулев. Пришло письмо из ИФНС о даче пояснений высоких налоговых вычетов по НДС. Приведем образец пояснительной записки. Образец документа вы найдете в статье, которую подготовили. Обязана ли дать такие пояснения, если отчетность сдана во время. У кого есть образец и опыт?

Справка 2 НДФЛ 2015 - скачать бесплатно бланк справки о доходах и образец заполненияБланк справки 2-НДФЛ на 2015 год утвержден Приказом ФНС России от 17,11,2010 N ММВ-7-3/611@ (в редакции от 14.11.2013). Бесплатно скачать бланк и образец заполнения новой формы справки о доходах.

Срок предоставления 2-НДФЛ работодателемСправки о доходах заполняются ежегодно по каждому сотруднику, получившему доход от работодателя, т.е. работодатель обязан сообщить о доходах, выплаченных сотрудникам в прошедшем году до 1 апреля.

Каждый сотрудник в любой момент вправе обратиться за справкой по форме 2-НДФЛ к работодателю (или бывшему работодателю), п.3 статьи 230 НК РФ обязывает работодателя по заявлению выдавать справки о полученных физическим лицом доходах и удержанных суммах налога по форме 2-НДФЛ. При этом в налоговом кодексе не указаны сроки предоставления такой справки, обратимся к Трудовому кодексу, статья 62:

По письменному заявлению сотрудника работодатель обязан выдать копии документов, связанных с работой (приказы о назначении, переводе, увольнении, выписки из трудовой, справки о доходах) не позднее 3 дней со дня подачи заявления. Копии документов должны быть предоставлены бесплатно и заверены должным образом.

Для чего нужна справка о доходахВ справке о доходах физического лица, заполненной по форме 2-НДФЛ отражается информация о полученных доходах, уплаченных налогах и суммах использованных налоговых вычетах, прежде всего она может потребоваться для:

Бланк справки 2-НДФЛскачать рекомендации по заполнению (Приказ ФНС России от 17.11.2010 N ММВ-7-3/611@)

Учет доходов работника - обязанность работодателяКаждый работодатель должен знать, как заполнить справку 2 ндфл, поскольку по закону на него возложена обязанность вести учет доходов работающих у него физических лиц, предоставленных им налоговых вычетов, а также начисленных и удержанных налогов. Все эти данные подлежат представлению в ИФНС по итогам налогового периода до 1 апреля каждого года.

Сведения могут подаваться как в электронном виде, так и на бумаге. Однако последний вариант возможен только при условии, что количество физических лиц, которые получили доходы, не превышает 10 человек. В случае нарушения срока сдачи документов, отражающих доходы работников, работодатель подлежит штрафу по п.1 ст.126 НК РФ в размере 200 рублей за каждый экземпляр.

Заполнение сведений о работнике и работодателеЗаполнение справки необходимо начинать с указания даты ее составления, которая должна содержать день, месяц и год. В правом углу бланка справки 2-НДФЛ имеется поле «признак», в котором необходимо поставить цифру 1 – когда справка о доходах подается в общем порядке (п.2 ст. 230 НК РФ) или 2 – в соответствии с п. 5 ст. 226 НК РФ.

Далее следует заполнить данные о работодателе: проставить код ИФНС, ИНН или КПП организации либо только ИНН, если работодателем является физическое лицо. В пункте 1.2 указывается наименование организации либо физического лица-работодателя. В пункте 1.3 справка 2 ндфл 2015 заполняется с указанием кода ОКТМО, а не ОКАТО.

В пункте 2 указывается информация о работнике:Пункт 3 предполагает указание всех доходов, полученных налогоплательщиком за каждый месяц работы в истекшем налоговом периоде, которые подлежат обложению налогом. В строке «код дохода» необходимо указать:

Сумма полученного физическим лицом дохода отражается в справке 2 НДФЛ в рублях и копейках. В строках «код вычета» и «сумма вычета» необходимо указать все произведенные в отношении доходов налоговые вычеты. Сумма вычета не должна превышать сумму дохода.

В разделе 4 заполняются коды предоставлены работнику стандартных, социальных и имущественных налоговых вычетов, а также номер и дата уведомления, дающие право на такой вычет.

Раздел 5 содержит данные об исчисленных, удержанных и перечисленных в бюджет суммах налога, заполняется по каждой ставке отдельно. Сумма налогов указывается только в рублях. Чтобы высчитать эту сумму, нужно от суммы дохода, подлежащей налогообложению (налоговой базы), отнять сумму налоговых вычетов и затем умножить на ставку налога, в основном это – 13 %. Если справка о доходах физического лица выдается по признаку 2, пункты 5.4-5.6 не заполняются, а заполняется только пункт 5.7.

Наконец, документ подписывается лицом, выдавшим справку, с указанием его Ф.И.О и должности, а затем ставится печать организации.

Ваша организация направила справки 2-НДФЛ по сотрудникам обособленного подразделения в инспекцию головного офиса? Тогда вам не избежать вопросов от инспекторов. Для того, чтобы прояснить сложившуюся ситуацию, вам потребуется составить пояснение. А в нем указать, что компания вовремя сдала все справки. Образец документа вы найдете в статье «Идеальный образец пояснения по справкам 2-НДФЛ для компаний с обособленными подразделениями». Ваша организация направила справки 2-НДФЛ по сотрудникам обособленного подразделения в инспекцию головного офиса? Тогда вам не избежать вопросов от инспекторов. Для того, чтоб прояснить сложившуюся ситуацию, вам понадобится составить пояснение. А в нем указать, что корпорация вовремя сдала все справки. Образец документа вы найдете в статье, которую подготовили наши коллеги из газеты "Учет. Налоги. Право".

Компаниям, которые сдали справки 2-НДФЛ по работникам обособленных подразделений в инспекцию по месту головного офиса, очень скоро, вероятно, потребуется объясняться с инспекторами, по какой причине так случилось. И доказывать, что все задекларированные суммы НДФЛ вовремя удержаны и перечислены. Помогут в этом пояснения. Инспекторы видят по справкам суммы налога более, чем к ним поступило. По этой причине запрашивают у фирм пояснения о расхождениях, и сами справки. Мы рекомендуем воздержаться от повторного представления 2-НДФЛ и ограничиться пояснениями. Составить их возможно в произвольной форме на фирменном бланке компании. В пояснениях стоит написать, что корпорация сдала все справки в инспекцию головного офиса на основании пункта 2 статьи 230 НК РФ. Эта норма позволяет представлять их по месту учета налогового агента. Значит, корпорация действовала в рамках закона. При этом налог за работников обособленных подразделений она перечисляла по их местонахождению. Отсюда и расхождения. Далее возможно привести наглядную расшифровку перечислений по каждому подразделению. А для доказательства этой информации приложить к письму копии реестров справок с отметками о приеме, протоколов (если корпорация отчитывалась ч/з интернет) и платежек. Сами справки 2-НДФЛ прикладывать к письму рискованно. Налоговики могут решить, что корпорация отчитывается с опозданием. А за это предусмотрен штраф - 200 руб. за каждую просроченную справку (ст. 126 НК РФ). Пояснения безопаснее всего немедленно направить и в инспекцию головного офиса, и в налоговые всех подразделений, по которым корпорация отчиталась по месту "головы".

Your organisation has directed inquiries 2-NDFL on employees of the isolated division to inspection of head office? Then to you not to avoid questions from inspectors. To clear a current situation, you will need to make the explanatory. And in it to specify that the company has handed over in time all inquiries. The sample of the document you will find in article which our colleagues from the newspaper «have prepared the Account. Taxes. The right». To the companies which have handed over inquiries 2-NDFL on workers of the isolated divisions in inspection in a place of head office, in the near future, probably, it is required to have a talk with inspectors why so has occurred. And also to prove that all declared sums НДФЛ are withheld and listed in time. Explanatories will help with it. Inspectors see under inquiries of the sum of the tax more than to them has arrived. Therefore request of the explanatory companies about divergences, and also inquiries. We recommend to refrain from repeated representation 2-NDFL and to be limited to explanatories. To make them it is possible in any form on the company letter-head. In explanatories it is necessary to write that the company has handed over all inquiries in inspection of head office on the basis of point 2 of article 230 НК the Russian Federation. This norm allows to represent them in a place of the account of the tax agent. Means, the company operated within the limits of the law. Thus she listed the tax for workers of the isolated divisions on their site. From here and divergences. Further it is possible to result evident decoding of transfers on each division. And for acknowledgement of this information to put to the letter of a copy of registers of inquiries with marks about reception, reports (if the company reported through the Internet) and pay-sheets. Inquiries 2-NDFL to put to the letter risky. Tax specialists can decide that the company reports with delay. And for it the penalty — 200 roubles for each delayed inquiry (item 126 НК the Russian Federation) is provided. It is the most safe to direct explanatories at once and to inspection of head office, and in tax all divisions on which the company has reported in "a head" place.

Теги:экономика,налогообложение,новости бухучета,бухгалтер,ндс,прибыль,отчетность,2-НДФЛ,административная проверка,пфр,ндфл,макроэкономика,bubux-nsk,account

Вниманию бухгалтеров, экономистов и просто офисных работников! Если у Вас есть аккаунт Твиттер (от 2000 фолловеров) то монетизируйте его, это не сложней чем приготовить растворимый кофе! Я частенько сталкиваюсь с ситуацией когда срочно необходимы электронные деньги для оплаты литературы, софта или пополнения счета на мобильном в интернете. Выхожу из этой ситуации зарабатывая на спонсорах платящих за размещение рекламы в своем Тви аккаунте, вывожу деньги на Paypal и Webmoney и оплачиваю необходимые услуги. Вот пара сервисов - русскоязычный и буржуйский (можно не регистрироваться, просто входите со своего твиттера и выполняете размещенные заказы на рекламу).

Кстати вот скрин со sponsoredtweets - заработал за 20 дней (на своем рабочем месте) конечно не много. Но мы ведь не задавались целью заработать дополнительный "оклад" используя время и траффик нашего работодателя. (хотя имея несколько аккаунтов и потратив больше времени чем обеденный перерыв. ).