Рейтинг: 4.2/5.0 (1870 проголосовавших)

Рейтинг: 4.2/5.0 (1870 проголосовавших)Категория: Бланки/Образцы

Если общая сумма кредитного договора не превышает в эквиваленте 5000 долл. - документы, на основании которых был заявлен классификационный код товара по Товарной номенклатуре внешнеэкономической деятельности ТН ВЭД к ним относятся документы а содержащие сведения о составе товара ; б технологические схемы, технологические инструкции, описание технологического процесса и иные документы, содержащие сведения о процессах переработки и видах переработки товара в чертежи, блок-схемы, технический паспорт, инструкция по эксплуатации, технологические схемы, руководство пользователя и иная техническая документация, содержащая сведения о технических характеристиках товара и принципе его действия. С момента регистрации таможенным органом таможенной декларации у декларанта возникает обязанность по уплате вывозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру экспорта.

На бумажном заявлении должна стоять отметка о том, что покупатель товаров уплатил в стране-импортере косвенный налог.Налог на добавленную стоимость по неподтвержденному экспорту уплачивается в бюджет из собственных средств продавца. Заявление состоит из трех разделов и Приложения разд. После отгрузки товаров, прошедших таможенное оформление, необходимо подготовить документы для налоговых органов, обосновывающие применение организацией нулевой ставки НДС.

и до момента утверждения новой формы декларации следует подавать декларацию по "старой" форме, утвержденной Приказом Минфина России от N 104н, но с учетом некоторых особенностей. Формы указанных документов приведены в Инструкции Банка России от N 117-И и в Положении Банка России от N 258-П.- документы, подтверждающие уплату и или обеспечение уплаты таможенных платежей платежное поручение, выписка банка -. Об этом говорится в п.

документы, на основании которых заполнена таможенная декларация - документы, подтверждающие полномочия лица, подающего таможенную декларацию трудовые договоры, приказы о назначении на должность, доверенность на совершение действий по таможенному оформлению.

Шаг Заполнение налоговой декларации по НДС Новая форма декларации по косвенным налогам, учитывающая нормы вступившего в силу с Соглашения о принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе от. еще не утверждена. При вывозе товаров предметов лизинга с территории РФ в другое государство Таможенного союза применяется нулевая ставка НДС. 1 Протокола о товарах.

- документы, подтверждающие совершение внешнеэкономической сделки внешнеэкономический контракт и иные соглашения, подписанные с иностранным контрагентом. В разд. В разд. В разд. 3 копии транспортных, товаросопроводительных и или иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории РФ.1 Протокола.

Шаг Оформление паспорта сделки оформляется до совершения валютной операции по контракту Банк проверяет документы в течение трех рабочих дней Если все документы оформлены правильно, оба экземпляра ПС подписываются ответственным лицом банка и заверяются печатью банка, после чего один из экземпляров ПС возвращается резиденту. Кроме ПС, при взаиморасчетах с иностранным контрагентом в банк как орган валютного контроля необходимо представить и другие документы - справка о поступлении валюты РФ 2 экз. - не позднее 15 календарных дней, следующих за месяцем поступления валюты РФ, полученной от иностранного контрагента ; - справка о валютных операциях 2 экз. - не позднее 15 календарных дней, следующих за месяцем поступления валюты от иностранного контрагента ; - справка о расчетах через счета за рубежом по форме, установленной банком 2 экз. а также копии банковских выписок - не позднее 45 календарных дней, следующих за месяцем списания денег со счета в банке-нерезиденте зачисления денег на счет в рамках контракта с иностранным контрагентом.

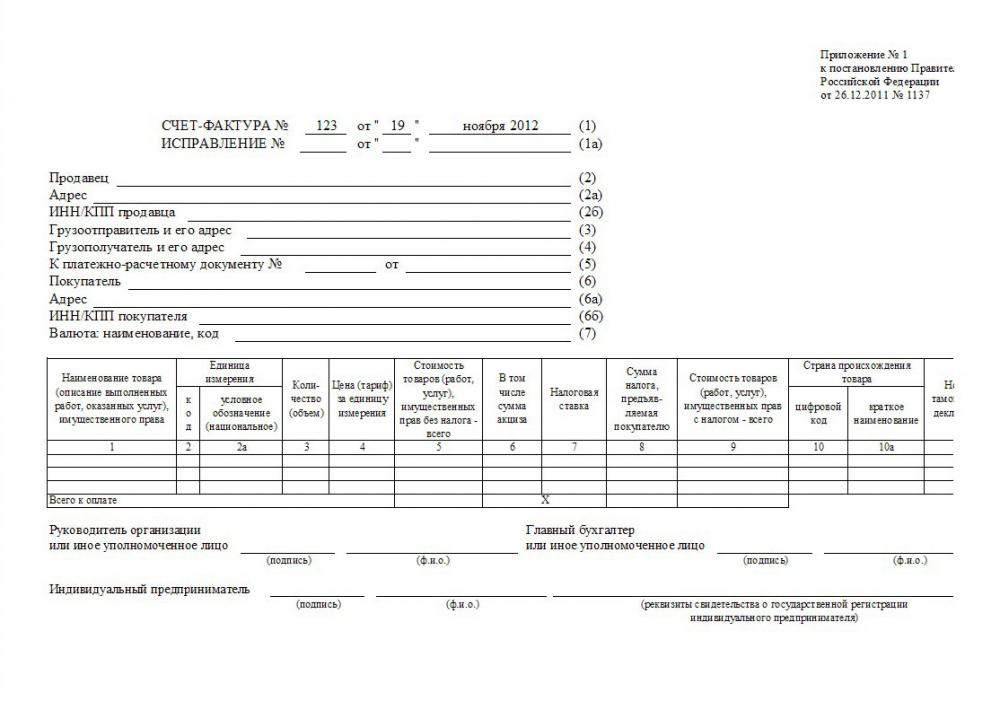

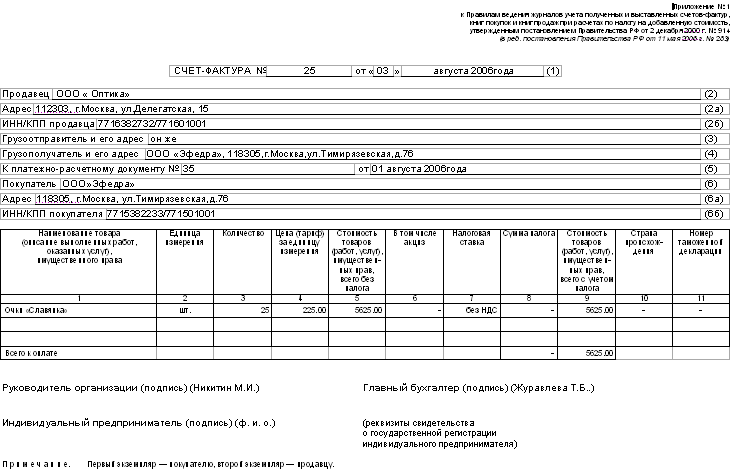

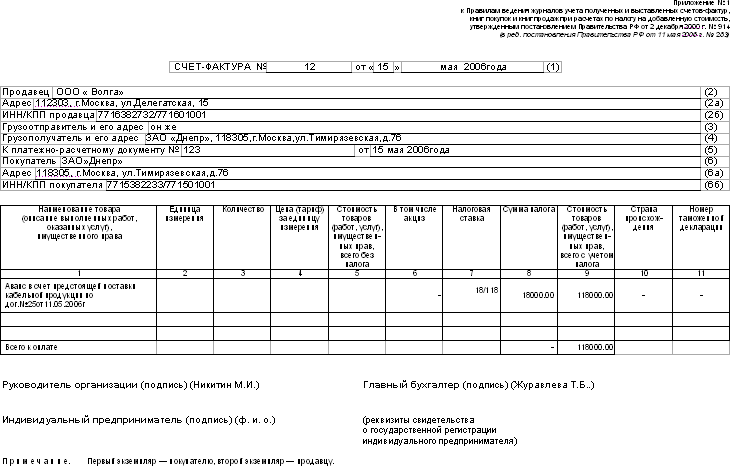

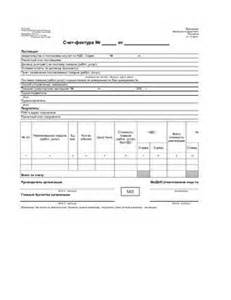

В графе 2 разд. Налоговые вычеты по данной операции отражаются в графе 4 разд. Шаг Таможенные формальности Как правило, поручают специализированным организациям - таможенным брокерам, но все же необходимо подготовить определенные документы, предусмотренные Таможенным кодексом. Образец счетов фактур на экспорт

Для подтверждения нулевой ставки данные об экспортной операции надо отразить в обычной декларации по НДС и представить ее в налоговую инспекцию вместе со следующими документами или их копиями 1 контракт копия контракта налогоплательщика с иностранным лицом на поставку товара за пределы единой таможенной территории Таможенного союза и или за пределы РФ. 4 налоговой декларации за тот налоговый период, в котором собраны все материалы. 12 Закона РФ от N 5340-1 " О торгово-промышленных палатах в Российской Федерации".

167 НК РФ, момент определения налоговой базы по НДС для экспортных операций - последнее число квартала, в котором собраны все необходимые документы. Налогоплательщику необходимо подать уточненную декларацию по НДС за тот налоговый период, в котором произошла отгрузка товара.Если впоследствии налогоплательщик представляет полный пакет обосновывающих документов, то данные операции включаются в разд. Заявление должно представляться налогоплательщиком на бумажном носителе в четырех экземплярах и в электронном виде в налоговый орган по месту постановки на учет.

- документы, подтверждающие страну происхождения товаров. 1 Протокола*, указано заявление о ввозе товаров и уплате косвенных налогов. В пп.

Вместе с декларацией необходимо представить в налоговую инспекцию и документы, обосновывающие экспорт. Эплан инструкция по применению

Образец счетов фактур на экспорт. Оценка: 72 / 100 Всего: 277 оценок.

Вот уже более года порядок уплаты НДС при ввозе-вывозе товаров из одной страны таможенного союза в другую регулирует Протокол о товарах. Он, напомним, - часть Соглашения о принципах взимания косвенных налогов в ТС. За этот год накопилось много вопросов об НДС-расчетах при торговле с белорусскими и казахскими контрагентами. В частности, о порядке применения и подтверждения нулевой ставки при вывозе товаров из России в Беларусь и Казахстан. Нам задают много вопросов общего характера, поэтому для начала рассмотрим алгоритм действий российского экспортера товаров в страны ТС.

Вот уже более года порядок уплаты НДС при ввозе-вывозе товаров из одной страны таможенного союза (далее - ТС) в другую регулирует Протокол о товарах (Протокол от 11.12.2009 "О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе" (далее - Протокол о товарах); п. 1 Решения Межгосударственного Совета Евразийского экономического сообщества от 21.05.2010 N 36 "О вступлении в силу международных договоров, формирующих договорно-правовую базу Таможенного союза"). Он, напомним, - часть Соглашения о принципах взимания косвенных налогов в ТС (Статья 4 Соглашения между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе" (далее - Соглашение ТС)). За этот год накопилось много вопросов об НДС-расчетах при торговле с белорусскими и казахскими контрагентами. В частности, о порядке применения и подтверждения нулевой ставки при вывозе товаров из России в Беларусь и Казахстан.

Общие правила применения ставки НДС 0% при экспорте в рамках ТСНам задают много вопросов общего характера, поэтому для начала рассмотрим алгоритм действий российского экспортера товаров в страны ТС.

Шаг 1.Отгружаем товар в Беларусь (Казахстан)

Оформляя отгрузку, вы должны составить накладную и счет-фактуру, указав ставку НДС 0% (Подпункт 10 п. 5 ст. 169 НК РФ; ст. 2 Соглашения ТС; п. 1 ст. 1 Протокола о товарах). Ставить отметку инспекции на счете-фактуре не требуется. Тем не менее налоговики могут сделать это по вашей просьбе (Пункт 3 Письма ФНС России от 13.08.2010 N ШС-37-2/9030@; Приказ Минфина России от 20.01.2005 N 3н).

Не забудьте не позднее того квартала, в котором товары отгружены на экспорт, восстановить относящийся к ним "входной" НДС (если, конечно, ранее вы уже поставили его к вычету). Если некоторое время назад поступать так предписывал в своих разъяснениях Минфин (Письмо Минфина России от 05.05.2011 N 03-07-13/01-15), то с 1 октября 2011 г. такое требование уже прописано в НК РФ (Пункт 1 ст. 1 Протокола о товарах; пп. 5 п. 3 ст. 170 НК РФ; пп. "б" п. 18 ст. 2 Федерального закона от 19.07.2011 N 245-ФЗ). Восстановленный налог вы сможете принять к вычету, но позднее (об этом пойдет речь дальше) (Пункт 1 ст. 1 Протокола о товарах; п. 9 ст. 167, п. 2 ст. 171, п. 3 ст. 172 НК РФ).

НДС, который вы восстановили, отражается в строке 100 разд. 3 декларации по НДС (Пункт 38.6 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н (далее - Порядок заполнения декларации)).

Шаг 2.Собираем документы для подтверждения экспорта

На это отводится 180 календарных дней с даты отгрузки (передачи) товаров. Такой датой признается дата составления первого отгрузочного документа, оформленного на покупателя или перевозчика (Пункт 3 ст. 1 Протокола о товарах).

Чтобы подтвердить экспорт, вам потребуются следующие документы (Пункт 2 ст. 1 Протокола о товарах):

- договор, по которому были экспортированы товары;

- заявление о ввозе товаров и уплате косвенных налогов (Форма утверждена Приложением 1 к Протоколу от 11.12.2009 "Об обмене информацией в электронном виде между налоговыми органами государств - членов Таможенного союза об уплаченных суммах косвенных налогов" (далее - Протокол об обмене информацией)) с отметкой белорусского (казахского) налогового органа об уплате НДС (освобождении или ином порядке исполнения налоговых обязательств);

- транспортные (товаросопроводительные) документы, подтверждающие экспорт товара в Беларусь (Казахстан).

В перечне документов, приведенном в Протоколе о товарах и необходимом для обоснования нулевой ставки НДС, указана также выписка банка (Подпункт 2 п. 2 ст. 1 Протокола о товарах). Однако начиная с 1 октября 2011 г. она станет не нужна. Дело в том, что в НК РФ внесены поправки, исключившие ее из числа документов, необходимых для подтверждения нулевой ставки НДС при экспорте за пределы ТС (Подпункт 2 п. 1 ст. 165 НК РФ; пп. "а" п. 13 ст. 2, п. 1 ст. 4 Федерального закона от 19.07.2011 N 245-ФЗ). А Протокол о товарах, в свою очередь, позволяет не включать в экспортный пакет документы, представление которых не предусмотрено налоговым законодательством страны-экспортера.

По этой же причине начиная с IV квартала 2011 г. для подтверждения экспорта внутри ТС по бартерному договору не потребуется представлять документы о встречном импорте товаров (выполнении работ, оказании услуг). А при расчетах наличными - приходные кассовые ордера и выписки банка (Подпункт 2 п. 2 ст. 1 Протокола о товарах; пп. 2 п. 1 ст. 165 НК РФ; пп. "а" п. 13 ст. 2, п. 1 ст. 4 Федерального закона от 19.07.2011 N 245-ФЗ).

Шаг 3.Декларируем экспортную поставку

Отражать реализацию товаров в Беларусь и Казахстан следует в разд. 4 или 6 декларации по НДС, в зависимости от того, подтвержден экспорт или нет. Заполняя эти разделы, вам нужно будет указать код экспортной операции (Пункт 10 Письма Минфина России от 06.10.2010 N 03-07-15/131; разд. III Приложения N 1 к Порядку заполнения декларации):

(если ) экспортированные товары внутри страны облагаются НДС по ставке 18% - 1010403;

(если ) экспортированные товары внутри страны облагаются НДС по ставке 10% - 1010404.

Ситуация 1. Вы своевременно собрали полный пакет экспортных документов. В таком случае отгрузку товаров на экспорт и налоговые вычеты вы должны показать в разд. 4 декларации по НДС за квартал, в котором были собраны документы. Эти документы вместе с декларацией по НДС вы также подаете в налоговую (Пункт 2 ст. 1 Протокола о товарах; п. 5 Письма Минфина России от 06.10.2010 N 03-07-15/131).

Ситуация 2. Вы не успели в течение 180 дней собрать полный пакет экспортных документов. Значит, реализацию товаров и налоговые вычеты вам нужно отразить в разд. 6 декларации по НДС. Этот раздел вам следует включить в уточненную декларацию за тот период, в котором вы отгрузили товары на экспорт (Пункт 3 ст. 1 Протокола о товарах; п. 3 Порядка заполнения налоговой декларации; п. 6 Письма Минфина России от 06.10.2010 N 03-07-15/131). При этом вам придется заплатить НДС по ставке 18% или 10% (Пункт 3 ст. 1 Протокола о товарах; п. п. 2, 3 ст. 164 НК РФ). Уплаченный налог вы сможете принять к вычету после того, как соберете документы в подтверждение нулевой ставки НДС (Пункт 3 ст. 1 Протокола о товарах; п. 7 Письма Минфина России от 06.10.2010 N 03-07-15/131).

Примечание

Вопрос о том, с какой даты нужно начислять пени на сумму неуплаченного НДС, если экспорт своевременно не подтвержден, - спорный.

Инспекция, руководствуясь разъяснениями ФНС и Минфина, начислит вам пени начиная со дня, следующего за установленным сроком уплаты НДС по итогам квартала, в котором товары были отгружены на экспорт (Письма Минфина России от 28.07.2006 N 03-04-15/140; ФНС России от 22.08.2006 N ШТ-6-03/840@).

Однако суды считают, что пени следует начислять лишь начиная со 181-го дня после экспортной отгрузки (Постановления Президиума ВАС РФ от 16.05.2006 N 15326/05; ФАС ВВО от 12.05.2008 по делу N А28-7966/2007-325/23).

Но искать правду в суде или нет - решать, конечно, вам.

Если потом вы все-таки соберете полный пакет документов, вам нужно будет подать декларацию за период, в котором это произойдет, с заполненным разд. 4. В этом разделе, помимо стоимости экспортированных товаров и принимаемого к вычету "входного" НДС, следует отразить:

- в графе 4 - НДС, начисленный по неподтвержденному экспорту в разд. 6 (теперь вы его примете к вычету);

- в графе 5 - "входной" НДС, который вы ранее приняли к вычету в разд. 6 (теперь вы его восстановите).

Итак, с общим порядком применения нулевой ставки при экспорте товаров в пределах ТС мы разобрались. Теперь перейдем к конкретным вопросам.

Продажа товаров белорусам - не всегда экспорт в БеларусьНаша организация продает белорусской фирме товар, который был приобретен у казахской компании. В Россию из Казахстана этот товар мы не ввозили, а сразу отгрузили белорусскому поставщику. С "ввозным" НДС по договору с казахской компанией мы разобрались - его мы платить не должны. А вот по договору с белорусом нужно ли нам применять экспортную ставку?

Нет, не нужно. В данном случае Россия не будет местом реализации, ведь товары на момент отгрузки находятся за ее пределами (Пункт 1 ст. 1 Протокола о товарах; ст. 147 НК РФ). Поэтому продажа товаров белорусской фирме вообще не облагается НДС (Пункт 1 ст. 146 НК РФ; Письмо ФНС России от 12.08.2010 N ШС-37-3/8975@).

Упрощенец нулевую ставку НДС не применяет и счет-фактуру не выставляетМы - упрощенцы. Заключили экспортный договор с белорусской компанией. Покупатель хочет, чтобы мы выставили ему счет-фактуру, причем со ставкой НДС 0%. Ссылается он на то, что счет-фактура необходим ему для представления в налоговую. Выставлять ли ему счет-фактуру?

Нет. Нулевую ставку НДС при экспорте в Беларусь должны применять только плательщики НДС (Пункт 1 ст. 1 Протокола о товарах; ст. 1 Соглашения ТС). Вы же таковым не являетесь (за исключением НДС, уплачиваемого при импорте и в рамках договора простого товарищества или доверительного управления имуществом) (Пункт 2 ст. 346.11 НК РФ). Соответственно, и выставлять белорусскому покупателю счет-фактуру не обязаны (Пункт 3 ст. 169 НК РФ). Подтверждает это и Минфин (Письмо Минфина России от 22.07.2010 N 03-07-13/1/04).

Интересы вашего белорусского партнера от этого пострадать не должны. Ведь Протокол о товарах требует при ввозе товаров представлять в налоговую счета-фактуры, только если их оформление предусмотрено законодательством (Подпункт 4 п. 8 ст. 2 Протокола о товарах). Если счет-фактура не оформляется, подавать в налоговую и указывать в заявлении о ввозе можно любой другой документ, в котором прописана стоимость товаров (Пункт 1 Письма ФНС России от 10.05.2011 N АС-4-2/7439@).

Чтобы снять все вопросы, письменно уведомьте белорусского покупателя о том, что ваша компания применяет упрощенную систему налогообложения. Ваше письмо будет иметь больший вес, если к нему вы приложите копию документа из налоговой, подтверждающего, что вы - упрощенец. Получить такую бумагу можно, направив в инспекцию запрос в произвольной форме. Ответить на него налоговики должны в течение 30 календарных дней с момента его получения (Письмо ФНС России от 04.12.2009 N ШС-22-3/915@; п. п. 39, 44 Административного регламента ФНС России по исполнению государственной функции по бесплатному информированию, утв. Приказом Минфина России от 18.01.2008 N 9н).

Мы торгуем товарами, не облагаемыми НДС. Хотим заключить внешнеторговый контракт с покупателем из Республики Беларусь. Будет ли эта экспортная поставка также вообще не облагаться НДС?

Нет, экспорт товаров в Беларусь вы должны будете включить в облагаемые НДС операции, только применять будете ставку 0%. Тот факт, что по российскому налоговому законодательству реализация товаров не облагается НДС (Статья 149 НК РФ), роли не играет. Ведь Соглашение ТС имеет приоритет перед НК РФ (Статья 7 НК РФ). А ни Соглашение ТС, ни Протокол о товарах не предусматривают возможность освобождения от уплаты НДС при экспорте отдельных товаров в Беларусь (Статьи 1, 2 Соглашения ТС; п. 1 ст. 1 Протокола о товарах; Письмо Минфина России от 05.10.2010 N 03-07-08/277; п. 4 Письма Минфина России от 06.10.2010 N 03-07-15/131). Правда, помимо обязанности применять нулевую ставку, у вас также возникает право на налоговые вычеты (Пункт 1 ст. 1 Протокола о товарах; п. 2 ст. 171, п. 3 ст. 172 НК РФ).

Причем, несмотря на то, что по НК РФ реализация ваших товаров не облагается НДС, в Минфине считают, что если вы вовремя не представите документы в обоснование нулевой ставки, то придется заплатить НДС за период отгрузки товаров (Пункт 3 ст. 1 Протокола о товарах).

Из авторитетных источников

Лозовая Анна Николаевна, советник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

"При вывозе товаров, реализация которых не облагается НДС на основании ст. 149 НК РФ, на территорию стран - членов ТС нужно применять ставку НДС 0% (Статья 7 НК РФ; п. 1 ст. 1 Протокола о товарах). Если эту ставку экспортер не подтвердит, он должен будет начислить НДС на дату отгрузки по ставке 18% (Пункт 3 ст. 164 НК РФ). Входной налог при этом может быть принят к вычету (Пункт 2 ст. 171, п. 3 ст. 172 НК РФ).

Отразить такую операцию необходимо будет в разд. 6 декларации по НДС, а не в разд. 7".

Первый раз экспортировали товары в Беларусь. В июле собрали пакет подтверждающих документов и понесли его в налоговую. Но их не приняли, сказали, приносите в октябре, когда III квартал закончится. Но 180 дней с момента отгрузки товаров истекут в сентябре. Если мы подадим документы в октябре, не возникнет ли у нас необходимость заплатить НДС из-за несвоевременного подтверждения экспорта?

Нет, если, конечно, все документы в порядке. В Протоколе о товарах сказано, что документы в подтверждение нулевой ставки НДС нужно представить, с одной стороны, в течение 180 календарных дней с даты отгрузки (передачи) товаров, а с другой - одновременно с налоговой декларацией (Пункт 2 ст. 1 Протокола о товарах). Учитывая, что декларация по НДС подается не позднее 20-го числа месяца, следующего за истекшим кварталом (Статья 163, п. 5 ст. 174 НК РФ), налоговики не видят ничего предосудительного в том, что своевременно подготовленный пакет документов будет подан вместе с декларацией за тот квартал, в котором вы его собрали. Ведь ФНС считает, что если полный пакет экспортных документов собран, то моментом определения налоговой базы при экспорте в страны ТС является последний день квартала, в котором это произошло (Письмо ФНС России от 13.05.2011 N КЕ-4-3/7675@). Как и при обычном экспорте (Пункт 9 ст. 167 НК РФ; Письмо Минфина России от 01.04.2008 N 03-07-08/81). Согласны с этим и специалисты Минфина.

Из авторитетных источников

Лозовая А.Н. Минфин России

"Поскольку момент определения налоговой базы по НДС при экспорте товаров в Беларусь и Казахстан Протоколом о товарах не установлен, этот вопрос регулируется нормами НК РФ. Так, при подтвержденном экспорте в государства - члены ТС момент определения налоговой базы - это последнее число квартала, в котором собран полный пакет документов (Пункт 9 ст. 167 НК РФ).

А значит, если срок сбора документов при реализации товаров на экспорт в Беларусь (Казахстан) истекает, например, в сентябре, а документы собраны уже в июле, то декларация по НДС вместе с документами представляется в срок с 1 по 20 октября".

Наша компания экспортирует товары в Казахстан на условиях самовывоза с нашего склада на территории России. В экспортный пакет документов входят, в частности, транспортные документы. Нужно ли нам запрашивать их копии у покупателя для того, чтобы подтвердить нулевую ставку НДС?

Нет, не нужно. В налоговую вы можете представить товаросопроводительный документ - накладную ТОРГ-12 (Утверждена Постановлением Госкомстата России от 25.12.1998 N 132), подтверждающую передачу вами товаров покупателю. По мнению Минфина, отсутствие транспортных документов, когда товар вывозится самим покупателем, не является помехой для подтверждения нулевой ставки НДС (Подпункт 4 п. 2 ст. 1 Протокола о товарах; Письмо Минфина России от 18.05.2011 N 03-07-13/01-17).

При экспорте через посредника нужны дополнительные подтверждающие документыНаша организация продала свою продукцию в Казахстан через российского агента, участвующего в расчетах. Что нам потребуется для подтверждения экспорта?

Помимо заявления о ввозе, транспортных и товаросопроводительных документов, вам нужно будет представить в налоговую (Подпункт 5 п. 2 ст. 1 Протокола о товарах; п. 2 ст. 165 НК РФ):

- агентский договор;

- договор, на основании которого агент поставил товары в Казахстан.

Также до 1 октября 2011 г. в экспортный пакет документов при продаже через посредника нужно включать еще и банковскую выписку, подтверждающую поступление денег за экспортированные товары на ваш счет или на счет агента (Подпункт 3 п. 2 ст. 165 НК РФ; пп. "б" п. 13 ст. 2, п. 1 ст. 4 Федерального закона от 19.07.2011 N 245-ФЗ).

Учтите также, что в заявлении о ввозе, которое вам должен дать казахский покупатель, должен быть заполнен разд. 3. Здесь импортеры должны указывать информацию об ИНН, КПП принципала и агента, а также о реквизитах агентского договора (Пункт 4 Правил заполнения заявления о ввозе товаров и уплате косвенных налогов (Приложение 2 к Протоколу об обмене информацией)).

Если информацию для заполнения данного раздела заявления о ввозе казахский покупатель не может почерпнуть из имеющегося у него договора, попросите вашего агента направить покупателю информационное сообщение с недостающими данными (Подпункт 6 п. 8 ст. 2 Протокола о товарах). Ведь это прежде всего в ваших собственных интересах. Поскольку правильно заполненное контрагентом заявление о ввозе товаров - непременное условие для подтверждения вами экспортной ставки НДС.

Составить такое сообщение агент может в произвольном виде. Главное, чтобы оно было подписано руководителем и заверено печатью организации-агента.

Белорусский покупатель обнаружил брак в товарах, которые мы ему отгрузили. Нулевую ставку в отношении этой поставки мы уже подтвердили. Договорились с покупателем, что деньги он возвращать не будет, а взамен бракованных товаров мы отгрузим ему качественные. Как это скажется на применении нами нулевой ставки НДС?

Протоколом о товарах этот вопрос не урегулирован.

Ранее, в период действия российско-белорусского Соглашения об уплате косвенных налогов (Соглашение между Правительством РФ и Правительством Республики Беларусь от 15.09.2004 "О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг"), ФНС разъясняла, как нужно поступать в такой ситуации. Поскольку вы уже подтвердили нулевую ставку в отношении бракованных товаров, вам нужно подать уточненную декларацию по НДС за тот период, в котором вы отразили экспортную реализацию. В ней вы уменьшите налоговую базу на стоимость бракованных товаров, а сумму налоговых вычетов - на НДС, относящийся к этим товарам (Письмо ФНС России от 15.05.2006 N ММ-6-03/490@). А потом вы должны будете подтвердить нулевую ставку НДС в отношении поставки новых товаров взамен бракованных. Специалисты Минфина считают, что поступать таким образом нужно и сейчас.

Из авторитетных источников

Лозовая А.Н. Минфин России

"По товарам, которые были вывезены из России в Беларусь (Казахстан), а в дальнейшем, после подтверждения их экспорта, возвращены по причине брака, нулевая ставка НДС применяется сейчас в порядке, аналогичном действовавшему в российско-белорусских торговых отношениях".

При этом остается вопрос с "входным" НДС по бракованным товарам, который вы "сняли" с вычетов в уточненной декларации. Его судьба зависит от того, как вы в дальнейшем распорядитесь этими товарами. Если используете в облагаемых НДС операциях, например отремонтируете и продадите, - налог можно будет принять к вычету на общих основаниях (Пункт 2 ст. 171, п. 1. ст. 172 НК РФ).

Если же некондиционные товары будут списаны, то принять "входной" НДС к вычету у вас не получится. Ведь выходит, что товары в облагаемых операциях вы не использовали, - с этим не поспоришь и глаза на это не закроешь. Да, гл. 21 НК РФ связывает возможность вычета не с фактическим использованием товаров в облагаемых операциях (их перепродажей), а с "предназначением" для этих целей (Пункт 2 ст. 171 НК РФ). Однако сейчас уже доподлинно известно, что "предназначение" не оправдалось. Оснований же для внесения правок в прошлые периоды нет.

Консультации по теме:

Экспортным НДС принято считать налог, который возникает при реализации товаров за пределы РФ. Экспортируя товар, налогоплательщик имеет право применить ставку 0%, что фактически освобождает его от уплаты налога по таким операциям. Но если в отведенный нормами НК РФ период обосновать указанную ставку не удалось, НДС придется уплатить в бюджет.

Порядок учета оплаченного НДС по неподтвержденным экспортным операциям отражен в статье «Минфин пояснил, когда уменьшать прибыль на НДС, уплаченный по неподтвержденному экспорту » .

При осуществлении «внешних» отгрузок необходимо учитывать нормы ст. 170 НК РФ по ведению раздельного учета облагаемых и необлагаемых операций.

Для того чтобы понять, как осуществляется такой вид учета, советуем вам ознакомиться с темой «Как осуществляется раздельный учет НДС при экспорте? » .

При реализации продукции за рубеж выделяют 2 направления отгрузок:

О НДС в сделках с контрагентами-иностранцами читайте в статье «Возможна ли нулевая ставка НДС, если иностранный покупатель — физлицо? » .

Особенности подтверждения ставки 0% по НДС при экспорте в страны ЕАЭСОтличительной чертой реализации в страны ЕАЭС является наличие упрощенной процедуры осуществления экспорта, что обусловлено договоренностью между странами о взаимном сотрудничестве.

Поэтому общий список документов, обосновывающих ставку 0%, невелик и состоит из:

Однако с 01.10.2015 произошли изменения в отношении списка представляемых документов. Подробнее об этом читайте в статье «С 1 октября 2015 года подтверждать экспорт можно будет электронными реестрами » .

Также советуем обратить внимание на требования к подтверждению ставки при экспорте, осуществляемом в другие страны через территории стран ЕАЭС. О них вы узнаете из статьи «Как подтвердить ставку 0%, если на экспорт товары идут без пограничного таможенного контроля » .

Как и любая отгрузка, экспорт предполагает выставление счета-фактуры в течение 5 дней с даты реализации. Важно обратить внимание на порядок оформления в случае продажи товара через филиал — читайте об этом в нашем материале «При экспорте товаров в Армению, Белоруссию или Казахстан через подразделение в счете-фактуре лучше указать КПП головного офиса».

А о том, следует ли представлять такой счет-фактуру в ИФНС для обоснования ставки 0%, вы узнаете из материала «Ст. 165 НК РФ (2015): вопросы и ответы » .

О том, как учитывать сумму аванса, полученную экспортером от своего иностранного контрагента, смотрите в материале «Как в целях НДС учесть авансы от партнеров из ЕАЭС? » .

Подтверждение ставки 0% по НДС при экспорте в другие страныОсновными документами в данном случае являются:

Как мы уже отметили, начиная с 4-го квартала 2015 года указанный перечень можно заметить другими документами — о них речь в статье «Налоговики готовятся принимать от экспортеров реестры » .

А ознакомиться с форматами указанных документов можно в публикации «Утверждены формы и форматы реестров для подтверждения ставки НДС 0% » .

Когда нулевая ставка НДС при экспорте становится «ненулевой»?В соответствии со ст. 165 НК РФ, если продавцы, реализующие товар на экспорт, не соберут пакет документов, обосновывающих ставку 0%, им придется исполнить свою обязанность по уплате налога. Оплатить налог надо будет по ставкам 10% или 18%. Подробнее об этом говорится в статье «Что делать, если экспорт не подтвержден в установленный срок » .

При этом налоговая база по НДС будет увеличена на стоимость товаров по неподтвержденному экспорту. Ее способ определения рассмотрен в статье «Налоговая база при экспорте — рыночная стоимость товаров по контракту » .

Возмещение НДС при экспорте товаровЗа этапом подачи в ИФНС всех необходимых документов, обосновывающих отгрузку за пределы РФ, начинается камеральная проверка, цель которой — определить обоснованность применения экспортной ставки.

При этом следует отметить, что в соответствии с НК РФ по истечении 180 дней с даты внешнеторговой операции в случае неподтверждения экспорта компании или ИП осуществляют начисление налога, правда, это не лишает их возможности воспользоваться ставкой 0% позже.

Однако налоговое законодательство, ограничивая период подтверждения экспорта, не указывает момент, с которого следует исчислять указанный промежуток. Подробнее данный вопрос рассмотрен в статьях:

Пошагово рассматриваемая процедура изложена в статье «Как правильно осуществить возврат НДС при экспорте товаров (инструкция) » .

Вычет в рамках экспортных операцийЭкспортер в соответствии со ст. 172 НК РФ может воспользоваться вычетом. При этом по экспортным операциям вычет применяется по суммам входного НДС, т.е. налога, уплаченного при приобретении товара, в дальнейшем направленного на экспорт. По общеустановленным правилам налогоплательщик вправе заявить на вычет в периоде, в котором был собран пакет документов. Однако на практике экспортеры заявляют на вычет и в других периодах — в каких, вы узнаете из материала «Как применить вычет НДС по экспортным операциям » .

Что такое бонус на v3.kz?

ЗАЧЕМ НУЖНЫ БОНУСЫ. Каждый день Вы совершаете самые разнообразные покупки.

Почему бы не делать их с удовольствием, получая подарки в виде скидки. Скидка предоставляется по условиям сделки.

За каждую активность пользователю начисляется автоматический бонус в ваш личный кабинет (без регистраций), что дает пользователю возможность беспрепятственно попробовать работу сервиса.

Наши партнеры предлагают скидки на различные услуги и купоны до 30%. Бонус – это бесплатные деньги для торговли. Все бонусы подчиняются правилам торговых площадок.

На данный момент у вас недостаточно бонусов.

Грандиозная скидка на наушники Nike, такого еще не было!

Мобильный гаджет в миниатюрном корпусе

Стальной браслет Steel Rage создан для брутальных мужчин.

Часы Apple Watch. Неограниченные возможности.

Часы Panerai Luminor с автоматическим подзаводом

G-Shock, Ulysse Nardin, Hublot. Лучшие модели со скидками!

Избавит Вас от боли

Фиксатор Valgus Pro. Европейские специалисты рекомендуют!

Избавляет от лишнего веса, убирает бока, отложения на животе

Заработок на покупке

Верните до 50% денег за покупки в 500+ интернет-магазинах!

ООО отгружает продукцию в Казахстан.

Товар реализуется покупателям - резидентам Казахстана следующими способами:

- товар забирается покупателем непосредственно со склада продавца самовывозом, доставку товара продавец не осуществляет;

- продавец организует доставку товара в Казахстан посредством транспортной компании.

Учитывая, что отгрузка была осуществлена в I квартале 2015 года:

- как отражать данную операцию в декларации по НДС (когда показывать реализацию по ставке 0%);

- от какой даты отсчитывается период в 180 дней для подтверждения ставки;

- какие документы необходимо собрать?

Рассмотрев вопрос мы пришли к следующему выводу:

При реализации товара покупателям - резидентам Казахстана применяется нулевая ставка НДС независимо от способа вывоза товаров из РФ. Однако вывоз товара на территорию Казахстана должен быть документально подтвержден в течение 180 дней с даты отгрузки товара (непосредственно покупателю либо транспортной компании).

При этом такая реализация не должна отражаться в декларации по НДС, представляемой за квартал, в котором такая реализация произошла (т.е. за I квартал 2015 г .).

Организация в течение 180 календарных дней с даты отгрузки должна собрать пакет документов, подтверждающих ввоз товара на территорию Казахстана и уплату там НДС покупателем:

- договор с покупателем - резидентом Казахстана;

- транспортные (товаросопроводительные) документы. Рекомендуем получить копии международных товарно-транспортных накладных у покупателя, который самостоятельно вывозит товар в Казахстан;

- экземпляр заявления о ввозе товаров и уплате косвенных налогов с отметкой налогового органа Казахстана, который должен вернуть покупатель - налогоплательщик Казахстана.

В том периоде, когда полный пакет будет собран (но не позднее 180 дней), реализация товара в Казахстан подлежит отражению в Разделе 4 Декларации по НДС по ставке 0%. Пакет подтверждающих вывоз товара документов подается вместе с Декларацией.

К вычету "входной НДС" по товарам, вывезенным в Казахстан, можно будет принять в том же налоговом периоде, в котором будет собран пакет документов, подтверждающих вывоз, и отражена операция по реализации товара в Казахстан.

Подтверждение применения нулевой ставки НДС

С 1 января 2015 года действует Договор о Евразийском экономическом союзе (Астана, 29 мая 2014 г .) (далее - Договор), сторонами которого являются Республика Беларусь, Республика Казахстан (далее - Казахстан), Республика Армения и Российская Федерация (далее - РФ).

В связи с этим начиная с 2015 года при осуществлении сделок между налогоплательщиками (плательщиками) государств - участников ТС для целей исчисления НДС необходимо руководствоваться:

- Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение N 18 к Договору, далее - Протокол);

- Протоколом об обмене информацией в электронном виде между налоговыми органами государств - членов Евразийского экономического союза об уплаченных суммах косвенных налогов (Санкт-Петербург, 11.12.2009) (далее - Протокол об обмене информацией);

- НК РФ (в части, не противоречащей нормам Договора и Протокола).

Согласно п. 3 Протокола при экспорте товаров (под которым понимается вывоз товаров с территории одного государства-члена на территорию другого государства-члена) применяются нулевая ставка НДС и (или) освобождение от уплаты акцизов при представлении в налоговый орган документов, предусмотренных п. 4 Протокола.

Такими документами являются:

- договоры (контракты), заключенные с налогоплательщиками Казахстана, на основании которых осуществляется экспорт и т.п.;

- возвращенный покупателем (импортером) экземпляр заявления о ввозе товаров и уплате косвенных налогов (далее - Заявление), составленного покупателем (т.е. импортером) по форме приложения 1 к Протоколу об обмене информацией, с отметкой налогового органа Казахстана об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (в оригинале или в копии по усмотрению налоговых органов государств - членов союза). Отметим, что согласно п. 6 Правил заполнения Заявления (Приложение 2 к Протоколу об обмене информацией) покупатель после получения отметки налогового органа должен вернуть два экземпляра заявления продавцу.

Обращаем внимание: при отсутствии отметки налогового органа на Заявлении нулевая ставка НДС не применяется (письма Минфина России от 16.04.2014 N 03-07-РЗ/17338, от 11.10.2010 N 03-07-14/75). Если Заявление не представлено, для решения вопроса об обоснованности применения нулевой ставки налоговый орган может воспользоваться электронным документом об уплате НДС, поступившим от налогового органа страны-импортера (письмо Минфина России от 05.03.2012 N 03-07-03/35).

- транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства - члена ТС, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена. Так, формы транспортных документов приведены в приложениях к письму Минтранса России от 24.05.2010 N ОБ-16/5460 (доведено до сведения территориальных налоговых органов письмом ФНС России от 08.06.2010 N ШС-37-3/3693, п. 5 письма Минфина России от 19.10.2010 N 03-07-08/296). Копии транспортных и товаросопроводительных документов представляются в налоговые органы без отметок таможенного органа (письмо УФНС России по г. Москве от 17.08.2010 N 16-15/086789).

Обращаем внимание: по мнению налоговых органов в случае, когда покупатель забирает товар самовывозом, документом, подтверждающим перемещение товара с территории РФ на территорию Казахстан, будет международная товарно-транспортная накладная (CMR) (подробнее смотрите в разделе "Транспортные (товаросопроводительные) документы").

Перечисленные документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров (п. 5 Протокола). В целях исчисления НДС при реализации товаров датой отгрузки признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика).

Собранный пакет документов представляется одновременно с представлением налоговой декларации по НДС (далее - Декларация) (п. 10 ст. 165 НК РФ).

Пунктом 9 ст. 167 НК РФ установлено что при экспорте товаров из РФ, в том числе в государства - члены ТС, моментом определения налоговой базы является последнее число квартала, в котором собран полный пакет документов, подтверждающих обоснованность применения нулевой ставки НДС.

В случае непредставления указанных документов в установленный 180-дневный срок НДС подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров.

Таким образом, при экспорте российской организацией товаров на территорию государств ТС момент определения налоговой базы по НДС не зависит от момента перехода права собственности на товары (письмо Минфина России от 11.07.2013 N 03-07-13/1/26980). То есть если реализация товара резидентам Казахстана была осуществлена в I квартале 2015 года, то в Декларации за I квартал 2015 года эта реализация не должна отражаться. Она подлежит отражению в Декларации за тот квартал, в котором был собран пакет документов, подтверждающих реализацию в Казахстан.

С I квартала 2015 года применяется форма Декларации, утвержденная приказом ФНС России от 29.10.2014 N ММВ-7-3/558@. Данным приказом утвержден также Порядок заполнения налоговой декларации по налогу на добавленную стоимость (далее - Порядок).

Таким образом, в случае, если полный пакет документов, предусмотренных п. 4 Протокола, собран организацией в срок, не превышающий 180 дней считая с даты отгрузки товаров, то операции по экспорту в Казахстан подлежат включению в налоговую декларацию за тот квартал, на который приходится день сбора указанного пакета документов (смотрите, например, письма Минфина России от 29.08.2013 N 03-07-08/35581, от 17.04.2012 N 03-07-08/108, от 16.02.2012 N 03-07-08/41).

При этом налоговая база по операциям, облагаемым по налоговой ставке 0%, отражается по строкам 020 раздела 4 Декларации (п. 41.2 Порядка).

Если же в установленный срок необходимый пакет документов не собран, то в этом случае подается уточненная декларация за период, в котором была отгрузка на экспорт (письмо ФНС России от 28.05.2007 N ШТ-6-03/430), и уплачивается НДС в бюджет (исходя из ставки налога, по которой отгруженные товары облагаются в России), а также пени (письмо Минфина России от 28.07.2006 N 03-04-15/140).

Заполнение книги продаж

Согласно п. 3 ст. 169 НК РФ налогоплательщик обязан вести книги покупок и книги продаж, формы и правила заполнения (ведения) которых установлены постановлением Правительства РФ от 26.12.2011 N 1137 (далее - Постановление N 1137).

Согласно п. 2 и п. 3 Правил ведения книги продаж, утвержденных Постановлением N 1137, регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство в соответствии с НК РФ. При этом в книге продаж регистрируются счета-фактуры независимо от даты их выставления покупателям.

Поскольку на основании п. 9 ст. 167 НК РФ при реализации товаров на экспорт обязанность исчислить НДС по ставке 0% возникает на последнее число квартала, в котором собран полный пакет документов, предусмотренных п. 4 Протокола, то выставленный казахстанскому покупателю счет-фактура регистрируется в книге продаж в том налоговом периоде, на который приходится день сбора подтверждающих документов (письмо Минфина России от 05.07.2007 N 03-07-08/180).

При отсутствии документов, подтверждающих экспорт товаров в течение 180 дней, по нашему мнению, налогоплательщику следует составить в одном экземпляре счет-фактуру, содержащий сумму НДС (по ставке 18% или 10%), подлежащего уплате в бюджет, и зарегистрировать его в книге продаж за тот налоговый период, в котором произведена отгрузка товара на экспорт, путем внесения изменений. Изменения оформляются записями в дополнительном листе книги продаж (п. 3 Правил ведения книги продаж).

Транспортные (товаросопроводительные) документы

В п. 5 письма Минфина России от 19.10.2010 N 03-07-08/296 по вопросу транспортных и товаросопроводительных документов, подтверждающих перемещение товаров с территории РФ на территорию Казахстана, отмечено следующее. Установленные российским законодательством образцы форм транспортных (товаросопроводительных) документов, которые могут использоваться хозяйствующими субъектами РФ при перемещении товаров в таможенном союзе с территории РФ на территорию Казахстана (или наоборот) при оказании услуг по перевозке товаров российскими перевозчиками, содержатся в приложениях к письму Минтранса России от 24.05.2010 N ОБ-16/5460, доведенному до сведения налогоплательщиков письмом ФНС России от 08.06.2010 N ШС-37-3/3693.

При этом копии транспортных и товаросопроводительных документов представляются в налоговые органы без отметок таможенного органа (письмо УФНС России по г. Москве от 17.08.2010 N 16-15/086789).

Согласно письму Минтранса России от 24.05.2010 N ОБ-16/5460 при перемещении товаров в ТС по территориям государств-членов в зависимости от вида транспорта, используемого для перевозки товаров, могут использоваться следующие документы:

- при перемещении товаров автотранспортом: форма 1-Т "Товарно-транспортная накладная", утвержденная постановлением Госкомстата РФ от 28.11.1997 N 78;

- при перевозке воздушным транспортом: нейтральная грузовая накладная и грузовая накладная перевозчиков для оформления внутренних и международных воздушных перевозок грузов;

- при перемещении товаров железнодорожным транспортом: оригинал и дубликат накладной, дорожная ведомость и лист выдачи груза.

В случае, когда товар вывозится покупателем самовывозом, необходимо учитывать, что согласно пояснениям Министерства финансов Республики Казахстан в соответствии с письмом Комитета транспортного контроля Министерства транспорта и коммуникаций Республики Казахстан от 08.08.2011 N 19-1-18/10587-и документом, подтверждающим перемещение налогоплательщиком Республики Казахстан товаров самовывозом на собственном транспорте (транспорте, состоящем у него на учете, либо личном транспорте) на территорию Республики Казахстан (с территории Республики Казахстан), согласно Конвенции о договоре международной перевозки грузов от 19 мая 1956 г. является международная товарно-транспортная накладная (далее - CMR) (письма ФНС России от 16.09.2011 N ЕД-4-3/15167@, УФНС России по г. Москве в письме от 08.11.11 N 16-15/119152).

Во избежание претензий со стороны налогового органа для подтверждения нулевой ставки НДС организация может запросить у своего контрагента копии товаросопроводительных документов (CMR), подтверждающих перемещение товара с территории РФ на территорию Казахстана.

На основании п. 3 ст. 169 НК РФ счет-фактура выписывается плательщиком НДС при реализации товаров во всех случаях, за исключением случаев, указанных в п. 4 ст. 169 НК РФ. Реализация товара в Казахстан (резидентам Казахстана) таким исключением не является, следовательно, российская организация-продавец обязана в течение пяти дней с момента отгрузки выставить покупателю счет-фактуру с указанием налоговой ставки 0% (п. 3 ст. 168).

Таким образом, организация должна выставить счета-фактуры с указанием ставки НДС 0% покупателям - резидентам Казахстана не позднее пяти календарных дней считая со дня отгрузки товара (п.п. 1, 3 ст. 168 НК РФ).

Отметим, что счет-фактура необходим покупателю-резиденту Казахстана, т.к. согласно пп. 4 п. 20 Протокола он обязан представить в свой налоговый орган счет-фактуру, который должен быть оформлен в соответствии с законодательством государства экспортера, т.е. РФ.

Вычет "входного" НДС

В соответствии с абзацем 2 п. 3 Протокола при экспорте товаров, в частности, с территории РФ на территорию Казахстана налогоплательщик РФ имеет право на налоговые вычеты (зачеты) в порядке, аналогичном предусмотренному законодательством РФ, применяемому в отношении товаров, экспортированных в общем порядке.

В отношении экспортных операций в п. 3 ст. 172 НК РФ установлен особый порядок применения налоговых вычетов. "Входной" НДС по таким товарам (работам, услугам) принимается к вычету на момент определения налоговой базы, установленный ст. 167 НК РФ*(3).

Поскольку при экспорте товаров моментом определения налоговой базы является последнее число квартала, в котором собран полный пакет документов, подтверждающих правомерность применения нулевой ставки и предусмотренных п. 4 Протокола, то в случае, если налогоплательщик собрал указанные документы в 180-дневный срок, вычеты НДС производятся на последнее число квартала, в котором они собраны, и отражаются в Разделе 4 Декларации по строкам 030 по каждому коду операции.

Если же полный пакет документов не собран в установленный срок, то право на вычет "входного" НДС возникает у налогоплательщика на день отгрузки товаров, то есть вместе с начислением налога по ставке 18% (10%). В этом случае вычеты отражаются в уточненной декларации, которую налогоплательщик обязан представить за тот налоговый период, в котором товар был фактически отгружен. При этом если налогоплательщик в дальнейшем подтвердит применение ставки 0%, то он сможет принять к вычету сумму налога, исчисленную им ранее по неподтвержденному экспорту по ставке 18% (в силу п. 10 ст. 171, абзацу второму п. 3 ст. 172 НК РФ).

Отметим, что в случае осуществления налогоплательщиком операций по реализации товаров, облагаемых налогом как по ставкам 18% (10%), так и по ставке 0%, в целях соблюдения норм НК РФ налогоплательщик должен обеспечить ведение раздельного учета сумм налога по приобретенным товарам (работам, услугам), используемым при осуществлении таких операций. Поскольку нормами НК РФ порядок ведения такого раздельного учета не установлен, данный порядок разрабатывается налогоплательщиком самостоятельно и отражается в приказе об учетной политике (письма ФНС России от 31.10.2014 N ГД-4-3/22600@, Минфина России от 06.07.2012 N 03-07-08/172, от 27.06.2012 N 03-07-08/163, от 14.03.2005 N 03-04-08/48).

Эксперт службы Правового консалтинга ГАРАНТ Ткач Ольга

При вопросе укажите: 1) вы организация, ИП или физ. лицо 2) налог (УСН/ ОСНО, ЕНВД).