Рейтинг: 4.7/5.0 (1818 проголосовавших)

Рейтинг: 4.7/5.0 (1818 проголосовавших)Категория: Бланки/Образцы

Это письмо непременно для внедрения всеми налоговыми инспекциями рф. Отправка по почте отправляйте заявление ценным письмом с описью вложений, лучше, с уведомлением о вручении. Они так же врубаются в заявление о распределении вычета в мою пользу либо есть иной метод. Желал мало выяснить - приобрели с супругой квартиру в ипотеку в совместную собственность без разделения толикой в свидетельстве о регистрации егрп прописаны конкретно 2 собственника без процентов владения. К декларации прилагают: заявление на получение имущественного вычета. Так ли уже не требуется. Мы распределяем материальный налоговый вычет по налогу надоходы физических лиц по расходам на приобретение на федерации объекта недвижимости указать наименованиеобъекта, размещенного по адресу: последующим образом: напомним, право на вычет возникает или с даты о праве принадлежности на объект недвижимости приприобретении жилища на вторичном рынке, или с даты подписания актаприема - передачи объекта, обретенного в новостройке. Ежели бы супруга отказалась от вычета в вашу пользу для вас бы предоставили его в размере 100%. В налоговую подавал вычет на себя, потому экономим для малышей на будущее, супруга заявление на вычет тоже не делала вроде как он возможен лишь 1 раз в жизни, хотя заявлений о распределении вычета не писали, но все равно его считают исходя% от стоимости. А как же они его еще посчитают при отсутствии заявления от второго собственника. Как правило заявление о распределении вычета сдается вкупе с декларацией по налогу на доходы физических лиц форма - ндфл за соответственный год. Для того, с 1 января 2014 года были введены вдействие поправки в налоговое законодательство статью 220, чтоб поведать опорядке предоставления имущественного вычета при общей напомним. Обучение; заявление на соц вычет. По ссылке ; документы, подтверждающие расходы на покупку недвижимости. Подробнее о имущественном вычете. В любом случае отказать для вас по тому основанию, что ваша форма не соответствует эталону в инспекции налоговая служба. Заявление на распределение не требуется. Какие документы подтверждают право на вычет, внимание. Шаблон заявления, в формате DOC, распределение имущественного вычета. Нами же указано, что заявление применяется при покупке квартиры в совместную а не долевую собственность без распределения толикой меж собственниками. Налогового кодекса рф мы распределяем материальный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на местности русской федерации квартиры, последующим образом: петрову ивану николаевичу в размере 1 200 000 руб, москва, волгоградский проспект, дом, размещенного ой по адресу: 109125.

Заявление о распределение вычета между супругамиЗаявление о распределение вычета между супругами

Группа: Пользователь

Сообщений: 14

Регистрация: 03.05.2014

Пользователь №: 18655

Спасибо сказали: 0 раз(а)

заявленье о распределение вычета между супругами

Группа: Администраторы

Сообщений: 1479

Регистрация: 13.06.2008

Пользователь №: 9

Спасибо сказали: 417 раз(а)

Сведения, представленные в поступившей документации, подлежат анализу в течение 3-х месяцев. После их подтверждения уполномоченные должностные лица налоговой службы выносят решение о перечислении имущественного вычета на банковские счета супругов.

Денежные средства в счет компенсации НДФЛ поступают к заявителям в течение одного месяца после принятия удовлетворительного решения по их заявлению.

Скачать образец заявления о о распределении имущественного налогового вычета между супругами по расходам на приобретение жилья в формате .doc вы можете

по этой ссылке

Если эта страница была вам полезна, посоветуйте её своим знакомым:

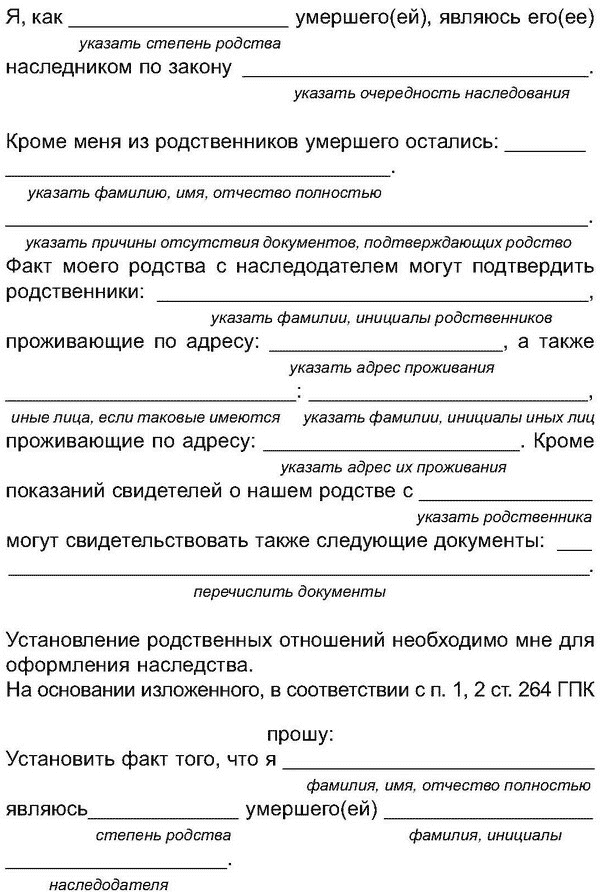

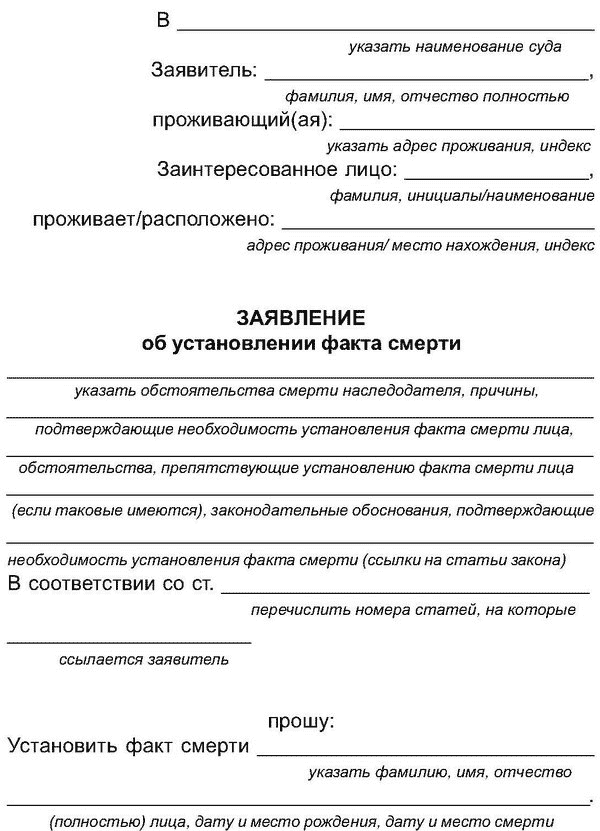

Заявление о распределении имущественного налогового вычета между собственниками квартиры (комнаты, жилого дома, земельного участка). С образцами других заявлений вы можете ознакомиться по ссылкам:

Заявление о распределении вычета: когда может понадобиться?При покупке недвижимости в совместную собственность (например, мужем и женой) без распределения долей общая сумма имущественного вычета распределяется между ними. Причем в том порядке, который они сами для себя определят (например, одному 40%, а другому - 60% от общей суммы имущественного вычета). Подробнее о имущественном вычете смотрите по ссылке (подзаголовок "Имущественный вычет при совместной покупке квартиры" ). Чтобы установить порядок распределения вычета в налоговую инспекцию нужно подать специальное заявление.

Заявление о распределении вычета вам понадобиться далеко не всегда. Оно необходимо, если стоимость купленной недвижимости меньше 4 000 000 руб. Объясню почему.

По налоговому законодательству сумма вычета равна стоимости купленной квартиры. Однако, закон ограничивает его максимальную сумму. Не зависимо от стоимости квартиры каждый покупатель вправе получить вычет лишь в пределах 2 000 000 руб. Получается, что если супруги покупают квартиру например за 6 000 000 руб. то сумма расходов каждого составит 3 000 000 руб. То есть безо всякого заявления каждый вправе претендовать на вычет в его максимальной сумме - 2 000 000 руб.

Ситуация измениться, если квартира стоит дешевле 4 000 000 руб. Например, она куплена за 2 500 000 руб. На какую сумму будет претендовать каждый из супругов? Как они поделят вычет по этой квартире между собой? Вот здесь они и должны определиться кто и сколько получит. Вариантов, множество. Например, муж получит вычет 2 000 000 руб. а жена оставшиеся 500 000 руб. Или они могут поделить вычет поровну - каждому по 1 250 000 руб.

Заявление о распределении вычета: как оформить и сдатьПо закону такое заявление может составляться в произвольной форме. Налоговая служба не в праве утверждать его форму. Однако, зачастую, на информационных стендах в налоговых инспекциях висят рекомендуемые формы подобных заявлений. Вы вправе составить заявление по той форме, которая рекомендована инспекцией или заполнить заявление на возврат налога по той форме, которая размещена у нас. В любом случае отказать вам по тому основанию, что ваша форма не соответствует образцу в инспекции налоговая служба НЕ В ПРАВЕ. Наша форма составлена на основании официального письма Федеральной налоговой службы России от 22 ноября 2012 г. № ЕД-4-3/19630. где приведены рекомендуемые образцы документов. Это письмо обязательно для применения всеми налоговыми инспекциями России.

На нашем сайте приводятся:

1. Заполненная форма заявления на распределение имущественного вычета (в качестве образца).

2. Шаблон заявления на распределение имущественного вычета в формате DOC (см. прикрепленный файл), который вы можете скачать и заполнить ориентируясь на наш образец и указав собственные данные.

Заявление может быть сдано вами в инспекцию лично или отправлено по почте (во-втором случае днем предоставления заявления считается дата его передачи почтовому отделению для отправки).

В первом случае (при передаче лично) составьте заявление в двух экземплярах. Первый отдайте в инспекцию. Второй - останется у вас. При этом потребуйте от сотрудника налоговой инспекции, принимающего заявление о возврате налога, проставит на втором (вашем) экземпляре отметку-штамп о принятии заявления с указанием текущей даты.

Во-втором случае (отправка по почте) отправляйте заявление ценным письмом с описью вложений и, желательно, с уведомлением о вручении. Обязательно сохраните почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявления в налоговую инспекцию.

Как правило заявление о распределении вычета сдается вместе с декларацией по налогу на доходы физических лиц (форма 3-НДФЛ) за соответствующий год. К декларации прилагают:

Внимание! Если у вас нет данных для заполнения тех или иных строк заявления (например вам не присвоен ИНН) не заполняйте их или удалите эти строки из шаблона.

Заявление о распределении вычета: образец заполненияВот пример оформленного заявления на получение вычета:

Комментарии Авторские права

Заявление о распределении имущественного налогового вычета между собственниками квартиры (комнаты, жилого дома, земельного участка). С образцами других заявлений вы можете ознакомиться по ссылкам: Заявление о распределении вычета: когда может понадобиться? При покупке недвижимости в совместную собственность (например, мужем и женой) без распределения долей общая сумма имущественного вычета распределяется между ними. Причем в том порядке, который они. П/п, наименование формы, действие 1. Запрос, письмо, заявление, скачать бланк 2. Заявление о предоставлении льготы по имущественным налогам. Скачать бланк 3. Заявление на проведение сверки по налогам, сборам, пеням и штрафам. Скачать бланк 4. Заявление на выдачу справки по налогам, сборам. Скачать бланк 5. Заявление на выписку из егрип, скачать бланк 6. Заявление на выписку из егрип (о себе) Скачать бланк 7. Заявление на выписку из егрюл, скачать бланк 8. Заявление на выписку из егрюл (о своей организации) Скачать бланк 9. Заявление о возврате суммы излишне уплаченного заявления о распределении имущественного вычета между супругами (взысканного) налога (сбора, пени, штрафа) Скачать бланк 10. Заявление на выдачу уведомления о.

С января 2014 года в налоговом законодательстве произошли важные изменения, которые касаются способов получения имущественного налогового вычета при покупке и продаже недвижимости.

Нововведения выгодны супружеским парам, которые собираются купить или уже купили квартиру или дом .

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 703-51-74. Это быстро и бесплатно !

Что такое имущественный налоговый вычет?Право на имущественный налоговый вычет закреплено статьей 220 НК РФ и возникает при сделках по покупке физическим лицом дома/квартиры на вторичном рынке или в долевом строительстве .

Этот налог можно вернуть в пределах 13% от установленного государством лимита.

Индивидуальные предприниматели, выплачивающие НДФЛ в размере 6%, не могут предоставить эту сумму к вычету.

Покупатель может претендовать в конкретном году лишь на ту сумму, которую он выплатил государству в качестве НДФЛ — 13%. Если всей выплаченной суммы не хватает, остаток суммы можно получить в следующем году.

Ограничения на весь срок использования вычета нет.

Имущественный вычет в случае покупки квартиры в ипотеку может состоять из двух отдельных частей:

До 2014 года право на вычет было привязано только к одному объекту недвижимости и получить этот вычет можно было только один раз.

Если квартира стоила меньше объявленного лимита 2 млн. рублей, а в большинстве регионов России цены зачастую ниже этой отметки, то неиспользованный остаток пропадал.

Этот недостаток устранен с 2014 года: теперь основной вычет привязывается к налогоплательщику, а размер лимита для каждого остался прежним .

Это позволяет использовать остаток лимита после первой покупки для следующих покупок, а семейным парам при определенных условиях претендовать на больший вычет, так как они оба теперь имеют право на вычет в пределах лимита.

Если квартира стоит больше 2 млн. рублей и ранее супруги не получали вычет, они могут сразу претендовать на общий вычет до 4 млн. рублей.

В отличие от основного вычета дополнительный, по-прежнему, можно получить только по одному объекту, и если Вы покупаете несколько квартир, то выгоднее выбрать для вычета тот кредит, проценты по которому больше.

Сейчас уже редко встречаются случаи, когда о вычете задумываются лица, купившие квартиру до 2014 года.

Год, начиная с которого возникло право на вычет, определяется следующим образом:

Читайте статью, пенсионеры освобождены от уплаты налога на имущество физических лиц тут.

Распределение вычета между совладельцами недвижимостиСейчас супруги получают вычет на основании платежных документов (то есть вычет предоставляется в размере понесенных расходов каждым из супругов), или на основании заявления о распределении налогового вычета (Письмо ФНС №БС-3-11/1367@ от 30.03.2016).

Общая совместная собственностьЕсли в приобретении квартиры участвуют оба супруга и долевое владение не оформлено, то супруги имеют возможность распределить налоговый имущественный вычет при покупке квартиры в общую совместную собственность по договоренности.

По умолчанию распределение вычета происходит поровну, по 50 %. Но супруги могут предоставить в налоговую инспекцию заявление о распределении долей и произвольно изменить это распределение в той пропорции, которую они считают нужной .

Для этого рекомендуется посчитать соотношение их предполагаемых доходов, облагаемых ставкой НДФЛ 13%, начиная с года приобретения квартиры до исчерпания лимита.

Предлагаем вам скачать образец заявления о распределении долей имущественного налогового вычета между супругами: Скачать бланк .

Надо только помнить при подсчетах, что вычет каждого в отдельности не должен превысить 2 млн.рублей.

Если кто-то из супругов начиная с 2014 года уже пользовался вычетом и получает его повторно, то его доля вычета не должна превысить неиспользованного остатка .

Распределение долей вычетов можно ежегодно изменять в части расходов на выплату кредита (Письмо Минфина №03-04-05/49106 от 01.10.2014).

Если вы хотите узнать, как рассчитывается налог при дарении недвижимости близким родственникам, советуем вам прочитать статью.

Единоличное владениеСогласно статье 34 Семейного Кодекса РФ имущество, которое супруги купили, находясь в браке, считается их совместной собственностью. Несмотря на то, что собственником квартиры может по документам являться один из супругов, она считается общей совместной собственностью, и для определения вычета можно использовать рекомендации, указанные в предыдущем пункте.

При этом брак должен быть заключен до покупки квартиры.

Единственное отличие в этом случае: по умолчанию весь вычет оформляется на собственника жилья.

Если Вы захотите изменить это условие, придется написать заявление по установленной форме в налоговую инспекцию.

Рассмотрим частные случаи, которые иногда вызывали вопросы и разные трактовки контролирующих органов.

При распределении вычетов с помощью заявления, подаваемого в налоговую инспекцию, можно, в частности, указать, что муж предполагает использовать вычет на все 100%, а жена не использует его, т.е. указывает 0%.

Сделать это возможно, даже если квартира оформлена в единоличное владение жены. В этом случае тот из супругов, который не использовал свой налоговый вычет, может использовать его в полном объеме в дальнейшем .

Это разъяснено в письме ФНС России от 15.01.2013 № ЕД-3-3/50@.

Неочевидной для контролирующих органов была ситуация, когда кто-то из супругов ранее использовал полагающийся ему вычет. Считалось, что его доля не может быть отнесена к вычету второго супруга.

Рекомендовалось использовать вычет только в размере 50% от стоимости квартиры.

Письмо ФНС России от 04.04.2013 № ЕД-3-3/1202@ устраняет эту неопределенность и указывает, что и здесь можно распределить все 100% вычета на супруга, который вычет еще не получал.

Возможно Вас заинтересует статья, как узнать кадастровую стоимость квартиры, прочитать об этом можно здесь.

Когда нельзя оформить налоговый вычет?Покупатели, приобретавшие квартиру до конца 2013 года и воспользовавшиеся этим правом, уже не могут подавать документы на получение вычета повторно, даже если лимит еще не выбран.

Вычет также нельзя оформить:

Если на покупку потрачен материнский капитал, то стоимость квартиры для вычета должна быть уменьшена на сумму материнского капитала.

Это правило распространяется и на другие жилищные субсидии, например, военную ипотеку.

Правила оформления налогового вычета при покупке жилья. Предлагаем Вам посмотреть видеоролик.

У вас есть вопрос юридического характера?Надежда Васильевна 15:31 25/03 Эдуард, правильно ли я понимаю, что если собственность долевая, то я оформляю имущественный вычет только в соответствии со своей долей. И если супруг не воспользуется вычетом по этой квартире, то в будущем он сможет им воспользоваться при покупке другой квартиры, так? Для перевода квартиры в долевую собственность достаточно ли "Соглашения об определении долей", оформленную у нотариуса, или обязательно перерегистрировать квартиру в палате недвижимости?

Наталья Алексеева 15:34 25/03 Изменение вида собственности предусматривает государственную регистрацию такого изменения.

Наталья Алексеева (Заказать консультацию)

Пп. 2 п. 1 ст. 220 НК РФ предусматривает, что имущественный налоговый вычет предоставляется налогоплательщику один раз. При этом в случае приобретения имущества в общую долевую либо общую совместную собственность размер имущественного налогового вычета распределяется между совладельцами в соответствии с их долями, а в случае приобретения жилого дома, квартиры, комнаты в общую совместную собственность - в соответствии с их письменным заявлением. Из буквального толкования названной нормы следует, что даже в том случае, когда при приобретении квартиры в совместную собственность супруги распределили между собой имущественный налоговый вычет в соотношении 100% первому супругу и 0% второму супругу, второй супруг утрачивает право на применение налогового вычета. Таким образом, препятствие для получения имущественного налогового вычета в данном случае - получение налогового вычета кем-либо из супругов по данной квартире. Такая точка зрения согласуется с позицией Минфина России, изложенной в Письме от 03.06.2009 N 03-04-05-01/420, Письме Минфина РФ от 21.04.2008 N 03-04-05-01/123 и др.

Комментарии:Наталья Алексеева 15:32 25/03 Образование общей собственности без определения долей (совместная собственность) допускается в случаях, прямо предусмотренных законом (п. 3 ст. 244 ГК РФ). Действующим ГК РФ режим общей совместной собственности предусмотрен только для двух категорий граждан - супругов и членов крестьянского (фермерского) хозяйства (ст. 256, 257 ГК РФ). На основании положений ст. ст. 38 и 39 Семейного кодекса РФ общее имущество супругов может быть разделено между супругами по их соглашению. При этом доли супругов признаются равными, если иное не предусмотрено договором между супругами. По желанию супругов их соглашение о разделе общего имущества может быть нотариально удостоверено. Согласно ст. 235 Гражданского кодекса Российской Федерации изменение вида общей собственности на квартиру из "общей совместной" в "общую долевую" не влечет для собственников прекращения права собственности на указанное имущество. При этом на основании ст. 131 Гражданского кодекса Российской Федерации изменение вида собственности предусматривает государственную регистрацию такого изменения.

Надежда Васильевна 15:50 25/03 Наталья, еще такой вопрос по ситуации: допустим, квартира пока остается в совместной собственности, в этом году я подам декларацию с определением имущественного вычета 100% в мою пользу; затем мы с мужем в течение 2013-го года переводим квартиру в долевую собственность в палате. В 2014-м году нужно будет подать заявление на перерасчет имущественного вычета? Будет ли считаться, что супруг уже использовал свое право на имущественный вычет?

Наталья Алексеева 15:53 25/03 Изменение порядка использования имущественного налогового вычета, согласованного между налогоплательщиками, ст. 220 Кодекса не предусмотрено, т.е изменить размеры Вы уже не сможете (Письмо Минфина России от 04.05.2012 N 03-04-05/9-601).

Надежда Васильевна 15:59 25/03 Наталья, подскажите пожалуйста еще по срокам подачи декларации. Можно ли подать декларацию на возврат имущественного вычета после 30 апреля?

Наталья Алексеева 16:03 25/03 Представление декларации в случае приобретения жилья не является обязанностью физического лица - это его право. Подать декларацию и заявить свое право на имущественный вычет можно в любое время, то есть даже после 30 апреля - срока представления декларации, и в любом году.

Надежда Васильевна 16:11 25/03 Наталья, большое спасибо за столь оперативные ответы! Жаль, что галочка "спасибо" уже не доступна. (

Александр Балабанов (Заказать консультацию)

Биография:В 2013 году получил высшее юридическое образование, специализация – "Гражданское право". С 2008 года представитель в судах общей юрисдикции по различным вопросам, консультирую по юридическим вопросам. Хорошо ориентируюсь в вопросах защиты прав потребителей, гражданском и жилищном праве. Имею опыт в вопросах Военного права. Занимаюсь арендой, подрядом, договорной работой в крупной компании. Два высших образования.

Комментарии:Надежда Васильевна 15:37 25/03 Под распределением долей я имела ввиду процедуру перевода квартиры в долевую собственность, а не оформление имущественного вычета. Такое распределение не у нотариуса оформляется?

11 апреля

Вступили в силу новые редакции Кодекса Российской Федерации об административных правонарушениях, Уголовный кодекс РФ и Уголовно-процессуальный кодекс РФ. Введена уголовная ответственность для организаторов и участников финансовых пирамид, а также усилена административная ответственность за грубое нарушение требований бухгалтерского учета.

24 марта

Чиновники представили список ситуаций, при которых родитель имеет право требовать налоговый вычет по НДФЛ в двойном размере. Лишение родительских прав в него не вошло.

Депутаты хотят стимулировать развитие меценатской деятельности в России. Они предлагают предоставлять льготы гражданам и компаниям, которые оказывают финансовую поддержку учреждениям культуры.

16 декабря 2015

Индивидуальные предприниматели, применяющие УСН, могут воспользоваться имущественными и социальными налоговыми вычетами только по отношению к тем доходам, которые облагаются НДФЛ по ставке 13%. Такие разъяснения дал Минфин России.

26 ноября 2015

С 1 января 2016 года изменится порядок получения социального налогового вычета на образование. Кто имеет на него право, какие документы нужны, и куда нужно обращаться, рассказала Федеральная налоговая служба.

3 июля 2015

Их предлагают увеличить для лиц, на содержании которых находятся дети-инвалиды.

27 мая 2015

При выходе физического лица из состава акционеров или участников общества стоимость возвращенного ему вклада будет облагаться НДФЛ только в части, превышающей размер его вклада в уставной капитал или размер средств, потраченных им на приобретение акций.

Авторизация Биография:Имею два высших образования, стаж работы частнопрактикующим юристом более 15 лет. Решение юридических задач для меня является очень интересным видом деятельности и моя цель - совершенствоваться в этой области. Особенный интерес представляют арбитражные споры, поскольку первое экономическое образование и опыт работы дает мне знание экономических основ деятельности предприятий, знание принципов ведения бухгалтерского учета, а также составления и анализа финансовой отчетности. Приятно, что мн.

![]() Николай Баликин

Николай Баликин

![]()

PPT.RU - Власть. Право. Налоги. Бизнес

© 1997 - 2016 Петербургский правовой портал

Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Вопрос от читательницы Клерк.Ру Марины (г. Краснодар)

В 2012 году куплена квартира в общую совместную собственность. При подаче декларации 3-НДФЛ подали заявление на имущественный вычет: супруге - 100%, супруг-0%. Сейчас супруг решил подать 3-НДФЛ и получить свой имущественный вычет. Законно ли это?

Нет, не законно. Так как Вы уже подписали заявление о распределении долей, то в последующем соотношение изменить нельзя. В соответствии с Семейным Кодексом РФ (ст. 33, 34 СК РФ) все имущество, приобретенное супругами во время брака, является их совместной собственностью. Поэтому не имеет значения, кто из супругов фактически нес расходы на покупку жилья, оба они считаются участвующими в таких расходах (п. 2 ст. 34 СК РФ).

Следовательно, при покупке жилья в совместную собственность оба супруга имеют право на вычет с возможностью распределить его по договоренности. По умолчанию вычет распределяется в равных долях (по 50%), однако супруги вправе перераспределить его в любой пропорции, вплоть до 100% и 0%, как и произошло в Вашем случае. Доли вычета определяются с помощью предоставления в налоговую инспекцию Заявления о распределении долей, подписанного обоими супругами.

Данная позиция подкрепляется письмами Минфина России от 26.03.2014 N 03-04-05/13204, от 13.09.2013 N 03-04-07/37870, от 10.09.2012 N 03-04-05/7-1099, от 21.02.2012 N 03-04-05/7-203, от 21.02.2012 N 03-04-05/7-202, ФНС России от 18.09.2013 N БС-4-11/16779@.

Важным моментом также является то, что заявление на распределение вычета подается один раз, и в последующем супруги не могут изменить соотношение, в котором будет получаться вычет, в том числе передать остаток вычета другому супругу (Письма Минфина России от 07.09.2012 №03-04-05/7-1090, от 28.08.2012 №03-04-05/7-1012, от 20.07.2012 №03-04-05/9-890, от 18.05.2012 №03-04-05/7-647).

Налоговая инспекция откажет Вашему супругу в получении повторного налогового вычета на квартиру, купленную в общую совместную собственность.

Получить персональную консультацию Анастасии Мальцевой в режиме онлайн очень просто - нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

эксперт по бухучету и налогообложению компании «Гестион»

Специально для Клерк.Ру

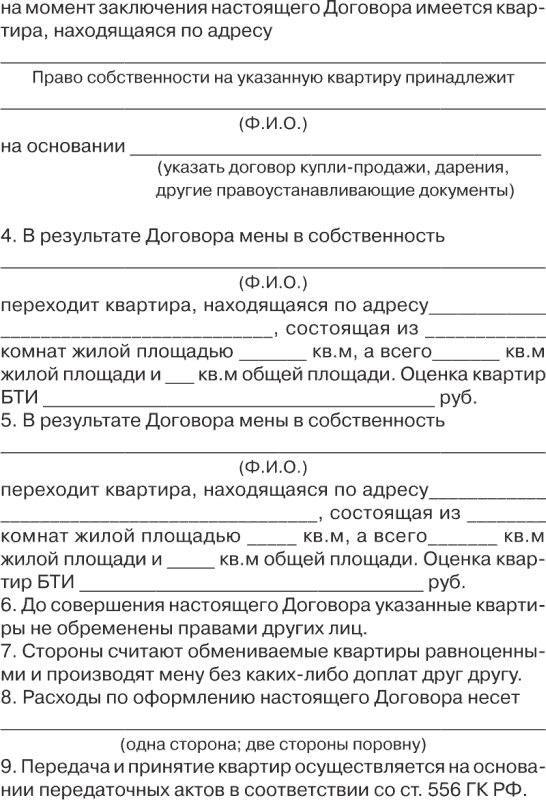

Для того, чтобы рассказать о порядке предоставления имущественного вычета при общей совместной собственности напомним, с 1 января 2014 года были введены в действие поправки в налоговое законодательство (статью 220 НК РФ). Налоговые изменения коснулись и порядка расчета суммы вычета в случае, когда жилье приобретается в общую совместную собственность. Рассмотрим два варианта предоставления вычета.

Вычет для тех граждан, право на вычет у которых возникло до 1 января 2014 года

В отношении имущества, находящегося в общей совместной собственности, налоговый вычет распределяется между совладельцами в соответствии с их письменным заявлением. При этом размеры долей между собой супруги вправе распределить так, как им удобно. Например, муж и жена купили квартиру, жена находится дома и не работает, зарабатывает только муж. В такой ситуации будет лучше, если налоговый вычет супруги распределят в отношении 100% для мужа, 0% для жены. И налоговый вычет будет получать супруг. Обратите внимание, если размер вычета будет распределен для одного из супругов в размере 0%, такой супруг в будущем не теряет возможность (при приобретении следующего объекта недвижимости) вернуть НДФЛ.

Как распределить вычет между супругами, если квартира куплена в кредит?

Сумма расходов на уплату процентов по целевым займам, учитываемая в составе имущественного налогового вычета, распределяется между совладельцами в той же пропорции, что и предельная сумма вычета. Иногда бывает так, что квартира оформлена в общую совместную собственность, а по кредиту платит только один супруг (или супруга), как “делить” проценты? Если жилье было оформлено в законном браке, то совершенно не важно, кто именно из супругов погашает кредит, право на вычет имеет каждый из совладельцев пропорционально тому размеру доли, который определен в заявлении. Заявление о распределении имущественного вычета между супругами составляется в простой письменной форме, не надо его заверять у нотариуса. Без такого заявления, подписанного обоими супругами, имущественный вычет супругу, не поименованному в свидетельстве о государственной регистрации права собственности, предоставлен быть не может.

Образец заявления о распределении имущественного вычета

проживающего по адресу

Мы распределяем имущественный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на территории Российской Федерации объекта недвижимости (указать наименование объекта), расположенного по адресу: ________________________________________________________________ следующим образом:

- ФИО супруга в размере __________________________ (__________________________);

- ФИО супруги в размере ___________________________(восемьсот тысяч руб. 00 коп.).

Дата подписания заявления “___” _______________ 20__ года

__________________ (ФИО супруга)

Дата подписания заявления “___” ______________ 20 ___ года

__________________ (ФИО супруги)

Вычет для граждан, право на вычет у которых при покупке жилья возникло после 1 января 2014 года

Напомним, право на вычет возникает либо с даты оформления свидетельства о праве собственности на объект недвижимости при приобретении жилья на вторичном рынке, либо с даты подписания акта приема-передачи объекта, приобретенного в новостройке.

При приобретении (строительстве) жилого дома в общую совместную собственность размер имущественного вычета теперь не распределяется между совладельцами в соответствии с их долей (долями) собственности, обозначенной в заявлении в пределах 2 млн. рублей на объект. С 01 января 2014 года каждый из супругов при приобретении квартиры в общую совместную собственность вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на приобретение объекта недвижимости, но не более 2 млн. руб. каждый. Например, если супруги приобрели квартиру за 4 млн. руб. на основании заявления о распределении их расходов на приобретение объекта недвижимости каждый из них может получить вычет 2 млн. руб. (распределить таким образом, что один получает вычет 4 млн. руб. а второй - 0, нельзя). Если супруги приобрели квартиру в общую совместную собственность стоимостью 3,5 млн рублей, то в такой ситуации по выбору супругов один может воспользоваться вычетом в 2 млн. рублей, полностью исчерпав свое право, а второй воспользоваться вычетом в оставшиеся 1,5 млн, а остаток вычета в 500 тыс. (2 млн.-1,5 млн) перенести на будущие объекты. Либо же заявить свое право на вычет в любой другой пропорции по своему желанию.

Если объект приобретен с использованием ипотечных средств, то порядок распределения налогового вычета с процентов полностью аналогичен порядку распределения вычета с основной стоимости жилья, описанному выше. То есть налоговый вычет с процентов делится либо также, как и стоимость объекта, либо в любой другой пропорции. Главное помнить об ограничении имущественного вычета с суммы уплаченных процентов в 3 млн. на одного собственника.

Налоговый вычет при приобретении жилья супругами, если в свидетельстве о праве собственности обозначен только один из супругов

Иногда бывает, что по каким-то причинам правоустанавливающие документы оформлены на кого-то одного из супругов. В такой ситуации, если между супругами не заключен брачный договор, и имущество не признается собственностью кого-то одного, такое имущество признается совместной собственностью супругов, и получить налоговый вычет при приобретении такого имущества может каждый собственник в порядке, аналогичном порядку получения вычета с имущества, приобретенного в общую совместную собственность.