Рейтинг: 4.2/5.0 (1920 проголосовавших)

Рейтинг: 4.2/5.0 (1920 проголосовавших)Категория: Бланки/Образцы

После трудных хождений в сети Вы решили разузнать Образец заявления в ИФНС на возврат ндфл — бланк форма 2015 года. Сегодня возможно найти очень много шаблонов. Каким образом найти не устаревший и такой который подходит к имеющейся проблеме. Существуют правила. Найдите автора примера. Квалификация специалиста, который изложил формуляр раскроет свойства образца. Важным станет в какое время он был написан. Устаревшие примеры мало принесут помощи. Принципиальным выясняется вопрос в любом ли регионе можно было применять. Не все, что размещено в справочниках можно использовать везде. Для перестраховки проверьте еще несколько штук по этой теме.

Бухгалтерский учет – весьма сложное и тонкое дело. Непосвященный теряется в огромном количестве документов, справок, путается в специальной терминологии. Часто с этим связан тот факт, что граждане не получают положенные им по закону льготы или денежные возвраты. Если вы решитесь обратиться в ИФНС с просьбой возврата ндфл, вам пригодится образец бланка-заявления на вычет и правила его заполнения. Скачать нужную форму вы также сможете здесь.

Что такое ндфлАббревиатура ндфл расшифровывается как налог на доходы физических лиц. То есть, если вы получаете прибыль от какой-либо деятельности, то в обязательном порядке должны отчислять определенную сумму. Причем источник получения прибыли не имеет никакого значения: это может быть заработная плата, страховые выплаты, доходы от жилья, сданного в аренду, дивиденды от авторских прав и многое другое. Объем выплат варьируется в зависимости от вида деятельности и может составлять 9 %, 12 %, 30 %, 35 %. Стандартный налог, ежемесячно вычитаемый работодателем из нашей зарплаты, равняется 13 %. Однако нередки ситуации, когда его можно вернуть.

В каких ситуациях возвращается ндфл?Существует 4 основных типа налоговых вычетов: стандартные, социальные, профессиональные и имущественные. Рассмотрим каждую группу более подробно.

К стандартным относятся вычеты на себя и на детей. Первые имеют право получить участники и инвалиды войн и вооруженных конфликтов, пострадавшие от аварии на Чернобыльской АЭС. Также на каждого ребенка полагается определенный налоговый вычет.

Оформить это обязан сам работодатель.

Социальными считаются следующие вычеты: пожертвования на благотворительные цели (25 % от ндфл за год), обучение детей за собственный счет, ДМС или траты на здравоохранение (15600), негосударственное или добровольное пенсионное страхование (15600), дополнительные страховые взносы на пенсию (15600). Более подробно вопрос рассматривается в ст. 220 Налогового Кодекса РФ.

Согласно той же статье, продажа имущества или жилья, бывшего в собственности менее 3 лет, позволяет уменьшить налоговую базу на 250000 или 1000000 рублей соответственно.

Как же получить возврат?Если вы все-таки решились на получение возврата ндфл, то смело обращайтесь в ИФНС. При наличии необходимых документов, вы сможете оформить налоговые вычеты за последние 3 года. А теперь рассмотрим самый главный вопрос: какие же документы требуются для налоговой?

В первую очередь, необходима налоговая декларация 3-НДФЛ установленной формы; затем, различные подтверждающие документы в зависимости от ситуации; приготовьте также справку 2-НДФЛ и копию своего ИНН. Для подтверждения вашей личности, необходимы паспорт и его ксерокопия, а также заявление на налоговый вычет. Образец заявления 2015 года, вы можете скачать здесь. После того, как ваш пакет документов будет принят, вы напишете еще одно заявление, с просьбой перечислить средства на ваш счет.

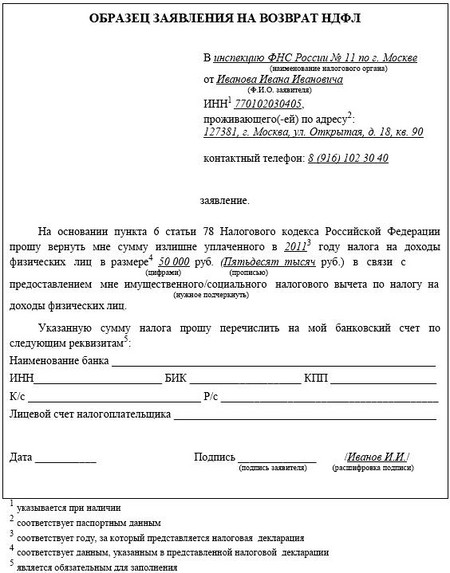

Образец заявления на возврат НДФЛ при имущественном вычете Бланк заявленияЗаявление на возврат НДФЛ при покупке квартиры (скачать бланк ).

Обратите внимание. универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнитьЗаполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте ниже приведенный образец и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ФНС по вашему месту жительства, узнать их можно здесь .

Образец заявленияНиже приведен образец заполнения заявления на возврат НДФЛ при покупке квартиры:

Образец заявления на возврат НДФЛ Перечни документов для получения налоговых вычетов ЗАЯВЛЕНИЕ1 - Указывается при наличии

2 - Соответствует паспортным данным

3 - Соответствует году, за который представляется налоговая декларация

4 - Соответствует данным, указанным в представленной налоговой декларации

5 - Является обязательным для заполнения

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛПунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

налоговый агент обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ. действовавшей в дни нарушения срока возврата;

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

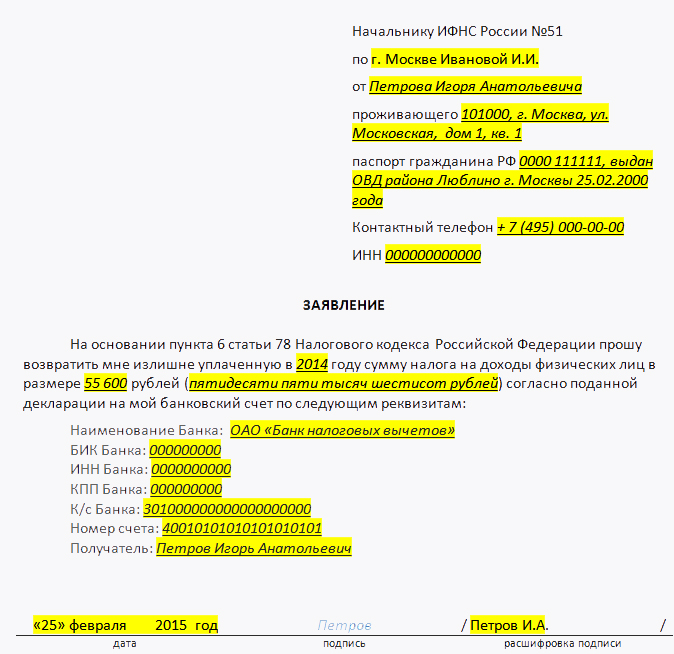

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентомДиректору ООО "Ромашка"

от Иванова Ивана Ивановича

проживающего(-ей) по адресу 1. 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕНа основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь - июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

К/с _________________________ Р/с ____________________________

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛДействия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

Налоговый агент не сможет вернуть НДФЛ, если закончился налоговый период. в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

справку о доходах (форма 2-НДФЛ), которую выдает работодатель - налоговый агент;

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента ).

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ - осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая - обращение в налоговый орган.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Образец заявления в ИФНС на возврат ндфл — бланк, форма 2015 годаБухгалтерский учет – весьма сложное и тонкое дело. Непосвященный теряется в огромном количестве документов, справок, путается в специальной терминологии. Часто с этим связан тот факт, что граждане не получают положенные им по закону льготы или денежные возвраты. Если вы решитесь обратиться в ИФНС с просьбой возврата ндфл, вам пригодится образец бланка-заявления на вычет и правила его заполнения. Скачать нужную форму вы также сможете здесь.

Что такое ндфлАббревиатура ндфл расшифровывается как налог на доходы физических лиц. То есть, если вы получаете прибыль от какой-либо деятельности, то в обязательном порядке должны отчислять определенную сумму. Причем источник получения прибыли не имеет никакого значения: это может быть заработная плата, страховые выплаты, доходы от жилья, сданного в аренду, дивиденды от авторских прав и многое другое. Объем выплат варьируется в зависимости от вида деятельности и может составлять 9 %, 12 %, 30 %, 35 %. Стандартный налог, ежемесячно вычитаемый работодателем из нашей зарплаты, равняется 13 %. Однако нередки ситуации, когда его можно вернуть.

В каких ситуациях возвращается ндфл?Существует 4 основных типа налоговых вычетов: стандартные, социальные, профессиональные и имущественные. Рассмотрим каждую группу более подробно.

К стандартным относятся вычеты на себя и на детей. Первые имеют право получить участники и инвалиды войн и вооруженных конфликтов, пострадавшие от аварии на Чернобыльской АЭС. Также на каждого ребенка полагается определенный налоговый вычет. Оформить это обязан сам работодатель.

Социальными считаются следующие вычеты: пожертвования на благотворительные цели (25 % от ндфл за год), обучение детей за собственный счет, ДМС или траты на здравоохранение (15600), негосударственное или добровольное пенсионное страхование (15600), дополнительные страховые взносы на пенсию (15600). Более подробно вопрос рассматривается в ст. 220 Налогового Кодекса РФ.

Согласно той же статье, продажа имущества или жилья, бывшего в собственности менее 3 лет, позволяет уменьшить налоговую базу на 250000 или 1000000 рублей соответственно.

Как же получить возврат?Если вы все-таки решились на получение возврата ндфл, то смело обращайтесь в ИФНС. При наличии необходимых документов, вы сможете оформить налоговые вычеты за последние 3 года. А теперь рассмотрим самый главный вопрос: какие же документы требуются для налоговой?

В первую очередь, необходима налоговая декларация 3-НДФЛ установленной формы; затем, различные подтверждающие документы в зависимости от ситуации; приготовьте также справку 2-НДФЛ и копию своего ИНН. Для подтверждения вашей личности, необходимы паспорт и его ксерокопия, а также заявление на налоговый вычет. Образец заявления 2015 года, вы можете скачать здесь. После того, как ваш пакет документов будет принят, вы напишете еще одно заявление, с просьбой перечислить средства на ваш счет.

Следующие статьи:Заявление на возврат налога при имущественном вычете - письменное требование к выплате части ранее уплаченного налога на доходы физических лиц.

Такие заявления, как правило, составляются по определенной форме, образцы которой можно найти в сети Интернет. На нашем ресурсе также расположены различные типовые бланки заявления на возврат налога при имущественном вычете. Их можно скачать абсолютно бесплатно внизу страницы или в соответствующем разделе сайта "Образцы документов".

Рассмотрим основные особенности составления такого документа.

Как составить заявление на возврат налога при имущественном вычете

1. Взять типовой бланк и заполнить его по образцу.

Необходимо отразить следующую информацию:

- Данные на заявителя (паспортные, место жительства, номер телефона по которому можно связаться).

- Наименование органа налоговой инспекции, в который подается заявление.

- Краткое описание основания назначения вычета.

- Банковские реквизиты заявителя, куда требуется перечислить вычет.

- Дата и подпись заявителя.

2. Заявление составляется в двух экземплярах, если оно подается в налоговые инстанции с личного приема. При этом, на втором экземпляре ставится отметка о принятии документов.

3. Помимо заявления, в контролирующую вычет инстанцию, необходимо представить оправдательные документы. Как правило, их копии сдаются вместе с заявлением на возврат налога.

Виды возврата налога при имущественном вычете

1. Данная льгота может предоставляться в следующий календарный год, после оплаты покупки недвижимости и уплаты в доход государства налога на доходы. В этом случае заявление подается в налоговую инспекцию по месту жительства.

Подать требование можно и в последующие года. Однако, необходимо осознавать, что рассматриваемый возврат осуществляется только за последние три года.

Поданные документы подлежат проверки представителем налоговой инспекции в течении трех календарных месяцев. Возврат осуществляется после принятие решения о наличии оснований к выплате части уплаченного подоходного налога.

Для перечисления денежных средств отводится не более одного календарного месяца.

2. Налогоплательщик вправе получать рассматриваемый налоговый вычет по месту своей работы. Для этого также требуется подать соответствующее заявление и получить уведомление о предоставлении такого налогового вычета.

При этом, срок проверки поданных заявителем документов уменьшается с трех месяцев до одного календарного месяца. Полученное уведомление сдается в канцелярию организации-работодателя. После учета такого документа, работодатель перестает перечислять в бюджет государства налог на доходы работника, и выплачивает его размер налогоплательщику.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыДокументация для оформления вычета

Для того чтобы получить имущественный вычет в налоговой инспекции единовременно, необходимо предоставить вместе с декларацией 3-НДФЛ (см. Как заполнить декларацию (ндфл3) при покупке квартиры? ) следующие документы:

Полный перечень документов для имущественного вычета в 2015–2016 годах следует уточнять у сотрудников налоговой службы.

Пакет документов, который требуется для получения вычета через налоговую инспекцию, может меняться в зависимости от конкретных обстоятельств приобретения имущества и оформления вычета.

Так, если работник будет оформлять вычет через работодателя, то ему нужно представить работодателю заявление на получение имущественного вычета, оформленного на основании уведомления о подтверждении права на получение налогового вычета, полученного в налоговом органе.

Принятие решения о выплате имущественного вычетаПоданные для подтверждения права на имущественный вычет документы в налоговой инспекции проверяются в течение 3 месяцев.

После принятия положительного решения о возможности получить вычет налогоплательщик пишет заявление, в котором указывает реквизиты для перечисления вычета.

В течение 1 месяца со дня подачи заявления налоговая перечисляет денежные средства.

Единственный нюанс: если размер налогооблагаемого дохода в налоговом периоде был меньше суммы имущественного вычета, то возвращается только сумма реально уплаченных налогов. Оставшаяся сумма будет подлежать выплате в следующем налоговом периоде.

Как получить имущественный вычет у работодателя?

Если вы не хотите ждать окончания налогового периода для получения имущественного вычета, вы можете подать соответствующее заявление работодателю. Но для этого необходимо получить из ФНС уведомление о том, что вы можете получить имущественный вычет.

Для получения уведомления необходимо прийти в налоговую по месту регистрации и написать заявление. которое будет рассматриваться в течение 1 месяца. После принятия положительного решения вы получаете на руки уведомление, идете к работодателю и пишете заявление на предоставление налогового вычета.

После получения всех необходимых бумаг работодатель не будет взыскивать с вас НДФЛ, и, таким образом, ваше право на уменьшение налоговой базы на основании получения имущественного вычета будет реализовано.

Согласно нововведениям с 2014 года, если вы работаете в нескольких местах, вы сможете получить имущественный вычет у всех работодателей.

Когда же можно подавать такое заявление работодателю? В любое время, независимо от окончания/начала налогового периода. Вы можете принести документы даже в сентябре.

Пример расчета сроков возврата налога по имущественному вычету по месту работыРаботник купил квартиру в марте 2015 года и обратился за получением излишне оплаченного налога к работодателю в мае. Соответственно, работодатель должен применить вычет с мая, а не с марта, когда жилье было приобретено в собственность.

В уведомлении, которое работник принес из ФНС, сказано, что он вправе претендовать на имущественный вычет в размере 2 млн руб. Следовательно, возвратная сумма налога составляет 260 000 руб.

Оклад работника составляет 30 тыс. руб. в месяц, налог удерживается в сумме 3 900 руб. в месяц. После получения уведомления из налоговой инспекции работодатель налог удерживать не будет.

Делим возвратную сумму налога по имущественному вычету на сумму ежемесячного НДФЛ (2 600 000 / 3 900) и получаем период (примерно 66 месяцев или 5,5 года), в течение которого работнику будет возвращаться сумма излишне оплаченного налога.

То есть почти до конца 2020 года работник будет получать заработную плату в безналоговом режиме.

Если доход работника будет меняться, будет меняться и сумма ежемесячных выплат в пользу имущественного вычета.

Где лучше оформить вычет?Многим потенциальным заявителям интересно, какой из 2 представленных способов оформления имущественного вычета является наиболее выгодным, простым и удобным. Ответ на этот вопрос весьма неоднозначен.

Срок предоставления выплат

Главным плюсом получения имущественного вычета у работодателя является возможность оформить необходимые операции в значительно более короткий промежуток времени.

Работодатель рассчитывает возвратную сумму долга на основании представленного уведомления и выплачивает его работнику без задержек, что часто происходит в налоговой инспекции.

Если гражданин обратится за вычетом в налоговую, то ему возвратят сумму удержанного НДФЛ за предшествующий год. При получении вычета на работе сотрудник будет получать заработную плату без вычета НДФЛ.

Таким образом, выплаты в налоговой будут носить единовременный характер, а платежи с места работы будут производиться в пользу сотрудника ежемесячно и по частям.

Таким образом, оформить имущественный вычет быстрее и проще по месту работы гражданина. Тем не менее лицо,желающее оформить вычет, не сможет избежать визитов в налоговую инспекцию. Посещать ФНС ему потребуется с целью получения уведомления.

Имущественный налоговый вычет: спорные вопросыОчень часто при возникновении вопросов по поводу получения имущественного вычета граждане долго не могут найти ответы на них.

Давайте разберем несколько нетипичных ситуаций:

1. Если приобретается жилое строение на земельном участке, но без права регистрации проживания, можно ли получить имущественный вычет?

ФНС в своем официальном письме дала четкий ответ: нет. Налогоплательщик имеет право на получение имущественного вычета только при строительстве или покупке жилого дома, комнаты, квартиры или доли в них.

При этом законодатель четко разделяет 2 понятия: «жилое строение» и «жилой дом». Пока жилое строение не будет признано жилым домом, получить вычет нельзя.

2. Если я приобрел квартиру по договору мены, могу ли я получить вычет?

Можете. Но размер вычета согласно Налоговому кодексу не будет превышать 2 млн руб.

Это связано с тем, что Гражданский кодекс применяет к договору мены правила купли-продажи жилой недвижимости. По сути, одна из сторон признается продавцом жилья, которое она должна передать другой стороне, а другая сторона принимает квартиру как покупатель. Таким образом, условия сделки купли-продажи соблюдаются.

3. Если у меня на руках имеется предварительный договор купли-продажи квартиры, могу ли я претендовать на получение вычета?

Нет. Одним из обязательных документов для получения вычета является документ о праве собственности на недвижимость.

Предварительный договор означает, что в будущем стороны заключат основной договор купли-продажи квартиры. Он никоим образом не подтверждает право собственности, и получить вычет только на его основании не представляется возможным.

4. Можно ли учесть все мои расходы на оплату риелторских услуг в сумме фактических затрат на приобретение квартиры?

Нет. Так как согласно ст. 220 Налогового кодекса в расходы на покупку жилья могут быть включены, например, расходы по отделке квартиры или покупке отделочных материалов. А вот оплата риелторских услуг в качестве фактических затрат ФНС не принимается.

5. Я хочу получить имущественный вычет на квартиру, которая была куплена до 01.01.2001. Можно ли это сделать?

Можно. Но в данном случае размер вычета не превысит 600 000 руб. Если ФНС отказывает вам в получении имущественного вычета на данное жилье, то тем самым нарушается ваше право, так как ранее вы не пользовались вычетом по НДФЛ, который предусмотрен ФЗ «О подоходном налоге с физических лиц» от 07.12.1991 № 1998-I. Для получения вычета вам также необходимо подать декларацию 3-НДФЛ и приложить все необходимые документы.

Итоги изменений НК РФ 2015-2016 годаТаким образом, имущественный налоговый вычет в 2015–2016 годах изменений особых не претерпел, и правила, действующие с 2014 года, все еще в силе.

Теперь налогоплательщик вправе претендовать на получение вычета при покупке жилой недвижимости в размере 2 млн руб. а при получении вычета с процентов по займу – 3 млн руб.

Также новшеством является то, что работник может получить вычет у всех работодателей, если имеет несколько официальных мест работы.

Полный перечень документов для имущественного вычета в 2015–2016 годах следует уточнять у сотрудников налоговой службы.

Пакет документов, который требуется для получения вычета через налоговую инспекцию, может меняться в зависимости от конкретных обстоятельств приобретения имущества и оформления вычета.

Так, если работник будет оформлять вычет через работодателя, то ему нужно представить работодателю заявление на получение имущественного вычета, оформленного на основании уведомления о подтверждении права на получение налогового вычета, полученного в налоговом органе.

Далеко не все граждане знают, что при подаче соответствующего заявления, они имеют право вернуть средства, потраченные за налог на основании предоставления того или иного налогового вычета. Однако право на использование налогового вычета, имущественного, в частности, имеют многие. Что означают все эти понятия, и как правильно составлять бумаги на возврат налога при имущественном вычете, мы и расскажем в данном материале.

Далеко не все граждане знают, что при подаче соответствующего заявления, они имеют право вернуть средства, потраченные за налог на основании предоставления того или иного налогового вычета. Однако право на использование налогового вычета, имущественного, в частности, имеют многие. Что означают все эти понятия, и как правильно составлять бумаги на возврат налога при имущественном вычете, мы и расскажем в данном материале.

Итак, согласно Налоговому кодексу РФ, налоговый вычет представляет собой льготу, которая позволяет сократить базу налогообложения на ту или иную сумму, ссылаясь на определенные обстоятельства на основании заявления.

На подачу заявления с просьбой о возвращении налога могут претендовать такие категории граждан. как:

Кроме того, налог может возвращаться при покупке или продаже недвижимости или автомобилей. Возврат предоставляется в виде возвращения подоходного налога по тринадцатипроцентной ставке, который был оплачен в течение года, либо же в виде освобождения от налогообложения целиком при продаже движимого или недвижимого имущества на основании составленного заявления для налогового органа.

Налоговый вычет подразделяется на следующие категории:

Так, чтобы получить стандартный налоговый вычет, следует написать заявление на имя работодателя, приложив к нему нужные документы (свидетельство про рождение ребенка, удостоверение ветерана или Героя Труда, и так далее).

Так, чтобы получить стандартный налоговый вычет, следует написать заявление на имя работодателя, приложив к нему нужные документы (свидетельство про рождение ребенка, удостоверение ветерана или Героя Труда, и так далее).

Несколько другие условия существуют для того, чтобы рассчитывать на социальный вид вычета. При наличии тех или иных обстоятельств в течение года нужно заполнить налоговую декларацию, составить несколько заявлений вместе с подтверждающими документами о расходах и подать все в местный налоговый орган.

Особенности имущественного вычета и его категорииА вот получить данную льготу можно на основании Налогового кодекса РФ соответствующим органом или же работодателем, как в течение года, так и в его начале. Потребуется декларация, заявление и ряд документов.

На имущественный вычет могут рассчитывать граждане при приобретении, продаже или строительстве недвижимого имущества, либо же при уступке прав на имущество.

Имущественный вычет подразделяется на две категории. к первому относят вычет при таких обстоятельствах:

При вычете такой категории льгота предоставляется на основании уплаты 13-ти процентного налога с доходов при продаже:

При данной категории имущественного вычета подоходный налог не возвращается.

Вторая категория имущественного налога может предоставляться при строительстве и покупке жилой недвижимости, куда входят такие категории:

квартиры, дома, комнаты и доли в них;

квартиры, дома, комнаты и доли в них;Имущественный вычет второй категории может давать право на возвращение 13-ти процентного налога при сумме до 26- тысяч рублей и еще в виде суммы, которая составляет тринадцать процентов от уже оплаченных процентов по выданному кредиту.

Основания для предоставления имущественного вычетаИмущественный вычет может быть предоставлен на основании поданной налоговой декларации, а также заявлении о предоставлении вычета и второго заявления о его перечисления.

Чтобы получить возврат средств при приобретении квартиры, необходимо в налоговый орган или по месту работать заполненную декларацию по утвержденной форме 3-НДФЛ, оба заявления и документы, которые подтверждают необходимость получения такой льготы.

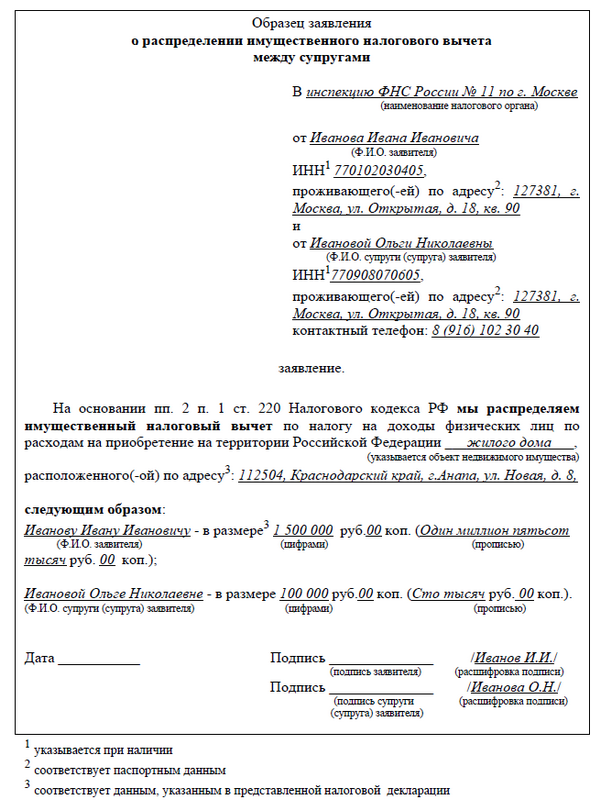

Заявления и особенности их составления Для получения налоговых возвратов обязательно нужно составить два заявления. о которых мы уже упоминали ранее (с просьбой предоставить имущественный налоговый вычет при приобретении имущества и о возврате налога). Также по желанию можно также составить еще одно заявление о распределении льготы между совладельцами имущества, если речь идет о долевом владении.

Для получения налоговых возвратов обязательно нужно составить два заявления. о которых мы уже упоминали ранее (с просьбой предоставить имущественный налоговый вычет при приобретении имущества и о возврате налога). Также по желанию можно также составить еще одно заявление о распределении льготы между совладельцами имущества, если речь идет о долевом владении.

Во всех заявлениях необходимо предоставлять точные данные. Бланки и образцы данных заявлений можно без труда отыскать в Интернете или в налоговом органе, а вот утвержденных бланков в данном случае не существует.

Итак, что же нужно указать в теле каждого из трех заявлений, давайте выясним.

В первом из них нужно в просительной форме указать на необходимость предоставления вам имущественного налогового вычета в связи с тем, что купили квартиру, комнату или их долю. При этом указывается размер вычета, он равен сумме затрат на приобретение жилья, но не может превышать 2 миллиона рублей. То есть, если стоимость квартиры составила 2, 5 миллиона, то в заявлении указывается лишь 2 миллиона рублей, а если полтора миллиона рублей, то сумма указывается целиком.

Во втором заявление следует указать свои платежные реквизиты, куда вам впоследствии будут перечислены средства при излишках уплату подоходного налога. Сумму средств при этом просчитывают на основании поданной декларации. Это составляет 13 процентов от размера суммы с учетом ограничений.

Например, в 2015 вы приобрели жилье стоимостью 2 миллиона рублей и в том же году заплатили подоходный налог в 150 тысяч рублей. Таким образом, вы всего можете рассчитывать на возвращении суммы в размере 260 тысяч, но единоразово, за сам 2015 год только 150 тысяч, остальное же вы сможете получить только в следующем году.

Дополнительное заявление подается при распределении имущества между совладельцами. Оно актуально при приобретении квартирами супругами или другими лицами совместно, при условии, если один из участников сделки отказался от своей доли в пользу второго. Поэтому один получает налоговый вычет в полной мере, а второй не получает ничего.

Итак, мы рассмотрели, что представляет собой налоговый вычет, и в каких случаях его можно вернуть при приобретении недвижимости. Также вы узнали, какие документы и заявления необходимы для его предоставления.

![]() Миронов Алексей Викторович

Миронов Алексей Викторович

Многим известно, что в случае с покупкой (строительством) недвижимости или приобретением земли для собственного хозяйства, часть потраченных средств можно вернуть. При этом данная сумма будет равна размеру подоходного налога, удержанного работодателем в предыдущем году. Помимо налоговой декларации, справки по форме 2-НДФЛ. документов, подтверждающих приобретение и оплату недвижимости, человеку нужно будет еще написать заявление.

Многим известно, что в случае с покупкой (строительством) недвижимости или приобретением земли для собственного хозяйства, часть потраченных средств можно вернуть. При этом данная сумма будет равна размеру подоходного налога, удержанного работодателем в предыдущем году. Помимо налоговой декларации, справки по форме 2-НДФЛ. документов, подтверждающих приобретение и оплату недвижимости, человеку нужно будет еще написать заявление.

Его форму мы предлагаем загрузить по ссылке, приведенной ниже. Обратите внимание, что в этом документе должны быть четко указаны сумма налога, которую надлежит вернуть, а также подробные собственные банковские реквизиты.

(нет голосов, будьте первым)

Поделиться с друзьями:

Образец договора аренды автомобиля

Образец договора аренды автомобиля Чат юристов онлайн

Чат юристов онлайн Образец договора аренды квартиры 2015

Образец договора аренды квартиры 2015Наташа 27.12.2015 23:23

Возврат налога при имущественном вычете — это способ, при помощи которого экономится немалая сумма при покупке жилья. Соответственно отнестись к этому вопросу нужно со всей серьёзностью. Основной составляющей для успешного возврата налога при имущественном вычете является правильно составленное и заполненное заявление. Помимо заявления необходимо предоставить налоговую декларацию, справку по форме 2-НДФЛ и документы, подтверждающие приобретение недвижимости.

Роман 28.12.2015 00:02

Многие вообще не знают не то что как заявление писать на возврат налога при имущественном вычете, а даже то, что часть денег можно вернуть при покупке недвижимости. Я вот например тоже хоть и слышал про такую возможность, но предполагал, что такой возврат части потраченных средств возможен только при покупке квартиры. А получается, что это возможно и при покупке земли и строительстве дома. Интересно только как подтверждать, какие именно строительные материалы на него пошли. Ну и еще важно помнить, что воспользоваться такой привилегией можно будет только раз в жизни. Поэтому не стоит бежать подавать заявление после сравнительно недорогой покупки.

Заявление на имущественный налоговый вычет заполняется после того, как все необходимые документы и налоговая декларация на вычет поданы в налоговую инспекцию и от налоговиков получен положительный ответ. Подробнее о порядке оформления имущественного налогового вычета. Образцы заявления на вычет представлены ниже.

Бланк заявления на налоговый вычет по НДФЛ в случае приобретения (строительства) жилого дома, квартиры или комнаты, в том числе на проценты по жилищному кредиту:В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

ЗаявлениеПрошу в соответствии со статьей 220 НК РФ подтвердить право на получение имущественного налогового вычета по налогу на доходы физических лиц за 2015 год в сумме __________ рублей, израсходованной на приобретение (новое строительство) квартиры, жилого дома, комнаты или ____ доли (долей) квартиры, жилого дома, комнаты, по адресу:

а также в сумме __________ рублей, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным на приобретение (новое строительство) квартиры, жилого дома, комнаты или доли в них, у налогового агента:_______________________________________________________________________

(полное наименование организации, Ф.И.О. индивидуального предпринимателя)

ИНН налогового агента:__________________________________________________

КПП налогового агента:__________________________________________________

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

- договор купли-продажи квартиры (жилого дома, комнаты) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

- акт о передаче квартиры (указываются реквизиты акта);

- свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

- документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

- письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;

Образец заявления на налоговый вычет НДФЛ в части произведенных расходов, направленных на строительство на территории Российской ФедерацииВ Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

ЗаявлениеПрошу в соответствии со статьей 220 НК РФ предоставить имущественный налоговый вычет в части произведенных расходов, направленных на:

- новое строительство на территории Российской Федерации____________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

- приобретение на территории Российской Федерации _______________________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

в сумме _________ руб. ______ коп.

- погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным на новое строительство (приобретение) на территории Российской Федерации указанного объекта, в сумме _________ руб. _______ коп.

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

- договор купли-продажи квартиры (жилого дома) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

- акт о передаче квартиры (указываются реквизиты акта);

- свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

- документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

- письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;