Рейтинг: 4.1/5.0 (1864 проголосовавших)

Рейтинг: 4.1/5.0 (1864 проголосовавших)Категория: Бланки/Образцы

Наиболее распространенным в последнее время способом покупки дорогих вещей, мебели и бытовой техники стал товарный займ, выдаваемый банками, магазинами, иными кредитными организациями, в том числе и физическими лицами.

Некоторым людям проще прибегнуть к помощи товарного займа и приобрести желанную вещь, чем длительное время откладывать покупку, накапливая нужную сумму.

Что такое взять в долг товарамиТоварный займ – это своеобразный кредитный договор, по которому заемщику предоставляются в пользование не денежные средства, а определенные договором товары.

Причем оговаривается не только вид товара, но и его признаки, которые заключаются:

Все основные аспекты, связанные с заключением договора товарного займа регламентируются 42 главой Гражданского Кодекса РФ. носящей название «Заем и кредит» и статьей 822 под названием «Товарный кредит».

В настоящее время товарным кредитом пользуются как обычные люди, например, приобретая дорогостоящую бытовую технику, так и организации, например, покупая горюче – смазочные материалы или строительные материалы.

Большая доля товарных кредитов приходится на муниципальные организации, например, на организации общественного питания, приобретающие необходимые продукты с целью их дальнейшей реализации.

По условиям товарного займа заемщик обязуется возместить стоимость приобретенного товара в течение определенного количества времени, в большинстве случаев не превышающего 1 год.

Товарный кредит является процентным, то есть за использование средств на приобретение того или иного продукта в последствии придется заплатить не только полную его стоимость, но и определенную договором сумму процентов за предоставление рассрочки платежа.

Большое количество кредитных организаций, занимающихся выдачей товарных займов населению, предусматривают процентную ставку в районе 30% годовых.

Особенности договора товарного займаВ отличие от простого кредитного займа, выдаваемого в денежной форме, товарный кредит имеет свои особенности:

Схожесть товарного и денежного займа заключается в следующих аспектах:

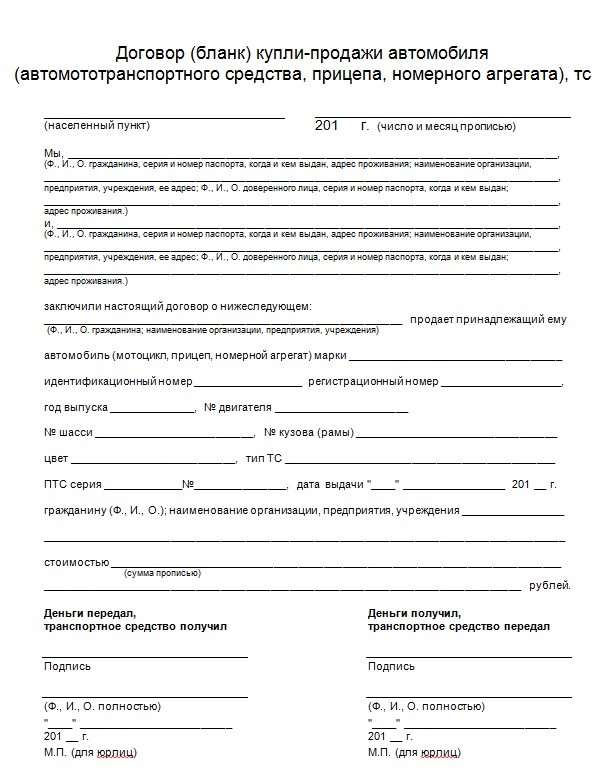

Типовой договор товарного займа выглядит следующим образом:

Следует отметить, что приведенный образец договора заключается между юридическими лицами на получение определенного кредитного товара.

Вернуть заемщик, по условиям договора, должен не эквивалентную денежную сумму, а этот же товар. Но за использование товара в своих целях заемщик обязан заплатить определенное количество денег.

Это только лишь одна из возможных форм договора товарного займа. Другие документы могут значительно отличаться от представленного, но суть договора в любом случае остается одинаковой.

Между физическими лицамиЗаймы физическим лицам, так же как и товарные займы между физическими лицами оформляются при помощи документа установленной формы, а именно договора товарного займа.

Товарный займ, предоставленный одним человеком другому может носить возмездный (за использование предмета, переданного по договору товарного займа, предусматривается определенное вознаграждение) и безвозмездный (беспроцентный) характер.

Эти вопросы обязательно оговариваются сторонами перед заключением договора и конкретно прописываются в документе.

По желанию сторон заемщик, по истечению срока договора займа, может вернуть либо сам заемный товар, либо его оговоренную денежную стоимость.

Перед заключением договора товарного займа физическим лицам рекомендуется получить квалифицированную консультацию, чтобы избежать негативных последствий.

Основные положения процентного договора займа учредителю от ООО, описываются на странице .

Между юридическими лицамиНаиболее часто договор товарного займа заключается именно между юридическими лицами. Например, поставка сырья или оборудования, необходимого для нормальной работы компании.

Товарный договор, заключенный между юридическими лицами должен отображаться в бухгалтерском учете предприятий. В отличие от кредитного договора товарный не освобождает ни заемщика, ни займодавца от уплаты определенных видов налогов, в частности НДС и налога на прибыль.

Документ может быть заключен при полном согласии сторон со всеми пунктами и важнейшими моментами товарного договора.

Между физическим и юридическим лицомДоговор товарного займа может быть заключен не только между людьми или организациями, но и между физическим и юридическим лицом.

Например, предприятие берет взаймы у физического лица определенные материалы, требующиеся для бесперебойной работы последнего. В силу каких-то обстоятельств необходимые комплектующие не были доставлены вовремя.

Между физическим и юридическим лицом оформляется договор займа на нужные товары. Физлицо получает доход от предоставления материалов, получая при этом определенную выгоду, а предприятие продолжает работать и выпускать свою продукцию. Таким образом, все стороны договора товарного займа получают желаемое.

Возврат долгаУсловия по возврату товарного займа полностью оговариваются в соответствующем документе.

По желанию сторон возврат заемного имущества может быть произведен:

Сроки возврата имущества или денег оговариваются на стадии заключения товарного договора. Если этот момент был по каким-либо причинам упущен, то заемщик должен погасить товарный займ в течение 30 дней с момента предъявления займодавцем соответствующего требования, оформленного в письменном виде.

Если имущество или денежная сумма не была возвращена в указанный срок или возвращена, но в ненадлежащем виде, то на заемщика могут быть наложены штрафные санкции определенной величины или в виде пени, начисляемых в процентном соотношении от рыночной стоимости указанного товара.

Желательно, при заключении договора займа, уделить внимание и сроку возврата товара, и размеру неустойки в случае неисполнения заемщиком своих обязательств. Эти аспекты позволят максимально снизить риски обеим сторонам, заключившим между собой товарный займ.

Заемщик может обезопасить себя конкретным сроком возврата займа (в этом случае займодавец не вправе требовать возврата имущества ранее указанного срока).

А займодавец подстрахуется начислением определенного размера неустойки, если заемщик не возвратит товар в нужное время.

Все споры, связанные с договорами товарного займа решаются в судебных органах.

Советы по заключению сделкиПри заключении договора товарного займа особое внимание надо уделить:

При получении товара и его возврате надо уделить особое внимание качеству продукции. Желательно дополнительно составить документ (это может быть простейшая расписка) о том, что качество передаваемого товара соответствует всем требованиям и нормам, существующим в определенном субъекте РФ.

Большое внимание при заключении договора товарного займа отводится способу упаковки товара и условиям его транспортировки.

Если договор предусмотрено, что переданный товар должен быть возвращен займодавцу в поставленной упаковке, то заемщик обязан сохранять тару товара в надлежащем виде в течение всего срока действия договора товарного займа.

В рамках договора займа может быть предусмотрено наличие сопутствующих документов, например, передача товара, по желанию сторон может быть оформлена товарной накладной.

Не стоит пренебрегать составлением дополнительных документов. Каждая бумага может служить дополнительным доказательством, если возникнут споры по условиям договора, которые придется решать в суде.

Как и любой кредитный договор, договор товарного займа заключается в двух экземплярах (документ должен быть у заемщика и займодавца). Желательно, чтобы договор был заверен нотариусом, но это не является обязательным условием.

В основу договора товарного займа ложатся длительные переговоры между сторонами и полное согласие последних со всеми пунктами подписываемого документа. Если одна из сторон с чем-то не согласна, то документ не может быть оформлен надлежащим образом.

В случае наступления непредвиденных обстоятельств договор товарного займа может быть исправлен при помощи дополнительных соглашений.

Законодательство о товарном займеВсе отношения между физическими и юридическими лицами, проживающими или зарегистрированными на территории Российской Федерации, регламентируются Гражданским Кодексом РФ.

42 глава указанного документа определяет понятия займа и кредита, и дает пояснения к заключению указанных договоров.

Статья 822 определяет понятие товарного кредита. Все договора товарного кредита, заключаемые между субъектами РФ должны основываться именно на этом документе.

Кроме указанных статей на заключение договора товарного займа распространяются правила договоров «купли – продажи» (глава № 30 ГК РФ), где регламентируются требования к передаваемому товару.

При заключении договора товарного займа важно учесть все нюансы и достичь полного соглашения, что позволит избежать лишних споров и судебных разбирательств. Договор должен быть составлен по всем правилам и полностью соответствовать Гражданскому Кодексу РФ.

Какие МФО предоставляют займы онлайн на карту круглосуточно по всей России, смотрите в таблице .

Как получить микрозайм онлайн на карту с плохой кредитной историей, читайте здесь .

Видео: совет юриста — договор займа

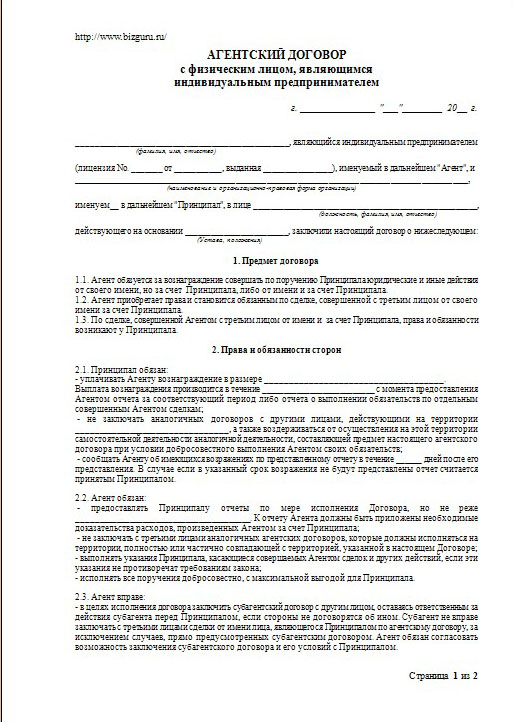

Согласно действующему законодательству (Глава 52 ГК РФ) агентский договор – это сделка, по которой одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала.

В роли принципала индивидуальный предприниматель может выступать в случае, когда ему удобнее и выгоднее воспользоваться услугами посредников для реализации собственной или импортируемой продукции, чем нанимать сотрудников для осуществления дополнительных продаж, анализа рынка, экспедиции и доставки грузов и пр.

Однако в малом бизнесе наиболее распространена ситуация, когда предприниматель заключает с какой-либо компанией агентский договор с физическим лицом, являющимся индивидуальным предпринимателем. т.е. выступает посредником.

Кроме того, индивидуальный предприниматель может взять на себя не только обязанность продажи продукции фирмы, но и предложить свои услуги в зависимости от направления деятельности. например, проведение рыночного исследования или рекламной компании, - это хорошая возможность для малого бизнеса заявить о себе и получить заказ на постоянной основе.

При составлении агентского договора с физическим лицом важно максимально четко обозначать его предмет: будь то конкретные действия агента по продаже продукции, юридические или иные услуги, сдача имущества фирмы в аренду и пр. Особое внимание следует уделить, если в предмете договора фигурируют сложная техника, комплектующие, запчасти и пр.

Если в агентском договоре с физ. лицом не прописаны конкретные полномочия агента, то соответственно он может действовать без каких-либо ограничений со стороны принципала .

При заключении агентского договора с физическим лицом есть два варианта определения статуса агента и, следовательно, сферы его ответственности. Агент может действовать от имени принципала. возлагая ответственность по всем сделкам на заказчика, а может действовать самостоятельно. В агентском договоре с физическим лицом возможно предусмотреть, какие сделки от чьего имени будут осуществляться, помните, что в том числе и от этих условий будет зависеть размер вознаграждения агента .

Например, в качестве дополнительных ограничений к агенту принципал может выдвинуть требование обращаться с коммерческими предложениями к заказчикам только с его письменного согласия. Соглашаться или нет на подобные условия – дело предпринимателя.

Так или иначе агент несет ответственность за все свои действия, поэтому важно установить форму отчетности и периодичность информирования принципала .

Тоже самое касается и режима оплаты услуг агента, и регулярности таких платежей .

Как правило, к отчету прилагается список произведенных агентов расходом, поэтому в самом агентском договоре с физическим лицом необходимо оговорить, какие услуги будут покрываться данным документов, а какие – нет. Определив в договоре сроки выставления принципалом возражений. агент обезопасит себя от возможных внезапных недовольств и задержек в оплате своих услуг.

Для обеих сторон может оказаться интересен пункт агентского договора о взаимном ограничении прав по заключению аналогичных сделок с другими принципалами и с другими агентами при совпадении определенных условий, например, продукции, территории деятельности и пр. Однако важно иметь в виду, что пункт договора о ограничении круга заказчиков агента будет призван ничтожным.

Одним из прав агента является возможность заключения субагентского договора для реализации основных задач сделки, однако в договоре может быть прописано и противное, если подобные условия неприемлемы для принципала.

Что касается налогообложения подобных сделок. то тут все просто: налогооблагаемой базой для агента является сумма полученного вознаграждения, а принципал учитывает расходы на оплату услуг агента в составе прочих связанных с производством и реализацией товаров и услуг. Не стоит избегать агентских соглашений, т.к. они очень удобны для предпринимателей и фирм часто прибегающим к помощи посредников. Их основное преимущество заключается в том, что предметом договора может быть практически любой товар или услуга .

Файлы для скачивания

Не физлицу, а как физлицо:

Доходом поверенного, комиссионера и агента является вознаграждение за услуги, оказываемые ими доверителю, комитенту или принципалу. Это положение распространяется и на индивидуальных предпринимателей, оказывающих услуги по договорам поручения, комиссии или агентским договорам, поскольку предпринимательская деятельность индивидуальных предпринимателей, как и предпринимательская деятельность организаций, регулируется гражданским законодательством (п. 3 ст. 23 ГК РФ).

Доходы, полученные индивидуальным предпринимателем от осуществления посреднической деятельности, облагаются налогом на доходы физических лиц в обычном порядке, предусмотренном главой 23 Налогового кодекса РФ, то есть по ставке 13 процентов.

Наверное, такой агентский договор подойдет мне для заключения его с физ. лицом, сдающим мне на реализацию свои работы (рукоделие, творческие работы, хенд-мейд). У меня магазин розничной торговли (я ИП на патенте) товарами для творчества. И вот продаю и сами работы авторов. Нужно ли что-то еще?

Да, или этот, или одна из разновидностей договора подряда. Например, договор комиссии.

Юридическое лицо вправе купить у физического лица необходимые предметы, поскольку ни налоговое, ни гражданское законодательство не устанавливают каких-либо ограничений на совершение сделок с гражданами. Также сделка не несет налоговых рисков, если у покупателя будут все необходимые, подтверждающие расходы документы.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

Статья:Покупка товаров у населения

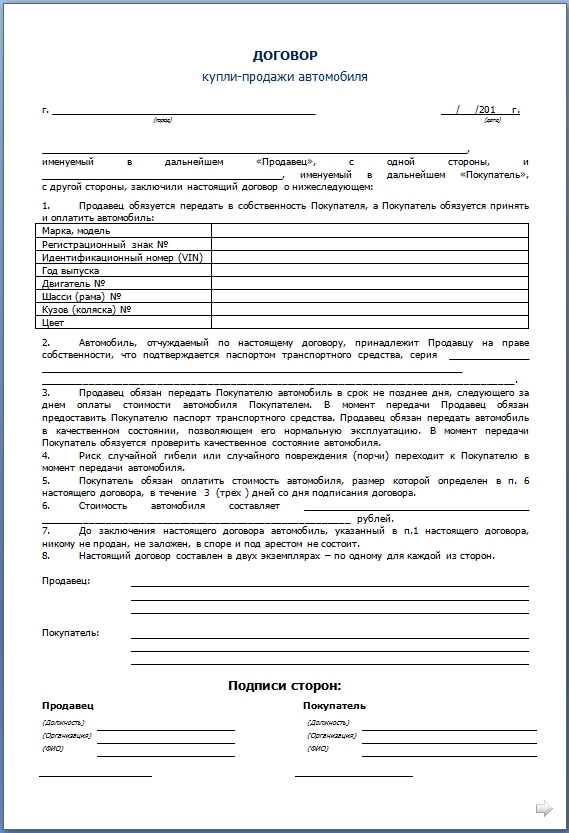

При покупке товаров у физических лиц, не зарегистрированных в качестве предпринимателей, нужно заключить договор купли-продажи в письменной форме. В качестве реквизитов продавца указываются фамилия, имя, отчество физического лица, наименование и реквизиты документа, удостоверяющего личность, место жительства, ИНН (если таковой имеется), данные банковского счета (в случае безналичного расчета).

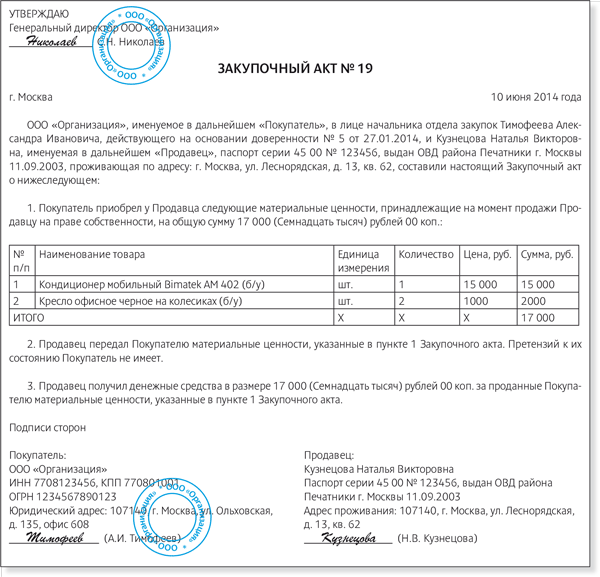

Факт передачи товаров физлицами подтверждается оформлением закупочного акта по форме № ОП-5. утвержденной постановлением Госкомстата России от 25.12.98 № 132. Также коммерсант может использовать самостоятельно разработанный акт, содержащий все необходимые реквизиты, предусмотренные Федеральным законом от 21.11.96 № 129-ФЗ. Однако использование унифицированной формы позволит избежать возникновения разногласий с проверяющими. Оформление указанного акта докажет реальность понесенных предпринимателем расходов (постановление ФАС Восточно-Сибирского округа от 15.12.2010 № А78-7669/2009 ), несмотря на то что при расчете налога по УСН он их не учитывает. Как видно, ни о товарных, ни о кассовых чеках здесь речь не идет. Отсюда вывод, что индивидуальный предприниматель вправе покупать за наличные товар без товарных и кассовых чеков и продавать его по безналу.

Статья:Принять товар от учредителя без документов можно, оформив это как покупку у физического лица

Унифицированная форма закупочного акта № ОП-5 утверждена постановлением Госкомстата России от 25 декабря 1998 г. № 132. Однако данный бланк предназначен только для покупки у граждан сельскохозяйственных продуктов.

В случае если организация закупает другие товары, ей следует самостоятельно разработать форму акта закупки. Проще всего взять за основу закупочный акт по форме № ОП-5. При этом важно помнить, что документ должен содержать все обязательные реквизиты, которые установлены пунктом 2 статьи 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете». Помимо обязательных реквизитов в акте следует указать информацию о гражданине, у которого покупают товар (паспортные данные, ИНН). И предусмотреть графу, где это физическое лицо распишется при получении денег за проданный товар.

Только если акт будет соответствовать всем установленным требованиям, компания может принять на учет полученный товар.

Следует иметь в виду, что при покупке товара у учредителя цена этой сделки наверняка попадет под контроль налоговиков (п. 2 ст. 40 НК РФ ). Поэтому необходимо, чтобы цена товара соответствовала рыночному уровню.

Отметим, что, приобретая товар у физлица, организация не становится налоговым агентом. То есть удерживать налог с дохода учредителя и подавать в ИФНС сведения об этом доходе вам не нужно. В данной ситуации гражданин обязан самостоятельно отчитаться по НДФЛ (подп. 2 п. 1. п. 2 и 3 ст. 228 НК РФ).

Статья:При покупке имущества у физического лица НДФЛ удерживать не нужно

Письмо Минфина России от 07.12.2011 № 03-04-06/3-339

Если организация приобретает у физического лица принадлежащее ему имущество, она не должна удерживать из его доходов и перечислять в бюджет НДФЛ. В данном случае исчисляет налог и уплачивает его в бюджет сам продавец имущества. Такое разъяснение дал Минфин России в своем письме. Вообще организации, выплачивающие доходы физическим лицам, должны выполнять обязанности налоговых агентов и удерживать налог (п. 1 ст. 226 НК РФ ). Однако из этого правила есть исключения. Так, в подпункте 2 пункта 1 статьи 228 НК РФ сказано, что физические лица, получающие доход от продажи имущества, принадлежащего им на праве собственности, платят НДФЛ самостоятельно.

Статья:Акт, который подтвердит затраты на покупку товаров у «физиков»

Почему этот документ важен: Без акта налоговики не признают расходы на приобретение товара.

В чем часто ошибаются: Покупают товар, не оформляя никаких документов. Либо отражают в них не все реквизиты, определенные законом.

Когда потребуется документ: Если ваша компания на «упрощенке»

Использовать приведенный нами образец закупочного акта могут как компании на общем режиме, так и применяющие упрощенную систему.

Допустим, вы решили купить имущество за наличный расчет у человека, который не зарегистрирован как предприниматель. Чтобы учесть расходы в целях налогообложения прибыли, их нужно документально подтвердить. Для этого можно самим разработать специальный документ. Например, закупочный акт.

По каким правилам составлять закупочный акт

Вообще, покупая продукты питания у граждан, можно воспользоваться типовой формой ОП -5 «Закупочный акт». которая утвержденапостановлением Госкомстата России от 25 декабря 1998 г. № 132. Ее в обязательном порядке применяют компании, оказывающие услуги общественного питания, для закупки продуктов у населения. Этот документ составляет представитель организации в двух экземплярах в тот момент, когда закупает у населения сельхозпродукты. Подписывают его представитель компании и продавец. Затем его утверждает руководитель организации. Один экземпляр закупочного акта передается продавцу, второй остается у покупателя.

В то же время, если компания приобретает не продукты, а другие товары, удобнее разработать свою форму акта. Главное, чтобы там были все реквизиты, которые предусмотрены статьей 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (см. врез ниже). Компании общепита также могут использовать собственную форму акта, когда они покупают не продукты, а другие товары.

Реквизиты, которые обязательно должны быть в закупочном акте

1. Наименование документа.

2. Дата составления.

3. Наименование организации, от имени которой составлен закупочный акт.

4. Содержание хозяйственной операции (покупка за наличный расчет).

5. Измерители хозяйственной операции в натуральном и денежном выражении.

6. Наименование должности сотрудника, купившего товар, а также фамилия, имя, отчество продавца и его паспортные данные.

7. Личные подписи сторон.

Старший менеджер по закупкам ООО «Три медведя» А.Н. Волков приобрел для работы в компании бывший в употреблении ноутбук Fujitsu Siemens AMILO Pro V2065 у гражданина С. С. Лисицына за 10 000 руб. Предварительно он взял деньги в кассе организации под отчет. Закупочный акт Волков заполнил так, как показано ниже.

Как отразить закупку в бухучете

Сотрудник должен представить авансовый отчет о деньгах, потраченных на покупку. Приобретенный товар компания приходует по дебету соответствующего счета. Если это материалы, то на счет 10. Если товар приобретен для перепродажи, то на счет 41. А если вы приобрели основное средство, то учтите затраты на его приобретение на счете 08. По кредиту покупку, как правило, отражают на счете 71. Поскольку сотрудник обычно закупает товар, потратив средства, которые он взял в кассе компании под отчет.

Обратите внимание: заплатить наличными гражданину, который не выступает предпринимателем, можно любую сумму. Ограничение в 100 000 руб. по одному договору, которое установлено указанием Банка России от 20 июня 2007 г. № 1843-У. в этом случае не действует.

Как учесть покупку при расчете налогов и взносов

Расходы на покупку в целях налогообложения прибыли учитывают в обычном порядке. То есть как материальные расходы, либо как затраты на приобретение товара, или путем амортизации.

Удерживать НДФЛ с доходов продавца не нужно.

Удерживать НДФЛ с доходов продавца не нужно. Он сам задекларирует доход, если это необходимо по закону сделать (ст. 217. 228 Налогового кодекса РФ). Компания в этом случае не является налоговым агентом (ст. 24 Налогового кодекса РФ ). А значит, не придется подавать сведения в инспекцию о доходах продавца (ст. 230 Налогового кодекса РФ ).

Платить страховые взносы во внебюджетные фонды с дохода продавца тоже не надо (ч. 1. 3 ст. 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ, ст. 20.1 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Статья:Закупка овощей и меда у населения

Если торговая фирма практикует закупку выращенной продукции у населения, следует иметь в виду, что с нового года при соблюдении ряда условий доход физлица от продажи продукции не будет облагаться НДФЛ. Подробнее об этом и действующих нормах – в статье.

Документальное оформление купли-продажи

С гражданином, у которого организация покупает продукцию, ей нужно заключить договор купли-продажи. В нем должны быть указаны фамилия, имя, отчество физического лица, наименование и реквизиты документа, удостоверяющего его личность (паспорта), адрес места проживания, ИНН, данные банковского счета (в случае безналичного расчета).

Как следует из Методических рекомендаций по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденных письмом Роскомторга от 10 июля 1996 г. № 1-794/32-5. закупка товаров у физических лиц должна оформляться закупочным актом. Его унифицированная форма № ОП-5 утверждена постановлением Госкомстата России от 25 декабря 1998 г. № 132. Но она предназначена только для организаций общепита. Хотя этой формой могут воспользоваться и торговые фирмы. А могут – разработать свою форму, предусмотрев в ней все необходимые реквизиты, установленные пунктом 2 статьи 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», такие как:

Закупочный акт составляется в двух экземплярах (оба подписываются работником организации, закупающим продукты, и продавцом). Один экземпляр остается у продавца (физлица), другой у организации. При этом к акту должны прилагаться справка о принадлежности реализуемой продукции физическому лицу и заключение ветнадзора о ее доброкачественности.

Бухгалтерский учет операций

Для приобретения продукции ответственное лицо получает аванс из кассы организации и после закупки представляет авансовый отчет об использовании выданных сумм с приложением закупочного акта и копии накладной о сдаче продукции. Расчеты с физическим лицом (продавцом) также могут производиться непосредственно из кассы организации по расходному кассовому ордеру. Учет закупленных продуктов ведется по закупочным ценам на счете 41 «Товары».

Разница между продажной и закупочной ценой относится в кредит счета 42 «Торговая наценка» (при розничных продажах). Расчеты с населением отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Особенности исчисления НДС

Продавец-физлицо не является плательщиком НДС, соответственно при реализации своей продукции он не выставляет покупателю (торговой фирме) счет-фактуру. Поэтому организация, купившая у него продукцию, не сможет принять к вычету «входной» НДС.

А как исчислить данный налог при последующей продаже закупленной продукции? Пункт 4 статьи 154 Налогового кодекса РФ предусматривает, что при реализации сельскохозяйственной продукции и продуктов ее переработки, закупленных у физических лиц, налоговая база определяется как разница между продажной ценой (с учетом налога) и ценой приобретения. При этом сумма налога определяется расчетным методом по ставке 10/110 или 18/118.* Правда, такой порядок действует лишь в отношении продукции, которая содержится в Перечне. утвержденном постановлением Правительства РФ от 16 мая 2001 г. № 383. В частности, в него включены:

Следует обратить внимание, что данный перечень является исчерпывающим. Это значит, что в случае приобретения у физического лица уже переработанных продуктов при их реализации организации придется определять налоговую базу по НДС в общем порядке. То есть налог будет исчисляться с полной стоимости реализуемой продукции (письмо Минфина России от 26 января 2005 г. № 03-04-04/01 ). Аналогичный порядок определения налоговой базы действует и в случае продажи продукции, закупленной у физлиц, но предварительно переработанной самой организацией (письмо Минфина России от 27 апреля 2002 г. № 04-03-11/17 ).

Есть и другое мнение, в соответствии с которым при реализации продуктов переработки сельскохозяйственной продукции НДС можно исчислять с межценовой разницы (постановления ФАС Уральского округа от 8 мая 2009 г. № Ф09-2751/09-С2. ФАС Северо-Кавказского округа от 16 января 2007 г. № Ф08-6441/06-2826А ).

Нужно ли удерживать НДФЛ

Подпунктом 2 пункта 1 статьи 228 Налогового кодекса РФ установлено, что физические лица самостоятельно исчисляют и уплачивают налог исходя из сумм, полученных от продажи собственного имущества. Таким образом, торговая организация (покупатель) в данной ситуации не является налоговым агентом.*

Что касается самих физлиц, они освобождены от уплаты НДФЛ с доходов, полученных от продажи продукции животноводства, растениеводства, цветоводства и пчеловодства (п. 13 ст. 217 Налогового кодекса РФ ). Однако при этом у физического лица должен быть документ, выданный органом местного самоуправления, правлением садового, садово-огородного товариществ, который подтверждает, что продаваемая продукция произведена на принадлежащем ему или членам его семьи земельном участке.

В соответствии с Федеральным законом от 21 июня 2011 г. № 147-ФЗ с нового года доход от продажи продукции не будет облагаться НДФЛ, если продукция выращена без привлечения наемных работников и если площадь земельного участка физлица не более 0,5 гектара (в регионах площадь может быть увеличена до 2,5 гектара).

Кроме того, от налогообложения освобождаются доходы, получаемые от реализации заготовленных физическими лицами дикорастущих плодов, ягод, орехов, грибов и других лесных ресурсов, пригодных для употребления в пищу (п. 15 ст. 217 Налогового кодекса РФ ).

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Добавлено в закладки: 0

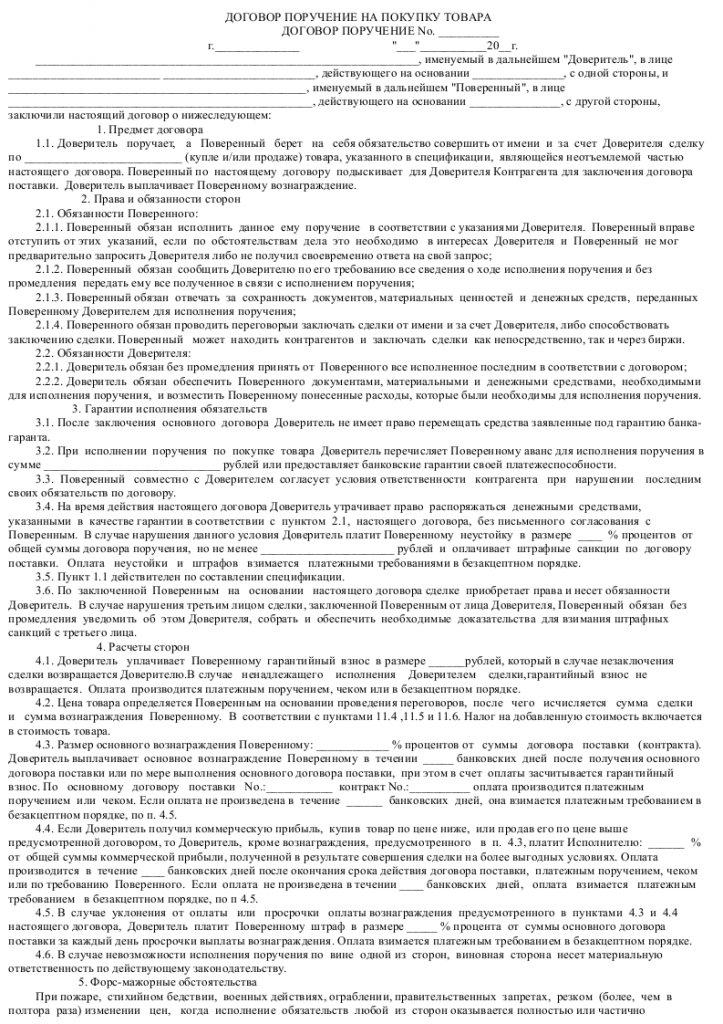

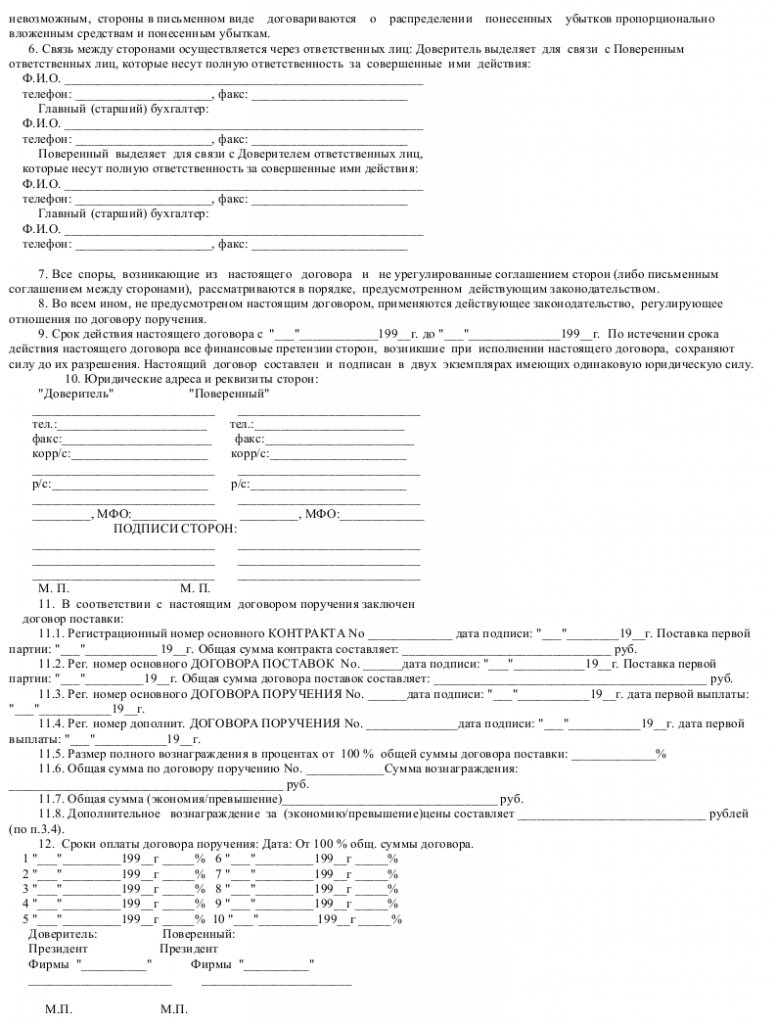

Особенности договора поручения повлияли на его широкое применение в общегражданском обороте и в коммерческой практике. Особенную распорстраненость имеют договоры поручения покупки товара. Граждане и юридические лица достаточно часто поручают друг другу провести сделки купли-продажи, получить причитающиеся им платежи и др.

Самым распространенным видом договора поручения, как уже говорилось, является договор поручения на продажу товара и договор поручения покупки товара для доверителя.

Договор поручения покупки товара включает в себя достаточно широкие возможности для исполнения поручения доверителя. Наименование товара, количество, стоимость, комплектность и другие характеристики товара стороны определяют в содержании договора поручения покупки товара, либо в приложениях к нему (спецификация товара, ассортимент товара). Также характеристики товара могут быть указаны в дополнительных приложениях к бланку договора поручения покупки товара.

Образец договора поручения на покупку товаров

Скачать образец договора поручения на покупку товаров в формате .doc

Скачать образец договора поручения на покупку товаров в формате .doc

Договор аренды квартиры

Договор дарения автомобиля

Договор на куплю-продажу квартиры

Договор подряда возмездного оказания услуг

Договор дарения доли квартиры

Договор дарения (квартиры после смерти)

Договор дарения имущества

Договор дарения денежных средств

Договор дарения дома

Договор дарения земельного участка

Договор дарения квартиры

Договор аренды нежилого помещения

Договор аренды жилого помещения

Договор социального найма жилого помещения

Договор найма квартиры

Договор строительного подряда

Договор аренды земельного участка

Договор безвозмездного пользования нежилым помещением

Договор безвозмездного пользования жилым помещением

Договор аренды оборудования

Договор аренды комнаты

Договор аренды гаража

Агентский договор на оказание услуг

Договор безвозмездного пользования имуществом

Договор доверительного управления имуществом

Договор о полной материальной ответственности

Договор ответственного хранения

Договор займа между физическими лицами

Договор беспроцентного займа

Договор поставки оборудования

Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России. На сайте собраны лучшие бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Копирование страницы, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Подпишитесь на наши новостиСпасибо за ваше сообщение. В ближайшее время мы исправим ошибку.