Рейтинг: 4.0/5.0 (1842 проголосовавших)

Рейтинг: 4.0/5.0 (1842 проголосовавших)Категория: Бланки/Образцы

Имущественный вычет на приобретение жилья равен 2 миллионам рублей. Еще до 3 миллионов можно возместить с процентов, уплаченных по ипотеке или другим жилищным займам и кредитам. Таким образом, за счет вычетов получить назад можно до 650 000 рублей:

Правда, чтобы получить всю указанную сумму, прежде нужно уплатить ее в бюджет в качестве НДФЛ с доходов. Ведь возвращают только тот налог, который был фактически уплачен.

Возврат НДФЛ при покупке квартиры можно получить:

Перечень подтверждающих вычет документов можно найти в этом материале .

А составить заявление на возврат поможет наша статья .

О том, как написать заявление и получить уведомление, узнайте из этой статьи .

Каждый из указанных способов имеет свои преимущества и недостатки. Первый более ощутим, т. к. позволяет разом вернуть годовой налог, получив деньги на счет. Второй дает возможность начать получать вычет раньше, уже среди года, в котором возникло право на него.

О том, можно ли вернуть НДФЛ, удержанный до подачи уведомления работодателю, читайте здесь .

В ней собраны ответы на самые разные вопросы из практики применения имущественных вычетов, в том числе спорные и неоднозначные.

НДФЛ при продаже квартиры — как уменьшить налог к уплатеДоход от продажи любого имущества, жилья в том числе, требует уплаты НДФЛ. Квартиры — имущество дорогостоящее. Поэтому 13% от вырученной за него суммы могут ощутимо ударить по карману налогоплательщика. Несколько сгладить этот удар, а иногда и вовсе обнулить налог помогает второй имущественный вычет.

Так, при продаже квартиры облагаемый доход можно уменьшить:

Подробнее об условиях и порядке получения данного вычета узнайте из этой публикации .

Если деньги за квартиру вы получили сразу, рассчитать размер вычета особого труда не составит. Он тоже применяется сразу ко всему доходу в полной сумме. А если с покупателем есть соглашение о рассрочке?

Рекомендации по вычету для такой ситуации со ссылкой на авторитетный источник — ФНС — есть в данной заметке нашего сайта.

Налоговым кодексом предусмотрен случай, когда платить НДФЛ со стоимости проданного жилья не нужно. Условие — определенный срок владения квартирой. Ранее он составлял 3 года, но с 2016-го изменился.

Каков этот срок теперь и как применять новый критерий, читайте здесь .

А о других важных изменениях, которые не так давно коснулись данного вычета, вам расскажет эта статья .

Нет сомнений в том, что государство заботится о своем населении, и одним из доказательство этого факта является имущественный вычет – сумма, которая удерживается со стоимости объекта недвижимости и возвращается в карман налогоплательщика.

Таким образом государство возвращает часть уплаченных гражданином налогов при покупке квартиры или другой недвижимости, за счет чего снижается стоимость покупки.

У этой медали есть и другая сторона – получение вычета доступно не всем категориям граждан.

Так, воспользоваться возможностью могут только физические лица, которые имеют официальный заработок и уплачивают НДФЛ.

Налоговый вычетНа 2016 год налоговый вычет представляет собой 13% суммы от стоимости недвижимого имущества, но не более 260 тысяч рублей при покупке объекта недвижимости за свой счет.

При этом учитываются налоги за прошедшие три года.

Если недвижимость приобретается в ипотеку, налогоплательщик имеет право получить вычет в размере до 390 тысяч рублей.

Также он получает возможность за счет налогового вычета погасить проценту по кредиту на покупку недвижимости.

ЗаконВопросы предоставления вычета регулируются статьей 220 Налогового кодекса РФ.

В связи с принятием новых законов в январе 2014 года в отношении налогового вычета появились определенные изменения, которые разделили налогоплательщиков на два лагеря:

Возращенная сумма подоходного налога может быть получена как собственником квартиры, так и супругом (супругой) собственника, если покупка недвижимости была зафиксирована в браке.

Родитель может получить сумму за своего несовершеннолетнего ребенка в том случае, если до этого родитель не принимал участия в получении вычета.

Кому положено?Как уже было сказано ранее, право на получение подоходного вычета из стоимости объекта недвижимости есть не у всех.

Им могут воспользоваться лишь следующие категории граждан:

Пенсионеры, которые не имеют официального дохода, не могут получить вычет из стоимости недвижимости.

Также этим правом не обладают индивидуальные предприниматели, взаимозависимые и юридические лица, люди без официального заработка, а также безработные.

Порядок оформленияПолучение подоходного вычета может осуществляться:

Первый метод более популярен среди населения и позволяет напрямую получить сумму за несколько лет сразу, тогда как при обращении к работодателю, 13% возвращаются не на прямую, а прибавляются к зарплате.

Именно по этой причине здесь будет рассмотрен надежный способ через налоговую инспекцию.

В общем плане порядок необходимых действий выглядит следующим образом:

Далее необходимо подождать, пока инспекция примет решение и уведомит вас о нем.

Как сделать расчет?Рассчитать сумму. которая будет получена в качестве подоходного вычета, достаточно просто.

Для этого необходимо воспользоваться небольшой формулой:

Сумма вычета = (Стоимость недвижимости в рублях – 2 млн. рублей) * 13%

При этом максимальная сумма при покупке за свой счет составит 260 тыс. рублей. Так вы сможете примерно представить, сколько денег вам будет возвращено.

Вы можете не волноваться за точность расчетов, так как в налоговой инспекции к подсчетам относятся особенно трепетно.

Как возвращается налоговый вычет при покупке квартиры в ипотеку? Узнайте тут .

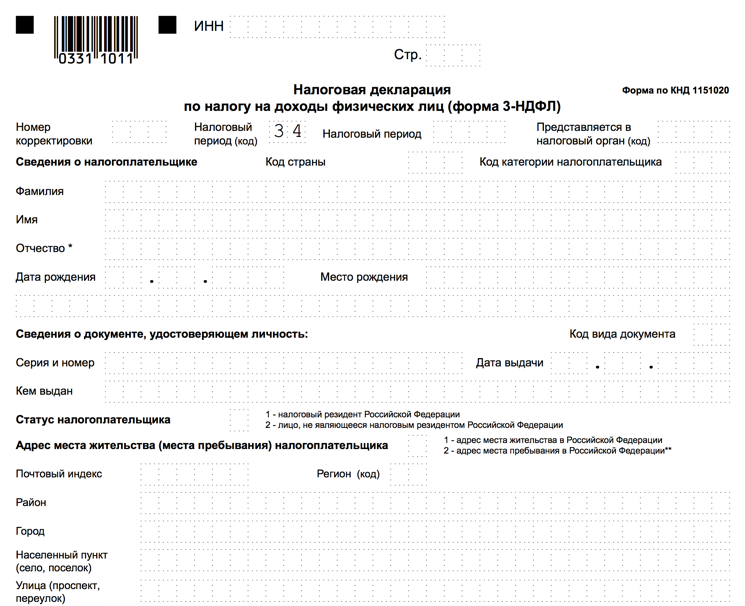

Декларация на возврат 13 процентов за покупку квартирыДекларация 3-НДФЛ – документ, который обязательно надо прикладывать к пакету документов, отправляемых на рассмотрение в налоговый орган.

Именно на основе данной бумаги налоговая инспекция:

Важно правильно заполнить данный документ, в чем вам помогут нижеследующие разделы статьи.

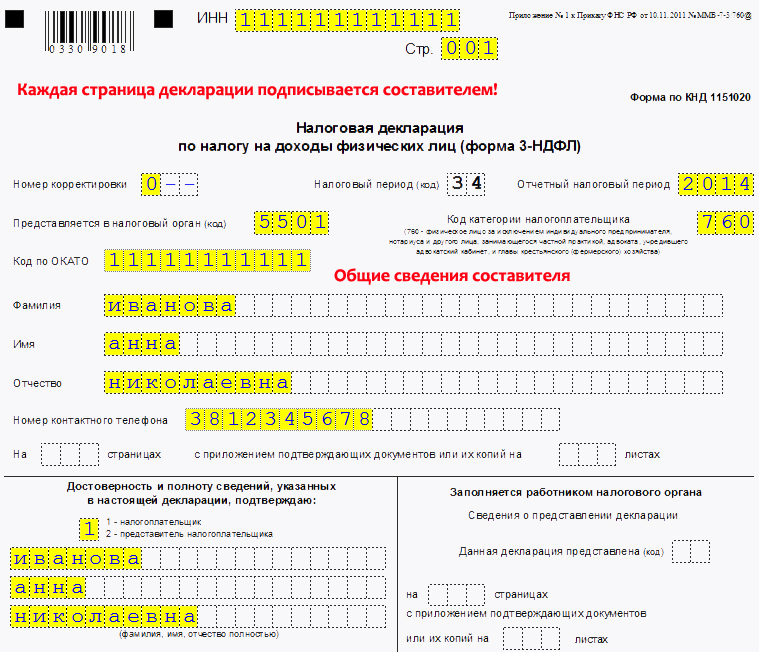

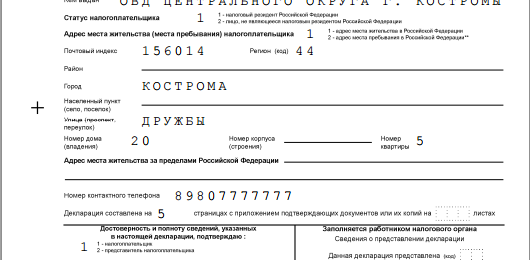

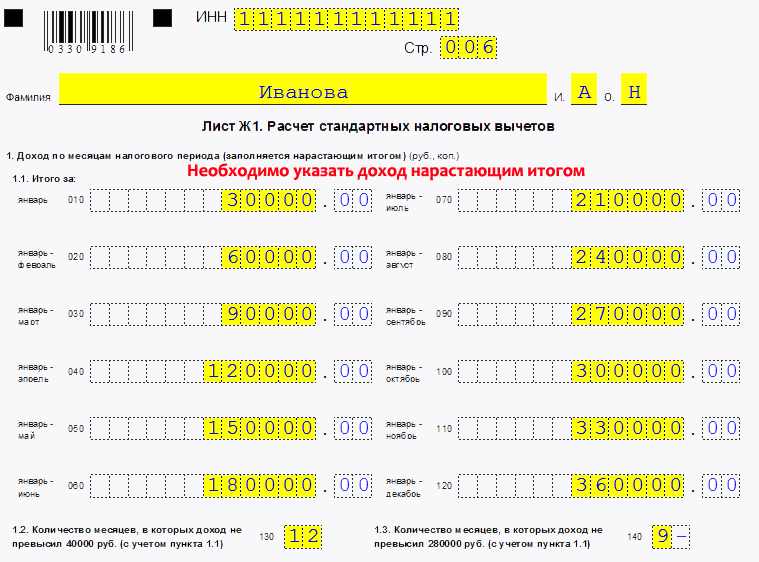

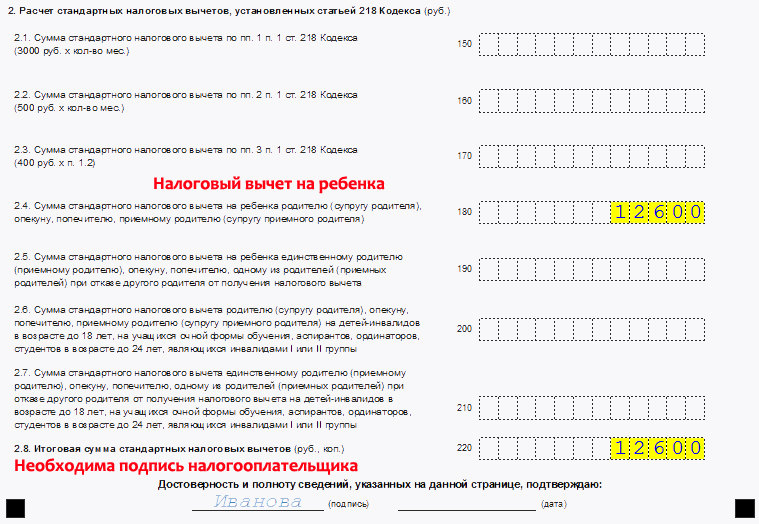

Образец заполнения (форма 3-НДФЛ)При заполнении бланка следует учитывать, что образцы за 2012 и 2013 (и последующие) годы отличаются между собой, поэтому важно не допустить ошибку при выборе бланка. В

противном случае рассмотрение заявки может существенно затянуться, а в худшем случае можно получить отказ из-за неверно оформленных документов.

Образец заполнения декларации 3-НДФЛ можно скачать здесь. форма декларации 3-НДФЛ представлена тут .

Срок сдачиДекларация по форме должна быть сдана налогоплательщиком до 30 апреля года, идущего за тем, в котором был получен доход и уплачены с него налоги.

Однако в деле получения вычета — это требование отсутствует, и владелец недвижимости может подать декларацию в любой день текущего года.

Другие документыДекларация на вычет за покупку квартиры – не единственный документ, который необходимо приготовить для подачи в налоговую.

Также придется позаботиться о подготовке других бумаг, со списком которых можно ознакомиться далее:

Все указанные выше бумаги отправляются в налоговую инспекцию непосредственно по месту прописки.

При определенных обстоятельствах могут потребоваться и другие бумаги.

Как подать на налоговый вычет за покупку квартиры? Пошаговая инструкция здесь .

Какой максимальный размер налогового вычета при покупке квартиры в 2016 году? Подробная информация в этой статье .

Когда перечислят деньги?Средний срок, в течение которого на счет налогоплательщика приходит имущественный вычет с покупки квартиры, составляет от двух до четырех месяцев.

Подавляющее большинство времени уходит на пребывание заявки в очереди и на ее рассмотрение в налоговом органе.

Сама процедура перевода денежных средство после утверждения не займет много времени. В любом случае следует запастись терпением и ожидать возврата.

На видео об оформлении 3-НДФЛ

Имущественный вычет при покупке жилья представляет собой необлагаемую НДФЛ часть доходов гражданина. Иными словами, при покупке жилого объекта можно вернуть часть потраченных на это денежных средств - возврат налога при покупке недвижимости. Ниже мы расскажем как оформить налоговый вычет на квартиру (налоговый имущественный вычет).

Вычет на покупку имущества предоставляется по следующим расходам:

Размер вычета на покупку жилья равен стоимости жилого объекта по договору покупки, но не выше 2 млн руб. Имущественный вычет вправе получить собственник квартиры (дома, комнаты или долей в них).

Возврат подоходного налога при покупке квартиры до 1 января 2014 года предоставляется только по одному объекту недвижимости - налоговый вычет имущественный. Например, вы купили квартиру в 2012 году за 1 800 тыс. руб. Начали получение вычета. При повторной покупке жилья (даже после 1 января 2014 года) вам нельзя воспользоваться правом на вычет на новое жилье, потому что вы свое право уже использовали.

Имущественный вычет после 1 января 2014 годаВ случае возникновения права на имущественный вычет после 1 января 2014 года предельный размер вычета применяется к расходам, понесенным на приобретение как одного, так и нескольких объектов недвижимости. Например, вы купили дом в 2014 году за 1 500 тыс. руб. Вычет на дом получили полностью. А в 2015 году вы купили квартиру за 5 млн руб. По второму объекту недвижимости вы сможете “добрать” 500 тыс. руб. до максимальной суммы вычета 2 млн руб. То есть, при заполнении декларации 3-НДФЛ за 2015 год для получения вычета на квартиру, вы укажете сумму вычета не 5 млн руб. и не 2 млн руб. а только 500 тыс. руб.

Налогоплательщики, которые купили жилье в кредит, имеют право на получение вычета по процентам. Размер вычета по процентам равен сумме выплаченных банку процентов, но не выше 3 млн руб. – это максимальная сумма расходов на погашение процентов по целевым займам (кредитам). Обратите внимание, что ограничение суммы процентов, принимаемых к вычету, до 3 млн руб. было введено с 1 января 2014 года и распространяется только на тех граждан, которые получили кредиты после 1 января 2014 года.

Если вы взяли жилищный кредит до 1 января 2014 года, то размер вычета на проценты никакой суммой не ограничен. Сколько вы заплатили фактически банку процентов, столько и вправе включить в состав возмещения налога при покупке квартиры. Если за один год налогоплательщику не может быть предоставлен вычет в полном размере (“не хватает” суммы заработной платы), то остаток вычета на жилье будет переходить на следующие годы.

Вычет по покупке жилья не предоставляется, если:

Взаимозависимые лица – это физические лица по отношению к друг другу: супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), братья и сестры, опекун (попечитель) и подопечный (основание: ст. 105.1 Налогового кодекса). Таким образом, возвратить подоходный налог при покупке квартиры между взаимозависимыми лицами нельзя.

Вычет на жилье по долевой собственности с 1 января 2014 годаПри покупке квартиры (дома, комнаты) в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами в соответствии с их долей/долями собственности.

В случае приобретения жилья уже после 1 января 2014 года распределение размера вычета по долям отменено. Имущественный вычет предоставляется в размере произведенных расходов каждого из совладельцев в пределах общего установленного лимита вычета - возмещение ндфл при покупке квартиры.

Квартира (дом, комната), приобретенная супругами в законном браке, является их совместной собственностью, оба супруга имеют право на налоговый вычет.

Налоговый вычет при покупке квартиры в кредитКак получить налоговый вычет при ипотеке? Если вы купили квартиру (дом, комнату или доли в имуществе) с помощью заемных средств, то вы вправе получить имущественный вычет при покупке квартиры в кредит. Тот факт, что приобретение жилья идет не за счет собственных средств, а за счет заемных, никоим образом не будет мешать получению налогового вычета. Потому что в конечном итоге физическое лицо все равно несет расходы на погашение кредита. Возврат налога при покупке квартиры в ипотеку и возврат процентов по ипотеке достаточно прост, посмотрите наши разъяснения относительно порядка получения вычета при покупке жилья в кредит .

Вычет на квартиру и материнский капиталВычет по покупке жилья не предоставляется, если:

Поэтому, в том случае, когда жилье было приобретено с помощью материнского капитала, иных субсидий государства, то сумма такого “помощи” вычитается из размера имущественного вычета.

Документы для налогового вычета на квартируПакет документов для возврата НДФЛ (имущественный вычет – приобретение жилья в новостройке). Напомним, что размер вычета предоставляется в сумме, израсходованной на приобретение объекта недвижимости, но не более 2 млн руб.

Как вернуть налоговый вычет за квартиру? Для получения налогового вычета при покупке квартиры или иного жилья необходимо заполнить налоговую декларацию по форме 3-НДФЛ. Это можно сделать легко на нашем сайте в мастере "Моя Декларация ". На каждом шаге заполнения вам доступны бесплатные консультации наших налоговых экспертов. Дополнительно вы можете ознакомиться с образцом заполнения декларации 3-ндфл при покупке квартиры.

Если вы официально трудоустроены, исправно из года в год выплачиваете государству подоходный налог и при этом до сих пор не воспользовались своим правом получить налоговый вычет при покупке квартиры, постройке дома и компенсации процентов по ипотеке, то вам обязательно стоит прочитать эту статью от начала и до конца.

Если вы официально трудоустроены, исправно из года в год выплачиваете государству подоходный налог и при этом до сих пор не воспользовались своим правом получить налоговый вычет при покупке квартиры, постройке дома и компенсации процентов по ипотеке, то вам обязательно стоит прочитать эту статью от начала и до конца.

Ваше право на налоговый вычет законодательно закреплено и подробно описано в статье №220 Налогового Кодекса РФ, а также будет детально и на конкретных примерах растолковано нашим ведущим юристом.

Сегодня мы расскажем вам обо все тонкостях оформления налогового вычета при покупке квартиры с учетом всех изменений в законодательстве за 2015 и 2016 год, а также детально объясним кому, когда, сколько и как можно получить возврат денег за покупку квартиры.

Здесь вы можете ознакомиться с текстом статьи 220 Налогового Кодекса

Если у вас имеются какие-то конкретные вопросы по данной теме, то наш юрист онлайн готов оперативно и бесплатно проконсультировать вас прямо на сайте. Просто задайте свой вопрос во всплывающей форме и дождитесь ответа. Так вы сможете быстрее и доходчивее разобраться в своих правах на получение налогового вычета.

Кому положен налоговый вычет при покупке квартиры? Самыми частыми вопросами, с которыми сталкиваются наши юристы, являются: кто и сколько раз может получить налоговый вычет при покупке квартиры. Отвечаем:

Самыми частыми вопросами, с которыми сталкиваются наши юристы, являются: кто и сколько раз может получить налоговый вычет при покупке квартиры. Отвечаем:

Законное право получить налоговый вычет за покупку квартиры имеет каждый официально трудоустроенный гражданин РФ, за которого работодатель ежемесячно отчисляет подоходный налог с его трудовой деятельности в размере 13%. В этом же размере (13%) гражданин и может вернуть деньги от приобретенной недвижимости, а точнее в следующих случаях:

Вернуть подоходный налог за покупку квартиры не получится, если:

В ответе на этот вопрос возможны два варианта:

Итак, на какую сумму государственной компенсации вы можете рассчитывать при покупке квартиры после 1 января 2014 года? Отвечаем:

Итак, на какую сумму государственной компенсации вы можете рассчитывать при покупке квартиры после 1 января 2014 года? Отвечаем:

Ваш максимальный лимит на возврат подоходного налога с покупки квартиры – 2 000 000 рублей (за всю жизнь). Вернуть вы можете 13% с этой суммы, т.е. 260 000 рублей и не более того.

За каждый календарный год вы можете вернуть сумму, равную вашему подоходному налогу, который за вас платит государству ваш работодатель (13 процентов) за отчетный год, при этом остаток от полагающихся вам средств не сгорает, и в последующие годы вы также сможете оформлять возврат, пока не исчерпаете свой лимит.

Но подавать декларации о доходах в налоговую инспекцию вы имеет право только за текущий или максимум за три предыдущих года, но об этом чуть позже. Для начала давайте окончательно разберемся с суммой налоговой компенсации, на которую вы можете рассчитывать при покупке квартиры. Чтобы все стало окончательно и предельно ясно, разберем два конкретных примера.

Пример расчета налогового вычета за покупку квартирыОба примера разбираем для жилья приобретенного после 1 января 2014 года.

Пример 1. В начале 2015 года вы купили квартиру за 2 500 000 рублей. Весь год вы официально работали и получали заработную плату в размере 60 000 рублей в месяц. Таким образом, в начале 2016 года вы имеете право обратиться в вашу налоговую инспекцию по месту жительства и написать заявление на возврат средств за приобретенное имущество. Максимум, что вам положено в этом случае – это 13% от 2 000 000, т.е. всего 260 000 рублей. Т.к. ваши годовые отчисления подоходного налога за 2015 год составили суммарно 93 600 рублей (60 000*0,13*12), то именно на такую сумму возврата (93 600) в 2016 году вы сможете рассчитывать. Остальные деньги вам будут возвращать в последующие годы, если вы все так же будете официально трудоустроены. К примеру, в 2016 году вы официально отработали только три месяца с зарплатой 20 000 рублей, соответственно в начале 2017 вы можете получить налоговый вычет равный 7800 рублям (20 000*0,13*3). Таким образом на последующие годы у вас еще останется сумма для возврата равная 158 600 рублей (260 000 – 93 000 - 7800).

Пример 2. Вы приобрели квартиру стоимостью 1 500 000 и оформили за ее покупку налоговый вычет. В данном случае вы можете рассчитывать на 195 000 рублей (13% от 1 500 000). Но позже вы купили еще одну квартиру стоимостью 2 000 000 рублей. Соответственно, согласно законодательству, с данной покупки вы можете вернуть еще 65 000 рублей (13% от 500 000), так как суммарный лимит для возврата ограничен суммой в 2 000 000 рублей.

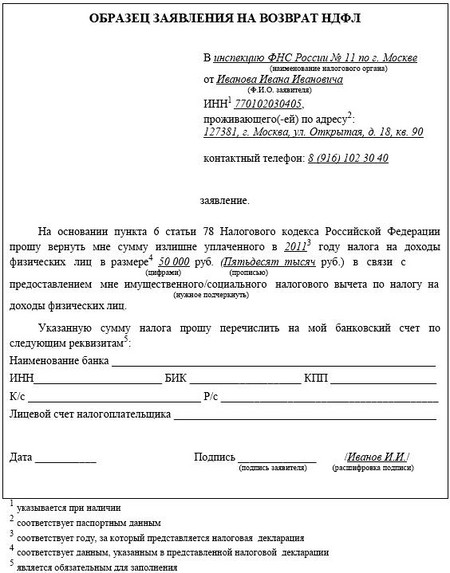

Необходимые документы Чтобы вернуть себе налог за покупку квартиры, прежде всего нужно составить заявление по установленному образцу и предоставить все нижеперечисленные документы с копиями в свою налоговую инспекцию по месту жительства.

Чтобы вернуть себе налог за покупку квартиры, прежде всего нужно составить заявление по установленному образцу и предоставить все нижеперечисленные документы с копиями в свою налоговую инспекцию по месту жительства.

Итак, утвержденный на 2016 год список необходимых документов для получения имущественного налогового вычета выглядит следующим образом:

Помимо вышеперечисленных обязательных документов налоговый орган может также потребовать от вас заполнить заявления о распределении вычета между супругами, если вы состоите в официальном браке. Ниже вы можете скачать и ознакомиться с образцами требуемых к заполнению заявлений.

Когда подавать документы и за какой период можно вернуть налог?Документы на возврат имущественного налога при покупке квартиры вы можете, начиная с того момента, как полностью рассчитаетесь за приобретаемое жилье и получите на руки документы на право владения недвижимым имуществом:

Также у вас на руках в обязательном порядке должны присутствовать все платежные документы, подтверждающие ваши расходы на приобретенное жилье.

Как правило, подача документов на возврат средств происходит в начале каждого календарного года. Лучше всего обращаться в налоговую со второй половины января (сразу после новогодних каникул).

Кроме того, если вы приобретали квартиру несколько лет назад, то вы также можете получить за нее налоговый вычет, причем у вас есть право подать декларацию о доходах за три предыдущих года. Т.е. например, вы купили квартиру в 2016 году и забыли воспользоваться своим правом на возврат налога. Спустя пять лет, в 2021 году, вы одумались и обратились в налоговую инспекцию с соответствующим заявлением. Все эти пять лет вы честно работали и имели официальный доход, но вот только воспользоваться своими отчислениями в казну вы сможете всего за три года, предшествующих моменту обращения за вычетом. В данном случает это 2020, 2019 и 2018 года. Если за это время ваш суммарный подоходный налог оказался меньше положенной вам суммы возврата (смотрите пункт «Сколько денег вернут?»), то оставшуюся часть суммы вы спокойно можете получить в последующие годы.

Процесс получения налогового вычетаСамый оптимальный способ: получение самостоятельно через обращение в свою налоговую инспекцию. Пусть придется немного посуетиться и побегать за справками, собирая их по разным инстанциям, зато в итоге процедура окажется намного дешевле, нежели обращение в специализированную фирму.

Если же вам не хочется этим заниматься самостоятельно, или у вас просто нет на это времени, то наш юрист онлайн готов дать вам бесплатную консультацию, как можно значительно ускорить и упростить весь этот процесс.

Для получения налогового имущественного вычета в 2016 году нужно заполнить новую декларацию по установленной форме 3-НДФЛ и приложить ее к собранным документам (в списке необходимых документов она также присутствует).

Вместе с копиями пакет документов передается дежурному работнику налоговой службы, после чего он в течение определенного времени их проверит и, если все было сделано правильно, вскоре вам придет долгожданный денежный перевод. Как правило, рассмотрение заявок и принятие по ним решений происходит в срок от двух до четырех месяцев.

Как получить вычет в виде наличных выплат от своего работодателя?Получить налоговый вычет за покупку квартиры можно и без обращения в налоговую инспекцию. А точнее вам придется обратиться туда только один раз с целью подтвердить ваше право на налоговый вычет. Для этого от вас потребуется подготовить копии всех документов, описанных выше и заполнить заявление «о подтверждении права налогоплательщика на получение имущественных налоговых вычетов», бланк которого вы можете скачать ниже.

После получения письменного уведомления из налоговой инспекции, подтверждающего ваше право на вычет (обычно на рассмотрение заявки и подготовку решения у налоговиков уходит около 30 дней) вам необходимо обратиться к своему непосредственному работодателю и предоставить ему это уведомление о праве получения налогового вычета. С месяца предоставления вами такого уведомления, бухгалтерия должна начислять вам зарплату без вычета подоходного налога.

О том, как это правильно сделать, вас бесплатно проконсультирует наш дежурный юрист. Просто задайте ему соответствующий вопрос во всплывающей форме и дождитесь ответа.

Также если у вас остались какие-то пробелы в понимании своих прав и необходимых действий для возврата подоходного налога после покупки квартиры, то наши специалисты бесплатно проконсультируют вас в режиме онлайн.

Ваша оценка данной статье:

В форме комментариев вы можете задать уточняющий вопрос по тексту статьи. Все иные вопросы, в том числе с просьбой разъяснения Вашего индивидуального случая, просим задавать через форму выше, либо через всплывающее окно в нижнем углу экрана. Спасибо.

Михаил - 12 февраля 2016 г.

Здравствуйте, подскажите, на 2016 год актуальна информация о том, что налоговый вычет с покупки квартиры можно получить в размере 13% от стоимости квартиры (до 2млн р), за вычетом суммы материнского капитала? Суть вопроса в том, можно ли совместить в одной покупке квартиры по ипотеке 3 вычета - первый (условно вычет) использовать материнский капитал, второй - вычет от стоимости квартиры по формуле 2 000 000 минус и от результата 13%, и третий вычет - это 13% от суммы процентов по ипотеке? То есть всё вместе?

Просто, в самом начале написано (кому деньги вернуть не удастся), что если используется материнский капитал, то вычет налоговый не предоставляется. Или всё же информация не полная, и имелось в виду, что не предоставляется если вся стоимость жилья покрывается материнским капиталом?

Владимир - 24 февраля 2016 г.

Да, все верно. Вы имеете право воспользоваться материнским капиталом, а также получить два налоговых имущественных вычета по основному долгу и по ипотечным процентам.

ОЛЕГ - 20 февраля 2016 г.

Здравствуйте! В связи с переездом к новому месту жительству в г.Севастополь мною была продана квартира в г.Елизово Камчатского Края. В собственности эта жилая площадь находилась у меня менее трех лет. Продажа жилья на Камчатке и покупка нового в Севастополе произведена за одну и ту же сумму - 3млн.500тыс. рублей. Я пенсионер МО РФ и приобретенное мною жилье единственное. При моем обращении в налоговый орган по месту жительства о налоговом вычете с меня потребовали уплату налога в размере 65 тыс. рублей. Прошу разъяснить: верно ли это требование со стороны налогового органа, если сделка по продаже жилья и приобретения нового совершены мною в 2015 календарном году. Справка 2НДФЛ с последнего места места работы на Камчатке в наличии. Продажа квартиры на Камчатке и приобретение новой в Севастополе мною совершены впервые в жизни и являются единственным жильем. С уважение - ОЛЕГ. Жду Вашего разъяснения и помощи. Возможно у кого-то была схожая ситуация.

Владимир - 24 февраля 2016 г.

Олег, здравствуйте. В данном случае требование налоговой инспекции оправдано. Т.к. квартира находилась у вас в собственности менее 3-х лет, вам необходимо уплатить 13-процентный налог с ее продажи, за вычетом льготы в размере 1 000 000 руб. Т.е. итоговая сумма налога равна (3 500 000 - 1 000 000)*0,13 = 325 000 руб. Но в то же время вам полагается налоговый вычет за покупку квартиры. Данный вычет будет рассчитываться от максимально допустимой суммы в 2 000 000 руб. Т.е. вам полагается к возврату 2 000 000*0,13 = 260 000 рублей. Соответственно разница между налогом с продажи квартиры и имущественным вычетом за покупку новой: 325 000 - 260 000 = 65 000 рублей.

Диана - 24 февраля 2016 г.

Здравствуйте! У нас такой вопрос. Мы приобретаем дом с земельным участком. Стоимость недвижимости 4 500 000 рублей. Берем ипотеку на 5 лет. Свидетельство выдадут с обременением по договору купли-продажи. Через 5 лет мы можем подать документы на вычет. Я слышала с 01.01.2016 г. можно вычет получать с доли собственности недвижимости. Я правильно думаю, что если нам с мужем оформить 2 договора купли-продажи по 2 250 000, мы каждый сможем получить вычет с 2 000 000, т. е. 260 000 р. каждый. Либо оформить 1 договор на 1 собственника, и потом когда закроем ипотеку, муж мне дарит долю и мы так же получаем каждый вычет. Мы оба официально трудоустроены более 3 х лет.

Владимир - 24 февраля 2016 г.

Здравствуйте, Диана. Да, все верно. Согласно изменения в правилах предоставления имущественного налогового вычета за покупку квартиры, вступивших в силу с 1 января 2014 года, каждый из супругов имеет право на получение налогового вычета с его доли в квартире. И если раньше максимальный лимит для расчета вычета полагался в размере 2 млн. рублей на объект недвижимости, то сегодня эта сумма предоставляется на каждого дольщика. Т.е. в вашем случае и вы, и ваш муж имеете возможность получить налоговый вычет по 260 000 рублей.

Диана - 24 февраля 2016 г.

Получается нам нужно оформить сделку так: 1 объект продают 2м собственникам по 2м договорам купли-продажи. Законно ли это, что мы делим сумму 1го объекта при покупке дома с участком? Банк не откажет ли нам в ипотеке? Заранее спасибо за ответ)

Владимир - 24 февраля 2016 г.

Да, такой договор купли-продажи является законным, но крайне важно правильно его составить. Мы можем помочь вам в этом вопросе. Просто оставьте свою заявку во всплывающей форме внизу страницы и наш юрист свяжется с вами.

Алексей - 24 февраля 2016 г.

Владимир, добрый день. Подскажите по такому вопросу: я (муж) выступаю заемщиком по ипотеке, жена выступает поручителем. Право собственности оформляем на обоих (по 1/2 доли). Стоимость жилья 4,3 млн. Сможем ли мы получить налоговый вычет каждый со своей доли (по 260 тыс) и по ипотечным процентам? Или для этого супруге нужно выступать созаемщиком?

Владимир - 25 февраля 2016 г.

При распределении вычета (далее по тексту НВ) между супругами, находящимися в официально зарегистрированном браке, основополагающую роль играет вид собственности, в которую оформлена приобретенная недвижимость, а также год оформления права собственности (далее п/с) на нее.

Если п/с на недвижимость было оформлено до 2014 года

Распределение НВ между супругами осуществлялось по их заявлению или в соответствии с размером доли.

Если квартира оформлена в совместную собственность до 2014 года:

Получить НВ в полном объеме каждый из супругов может, если при первоначальном вычете будет составлено заявление о распределении льготы в пропорциях 0 и 100%. Впоследствии второй супруг (отказавшийся от НВ при покупке первой квартиры) сможет заявить льготу по другой квартире.

Если недвижимость оформлена в долевую собственность до 2014 года:

Если на квартиру оформлена долевая собственность, НВ по общему правилу распределяется, согласно доли каждого супруга. Таким образом, вычет на каждого супруга не может превышать миллиона рублей.

Начиная же с 2014 года каждый из супругов при приобретении недвижимости как в общую совместную, так и долевую собственность вправе заявить НВ в размере фактически произведенных затрат на покупку. Т.е. в вашем случае это 260 000 на человека.

В отношении вопроса о том, может ли получить НВ супруга, выступающая по кредитному договору поручителем, финансовым ведомством однозначного ответа представлено не было. Что можно сделать в данном случае?

• Уточнить данный вопрос в налоговом органе по месту прописки, а именно имеет ли решающее значение для получения вычета тот факт, что супруга выступает поручителем в сделке, а не созаемщиком;

• Представить в Инспекцию вместе с пакетом документов на НВ заявление о распределении расходов на покупку квартиры (оплату первоначального взноса) между супругами

• Лучшим вариантом, исключающим возможные претензии налоговых органов, (ввиду неурегулированности данной спорной ситуации) будет произведение оплаты ипотечных процентов обоими супругами пополам

Наталья - 25 мая 2016 г.

Владимир, здравствуйте! У меня 3 вопроса:

1) Если родители уже получили налоговый вычет (при покупке квартиры) за своего несовершеннолетнего ребенка, сохраняется ли у него право на получение налогового вычета в будущем?

2) Вопрос, аналогичный первому, но если ребенок был совершеннолетним?

3) Является ли право на получение процентного вычета многократным? Т.е. по аналогии с жилищным, его можно получать по нескольким квартирам пока не исчерпается 3 млн?

Заранее благодарю за ответ)

здравствуйте я купила квартиру ее стоимость 1200000 использовала займ под материнский капитал в размере 370000 а остальная сумма наличными. могу ли я получить налоговый вычет и сколько он будет составлять? я работаю официально 4 года сейчас в декрете

Добрый вечер, в 2009 я ушла в декрет, в 2012 меня вынудили уволится по собственному. В 2015 продаю мою квартиру и покупаю в собственность коттедж. Квартире более 3-х лет, дом стоимостью 6,9, собственник я. До настоящего времени не работаю официально. Можно ли воспользоваться вычетом мне или мужу?

Владимир - 6 марта 2016 г.

Здравствуйте, Елена.

С 2014 года налоговый вычет (далее н/в) представляется согласно произведенным расходам. При этом не важно кто из супругов оплачивал покупку жилья и на кого оформлены все документы. Теперь супруги имеют право на н/в в сумме по 2 млн. руб. на каждого.

С учетом вышеизложенного если указанный дом был построен в период нахождения в браке Вы и ваш муж вправе заявить н/в в общей сумме четыре миллиона рублей, по два миллиона рублей на каждого.

Необходимо отметить, что подать документы на н/в может лишь тот супруг, который имеет доход на момент заявления вычета. Таким образом, если на данный момент Вы официально не работаете, то получить н/в сможет только Ваш муж.

Добрый день! Не находясь в официальном браке мы приобрели квартиру за 2 200 000 в обще долевую собственность по 1/2. Как будет происходить возврат налога. Каждому по 13% от 1 100 000. Или в общей сумме на двоих не больше 260 т.р.

Возможен ли вариант отказа одного из собственников в пользу другого в части возврата налога? Спасибо.

Владимир - 6 марта 2016 г.

Здравствуйте.

Так как квартира была приобретена до брака, распределение расходов произведено быть не может, в связи с чем отказаться от вычета в пользу одного из супругов не получится. Размер вычета в данном случае составит по 1,1 млн. руб. на каждого собственника. Итого по 130 тыс. руб. на каждого. Остаток в вычете каждый из супругов сможет заявить в дальнейшем при приобретении следующей недвижимости.

Артем - 29 февраля 2016 г.

Здравствуйте. Просветите пожалуйста. Давно интересует вопрос, если я являюсь внутренним совместителем и работаю на двух должностях(две з/п, два оклада).

Все официально, с двумя записями в трудовой книжке, работаю не менее трех лет.

Положен ли мне налоговый вычет? Если да, то какой?

Заранее спасибо.

Владимир - 6 марта 2016 г.

Здравствуйте, Артем.

Гражданин, производящий уплату в бюджет подоходного налога, имеет право на следующие виды вычетов:

• Имущественный (как при продаже, так и при покупке жилой недвижимости, з/у);

• Социальный (по возмещению трат на обучение, лечение, покупку лекарств, оплату взносов по ДМС и обязательного и добровольного пенсионного страхования, допвзносам на накопительную часть пенсии, расходам в виде пожертвований). Указанный вид вычета может быть получен за себя, своих детей, братьев и сестер, родителей и супруга (супругу).

• Стандартный (за себя и детей).

Александр - 29 февраля 2016 г.

Добрый день.

квартира по договору долевого участия была куплена в ипотеку в 2013 году, в 2015 (декабрь) был получен акт приема-передачи, в 2016 (февраль) было получено свидетельство.

Могу ли я подавать на вычет за 2015 год в текущем году или ждать 2017?

Большое спасибо за ответ.

Владимир - 2 марта 2016 г.

Здравствуйте, Александр.

В случае приобретения строящегося жилья, основанием для возникновения права на получение вычета будет являться заключения акта приема-передачи жилья.

Соответственно, если указанный документ был получен Вами в декабре 2015 года, за возмещением затрат, связанных с покупкой жилья, Вы можете обратиться в налоговую инспекцию начиная с января 2016 года.

Ирина - 3 марта 2016 г.

Добрый день! Разъясните, пожалуйста, ситуацию: мы с супругом в 2013 году приобрели в ипотеку квартиру за 1 200 000 рублей - он основной заемщик, я - созаемщик. В собственности у нас по 1/2 доли. Ипотеку мы еще выплачиваем. В этом году (2016) мы должны получить субсидию на погашение части ипотечного долга в размере 399 000 рублей. Это как-то учитывается? И еще один момент: с 2013 года по настоящее время я нахожусь в декретном отпуске. На какой налоговый вычет мы можем рассчитывать и есть ли смысл его распределять между супругами, в том числе и по ипотечным процентам. В будущем планируется покупка другой квартиры - сможет ли один из супругов (я, к примеру) воспользоваться НВ в будущем, отказавшись от него сейчас ( в том числе и по ипотечному проценту, или по ипотечному проценту можно неоднократно получать НВ?) И еще вопрос: если мы покупали квартиру в 2013 году, а сейчас 2016, то за какой период нам положен налоговый вычет?

Элеонора - 3 марта 2016 г.

Продали две квартиры, обе были в собственности более двадцати лет.

Одна квартира (1/2 доли мужа и 1/2 доли инвалида 1 группы, недееспособного) была продана за 2 млн 130 тыс рублей.

Купили дом и земельный участок за 3 млн 900 тыс. руб. Доля инвалида составляет 1/3 доли и моя 2/3 доли.

Хотим получить имущественный налоговый вычет.

Муж является опекуном брата более 25 лет, получает компенсацию по уходу за инвалидом.

В трудовой книжке мужа последняя запись в 2013 году (работа по договору на время отопительного сезона). И в 2015 году работа по срочному договору на время летней и осенней путины - 3 месяца.

Отчисления в ПФ производились и пересчитывалась компенсация по уходу за инвалидом.

Имеет ли право мой муж получить имущественный налоговый вычет?

Вправе ли мы воспользоваться имущественным налоговым вычетом оба на полную стоимость дома и земельного участка 3 млн 900 тыс. руб?

Алексей - 4 марта 2016 г.

Здравствуйте! я купил квартиру в строящемся доме летом 2014, взяв ипотечный кредит, акт приёмки-передачи и свидетельство на право собственности получил в январе 2016, как я понял, налоговый вычет с покупки жилья я смогу получить в 2017 году, вопрос вот какой, могу ли я сейчас подать заявление в налоговую службу о возврате подоходного налога с уплаченных в период 2014-2016 процентов по ипотеке, или возврат с процентов можно получить тоже только с 2017 года? Заранее спасибо!

Владимир - 13 марта 2016 г.

Получить налоговый вычет (далее н/в) Вы можете двумя способами:

• По месту работы;

Подать документы на н/в можно уже сейчас. После получения документов налоговая в течение месяца даст подтверждение на н/в, которое необходимо будет сдать по месту работы и уже со следующего месяца работодатель не будет высчитывать 13% от зарплаты;

• Через налоговую

Получить всю сумму сразу за весь год (а не ежемесячно, как в случае с получением по месту работы) можно, заявив вычет через налоговый орган. В данном случае, действительно придется ожидать окончания года и сдавать документы в январе 2017 года.

К вычету по процентам от ипотеки применяются те же условия, что и к основному. Сейчас Вы можете подать документы на вычет по месту работы, указав в декларации, помимо основного вычета, дополнительный – по процентам. Но данный способ (одновременного заявления основного и процентного) удобен лишь тогда, когда з/п за год позволяет получить оба вычета одновременно. Заявить только вычет по процентам за 2014-2015 гг. и получить его полностью в 2016 году не получится, так как момент возникновения права для получения данного вычета – дата заключения акта приема-передачи. Так как указанный документ был получен в январе 2016 года, возместить всю сумму расходов (не ежемесячно, а одной суммой) по основному вычету и процентному можно будет только начиная с 2017 года.

Подскажите пожалуйста по такому вопросу: Я (муж) купил квартиру по ДДУ в 2013 году сам официально не работаю т.е. налоги не плачу. Свидетельство о регистрации права было на меня одного. Продал квартиру в 2015 году. Может ли оформить налоговый вычет моя жена?

Владимир - 13 марта 2016 г.

Из вопроса не совсем понятно, о каком вычете идет речь: с покупки квартиры или с ее продажи.

Вычет при покупке недвижимости:

Так как акт приема-передачи был подписан в 2013 году, н/в будет предоставляться в соответствии с нормами права, действовавшими в данный период. До 2014 года важное значение для получения н/в имел вид собственности в которую оформлялась недвижимость.

Если квартира была куплена в общую собственность и на доли разделена не была, то супруга может подать документы на получение н/в в полном объеме. В таком случае к пакету документов необходимо приложить заявление о распределении н/в в пропорции 0 % (муж) и 100% жена.

В случае если квартира была оформлена в долевую собственность мужа (100% долей) или пополам с супругой, то вычет супруга сможет получить только в размере своей доли. Например, если доля равна 50%, н/в она сможет заявить в сумме 1 млн. руб. и на руки получит 130 000 руб. Муж свою долю вычета сможет получить только тогда, когда в отчетном периоде у него будет доход.

Необходимо отметить, что так как квартира была в собственности менее 3-х лет, с полученного от продажи дохода, нужно уплатить 13% в бюджет. При расчете суммы налога к уплате владелец квартиры может воспользоваться вычетом в размере произведенных расходов на покупку квартиры (если сохранились подтверждающие документы) или в сумме один миллион рублей, если документы не сохранились.

Александр - 14 марта 2016 г.

Спасибо за ответ. Хотел уточнить ДДУ был заключен в 12.2012 году. а собственность получена в 04.2014 году. Продажа была в 04.2015 году по такой же цене как в ДДУ от 12.2012 года, то есть прибыль с продажи была 0%. Вопрос. 1) Должен ли я что то налоговой? 2) Какой и за какой период налоговый вычет с покупки квартиры может получить моя жена?

Напомню что я неработающий, квартиру купили будучи в браке, собственность на меня одного.

Елена - 9 марта 2016 г.

Добрый день.

Проконсультируйте, пожалуйста. Я покупала квартиру в 2006г. Налоговый вычет получала с 1000000руб. (130000руб). В конце 2014г. купили еще квартиру по 1/2 доли с мужем за 2600000руб. Частично погасили ипотеку мат.капиталом. Муж до этого воспользовался выплатой налога. Скажите, могу ли я подать еще документы на налоговый вычет с 1000000руб. Сейчас же с 2000000 руб. налоговый вычет.

петр - 10 марта 2016 г.

Здравствуйте! В 2008 году купил за свой счет дом за 1400000 руб. официально в браке до н.в. собственность на двоих, налоговый вычет я получил на себя, жена не стала получать. Имеет ли право она получить сейчас, жена работает ифициально?

Второй вопрос, С 2013 году я на пенсии (бывший военнослужащий), не работаю, жена работает. Пенсию получаю достойную, в ноябре 2015 года на себя взял ипотеку 1200000руб. доложив свои 200000руб купил квартиру за 1400000руб. Свидетельство на право собственности на двоих с женой. Какие вычеты можем получить и в каких размерах?

марина - 10 марта 2016 г.

здравствуйте. Приобрели квартиру в новом доме, муж не работающий пенсионер. А я работаю как ИП небольшое на ЕНВД. Это у нас 2 совместная квартира. Кто у нас имеет право на налоговый возврат. Первая квартира была приобретена 2010 г и оформлена на меня. На тот момент я официально не работала. Спасибо Вам.

Владимир - 15 марта 2016 г.

Право на вычет (н/в) при покупке жилья имеют только граждане, получающие доход, облагаемый подоходным налогом по ставке 13 %. Предприниматели на спецрежимах, в том числе на ЕНВД, получить н/в не могут.

Однако, если ИП совмещает два режима налогообложения: общий и вмененный и ведет раздельный учет доходов и расходов он может получить н/в по тем доходам, которые получены им от деятельности на ОСН.

Для неработающих пенсионеров НК РФ предусмотрена возможность переноса остатка н/в на три, предшествующих пенсии, года при условии, что в эти года пенсионер получал доход.

Ксения - 10 марта 2016 г.

Здравствуйте! Подскажите, пожалуйста:

1. Свидетельство о праве собственности получено 01.03.2016. Даже если заявление в налоговую мною будет подано до 01.04.2016, вычет я смогу получить только в 2017 году? Нет смысла торопиться? Или я не имею права вообще подать документы до 2017 года?

2. Копии прилагаемых документов необходимо заверить у нотариуса?

3. По договору займа я не могу вернуть проценты?

Владимир - 16 марта 2016 г.

Документы на вычет (н/в) могут быть поданы сразу после получения бумаг, подтверждающих факт обладания жильем.

В таком случае, н/в будет предоставлен по месту работы и налог будет возвращаться частями каждый месяц (из з/п не будет высчитываться НДФЛ). В том случае, если возврат необходимо осуществить единой суммой за весь год, то документы на н/в можно будет подать лишь со следующего года. Таким образом сейчас Вы можете заявить н/в с предоставлением его по месту работу.

По договору займа можно будет отдельно заявить н/в в сумме 3 млн. руб. если кредитный договор заключен после 2014 года и в полной сумме переплаты по %, если до 2014 года. Обязательным условием получения ипотечного кредита является целевое назначение займа на приобретение жилья, а именно если он является жилищным, а не потребительским, например.

Здравствуйте. Подскажите пожалуйста, купив квартиру у бывшей жены через 14 лет после развода, можно ли рассчитывать на налоговый вычет? Не является ли бывшая жена взаимозависимым родственником? Нужно ли предоставлять свидетельство о расторжении брака в налоговую вместе с другими документами?

Юлия - 11 марта 2016 г.

Добрый вечер.

Покупали квартиру по ДДУ. В 2013 году получили свидетельство о собственности на квартиру. Я единственный собственник. Муж писал заявление об отказе в мою пользу. Налоговый вычет ни он, ни я не заявляли. У меня зарплата маленькая. Может ли муж оформить налоговый вычет? И, если да, то в какой сумме?

Спасибо!

Оксана - 11 марта 2016 г.

Здравствуйте скажите пожалуйста в 2012 году купила комнату за 700000 поучила налоговый вычет в 2013 году. в 2014 году приобрела вторую квартиру за 1800000 имею ли я право на налоговый вычет с этой сумму. спасибо

Владимир - 16 марта 2016 г.

Добрый день. Т.к. квартиру вы купили до 1 января 2014 года и уже получили за нее налоговый вычет (н/в), то за покупку новой квартиры правом на н/в вы воспользоваться уже не сможете.

Татьяна - 15 марта 2016 г.

Добрый день! Подскажите, пожалуйста, приобрела квартиру в 2013 году в строящемся доме за 4,5 млн руб, и ушла в декрет, до этого 3 года работала. В 2015 дом сдали и мне хотелось бы получить налоговый вычет с покупки. На работу выйду только в конце 2016 года. Мне можно подавать док-ты на вычет или ждать выхода на работу. Как вообще поступить. Спасибо!

Людмила Владимировна - 15 марта 2016 г.

Добрый день.

муж в 2013 году использовал свое право на н/в. в 2015 году мы купили квартиру по 1/3 на меня, мужа, несовершеннолетнего сына. на каждую долю свое свидетельство. стоимость квартиры 1 млн.руб. как правильно рассчитать н/в? могу ли я получить за ребенка? может ли муж отказаться в мою пользу?

Борис - 15 марта 2016 г.

Здравствуйте! Как госслужащий получил субсидию в размере 2 млн.руб. Планирую купить квартиру в этом году за 4 млн.руб. взяв оставшиеся 2 млн. в ипотеку по госпрограмме субсидирования. Жена в декрете, первый ребенок, но планируем второго! Соотв-но думаем оплатить часть ипотеки мат.капиталом. На какой общий размер вычета можно будет рассчитывать при условии что жена в декрете, гос.субсидия 2 млн. и мат.капитал 453 т.руб. и как лучше оформить собственность, только на себя или пополам с женой? Так же заявление на ипотечный вычет подается после оплаты всей ипотеки или же можно как то покрывать проценты вычетом ежемесячно в процессе? И еще при оформлении собственности на ребенка возможен ли вычет родителям? Спасибо!

Здравствуйте! В 2016 году приобрела квартиру стоимостью 2 500 000. В компании работаю официально 4 года, но на данный момент нахожусь в декретном отпуске по уходу за ребенком. Могу ли я вернуть налоговые вычеты?

Владимир - 21 марта 2016 г.

Здравствуйте, Ирина.

В случае если Вы, находясь в декрете, никаких иных доходов, кроме пособия по уходу за ребенком, не получаете, вычет Вы сможете заявить только тогда, когда в отчетном периоде появится налогооблагаемый доход.

Связано это с тем, что право на вычет возникает только тогда, когда происходит уплата НДФЛ в бюджет. Пособия по уходу за ребенком подоходным налогом не облагаются, в связи, с чем уплата НДФЛ в бюджет отсутствует и возмещать фактически нечего.

Однако, если помимо пособия присутствует иной доход (доход супруга, прибыль от сдачи квартиры в аренду и т.п.) заявлению вычета ничто не препятствует.

Михаил - 19 марта 2016 г.

Здравствуйте. Жена купила квартиру в марте 2016г. за 1млн.570т.р. 450 тыс взяли в ипотеку, чтобы через 2 месяца погасить ее материнским капиталом. Квартира делится на 4 доли- мы и двое несовершеннолетних ребенка. Подавать декларацию решили вдвоем, чтобы быстрее выплатили. Если я правильно понимаю, то вычеты за квартиру нам поделят от 1млн 120тыс на двоих. То есть у нас остается на будущее по 1млн 440 тыс. (2млн -560тыс.) на каждого? Проценты по ипотеке за 2 месяца составят 12тыс.(если на них не подавать то останется по3 млн?). И ещё: подаем на вычеты с апреля 2016г. Налоги нам будут вычитать только с этого года или 2015 год тоже можно захватить? Когда и какую сумму нам ждать? Заранее спасибо.

Добрый день!

купили квартиру с мужем в ипотеку в 2016 году,я основной заемщик,муж поручитель. Стоимость квартиры 2.100.000. Скажите могу я получить вычет полностью с 2.000.000 одна без участия мужа?а мужу оставить это право - для покупки другой квартиры или нет? свидетельство на двоих

Дмитрий - 27 марта 2016 г.

Здравствуйте! Получаю акт приема-передачи квартиры в строящемся доме в июне и подаю заявление на налоговый вычет по месту работы. С июля 2016г и далее в 2017 и т.д налоговый вычет производит работодатель. Вопрос: Могу ли я в январе 2017 года обратиться в налоговую службу на получение налогового вычета за период с января по июнь 2016 по основной стоимости квартиры или процентов по ипотеке? Спасибо!

Владимир - 30 марта 2016 г.

Остаток вычета Вы можете заявить по окончании года, обратившись с заявлением в налоговую инспекцию.

Игорь - 27 марта 2016 г.

Здравствуйте. я купил квартиру в 2014 году по договору ДДУ на момент покупки я был не женат через месяц поженились но в собственность я ещё не вступил. Может ли моя супруга расчитывать на НВ вместо меня. так как я официально не работаю. Только сейчас собираюсь подать документы на собственность.

Владимир - 30 марта 2016 г.

Налоговый вычет может быть предоставлен лишь тому лицу, кто произвел расходы по покупке квартиры и кто является ее собственником. В случае если квартира приобретается в браке (и оплачивается соответственно тоже) расходы на ее покупку могут быть возмещены обоим супругам, вне зависимости от того, кто из них фактически оплачивал жилье, так как все нажитое в браке, в том числе деньги, является общим имуществом. Но если квартира была приобретена до брака (вне зависимости от того, на кого потом она будет оформлена) вычет за расходы при ее покупке сможет получить лишь то лицо, которое непосредственно ее приобретало (несло расходы).

Так как квартира была фактически приобретена до вступления в брак и все расходы по ее покупке были понесены Вами до брака (из личных, а не «брачных» средств) вычет будет предоставлен только Вам.

Однако, для уточнения данного вопроса, рекомендуем обратиться в налоговую инспекцию по месту прописки.

Надежда - 28 марта 2016 г.

Добрый день!Подскажите, пожалуйста! Квартира куплена в январе 2014 в общую совместную собственность за 1530000. В налоговой инспекции в 2015году нас попросили написать заявление о распределении долей,оно являлось обязательным,в декларации за 2015 мы с супругом указывали сумму фактических расходов на покупку жиль по 1530000.А в это году при подаче декларации за 2015год от нас требуют уменьшить данную графу в два раза в соответствии с заявлением о распределении долей. Вопрос: по закону каждый из супругов получает 13% из 1530000?или из 765000,только из-за этого заявления о распределении,без которого не принимали декларацию.

В апреле 1997 года я купил неприватизированный садовый участок 4 сотки с домом за 9,5 млн.руб по тем деньгам. Получил вычет.В 2015 году купил квартиру за 1,5 млн руб. Я на пенсии. Большая часть денег на квартиру принадлежали дочери. Квартиру оформили на меня. Как-то можно получить вычет? Спасибо.

Инна - 28 марта 2016 г.

Здравствуйте! Вопрос следующий: родители приобрели в ипотеку квартиру в 2012 году, право собственности получили в 2013 году. Собственниками квартиры являются оба. Ипотеку на данный момент еще выплачивают. Ранее платежи по ипотеке производила либо мама, либо папа непосредственно в банке. Однако примерно год платежи по ипотеке переводятся с моей карты в счет банка, чтобы не ездить в сам банк так как он находится слишком далеко от нас. Сейчас встал вопрос о получении налогового вычета за квартиру и по процентам по ипотеке. Подскажите, налоговый вычет считать необходимо на каждого родителя из максимального расчета на каждого по 2 мдн рублей или только 2 млн на объект? Тот же вопрос по процентам с ипотеки? И как быть с тем, что платежи производились поочередно то мамой, то папой, а далее мною? Отец на данный момент не работает, в связи с этим можем ли мы получить вместо него налоговой вычет полностью на маму? И последний вопрос: в каком году максимум мы можем подать на налоговый вычет? дело в том, что если подавать в этом году, то скорее всего маминых отчислений из зп в размере 13% скорее всего не хватит, чтобы получить полностью налоговый вычет, в связи с этим можем ли мы подавать на получение налогового вычета в этом году, а потом и в следующем на оставшуюся сумму? или же необходимо ждать максимально допустимого срока получения налогового вычета?

Ксения - 29 марта 2016 г.

Добрый день! В 2011 году мной была куплена квартира. Спустя два года я подарила ее своей маме. Скажите, пожалуйста, я могу получить с этой квартиры налоговый вычет?

Владимир - 31 марта 2016 г.

Да, Вы сможете получить вычет по данной квартире.

Факт дарения и даже продажи квартиры не влияет на право получения вычета по расходам на покупку квартиры. Однако необходимо помнить, что заявить вычет удастся лишь за три последних года (2015, 2014, 2013) с последующим переносом остатка вычета на будущие периоды и при наличии в отчетном периоде (году или годах, за которые заявляется вычет) доходов, облагаемых по ставке 13%.

Также необходимо отметить, что если сумма покупки составляет менее 2 млн. руб. заявить остаток вычета по другой квартире в будущем будет нельзя, так как данное право было предоставлено гражданам лишь с 01.01.2014г. а в 2011 году (на дату покупки квартиры) остаток вычета переносу не подлежал.

Однако, если указанный вычет по квартире, приобретенной в 2011 году заявлен не будет и в последствии Вами будет приобретена новая квартира, вычет по ней Вы сможете заявить также в размере 2 млн. руб. но остаток уже сможете дозаявить при покупке следующей квартиры.

Наталья - 29 марта 2016 г.

Добрый день! Подскажите. а если мы купили квартиру в 2016 году, мы уже можем подать документы на возврат налога? и через сколько в среднем согласовывают возврат?

Анна - 12 апреля 2016 г.

Подскажите пожалуйста,мы в 2016 году купили квартиру в ипотеку,право на собственность и регистрация будет в конце 2016года,по документам я единственный собственник,никогда ранее вычетов не получала,но в 2017году я уйду в декрет и платить ндфл уже не буду,но до этого десять лет работала и исправно платила налоги.вопрос смогу ли я вернуть вычет со стоимости квартиры,предоставив справки за предыдущие годы?а как будут обстоять дела с процентами?и не повлияет ли то,что ипотека была с господдержкой?

Владимир - 13 апреля 2016 г.

Здравствуйте, Анна. в 2017 году вы сможете получить НВ с доходов за 2016 год, остальную часть полагающейся вам суммы налогового вычета вы сможете получить в последующие годы, когда у вас снова появится облагаемый налогом доход. С ипотечных процентов вы также можете оформить НВ. Гос. поддержка препятствием не будет.

Анна - 13 апреля 2016 г.

Спасибо огромное за точный,а главное,быстрый и своевременный ответ,но,если вас не затруднит,уточните пожалуйста,а если после декрета я не выйду на работу,все таки смогу ли я воспользоваться вычетом,используя налогооблагаемые доходы ДО декрета,за три предыдущих года?

Денис - 17 апреля 2016 г.

Здравствуйте,

с супругой купили квартиру (она созаемщик,без учета дохода) в ипотеку в 2016 году,с выделением долей (по 1\2).Супруга не работает ,работаю только я. Правильно я понимаю,что я могу получить вычет и с недвижимости - 260 000 рублей и с процентов по ипотеке - 390 000 рублей.

Как будет происходить возврат процентов по ипотеке,я ежемесячно плачу 50 000 рублей в виде процентов,мне будет возвращаться 50 000 *13% или 25 000 * 13 %,в связи с тем что моя доля в квартире 1/2.

Сохраняет ли супруга свои права на налоговый вычет (260 000 и проценты) при покупке другой квартиры?

Вычет по процентам по ипотеке один раз в жизни (до 3 000 000 рублей)?

Ольга - 18 апреля 2016 г.

Здравствуйте. в 2015 г купила долю в квартире у сетры мужа. Имею ли право на налоговый вычет? раннее этим правом не пользовалась .

Владимир - 26 апреля 2016 г.

Марина - 20 апреля 2016 г.

1.Подскажите,как оформить 3НДФЛ в кабинете налогоплательщика онлайн .У меня ипотека за квартиру.Не знаю куда написать сумму ,какую вернула банку(заплатила) в 2015 году.Там только строка % по кредиту.У меня должен получиться остаток денег(подоходный,который заплатила,меньше,чем та сумма ,кот.может вернуть налоговая),это должно там как-то отразиться,перенос на другой год.

2.Хочу написать заявление работодателю,чтобы не вычитали 13%.Только не пойму,как они будут разбираться с моими платежами.Плачу ипотеку второй год.В прошлом году мне вернули 13% за первоначальный взнос.

Дмитрий - 20 апреля 2016 г.

Здравствуйте, подскажите пожалуйста, какую максимальную сумму н/в я могу получить 130000 или 260000 руб. Квартиру приобрели в 2006 году документы на н/в до настоящего времени не подавали.

Елена - 22 апреля 2016 г.

Здравствуйте! Свекровь приобрела квартиру в январе 2016 года (собственность оформлена на нее), она является работающей пенсионеркой, я так понимаю, что налоговый вычет может получить она и ее официальный муж - свекр, который тоже является работающим пенсионером. Т.к. налоговый вычет выплачивается частями, исходя из суммы удержанной за год, то полный возврат вычета, можно ждать долгие годы.

Можно ли подать документы на налоговый вычет уже в этом году через налоговую? И могут ли пенсионеры подать справки 2НДФЛ за предыдущие 3-5 лет, для быстрого возврата НВ?

Владимир - 26 апреля 2016 г.

Да, можно подавать документы на вычет уже в этом году, и пенсионеры (работающие и нет) могут воспользоваться правом на перенос остатка и получить дополнительно вычет за 3 предшествующих года.

Зинаида - 24 апреля 2016 г.

Здравствуйте. Подскажите пжста,покупаем с мужем квартиру в ипотеку по договору долевого участия. Стоимость квартиры 3,5млн.руб.(1,9 собственные средства(получены от продажи жилья)+оставщаяся часть ипотека). Квартира на данный момент строиться.На погашение ипотеки планируем отправить мат.капитал. Мы оба официально трудоустроены,я нахожусь в отпуске по уходу за ребенком. На какое возмещение мы можем расчитывать и когда на него можно подать?

Анастасия - 25 апреля 2016 г.

Добрый день. Мы с мужем купили квартиру в феврале 2014 г. Квартира полностью оформлена на меня (свидетельство о регистрации, договор купли-продажи, расписка о передаче денег - все на меня), муж в квартире не прописан, в браке с 2008 г. Я в настоящий момент не работаю-следовательно на налоговый вычет претендовать не могу. Муж может получить налоговый вычет за эту квартиру? Какой?

Здравствуйте! В декабре 2014 года была приобретена квартира за 800000 руб. Т.к. я её хочу продать и купить новую за 1200000 руб. то как в моем случае будет расчет выплат. Налоговый вычет я не получала. В собственности у моего несовершеннолетнего ребенка 2/3 доли, у меня 1/3.

Здравствуйте. В марте 2015 г. приобрели с мужем квартиру в ипотеку за 1100000. За 2 года мне вернули 13%. Вскоре планируем воспользоваться материнским капиталом для погашения части основного долга. Придется ли возвращать государству часть налогового вычета (за часть долга, погашенную материнским капиталом)?

Анна - 20 июня 2016 г.

Здравствуйте. Мы с мужем состоим в официальном браке. В мае 2014 года мы купили квартиру НА СРЕДСТВА МУЖА, ТАК КАК Я НЕ ИМЕЮ ДОХОДА. Собственность оформили долевую, 1/2 каждому. Муж получил налоговый вычет на свою долю. Может ли муж получить вычет на мою долю, ВЕДЬ КВАРТИРА ЦЕЛИКОМ КУПЛЕНА ЗА ЕГО СРЕДСТВА, так как Я НИКОГДА НЕ РАБОТАЛА И НЕ ИМЕЛА ДОХОДА? и какие документы для этого нужны?

Виктор - 23 июня 2016 г.

Добрый день. В 2016 году мы приобрели трехкомнатную квартиру в общедолевую собственность, по 1/4 на каждого ( двое несовершенно летних детей и супруги ) за 6 500 000 руб. из которых 1 500 000 руб. ипотечные. Можем ли мы получить налоговый вычет за нее? Если можем, то в каком размере?