.jpg)

Рейтинг: 4.6/5.0 (1840 проголосовавших)

Рейтинг: 4.6/5.0 (1840 проголосовавших)Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Уведомление о продлении использования права на освобождение от НДС (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

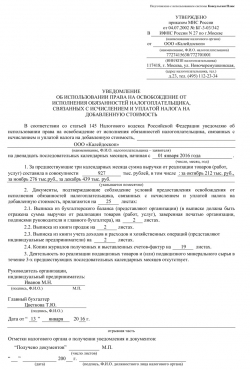

Нормативные акты. Уведомление о продлении использования права на освобождение от НДСПриказ МНС РФ от 04.07.2002 N БГ-3-03/342

"О статье 145 части второй Налогового кодекса Российской Федерации"

(Зарегистрировано в Минюсте РФ 15.07.2002 N 3573) Утверждено

"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 03.07.2016)

(с изм. и доп. вступ. в силу с 01.09.2016) уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

Путеводитель по налогам. Практическое пособие по НДС 1) уведомление о продлении использования права на освобождение и документы, подтверждающие, что в течение 12 календарных месяцев освобождения сумма выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца в совокупности не превышала 2 млн руб. (выписка из книги продаж, выписка из бухгалтерского баланса (выписка из книги учета доходов и расходов и хозяйственных операций))

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС 3.4. В какой форме необходимо представлять уведомление о продлении использования права на освобождение от уплаты НДС либо об отказе от этого права (ст. 145 НК РФ)?

Документ доступен: в коммерческой версии КонсультантПлюс

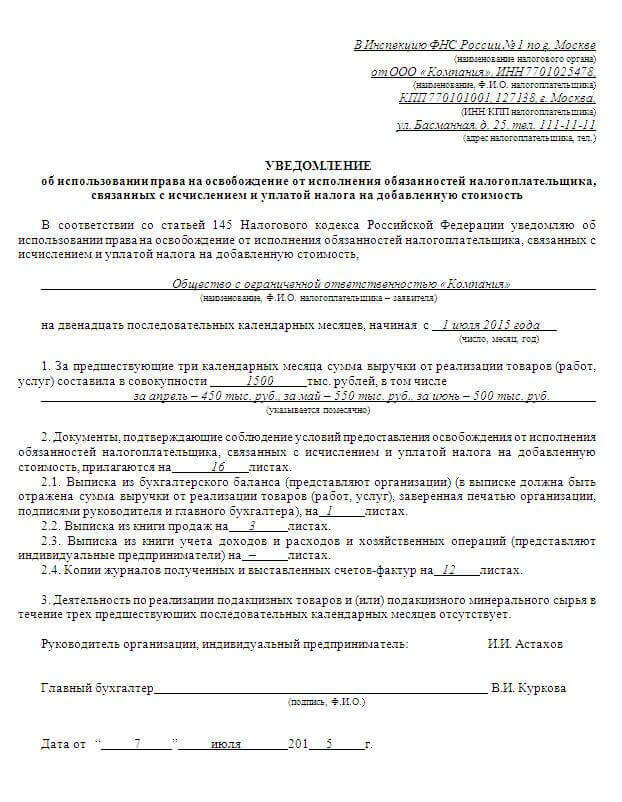

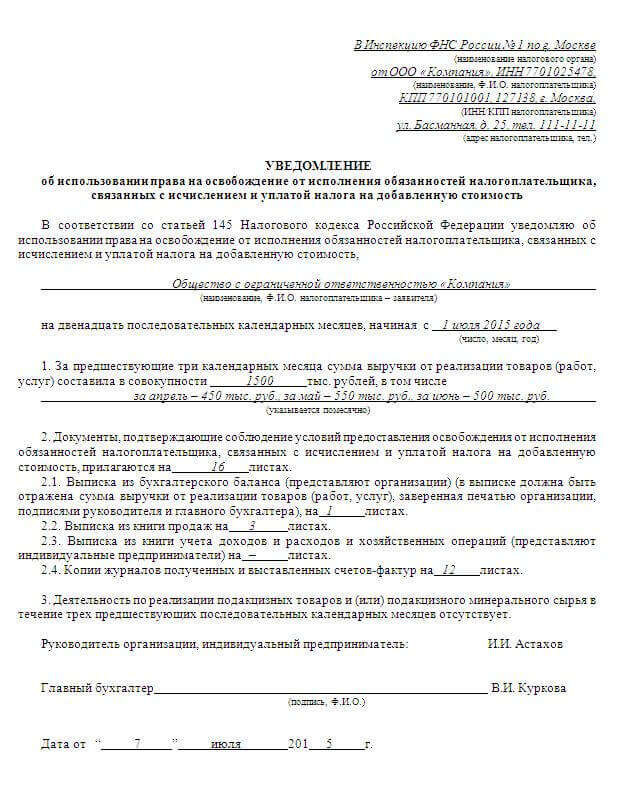

Если компания планирует воспользоваться правом на освобождение от НДС, в инспекцию надо направить уведомление. О том, как его составить и подать в налоговую, читайте в этой статье.

Право освобождения от НДС предоставлено компании с небольшими объемами выручки – за три последних календарных месяца общая сумма выручки без учета НДС не должна превышать 2 млн рублей (п. 1 ст. 145 НК РФ). В эту сумму не включается выручка, полученная от деятельности, которая облагается ЕНВД (письмо Минфина России от 26.03.2007 № 03-07-11/71).

По истечении 12 месяцев надо представить уведомление о продлении использования права на освобождение от НДС на следующие 12 месяцев. Либо уведомить инспекцию об отказе от использования этого права.

Уведомление об использовании права на освобождение от НДСЧто касается продления использования права на освобождение от НДС, то на этот случай налоговое ведомство формы не утверждало. Но можно воспользоваться бланком уведомления об использовании права на освобождение от НДС, немного изменив его.

Заполнить сам бланк уведомления об использовании права на освобождение не сложно. Помимо общих сведений о компании (название, ИНН, КПП и т.д.), главное не забыть вписать размер выручки за последний квартал. Причем общую сумму нужно расшифровать за каждый месяц.

Но кроме этого к уведомлению положено делать специальные приложения, которые подтверждают размер указанной выручки. Вот по этим приложениям возникают вопросы.

Налоговый кодекс требует представить вместе с уведомлением выписку из бухгалтерского баланса, выписку из книги продаж, копию журнала учета полученных и выставленных счетов-фактур. Выписки могут быть составлены в произвольной форме и оформлены в виде справки.

В выписке из бухгалтерского баланса должна быть отражена сумма выручки от реализации за последние три месяца. Но в балансе по определению такой информации быть не может (все показатели в этой отчетной форме отражаются не за период, а на конкретную дату). Поэтому на практике бухгалтеры часто делают выписку из отчета о прибылях и убытках. Копию этого отчета можно приложить к выписке.

В выписке из книги продаж нужно указать итоговую строку книги за последний квартал. Оформить этот документ можно в виде справки. Если объем операций был незначительным, то можно дополнительно приложить копию книги продаж. Кроме этого потребуется и копия журналов учета полученных и выставленных счетов-фактур.

Все эти документы нужно будет приложить и к уведомлениям о продлении использования права на освобождение от НДС. Только в этой ситуации они составляются уже не за один, а за четыре последних квартала. Документы будут подтверждать, что в течение года, когда НДС не уплачивался, у компании были соблюдены ограничения по размеру выручки.

Сам текст уведомления на продление придется немного подкорректировать: размер выручки надо будет указать за 12, а не за три месяца, как это предусмотрено в бланке.

Напоследок заметим, что компании, которые сразу после перехода с упрощенки на общий режим решили воспользоваться правом на освобождение от НДС, вместо всех вышеперечисленных документов представляют выписку из книги учета доходов и расходов. Об этом прямо сказано в пункте 6 статьи 145 НК РФ.

Образец уведомления об использовании права на освобождение от НДС

Уведомление вместе с комплектом необходимых документов нужно представить в налоговую инспекцию не позднее 20-го числа первого месяца, с которого компания начала или продолжила использовать право на освобождение от обязанностей налогоплательщика (п. 3, 4 ст. 145 НК РФ). Если документы направляются по почте, то отправить их нужно в инспекцию за шесть рабочих дней до истечения указанного срока (п. 7 ст. 145 НК РФ).

Популярные статьи по теме

Фирмы, у которых небольшая выручка, могут не платить НДС. Для этого в налоговую инспекцию надо сдать документы, установленные Налоговым кодексом, и уведомление об освобождении от уплаты этого налога. Недавно МНС утвердило новый бланк этого документа. В статье мы подробно расскажем, как его заполнить, а также оформить другие документы, необходимые для того, чтобы получить освобождение.

О том, кто может не платить НДС, мы уже рассказывали в прошлом номере журнала. Напомним, что освобождение могут получить фирмы и предприниматели, которые за последние три месяца:

– получили выручку меньше 1 000 000 рублей (без учета НДС и налога с продаж);

– не продавали подакцизные товары.

Документы, которые дают право на освобождение

По Налоговому кодексу, чтобы получить освобождение, фирмы должны сдать в налоговую инспекцию:

– уведомление об освобождении;

– выписку из бухгалтерского баланса;

– выписку из книги продаж;

– копию журнала полученных и выставленных счетов-фактур.

Все документы надо представить в инспекцию не позднее 20-го числа того месяца, с которого вы хотите использовать право на освобождение.

Если вы получили освобождение, то налог можно не платить в течение года. После этого вам надо опять представить упомянутые документы и уведомление на продление освобождения. Пока форма такого уведомления не утверждена. Как только она появится, мы подробно расскажем о ней на страницах нашего журнала.

В заглавной части уведомления укажите:

– номер налоговой инспекции, в которой вы зарегистрированы;

– адрес, по которому зарегистрирована фирма, ее телефон, ИНН и КПП.

Налоговый инспектор должен заполнить отрывную часть уведомления и отдать ее вам. Как заполнить уведомление, покажет пример.

Пример 1. Выручка ЗАО «Актив» за июль, август и сентябрь 2002 года составила 900 000 руб. (без учета НДС и налога с продаж), в том числе:

– за июль – 400 000 руб.;

– за август – 200 000 руб.;

– за сентябрь – 300 000 руб.

В июле, августе и сентябре фирма не продавала подакцизные товары, поэтому она может получить освобождение от НДС. Уведомление будет заполнено так:

В_______ИМНС № 35 СЗАО г. Москвы____ _

(наименование налогового органа)

от___ЗАО «Актив»__ _____________

(наименование, Ф.И.О. налогоплательщика)

_______ 7735258963 / 773501001____

(ИНН / КПП налогоплательщика)

_129301, Москва, Проспект Мира, д. 109, тел. 756-89-21

(адрес налогоплательщика, тел.)

УВЕДОМЛЕНИЕ

ОБ ИСПОЛЬЗОВАНИИ ПРАВА НА ОСВОБОЖДЕНИЕ ОТ ИСПОЛНЕНИЯ ОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА, СВЯЗАННЫХ С ИСЧИСЛЕНИЕМ И УПЛАТОЙ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ

В соответствии со статьей 145 Налогового кодекса Российской Федерации уведомляю об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость,

_Закрытое акционерное общество «Актив»_ _________

(наименование, Ф.И.О. налогоплательщика - заявителя)

на двенадцать последовательных календарных месяцев, начиная с __1 октября 2002 года __

(число, месяц, год)

1. За предшествующие три календарных месяца сумма выручки от реализации товаров (работ, услуг) составила в совокупности _900 _ тыс. рублей, в том числе

__за июль – 400 тыс. рублей, за авгус – 200 тыс. рублей, за сентябрь – 300 тыс. рублей __

2. Документы, подтверждающие соблюдение условий предоставления освобождения от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, прилагаются на _14 __ листах:

2.1. Выписка из бухгалтерского баланса (представляют организации), (в выписке должна быть отраженна сумма выручки от реализации товаров (работ, услуг), заверенная печатью организации, подписями руководителя и главного бухгалтера), на __1_ _ листах

2.2. Выписка из книги продаж на __1 __ листах.

2.3. Выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели) на __–__ листах

2.4. Копии журналов полученных и выставленных счетов- фактур на __12_ _ листах.

3. Деятельность по реализации подакцизных товаров и (или) подакцизного минерального сырья в течении 3-х предшествующих последовательных календарных месяцев отсутствует.

_Иванов /Иванов И.И./_ ____________

(подпись, Ф.И.О.)

Выписка из бухгалтерского баланса

В Налоговом кодексе написано, что в инспекцию надо сдать выписку из бухгалтерского баланса. Как видно из уведомления (п. 2.1), в выписке должна быть указана «сумма выручки от реализации товаров (работ, услуг)». Как известно, выручку указывают не в балансе, а в Отчете о прибылях и убытках (форма № 2). Поэтому необходимые данные нужно взять из этой формы. Почему этот документ называется «выписка из бухгалтерского баланса», неизвестно. Однако, чтобы не нарушать требования кодекса, мы рекомендуем сохранить это название.

Выписка может быть оформлена так:

ЗАО «Актив»

6 октября 2002 года

Выписка из бухгалтерского баланса

За период с 1 июля по 30 сентября 2002 года выручка ЗАО «Актив» от реализации товаров (работ, услуг) составила:

– с учетом НДС – 900 000 (Девятьсот тысяч) рублей 00 копеек;

– без учета НДС – 750 000 (Семьсот пятьдесят тысяч) рублей 00 копеек.

Генеральный директор /Сорокин А.П./

Главный бухгалтер /Иванова М.С./

Выписка из книги продаж

Специального бланка для такой выписки нет. Поэтому ее составляют в произвольной форме. Например, она может выглядеть так:

ЗАО «Актив»

6 октября 2002 года

Выписка из книги продаж

По книге продаж за период с 1 июля по 30 сентября 2002 года у ЗАО «Актив» были следующие показатели:

– доходы от продаж с учетом НДС – 900 000 (Девятьсот тысяч) рублей 00 копеек;

– сумма НДС, начисленная с полученных доходов, – 150 000 (Сто пятьдесят тысяч) рублей 00 копеек;

– доходы от продаж без НДС – 750 000 (Семьсот пятьдесят тысяч) рублей 00 копеек.

Генеральный директор /Сорокин А.П./

Главный бухгалтер /Иванова М.С./

Копия журнала полученных и выставленных счетов-фактур

Как известно, все счета-фактуры подшиваются в специальный журнал. Те счета, которые вы получили от поставщиков, – в журнал полученных счетов-фактур, а те, которые вы выдали покупателям, – в журнал выставленных счетов-фактур. В этих журналах они хранятся.

Поэтому в налоговую инспекцию вам нужно сдать копии всех счетов-фактур, которые вы получили или выставили за три последних месяца, предшествующих освобождению.

В некоторые территориальные инспекции достаточно сдать лишь выписку из журналов по учету счетов-фактур. Эта выписка может выглядеть так:

ЗАО «Актив»

6 октября 2002 года

Выписка из журнала полученных счетов-фактур

за период с 1 июля по 30 сентября 2002 года

Помогите пожалуйста в интересующем нас вопросе. Мы образовательное автономное учреждение. Освобождены по налогу НДС по ст. 145 НК. В апреле 2015 года освобождение заканчивается. Какие документы необходимо предоставить на продление освобождения по ст. 145 НК. Счета - фактуры не выставляем. Правильно если мы предоставим регистры с 01.05.2014 г по 30.09.2014 по старой форме (книга покупок и книга продаж) и с 01.10.2014 по 30.04.2015 г по новой форме. Спасибо большое

Ответсообщаем следующее. По истечении 12 месяцев применения освобождения от уплаты НДС учреждение обязано подтвердить обоснованность его использования. Для этого подайте или отправьте по почте в налоговую инспекцию следующие документы: выписку из Баланса; выписку из книги продаж. Вместе с указанными документами также представьте: уведомление об использовании права на освобождение по форме, утвержденной приказом МНС России от 4 июля 2002 г. № БГ-3-03/342, если учреждение в течение последующих 12 месяцев намерено продолжить использовать освобождение. Выписки из Баланса и книги продаж составьте в произвольной форме. К выписке книги продаж лучше приложить копии листов книги продаж, на основании которых она была составлена. Так же хотелось обратить внимание на то, что учреждение, использующее освобождение от уплаты НДС, обязано выставлять счета-фактуры. В таких счетах-фактурах сумму НДС не выделяйте, а делайте пометку «Без налога (НДС)» (п. 5 ст. 168 НК РФ, письмо ФНС России от 4 февраля 2010 г. № ШС-22-3/85).

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Рекомендация:Как получить освобождение от уплаты НДС

Условия для освобождения

Государственное (муниципальное) учреждение имеет право получить освобождение от уплаты НДС. По общему правилу воспользоваться освобождением можно, если выручка без НДС от реализации товаров (работ, услуг) за три предшествующих последовательных календарных месяца не превысила 2 000 000 руб. (п. 1 ст. 145 НК РФ ).*

Если учреждение реализует подакцизные и неподакцизные товары, оно тоже вправе получить освобождение от уплаты НДС. Однако это освобождение будет распространяться только на операции по реализации неподакцизных товаров. Поэтому при оценке объема выручки за три последовательных календарных месяца выручку от реализации подакцизных и неподакцизных товаров нужно учитывать раздельно. Выручка от реализации неподакцизных товаров не должна превышать лимит в 2 000 000 руб. Если же учреждение получило льготу, реализовывая только неподакцизные товары, а затем начало продавать и подакцизные, то право на льготу оно не теряет. Главное условие – обеспечить ведение раздельного учета тех и других товаров.

Учреждение, использующее освобождение от уплаты НДС, обязано выставлять счета-фактуры. В таких счетах-фактурах сумму НДС не выделяйте, а делайте пометку «Без налога (НДС)» (п. 5 ст. 168 НК РФ. письмо ФНС России от 4 февраля 2010 г. № ШС-22-3/85 ).* Счета-фактуры с выделенной суммой НДС выставляйте только в следующих случаях:

В остальных случаях счета-фактуры с выделенной суммой налога не выставляйте. Если же счет-фактура с НДС был выставлен и передан покупателю, уплатите налог в сумме, указанной в счете-фактуре (п. 5 ст. 173 НК РФ ). НДС, предъявленный поставщиками, к вычету не принимайте, а учитывайте в стоимости приобретенных товаров (работ, услуг) (подп. 3 п. 2 ст. 170 НК РФ ).

Оформление книг продаж и покупок, журналов учета счетов-фактур

Учреждение, получившее освобождение от уплаты НДС, обязано вести книгу продаж. В противном случае оно не сможет подтвердить обоснованность использования освобождения и продлить его (п. 6 ст. 145 НК РФ ).

Права на вычет входного налога учреждения, использующие освобождение от уплаты НДС, не имеют (подп. 3 п. 2 ст. 170 НК РФ ). Поэтому книгу покупок, которая служит для определения размера налоговых вычетов, такие учреждения могут не вести. Аналогичные разъяснения содержатся в письме ФНС России от 29 апреля 2013 г. № ЕД-4-3/7895 .*

По истечении 12 месяцев применения освобождения от уплаты НДС учреждение обязано подтвердить обоснованность его использования. Для этого подайте или отправьте по почте в налоговую инспекцию следующие документы:

Такой перечень документов установлен в пункте 6 статьи 145 Налогового кодекса РФ.

Вместе с указанными документами также представьте:

Такой порядок установлен в абзаце 2 пункта 4 статьи 145 Налогового кодекса РФ.

Указанные документы и уведомления подайте в налоговую инспекцию не позднее 20-го числа месяца, следующего за последним месяцем использования права на освобождение (абз. 2 п. 4 ст. 145 НК РФ ). Если учреждение отправляет документы по почте, то днем их представления в инспекцию считается шестой рабочий день со дня направления заказного письма (п. 7 ст. 145 НК РФ ).*

Главбух советует: В налоговом законодательстве не содержится требования об обязательной отправке уведомления письмом с описью вложения. Однако лучше направить в инспекцию именно заказное письмо с описью вложения. В таком случае у учреждения будут доказательства, подтверждающие содержимое письма.

Внимание: если в установленный срок учреждение не представит документы, подтверждающие обоснованность использования освобождения от уплаты НДС, оно столкнется с негативными налоговыми последствиями.

Во-первых, налоговая инспекция доначислит учреждению НДС за все 12 месяцев применения освобождения (абз. 3 п. 5 ст. 145 НК РФ ).

Во-вторых, права на вычет входного НДС, предъявленного поставщиками за этот период, учреждение не получит: статьями 145 и 171 Налогового кодекса РФ такие вычеты не предусмотрены (письмо Минфина России от 23 июля 2013 г. № 03-07-14/29077 ).

В-третьих, учреждению предъявят к уплате штрафы и пени за каждый день просрочки уплаты налога (ст. 122. п. 3 ст. 75 НК РФ).

Оспаривать эти требования придется в суде. Пленум ВАС РФ в пункте 2 постановления от 30 мая 2014 г. № 33 указал, что последствия нарушения срока подачи уведомлений законодательно не определены. Из этого следует, что налоговые санкции могут применяться только в том случае, если учреждение вообще не представило необходимые документы. Если документы были представлены, но с нарушением установленного срока, нормы абзаца 3 пункта 5 статьи 145 Налогового кодекса РФ не применяются. Постановления Пленума ВАС РФ являются обязательными для всех арбитражных судов (п. 1 ст. 3 Закона от 4 июня 2014 г. № 8-ФКЗ ). Поэтому шансы доказать свою правоту у учреждения, представившего документы с опозданием, очень высоки.

Ситуация: как составить выписки из Баланса и книги продаж для подтверждения обоснованности использования освобождения от уплаты НДС за предшествующие 12 месяцев

Налоговым кодексом РФ не определено, что нужно понимать под выпиской из Бухгалтерского баланса и выпиской из книги продаж. В законодательстве по бухучету также нет этих определений. Поэтому выписки из Баланса и книги продаж составьте в произвольной форме. При этом имейте в виду следующее.

Выписки из Баланса и книги продаж нужно представить для подтверждения того, что в течение 12 месяцев, пока учреждение использовало освобождение от уплаты НДС, выручка (без учета налога) от реализации товаров (выполнения работ, оказания услуг) за каждые три последовательных месяца не превышала 2 000 000 руб. (абз. 3 п. 4 ст. 145 НК РФ ). В связи с этим указанные документы должны содержать информацию о выручке за каждый месяц периода использования освобождения от уплаты НДС.

В выписке из книги продаж можно указать сведения, содержащиеся в ее результативной строке. К выписке лучше приложить копии листов книги продаж, на основании которых она была составлена.*

начальник отдела косвенных налогов департамента

налоговой и таможенно-тарифной политики Минфина России

Екатерина Самодурова, эксперт Системы Главбух.

Ответ утвержден Ольгой Холиной,

ведущим экспертом Системы Главбух.

Ответ на Ваш вопрос дан в соответствии с правилами работы экспертной поддержки, которые Вы можете найти по адресу: http:// budget.1gl.ru/#/hotline/rules/

Главная > Архивные документы: Финансовые консультации > Установлены ли формы уведомления о продлении использования права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, и об отказе от использования данного права?

Установлены ли формы уведомления о продлении использования права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, и об отказе от использования данного права?Пунктом 3 ст.145 Налогового кодекса Российской Федерации установлено, что лица, использующие право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, должны представить соответствующее письменное уведомление и документы, подтверждающие право на такое освобождение, в налоговый орган по месту своего учета.

При этом форма уведомления об использовании права на освобождение утверждается Министерством Российской Федерации по налогам и сборам.

Приказом МНС России от 04.07.2002 N БГ-3-03/342 "О статье 145 части второй Налогового кодекса Российской Федерации" утверждена форма уведомления об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость.

В соответствии с п.4 указанной статьи по истечении 12 календарных месяцев не позднее 20-го числа последующего месяца организации и индивидуальные предприниматели, которые использовали право на освобождение, представляют в налоговые органы соответствующие документы и уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

Формы указанных уведомлений в настоящий момент не установлены.

При этом Письмом МНС России от 30.09.2002 N ВГ-6-03/1488@ указывается, что при продлении использования права на освобождение в течение последующих двенадцати календарных месяцев в соответствии с п.4 ст.145 Налогового кодекса Российской Федерации налогоплательщики могут использовать форму уведомления, утвержденную Приказом МНС России от 04.07.2002 N БГ-3-03/342.

При отказе от использования права на освобождение в соответствии с п.4 ст.145 Налогового кодекса Российской Федерации налогоплательщики могут представлять в налоговый орган уведомление в произвольной форме.

Учитывая изложенное, налогоплательщики при продлении использования права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость в течение последующих двенадцати календарных месяцев, вправе использовать форму уведомления, утвержденную Приказом МНС России от 04.07.2002 N БГ-3-03/342, а при отказе от использования обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость, в налоговый орган предоставляется уведомление в произвольной форме.

А.А.Бастриков

Советник налоговой службы РФ

III ранга

01.11.2002

145 статья НК РФ освобождает от уплаты НДС на законных основаниях в случае, если компания попадает под условия, определенные этой статьей. Ст. 145 содержит перечень тех условий, выполнение которых дает право отказаться от расчета и уплаты НДС с продаж. При этом теряется право направлять налог, заявленный поставщиками, к возмещению.

Условия освобождения от уплаты НДСДля проверки возможности освобождения от налогообложения налогоплательщику нужно посчитать общую выручку за 3 месяца, вычесть из полученной величины НДС за этот период, и сравнить результат разности с предельной суммой выручки, прописанной в п.1 ст.145. Данный пункт определяет предельный показатель выручки в 2 млн.руб.

Если выручка без налога составляет 2 млн. и менее, то появляется право освободиться от НДС на период двенадцать месяцев по ст.145 (далее этот срок может быть продлен). При этом нужно учесть следующие моменты:

Следует четко понимать, что положения 145 статьи не обязывают налогоплательщиков освобождаться от налогообложения. Компания вправе отказаться от данного действия, продолжив платить НДС с операций, попадающих под эту обязанность.

Нюансы восстановления НДС

Появляется сложность с восстановлением НДС, принятым к возмещению до того момента, когда организация начинает пользоваться правом освобождения.

Восстанавливается налог по купленным ценностям товарно-материального характера, услугам, а также по объектам основных фондов, период начисления амортизации у которых еще не закончился. Имеются в виду те НМА и ОС, которые приобретались до начала пользования освобождением, и которые планировалось использовать в налогооблагаемых операциях.

Необходимость восстановления обуславливается тем, что данные товары, услуги, объекты основных фондов будут применимы в деятельности, с которой не будет начислен НДС к уплате (по 145 статье), а значит и возмещаемый НДС по ним нужно восстановить.

В каком периоде восстанавливать налог:

В апреле компания приобрела ТМЦ на сумму 236 000 руб. (36 000 – НДС направлен к возмещению). С начала мая компания отказывается от НДС по 145 статье, 10 мая поданы документы в ФНС. Товары, приобретенные в апреле, не проданы. Как восстановить НДС по этим ценностям?

Налог по нереализованным ценностям подлежит восстановлению во втором квартале, так как уведомление об освобождении направлено в налоговую во втором месяце квартала. Так как весь товар еще не реализован и хранится на складе, то восстановлению подлежит вся сумма «входного» налога.

В мае выполняются проводки:

По окончании второго квартала восстановленный к уплате налог заносится в декларацию по НДС.

«За» и «против» пользования правом на освобождение

Решение о том, будет предприятие пользоваться правом по ст.145 или нет, принимается каждым конкретным налогоплательщиком самостоятельно, при этом следует проанализировать все преимущества и недостатки такого права.

Если ИП или организация освобождаются от налоговой обязанности, то НДС в счетах-фактурах продавцов требуется включать в стоимость полученных ТМЦ. Это не всегда удобно. Возможно, компании удобнее по-прежнему направлять НДС к возмещению.

Прежде чем информировать налоговую о желании воспользоваться правом, дарованным 145 статьей, нужно четко понимать возможные последствия этого решения.

Теряется обязанность на протяжении года начислять НДС при продажах и направлять его в бюджет

Отказаться от освобождения в течение одного года по своему желанию компания не может

Пропадает обязанность ежеквартально заполнять налоговую отчетность по НДС в виде декларации

Сохраняется обязанность по формированию счетов-фактур клиентам с пометкой «без НДС»

Пропадает актуальность применения книги покупок

Сохраняется необходимость заполнения книги продаж с использованием сформированных счетов-фактур

Требуется восстановить НДС по операциям, произведенным до начала освобождения

Появляется необходимость восстановления НДС по НМА и ОС с положительной остаточной стоимостью, оприходованных до начала освобождения (если эти объекты используются в налогооблагаемых операциях) с последующей уплатой в бюджет

Утрачивается право направлять к вычету НДС из счетов-фактур поставщиков

Как получить освобождение?Третий пункт 145 ст. НК РФ определяет уведомительный характер информирования ФНС о принятом решении освободиться от НДС. Право на освобождение появляется у компании с месяца, в котором направляется уведомление в налоговую (крайний срок — до 20-го числа этого месяца).

Перечень необходимых документов:

Первый документ предназначен для сообщения налоговой о праве не платить НДС, а последние три служат подтверждением законности применения этого права, подтверждая сумму выручки.

Если бланк уведомления имеет регламентированную форму, утвержденную Минфином РФ (№58-ФЗ от 29.06.04), то формы выписок оформляются на усмотрение заявителя. Главное требование – наличие суммы выручки.

Перечисленная документация передается в отделение ФНС, расположенное по месту постановки на учет налогоплательщика. Допускается как личная передача документов, так и посредством почтовой связи. Во втором случае в заказное письмо вкладывается опись отправляемых документов. От почты нужно получить уведомление, что письмо адресату вручено. Дата представления уведомления считается шестой день со дня отправки письма.

Продление права на освобождение от уплаты НДСПередав требуемую документацию уведомительного характера в налоговую, субъект может прекратить начисление налога, при этом не нужно дожидаться согласия от ФНС. Сам факт того, что документы направлены своевременно, является подтверждением права на освобождение от НДС.

На протяжении двенадцати месяцев компания не учитывает НДС в своем учете (не уплачивает его и не возмещает). По окончании этого периода нужно заново известить ФНС о желании продолжить осуществлять операции без учета налога.

Перечень документов, которые передаются в налоговую, идентичен списку для первичного информирования – типовое уведомление и выписки из документов, показывающих выручку. Налоговой нужно подтвердить документально, что выручка на протяжении каждых трех последовательных месяцев на протяжении года не превышала двух млн. руб.

Крайний срок для подачи документации – двадцатое число месяца, идущего за прошедшим годом.

Прекращение освобождения от уплаты НДСЕсли компания сообщила ФНС в письменной форме о своем намерении не применять НДС, то отказаться в ближайшие 12 месяцев от этого права не получится. Исключением служит ситуация, когда нарушаются условия предоставления освобождения (выручка превысит граничную сумму, или будут продаваться товары с акцизом).

Если фирма перестает соответствовать необходимым требованиям, то уведомлять об этом ФНС не нужно, обязанность рассчитывать НДС появляется автоматически с месяца, в котором допущено нарушение, и до момента окончания срока в 12 месяцев освобождения.

Отказаться от налогового освобождения по собственной инициативе можно только через 12 месяцев, по окончании которых направляется либо уведомление о желании продолжить пользоваться правом, либо отказ от его применения. Форма отказа носит свободный характер, и законодательством не регламентирована.

На протяжении всего временного промежутка освобождения от налогообложения нужно контролировать размер текущей выручки. Если налогоплательщик пропустит момент, когда ее величина за три месяца перейдет через отметку в 2 млн.руб. и по-прежнему не будет начислять НДС, то в будущем придется восстанавливать все операции по начислению НДС к уплате, плюс к этому начисляется штраф.

Освобождение от уплаты НДС отдельных операцийНалоговый кодекс предусматривает также перечень операций, с которых не нужно считать НДС, то есть освобожденных от уплаты налога. Закрытый список этих операций находится в 149 статье НК РФ. Сообщать в налоговую о праве не облагать налогом некоторые операции не нужно, достаточно того, что эти операции совершаются и включаются в перечень статьи 149.

Существует заметная разница между содержанием статей 145 и 149. 145 статья освобождает от НДС всю деятельность компании на срок до 1 года, а 149 статья позволяет не начислять НДС по отдельным операциям. Понятия совершенно разные, и их не следует путать.

Оцените качество статьи. Нам важно ваше мнение:

О своем намерении не платить НДС вы должны уведомить налоговую инспекцию по месту учета (п. 3 ст. 145 НК РФ).

Это нужно сделать не позднее 20-го числа месяца, с которого вы начали использовать освобождение от обязанностей налогоплательщика. В частности, в налоговую инспекцию должны быть представлены следующие документы.

1. Уведомление об использовании права на освобождение.

Форма Уведомления утверждена Приказом МНС России от 04.07.2002 N БГ-3-03/342 (образец заполнения Уведомления см. в приложении 1 к гл. 2).

2. Выписка из бухгалтерского баланса (для организаций).

3. Выписка из книги продаж.

4. Выписка из книги учета доходов и расходов и хозяйственных операций (для индивидуальных предпринимателей).

5. Копия журнала полученных и выставленных счетов-фактур (абз. 2 п. 3, п. 6 ст. 145 НК РФ).

Формы указанных выписок ни Налоговым кодексом РФ, ни каким-либо иным документом не установлены. В налоговых инспекциях также нет жестких требований к форме таких документов. Поэтому они могут быть представлены в произвольной форме. Главное, чтобы из указанных документов была видна сумма выручки.

Что касается выписки из бухгалтерского баланса, то на практике налогоплательщики представляют либо справку о выручке, где указывают общую сумму выручки без НДС за три месяца и с разбивкой по месяцам, либо копии баланса и отчета о прибылях и убытках или один отчет о прибылях и убытках.

Выписку из книги продаж обычно представляют в виде справки, в которой указывают итоговую строку по книге за три месяца. При этом налоговики не требуют подтверждать ее бухгалтерским балансом и (или) книгой продаж. Их интересует только общая сумма выручки за три месяца (итоговая строка) по книге.

Относительно копий журналов полученных и выставленных счетов-фактур налоговиков интересует только список таких счетов-фактур. На практике достаточно такой список представить. Если вы представите копии журналов, то подтверждать их счетами-фактурами налоговики не требуют.

Все указанные документы разрешено представить как лично, так и заказным письмом по почте. Однако в последнем случае днем их представления будет считаться только шестой рабочий день со дня отправления заказного письма (п. 7 ст. 145 НК РФ).

Поэтому отправить документы по почте вам следует за шесть рабочих дней до истечения срока.

Например, если вы перестали платить НДС с 1 февраля 2011 г. то уведомление с документами должно быть сдано в налоговую инспекцию не позднее 21 февраля 2011 г. (п. 7 ст. 6.1 НК РФ). В том случае, если вы решили представить документы по почте, отправить их нужно не позже 11 февраля.

Ждать какого-либо решения от налоговой инспекции не нужно, поскольку освобождение носит уведомительный, а не разрешительный характер (см. Постановление ФАС Поволжского округа от 22.09.2008 N А65-1347/08).

Учтите, что после отправки всех документов в налоговую инспекцию вы не сможете добровольно отказаться от освобождения по ст. 145 НК РФ. Поэтому до тех пор, пока не истекут 12 последовательных календарных месяцев с начала освобождения, вернуться к общему порядку исчисления и уплаты НДС вы не сможете (п. 4 ст. 145 НК РФ).

Однако из этого правила есть два исключения. Вы можете утратить право не платить НДС досрочно в случаях:

- когда совокупная трехмесячная выручка превысит 2 млн руб.;

- когда вы начнете реализовывать только подакцизные товары либо подакцизные товары одновременно с неподакцизными без ведения раздельного учета (п. 5 ст. 145 НК РФ).

В таких ситуациях право на освобождение утрачивается с 1-го числа месяца, в котором произошло указанное превышение или были реализованы подакцизные товары (п. 5 ст. 145 НК РФ).

ЕСЛИ РАНЕЕ ВЫ ПРИМЕНЯЛИ СПЕЦРЕЖИМ

(ЕСХН, УСН, ЕНВД)

Если вы переходите на ОСН с упрощенной системы налогообложения, то для подтверждения права на освобождение от уплаты НДС достаточно будет принести в налоговую инспекцию только выписку из своей книги учета доходов и расходов (абз. 6 п. 6 ст. 145 НК РФ). Напомним, что форма книги утверждена Приказом Минфина России от 31.12.2008 N 154н.

Аналогичное по сути правило установлено и для предпринимателей, ранее плативших ЕСХН (абз. 7 п. 6 ст. 145 НК РФ). Они также представляют только выписку из своей книги учета доходов и расходов. Форма такой книги утверждена Приказом Минфина России от 11.12.2006 N 169н.

Что касается организаций и индивидуальных предпринимателей, перешедших на общий режим с ЕНВД, то для них не установлен отдельный перечень документов, подтверждающих право на освобождение от уплаты НДС. В то же время представить документы, предусмотренные абз. 2 - 5 п. 6 ст. 145 НК РФ, указанные лица не могут, поскольку не ведут книгу продаж и журнал учета полученных и выставленных счетов-фактур. А индивидуальные предприниматели, уплачивающие ЕНВД, не ведут книгу учета доходов и расходов и хозяйственных операций индивидуального предпринимателя (п. 3 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденного Приказом Минфина России N 86н, МНС России N БГ-3-04/430 от 13.08.2002).

Таким упущением законодателя могут воспользоваться налоговики. Поэтому существует вероятность того, что указанные налогоплательщики не смогут беспрепятственно воспользоваться правом на освобождение от уплаты НДС, пока не отработают на общем режиме в течение трех месяцев. Ведь только после этого у них появится возможность представить в налоговые органы необходимые документы.

Однако ФАС Северо-Западного округа по данному вопросу в Постановлении от 09.12.2009 N А44-923/2009 указал, что предприниматель вправе применять освобождение от уплаты НДС уже с момента перехода на общий режим. Суд учел, что сумма выручки предпринимателя за три месяца, предшествующие месяцу перехода на общий режим, не превысила 2 млн руб. Поскольку право на освобождение от НДС главным образом обусловлено суммой выручки, отсутствие перечисленных в п. 6 ст. 145 НК РФ документов по причине применения в предшествующем периоде ЕНВД не препятствует получению такого освобождения.

ВОССТАНАВЛИВАЕМ НДС В СЛУЧАЕ ОСВОБОЖДЕНИЯ

ОТ ОБЯЗАННОСТЕЙ ПЛАТЕЛЬЩИКА НДС

После отправки всех необходимых документов в налоговую инспекцию вы должны восстановить в учете и уплатить в бюджет суммы "входного" НДС, которые ранее были приняты к вычету (п. 8 ст. 145 НК РФ).

Восстановить и уплатить в бюджет необходимо "входной" налог по тем товарам (работам, услугам), которые вы приобрели до начала освобождения для деятельности, облагаемой НДС.

Поскольку указанные товары (работы, услуги) вы будете использовать в деятельности, освобожденной от уплаты НДС, суммы "входного" НДС по ним должны быть восстановлены. Восстановить НДС следует путем уменьшения налоговых вычетов. Это нужно сделать в последнем налоговом периоде перед началом применения освобождения (п. 8 ст. 145 НК РФ).

Примечание

Кроме применения освобождения от обязанностей налогоплательщика, Налоговый кодекс РФ устанавливает еще несколько оснований для восстановления "входного" НДС. Подробнее об этом вы можете узнать в разд. 13.4 "Восстановление "входного" НДС".

Согласно позиции Минфина России суммы налога, принятые к вычету по основным средствам, подлежат восстановлению с остаточной стоимости, сформированной по данным бухгалтерского учета (Письмо от 12.04.2007 N 03-07-11/106). Аналогичная точка зрения приведена в Постановлении ФАС Волго-Вятского округа от 14.04.2011 N А43-14553/2010. Однако, по мнению некоторых судей, если амортизация основных средств, используемых в облагаемой НДС деятельности, не завершена, восстанавливать НДС по ним не нужно (см. Постановление ФАС Дальневосточного округа от 01.06.2010 N Ф03-3642/2010).

ПРИМЕР

восстановления суммы НДС

С 1 июля организация "Альфа" решила воспользоваться правом на освобождение от исполнения обязанностей плательщика НДС. 11 июля организация представила в налоговую инспекцию Уведомление об использовании права на освобождение и соответствующие документы.

В марте организация закупила товары общей стоимостью 118 000 руб. в том числе НДС 18 000 руб. которые до июля не были проданы и числились в остатках на складе.

"Входной" НДС в сумме 18 000 руб. был принят к вычету по декларации за I квартал.

После отправки уведомления и соответствующих документов организация "Альфа" обязана восстановить сумму "входного" налога по остаткам не реализованного до 1 июля товара. В данном случае сумма налога, подлежащего восстановлению, равна 18 000 руб.

Следовательно, записью июня организация восстанавливает в учете НДС, принятый к вычету при приобретении товаров, что отражается по кредиту счета 68 и дебету счета 19. Сумма восстановленного к уплате НДС отражается в составе прочих расходов записями по кредиту счета 19 в корреспонденции со счетом 91-2 (п. 11 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

В декларации по НДС за II квартал указанная сумма отражается по строке 090 в графе 5 разд. 3 "Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 - 4 статьи 164 Налогового кодекса Российской Федерации" (абз. 1 п. 38.6 Порядка заполнения налоговой декларации по НДС).

ОГРАНИЧЕНИЕ ПО РАЗМЕРУ ВЫРУЧКИ

КАК УСЛОВИЕ ПРИМЕНЕНИЯ ОСВОБОЖДЕНИЯ

Ограничение по размеру выручки - одно из необходимых условий применения освобождения.

Если сумма вашей выручки за три последовательных календарных месяца превысит 2 млн руб. то право на освобождение вы утратите. С 1-го числа месяца, на который приходится такое превышение, вы вновь должны приступить к исчислению и уплате НДС (п. 5 ст. 145 НК РФ, Письмо Минфина России от 06.05.2010 N 03-07-14/32).

Необходимо учитывать, что налоговики могут проверить вашу выручку за любые трехмесячные периоды, которые содержатся в 12 месяцах. Например, за январь - март, февраль - апрель, март - май, апрель - июнь, май - июль и т.д. Таким образом, вы должны ежемесячно анализировать совокупную трехмесячную выручку на предмет превышения 2 млн руб. (см. Постановления Президиума ВАС РФ от 12.08.2003 N 2500/03, ФАС Поволжского округа от 27.02.2007 N А49-3926/2006, ФАС Волго-Вятского округа от 27.09.2005 N А29-10838/2004а).

Примечание

Дополнительно о практике арбитражных судов по данному вопросу вы также можете узнать в Энциклопедии спорных ситуаций по НДС.

Сумму НДС по операциям, осуществленным в месяце, в котором выручка превысила 2 млн руб. следует восстановить и уплатить в бюджет (п. 5 ст. 145 НК РФ).

Уплатить НДС придется либо за счет собственных денежных средств, либо за счет средств покупателей товаров (работ, услуг) в случае произведенной ими доплаты на сумму налога. Такую позицию высказал Минфин России в частном Письме от 29.05.2001 N 04-03-11/89.

В то же время, если вы утратили право на освобождение, вы вправе принять к вычету "входной" НДС по товарам (работам, услугам), приобретенным во время освобождения и использованным после возврата на уплату НДС (п. 8 ст. 145 НК РФ).

ПРИМЕР

прекращения освобождения и возврата на уплату НДС

Организация "Альфа" использует право на освобождение с 1 января. Выручка от реализации товаров, полученная организацией в июне, июле и августе, составила соответственно 650 000, 600 000 и 900 000 руб. Совокупная выручка за три последовательных календарных месяца равна 2 150 000 руб.

Фактическая себестоимость проданного в августе товара составила 354 000 руб. в том числе "входной" НДС 54 000 руб. который организация уплатила поставщику (пп. 3 п. 2 ст. 170 НК РФ).

Таким образом, организация утратила право на освобождение в соответствии со ст. 145 НК РФ с 1 августа, а обнаружила это только по истечении месяца.

Превышение размера выручки у организации "Альфа" приходится на август. Следовательно, с 1 августа организация признается плательщиком НДС.

С выручки августа в размере 900 000 руб. организации необходимо начислить и уплатить в бюджет налог в срок до 20 октября. Сумма НДС составит 162 000 руб. (900 000 руб. x 18%). Начисление НДС отражается по дебету счета 91, субсчет 91-2, в корреспонденции с кредитом счета 68.

В целях исчисления налога на прибыль указанная сумма не учитывается на основании п. 49 ст. 270 НК РФ как расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ (дополнительно см. Письмо Минфина России от 29.05.2001 N 04-03-11/89).

В связи с этим в учете организации возникают постоянная разница и соответствующее ей постоянное налоговое обязательство, которое отражается по дебету счета 99 в корреспонденции с кредитом счета 68 (п. п. 4, 7 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Поскольку организация утратила право на освобождение в соответствии со ст. 145 НК РФ с 1 августа, а обнаружила это только по истечении месяца, то на момент обнаружения фактическая себестоимость реализованного товара списана в себестоимость продаж. Поэтому организации следует скорректировать себестоимость продаж на сумму НДС, подлежащую вычету. В бухгалтерском учете указанная корректировка может отражаться сторнировочной записью по дебету счета 90, субсчет 90-2, в корреспонденции с кредитом счета 41. Соответственно, уменьшение фактической себестоимости товаров может отражаться сторнировочной записью по дебету счета 41 и кредиту счета 19.

ПРОДЛЕНИЕ ОСВОБОЖДЕНИЯ

ИЛИ ОТКАЗ ОТ ОСВОБОЖДЕНИЯ.

ПРЕДСТАВЛЕНИЕ ДОКУМЕНТОВ В НАЛОГОВЫЙ ОРГАН

По истечении 12 календарных месяцев применения освобождения вы должны принять одно из двух решений:

1) о продлении использования права не платить НДС на следующие 12 календарных месяцев;

2) об отказе от использования такого права.

После принятия решения, но в срок до 20-го числа месяца, следующего за двенадцатым месяцем, необходимо представить в налоговую инспекцию:

1) подтверждающие документы, указанные в п. п. 2 - 5 разд. 2.1.5.1, и Уведомление о продлении использования права на освобождение

или

2) подтверждающие документы, указанные в п. п. 2 - 5 разд. 2.1.5.1, и Уведомление об отказе от использования права на освобождение (п. 4 ст. 145 НК РФ). Образец заполнения Уведомления см. в приложении 3 к настоящей главе.

При продлении права на освобождение может быть использована форма Уведомления, утвержденная Приказом МНС России от 04.07.2002 N БГ-3-03/342.

При отказе от использования права на освобождение Уведомление представляется в налоговый орган в произвольной форме (Письмо МНС России от 30.09.2002 N ВГ-6-03/1488@). С образцом заполнения такого Уведомления вы можете ознакомиться в приложении 3 к настоящей главе.

Обратите внимание!

Документы, подтверждающие размер выручки за истекшие 12 календарных месяцев, налогоплательщик обязан представить в налоговую инспекцию независимо от варианта принятого решения. Если такие документы вами не представлены, то отказ налоговых органов в продлении освобождения является правомерным (см. Письмо Минфина России от 26.03.2007 N 03-07-11/73).

В настоящее время налоговым законодательством не урегулирован вопрос, нужно ли представлять документы, которые подтверждают право на освобождение от обязанностей плательщика НДС, если вы решили перейти на спецрежим до истечения срока освобождения. Этот вопрос возникает в связи с тем, что в такой ситуации по истечении года со дня получения освобождения вы уже не являетесь плательщиком НДС и формально нормы гл. 21 НК РФ об освобождении к вам неприменимы.

По мнению Президиума Высшего Арбитражного Суда РФ, документы в данном случае представлять не нужно. Суд указал: поскольку на момент наступления срока для подтверждения права на освобождение "спецрежимник" не являлся плательщиком НДС, то обязанность представлять предусмотренные ст. 145 НК РФ документы на него не распространяется. Такая позиция сформулирована в Постановлении Президиума ВАС РФ от 27.10.2009 N 13243/08.

Отметим, что данным Постановлением было отменено Постановление ФАС Западно-Сибирского округа от 27.04.2009 N Ф04-2487/2009(5370-А03-25), который пришел к противоположному выводу: переход на спецрежим не освобождает налогоплательщика от обязанности документально подтвердить свое право не платить НДС, которым он пользовался до такого перехода.

В случае если по истечении 12 календарных месяцев вы не представили документы, указанные выше, либо представили документы с недостоверными сведениями, суммы НДС, которые вы не платили, подлежат восстановлению и уплате в бюджет (см. также Постановление ФАС Волго-Вятского округа от 02.03.2010 N А82-8534/2009). При этом на указанные суммы начисляются пени и штраф (абз. 3 п. 5 ст. 145 НК РФ).

Бывают ситуации, когда представлены все документы, подтверждающие применение освобождения, но не подано Уведомление о продлении права на освобождение. В таком случае восстанавливать и платить НДС за период, в котором фактически использовалось освобождение, налогоплательщик не должен. Как указал суд, Уведомление не относится к документам, непредставление которых влечет обязанность по восстановлению налога (Постановление от 22.07.2008 N Ф09-5261/08-С2 (оставлено в силе Определением ВАС РФ от 19.12.2008 N ВАС-15993/08)).

А ФАС Волго-Вятского округа признал, что налогоплательщик утратил право на освобождение, поскольку он не представил в указанный срок Уведомление о продлении права на освобождение (Постановление от 11.01.2010 N А43-13450/2009).

Если же вы представили все необходимые документы, но с нарушением установленного срока, восстанавливать НДС вы не должны. Привлечь вас к ответственности, а также начислить пени налоговики не смогут (Постановления ФАС Уральского округа от 21.02.2011 N Ф09-11622/10-С2, ФАС Поволжского округа от 10.08.2010 N А49-11485/2009, от 24.12.2009 N А06-4554/2009).

Также неблагоприятные последствия в виде соответствующих сумм налоговых санкций и пеней ожидают налогоплательщика в случае несоблюдения установленных ограничений по лимиту выручки и виду деятельности (абз. 3 п. 5 ст. 145 НК РФ).

Примечание

За неуплату или неполную уплату налога на организацию или предпринимателя может быть наложен штраф в размере 20% от неуплаченных сумм.

Если неуплата (неполная уплата) налога была совершена умышленно, то штраф составит 40% от неуплаченных сумм.

Такая ответственность установлена ст. 122 НК РФ.