Рейтинг: 4.8/5.0 (1812 проголосовавших)

Рейтинг: 4.8/5.0 (1812 проголосовавших)Категория: Бланки/Образцы

При решении вопроса об отражении в учете стоимости земельного участка необходимо руководствоваться не только Инструкцией по бюджетному учету, утвержденной приказом Минфина России от 10 февраля 2006 г. N 25н, но и нормативно-правовыми актами по разграничению, пользованию и владению собственностью на землю, а также по операциям, связанным с ее продажей, приобретением. Это в частности:

Закон от 21 июля 1997 г. N 122-ФЗ “О государственной регистрации прав на недвижимое имущество и сделок с ним“ (далее - Закон N 122-ФЗ).

Отметим, что к государственной собственности относится земля, не принадлежащая гражданам, юрлицам и муниципалитетам. Госсобственность на землю подразделяется на:

федеральную собственность (земли, находящиеся в собственности РФ);

собственность субъектов Российской Федерации (ст. 16 ЗК РФ).

В соответствии со статьей 20 Земельного кодекса государственным и муниципальным учреждениям, федеральным казенным предприятиям, органам государственной власти и органам местного самоуправления земельные участки предоставляются в постоянное (бессрочное) пользование.

Законом N 122-ФЗ установлено, что земельные участки входят в состав недвижимого имущества. Вследствие этого бюджетное учреждение, обладающее правом постоянного пользования земельным участком, должно иметь Свидетельство о государственной регистрации прав.

Специалисты Минфина России в письме N 02-14-10а/1406 указали, что государственная регистрация права на недвижимое имущество и постановка его на кадастровый учет не являются основанием для принятия земельных участков к бюджетному учету. Учитывая изложенное, авторы письма отметили, что постановке на бюджетный учет подлежат только те земельные участки, которыми учреждение имеет право распоряжаться в соответствии с Земельным кодексом.

Как правило, земля должна быть отражена на балансе исполнительного органа власти (органа местного самоуправления), на который возложены функции управления и распоряжения государственным (муниципальным) имуществом (см. стр. 4).

Постановка участка на баланс

В соответствии с Инструкцией N 25н земля в бюджетном учете относится к непроизведенным активам и учитывается на счете 0 103 01 000 “Земля“.

Непроизведенные активы отражаются в учете по их первоначальной стоимости на момент вовлечения их в экономический (хозяйственный) оборот. В первоначальную стоимость объектов непроизведенных активов включаются фактические вложения учреждения в их приобретение, за исключением объектов, впервые вовлекаемых в экономический (хозяйственный) оборот, первоначальной стоимостью которых признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов на дату принятия к бухгалтерскому учету.

Обратите внимание, что земли, которые находятся под зданиями, переданными бюджетным учреждениям в оперативное управление, не подлежат постановке на баланс учреждения. Если учреждение поставило на учет такие земли, необходимо внести изменения в учет и убрать их из баланса.

Землю приобрели и улучшили

Первоначальная стоимость объекта непроизведенных активов может изменяться в результате увеличения капитальных вложении по улучшению земель, переоценки, дооценки или уценки объектов.

Затраты на приобретение непроизведенных активов относят на счет 0 106 03 000 “Капитальные вложения в непроизведенные активы“.

Пример 1. Бюджетным учреждением приобретен и принят к бухгалтерскому учету земельный участок на основании акта о приеме-передаче и свидетельства о государственной регистрации прав. Его стоимость составила 3 500 000 руб. После этого произведены расходы капитального характера, связанные с мероприятиями по мелиорации, в сумме 1 000 000 руб. Данные операции в бюджетном учете будут оформлены следующими бухгалтерскими записями:

Дебет 1 106 03 330

“Увеличение капитальных вложений в непроизведенные активы“ Кредит 1 302 21 730

“Увеличение кредиторской задолженности по приобретению непроизведенных активов“

- 3 500 000 руб. - отражены расходы по приобретению земельного участка.

Дебет 1 106 03 330

“Увеличение капитальных вложений в непроизведенные активы“

Кредит 1 302 21 730

“Увеличение кредиторской задолженности по приобретению непроизведенных активов“

- 1 000 000 руб. - отражены расходы по мелиорации;

Дебет 1 103 01 330

“Увеличение стоимости земли“ Кредит 1 106 03 430

“Уменьшение капитальных вложений в непроизведенные активы“

- 4 500 000 руб. (3 500 000+1000 000) - принят к бухгалтерскому учету участок.

Пример, когда бухгалтеру придется столкнуться с покупкой земли, см. во врезе “Бюджет является первым покупателем“.

Бюджет является первым покупателем

В Федеральном законе от 24 июля 2002 г. N 101-ФЗ “Об обороте земель сельскохозяйственного назначения“ купле-продаже земли посвящена статья 8. В частности, в ней говорится, что при продаже земельного участка из земель сельскохозяйственного назначения преимущественное право покупки имеет или субъект Российской Федерации, или муниципальное образование (в случаях, установленных законом субъекта Российской Федерации). Исключение - только продажа с публичных торгов.

Продавец обязан известить высший исполнительный орган государственной власти субъекта Российской Федерации или, в случаях, установленных законом субъекта Российской Федерации, орган местного самоуправления о намерении продать земельный участок в письменной форме, с указанием цены, размера, местоположения земельного участка и срока, до истечения которого должен быть осуществлен взаимный расчет.

Срок для осуществления взаимных расчетов по таким сделкам не может быть более девяноста дней. Извещение вручается под расписку или направляется заказным письмом с уведомлением о вручении.

Отказ от покупки возможен. Однако, если участок будет продаваться по цене, ниже ранее заявленной, или с изменением других существенных условий договора, продавец обязан направить новое извещение по правилам, установленным настоящей статьей.

Если земля получена безвозмездно или же настал момент вовлечения в хозяйственный оборот уже имеющегося участка, пока еще стоящего на балансе, нужно начинать с оценки рыночной стоимости.

Внимание! Оценка земельного участка осуществляется в соответствии с Федеральным законом от 29 июля 1998 г. N 135-ФЗ “Об оценочной деятельности в Российской Федерации“.

У многих бухгалтеров возникают вопросы: какая корреспонденция счетов должна отражать вовлечение непроизведенных активов в хозяйственный оборот, и куда относить дополнительные расходы, например услуги по оценке земли?

Пример 2. Впервые вовлекаемый в оборот участок земли, рыночная цена которого составляет 3000000руб. принят к учету.

Услуги сторонней организации по оценке стоимости этого земельного участка составили 25 000 руб. По нашему мнению, в учете бухгалтер должен сделать записи:

Дебет 1 103 01 330

“Увеличение стоимости земли“ Кредит 1 401 01 180

“Прочие доходы“

- 3 000 000 руб. - принят к учету по рыночной цене земельный участок, впервые вовлекаемый в хозяйственный оборот;

Дебет 1 401 01 226

“Расходы на прочие услуги“ Кредит 1 302 09 730

“Увеличение кредиторской задолженности по расчетам с поставщиками и подрядчиками по оплате прочих услуг“

- 25 000 руб. - получены услуги по оценке земельного участка;

Дебет 1 401 01 180

“Прочие доходы“ Кредит 1 401 01 226

“Расходы на прочие услуги“

- 25 000 руб. - списаны расходы по оценке земельного участка.

Пример 3. Воспользуемся условиями предыдущего примера с той лишь разницей, что земельный участок получен учреждением безвозмездно. Бухгалтер, по нашему мнению, сделает следующие записи:

Дебет 1 106 03 330

“Увеличение капитальных вложений в непроизведенные активы“ Кредит 1 401 01 180 “Прочие доходы“

- 3 000 000 руб. - принят к учету по рыночной цене земельный участок, впервые вовлекаемый в хозяйственный оборот;

Дебет 1 106 03 330

“Увеличение капитальных вложений в непроизведенные активы“

Кредит 1 302 09 730

“Увеличение кредиторской задолженности по расчетам с поставщиками и подрядчиками по оплате прочих услуг“

- 25 000 руб. - получены услуги по оценке земельного участка;

Дебет 1 103 01 330

“Увеличение стоимости земли“ Кредит 1 106 03 430

“Уменьшение капитальных вложений в непроизведенные активы“

- 3 025 000 руб.- принят к учету земельный участок.

Обратите внимание на то, что амортизация по непроизведенным активам не начисляется.

Подробнее выкуп за изъятие

В статьях 9-11 Земельного кодекса фактически указан покупатель при изъятии путем выкупа участков для государственных или муниципальных нужд. Решение об изъятии, в зависимости от того, для кого (РФ, ее субъекты, муниципальные органы) происходит изъятие, принимают:

федеральные органы власти;

органы власти субъектов РФ;

органы местного самоуправления.

Операции по выбытию непроизведенных активов, находящихся на учете, производятся на основании Акта о списании объекта основных средств по форме 0306003, Акта о списании групп объектов основных средств по форме 0306033. Выбытие может произойти вследствие:

списания объекта, пришедшего в негодность (например, засоление почвы);

списания объектов непроизведенных активов, пришедших в негодность в результате чрезвычайной ситуации.

Пример А. Учреждение продало участок по цене 2200000 руб. Его первоначальная стоимость - / 700000 руб. Другой участок земли стоимостью 1000 000 руб. передан безвозмездно госорганизации. Операции будут отражены так:

Дебет 1 205 09 560

“Увеличение дебиторской задолженности по доходам от реализации активов“ Кредит 1 401 01 172

“Доходы от реализации активов“

- 2 200 000 руб. - начислен доход от реализации земельного участка;

Дебет 1 401 01 172

“Доходы от реализации активов“ Кредит 1 103 01 430

“Уменьшение стоимости земли“

- 1 700 000 руб. - списана балансовая стоимость участка при его продаже;

Дебет 1 401 01 241

“Расходы на безвозмездные и безвозвратные перечисления государственным и муниципальным организациям“ Кредит 1 103 01 430 “Уменьшение стоимости земли“

- 1 000000 руб. - отражена безвозмездная передача земельного участка, находящегося в собственности учреждения.

Пример отражения хозяйственных операций по реализации участка не содержит записей по начислению НДС, поскольку согласно подпункту 6 пункта 2 статьи 146 Налогового кодекса операции по реализации земельных участков не признаются объектом налогообложения.

Внимание! Средства от реализации земельных участков, полученные бюджетными учреждениями, в том числе и органами местного самоуправления, от коммерческой деятельности в настоящее время подлежат учету при определении налоговой базы по налогу на прибыль.

Доходы от реализации земельных участков при определении налоговой базы могут быть уменьшены на расходы, соответствующие критериям, предусмотренным статьей 252 Налогового кодекса.

редакторы-эксперты журнала “Бюджетный учет“

“Бюджетный учет“, N 9, сентябрь 2006 г.

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!

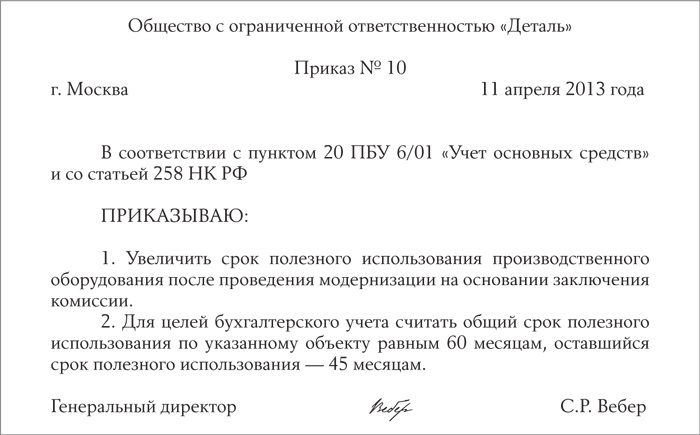

Новости и аналитика Правовые консультации (практика) Малый бизнес ООО (УСН) в 2013 году приобрело земельный участок для осуществления собственной предпринимательской деятельности, не связанной со строительством. Как отразить в бухгалтерском и налоговом учете покупку земли?

ООО (УСН) в 2013 году приобрело земельный участок для осуществления собственной предпринимательской деятельности, не связанной со строительством.

В соответствии с п. 1 ст. 130 ГК РФ земельные участки относятся к недвижимым вещам.

Право собственности и другие вещные права на недвижимые вещи, определяемые в п. 1 ст. 130 ГК РФ, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней (п. 1 ст. 131 ГК РФ).

В силу пп. 22 п. 1 ст. 333.33 НК РФ за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество, договоров об отчуждении недвижимого имущества организациями уплачивается государственная пошлина в размере 15 000 рублей.

Порядок бухгалтерского учета основных средств установлен ПБУ 6/01 "Учет основных средств" (далее - ПБУ 6/01) и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 N 91н (далее - Методические указания).

Активы, в том числе здания и земельные участки (п. 5 ПБУ 6/01), удовлетворяющие критериям, установленным п. 4 ПБУ 6/01, учитываются в составе объектов основных средств.

Так, в силу п. 4 ПБУ 6/01 актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Как мы поняли из вопроса, в рассматриваемой ситуации данные условия соблюдаются.

Обращаем внимание, что в настоящее время для принятия актива к учету в качестве объекта основных средств не требуется его фактическое использование в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации, а требуется лишь, чтобы объект был предназначен для этих целей (дополнительно смотрите, например, постановление ФАС Северо-Кавказского округа от 26.09.2012 N Ф08-5468/12 по делу N А32-21999/2011).

Земельный участок принимается на учет по первоначальной стоимости, которая формируется из затрат, связанных с его приобретением (п. 7 и п. 8 ПБУ 6/01).

Такими затратами могут быть:

- суммы, уплаченные продавцу по договору купли-продажи;

- регистрационные сборы, госпошлины и другие аналогичные платежи, связанные с приобретением права на участок (в частности плата за нотариальные услуги, плата за документы кадастрового и технического учета, в том числе об установлении права и о межевании);

- вознаграждение посреднической организации;

- другие затраты, связанные с покупкой земли.

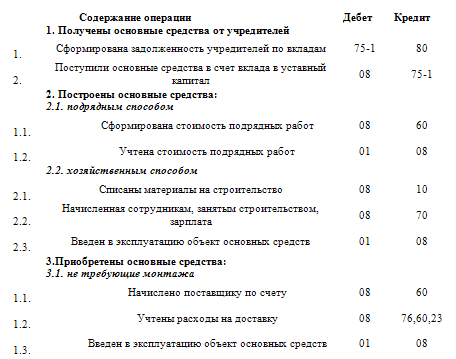

В соответствии с Планом счетов бухгалтерского учета (утвержден приказом Минфина РФ от 13.10.2000 N 94) затраты организации на приобретение в собственность земельного участка аккумулируются на счете 08 "Вложения во внеоборотные активы", субсчет 08-1 "Приобретение земельных участков". Принятие земельного участка к бухгалтерскому учету отражается по дебету счета 01 "Основные средства" в корреспонденции с кредитом счета 08 "Вложения во внеоборотные активы".

В бухгалтерском учете покупка земли отражается следующими записями:

Дебет 08, субсчет "Приобретение земельного участка" Кредит 60 (76)

- отражена стоимость земельного участка как вложения во внеоборотные активы;

Дебет 08, субсчет "Приобретение земельного участка" Кредит 68, субсчет "Госпошлина"

- учтена госпошлина за регистрацию права собственности на земельный участок;

Дебет 08, субсчет "Приобретение земельного участка" Кредит 60 (76)

- учтены иные расходы, участвующие в формировании первоначальной стоимости земельного участка (например агентское вознаграждение, расходы на межевание и т.д.).

Нормы ПБУ 6/01, равно как и Методических указаний, не ставят возможность принятия недвижимого имущества к учету в качестве объекта основных средств в зависимость от факта государственной регистрации права собственности на него. При этом согласно п. 52 Методических указаний объекты недвижимости, права собственности на которые не зарегистрированы в установленном законодательством порядке, принимаются к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету учета основных средств.

На основании изложенного считаем, что приобретенные организацией объекты недвижимого имущества, отвечающие требованиям п. 4 ПБУ 6/01, должны быть отражены в составе основных средств (по дебету счета 01) после окончания формирования их первоначальной стоимости и доведения их до состояния, пригодного к использованию, независимо от момента государственной регистрации прав на данное имущество (дополнительно смотрите, например, постановление ФАС Северо-Западного округа от 30.06.2011 N Ф07-4507/11 по делу N А56-60831/2010):

Дебет 01 Кредит 08, субсчет "Приобретение земельного участка"

- земельный участок принят на учет в качестве объекта основных средств.

Земельные участки, в силу п. 17 ПБУ 6/01, не подлежат амортизации. Следовательно, в течение всего времени нахождения на балансе организации стоимость земельного участка на расходы не переносится. Расходы на приобретение земельного участка могут быть возмещены в дальнейшем только за счёт его продажи (п. 11 ПБУ 10/99 "Расходы организации").

В силу пп. 1 п. 1 ст. 346.16 НК РФ при расчете налоговой базы по Налогу могут быть учтены в том числе расходы на приобретение, сооружение и изготовление основных средств (с учетом положений п.п. 3 и 4 ст. 346.16 НК РФ).

Для целей главы 26.2 НК РФ в состав основных средств (далее - ОС) включаются ОС, которые признаются амортизируемым имуществом в соответствии с главой 25 НК РФ (п. 4 ст. 346.16 НК РФ).

Согласно п. 2 ст. 256 НК РФ земля не подлежит амортизации, следовательно, не относится к амортизируемому имуществу. В связи с этим расходы в виде стоимости земельного участка не могут быть учтены при исчислении налоговой базы по налогу, уплачиваемому в связи с применением УСН (смотрите также письма Минфина России от 30.06.2011 N 03-11-06/2/101, от 16.09.2010 N 03-11-06/2/145 ).

Отметим, что согласно официальной позиции налогоплательщики вправе уменьшить полученные доходы на сумму фактически понесенных ими расходов на приобретение только тех земельных участков, которые приобретаются ими с целью дальнейшей перепродажи, в момент их реализации. В иных случаях расходы на приобретение земельных участков в целях исчисления Налога не учитываются (смотрите, например, письма Минфина России от 28.02.2013 N 03-11-06/2/5946, от 08.04.2011 N 03-11-06/2/46 ).

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

19 декабря 2013 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Учреждению передан земельный участок на праве постоянного (бессрочного) пользования. Как учитывать этот участок: за балансом или на балансе? Как оформить принятие к учету земли в программе «1С:Бухгалтерия государственного учреждения 8». Ответы на эти вопросы вы найдете в статье экспертов 1С.

Пунктом 333 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина РФ от 01.12.2010 № 157н в редакции от 12.10.2012, установлено, что земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе, расположенные под объектами недвижимости), учитываются на забалансовом счете 01 "Имущество, полученное в пользование" на основании документа (свидетельства), подтверждающего право пользования земельным участком, по их кадастровой стоимости (стоимости, указанной в документе на право пользования земельным участком, расположенном за пределами территории Российской Федерации).

Статьей 5 Федерального закона от 06.12.2011 № 402-ФЗ "О бухгалтерском учете" установлено, что объектами бухгалтерского учета экономического субъекта являются:

Приказом Минфина России от 29.08.2014 № 89н внесены соответствующие изменения в пункт 71 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина РФ от 01.12.2010 № 157н, далее – Инструкция № 157н, теперь земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе расположенные под объектами недвижимости), должны учитываться на соответствующем счете аналитического учета счета 103 00 "Непроизведенные активы" на основании документа (свидетельства), подтверждающего право пользования земельным участком, по их кадастровой стоимости (стоимости, указанной в документе на право пользования земельным участком, расположенном за пределами территории Российской Федерации).

Пунктом 2 приказа Минфина России от 29.08.2014 № 89н установлено, что изменения, утвержденные данным приказом, применяются при формировании показателей объектов учета на последний день отчетного периода 2014 года, если иное не предусмотрено учетной политикой учреждения. Переход на применение учетной политики с учетом положений настоящего приказа в части рабочего плана счетов бухгалтерского (бюджетного) учета государственных (муниципальных) учреждений осуществляется по мере организационно-технической готовности субъектов учета.

Таким образом, до 31 декабря 2014 года учреждениям следует списать с забалансового учета земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе расположенные под объектами недвижимости), и поставить их на баланс – на счет 103 11 "Земля - недвижимое имущество учреждения". По разъяснениям методологов Минфина России данные операции следует оформить бухгалтерской справкой ф.0504833.

Статьей 11 Федерального закона от 06.12.2011 № 402-ФЗ "О бухгалтерском учете" установлено, что активы и обязательства подлежат инвентаризации. При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета.

Таким образом, для выявления фактического наличия имущества, сопоставления фактического наличия имущества с данными бухгалтерского учета и проверки полноты отражения в учете в соответствии с п. 1 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ "О бухгалтерском учете" необходимо провести инвентаризацию земельных участков, в том числе расположенных под объектами недвижимости. Если у учреждения есть в наличии документы (свидетельства), подтверждающие право пользования земельным участком, на основании результатов инвентаризации следует списать объект с забалансового учета и поставить на баланс по кадастровой стоимости.

В соответствии с пунктом 20 Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений (утв. Приказом Минфина РФ от 16.12.2010 № 174н) принятие к учету согласно Акту о результатах инвентаризации объектов непроизведенных активов, выявленных при инвентаризации, отражается по дебету соответствующих счетов аналитического учета счета 010300000 "Непроизведенные активы" (010311330, 010312330, 010313330) и кредиту счета 040110180 "Прочие доходы".

Следует отметить, что если у учреждения земельный участок учитывается за балансом, возможно, он учитывается как имущество казны на балансе у соответствующего органа по управлению имуществом. Один и тот же объект не должен одновременно учитываться на балансах учреждения и казны. Списание с баланса казны и принятие на баланс учреждения должно производиться согласованно.

Как принять на баланс земельный участок в программе Списание земельного участка с забалансового учетаСписание объекта НПА с забалансового учета оформляется документом "Выбытие ОС (забаланс)". В документе следует указать форму первичного документа, которым оформляется списание.

Согласно пункту 334 Инструкции № 157н "аналитический учет по счету 01 ведется в Карточке количественно-суммового учета материальных ценностей в разрезе арендодателей и (или) собственников (балансодержателей) имущества по каждому объекту нефинансовых активов и под инвентарным (учетным) номером, присвоенным объекту балансодержателем (собственником), указанным в акте приема-передачи (ином документе)".

В программе "1С:Бухгалтерия государственного учреждения 8" на счете 01 аналитический учет ведется не только по объектам имущества и материально ответственным лицам, а также по собственникам имущества. Поэтому в качестве контрагента следует указать соответствующего собственника (балансодержателя) имущества (см. рис. 1).

Из документа можно распечатать Справку ф. 0504833.

Также следует распечатать инвентарную карточку или карточку количественно суммового учета по данному объекту учета (см. рис. 3).

Принятие к учету земельного участка на счет 103.11Принятие к учету земельных участков на счет 103.11 по результатам инвентаризации оформляется документом "Безвозмездное поступление НПА" (меню "ОС, НМА, НПА – Учет непроизведенных активов" главного меню программы, интерфейс "Полный") с хозяйственной операцией "Оприходование излишков НПА по результатам инвентаризации".

При выборе данной операции в качестве корреспондирующего счета будет указан счет 401.10.180.

На закладке Капвложения следует указать соответствующий элемент справочника Основные средства.

Как было отмечено выше, на забалансовом счете 01 объекты учитываются под инвентарным (учетным) номером, присвоенным объекту балансодержателем (собственником).

Следует отметить, что в отношении объектов непроизведенных активов, учитываемых в составе счета 103 00 "Основные средства", пунктом 81 Инструкции № 157н предусмотрено, что "В целях организации и ведения аналитического учета каждому инвентарному объекту непроизведенных активов присваивается уникальный инвентарный порядковый номер, который используется исключительно в регистрах бухгалтерского учета. Инвентарный номер, присвоенный объекту непроизведенных активов, сохраняется за ним на весь период его учета".

Поэтому для принятия земельного участка, учитываемого прежде на счете 01, в состав счета 10300 в справочник "Основные средства" следует ввести новый элемент с новым инвентарным номером. В старом или новом элементе справочника "Основные средства" следует дополнить краткое наименование.

Это позволит формировать инвентарную карточку по счету 01 за прошлый период и по счету 103 00 за текущий и последующие периоды.

При учете земельного участка за балансом в карточке объекта был указан вид учета "Основные средства в пользовании" и счет 01.

Рис. 5

Для учета земельного участка на балансе следует указать вид учета "Собственные и в оперативном управлении" и счет 103 11.

При проведении документа формируются бухгалтерские записи. Из документа следует сформировать Справку ф. 0504833 (см. рис. 7).

Также следует распечатать инвентарную карточку по данному объекту учета (см. рис. 8).

Также в любой момент можно распечатать инвентарную карточку по данному объекту учета по счету 01 (см. рис. 9).

С целью расширения возможностей депутатов, избранных по одномандатным округам законопроектом "О внесении изменений в статью 37 Федерального закона "О статусе члена Совета Федерации и статусе депутата Государственной Думы Федерального Собрания Российской Федерации" предусматривается рост числа работающих на общественных началах помощников депутатов, избранных в одномандатных округах. Законопроектом предлагается увеличение их численности до 60 человек.

Законопроектом "О внесении изменения в статью 16 Закона Российской Федерации "О приватизации жилищного фонда в Российской Федерации" предлагается распределить ответственность по обязательствам проведения капитального ремонта домов между всеми собственниками данного жилищного фонда (наймодателями) пропорционально времени нахождения дома в соответствующем ведении.

Законопроектом предлагается установление уголовной ответственности за превышение полномочий при осуществлении деятельности по возврату просроченной задолженности. Целью законопроекта является уголовно-правовая защита прав и интересов граждан, а также предупреждение случаев превышения полномочий со стороны лиц (так называемых "коллекторов"), осуществляющих данную деятельность.

Дата размещения статьи: 28.09.2016

Бюджетный учет земельных участков как вида непроизведенных активов (Стругова С.С.)

В связи с динамичным развитием земельных отношений актуальным является вопрос правового обеспечения и технологии учета земельных участков. В статье раскрываются особенности правового регулирования земельных участков как вида непроизведенных активов. Обосновывается факт того, что регистрация и определение кадастровой стоимости земельного участка не являются основанием для принятия земельного участка к бюджетному учету. Рассматриваются особенность земельных участков как единицы учета, технология бюджетного учета их поступления, перемещения и выбытия, случаи их забалансового учета.

Правовое обеспечение учета земельных участков

Законодательное регулирование вопросов, связанных с использованием земельных участков, основывается на применении норм:

- Земельного кодекса Российской Федерации (Федеральный закон от 25.10.2001 N 136-ФЗ);

- Гражданского кодекса Российской Федерации (часть первая, часть вторая) от 21.10.1994 N 51-ФЗ (с изм. и доп.);

- Федерального закона от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним";

- Федерального закона от 02.01.2000 N 28-ФЗ "О государственном земельном кадастре";

- Федерального закона от 29.07.1998 N 135-ФЗ "Об оценочной деятельности в Российской Федерации".

Бюджетный учет земельных участков ведется в соответствии с:

- Приказом Минфина России от 01.12.2010 N 157н "Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению";

- Приказом Минфина России от 06.12.2010 N 162н "Об утверждении Плана счетов бюджетного учета и Инструкции по его применению".

Согласно ст. 11.1 Земельного кодекса Российской Федерации под земельным участком понимается часть земной поверхности, границы которой определены в соответствии с федеральными законами. В случаях и в порядке, которые установлены федеральным законом, могут создаваться искусственные земельные участки.

В соответствии со ст. 20 Земельного кодекса Российской Федерации государственным и муниципальным учреждениям, казенным предприятиям земельные участки предоставляются в постоянное (бессрочное) пользование. При этом юридические лица, обладающие земельными участками на праве постоянного (бессрочного) пользования, не вправе распоряжаться этими земельными участками.

Кроме этого, согласно ст. 24 Земельного кодекса Российской Федерации из земель, находящихся в государственной или муниципальной собственности, исполнительными органами государственной власти или органами местного самоуправления юридическим лицам - государственным и муниципальным учреждениям, казенным предприятиям могут предоставляться земельные участки в безвозмездное срочное пользование на срок не более чем один год.

Согласно ст. 130 ГК РФ к недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

В соответствии со ст. 131 ГК РФ право собственности и другие вещные права на недвижимые вещи, ограничения этих прав, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре органами, осуществляющими государственную регистрацию прав на недвижимость и сделок с ней. Регистрации подлежат: право собственности, право хозяйственного ведения, право оперативного управления, право пожизненного наследуемого владения, право постоянного пользования, ипотека, сервитуты, а также иные права в случаях, предусмотренных настоящим Кодексом и иными законами. Наряду с государственной регистрацией могут осуществляться специальная регистрация или учет отдельных видов недвижимого имущества.

Орган, осуществляющий государственную регистрацию прав на недвижимость и сделок с ней, обязан по ходатайству правообладателя удостоверить произведенную регистрацию путем выдачи документа о зарегистрированном праве или сделке либо совершением надписи на документе, представленном для регистрации.

Орган, осуществляющий государственную регистрацию прав на недвижимость и сделок с ней, обязан предоставлять информацию о произведенной регистрации и зарегистрированных правах любому лицу. Информация предоставляется в любом органе, осуществляющем регистрацию недвижимости, независимо от места совершения регистрации.

Отказ в государственной регистрации права на недвижимость или сделки с ней либо уклонение соответствующего органа от регистрации могут быть оспорены в суде.

Порядок государственной регистрации и основания отказа в регистрации прав на недвижимое имущество устанавливаются в соответствии с ГК РФ и Федеральным законом от 21.07.1997 N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним".

Федеральным законом N 122-ФЗ "О государственной регистрации прав на недвижимое имущество и сделок с ним" установлено, что земельные участки входят в состав недвижимого имущества. Вследствие этого государственное (муниципальное) учреждение, обладающее правом постоянного пользования земельным участком, должно иметь Свидетельство о государственной регистрации прав.

Таким образом, общие нормы и правила государственной регистрации бюджетными учреждениями применяются на равных условиях с коммерческими организациями.

Согласно Письму Минфина России от 26.05.2006 N 02-14-10а/1406 государственная регистрация права на недвижимое имущество и постановка его на кадастровый учет не являются основанием для принятия земельных участков к бюджетному учету. Учитывая изложенное, специалисты Минфина России отметили, что постановке на бюджетный учет подлежат только те земельные участки, которыми учреждение имеет право распоряжаться в соответствии с Земельным кодексом. Как правило, земля должна быть отражена на балансе исполнительного органа власти (органа местного самоуправления), на который возложены функции управления и распоряжения государственным (муниципальным) имуществом.

Особенности бюджетного учета земельных участков

Пунктом 70 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н определено, что земля относится к непроизведенным активам и учитывается на счете 10300 "Непроизведенные активы".

Отличительной чертой объектов непроизведенных активов является то, что они не являются продуктами человеческого труда и представляют собой землю, ресурсы, недра и т.д. Тем не менее такое имущество может оцениваться в стоимостном выражении, выступать в качестве объекта купли-продажи (или быть объектом иных хозяйственных договоров), а также являться источником получения экономических выгод хозяйствующими субъектами.

При этом в п. 71 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н указано, что активы отражаются в учете в момент вовлечения их в экономический (хозяйственный) оборот.

Статья 129 ГК РФ определяет оборотоспособность объектов гражданских прав, к которым в соответствии с положениями ст. 128 ГК РФ относятся земля и другие природные ресурсы. Исходя из содержания ст. 129 ГК РФ под оборотом земельных участков следует понимать их отчуждение или переход от одного лица к другому.

Ограничения оборотоспособности земельных участков определены ст. 27 Земельного кодекса Российской Федерации. При этом данной нормой установлено, что земли, изъятые из оборота, не могут предоставляться в частную собственность, а также быть объектами сделок, предусмотренных гражданским законодательством.

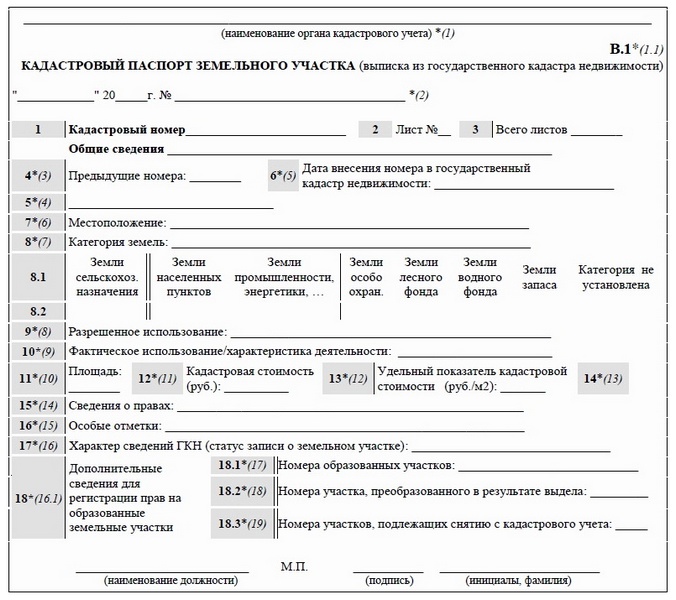

Земельные участки и прочно связанные с ними иные объекты недвижимого имущества подлежат государственному кадастровому учету.

Земельные участки могут иметь рыночную и кадастровую оценку. Согласно ст. 66 Земельного кодекса Российской Федерации рыночная стоимость земельного участка устанавливается в соответствии с Федеральным законом об оценочной деятельности.

Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель. В соответствии со ст. 66 Земельного кодекса Российской Федерации порядок проведения государственной кадастровой оценки земель устанавливается Правительством Российской Федерации.

Органы исполнительной власти субъектов РФ утверждают средний уровень кадастровой стоимости по муниципальному району (городскому округу).

В случаях определения рыночной стоимости земельного участка кадастровая стоимость земельного участка устанавливается в процентах от его рыночной стоимости.

Права на земельные участки, находящиеся в постоянном (бессрочном) пользовании бюджетных учреждений, органов государственной власти и местного самоуправления, подлежат государственной регистрации в соответствии с нормами действующего законодательства.

В рамках участника (стороны) в договоре на безвозмездное (бессрочное) пользование бюджетные учреждения, органы государственной власти, местного самоуправления регистрируют участок земли согласно соответствующим нормативным актам. Следует напомнить, что регистрация и определение кадастровой стоимости земельного участка не являются основанием для принятия земельного участка к бюджетному учету.

Расходы, связанные с регистрацией земельных участков, осуществляются учреждениями по подстатье 226 "Прочие работы, услуги".

Земельные участки отражаются по их первоначальной стоимости в момент вовлечения их в экономический (хозяйственный) оборот.

Следуя юридической логике, вовлечением земельных участков в хозяйственный оборот являются:

- приобретение земельных участков;

- безвозмездное получение земельных участков от других бюджетов, государственных и муниципальных организаций других бюджетов, негосударственных организаций;

- продажа земельных участков;

- передача земельных участков другим бюджетам, государственным и муниципальным организациям другого бюджета, негосударственным организациям.

Вовлечение земельных участков в экономический (хозяйственный) оборот осуществляется с учетом ограничений, установленных ст. 27 Земельного кодекса Российской Федерации.

Данные ограничения вовлечения земельных участков в экономический (хозяйственный) оборот следует учитывать при отражении операций с земельными участками в бюджетном учете.

В составе земельных участков не учитываются здания и сооружения, построенные на земле, насаждения.

Земельные участки как вид непроизведенных активов отражаются по их первоначальной стоимости в момент вовлечения их в экономический (хозяйственный) оборот, которая формируется на счете 010613000 "Вложения в непроизведенные активы - недвижимое имущество учреждения".

Термин "первоначальная стоимость" применяется ко всем группам внеоборотных активов (основных средств, нематериальных активов и непроизведенных активов). Однако п. 72 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н определено, что в целях формирования первоначальной стоимости объектов непроизведенных активов при их приобретении, за исключением объектов, впервые вовлекаемых в экономический (хозяйственный) оборот, фактические вложения учреждения формируются с учетом сумм налога на добавленную стоимость, предъявленных учреждению поставщиками (подрядчиками, исполнителями), кроме приобретения объекта в рамках деятельности учреждения, облагаемой НДС, включая:

1) суммы, уплачиваемые в соответствии с договором продавцу (поставщику);

2) суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением объекта непроизведенных активов;

3) регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением объекта непроизведенных активов;

4) суммы вознаграждений, уплачиваемых посреднической организации, через которую приобретен объект непроизведенных активов;

5) иные затраты, непосредственно связанные с приобретением объекта непроизведенных активов.

Кроме того, не включаются в сумму фактических вложений общехозяйственные и иные аналогичные расходы, а также расходы, связанные с приведением объектов непроизведенных активов в состояние, пригодное для использования.

Для отражения стоимости земельных участков, на которых расположены объекты недвижимости, переданные учреждениям в пользование, в бюджетном учете необходимо проведение целого комплекса мероприятий - геодезические исследования, определение границ, присвоение кадастрового номера и др. Это сопряжено с затратами, которые возможны в случае выделения бюджетных ассигнований. Таким образом, фактически земельные участки могут включаться в состав активов учреждения при условии вынесения соответствующего решения вышестоящего органа, документированного надлежащим образом.

Осуществленные расходы на непроизведенные активы аккумулируются на счете 010613000 "Вложения в непроизведенные активы - недвижимое имущество учреждения". По завершении процесса формирования первоначальной стоимости собранные затраты списываются в дебет счетов, открытых к счету 010311000 "Земля - недвижимое имущество учреждения".

В соответствии с п. 79 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н под категорией "земля" понимаются объекты непроизведенных активов в виде земельных участков, а также неотделимые от земельных участков капитальные расходы, к которым относятся расходы неинвентарного характера (не связанные со строительством сооружений) на культурно-технические мероприятия по поверхностному улучшению земель для сельскохозяйственного пользования, производимые за счет капитальных вложений (планировка земельных участков, корчевка площадей под пашню, очистка полей от камней и валунов, срезание кочек, расчистка зарослей, очистка водоемов, мелиоративные, осушительные, ирригационные и другие работы, которые неотделимы от земли), за исключением зданий и сооружений, построенных на этой земле (например, дорог, туннелей, административных зданий и т.п.), насаждений, подземных водных или биологических ресурсов.

Операции поступления и безвозмездной передачи земельных участков оформляются актом о приеме-передаче объекта основных средств (кроме зданий, сооружений) N ОС-1 (ф. 0306001).

Каждому земельному участку присваивается уникальный порядковый инвентарный номер, который используется в регистрах бюджетного учета и не обозначается на объектах. Аналитический учет земельных участков ведется в инвентарной карточке учета основных средств.

Поступление земельных участков и принятие их к учету

Учет операций по поступлению объектов непроизведенных активов ведется:

- в Журнале операций по выбытию и перемещению нефинансовых активов в части операций по принятию к учету объектов непроизведенных активов по сформированной первоначальной стоимости;

- в Журнале по прочим операциям - по иным операциям поступления объектов непроизведенных активов.

Принятие на бюджетный учет земельных участков в момент вовлечения их в хозяйственный оборот отражается следующими бухгалтерскими записями:

1. Приобретение земельного участка за плату на сумму фактических вложений учреждения в его приобретение - стоимость земельного участка:

Дебет 0 106 13 330 "Увеличение вложений в непроизведенные активы - недвижимое имущество учреждения"

Кредит 0 302 33 730 "Увеличение кредиторской задолженности по приобретению непроизведенных активов".

2. Принятие к учету стоимости услуг, связанных с регистрацией земельного участка:

Дебет 0 106 13 330 "Увеличение вложений в непроизведенные активы - недвижимое имущество учреждения"

Кредит 0 302 26 730 "Увеличение кредиторской задолженности по прочим работам, услугам".

3. Учет операций по вложениям в земельные участки при безвозмездном получении:

- между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств:

Дебет 0 106 13 330 "Увеличение вложений в непроизведенные активы - недвижимое имущество учреждения"

Кредит 0 304 04 330 "Внутриведомственные расчеты";

- между учреждениями разных уровней бюджетов:

Дебет 0 106 13 330 "Увеличение вложений в непроизведенные активы - недвижимое имущество учреждения"

Кредит 0 401 10 151 "Доходы от поступлений от других бюджетов бюджетной системы Российской Федерации";

- между учреждениями, подведомственными разным главным распорядителям (распорядителям) бюджетных средств одного уровня бюджета, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств в рамках приносящей доход деятельности, а также при их получении от государственных и муниципальных организаций:

Дебет 0 106 13 330 "Увеличение вложений в непроизведенные активы - недвижимое имущество учреждения"

Кредит 0 401 10 180 "Прочие доходы".

4. Принятие к бюджетному учету земельного участка по первоначальной стоимости:

Дебет 0 103 11 330 "Увеличение стоимости земли - недвижимого имущества учреждения"

Кредит 0 106 13 430 "Уменьшение вложений в непроизведенные активы - недвижимое имущество учреждения".

Такой же бухгалтерской записью оформляется оприходование неотделимых от земельных участков капитальных расходов, а также расходов неинвентарного характера на культурно-технические мероприятия по поверхностному улучшению земель для сельскохозяйственного пользования, производимых за счет капитальных вложений стоимости поступивших земельных участков.

5. Принятие к бюджетному учету по сформированной стоимости земельного участка, полученного в порядке передачи от публично-правовых образований и учреждений, если такая передача не предполагает дополнительных затрат:

- между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств:

Дебет 0 103 11 330 "Увеличение стоимости земли - недвижимого имущества учреждения"

Кредит 0 304 04 330 "Внутриведомственные расчеты";

- между учреждениями разных уровней бюджетов:

Дебет 0 103 11 330 "Увеличение стоимости земли - недвижимого имущества учреждения"

Кредит 0 401 10 151 "Доходы от поступлений от других бюджетов бюджетной системы Российской Федерации";

- между учреждениями, подведомственными разным главным распорядителям (распорядителям) бюджетных средств одного уровня бюджета, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств в рамках приносящей доход деятельности, а также при их получении от государственных и муниципальных организаций:

Дебет 0 103 11 330 "Увеличение стоимости земли - недвижимого имущества учреждения"

Кредит 0 401 10 180 "Прочие доходы".

При принятии к учету земельных участков, которые ранее не были учтены, но фактически находились в собственности, владении или пользовании учреждений и органов управления, правомерно применение порядка принятия к учету активов, выявленных в качестве излишков при проведении инвентаризации. Оприходование излишков земельных участков, выявленных при инвентаризации, отражается по рыночной стоимости на дату принятия их к бюджетному учету:

Дебет 0 103 11 330 "Увеличение стоимости земли - недвижимого имущества учреждения"

Кредит 0 401 10 180 "Прочие доходы".

Перемещение и выбытие земельных участков

Рассматривая учет операций по выбытию и перемещению земельных участков, следует отметить, что эти операции ведутся в Журнале операций по выбытию и перемещению нефинансовых активов.

Внутреннее перемещение земельных участков между материально ответственными лицами в учреждении отражается внутренней бухгалтерской записью по соответствующим счетам аналитического счета 010311000 "Земля - недвижимое имущество учреждения".

Выбытие земельных участков, находящихся на бюджетном учете в учреждениях, отражается в зависимости от причин выбытия:

1. При реализации земельных участков, а также в случае их выбытия как пришедших в негодность оформляется бухгалтерская запись:

Дебет 0 401 10 172 "Доходы от операций с активами"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения".

Приведение земельных участков в негодность подразумевает не только фактическое ухудшение эксплуатационных свойств (снижение плодородия земельных участков сельскохозяйственного назначения, загрязнение земель), но также возникновение факторов, влияющих на рыночную стоимость активов (объявление сервитутов, развитие по соседству промышленных зон и т.п.).

Под недостачей земельных участков понимается выявление документальной ошибки, в результате которой неправильно установлена их рыночная стоимость или неправильно определены границы земельного участка.

2. При безвозмездной передаче земельных участков:

- между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств:

Дебет 0 304 04 330 "Внутриведомственные расчеты"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения";

- между учреждениями разных уровней бюджетов:

Дебет 0 401 20 251 "Расходы на перечисления другим бюджетам бюджетной системы Российской Федерации"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения";

- между учреждениями, подведомственными разным главным распорядителям (распорядителям) бюджетных средств одного уровня бюджета, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств в рамках приносящей доход деятельности, а также при их получении от государственных и муниципальных организаций:

Дебет 0 401 20 241 "Расходы на безвозмездные перечисления государственным и муниципальным организациям"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения";

- другим организациям, не являющимся государственными и муниципальными:

Дебет 0 401 20 242 "Расходы на безвозмездные перечисления организациям, за исключением государственных и муниципальных организаций"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения".

3. При списании земельных участков, пришедших в негодность вследствие стихийных бедствий и других чрезвычайных ситуаций:

Дебет 0 401 20 273 "Чрезвычайные расходы по операциям с активами"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения".

4. При выбытии земельного участка в форме вложения в уставные капиталы организаций:

Дебет 0 302 73 830 "Уменьшение кредиторской задолженности по приобретению акций и по иным формам участия в капитале"

Кредит 0 103 11 430 "Уменьшение стоимости земли - недвижимого имущества учреждения".

Выбытие земельных участков в форме их внесения в уставные капиталы хозяйственных обществ, товариществ возможно в отношении земельных участков, находящихся в собственности учреждения или органа управления, финансируемого за счет бюджетных средств.

Особенность земельных участков как непроизведенных активов заключается в том, что на них не начисляется амортизация, так как их стоимость с течением времени не снижается. Кроме этого, срок полезного использования земельных участков - неопределенный.

Забалансовый учет земельных участков

Согласно п. 77 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н отражение в учете учреждения операций, связанных с получением (предоставлением) прав использования объектов непроизведенных активов, на балансовых счетах учета непроизведенных активов не осуществляется.

Из смысла п. 332 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н следует, что имущество, полученное с правом бессрочного пользования, должно учитываться учреждением на забалансовых счетах. Таким образом, положения абз. 1 п. 333 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н позволяют сделать вывод о том, что в соответствии с учетной политикой земельные участки могут обособленно учитываться в учреждении на счете 01 "Имущество, полученное в пользование".

Однако, руководствуясь абз. 3 п. 332 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений от 01.12.2010 N 157н, уполномоченные должностные лица могут принять решение об учете земельных участков на специальном дополнительном забалансовом счете. В этом случае платежи, осуществляемые учреждением за предоставленное им право пользования земельным участком, относятся в состав расходов, относимых на финансовый результат текущего финансового года.

Таким образом, особенности правового статуса земельных участков, относимых к категории непроизведенных активов, в настоящее время регулируются нормами гражданского и земельного законодательства. В бюджетном учете предусмотрен балансовый и забалансовый учет земельных участков, что обусловлено юридическими правами учреждения на эти объекты непроизведенных активов. Амортизация на земельные участки не начисляется в связи с тем, что их стоимость с течением времени не снижается и срок полезного использования является неопределенным.