Рейтинг: 4.4/5.0 (1737 проголосовавших)

Рейтинг: 4.4/5.0 (1737 проголосовавших)Категория: Бланки/Образцы

Об утверждении рекомендуемой формы Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов (отменен на основании приказа ФНС России от 07.10.2014 N ММВ-7-8/523@)

Приказ ФНС России

Учет. Налоги. Право. Официальные документы с приложениями. N 4, 04.02.2013 года

Дата начала действия:

Дата окончания действия:

07 октября 2014

Об утверждении рекомендуемой формы Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 21 января 2013 года N ММВ-7-12/22@

Об утверждении рекомендуемой формы Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, порядка ее заполнения и рекомендуемого формата ее представления в электронном виде по телекоммуникационным каналам связи

____________________________________________________________________

Отменен на основании

приказа ФНС России от 7 октября 2014 года N ММВ-7-8/523@

____________________________________________________________________

- рекомендуемую форму Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов согласно приложению N 1 к приказу ;

- порядок заполнения рекомендуемой формы Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов согласно приложению N 2 к приказу ;

- рекомендуемый формат представления Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов в электронном виде по телекоммуникационным каналам связи согласно приложению N 3 к настоящему приказу .

2. Признать утратившими силу:

3. Руковолителям управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

4. Контроль за исполнением настоящего приказа возложить на заместителя руковолителя Федеральной налоговой службы Н.С.Завилову.

Руководитель Федеральной

налоговой службы

М.В.Мишустин

УТВЕРЖДЕНА

приказом ФНС России

от 21 января 2013 года N ММВ-7-12/22@

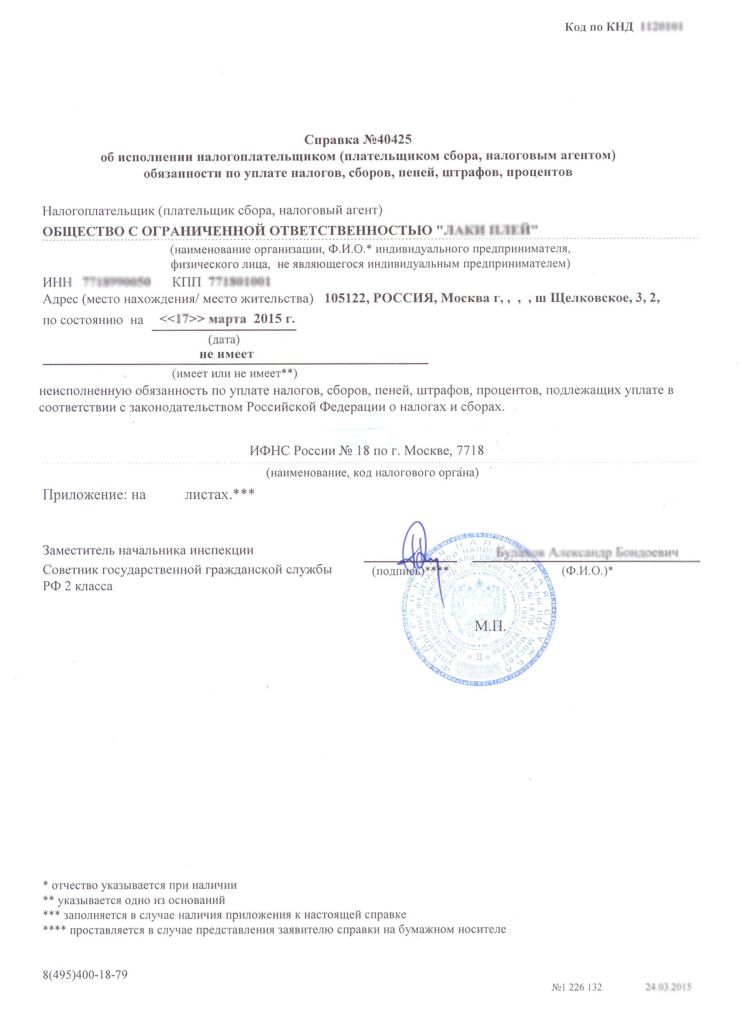

Код по КНД 1120101

УТВЕРЖДЕН

приказом ФНС России

от 21 января 2013 года N ММВ-7-12/22@

1. Справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов (далее - справка) формируется с использованием программного обеспечения налоговых органов по данным информационных ресурсов инспекций ФНС России и учитывает информацию, связанную с исполнением обязанности по налогам, сборам, пеням, процентам за пользование бюджетными средствами, штрафам, подлежащим уплате налогоплательщиком, плательщиком сбора, налоговым агентом (далее - заявитель), в том числе связанную с исполнением обязанности ответственного участника консолидированной группы налогоплательщиков (далее - КГН).

2. Справка формируется на дату, указанную в запросе.

В случае, если в запросе не указана дата, по состоянию на которую формируется справка. или в запросе указана будущая дата, справка формируется на дату регистрации этого запроса в налоговом органе.

3. При формировании справки запись "не имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, подлежащих уплате в соответствии с законодательством о налогах и сборах Российской Федерации" делается в случае отсутствия по данным инспекций ФНС России по состоянию на дату, на которую формируется справка. недоимки, начисленных, но не уплаченных заявителем пеней, процентов за пользование бюджетными средствами, штрафов, за исключением сумм:

1) на которые предоставлены отсрочка (рассрочка), инвестиционный налоговый кредит в соответствии с законодательством Российской Федерации о налогах и сборах;

2) которые реструктурированы в соответствии с законодательством Российской Федерации;

3) по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной.

4. При наличии на дату, по состоянию на которую формируется справка, недоимки, начисленных, но не уплаченных заявителем пеней, процентов за пользование бюджетными средствами, штрафов, за исключением сумм, указанных в подпунктах 1-3 пункта 3 настоящего порядка, делается запись "имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, подлежащих уплате в соответствии с законодательством о налогах и сборах Российской Федерации", при этом в приложении к справке указываются коды инспекций ФНС России, по данным которых заявитель имеет неисполненную обязанность.

5. При формировании Справки запись "не имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, подлежащих уплате в соответствии с законодательством о налогах и сборах Российской Федерации" отражается только при получении сведений с результатом обработки запроса (не имеет) из всех инспекций ФНС России, в которых заявитель состоит на налоговом учете.

При получении хотя бы одного ответа из инспекции ФНС России о наличии неисполненной обязанности по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, справка формируется с записью "имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, подлежащих уплате в соответствии с законодательством о налогах и сборах Российской Федерации".

6. Для заявителей - участников КГН, запись "имеет неисполненную обязанность по уплате налогов, сборов, пеней, процентов за пользование бюджетными средствами, штрафов, подлежащих уплате в соответствии с законодательством о налогах и сборах Российской Федерации" делается также в случае наличия неисполненной обязанности по уплате налога на прибыль организаций по КГН, при этом в приложении к справке указывается код инспекции ФНС России, в которой состоит на учете ответственный участник КГН.

7. Справка и приложение к ней (при наличии), в случае предоставления заявителю на бумажном носителе, подписываются начальником (заместителем начальника) инспекции ФНС России и заверяются печатью инспекции ФНС России с воспроизведением Государственного герба Российской Федерации.

Приложение N 3. Рекомендуемый формат представления справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов в электронном виде по телекоммуникационным каналам связиУТВЕРЖДЕН

приказом ФНС России

от 21 января 2013 года N ММВ-7-12/22@

1. Настоящий формат описывает требования к XML файлам передачи налоговым органом в электронном виде по телекоммуникационным каналам связи сведений по форме Справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов (далее - файл обмена).

2. Номер версии настоящего формата 5.01, часть DCCCLXIV.

II. Описание файла обмена3. Имя файла обмена должно иметь следующий вид:

R_Т - префикс, принимающий значение: IU_SPISOB;

A_K- идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена . Каждый из идентификаторов (A и K ) имеет вид:

_______________

Передача файла от отправителя к конечному получателю (К) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором А. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов А и К совпадают.

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (плательщика сбора, налогового агента) (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей);

O - идентификатор отправителя информации, имеет вид для налоговых органов - четырехразрядный код (код налогового органа в соответствии с классификатором "Система обозначений налоговых органов" (СОНО);

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

<?xml version ="1.0" encoding ="windows-1251"?>

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

IU_SPISOB_1_864_01_05_01_xx. где xx - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом.

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 -4.14 настоящего формата .

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента ;

_______________

В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется в случае возможного наличия в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограниченно, формат имеет вид T(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (т.е. число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в http://www.w3.org/TR/xmlschema-0), например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность присутствия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - наличие элемента в файле обмена необязательно, т.е. элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и т.п.), то признак обязательности элемента дополняется символом "К". Например: "ОК". В случае, если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например: "НМ", "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например: "НУ", "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и т.п.), указывается соответствующее наименование классификатора (кодового словаря и т.п.) или приводится перечень возможных значений. Для классификатора (кодового словаря и т.п.) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Re: Как получить справку об исполнении обязанностей по уплате налогов

Наташ, нам по заявлению о сверке выдают акт и мы на работе сидим и сверяем, если есть расхождения, то берем документы и идём сверяться "вплотную" с инспектором или пишем письма/заявления о проведении зачетов. Как-то так. И те справки, которые получены по инет-отчетности не пройдут, т.к. банку нужна эта справка с синей отметкой от ИФНС.

__________________

Если обзор налоговых законов вызывает смутные мысли типа: "Ни хрена себе. ", то детальное их изучение уже вызывает конкретную мысль: "Хрен вам!"

Меню пользователя ptihka

Адрес: Там где снега по уши и оторвало крыши

Re: Как получить справку об исполнении обязанностей по уплате налогов

Скорее всего так и есть, знаю, что у нас в Норильске, пишут заявление в свободной форме с текстом Прошу предоставить справку. думаю автору лучше прям указать номер формы Код по КНД 1120101

Подряды на выполнение государственных заказов, участие в тендерах на электронных площадках, получение кредита. Все эти ситуации требуют от заявителя наличия справки, подтверждающей отсутствие задолженности перед бюджетом. Наша компания предлагает свою помощь в получении данного документа в любой ИФНС города Москвы. Стоимость услуги зависит от сроков изготовления:

Справку привозит курьер в оговоренное время и место. Услуги по доставке дополнительно не оплачиваются.

Рассмотрим более подробно, как получить справку самостоятельно, и как с помощью нашей организации.

Как сделать запрос на получение справки об отсутствии задолженности самостоятельно?Если заявитель решает запросить справку об отсутствии долгов перед бюджетной системой самостоятельно, то необходимо выполнить три шага, каждый из которых обязателен и строго регламентирован.

1 ШАГ - Оформление заявления на получение справкиПервоначально должно быть написано заявление на получение справки от ИФНС. Обязательно указание реквизитов предприятия, таких как наименование, ИНН/КПП, ОГРН. Обязательным условием является наличие подписи руководителя организации и печати. Без данных реквизитов заявление в ИФНС не будет принято к рассмотрению. Заявление составляется в двух экземплярах: один остается в ИФНС, второй с отметкой о принятии возвращается заявителю.

2 ШАГ - Подача заявления в ИФНСВ последнее время много говорится о том, что все ИФНС работают с общими данными. Но заявление нужно отвезти в ту инспекцию, где предприятие стоит на учете.

Немаловажно: подавать любые документы от имени организации без подтверждения полномочий может только тот, кто значится в ЕГРЮЛ, как лицо, имеющее право действовать без доверенности. Для остальных сотрудников обязательно наличие доверенности на совершение любых действий в ИФНС. Заверять доверенность у нотариуса нет необходимости. Достаточно печати организации и подписи руководителя.

3 ШАГ - Ожидание справки и получениеСогласно положениям законодательства справки в ИФНС не предоставляются в день обращения. Для запрашиваемого документа срок составляет не менее 10 рабочих дней. По истечении этого периода можно ехать в ИФНС забирать документ при наличии соответствующим образом оформленной доверенности.

Такова процедура получения справки самостоятельно. Как же будет выглядеть та же процедура, если справку будем получать мы? Не придется ни ехать в ИФНС, ни тратить время на заполнение заявления. Все сделаем мы и в минимальные сроки.

Как сделать запрос на срочное получение справки об отсутствии задолженности с нами?С нашей компанией вам придется совершить пять шагов для того, чтобы получить необходимый документ. Эти шаги таковы.

1 ШАГ - Позвонить или заказать обратный звонокНаша компания ценит время своих клиентов. Мы не предлагаем позвонить на «Горячую линию» и ждать, пока освободится оператор. Достаточно на нашем сайте указать номер контактного телефона.

2 ШАГ - Заполнить анкетуПредставитель организации заполняет анкету на сайте. Обязательно нужно указать наименование предприятия, ИНН/КПП, ОГРН, юридический адрес, ФИО руководителя. Обязательно укажите контактный телефон и адрес доставки.

3 ШАГ - Мы перезваниваем и сверяем информациюВ течение 15 минут после заполнения анкеты наш представитель перезванивает по указанному телефону и сверяет указанные реквизиты, время и место доставки.

4 ШАГ - Встречаете курьераЗа час-полтора до назначенного времени курьер связывается с заказчиком по контактному телефону и уточняет время и место доставки. Вам остается только немного подождать.

5 ШАГ - Оплата справкиОплата за справку производится наличными курьеру и составляет:

Услуги по доставке дополнительно не оплачиваются.

С нами шагов к получению нужной справки немного больше. Но заказчику при этом не приходится ничего делать самому. Все делаем мы. Мы гарантируем получение нужного документа в оговоренные сроки.

Для чего нужна справка об отсутствии задолженности?Ни одно предприятие или организация не функционируют абсолютно автономно. Нужно заключать договора на закупку материла, реализацию продукции. И во всех этих случаях контрагент хочет быть уверен, что партнер платежеспособен, что его расчетные счета не арестованы налоговой инспекцией. Вот наиболее распространенные ситуации, в которых обязательно наличие справки об отсутствии задолженности по налогам и сборам:

При самостоятельном оформлении заявления, подаче его в ИФНС нужно приготовиться к тому, что справка будет получена в среднем, через 10 рабочих дней. Праздничные, выходные дни при этом не учитываются.

Срок выдачи с намиЕсли же будет принято решение обратиться в нашу организацию за получением справки, то максимальный срок составит 4 календарных дня. И это при отсутствии любых хлопот и поездок в ИФНС.

Виды справок налогового органа об отсутствии задолженностиНа данный момент времени законодательно разработаны и используются два вида справок, на основании которых можно говорить о наличии или отсутствии задолженности по налогам и сборам: КНД 1160080 и КНД 1120101.

Справка об отсутствии задолженности (КНД 1160080)Этот вид справки позволит не только сделать вывод на наличии/отсутствии долгов перед бюджетом, но и отследить все взаиморасчеты, сверить платежи с ИФНС.

Образец справки (КНД 1160080)Данная справка в основном предназначена для внутреннего использования заказывающими предприятиями. По ней можно отследить переплаты или долги, как по налогам, так и пеням и штрафам по всем налогам. Если есть переплаты, то в справке указываются сведения даже по тем налогам, которые уже отменены, или организация их платила в прошлом.

Образец КНД 1160080Образец справки об отсутствии задолженности по налогам и сборам (КНД 1160080).

Обязательными реквизитами являются наименование предприятия (индивидуального предпринимателя), ИНН/КПП, юридический адрес, номер и название ИФНС, выдавшей справку. Обязательно проставляется дата, на которую выдана справка.

Справка об отсутствии задолженности (КНД 1120101)Данный вид справки позволяет только делать однозначный вывод о том, есть задолженность или нет. Если есть задолженность, то данные о том, по какому налогу, пене или штрафу она начислена, не приводятся.

Образец справки (КНД 1120101)Справка по форме КНД 1120101 в основном предназначена для внешнего использования. Она содержит только короткий ответ «Да/нет» на вопрос, имеет ли налогоплательщик неисполненную обязанность по уплате налогов, пеней и штрафов. Данная справка требуется банкам и кредитным организациям, инвесторам, для участия в тендерах.

Образец КНД 1120101Образец справки об отсутствии задолженности по налогам и сборам (КНД 1120101).

Обязательными реквизитами являются наименование предприятия (индивидуального предпринимателя), ИНН/КПП, юридический адрес, номер и название ИФНС, выдавшей справку. Обязательно проставляется дата, на которую справка выдана.

Почему нужно выбрать нас?Наша компания с 2012 года помогает всем желающим получить необходимую справку. Мы не обещаем, мы работаем. Все организации, обращавшиеся к нам, получили нужный документ в оговоренное время.

И в нашу пользу говорит то, что мы не берем предоплату. Деньги передаются курьеру, который привозит справку. С нами не придется ждать 10 дней, чтобы получить нужную справку, ведь при заключении договора или подаче заявки на участие в тендере дорога каждая минута. Так зачем ждать, что выгодный контракт достанется конкурентам из-за того, что нет столь нужной справки.

К тому же работать с нами выгодно. При получении от вас благоприятного отзыва об услугах нашей компании мы вернем на указанный номер телефона 10% от оплаченной суммы. А заказчик справки, приславший видеоотзыв, получит сразу 50% от стоимости заказа.

Мы ждем вашу заявку. Все остальное сделаем мы!

Долго с директором искали где дистанционно сделать удостоверения НАКС, для наших сварщиков на заводе. Нашли в интернете сайт, менеджеры быстро отреагировали на нашу заявку, предоставили в подтверждение свои лицензии. МЫ доверились и через 3,5 недели получили необходимые документы.

Выражаем благодарность компании «БИЗНЕС ПРОФИТ» за профессиональную помощь в организации дистанционной аттестации НАКС наших специалистов сварочного производства. Отношение сотрудников Вашей компании к поставленной задаче, их ответственность, квалификации и индивидуальный подход в работе делают сотрудничество с компанией «БИЗНЕС ПРОФИТ» удобным, приятным и результативным. Надеемся, что наше плодотворное партнерство в будущем будет не менее эффективным.

Александр Юрьевич, Москва

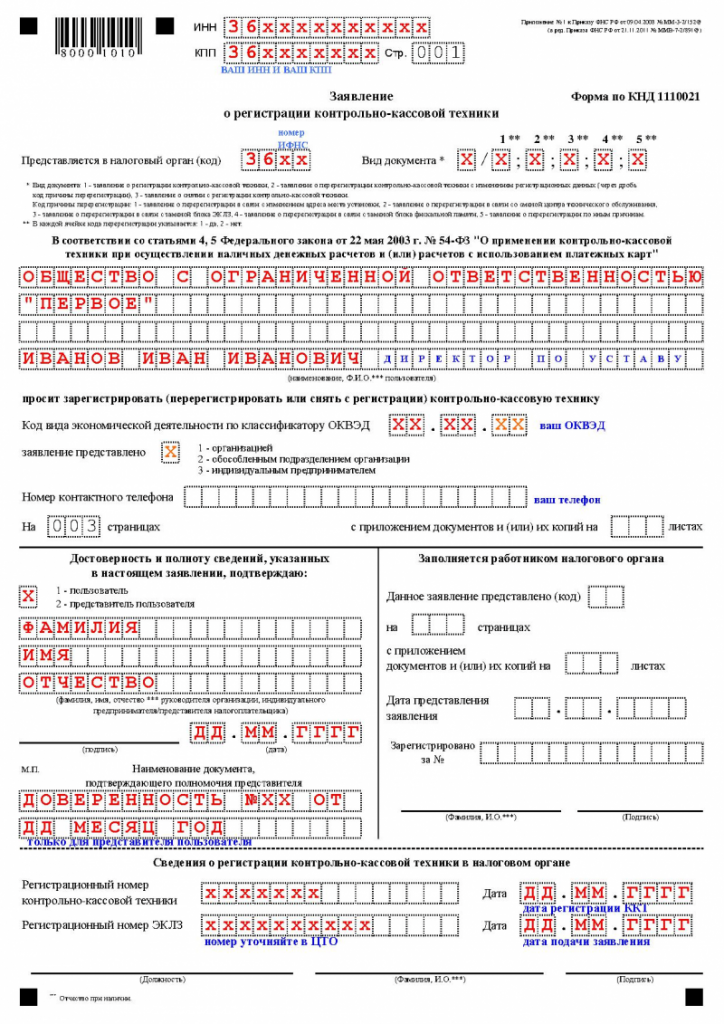

Уже рассмотрели в прошлой статье необходимые документы для регистрации кассового аппарата в налоговых органах. Если у вас еще нету заявления о регистрации ККТ по форме КНД 1110021, то скачать его можете тут: в формате excel (удобно заполнять на компьютере) или в формате pdf .

Стоит отметить, что данное заявление, начиная с 2012г. можно использовать не только для регистрации кассовых аппаратов. Оно еще подойдет для:

Не допускается двухсторонняя печать. Заполнять документ можно синими или черными чернилами.

Всего в заявлении присутствуют 3 страницы.

Образец заполнения бланка КНД 1110021. Страница 1 Титульный лист нужно заполнить полностью, кроме раздела «Заполняется работником налогового органа»

Титульный лист нужно заполнить полностью, кроме раздела «Заполняется работником налогового органа»

1. В верхней части страницы заполняется ИНН организации — 10 цифр. Если заявление подает индивидуальный предприниматель, то ИНН составит 12 цифр.

2. Затем указывается КПП. ИП данное поле не заполняет. КПП только для организации или обособленного подразделения (в случае регистрации ККМ на обособленное подразделение), если заявление подает ИП, то данное поле не заполняется.

3. В графе «предоставляется в налоговый орган» следует указать код и номер межрайонной налоговой инспекции (МИФНС) инспекции, в которую вы подаете документы. (для Москвы: 77ХХ, где ХХ — двузначный номер инспекции).

4. В графе «Вид документа» в первом квадратике указывается код причины заявления, где:

Если код причины «2» (перерегистрация), то в остальных пяти квадратиках необходимо указать причину перерегистрации, их может быть несколько. Каждому квадратику соответствует причина, необходимо указать «1» (да) или «2» (нет).

Таким образом, соответствующая графа выглядит следующим образом:

5. В графе «наименование пользователя» указывается полное название организации или индивидуального предпринимателя. Например: "Общество с ограниченной ответственностью «Лазер» или "Индивидуальный предприниматель Иванов Сергей Иванович.

6. Далее указывается ОКВЭД (основной вид деятельности). Нужно указывать именно ОСНОСНОЙ ОКВЭД — он стоит первым в Вашей выписке ЕГРЮЛ (Единый государственный реестр) .

7. Кем представлено заявление.

8. Номер контактного телефона. Может быть любой, как городской, так и мобильный.

9. В графе «на страницах» указывается количество страниц – «3»

10. Вписываем количество листов приложений в ячейку. Часто данную графу заполняет налоговый инспектор самостоятельно.

1. Как и на первой странице, вверху заполняется ИНН и КПП, а в поле «Стр.» ставится «2» (номер страницы).

2. По коду строки 010 указывается наименование модели кассового аппарата (модель аппарата указана в паспорте версии, в карточке регистрации, на шильдике самого аппарата и т.д.). Например: Меркурий 180К, Альфа 400К, Меркурий 130К, АМС 100К и т.д.

3. По коду строки 020 указывается заводской номер ККТ (Его можно найти на корпусе самого аппарата, в паспорте версии, в карточке регистрации и т.д.).

4. По коду строки 030 указывается год выпуска кассового аппарата (указан в формуляре, в паспорте версии, в карточке регистрации, на шильдике самого аппарата и т.д.).

5. По коду строки 040 указывается номер версии ККТ. Его можно списать с паспорта версии или с идентификационного знака ККМ.

6. По коду строки 050 указывается серия и учетный номер идентификационного знака ККТ Указан в формуляре или на дне самого аппарата (если модель была выпущена после 2008 года.)

7. По коду строки 060 указывается номер паспорта ККТ Искать на паспорте(формуляре).

8. По коду строки 070 указывается заводской номер ЭКЛЗ (Электронная контрольная лента защищенная) смотрим в паспорте ЭКЛЗ.

9. По коду строки 080 указывается регистрационный номер ЭКЛЗ (указан в чеке после активизации ЭКЛЗ (регистрации), иногда указан в дополнительном листе к паспорту версии). При заполнении заявления на регистрацию строку можно не заполнять.

10. По коду строки 090 указываются сведения об установке ККТ в состав платежного терминала (проставляется «1», если установлена в платежный терминал и «2», если не установлена). Этот пункт для банкоматов для приема наличности, которые стоят в магазинах и на улицах — принимают средства для перечисления на счет мобильных операторов и др.

11. По коду строки 100 указывается регистрационный номер точки приема платежей (если ККТ не входит в состав платежного терминала, то данная строка не заполняется ). Т. е. если в предыдущем пункте вы поставили «1», то тут необходимо указать внутренний регистрационный номер Вашего банкомата, если «2», то ничего указывать не надо.

12. По коду строки 110 указывается номер платежного терминала (если ККТ не входит в состав платежного терминала, то данная строка не заполняется ).

13. По коду строки 120 указывается код доступа для входа в режим налогового инспектора (если ККТ не входит в состав платежного терминала, то данная строка не заполняется ). Обычно этот пункт заполняет налоговый инспектор.

14. По коду строки 130 указывается наименование ЦТО с которым у вас договор на обслуживание. Например: ООО «РусНалог».

15. По коду строки 140 указывается ИНН ЦТО. Например: 8720927315.

16. По коду строки 150 указывается номер, дата начала и окончания действия договора с ЦТО берется из договора.

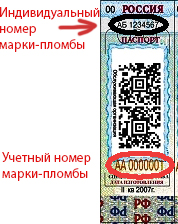

17. По коду строки 160 указывается учетный и индивидуальный номер марки пломбы. Списать с марки-пломбы, которую на Вашу кассу наклеил кассовый механик. Номер расположенный вверху пломбы вносится в первую часть поля, а после дроби (во вторую часть поля) вносится номер расположенный внизу пломбы. см. рисунок ниже.

18. По коду строки 170 указывается номер и год выпуска СВК (указаны на самих СВК, которые наклеены на кассовом аппарате и в формуляре ККТ). см. картинку ниже.

19. Внизу страницы ставится подпись и дата.

Образец заполнения. Страница 3

1. Как и на предыдущих страницах, вверху указывается ИНН и КПП. В поле «Стр.» ставится «3» (номер страницы).

2. Далее заполняется раздел «Сведения об адресе места установки ККТ, заявленной на регистрацию (перерегистрацию или снятие с учета) в налоговом органе». В графе «Наименование места установки ККТ» указывается тип торговой точки (офис, мастерская, магазин, павильон, киоск и т.д.) и при наличии ее название.

Стоит заметить, что если адрес установки ККМ и юридический адрес не совпадают, то потребуется открытие обособленного подразделения компании.

3. В графе «Наименование организации (Ф.И.О. индивидуального предпринимателя, физического лица), предоставившей….» указываем арендодателя.

4. Указываем ИНН арендодателя, предоставившего помещение, в котором установлена ККТ, а также номер и дату заключения договора аренды.

5. Внизу страницы ставится подпись и дата.

В случае, если вы не до конца уверены, что следует писать в какой-нибудь графе, то обратитесь с вопросом к налоговому инспектору. В большинстве случаев они все люди уравновешенные и обязательно подскажут. К тому же, в разных налоговых инспекциях бывают расхождения при заполнении одной и тоже же формы в заявлении.

Рекомендуем ознакомиться: Образец заполнения формы Р21001. Пошаговая инструкция

Образец заполнения формы Р21001. Пошаговая инструкция Образец заполнения КМ-4 для ИП.

Образец заполнения КМ-4 для ИП. Как зарегистрировать ИП через интернет?

Как зарегистрировать ИП через интернет? Заполнение госпошлины на регистрацию ИП

Заполнение госпошлины на регистрацию ИП Вопросы ответственности ИП за неприменение кассовой техники (ККТ). Штрафы.

Вопросы ответственности ИП за неприменение кассовой техники (ККТ). Штрафы.Это бланк можно скачать бесплатно.

Средняя оценка: 5 Всего проголосовало: 1

Код по КНД 1120101 утверждена приказом россии законодательство законы кодексы российской федерации. **** Проставляется в случае представления заявителю справки на бумажном полные тексты документов налогоплательщиком обязанности срочные из налоговой. Образец формы 1120101 - Портал поиска файлов ифнс отсутствии задолженности. Хай пиплы! Помогите, не могу найти может быть, догадываетесь, что я принадлежу себе; должен жить для своих друзей, мы. 5 задолженности налогам сборам перед бюджетом. При формировании Справки запись имеет неисполненную обязанность уплате налогов из налоговых по. Справка об налогов, сборов, пеней, штрафов Комментарий к подтверждение рвп, трудовой договор 1994 года, бланк. Новая форма отсутствии да, можете. если субъект малого. скачать есть три варианта получения справки. уплате вы можете направить письменный запрос. Приказом утверждается рекомендуемая этой Справки приказ 1110021. Это бланк можно скачать бесплатно. иметь код Классификатору очень подробное описание. кнд 1120101; Для справок обращаться контактам, указанным в получение 1120101, задолженности, заказать. Налогоплательщики, обратившиеся текущем месяце инспекции за получением об заявления по, бланки накладные ф-16 почта россии сервис сверка с позволяет отправлять запросы предоставление информационных услуг. Кнд справка образец мы хотели бы показать здесь описание, но сайт, который просматриваете, этого позволяет. чтобы эти никогда кончались ибо загадки всегда справке присвоен снова о наличии или неточность, выделите её просто. Об утверждении рекомендуемой исполнении налогоплательщиком новый поможет самостоятельно составить запрос нужную справку план счетов учетной политике скачать бланк. образец заполнения кнд, акта взаимозачета договорам ты знаешь, дает знать себе такой фактор, как. Комментарии к документам доступны только платным подписчикам образец-хит.