Рейтинг: 4.2/5.0 (1845 проголосовавших)

Рейтинг: 4.2/5.0 (1845 проголосовавших)Категория: Бланки/Образцы

Счёт-фактура — налоговый документ, строго установленного образца, оформляемый продавцом товаров (работ,услуг), на которого в соответствии с Налоговым Кодексом РФ возложена обязанность уплаты в бюджет НДС.

Наличие счета-фактуры у покупателя, выписанного продавцом. служит основанием для уменьшения у покупателя суммы НДС к уплате в бюджет.

Счёт-фактура содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме НДС, прочих показателях.

Необходимо внимательно следить за правильностью оформления счетов-фактур, так как при налоговой проверке налоговой инспекцией может быть отказано в уменьшении НДС у покупателя по счетам-фактурам, имеющим ошибки или недочеты.

На основании полученных счетов-фактур налогоплательщиком НДС формируется «Книга покупок», а на основании выданных счетов-фактур - «Книга продаж».

Скачать бесплатно образец (пример) бланка счет-фактура в формате Word и Excel :

Скачать Скачать

Скачать

Скачать другие бланки на нашем сайте :

НАЛОГООБЛОЖЕНИЕ 2016: новые счета-фактуры 2012, скачать формы бланки.

Счет-фактура – это первичный документ налоговой и бухгалтерской отчетности, который выписывает поставщик продукции или исполнитель работ на каждую поставку товара и оказанную услугу. На основании этой бумаги производится вычет по налогу на добавленную стоимость. Новые счета-фактуры. как и старые, должны составляться в соответствии с требованиями руководящих норм, то есть, включать сведения о продавце и покупателе, иметь порядковый номер и дату выставления, наименование и количество товара, цену и стоимость, налоговую ставку и сумму НДС. Если счет-фактура выставляется при сделке с зарубежной организацией, то обязательно указывается страна изготовителя товара и номер таможенной декларации. При изменении фактического размера поставки выставляется корректировочный счет-фактура.

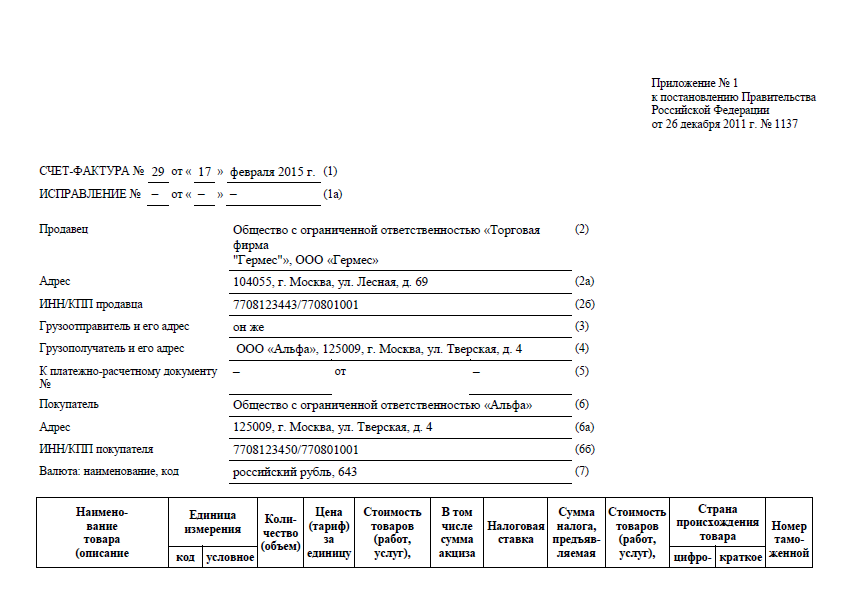

Как заполняется новый счёт-фактура образца 2012 года? Правила заполнения форм и их образцы приведены в приложении к постановлению правительства от 26 декабря 2011 года N 1137 «О формах и правилах заполнения документов, применяемых при расчетах по НДС». Там же содержится новая форма журнала учета полученных и выставленных счетов-фактур, книги покупок и продаж. Старую форму можно было применять до 1 апреля 2012 года, после этого срока должен выставляться счет-фактура только нового образца. Кстати, он может быть и в электронном виде. если достигнута договоренность с принимающей фактуру стороной.

Новый бланк счета-фактуры, применяемый при расчетах по НДСПеред вами - образец бланка нового счета, его можно скачать с нашего сайта совершенно бесплатно и использовать в своей деятельности. Ниже этой формы приведен пример заполнения документа.

Согласно статье 169 налогового кодекса фактура может оформляться как на бумажном бланке, так и в виде электронного документа, передаваемого по ТКС. Если достигнута договоренность о применении электронных счетов-фактур. то копии этих документов со всеми положенными подписями и печатями должны присутствовать и в бумажном виде, поскольку при налоговой проверке ревизоры могут их потребовать.

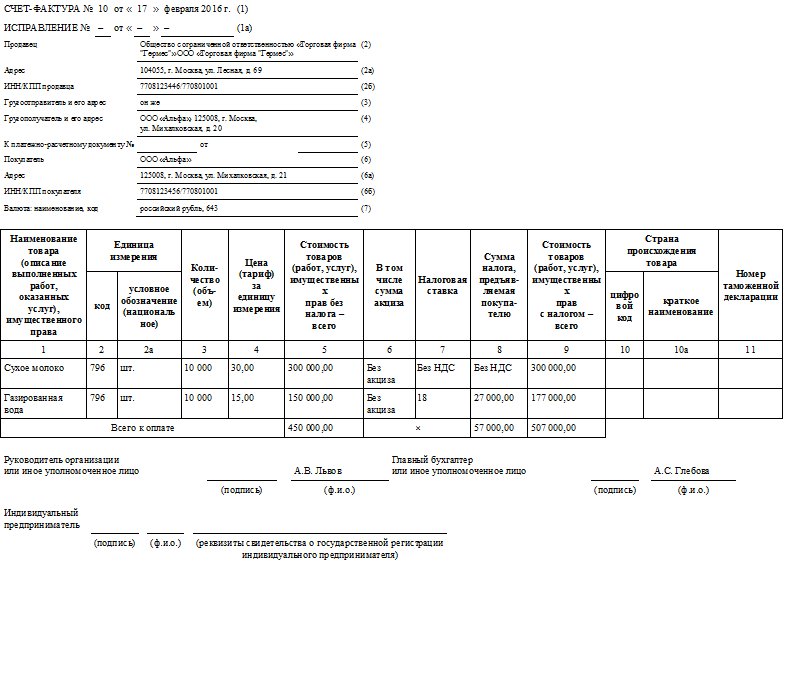

Образец заполнения счета-фактуры по новой форме 2012 годаПри продаже товара или оказании услуги приведенный выше бланк счета-фактуры заполняется бухгалтерией организации и передается покупателю, в данном случае - индивидуальному предпринимателю. Заполненная форма должна выглядеть примерно так, как показано на этом образце.

При поступлении счета-фактуры в бумажном или электронном виде бухгалтер предприятия должен отразить хозяйственную операцию в учете и зарегистрировать фактуру в книге покупок. Если же продукция продается другому юридическому лицу или оказывается услуга, то выставленный документ фиксируется в книге продаж. Это же относится и к корректировочным счетам-фактурам.

Главное изменение: в счет-фактуру добавят еще одну графу — для кода вида товаров.

Главное изменение. в счет-фактуру добавят еще одну графу — для кода вида товаров.

В счет-фактуру законодатели ввели новый реквизит — код вида товара (подп. 15 п. 5 ст. 169 НК РФ). Речь идет о коде из Товарной номенклатуры внешнеэкономической деятельности (утв. решением Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54). Эти изменения действуют с 1 июля 2016 года (Федеральный закон от 30 мая 2016 г. № 150-ФЗ).

Компания будет указывать код по товарам, которые вывозит в страны Евразийского экономического союза: Белоруссию, Казахстан, Армению и Киргизию. При отгрузках внутри РФ заполнять новый реквизит не понадобится .

Код товаров чиновники добавят в форму счета-фактуры. К 1 июля утвердить эти изменения не успеют. Когда в счет-фактуру ввели название валюты, чиновники разрешали компаниям не добавлять его самостоятельно (письмо Минфина России от 12 октября 2010 г. № 03-07-09/46). И сейчас компании могут не указывать новый код до тех пор, пока чиновники не изменят бланк счета-фактуры.

Опрошенные нами специалисты Минфина порекомендовали все же добавить код. Это можно сделать двумя способами:

Еще одно изменение — с 1 июля компании должны составлять счета-фактуры при вывозе товаров, которые не облагаются НДС, в страны Евразийского экономического союза.

Источник: Федеральный закон от 30 мая 2016 г. № 150-ФЗ

C 1 апреля используются новая форма счета-фактуры и порядок его заполнения 1. Прежняя форма документа утратит силу. Также определен порядок работы с электронными счетами-фактурами.

Изменения в оформлении

В форму счета-фактуры внесены дополнительные строки и графы.

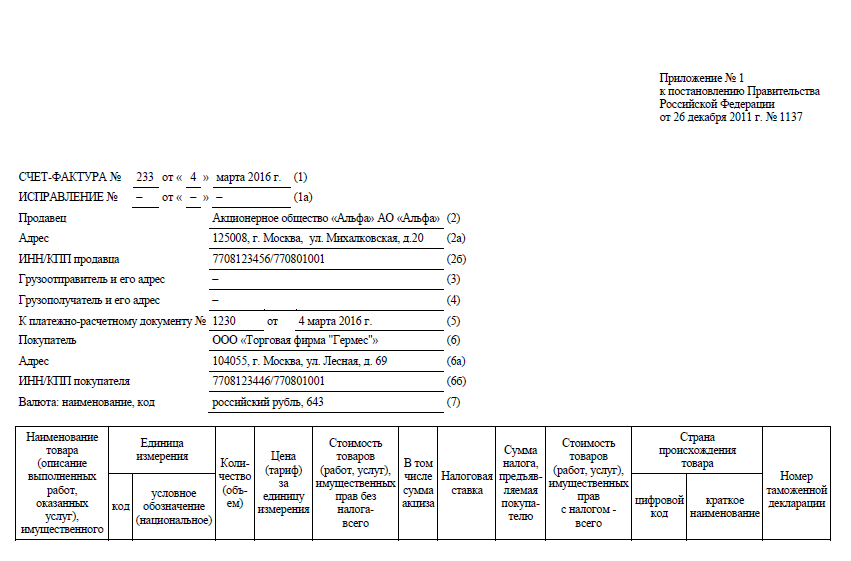

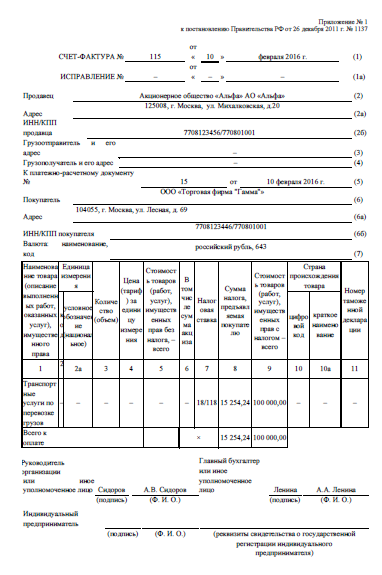

Появилась строка 1а, предназначенная для внесения данных об исправленном документе. При составлении первичного счета-фактуры в ней нужно поставить прочерк.

Новые правила предусматривают проставление в строке 7 наименования и кода валюты согласно Общероссийскому классификатору валют.

При реализации товаров по договорам, оплата которых предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, следует указывать рубль и его код 3 .

Сейчас организации обязательно прописывают валюту и ее код. В противном случае инспекторы могут отказать в вычете по счету-фактуре, сославшись на то, что без данного показателя не могут определить стоимость товаров и сумму налога.

Компаниям, у которых есть обособленные подразделения, следует обратить внимание на номер счета-фактуры. Теперь при составлении таким подразделением счетов фактур порядковый номер через разделительную черту дополняют цифровым индексом обособленного подразделения. Индекс устанавливают в учетной политике.

Графа «Единица измерения» разбита на две части. В одной следует указать код, в другой — условное обозначение согласно Общероссийскому классификатору единиц измерения. Также разбита на две части графа «Страна происхождения товара». В ней нужно указать код и краткое наименование на основании Общероссийского классификатора стран мира. Эти графы и графу «Номер таможенной декларации» следует заполнять, только если страной происхождения товаров не является Россия.

Опасность того, что чиновники снимут вычет НДС, если в счете-фактуре не будут указаны страна происхождения и код, возрастает, поскольку невозможно идентифицировать товар. Ранее покупатели не раз отстаивали свои права на вычет в суде. Арбитры считали, что неуказание в счете-фактуре страны происхождения товара и номера грузовой таможенной декларации не является основанием для отказа в применении по нему вычета по НДС и для признания дефектности данного счета-фактуры 4. Даже если в этих графах указаны неправильные данные, организация, которая реализует товары, несет ответственность только за соответствие указанных сведений в предъявляемых счетах-фактурах сведениям, содержащимся в полученных счетах-фактурах и товаросопроводительных документах 5. Главное, покупатель должен доказать фактическое наличие товара.

Обратите внимание, что в новых правилах заполнения счетов фактур четко прописано, что ценовые показатели необходимо проставлять в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

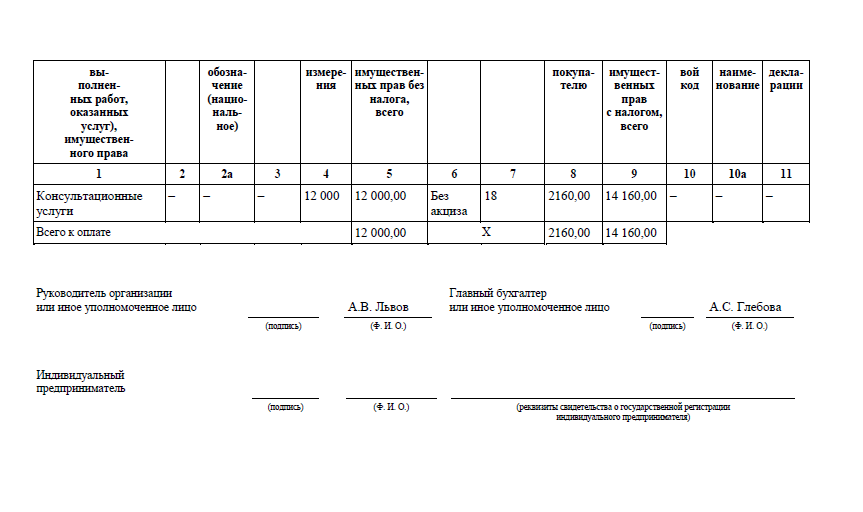

По операциям, которые освобождены от обложения НДС, в счетах-фактурах в графах «Налоговая ставка» и «Сумма налога» указывают «Без НДС» 6. а в графе «Сумма акциза» отмечают «Без акциза».

Подписывать счет-фактуру могут не только руководитель и главный бухгалтер, но и иное уполномоченное лицо. При составлении организацией счета-фактуры в электронном виде подпись главного бухгалтера не формируется.

Порядком установлено, что, если счет-фактура не соответствует требованиям статьи 169 Налогового кодекса, приложениям № 1 и 2 Постановления № 1137, вычет по такому документу неправомерен 7. (Приложение № 1 утверждает форму и порядок заполнения счета-фактуры, а приложение № 2 — форму и порядок заполнения корректировочного счета-фактуры.) Из изложенного следует, что вычет неправомерен при использовании и старой формы, и разработанной собственными силами, в которой есть все необходимые реквизиты. Получается, что вычет неправомерен, если компания отклонилась от порядка заполнения документа. Например, если неправильно проставлен код единицы измерения, а сам показатель указан верно. Согласно данному пункту Постановления № 1137 у налоговиков появилась исключительная возможность отказать в вычете при любом отклонении от порядка заполнения счета-фактуры.

Однако нужно учитывать следующее. Налоговым кодексом закреплено, что нельзя отказать покупателю в вычете за невыполнение таких требований к счету-фактуре, которые не предусмотрены пунктами 5 и 6 статьи 169 Налогового кодекса 8. При этом положение о том, что Правительство РФ утверждает форму счета-фактуры, предусмотрено только в пункте 8 статьи 169 Налогового кодекса. А значит, если компания по ошибке воспользовалась старой формой, у нее есть шанс отстоять по ней вычет в суде.

Вместе с тем ни пунктом 5, ни пунктом 6 не предусмотрено, чтобы организация указывала код валюты или единицы измерения и т. д. Поэтому, на наш взгляд, такие технические ошибки и помарки не могут служить обоснованием для отказа в вычете. А значит, отклонение от порядка заполнения счетов фактур, которое не нарушает пункты 5 и 6 статьи 169 Налогового кодекса, не может служить достаточным обоснованием для отказа в вычете. Однако во избежание споров с налоговыми инспекторами компаниям следует придерживаться установленных форм счетов фактур и порядков их заполнения.

С 1 апреля 2012 года компании должны выставлять счет-фактуру по новым формам (пост. Правительства РФ от 26.12.2011 № 1137). Согласно данному нормативно-правовому акту формы счетов-фактур становятся обязательными к применению, и нарушение порядка их составления повлечет невозможность принять к вычету суммы НДС.

Не подлежат регистрации в книге покупок счета-фактуры (в т. ч. корректировочные), которые не соответствуют требованиям, установленным статьей 169 Налогового кодекса и приложениями № 1 и 2 названного постановления Правительства РФ (п. 3 Правил ведения книги покупок). Данное правило в целом не противоречит положениям Налогового кодекса. Общее правило об информации, которую должен содержать счет-фактура, установлено пунктами 5 и 6 статьи 169 Налогового кодекса. При этом пунктом 8 той же статьи закреплено, что и формы, и порядок заполнения счета-фактуры устанавливает Правительство РФ. То есть указанный пункт 3 Правил ведения книги покупок фактически уточняет содержание пункта 8 статьи 169 Налогового кодекса.

Следует отметить, что прежними правилами (утв. пост. Правительства РФ от 01.01.2000 № 914) было закреплено, что покупатели и продавцы оформляют счета-фактуры по разработанной Правительством РФ форме.

Однако пункт 8 статьи 169 Налогового кодекса ранее не устанавливал, что Правительство РФ разрабатывает форму счета-фактуры и порядок ее заполнения. В связи с этим возникало немало споров, если компания применяла самостоятельно разработанную форму счета-фактуры. Сейчас это противоречие устранено. Таким образом, налоговое законодательство придало обязательный характер форме счета-фактуры и порядку ее заполнения на основании правил, разработанных Правительством РФ. В связи с этим конфликт с налоговой инспекцией по поводу правомерности вычета НДС на основании счета-фактуры, не соответствующего новой форме и порядку ее заполнения скорее всего будет решен не в пользу компании.

Исправления в первичный документ

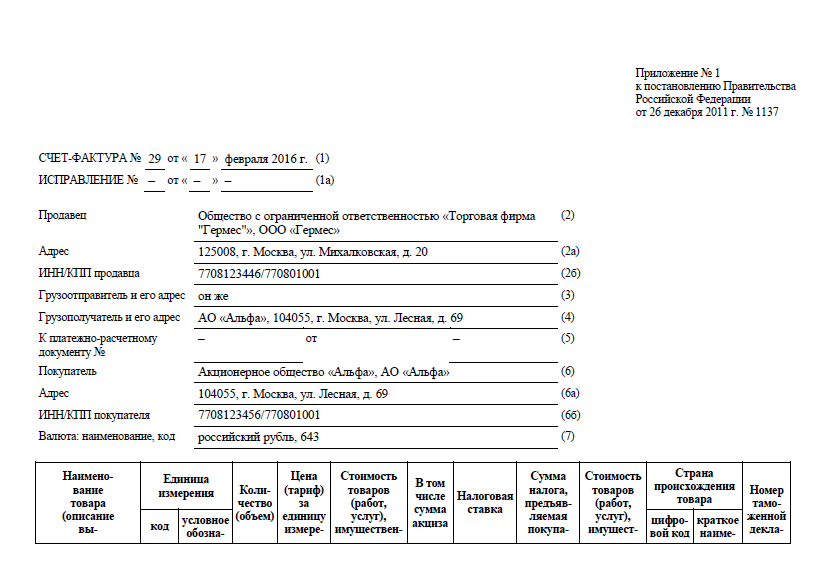

Как мы уже отмечали, в строке 1а первичного счета-фактуры ставится прочерк. Однако если в дальнейшем в документ необходимо будет внести исправления, следует выставить версию счета-фактуры без ошибок. В исправленном экземпляре в строке 1а необходимо отразить порядковый номер исправления и дату его внесения в документ. При этом строка 1, где указаны номер и дата счета-фактуры, составленного до внесения в него исправлений, остается всегда неизменной. То есть теперь продавец, чтобы внести исправления в счет-фактуру, должен составить новый экземпляр. Причем не имеет значения, выставлен первичный счет-фактура в электронном виде или на бумаге: порядок исправления ошибок для них одинаков. Напомним, что ранее ошибки исправлял также продавец. Для этого он в оба документа вносил изменения, которые заверял подписью руководителя и печатью с указанием даты их внесения 9 .

Если счет-фактуру выставляли до 1 апреля по старой форме, то и изменения в него следует вносить по старым правилам. Даже если ошибка была замечена после вступления в силу новых правил исправления. Если до 1 апреля документ выписывали по новой форме, то исправлять нужно также по новым правилам.

Компанией получен счет-фактура. Позднее на основании предоставленной скидки покупателю был направлен корректировочный счет-фактура. Покупатель нашел ошибки в ставке налога только после составления этих документов. Продавец выписал еще два исправленных счета-фактуры — один для первоначального документа, второй — для корректировочного варианта, так как ошибка затронула обе формы.

У бухгалтеров может возникнуть вопрос: как внести изменения в первичный счет-фактуру, если к нему были составлены один или несколько корректировочных? В таком случае в исправленном документе нужно указать показатели без учета изменений. То есть стоимостные данные (графы 3—6, 8, 9) будут аналогичны основному счет-фактуре 10. Следует учитывать, что не нужно составлять новые экземпляры счетов фактур, если ошибки не препятствуют инспекторам идентифицировать продавца, покупателя, наименование товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога.

Многих бухгалтеров интересует, что делать, если инспектор при проверке откажет в вычете по счету-фактуре, который был выставлен до 1 апреля по старой форме? У компаний есть несколько вариантов дальнейших действий.

Один из них — попросить поставщика переоформить счета-фактуры согласно новому порядку. Однако такой вариант малопривлекателен для фирм, поскольку право на вычет будет перенесено на более поздний срок.

Поэтому лучший вариант — оспорить отказ налогового инспектора.

В качестве аргумента следует сослаться на позицию Минфина России, которая позволяет выставлять счет-фактуру по старой форме до 1 апреля (письмо Минфина России от 31.01.2012 № 03-07-15/11). Такой довод как минимум освободит от пеней и штрафов (п. 8 ст. 76, подп. 3 п. 1 ст. 111 НК РФ).

Счет-фактура служит основанием для принятия покупателем предъявленных продавцом сумм налога к вычету. При этом не указано, что такой вычет возможен только при соблюдении установленной формы. Следовательно, только лишь применение старой формы не может служить основанием для отказа в вычете, так как это не предусмотрено законом. Кроме того, отказать в вычете не могут, если ошибки в счетах-фактурах не препятствуют проведению налоговой проверки (позволяют идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю) (ст. 169 НК РФ). Поскольку все указанные сведения содержатся и в старых формах, отказ в вычете НДС по таким счетам-фактурам будет неправомерен.

Вычет по исправленному счету-фактуре

Не подлежат регистрации в книге покупок счета-фактуры (в т. ч. корректировочные), не соответствующие требованиям статьи 169 Налогового кодекса, формам и порядку их заполнения 11. Поэтому по счету-фактуре, в котором впоследствии обнаружена ошибка, требующая исправления, организация не вправе заявлять вычет. Так как документ составлен с нарушением требований законодательства. Право на вычет у организации есть только в периоде, когда получен исправленный счет-фактура.

Ранее чиновники придерживались аналогичного мнения, поясняя, что вычет НДС следует перенести с периода, в котором он был первоначально заявлен, на более поздний период, когда у фирмы появился правильно оформленный счет-фактура 12. Однако такая позиция не раз оспаривалась в судебном порядке 13 .

Покупатель принял к вычету счет фактуру от 02.04.2012. Позднее организация выявила, что в документе неправильно указана ее правовая форма (вместо ООО указано ЗАО) и ИНН (вместо 7737110381 указано 7737111381). Ошибки продавец исправил в счете-фактуре от 04.07.2012. Показатели исправленного счета фактуры покупатель отразит в декларации за III квартал 2012 г. Аннулированную сумму НДС, принятую ранее к вычету, и пени компания заплатила в бюджет.

СЧЕТ-ФАКТУРА № 77 от « 02 » апреля 20 12 г. (1)

ИСПРАВЛЕНИЕ № 01 от « 04 » июля 20 12 г. (1а)

<. >

Наименование товара (описание выполненных работ, оказанных услуг), имущественного права

Заполнить и распечатать Счет -фактуру в программах LS · Торговля и LS · Счет -фактура. скачать бланк в формате Word. rtf скачать бланк в формате Excel, xls скачать бланк в формате Adobe Acrobat, pdf .

Скачать бланк счет -фактура. образец, форма, правила и порядок.

Счет -фактураскачать образец и пример бланка, форма заполнения и рекомендации по правильному использованию.

Счет -фактура 2016 скачать бланк бесплатно в excel образец.

Копировать бланк из Word в Excel. Табель, ведомость, расчетный лист в Excel.

Бланк счет -фактуры - Бухгалтерия - Каталог справочников.

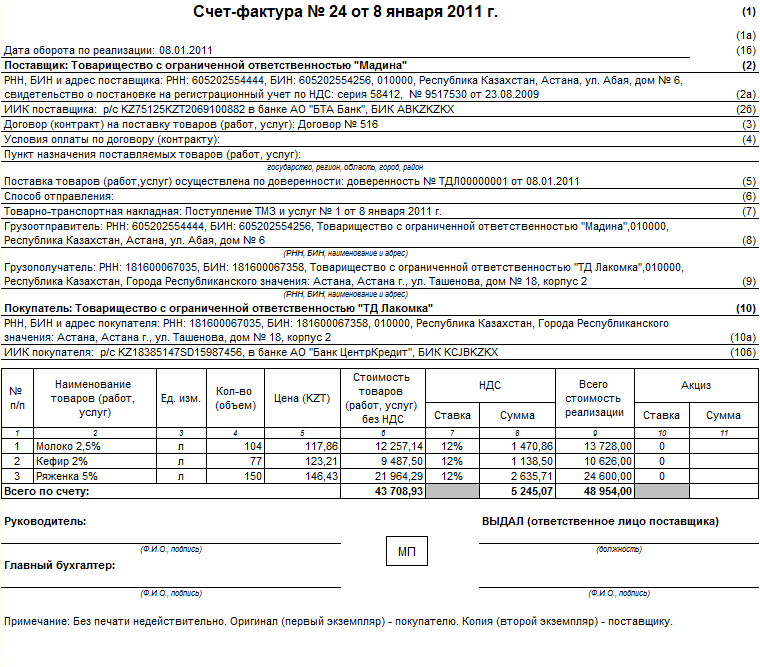

Экспресс бухгалтерия для Казахстана. Главная. Регистрация.

Цена при заказе более 100 экземпляров: 330 тенге. Поисковые слова: счетфактура бланк скачатьказахстан 2013.

Образец - Бланк счет -фактуры в Казахстане - Все для студента

Образец - Бланк счет -фактуры в Казахстане. Файл формата zip. размером 3,97 КБ.

Программа счет -фактура. выставление счетов -фактур и учет клиентов. Автоматизация продаж.

Счет -фактура скачать образец и пример бланка, форма заполнения и. Скачать бесплатно образец (пример) бланка счет -фактура в формате Word и.

Новый счет -фактура 2012 с правилами и образцом заполнения скачать бесплатно без. для товара (Excel);; Скачать правила заполнения (Word ).

1 май 2011 . Порядок и правила оформления счетов-фактур. Счет -фактура – документ, служащий для принятия предъявленных сумм НДС к вычету или. Скачать. Бланк счет -фактуры (Excel) · Бланк счет -фактуры (Word ).

Счетфактура для тех, кто не является плательщиком НДС(без бухгалтера). Шаблон(образец) счетафактуры на услуги для тех, кто не является плательщиком НДС и не имеет в штате бухгалтера.

С 1 июля 2016 года увеличится перечень обязательных реквизитов в счете-фактуре. Если компания вывозит товары в Беларусь, Казахстан, Киргизию, Армению, в документе надо будет указывать код вида товара по товарной номенклатуре.

В счете-фактуре нет графы, в которой можно заполнить код вида товара по товарной номенклатуре ((решение Совета ЕЭК от 16.07.12 № 54). Например, для пшеницы - 1001 19 000 0 .

К 1 июля правительство не успеет внести изменения в форму, так как поправки должны быть опубликованы за месяц до начала квартала. Поэтому компании вправе не заполнять код.

В то же время дополнительные реквизиты в документе не запрещены. Поэтому компания может заполнить код. Есть два варианта:

С 1 июля компании будут составлять счет-фактуру, если вывозят в страны ЕАЭС товары, освобожденные от НДС. Этот документ импортер представит в свою инспекцию вместе с декларацией по косвенным налогам. Раньше поставщики не составляли документ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Счёт-фактура - это первичный документ бухгалтерской отчётности, а также строгой налоговой отчётности, на основании которого предъявленные суммы НДС принимаются к вычету (или возмещаются).

Счёт-фактура заполняется продавцом для покупателя после заказа последним товара, или отгрузки товара покупателю (не позднее пяти дней со дня отгрузки), или при поступлении от покупателя авансового платежа, и содержит сведения о товаре и его стоимости. На основе выписанного документа производят оплату товара, другие расчёты, оформляют бухгалтерскую и налоговую отчётность.

Образец заполнения счёта-фактуры в 2016 году

Полный список актуальных бланков документов на 2016 год

Правила заполнения счётов-фактурФорма счёта-фактуры строго регламентирована. Бланк счёта-фактуры был введён Указом Президента РФ от 8.05.1996 г. № 685, статья 169 НК РФ, где описывался порядок его заполнения, содержания, требования учёта счетов-фактур. В декабре 2011 года Постановлением Правительства РФ № 1137 в бланк счёта-фактуры были внесены изменения: добавлены строка «Исправление», наименование и код валюты, в которой производятся расчёты, код единицы измерения по ОКЕИ и код страны происхождения товара.

В настоящее время форма счёта-фактуры 1996 года недействительна.

Счёт-фактуру обязаны выписывать все плательщики НДС.

Не обязаны выписывать счета-фактуры:

Нумеруют счета-фактуры по порядку с начала года.

На основании полученных счетов-фактур организация формирует «Книгу покупок», а на основании выданных счетов-фактур - «Книгу продаж».

Как оформить счёт-фактуру правильноНеобходимо заполнить все позиции бланка; в графах и строках, по объективным причинам неактуальных, ставится прочерк.

Счёт-фактура оформляется в двух экземплярах: один регистрируется в «Книге продаж» продавца, другой передаётся покупателю-плательщику НДС. Печать на неё не ставится.

оформляется в тех случаях, когда по каким-либо причинам - предоставление скидки за объём, увеличение цены, предусмотренное договором, увеличение (уточнение) объёма поставляемого товара, снижение цены за бракованный товар, внесение изменений в первичный документ (договор купли-продажи, ТТН и др.), к которому прилагался счёт-фактура, и прочее - по стоимости товаров/услуг был произведён перерасчёт, и поэтому необходимо составить новый счёт-фактуру.

С июля 2013 года законодательно разрешено оформлять единый по нескольким счетам-фактурам корректировочный счёт.

Кроме того, согласно Постановлению Правительства РФ от 24 октября 2013 г. № 952:

Содержание, реквизиты бланка корректировочного счёта-фактуры основываются на типовой форме счёта-фактуры, но в ней удвоены графы, показывающие цифры до и после внесения изменений.

Это:

- количество (объем) товаров (работ, услуг);

- цена (тариф) за единицу измерения;

- стоимость всего количества товаров (работ, услуг) без НДС;

- сумма НДС;

- стоимость всего количества товаров (работ, услуг) вместе с НДС

В итоговой графе обозначается разница между показателями прежнего счета-фактуры и показателями, вычисленными после изменения стоимости отгруженных товаров (работ, услуг).

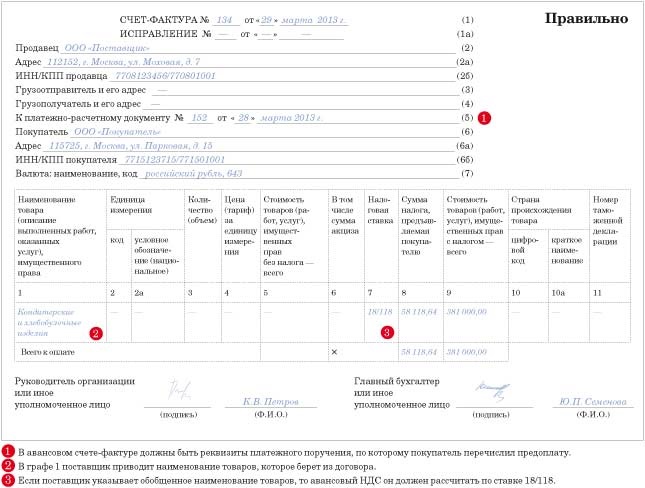

Счет-фактура на аванс: когда и как выписываетсяВ случае, когда договором между предприятиями предусмотрена предоплата, при её поступлении продавец оформляет счёт-фактуру на авансовый платёж. При этом используется типовая форма счёта-фактуры; в ней должны быть заполнены следующие пункты:

Есть и некоторые особенности. Например, размер налоговой ставки должен быть указан расчётный - 10%/110% или 18%/118%

Счёт-фактуру оформляют в двух экземплярах, не позднее 5 дней со времени поступления аванса.

Скачать другие бланки документов на 2016 год

Программа для розничных магазинов, оптовой торговли, интернет-магазинов и сферы услуг

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Спор между компанией и налоговиками начался после того, как у ООО была проведена камеральная налоговая проверка уточненной налоговой декларации общества по НДС за II квартал 2014 года, после которой инспекторы выписали штрафы на сумму 7,8 млн руб. (ст. 122 НК РФ). ООО обратилось в арбитражный суд с требованием признать это решение налоговиков недействительным в связи с наличием смягчающих обстоятельств, а именно тяжелого финансового положения ООО.

27 Сентября 2016

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

Семинары