Рейтинг: 4.9/5.0 (1717 проголосовавших)

Рейтинг: 4.9/5.0 (1717 проголосовавших)Категория: Бланки/Образцы

Ведомости по зарплате

Ведомости по зарплате

Каждая работа должна быть оценена и своевременно оплачена. Работа на чистом энтузиазме осталась в советское время.

Размер зарплаты зависит от прожиточного минимума региона и оценки необходимости и сложности выполняемых сотрудником трудовых функций. Для выдачи составляется ведомость по начислению заработной платы и на основании ее происходят соответствующие выплаты.

ПонятияВедомость по зарплате – это бухгалтерский документ, в котором указаны все данные о зарплате каждого сотрудника.

Назначение документаПроцедура расчета заработной платы начинается с заполнения табеля рабочего времени и заканчивается выдачей денег или переводом на расчетный счет сотрудникам.

Немаловажную роль в этом процессе выполняет платежная ведомость. Она является конечным документом, куда заносится итоговая сумма к выдаче каждого работника. Оформляется при выдаче денег через кассу или переводом на расчетный счет.

Ведомость имеет четко структурированную форму. Составляется в целом на предприятие или по подразделениям, если штат сотрудников довольно большой.

Сведения в нее вносятся из расчетных листков по заработной плате, составляемых на каждого сотрудника.

Действующие нормативы и формы ведомостейВ законодательстве закреплены следующие формы ведомостей:

Далее рассмотрим их более внимательно.

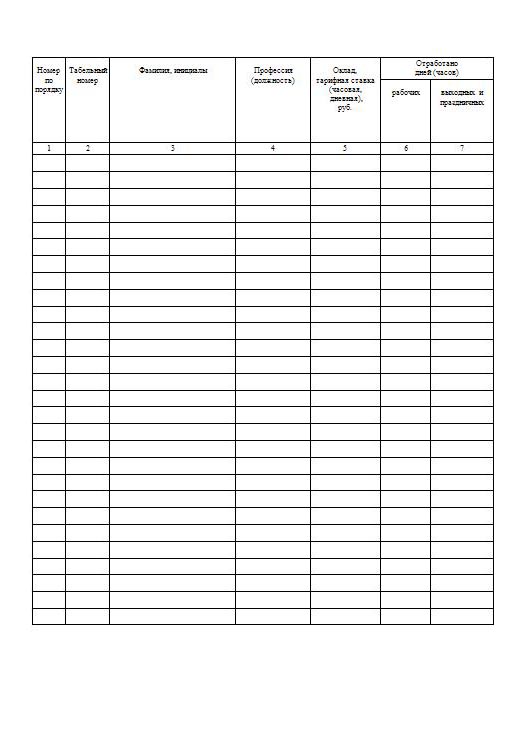

Расчетная Т-51Расчетная ведомость по форме №Т-51 относится к первичной бухгалтерской документации.

Такая форма подходит для сотрудников, получающих заработную плату на расчетный счет.

Сумма, указанная с фамилией сотрудника, должна быть точно перенесена в расходно-кассовый ордер, составленный на него.

При выборе в организации безналичной формы расчета с сотрудниками заполнение других форм ведомости заработной платы не требуется.

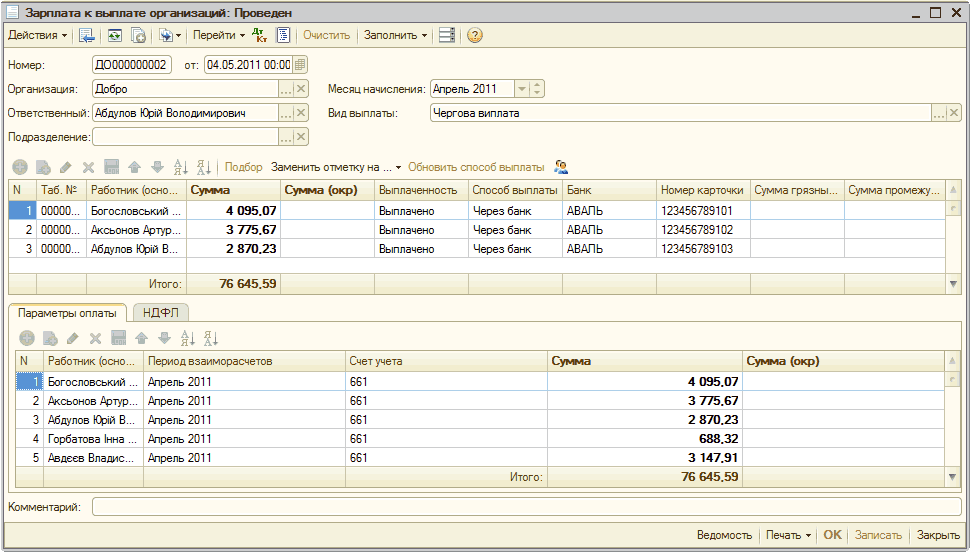

Платежная Т-53Форма платежной ведомости №Т-53 включает в себя суммы выплат сотрудникам организации и зарплату наемных работников.

Отличие от формы №Т-51 заключается в том, что в него не заносится количество реально рабочих часов.

Расчетно-платежная Т-49Платежная ведомость по форме №Т-49 представляет собой документ, по которому начисляется и выплачивается зарплата работникам организации.

Такая форма упрощает и сокращает документооборот в бухгалтерии. Она представляет собой сочетание первых двух ведомостей. Применяется при выплате сотрудникам зарплаты наличными денежными средствами.

Совет: при расчете с сотрудниками безналичным способом используйте ведомость по форме №Т-51.

Для ИПВедомости по зарплате для ИП аналогичны составлению их на предприятиях.

При выдаче своим сотрудникам денег из кассы должна быть сформирована расчетная и расчетно-платежная ведомость. Это основной документ при начислении зарплаты. В них должны быть указаны начисленные за отчетный период суммы и удержания за нарушения.

В графе к выплате сумма будет стоять, полученная путем вычитания из начисления правонарушений.

Случаи составленияИз названия следует, что ведомость составляется при выплате заработной платы.

Она включает все начисления и удержания, которые были у сотрудника за последний отчетный период (месяц).

Ведомость является обязательным документом для бухгалтерской отчетности.

При выдаче денег через кассу в ней каждый сотрудник проставляет свою подпись о получении. Подтверждается факт выплаты в установленный срок.

Кому положен аванс по заработной плате? Узнайте тут .

Ведомости выдачи и начисления заработной платы в документообороте Оформление и заполнениеФорма платежной ведомости позволяет включить в список несколько сотрудников, поэтому на каждого оформлять расходно-кассовый ордер не нужно.

К минусам можно отнести открытость зарплаты каждого сотрудника для других.

После оформления ведомость проверяет руководитель. Проставив подпись, директор передает документ кассиру. Только после этого можно начать выдавать деньги.

Каждый сотрудник проставляет свою подпись в строке напротив своей фамилии.

При отсутствии сотрудника на рабочем месте и невыдаче его зарплаты кассир депонирует общую невыплаченную сумму.

Если в организации принято применять форму №Т-49, то другие формы не составляются.

При безналичном расчете с сотрудниками составляется только форма №Т-51.

СодержаниеВедомость по зарплате составляется бухгалтером в 1 экземпляре.

Основания для заполнения – табель учета рабочего времени, штатное расписание, заявления на отпуск, отгулы. личные карточки сотрудников и т.д.

Заполняется с двух сторон:

После составления бухгалтером документ передается руководителю для заверения. Только после всех подписей кассир имеет право начать выдачу зарплаты.

НумерацияПри большом количестве сотрудников документ распечатается на нескольких страницах.

Каждой присваивается свой номер. Листы скрепляются в один документ. Количество листов указывается в соответствующей графе.

Ответственные лицаПри составлении ведомости по зарплате ответственными лицами выступают руководитель организации и главный бухгалтер.

При невыплате доплаты или выплате большей суммы на главного бухгалтера будет наложено административное взыскание. Без подписи должностного лица ведомость считается юридически недействительной.

Ответственность кассира: принятие, хранение, выдача и сдача денежных средств по платежной ведомости. При отсутствии кассира, трудовые функции возлагаются на бухгалтера.

Кто подписывает?Право подписи ведомости по зарплате налагаются на составителя ведомости (главного бухгалтера) и проверяющего лица (руководителя).

При отсутствии главного бухгалтера в день выдачи зарплаты приказом назначается другой бухгалтер для оформления и подписи ведомости.

При отсутствии руководителя, подписывает его заместитель или другое должностное лицо, наделенное правом подписи.

Можно ли вносить исправления?Исправления вносить разрешено.

Необходимо учитывать следующие правила:

Скачать бесплатно бланки ведомостей можно на нашем сайте:

Сроки выдачиСрок выдачи зарплаты по платежной ведомости ограничен сроком в 3 дня с момента заполнения формы.

Далее не выданные денежные средства будут депонированы в кассе. Для их получения, работник должен устно или письменно обратиться к кассиру. Тот, в свою очередь, оформляет в банк заявку на получение денег.

При неполучении сотрудником денежных средств в течение 3 дней с момента оформления ведомости:

Чем отличаются понятия «доплаты» и «надбавки» к заработной плате? Информация тут .

Зарплата гросс — это до вычета налогов? Узнайте здесь .

Хранение и учетХранится в бухгалтерии. Сшивается в архив вместе с другими кассовыми документами.

Сроки храненияСогласно ФЗ «О бухгалтерском учете» документ относится к первичной документации и хранится 5 лет.

Действия при утереСогласно Письму МинТруда от 27 ноября 2001г №8389-ЮЛ, ответственность за хранение ведомости по зарплате возлагается на работодателя.

При утере необходимо оформить приказ о создании комиссии для расследования происшествия. В нее входят работники бухгалтерии, кадровый отдел и т.д. Комиссия должна запросить объяснительные записки у всех сторон, которые несли ответственность за хранение. Проведя расследование, составляется акт. В нем указываются причины, которые привели к утере ведомости и рекомендации по мероприятиям для ее восстановления.

Наилучший вариант для решения проблемы — это восстановление документа. Для этого повторно распечатывается платежная ведомость. Проставляются все подписи, в том числе сотрудников.

При невозможности заполнить строки по причине увольнения части работников следует оставить их пустыми или указать «восстановить не удалось».

На повторной ведомости обязательно нужно сделать надпись «Дубликат».

Таким образом, ведомость по зарплате является неотъемлемым документом при начислении заработной платы сотрудникам. В зависимости от способа выдачи денег, документ подразделяется на формы №Т-51, №Т-53, №Т49.

Заполняет документ бухгалтер. Подписывает и несет ответственность за неполную выплату зарплаты сотрудникам или выплату сверх необходимого главный бухгалтер и руководитель предприятия.

При допущении ошибок разрешено вносить исправления. Ведомость храниться в бухгалтерии в течение 5 лет.

РубрикиЗаработная плата - Расчет заработной платы 2016г. Программа полностью настраивается под нужды организации – ведение собственных видов начислений, удержаний. Возможность ведения нескольких предприятий в одной программе по принципу информационных баз. Ведение кадрового учета, табеля учета рабочего времени. Сдача электронной отчетности в формате XML по сотрудникам в ПФР (РСВ-1), ИФНС (2-НДФЛ), ФСС (ФСС-4). Возможность автоматических начислений/удержаний в зависимости от других видов начислений. Различные варианты ввода начислений (автоматический расчет по данным Табеля, ручной ввод инидивидуально по каждой карточке сотрудника, ручной ввод в режиме таблицы для всех сотрудников). Возможность работы с подразделениями организации. Множество отчетных форм как сводных, так и по сотрудникам в отдельности: расчетная ведомость, расчетные листки, форма ФСС-4, расчеты страховых взносов, сводные и индивидуальные карты страховых взносов, справки 2-НДФЛ, налоговые регистры НДФЛ, расчет среднесписочной численности, распределение сотрудников по уровню з/платы и т.д. Программа поможет рассчитать больничные, отпускные, средний заработок. Формирование файлов обмена для системы Клиент-Банк и зарплатного проекта.

Заработная плата Скачать >>> безопасная загрузка free SOFT

ХинальдЗаработная плата 15.09 для Windows

Очень качественная программа для начисления зарплаты скачать бесплатно к тому же можно. Ну это просто подарок! Всем рекомендую

ПётрЗаработная плата 15.09 для Windows

Хорошая, удобная и функциональная программа для начисления заработной платы скачать бесплатно с вашего сайта безо всяких проблем удалось. Эх, хорошее название у программы. Вот можно было бы действительно заработную плату скачивать, я бы целыми сутками из за компьютера не вставал)

+ 5 2015-06-29 18:05:34

ЕленаЗаработная плата 14.17 для Windows

Перепробовала много разных программ. Наконец нашла. Спасибо разработчику. Программа действительно легкодоступная, понятная и что для нас очень важно много выдает различного анализа, сводных таблиц, карточек необходимых и т.д. Евгений всегда быстро отзывается на разные вопросы. Большое спасибо ему.

+ 5 2014-10-21 15:01:28

ЮрийЗаработная плата 14.17 для Windows

А какие конкретно программы Вы пробовали? Можно поподробнее Ваше мнение узнать?

Елена гр.Заработная плата 15.03 для Windows

Добрый день!Программа действительно удобная и доступная.Только у меня вопрос по поводу переносов остатков с прошлого года(остатки переносятся не верно с 2014 на 2015) и форма Пф на 2015г. заполняется не верна (остатки которые были в 2014г. она заносит в графу 2013г.)Если можно подскажите,что делать?

АЛЕКСЕЙЗаработная плата 15.01 для Windows

Добрый день! Подскажите, можно ли ознакомиться и поработать в программе бесплатно?

РашидаЗаработная плата 13.07 для Windows

лиценция доктор веб стоит. попробую на другом компе.

Расчетная ведомость по зарплате образец. Заработная плата начисляется для каждого работника отдельно, но сведены все расчеты в едином документе, называемом расчетная ведомость по зарплате.

Это форма № Т- 5. Существуют ещё две похожих ведомости – формы Т- 4.

Ведомость начисления заработной платы скачать бланк: Бланк расчетной ведомости по зарплате украина. Автор hex_5 Категория POST. На основе показателей по ведомости начисления и выплаты заработной платы заполняется налоговый расчет по форме 1ДФ а.

Т- 5. 3 (платежная). Платежные ведомости необходимы там, где зарплата выдается работникам наличностью, то есть через кассу. Сегодня же гораздо чаще деньги сотрудникам перечисляют на банковские карты, поэтому платежные ведомости используют реже.

Образец бланка расчетно-платежной ведомости можно скачать по ссылке: Начисление заработной платы (формы N Т-49 и N Т-51) производится на. Начислено (по видам оплат: в т.ч. фонд основной зарплаты, дополнительной зарплаты, другие поощрительные и

Эта ведомость по составу информации аналогична предыдущей, однако отражает данные по начислениям и удержаниям вцелом за месяц по организации.

А вот без расчетной ведомости не обойтись, даже если она заполняется в электронном виде. Ведомость подлежит обязательной распечатке, подшивается и хранится не менее пяти лет для того, чтобы в случае проверок можно было предъявить расчеты по заработной плате. Что такое расчетная ведомость.

Наименование и код организации и (если есть) структурного подразделения; расчетный период (за какой месяц произведены начисления)

Скачать бланк расчетной ведомости по зарплате № Т-51. Раздел: Формы и бланки; Классификатор: Труд и заработная плата / Учет Расчетно-платежная ведомость работника. начисления дивидендов. Каждый бухгалтер всегда с трепетом относится к начислению зарплаты своим сотрудникам, В данной публикации разберемся с тем, какие бывают в Украине ведомости по начислению заработной платы, что Скачать бланк. Учет заработной платы в Украине - это сложный и очень трудоёмкий процесс на предприятии, который 1) начисления в расчетной ведомости. Здесь вы найдете образец заполнения расчетной ведомости. Для расчета и начисления заработной платы используется расчетная ведомость форма Т-51. Скачать бланк форма Т-51 можно в конце статьи. В графе « начислено» следует отразить зарплату работника, исходя из отработанных им. Выплата заработной платы.Ведомость на выплату зарплаты бланк скачать украинаМы занимаемся продажей программ 1С и внедрением программ семейства 1С, автоматизируем процессы управления на базе программных продуктов 1С в Украине.

Форма расчетной ведомости унифицирована, а значит, на разных предприятиях она выглядит одинаково. Скачать образец расчетной ведомости № Т- 5. Это типовая форма. Ведомость состоит из двух типов листов: Если предприятие крупное, сотрудников много, то форма может быть многостраничной. Титульный лист включает следующие сведения: наименование и код организации и (если есть) структурного подразделения; расчетный период (за какой месяц произведены начисления); общая сумма к выдаче; дата составления. В табличной части проставляются все суммы начислений и удержаний. Заполнение ведомости осуществляется на основании ведущегося в каждой организации табеля учета рабочего времени, информации об отпусках, больничных листов, прочих документов, а также условий оплаты труда каждого работника.

Содержание расчетной ведомости. Форма ведомости утверждена законодательно, а значит, она содержит только регламентированные графы. Всего их 1. 8. Их условно можно разбить на следующие блоки: сведения о работнике (порядковый номер, номер по табелю, Ф. И. О. должность); начисления (ставка или оклад, отработанные часы всего, в том числе в праздничные и рабочие дни, повременная и сдельная оплата, прочие начисления, в том числе социальные и материальные выплаты, а в итоге – общие начисления); удержания (подоходный налог, иные удержания, например, алименты, суммы, удерживаемые по исполнительным листам, и т. Если в ведомости несколько листов, она нумеруется, на титульном листе проставляется количество листов.

Ведомость подписывается главным бухгалтером. Скачать бланк расчетной ведомости по зарплате № Т- 5.

Raschetnaya- vedomost- Titulnaya- stranica. Kb]Osnovnye- stranicy- raschetnoy- vedomosti. Kb]Poslednyaya- stranica- raschetnoy- vedomosti. Kb]Ниже представлен образец заполнения расчетной ведомости по зарплате: Титульная, внутренние и последняя страницы ведомости.

Замечание. Для формирования документов Excel (формы, реестры, ведомости) на вашем компьютере должен быть установлен "полноценный" Excel. Например, Excel 2010 Starter Edition или Excel 365 "облачный" НЕ подходят для этих целей.

Расчет заработной платы

Расчет страховых взносов в ПФР, ФФОМС, ФСС

Ставки налогов для различных режимов налогообложения

Печать расчетной ведомости на выдачу з/п

Справка 2-НДФЛ на каждого сотрудника

Cдача 2-НДФЛ в ГНИ (XML + Excel)

Полный справочник адресов (КЛАДР)

Отчетность 6-НДФЛ (XML + Excel) с 2016 г.

Ежемесячная отчетость в ПФР СЗВ-М с 2016 г.

Версия 5.5 от 08.08.2016

Версия 5.4 от 23.02.2016

Версия 5.3 от 01.01.2016

Версия 5.1 от 01.04.2015

Версия 5.0 от 01.01.2015

Версия 4.5 от 16.02.2014

Версия 4.4 от 21.12.2013

Версия 4.3 от 24.01.2013

Версия 4.2 от 21.12.2012

Версия 4.1 от 12.02.2012

Версия 4.0 от 03.01.2012

Версия 3.6 от 07.08.2011

Версия 3.5 от 10.03.2011

Версия 3.41 от 12.01.2011

Версия 3.4 от 07.01.2011

Если для вашей фирмы не действуют льготы, то на первой закладке программы обязательно выберите тип фирмы "упрощенная система (без льгот: 34%)".

Напоминаем, что 31.12.10 принят Федеральный закон Российской Федерации от 28 декабря 2010 г. N 432-ФЗ "О внесении изменений в статью 58 Федерального закона "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования".

Данным законом расширяется список организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, для которых в 2011-2012 гг. действуют льготные ставки страх.взносов (26%). К ним относятся фирмы, основным видом экономической деятельности которых являются:

Версия 3.3 от 10.08.2010

Версия 3.2 от 27.02.2010

Напоминаем, что для расчетов, начиная с 2009 года существует новый вычет с кодом 108 (вместо вычета с кодом 101): 1000 руб. на каждого ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет налогоплательщикам, на обеспечении которых находится ребенок (родители, супруги родителей, опекуны или попечители, приемные родители, супруги приемных родителей).

Версия 3.1 от 07.02.2010

Версия 3.0 от 20.01.2010

Версия 2.9 от 06.05.2009

Версия 2.8 от 22.01.2009

Версия 2.7 от 19.12.2008

Версия 2.6 от 24.03.2008

Версия 2.5 от 21.03.2008

Версия 2.4 от 02.02.2008

Версия 2.3 от 06.04.2007

Версия 2.2 от 16.01.2007

Версия 2.1 от 21.03.2006

Версия 2.0 от 02.03.2006

Версия 1.71 от 13.02.2006

Версия 1.7 от 30.01.2006

Версия 1.6 от 25.12.2005

Версия 1.51 от 12.04.2005

Версия 1.5 от 07.04.2005

Версия 1.4 от 07.02.2005

Версия 1.3 от 25.01.2005

Версия 1.2 от 16.12.2004

Версия 1.1 от 31.10.2004

Версия 1.0 от 18.10.2004