Рейтинг: 4.1/5.0 (1891 проголосовавших)

Рейтинг: 4.1/5.0 (1891 проголосовавших)Категория: Бланки/Образцы

Налоги и сборы – отрасль законодательства, доставляющая максимально возможное количество хлопот бухгалтерам и экономистам. И именно эта область права является объектом особенно активного творчества законотворцев. Как говорится, совпадение? Не думаю!

Налоги и сборы – отрасль законодательства, доставляющая максимально возможное количество хлопот бухгалтерам и экономистам. И именно эта область права является объектом особенно активного творчества законотворцев. Как говорится, совпадение? Не думаю!

В любом случае бухгалтерам терять квалификацию не следует, поэтому постараемся разобраться в изменениях, касающихся порядка сдачи формы 6-НДФЛ, которые произошли в текущем году.

В налоговом законодательстве Российской Федерации опять произошли изменения. Даже не изменения, а дополнения. В соответствии с Приказом Федеральной налоговой службы от 14 октября 2015 года № ММВ-7-11/450, в 2016 году добавилась новая форма отчетности 6-НДФЛ. Давайте разберемся, что это такое и для чего нашим законникам она понадобилась.

6-НДФЛ – это практически та же 2-НДФЛ, но с некоторыми особенностями. Есть два значительных отличия этих двух видов отчетности:

В отличие от бухгалтерских служб предприятий, введение нового вида отчетов вызвало положительную оценку аналитиков. Они видят в этой мере возможность более тщательного контроля организаций и своевременного пресечения попыток уклониться либо утаить.

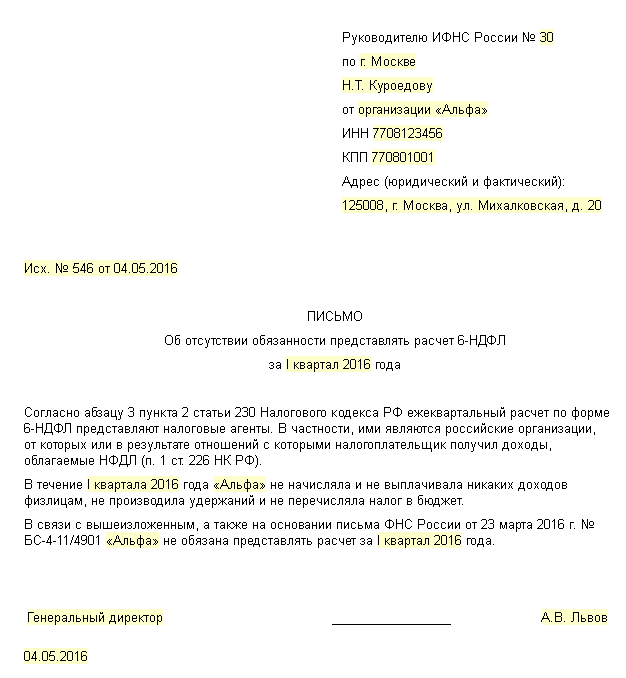

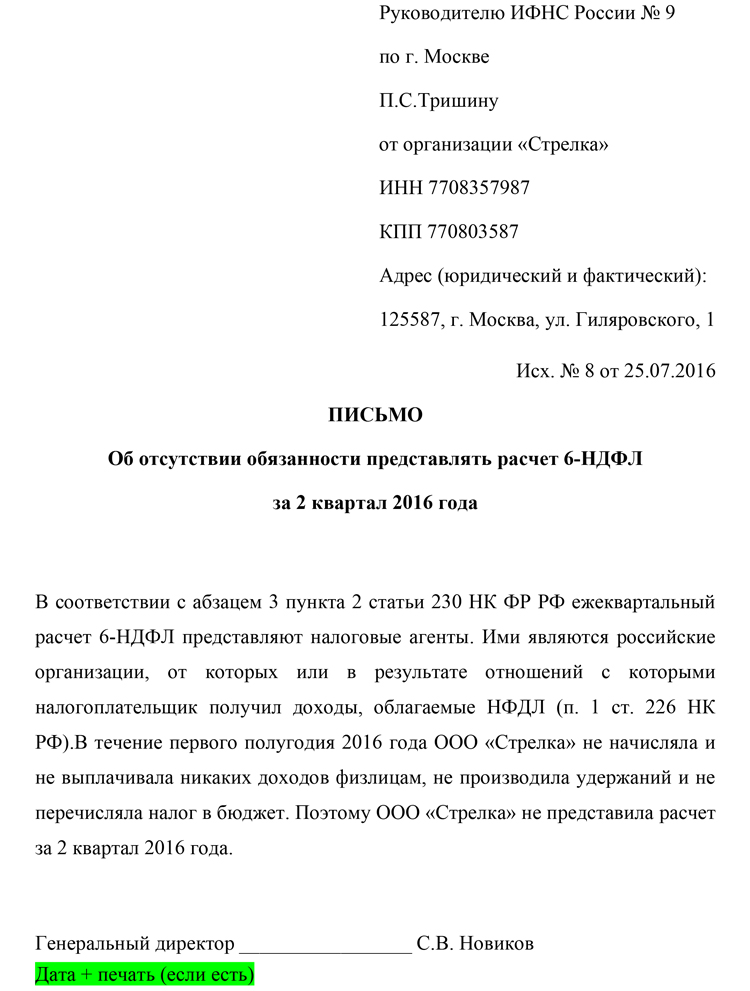

Сдавать или не сдавать нулевую 6-НДФЛПервый вопрос, который волнует бухгалтеров, – это необходимость сдачи отчета по новой форме, если в штате предприятия нет работников либо им не начислялась и, соответственно, не выплачивалась заработная плата. Если руководствоваться Письмом Федеральной налоговой службы Российской Федерации от 23 марта 2016 года № БС-4-11/4958, то отчет по 6-НДФЛ представлять нет необходимости. В данном письме есть четкое обозначение тех, кто обязан предъявлять отчет по форме 6-НДФЛ. Это предприятия, организации, ИП, имеющие статус налогового агента. В выше описанных случаях они таковыми являться не могут (статья 226 Налогового кодекса Российской Федерации).

Вместе с тем сотрудники, проработавшие в данной системе не один год и, как говорится, съевшие собаку, все же настоятельно рекомендуют сдать в налоговую инспекцию нулевую декларацию по форме 6-НДФЛ. Лишним, как они говорят, не будет. А вот избежать некоторых возможных проблем удастся. Ведь по налоговому законодательству, несвоевременная сдача отчетов грозит нарушителям штрафом, а также вероятностью блокирования расчетного счета. Ведь любое новшество в нашей системе, прежде чем уживется, пройдет через «кочки и ухабы» российской действительности. И, как всегда, возникнет извечный вопрос: кто виноват и что делать?

Кто обязан сдавать отчет по новой форме 6-НДФЛОтвет очень простой и очевидный – те же, кто и сдает отчет по форме 2-НДФЛ. К ним относятся индивидуальные предприниматели и организации, которые являются налоговыми агентами.

Сдается данный вид отчетности как на бумажных носителях, так и посредством интернет-связи. Единственное условие: если количество сотрудников превышает 25 человек, то сдача отчета по форме 6-НДФЛ возможна только через Интернет.

Так же как и форма 2-НДФЛ, отчет по 6-НДФЛ представляется в налоговую инспекцию по месту нахождения предприятия либо по месту регистрации индивидуального предпринимателя.

Сроки сдачи 6-НДФЛВ законодательных документах определены сроки сдачи отчета по форме 6-НДФЛ:

В вопросе с наказанием за просрочку представления отчета наше законодательство определилось очень четко:

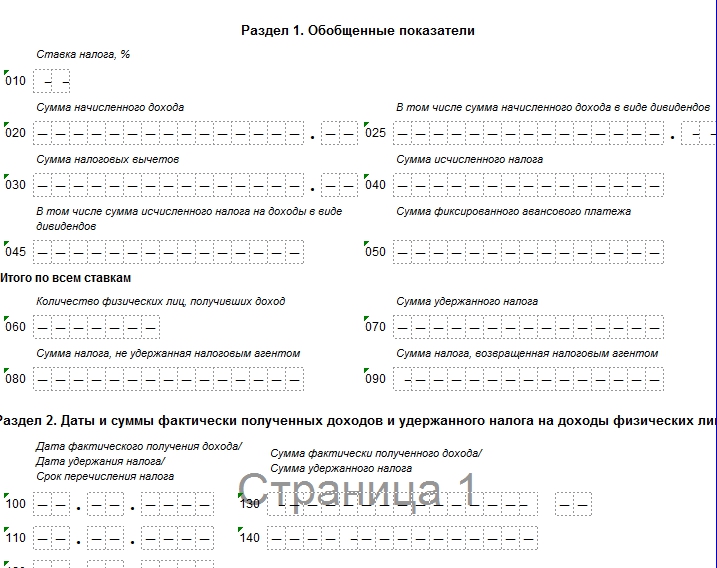

Разберем более подробно каждый из разделов

Уже сейчас ясно, что заполнение новой формы финансового отчета 6-НДФЛ вызовет массу сомнений и ошибок. Но наши российские бухгалтеры привыкли к таким поворотам своей деятельности. Как говорится, кто на кого учился.

Мнения специалистов относительно новой формы сдачи финансовых документов в налоговые органы разделились. Жаркие споры еще долго будут вестись на различных встречах и форумах. Но ясно одно – есть приказ, надо выполнять. Постепенно утихнут дебаты, сгладятся «острые углы», отработается процедура сдачи данного отчета, и станет данное новшество привычной работой в бешеном ритме жизни тружеников-бухгалтеров.

Читайте статьи по теме:Нужно ли налоговым агентам сдавать нулевую 6-НДФЛ, если никакие выплаты работникам не производятся и деятельность не ведется? Как заполнить нулевой расчет? Можно ли нулевку заменить пояснительным письмом? Подробности – в нашей статье.

Вводная информацияВ 2016 года организации и ИП начали передавать в ИФНС ежеквартальную отчетность по форме 6-НДФЛ. В ней, в частности, приводятся данные о том, сколько дохода была начислено в пользу физических лиц и в каких объемах был удержан НДФЛ. Но зачастую организации или ИП не производят выплат и физическим лицам или не ведут деятельности. Обязательно ли тогда сдавать в инспекцию нулевую форму 6-НДФЛ? Давайте разбираться.

Когда можно вообще не сдавать 6-НДФЛРасчет 6-НДФЛ обязаны сдавать налоговые агенты. Ими являются организации и ИП, выплачивающие доход физическим лицам (п. 2 ст. 230 НК РФ). Следовательно, если организация или ИП если в течение календарного года ни начисления, ни выплаты в пользу работников или подрядчиков не производили, то расчет 6-НДФЛ можно вообще не сдавать. Нулевой 6-НДФЛ формировать также не обязательно.

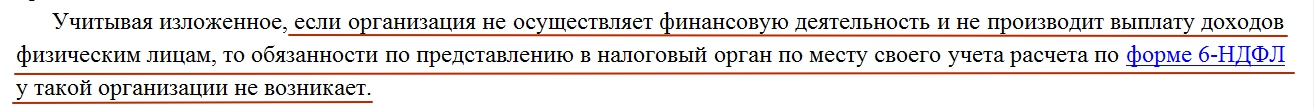

Подтверждение этому можно встретить, например, в Письме ФНС от 08.06.2016 № ЗН-19-17/97. Из него следует, что если компания или ИП не осуществляет финансовую деятельность и не выплачивает доходы, 6-НДФЛ не сдается. Приведем цитату:

Сказанное в полной мере можно распространить и на индивидуальных предпринимателей. Если он они не начисляют и не выплачивают доходы физлицам, то 6-НДФЛ они не сдают.

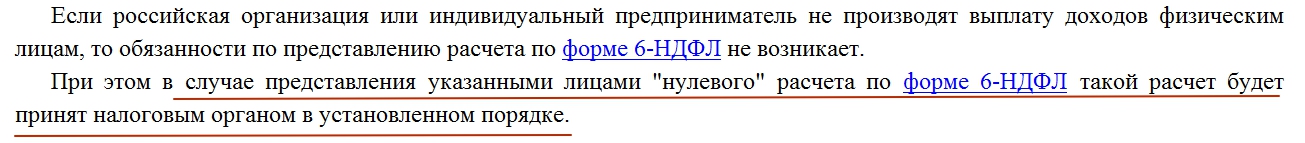

Что тогда такое «нулевой 6-НДФЛ»?Обратим внимание и ещё на одно разъяснительное письмо ФНС от 04.05.2016 № БС-4-11/7928. В нем также говорится, что если выплаты не производятся, то 6-НДФЛ не сдается. Однако делается оговорка, что если представить «нулевой» 6-НДФЛ, то его обязаны принять.

Получается что нулевой расчет 6-НДФЛ, все же, может быть представлен. Но зачем же его сдавать?

Дело в том, налоговая инспекция может и не знать, что компания или ИП не являются налоговым агентом и будут ожидать поступления расчета 6-НДФЛ. При этом если расчет не поступит в течение 10 рабочих дней со дня окончания срока его подачи, то налоговая инспекция вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Также см. «Штрафы за несвоевременную сдачу 6-НДФЛ в 2016 году ».

Чтобы избежать недоразумений со штрафами, блокировками и другими неприятными моментами, бухгалтеры прибегают к двум вариантам действий:

Если подать нулевой 6-НДФЛ, то налоговики и расчет получат и будут знать, что компания или ИП не являются налоговыми агентами. Поясним, как составить нулевую отчетность.

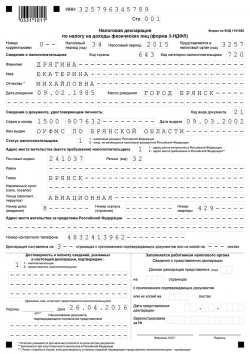

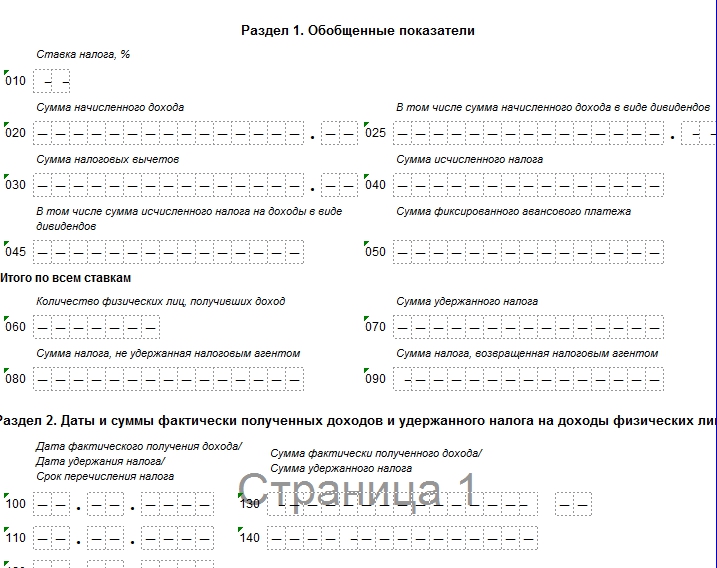

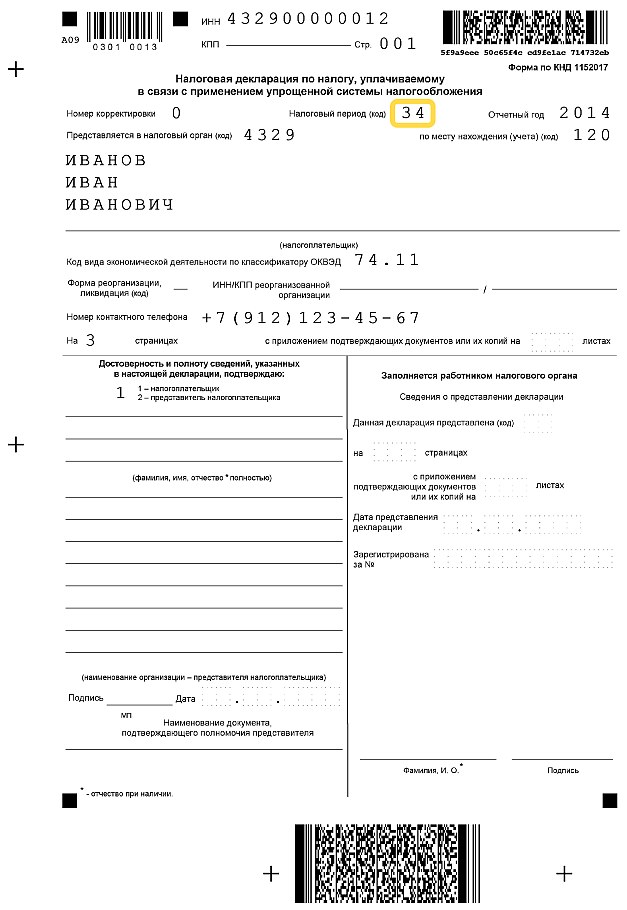

Как выглядит нулевой 6-НДФЛЕсли посчитаете необходимым сдать нулевой расчет 6-НДФЛ, то заполнить его очень просто. Итак, титульный лист заполните в обычном порядке: проставьте реквизиты, подпись, даты и прочее. А в разделах 1 и 2 проставьте прочерки и подпишите. Вот пример:

Скачать образец нулевого 6-НДФЛ. Если вы выберете вариант с представлением нулевого расчета, то сдавать его потребуется по итогам каждого отчетного периода. Но если же посчитаете целесообразным написать в ИФНС письмо, о котором мы говорили выше, то его можно подать лишь один раз.

На что обратить вниманиеЕсли хотя бы в одном месяце года фирма или ИП являлись налоговыми агентами, то 6-НДФЛ следует сдавать в течение всего года. Дело в том, что форма 6-НДФЛ заполняется нарастающим итогом. Поэтому даже если единственный раз организация или ИП начислили зарплату, допустим, в феврале 2016 года, то НДФЛ потребуется передавать в ИНФС за полугодие 2016 года, 9 месяцев и год. Отделаться пояснительным письмо или расчетом с нулевыми показателями уже не получится. Как минимум, в разделе 1 потребуется весь год по строке 020 показывать единожды начисленный доход.

Также:Нулевую 6-НДФЛ НЕ надо сдавать, если доходы работникам не выплачивались. Такое может быть:

1) Когда работников вообще нет в штате;

2) Работники числятся в штате, но выплаты в отчётном периоде им не производились.

3) Отсутствует деятельность.

Эта позиция выражена в письмах ФНС РФ от 23.03.2016 № БС-4-11/4958 и № БС-4-11/4901. К тому же не раз налоговики в интервью говорили об этом.

Для подстраховки можно подать в налоговую пояснительную записку по поводу того, почему не был сдан расчёт 6-НДФЛ (образец записки в справочной статье по ссылке выше), но это необязательно.

За 1 квартал 2016 года многие юридические лица всё-таки сдавали нулевую 6-НДФЛ и исходили из такого мотива: в организациях, даже если они не ведут деятельность, как правило, числится директор, а, значит, на всякий случай лучше перестраховаться. Исходя из вышесказанного – такой шаг также необязателен.

Повторяем: если не было выплат персоналу — сдавать нулевую форму не нужно, однако инспекторы ФНС сказали, что всё равно принимают нулёвки, если их будут отправлять. Поэтому, если кому вдруг понадобится, приводим образец заполнения нулевой 6-НДФЛ.

Образец заполнения нулевой 6-НДФЛ за 2 квартал 2016 — Титульный лист —

Проверьте установленные у вас сроки выплаты зарплаты

Проверьте установленные у вас сроки выплаты зарплаты

C 03.10.2016 все работодатели обязаны установить в правилах внутреннего трудового распорядка, коллективном или трудовом договоре даты выплаты зарплаты не позднее 15 календарных дней со дня окончания периода, за который она начислена.

ФНС определилась с заполнением поля 107 платежки по НДФЛ

ФНС определилась с заполнением поля 107 платежки по НДФЛ

Перечисляя, например, НДФЛ с отпускных и больничных, поле 107 платежного поручения налоговые агенты должны заполнять в формате «МС.ХХ.ХХХХ».

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Работнику-нерезиденту запрещено выплачивать зарплату наличными

Валютный закон содержит закрытый перечень операций, разрешенных проводить организации-резиденту РФ без использования банковского счета (ч.2 ст.14 Федерального закона от 10.12.2003 N 173-ФЗ ). И выплата зарплаты нерезиденту в этом перечне не поименована.

Командировочные расходы на перелет без посадочного талона не списать

Командировочные расходы на перелет без посадочного талона не списать

Покупка авиабилета (как бумажного, так и электронного) сама по себе не подтверждает факт перелета. Для учета в «прибыльных» целях расходов на услуги авиаперевозки необходим еще и посадочный талон.

Страховые взносы по «обособкам» в 2017 году: как платить

Страховые взносы по «обособкам» в 2017 году: как платить

С 2017 года администрированием страховых взносов будет заниматься ФНС. В связи с этим порядок уплаты взносов частично изменится, в т.ч. новшества коснутся организаций, открывших обособленные подразделения.

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

НДФЛ с материальной выгоды по беспроцентному займу: позиция изменилась

С 2016 года облагаемый НДФЛ доход в виде материальной выгоды от экономии на процентах при получении беспроцентного займа определяется в последний день каждого месяца, в котором действовал договор. И раньше Минфин считал, что за периоды до 2016 года такой доход надо признать на 31.01.2016 г. Но сейчас все изменилось.

Запоздали с уплатой налога на один день: будут ли пени

Запоздали с уплатой налога на один день: будут ли пени

Ни для кого не секрет, что плательщики, не вовремя уплачивающие налоги, должны перечислить в бюджет еще и сумму пени. Но возникает ли такая обязанность у тех, кто уже на следующий день после установленного срока исполнил свою обязанность по уплате налога?

6-НДФЛ нулевая: образец заполненияАктуально на: 7 июня 2016 г.

В 2016 году налоговые агенты начали сдавать в налоговую инспекцию Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. А нужно ли представлять нулевой расчет по форме 6-НДФЛ, если в истекшем квартале никакие доходы физлицам не выплачивались? Расскажем о заполнении нулевой 6-НДФЛ в нашей статье.

Если форма 6-НДФЛ нулевая: нужно ли сдавать?Форму 6-НДФЛ представляют налоговые агенты. т. е. организации и ИП, выплачивающие доход физическим лицам (п. 2 ст. 230 НК РФ ).

Соответственно, если в течение календарного года ни начисления, ни выплаты физическим лицам не производились, то такие организации и ИП не будут являться налоговыми агентами. Нужно ли сдавать пустой 6-НДФЛ? Нет, такие организации и ИП нулевой Расчет 6-НДФЛ в инспекцию не представляют. Тем более, Расчет не сдается, когда одновременно нет деятельности, нет работников и нет начислений.

Образец заполнения отчета 6-НДФЛ можно найти в отдельном материале .

Как заполнить нулевую форму 6-НДФЛЕсли хотя бы в одном месяце календарного года организация или ИП являлись налоговыми агентами, то Расчет по форме 6-НДФЛ в течение года представлять придется. Ведь форма 6-НДФЛ заполняется налоговыми агентами нарастающим итогом (Порядок заполнения и представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утв. Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@ ). Будет меняться только состав заполненных разделов и разделов, которые представляются в инспекцию пустыми.

Например, единственные за год начисления и выплаты организация произвела в мае 2016 года. Значит, сдавать нулевую 6-НДФЛ за I квартал не придется. Расчет по форме 6-НДФЛ ей придется подать за полугодие 2016 года, 9 месяцев и год. При этом если с июля 2016 года у организации нет данных для заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», то данный раздел представляется, но не заполняется в Расчетах за 9 месяцев 2016 года и год.

Мы подготовили для Вас ответы на основе официальных разъснений по порядку заполнения и представления расчета 6-НДФЛ.

В соответствии с абзацем 3 пункта 2 статьи 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – расчет по форме 6-НДФЛ ), за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Раздел 1 расчета по форме 6-НДФЛ заполняют нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

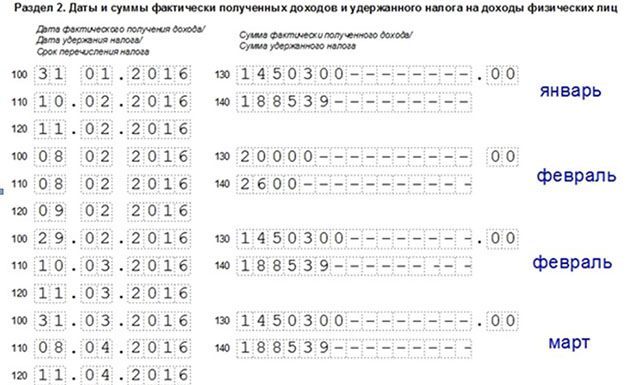

В разделе 2 расчета по форме за соответствующий отчетный период отражают те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226 НК РФ, строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226 НК РФ.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, если работникам заработная плата за март 2016 года выплачена 11.04.2016, а налог на доходы физических лиц перечислен 12.04.2016, то операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года, следующим образом:

п о строке 100 указывается 31.03.2016;

по строкам 130 и 140 – соответствующие суммовые показатели.

Контрольными соотношениями показателей расчета по форме 6-НДФЛ. направленными письмом ФНС России от 10.03.2016 № БС-4-11/3852@, не предусмотрено равенство показателей строки 040 «Сумма исчисленного налога» и строки 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ.

А как быть, если зарплата была выплачена досрочно? Например, зарплату за январь выплатили 25 января. ФНС в письме № БС-4-11/5106 от 24 марта 2016 г. раздел 2 предписывает заполнять так:

– по строке 100 (дата получения дохода) – 31.01.2016 ;

– по строке 110 (дата удержания налога) – 25.01.2016 ;

– по строке 120 (срок перечисления налога) – 26.01.2016.

Нужно ли включать в 6-НДФЛ доходы, освобождаемые от налога?Доходы, не подлежащие налогообложению (освобождаемые от налогообложения), перечисленные в статье 217 НК РФ, не отражаются в расчете по форме 6-НДФЛ (письмо ФНС от 23 марта 2016 г. № БС-4-11/4901).

Как отразить в 6-НДФЛ доход, выплаченный в натуральной форме, с которого не удержан налог ?

В расчете 6-НДФЛ налоговый агент отражает в строке 080 раздела 1 сумму налога, которую не смог удержать при выплате дохода в натуральной форме. Поскольку налог удержан не был, в строке 140 раздела 2 проставляется "0" (письмо ФНС России от 28.03.2016 № БС-4-11/5278@).

Быстрые ответыКак отразить начисленные, но не выплаченные суммы.

В расчете 6-НДФЛ нужно заполнить раздел 1 формы 6-НДФЛ, а раздел 2 не заполнять (письмо ФНС РФ от 12.02.2016 № БС-3-11/553@).

Какую дату указывать в 6-НДФЛ по строке 100 о выплаченном доходе.

В строку 100 формы 6-НДФЛ налоговые агенты вносят дату, которую определяют согласно нормам НК РФ (Письмо ФНС России от 24.03.2016 № БС-4-11/5106)

Доходы, выплачены в разные сроки. Как отразить в расчете?

Доходы, выплаченные в разные сроки, не объединяются в одну сумму. Каждая дата выплаты дохода отражается отдельно. Строки 100–140 раздела 2 будут повторяться столько раз, сколько было выплат (п. 1.2 Общих требований к порядку заполнения формы расчета Приложения № 2 к Приказу ФНС РФ от 14.10.2015 № ММВ-7-11/450@).

Нужно ли разбивать в разделе 2 суммы выплат по налоговым ставкам?

Раздел 2 формы 6-НДФЛ заполняется без разбивки сведений по налоговым ставкам (Письмо ФНС от 27.04.2016 № БС-4-11/7663)

Как отразить доход, выплаченный физлицу, не облагаемый НДФЛ по международному договору?

В 6-НДФЛ не отражается доход физлица, освобожденный от налога по международному договору. Информацию об иностранном физлице, возвращенных ему суммах налога и доходах, освобожденных от НДФЛ по международному договору, налоговый агент должен представить в инспекцию по месту своего учета в произвольной форме в течение 30 дней с даты, когда доход был перечислен иностранному гражданину. (Письмо ФНС от 13.04.2016 № БС-4-11/6417@)

Работодатель в 6-НДФЛ по строке 100 раздела 2 должен указать последнее число месяца, за который начислена заработная плата. Причем неважно, это рабочий день или выходной (Письмо ФНС России от 16.05.2016 N БС-3-11/2169@).

Работодатель в 6-НДФЛ по строке 100 раздела 2 должен указать последнее число месяца, за который начислена заработная плата. Причем неважно, это рабочий день или выходной (Письмо ФНС России от 16.05.2016 N БС-3-11/2169@).

По общему правилу крайний срок перечисления удержанного НДФЛ - день после даты, когда физлицу выплачен доход. Если окончание срока приходится на выходной или нерабочий праздничный день. то в строке 120 раздела 2 "Срок перечисления налога" указывается следующий рабочий день(Письмо ФНС России от 16.05.2016 N БС-4-11/8568@).

Нужно ли сдавать нулевую 6-НДФЛ ?Даже если у вас не было выплат в пользу физических лиц, все равно необходимо оформить 6-НДФЛ. Такая информация была приведена спецоператорами. Нулевая отчетность по форме 6-НДФЛ за первый месяц отчетного квартала должна содержать сведения о датах отчетного периода. Отсутствие дат, по мнению спец.операторов, приравнивается к нарушению и недостоверному представлению информации.

Но есть и другая точка зрения на этот вопрос. Мы считаем, что сдавать нулевую 6-НДФЛ не нужно.

Как отразить в отчете 6-НДФЛ зарплату за декабрь, которую выплатили в январе?

Заработная плата за декабрь 2015 года выплачена 12.01.2016. В этом случае данная операция в разделе 1 расчета по форме 6- НДФЛ не отражается, а в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года отражается следующим образом: по строке 100 указывается 31.12.2015; по строке 110 - 12.01.2016; по строке 120 - 13.01.2016 (письмо ФНС РФ от 25.02.2016 № БС-4-11/3058@).

НДФЛ не отражается, а в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года отражается следующим образом: по строке 100 указывается 31.12.2015; по строке 110 - 12.01.2016; по строке 120 - 13.01.2016 (письмо ФНС РФ от 25.02.2016 № БС-4-11/3058@).

Раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом за первый  квартал, полугодие, 9 месяцев и год. По строке 020 раздела 1 указываются все доходы, дата получения которых приходится на период представления расчета. Таким образом, в строке 020 расчета 6-НДФЛ за I квартал 2016 года указывается вся заработная плата и иные начисления, с которых платится НДФЛ за январь – март 2016 года (п. 2 ст. 223 НК РФ, письма ФНС от 18.03.2016 № БС-4-11/4538@, от 25.02.2016 № БС-4-11/3058@).

квартал, полугодие, 9 месяцев и год. По строке 020 раздела 1 указываются все доходы, дата получения которых приходится на период представления расчета. Таким образом, в строке 020 расчета 6-НДФЛ за I квартал 2016 года указывается вся заработная плата и иные начисления, с которых платится НДФЛ за январь – март 2016 года (п. 2 ст. 223 НК РФ, письма ФНС от 18.03.2016 № БС-4-11/4538@, от 25.02.2016 № БС-4-11/3058@).

В разделе 2 приводятся обобщенные показатели только по тем доходам, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет. Строка 100 заполняется с учетом положений ст. 223 НК РФ. Строка 110 — с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ. Строка 120 — с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

Раздел 2, в случае если отпуск предоставллен с 16 марта по 2 апреля 2016 года, а выплата отпускных проведена 14 марта 2016 года, будет заполнен так:

с трока 100 «Дата фактического получения дохода» — 14.03.2016,

строка 120 «Срок перечисления налога» — 31.03.2016.

Как отразить в 6-НДФЛ патент иностранцаЗарплата, сумма НДФЛ и зачтенная сумма фиксированных авансовых платежей отражаются в строках 020 "Сумма начисленного дохода", 040 "Сумма исчисленного налога", 050 "Сумма фиксированного авансового платежа" раздела 1 расчета.

При этом в разделе 2 расчета эта операция отражается следующим образом: по строкам 110 "Дата удержания налога", 120 "Срок перечисления налога" указывается 00.00.0000. по строке 130 "Сумма фактически полученного дохода" - 30 000, по строке 140 "Сумма удержанного налога" - 0 (Письмо ФНС от 17 мая 2016 г. N БС-4-11/8718@).

Премия в 6-НДФЛПример, премия в размере 10 000 руб. выплачена 18 марта 2016 года, раздел 2 расчета за I квартал будет заполнен так:

- строка 100 (дата фактического получения дохода) и строка 110 (дата удержания налога) - 18.03.2016 ;

- строка 120 (крайний срок перечисления удержанного НДФЛ) - 21.03.2016 (так как 19.03.2016 приходится на выходной);

- строка 130 (сумма фактически полученного дохода) - 10 000 ;

- строка 140 (сумма удержанного налога) - 1 300 .

Из письма ФНС России от 08.06.2016 N БС-4-11/10169@

СРОКИ ПРЕДСТАВЛЕНИЯ (СДАЧИ) 6-НДФЛРасчет по форме 6-НДФЛ за I квартал 2016 года должен был быть представлен в налоговую инспекцию не позднее 4 мая 2016 года.

Расчет по форме 6-НДФЛ за I-ое полугодие 2016 года должен был быть представлен в налоговую инспекцию не позднее 1 августа 2016 года.

Компании не должны сдавать нулевые 6‑НДФЛ. Такой вывод следует из нового письма ФНС. Но у инспекторов на местах другое мнение.

Расчет по форме № 6-НДФЛ представляют налоговые агенты. Это компании и ИП, которые платят физлицам доходы, что облагаются НДФЛ (п. 2 ст. 230 НК РФ ). Бланк включает сводные данные о доходах, вычетах, исчисленном, удержанном и не удержанном, перечисленном и возвращенном НДФЛ. Данные о доходах расшифровываются по датам, когда доход возник, был удержан и должен быть перечислен в бюджет.

6-НДФЛ нулевая: нужно ли сдаватьСдать расчет 6-НДФЛ за 9 месяцев должны только компании, от которых сотрудники в этом периоде получили доходы. Остальные не обязаны представлять нулевую отчетность. Такой вывод следует из письма ФНС (письмо от 23 марта 2016 г. № БС-4-11/4958 ).

Логика такая. Расчет 6-НДФЛ сдают только налоговые агенты (п. 2 ст. 230 НК РФ ). А компании, которые никому ничего не начисляли и не выплачивали, налоговыми агентами не признаются.

Вывод выгоден компаниям. Однако инспекторы на местах блокируют счета за несдачу 6-НДФЛ нулевой. Поступать так проверяющие не вправе. Но контролеры не могут вычислить –компания не обязана сдавать расчет или забыла это сделать. Чтобы обезопасить компанию от заморозки счета, многие бухгалтеры сдают нулевые 6-НДФЛ или отправляют в ИФНС письмо в свободной форме о том, что компания не является налоговым агентом.

6-НДФЛ нулевая отчетность: как заполнитьЕсли решите отправить нулевую отчетность, то заполните ее так. Количество физических лиц обозначьте как 0. А в разделе 2 по строкам 100–120 поставьте прочерки.

Если выплаты появятся во четвертом квартале, сдайте обычный отчет за год. В него включите и раздел 1, и раздел 2.

Вместо нулевой отчетности можно отправить в ИФНС письмо. Образец >>

6-НДФЛ нулевая: образец

Нужно ли сдавать «пустую» отчетность по форме 6-НДФЛ компаниям, у которых вообще нет сотрудников или не было начислений в периоде, либо предпринимателям, у которых нет наемных работников?

Автор: Николай Стельмах, советник государственной гражданской службы РФ 1 класса

Без работников нет и обязанностей налогового агента

В текущем году у налоговых агентов появилась новая обязанность: представлять ежеквартальный расчет сумм налога на доходы физических лиц по форме 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). За I квартал 2016 года необходимо отчитаться в инспекцию не позднее 4 мая, учитывая, что с 30 апреля по 3 мая — праздничные нерабочие дни (пост. Правительства РФ от 24.09.2015 № 1017).

Расчет 6-НДФЛ обязаны представлять в налоговый орган все налоговые агенты. А ими являются российские организации, индивидуальные предприниматели и лица, занимающиеся частной практикой, от которых или в результате отношений с которыми налогоплательщик (физическое лицо) получил доходы. Налоговые агенты обязаны исчислить, удержать и уплатить сумму налога в бюджет.

Указанный расчет 6-НДФЛ содержит обобщенную информацию в целом по всем физическим лицам, получившим доходы от налогового агента (его обособленного подразделения), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Из вышеизложенного следует, что направлять 6-НДФЛ должны налоговые агенты, признаваемые таковыми в соответствии со статьями 226 и 226.1 Налогового кодекса. Если в штате организации (индивидуального предпринимателя) нет работников и в течение года им не начислялись и, соответственно, не выплачивались доходы, то такая организация не является налоговым агентом. Следовательно, обязанность представлять в налоговый орган расчет 6-НДФЛ отсутствует.

Я все-таки предполагаю, что сдавать будут все, но для нулевщиков выпустят разъяснение, какие даты проставлять во 2м разделе.

звучит, конечно, как бред. Но в реальности - есть у меня фирмочка, в 1 и 2кв. зарплата будет, в 3 и 4 кв. - скорее всего, нет, т.е. нужно будет сдавать нулевки.

Ногами ходить. Для меня это дико уже. А ведь в такой ситуации может оказаться и организация, которая ОБЯЗАНА отчитываться только в электронном виде, несмотря на то, что в конкретном квартале зарплаты не было. Поэтому какой-то выход хотелось бы.

То-то и оно, что бред! А у меня есть и организации, у которых сезонная работа (и зп) и сотрудников гораздо больше, чем можно на бумаге сдаваться, и организации с оборотами, но единственным сотрудником-учредителем без зп. И если по каждой я буду ждать, что сначала им счет заблокируют, а потом я буду это разгребать, и так каждый квартал.

Текущее время: 17:05. Часовой пояс GMT +3.

Powered by vBulletin® Version 4.2.1

Copyright © 2016 vBulletin Solutions, Inc. All rights reserved.

Перевод: zCarot