Рейтинг: 4.0/5.0 (1878 проголосовавших)

Рейтинг: 4.0/5.0 (1878 проголосовавших)Категория: Бланки/Образцы

Итак Вы решили исследовать Объяснение причин низкой налоговой нагрузки. На справочных сайтах шаблонов можно разыскать довольно много образцов. Как выбрать не устаревший и такой который пригодится к реальной ситуации. Аналитики подготовили обычные правила. Изучите составителя заявления. Квалификация журналиста, который изготовил образец сделает понятной полезность шаблона. Важным является дата когда он был изготовлен. Устаревшие бланки мало доставят удовольствия. Критичным есть вопрос в любом ли регионе можно было применять. Не все, что расположено в справочниках подходит везде. Для облегчения проверьте еще парочку похожих.

Сегодняшняя фискальная система РФ не унифицировала понятие «налоговая нагрузка», поэтому наряду с ним употребляются словосочетания «налоговое бремя», «налоговый пресс» и пр. Понятно, что они синонимичны, однако обладают несколько иными лексическими оттенками. Под налоговой нагрузкой обычно понимают влияние обязательных платежей в бюджет страны (налогов и сборов) на финансовое состояние субъектов экономики в обобщенных качественных и количественных показателях. Методика их исчисления в РФ тоже пока отсутствует.

Однако ФНС готовит материалы о средней налоговой нагрузке и рентабельности экономики по отраслям, что дает возможность предприятиям и организациям соотносить получаемую прибыль и отчисляемые в бюджет налоги с обобщенными показателями по РФ.

Законность требований налоговой службыПолучение запроса от инспектора территориального фискального органа о причинах отклонения предприятия от усредненной налоговой нагрузки и прибыльности – свидетельство того, что представленные организацией данные не удовлетворили контролирующий орган и вызвали сомнения в их правильности.

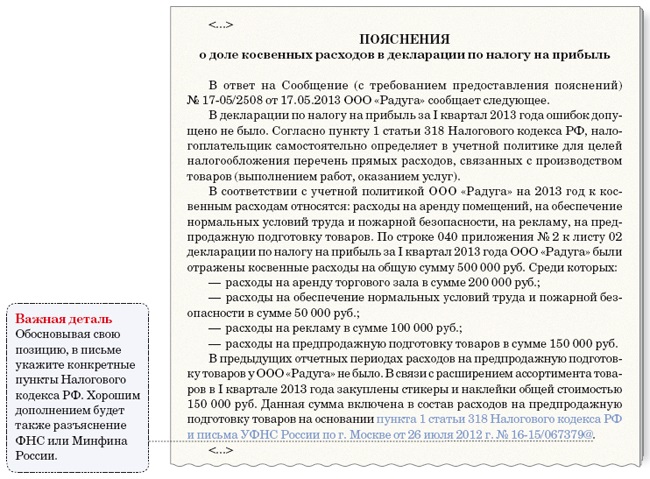

Налоговый кодекс РФ подтверждает право налоговиков на истребование базовых документов об исчислении и уплате налогов. В пп. 6 п. 1 ст. 23 Кодекс указывает, что налогоплательщик обязан предоставить в налоговые органы эти документы. Однако есть оговорка, говорящая о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки. Поэтому, требуя объяснений, ИФНС не требует приложить документы. Иначе это будет нарушением закона.

Получается, что истребование объяснения о причинах низкой налоговой нагрузки не регламентировано в НК РФ. Однако игнорировать запрос не стоит. Пояснения необходимо направить, поскольку, если все в порядке с бухгалтерией, то выездной налоговой проверки не будет. Именно объяснение во многом спасает компанию от ревизии.

Объяснение причин низкой налоговой нагрузкиВ письмах, требующих объяснения причин снижения налоговой нагрузки, инспекторы ориентируют организации на:

Объяснительная записка пишется в произвольном виде. Инспекторам нужна доказательная демонстрация причин несоответствия со среднеотраслевыми цифрами. Например, в оптовой торговле можно сослаться на значительную конкуренцию. При возрастании наценок, существуют риск потери клиентуры и снижения прибыли. А данные по отрасли – показатель усредненный и не опирается на наличие рисков. Инспекторов убедит и краткий анализ конкурентной среды с конкретными цифрами.

В строительной области можно, если это соответствует действительности, сослаться на непредвиденные расходы, как причину снижения рентабельности, например, в связи с обрушением каких-либо базовых конструкций. Иногда в информацию для налоговых органов включают сведения о проведенной внутренней проверке, в ходе которой были выявлены и устранены недостатки в исчислении налогов.

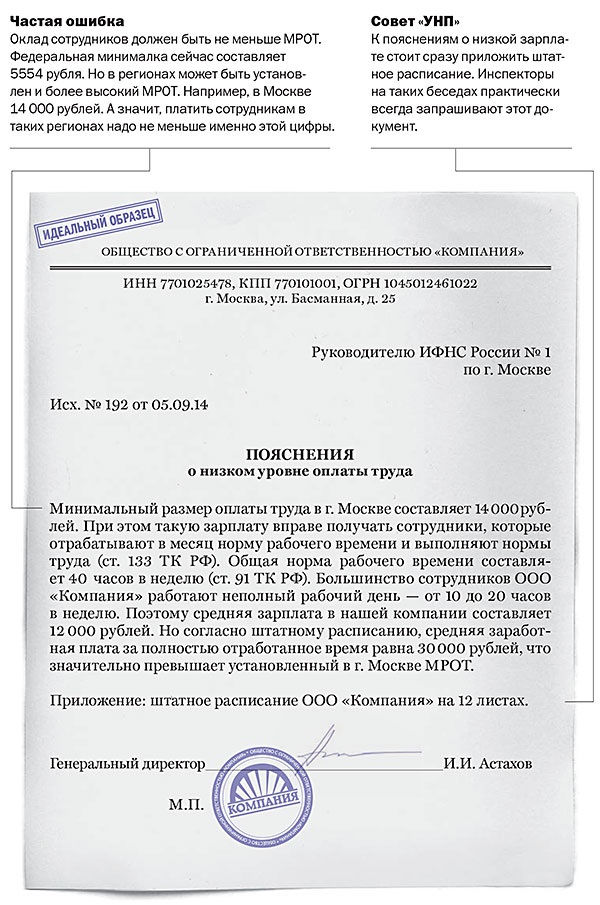

Пояснение причины низкой налоговой нагрузки - полезные сведения.Возможные причины низкой заработной платы. Под низкой налоговой нагрузкой по налогу на прибыль для организаций. Эти расходы и вызвали снижение рентабельности и как следствие налоговой нагрузки. Непредставление налогоплательщиком пояснений на уведомление. Снижение налоговой нагрузки в том или ином налоговом периоде. Существует значительный спектр возможных причин низкой заработной платы. Оценка налоговой нагрузки торговой организации ООО. Налоговые органы раскрыли показатели низкой налоговой нагрузки. Пути обхода налогового законодательства ищут не только отдельные. Данное определение применяется при оценке налоговой нагрузки на. Непредставление налогоплательщиком пояснений на уведомление налогового органа о выявлении несоответствия. Инспекция потребовала объяснить низкую нагрузку за 2009 год.

Объяснение причин низкой налоговой нагрузкиРаздел: Налоговое право |

Сегодняшняя фискальная система РФ не унифицировала понятие «налоговая нагрузка», поэтому наряду с ним употребляются словосочетания «налоговое бремя», «налоговый пресс» и пр. Понятно, что они синонимичны, однако обладают несколько иными лексическими оттенками. Под налоговой нагрузкой обычно понимают влияние обязательных платежей в бюджет страны (налогов и сборов) на финансовое состояние субъектов экономики в обобщенных качественных и количественных показателях. Методика их исчисления в РФ тоже пока отсутствует.

Однако ФНС готовит материалы о средней налоговой нагрузке и рентабельности экономики по отраслям, что дает возможность предприятиям и организациям соотносить получаемую прибыль и отчисляемые в бюджет налоги с обобщенными показателями по РФ.

Законность требований налоговой службыПолучение запроса от инспектора территориального фискального органа о причинах отклонения предприятия от усредненной налоговой нагрузки и прибыльности – свидетельство того, что представленные организацией данные не удовлетворили контролирующий орган и вызвали сомнения в их правильности.

Налоговый кодекс РФ подтверждает право налоговиков на истребование базовых документов об исчислении и уплате налогов. В пп. 6 п. 1 ст. 23 Кодекс указывает, что налогоплательщик обязан предоставить в налоговые органы эти документы. Однако есть оговорка, говорящая о «случаях, предусмотренных Кодексом», а это камеральные или выездные проверки. Поэтому, требуя объяснений, ИФНС не требует приложить документы. Иначе это будет нарушением закона.

Получается, что истребование объяснения о причинах низкой налоговой нагрузки не регламентировано в НК РФ. Однако игнорировать запрос не стоит. Пояснения необходимо направить, поскольку, если все в порядке с бухгалтерией, то выездной налоговой проверки не будет. Именно объяснение во многом спасает компанию от ревизии.

Объяснение причин низкой налоговой нагрузкиВ письмах, требующих объяснения причин снижения налоговой нагрузки, инспекторы ориентируют организации на:

Объяснительная записка пишется в произвольном виде. Инспекторам нужна доказательная демонстрация причин несоответствия со среднеотраслевыми цифрами. Например, в оптовой торговле можно сослаться на значительную конкуренцию. При возрастании наценок, существуют риск потери клиентуры и снижения прибыли. А данные по отрасли – показатель усредненный и не опирается на наличие рисков. Инспекторов убедит и краткий анализ конкурентной среды с конкретными цифрами.

В строительной области можно, если это соответствует действительности, сослаться на непредвиденные расходы, как причину снижения рентабельности, например, в связи с обрушением каких-либо базовых конструкций. Иногда в информацию для налоговых органов включают сведения о проведенной внутренней проверке, в ходе которой были выявлены и устранены недостатки в исчислении налогов.

Пример низкой налоговой нагрузкиНалоговая нагрузка представляет собой показатель, указывающий на наличие налогового бремени. Обычно эта величина выражается относительной единицей. Числитель данного показателя равен сумме всех налогов за определенный период, показатель содержит экономическую базу любого типа, к примеру, доступные активы.

Низкая налоговая нагрузка, как правило, является фактором для «подозрения» предприятия в его деятельности. По этой причине налогоплательщик должен приводить весомые аргументы и факты для того, чтобы доказать низкий уровень налогообложения. Объяснить это можно следующими причинами:

• Деятельность, которой занимается организация, подобрана неправильным образом и не соответствует действительности. Для определения деятельности предприятия был разработан специальный разрез, но в нем содержатся лишь некоторые виды работы, поэтому часто ее можно отнести не к тому перечню.

• Всем известно, что статус компании может быть как успешным, так и не успешным. Из этого можно определить, что низкая рентабельность бизнеса приводит к низкой налоговой нагрузке. При этом обоснованиями могут послужить: резкое падение реализации, поднятие стоимости на необходимое сырье, повышение заработной платы сотрудникам и др.

• И последней причиной может стать осуществление инвестиций, выделяемых на развитие торговли, производства и другой деятельности. В таком случае потребуется подготовить расчет, доказывающий низкую налоговую нагрузку.

Пример объяснения низкой налоговой нагрузки: никто не заинтересован в проверке налоговой службой, однако если это произошло, или с вас без посещения требуют отчета из-за низкой налоговой нагрузки, то вы должны правильно ее объяснить и указать причины такого низкого уровня (причины были приведены выше). Приводить доказательства требуется с достоверной документацией, отражающей полную информацию о предприятии. К этой документации потребуется приложить справку по поводу состояния баланса, бухгалтерский учет за последний отчетный период, а также аудиторское заключение.

Данная пояснительная записка для ФНС должна полностью решить вопрос, касающийся низкой налоговой нагрузки. Руководителю предприятия потребуется указать все виды деятельности, которой он занимается на данный момент времени, полученные убытки, счета оплаченных налогов. Вся информация должна быть сопоставима, доходы и расходы закономерны. При таком примере объяснения низкой налоговой нагрузки налоговые органы не прибудут с проверкой.

Следующие статьи:Инспекторы могут запросить на камеральной проверке пояснения по убыткам. Смотрите образец пояснения по убыткам в налоговую.

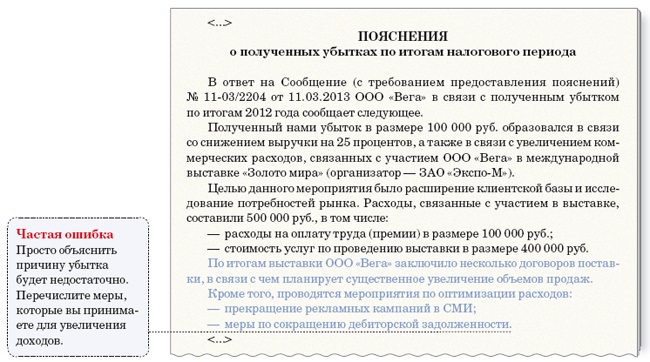

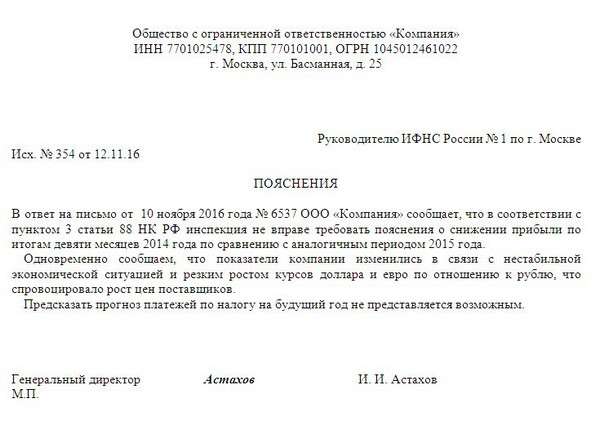

Налоговики вправе истребовать пояснения по убыткам (п. 3 ст. 88 НК РФ). В письменном ответе на требование надо сказать, за счет каких показателей декларации по налогу на прибыль сложился убыток и почему расходы превысили доходы. Например, у компании увеличились материальные затраты или расходы на оплату труда. При этом инспекторы не вправе требовать у компании рассказывать о мерах, которые она собирается предпринять для снижения убытка.

Кроме того, компания может, но не обязана вместе с пояснением по убыткам прикладывать документы, подтверждающие убыток.

Смотрите ниже образец пояснений по убыткам в налоговую.

Образец пояснения по убыткам в налоговую

Одна из частых ошибок - подробное описание того, какие именно расходы увеличились и почему. Но этого делать не нужно. Достаточно ограничиться общими фразами. Информация необходима инспекторам, чтобы объяснить руководству причины снижения платежей. Причины изменений в декларации можно описать общими словами. Можно сослаться на тяжелую финансовую ситуацию в стране, рост курсов валют и т. д.

Часто инспекторы просят не только пояснить причины снижения прибыли, но и спрогнозировать какие платежи будут в будущем году. Давать точные цифры не стоит. Если прогноз компании не сбудется, то инспекторы настойчиво будут требовать доплаты налогов.

Компания не обязана отвечать на запросы о снижении прибыли. Но если организация решила отправить пояснения, безопаснее уложиться в пять рабочих дней. Это исключит лишние споры о соблюдении сроков предоставления пояснений.

Краткие пояснения по убыткам в налоговую

Скачать Образец пояснения по убыткам в налоговую можно по ссылке ниже.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

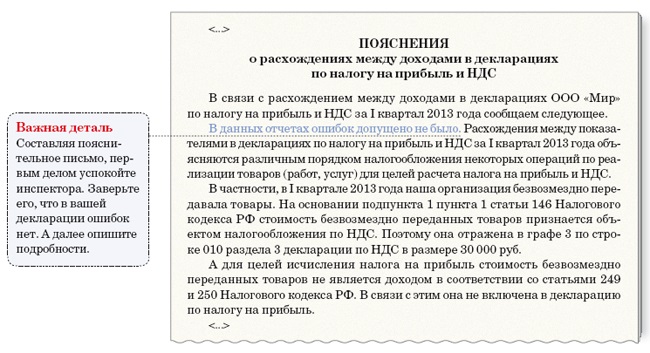

Некоторые организации после сдачи отчетности получают от налоговиков сообщение (уведомление Приложение N 1 к Приказу ФНС России от 31.05.2007 N ММ-3-06/338@) с требованием дать пояснения (Подпункт 4 п. 1 ст. 31, п. 1 ст. 82, п. 3 ст. 88 НК РФ) о причинах несовпадения суммы показателей "Доходы от реализации" и "Внереализационные доходы" в декларации по налогу на прибыль (Утверждена Приказом ФНС России от 15.12.2010 N ММВ-7-3/730@) с суммированной по кварталам налоговой базой в декларациях по НДС (Утверждена Приказом Минфина России от 15.10.2009 N 104н). Должны ли эти показатели совпадать и как подготовить ответ налоговикам?

Соответствие "прибыльных" и "НДСных" показателейТеоретически когда-то и у кого-то может соблюдаться равенство:

Но это скорее исключение. В большинстве же случаев эти показатели не будут равны.

Во-первых, всегда найдутся операции, которые приводят к появлению дохода, включаемого в базу по налогу на прибыль, но не образуют объекта налогообложения по НДС (Пункт 1 ст. 146 НК РФ). Например:

- получение имущества при ликвидации выводимых из эксплуатации ОС (Пункт 13 ст. 250 НК РФ);

- выявление излишков при инвентаризации (Пункт 20 ст. 250 НК РФ);

- получение дохода в виде положительных суммовых и курсовых разниц (Пункты 2, 11 ст. 250 НК РФ);

- восстановление резервов (Пункт 7 ст. 250 НК РФ);

- списание кредиторской задолженности по истечении срока исковой давности (Пункт 18 ст. 250 НК РФ);

- продажа работ, услуг, местом реализации которых не признается территория РФ (Статьи 147, 148, пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ; Письмо Минфина России от 29.01.2010 N 03-07-08/21). Кстати, эту реализацию можно увидеть в декларации по НДС в разд. 7 по строке 010 графы 2 с кодами 1010811 и (или) 1010812 (Пункт 44.3 Порядка заполнения декларации по налогу на добавленную стоимость, утв. Приказом Минфина России от 15.10.2009 N 104н (далее - Порядок); Приложение N 1 к Порядку);

- получение процентов по выданным займам или даже процентов, начисляемых на остаток денег на банковском счете (Пункт 6 ст. 250 НК РФ). Ведь последние ежемесячно начисляются практически всем организациям при наличии на счете определенной суммы денег. В декларацию по налогу на прибыль эта сумма попадает, а в декларацию по НДС - нет.

Во-вторых, может быть и наоборот - некоторые операции являются облагаемыми НДС, но не создают "прибыльных" доходов. К примеру, безвозмездная передача товаров (работ, услуг) (Подпункт 1 п. 1 ст. 146, п. 2 ст. 154 НК РФ) или передача товаров (выполнение работ, оказание услуг) для собственных нужд (Подпункт 2 п. 1 ст. 146, п. 1 ст. 159 НК РФ). В указанных случаях не требуется отражать доход для целей налогообложения прибыли, ведь передача права собственности на товары (работ, услуги), в том числе и безвозмездная, признается реализацией только тогда, когда это прямо оговорено в Налоговом кодексе (Пункт 1 ст. 39, ст. 41 НК РФ). Поэтому такие операции не отражаются в декларации по налогу на прибыль, но показываются по строке 010 (или 030) графы 3 разд. 3 декларации по НДС (Пункт 38.1 Порядка).

А если вы экспортер товаров. то показатели деклараций вообще не могут совпасть. Ведь экспортная выручка отражается в "прибыльной" и "НДСной" декларациях в разные периоды:

- по налогу на прибыль - в периоде реализации товаров (работ, услуг) (Пункт 1 ст. 249, п. 3 ст. 271 НК РФ);

- по НДС - в периоде (Пункт 9 ст. 165, п. 9 ст. 167 НК РФ):

(или ) сбора документов, подтверждающих обоснованность применения нулевой ставки НДС;

(или ) когда истечет 180 дней с момента отгрузки.

Эти пояснения надо представить в ИФНС в течение 5 рабочих дней со дня, следующего за днем получения вами от налоговиков сообщения (уведомления) с требованием об их представлении (Пункты 2, 6 ст. 6.1, п. 3 ст. 88 НК РФ).

Предъявить пояснения лучше в письменном виде (в произвольной форме) и лично налоговому инспектору (при этом нужно, чтобы он поставил отметку об их получении) или в канцелярию ИФНС, а не устно или по почте. Ведь ваши устные пояснения могут быть искаженно истолкованы налоговиками. А отправленные по почте пояснения могут попасть к инспектору с опозданием - после завершения камеральной проверки.

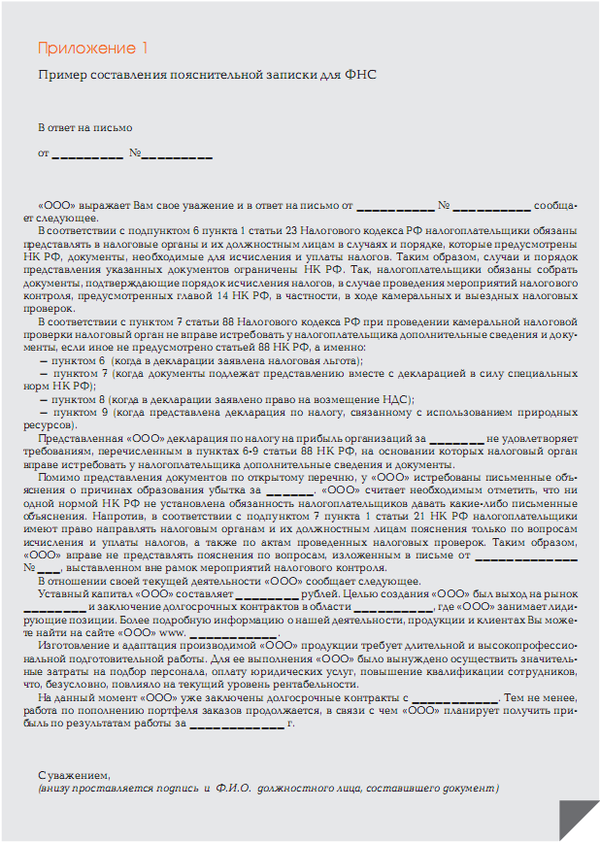

Приведем образец пояснительной записки.

Руководителю ИФНС России N 21

г. Москвы

от ООО "Роза", ИНН 7721025156,

КПП 772101001,

ОГРН 1107712345674

Тел. (495) 111-22-33

Контактное лицо:

гл. бухгалтер Цинния Л.В.

Пояснения о расхождениях между доходами в декларациях по налогу на прибыль и НДС

В ответ на требование от 05.08.2011 N 2357 о представлении пояснений сообщаем следующее.

Расхождения между показателями в декларациях по налогу на прибыль за полугодие 2011 г. и по НДС за I и II кварталы 2011 г. объясняются различным порядком налогообложения некоторых операций по реализации товаров (работ, услуг) для целей расчета налога на прибыль и НДС.

В частности, во II квартале 2011 г. наша организация безвозмездно передавала товары. На основании пп. 1 п. 1 ст. 146 НК РФ стоимость безвозмездно переданных товаров признается объектом налогообложения по НДС. Поэтому она отражена в декларации по НДС в размере 155 000 руб.

А для целей исчисления налога на прибыль стоимость безвозмездно переданных товаров не является доходом в соответствии со ст. ст. 249, 250 НК РФ и Письмами Минфина России от 31.05.2007 N 03-04-06-01/166, от 14.03.2007 N 03-03-06/2/47. В связи с чем она не включена в декларацию по налогу на прибыль.

Генеральный директор ООО "Роза" --------------- Васильков В.П.

10 августа 2011 г.

Если дать налоговикам грамотный ответ о причинах расхождения сведений в представленных в ИФНС декларациях, вряд ли впоследствии они станут присылать подобные запросы по отчетности за следующие периоды. Они поймут, что имеют дело с опытным бухгалтером, которого такие бумажки из налоговой не запугают.

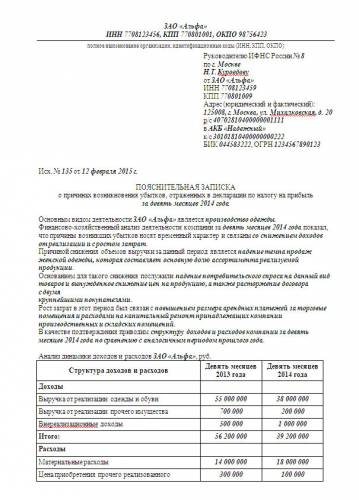

налоговой нагрузки налогоплательщика

Руководителю ИФНС России N 55 по г. Москве Строгову Я.Х.

от Общества с ограниченной ответственностью "Альфа" ОГРН 1047712345678, ИНН 7755134420, КПП 775501001 Адрес: 173000, г. Москва, ул. Малахова, д. 30

Исх. N 22-04/2015 от 22.04.2015

На N 08-17/002321 от 16.04.2015

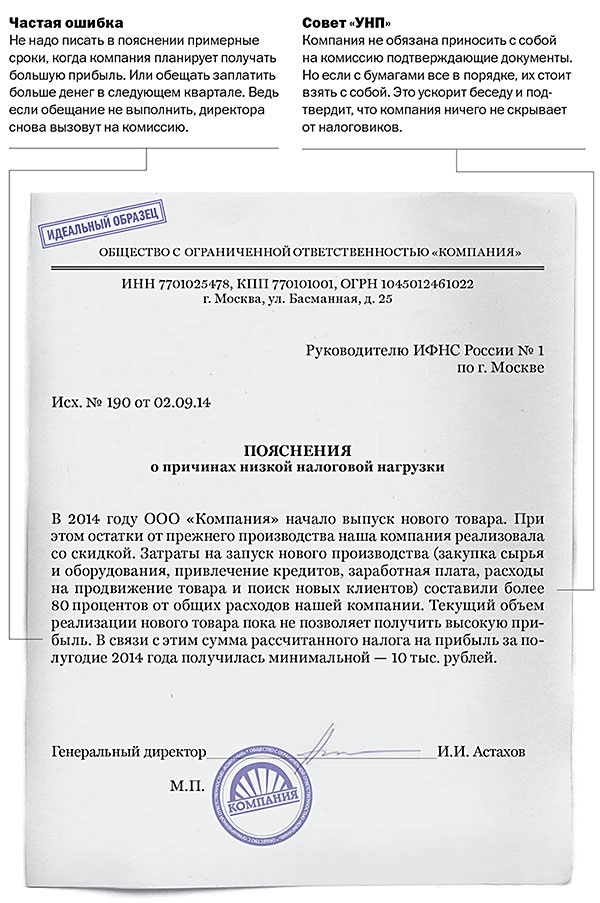

Пояснения по факту снижения налоговой нагрузки

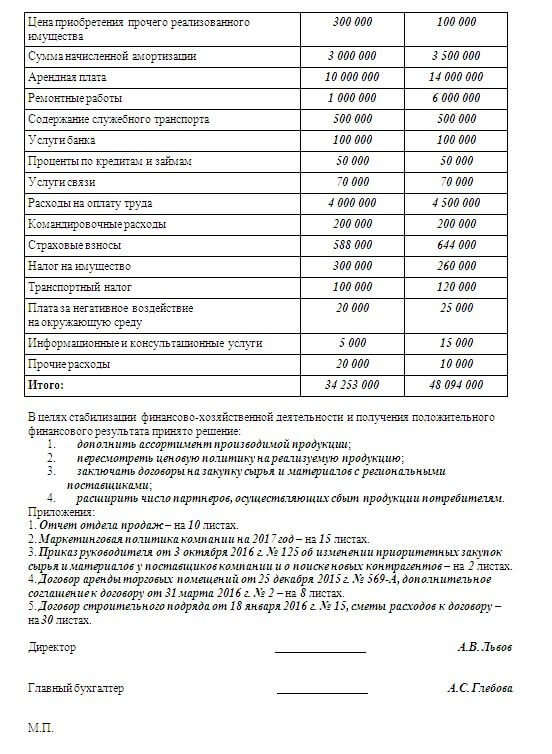

В ответ на Ваше информационное письмо о проведении анализа налоговой отчетности за 2014 г. в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин низкой налоговой нагрузки за указанный период сообщаем следующее.

Обществом с ограниченной ответственностью "Альфа" проведен анализ результатов коммерческой деятельности, а также налоговой отчетности за налоговые (отчетные) периоды 2014 г. По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в налоговой отчетности, представленной за налоговые (отчетные) периоды 2014 г. не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций за указанные периоды.

По факту снижения налоговой нагрузки ООО "Альфа" за 2014 г. по сравнению со среднеотраслевым уровнем поясняем, что руководством организации было принято решение о снижении с 1 июля 2014 г. на 10% отпускных цен на реализуемые товары. Данная мера принята по результатам анализа ситуации, сложившейся на рынке сбыта, с целью привлечения покупателей и получения конкурентного преимущества.

Снижение цен отрицательно сказалось на размере выручки, полученной во втором полугодии 2014 г. При этом расходы организации, связанные с основной деятельностью, возросли на 3% по сравнению с первым полугодием 2014 г. В результате указанные факторы привели к снижению сумм налога на прибыль и НДС, подлежащих уплате в бюджет.

В настоящее время ООО "Альфа" принимает меры по снижению расходов. Кроме того, во II квартале текущего года в случае стабилизации спроса планируется увеличение на 5% отпускных цен на реализуемые товары.

1) копия приказа ООО "Альфа" от 20.06.2014 N 25-п о снижении отпускных цен на реализуемые товары;

2) пояснительная справка по результатам анализа доходов и расходов ООО "Альфа" за первое и второе полугодия 2014 г.;

3) копия приказа ООО "Альфа" от 14.01.2015 N 1-п об утверждении плана по снижению расходов на 2015 г.

Каждый налогоплательщик сталкивается с проблемой учета своих заработанных денег. Здесь нужно особо тщательно относиться к внесению данных о доходе и тратах в соответствующие декларации.

Одним из самых главных налогов, работа с которым предполагает много труда в его бухгалтерском учете и достоверности отображения, есть налог на дополнительную стоимость.

Налог на дополнительную стоимость должен рассчитываться и оплачиваться предприятием самостоятельно.

Проверка деятельности субъекта – предприятия или предпринимателя осуществляется на основании выездной проверки, когда налоговый инспектор приходит к вам на предприятие и проверяет всю бухгалтерскую документацию за некий период, и камеральной, которая проводится на основании сверки данных поданной налогоплательщиком декларации по налогу на добавленную стоимость.

Такая проверка осуществляется налоговым инспектором без выезда на место деятельности предприятия.

Каждый плательщик налога на добавленную стоимость должен вовремя подавать декларацию о таком налоге, где указывать сумму налоговых обязательств и сумму налогового кредита. Разницу между ними нужно оплачивать в доход государственного бюджета.

Если на основании проверки декларации налогоплательщика поданной касательно расчета налога на добавленную стоимость в налоговой инспекции возникают любые вопросы, касательно поданной информации в таком документе, она имеет право запросить с плательщика налогов дополнительную информацию в форме пояснения.

Составление такого документа от плательщика не есть обязательным, и не предусматривает возможности со стороны налоговой инспекции применения любых штрафных санкций.

Это не предусмотрено действующим законодательством Российской Федерации. Вместе с этим, есть общая рекомендация всех бухгалтеров не давать такой документ в налоговую инспекцию.

Это действие не только покажет вашу добропорядочность как налогоплательщика, но и положительно повлияет на рассмотрение вашей декларации и на отсутствие нарушений действующего законодательства Российской Федерации касательно налога на прибавочную стоимость.

Срок на подачу пояснений в налоговую инспекцию установлен в пять рабочих дней, и считается с момента получения налогоплательщиком уведомления налоговой инспекции о необходимость предоставления пояснений касательно налога на прибавочную стоимость.

Что представить в инспекцию: пояснения или уточненную декларацию?Рассмотрим с вами как нужно правильно, без ошибок и в соответствии с действующим законодательством Российской Федерации составлять этот документ и подавать его в налоговую инспекцию.

В первую очередь рассмотрим те обстоятельства, при которых сотрудник налоговой службы может потребовать от предприятия либо предпринимателя предоставления пояснений касательно расчета налога на прибавочную стоимость.

Таких ситуаций может быть несколько, и мы наведем все возможные:

Это в принципе все случаи, в которых налоговый инспектор, который проводит проверку, может составить сообщение налогоплательщику о предоставлении пояснений.

Также в таком сообщении указывается для налогоплательщика, если он не имеет никаких аргументов для объяснения сложившийся ситуации, возможность самостоятельно внести изменения в декларации в срок до пяти рабочих дней и предоставить ее налоговой инспекции.

Правовая норма, которая регламентирует такое полномочие налоговой инспекции, предусмотрена пунктом 3 статьи 88 Налогового кодекса Российской Федерации.

Требования к реквизитам такого документа – сообщения налоговой инспекции предусмотрены Федеральной налоговой службой в письме от 16 июля 2013 года.

Что представить в инспекцию: пояснения или уточненную декларацию?Теперь рассмотрим детально, как действовать налогоплательщику, предоставлять требование объяснения или же новую декларацию с изменениями.

Здесь нужно очень внимательно подойти к обстоятельствам, через которые был получен документ из налоговой инспекции:

Здесь нужно быть уверенным в своей правоте, поскольку если действительно имели место просчеты бухгалтера при составлении декларации, то предприниматель может избежать ответственности, подав новую декларацию с изменениями.

Для этого вам потребуется также, если имело место занижение суммы налога, который подлежал уплате в бюджет, оплатить такую сумму с насчитанной суммой пени.

Это правило предусмотрено подпунктом 4 пункта 4 статьи 81 Налогового кодекса Российской Федерации.

Также согласно действующему законодательству Российской Федерации, предоставление новой декларации с внесенными изменениями прекращает проверку старой декларации и начинается проверка новой.

Если же предприниматель полностью уверен в правильности составления декларации, то он может наддать пояснения по всем расхождениям установленным налоговой с предоставлением убедительных доводов своей позиции. В этом случае, если налогоплательщик окажется неправ, его притянут к ответственности за нарушение налогового законодательства.

Также главным фактором, который будет оценивается налоговой инспекцией при определении правильности вашей позиции, это наличие документального подтверждения ваших аргументов.

Следует заметить, что предоставление документов, подтверждающих позицию налогоплательщика, может быть указано прямо в требовании налоговой службы о пояснении к декларации. Это условия подтверждается письмом Федеральной налоговой службы Российской Федерации от 22 июля 2014 года.

Также согласно судебной практике, правомерным будет требование налоговой инспекции, которая проводит проверку декларации с налога на прибавочную стоимость, всех документов, по которым возникли неточности, ошибки и расхождения в декларации.

После подачи пояснений в налоговую с подтверждающими документами, осуществляются следующие действия:

Теперь детально остановимся на сроках подачи пояснений и реквизитах этого документа. Если говорить конкретно, то таких сроков не предусмотрено, но здесь нужно пользоваться общим правилом предусмотренным в пункте 6.1 статьи 6 Налогового кодекса о необходимости проведении этого действия в срок до пяти дней.

Срок считается с дня, когда налогоплательщик получил извещение о предоставлении пояснений.

Также не предусмотрена возможность отсрочки этого срока либо его продления.

Если налогоплательщик с любых причин не соблюдет этот срок, предоставление им аргументы с письменными доводами не будут учтены инспектором и могут повлиять на его негативное решение по результатам проверки.

Что касается реквизитов и вида пояснений как документа, то их на законодательном уровне не установлено. Образец для заполнения налогоплательщик может найти на интернет-ресурсе Федеральной налоговой службы. Там же есть описание способа его заполнения.

Пояснение в налоговую по возмещению НДС образецНаведем общий пример заполнения такого документа:

Следует учесть, что с рекомендации Федеральной налоговой службы, составление объяснений касательно декларации о налоге на прибавочную стоимость следует проводить следующим образом:

Предоставление пояснений в налоговую службу можно сделать двумя путями:

В любом случае нужно соблюсти пятидневный срок подачи такого документа, поскольку в случае его нарушения, все ваши старания не будут учтены при составлении акта проверки инспектором.

Следую отметить, что правильное составление декларации о налоге на прибавочную стоимость и ее подача обезопасит вас от необходимости уплачивать штрафы, и иметь неприятности с налоговой службой.

На интернет-ресурсе Федеральной налоговой службы Российской Федерации вы всегда сможете найти много важных документов, разъяснений и писем касательно учета налогов, их вычисления и оплаты в бюджет.

Также следует всегда учесть то факт, что намного проще подать уточненную декларацию и не получать штрафов, или бессмысленно доказывать свою правоту, если вы в ней сомневаетесь.

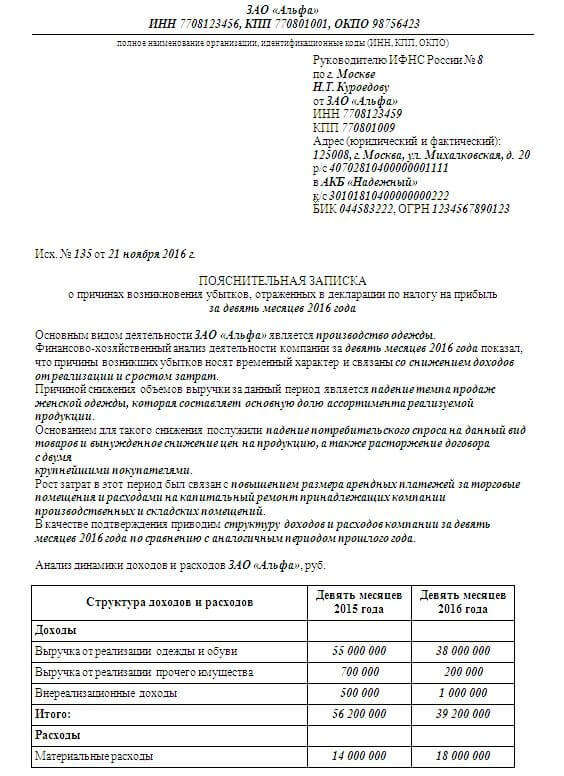

После получения девятимесячной отчетности по налогу на прибыль налоговики примутся за камеральные проверки и начнут требовать от компаний пояснения по убыткам. Обосновать декларации по прибыли с убытком помогут наши рекомендации.

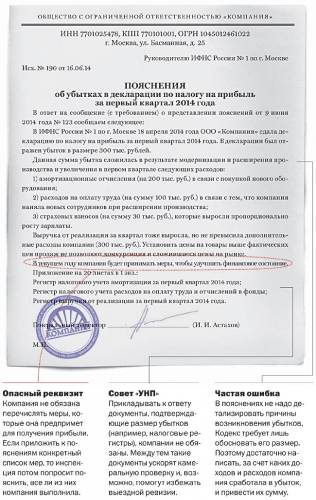

Пояснение убытков в первичной декларацииС этого года инспекторы вправе требовать от компаний пояснения убытков в декларации ( п. 3 ст. 88 НК РФ).

Пояснения можно составить в произвольной форме (см. образец). В них надо обосновать размер убытков. Детальная аналитика не требуется, достаточно уточнить, за счет каких показателей расходы превысили доходы. Перечислять все суммы также не надо. Нужно выбрать только те, которые изменились из-за повышения цен и иных причин. Например, у компании увеличились затраты на аренду офисов, оплату электроэнергии и т. п.

В пояснениях об убытках нет необходимости перечислять меры, которые компания планирует принять, чтобы улучшить финансовое состояние. Инспекторы не вправе запрашивать эти данные (п. 7 ст. 88 НК РФ).

К пояснениям желательно приложить документы, подтверждающие сумму убытка. Но это право, а не обязанность. Представить документы надо обязательно, только если увеличен убыток в уточненке, поданной по истечении двух лет после сдачи первичной декларации (п. 8.3 ст. 88 НК РФ).

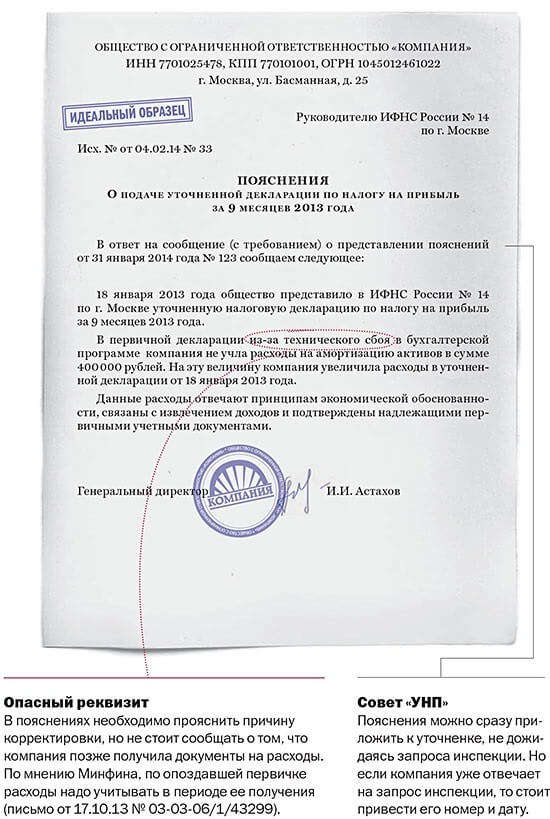

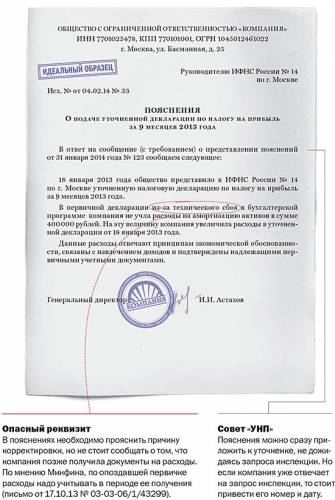

Пояснение убытков в уточненной декларацииНа практике налоговики и раньше просили у компаний пояснить причины уменьшения налога в уточненной декларации. А зачастую налогоплательщики сами прикладывали к уточненке сопроводительное письмо, в котором объясняли, почему они корректируют налоговую базу. Но теперь у инспекторов появилось право затребовать такие объяснения, а компания обязана их предоставить.

Типовой формы пояснений к декларации по прибыли с убытком в законодательстве нет, поэтому их можно составить в произвольном виде на бланке компании. В пояснениях необходимо привести показатели, которые изменились, и обосновать, по какой причине в первичной декларации были другие данные. Например, ошибка в расчете из-за неверной трактовки законодательства или сбоя программы и т. п. (см. образец).

Даже если заявленный в декларации убыток составил всего несколько рублей, безопаснее сообщить, какие именно расходы стали причиной отрицательного результата.

В НК РФ не сказано, что убыток должен быть значимым. Поэтому налоговики вправе требовать пояснения даже при минимальных убытках. В ФНС нам это подтвердили.

В пояснениях также стоит написать, за счет каких показателей декларации расходы превысили доходы. Также можно приложить регистры налогового учета затрат, которые стали главной причиной убытков.

Размер убытка надо обосновать. Образец пояснения по убыткам в налоговуюИнспекторы могут запросить на камеральной проверке пояснения по убыткам. Как составить образец пояснения по убыткам в налоговую - в нашей статье.

Инспекторы вправе истребовать пояснения по убыткам в налоговую. Это закреплено пунктом 3 статьи 88 НК РФ. В письменном ответе на требование надо сказать, за счет каких показателей декларации по налогу на прибыль сложился убыток и почему расходы превысили доходы. Например, у компании увеличились материальные затраты или расходы на оплату труда. При этом инспекторы не вправе требовать у компании рассказывать о мерах, которые она собирается предпринять для снижения убытка. Кроме того, компания может, но не обязана вместе с пояснением по убыткам прикладывать документы, подтверждающие убыток. Как составить пояснения по убыткам в налоговую, мы показали на примере.

Заметим, что снижение прибыли Налоговый кодекс пояснять не требует. Поэтому причины изменений в декларации можно описать общими словами. Можно сослаться на тяжелую финансовую ситуацию в стране, рост курсов валют и т. д.

Продажа основного средства: декларируем убыткиэксперт службы Правового консалтинга ГАРАНТ

Специально для Клерк.Ру

Светлана Мягкова и Светлана Овчинникова, эксперты службы Правового консалтинга ГАРАНТ

Как отразить доходы и расходы фирмы, продавшей объект основных средств, в декларации по налогу на прибыль организаций, если в результате реализации получен убыток? Объясняют эксперты службы Правового консалтинга ГАРАНТ Светлана Мягкова и Светлана Овчинникова.

В каких листах и приложениях декларации по налогу на прибыль организаций и в каком порядке отражаются доходы и расходы от реализации основного средства, а также убыток, полученный организацией-продавцом в результате реализации?

Согласно пп. 1 п. 1 ст. 268 НК РФ при реализации амортизируемого имущества налогоплательщик вправе уменьшить доходы от таких операций на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ.

Если остаточная стоимость реализуемого объекта основных средств с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком, который, в соответствии с п. 3 ст. 268 НК РФ, в целях налогообложения включается в состав прочих расходов равными долями в течение оставшегося срока эксплуатации выбывающего объекта основных средств.

Срок определяется в месяцах и исчисляется в виде разницы между количеством месяцев срока полезного использования этого объекта и количеством месяцев его эксплуатации до момента его реализации, включая месяц, в котором он был реализован. Налогоплательщик определяет прибыль (убыток) от реализации амортизируемого имущества на основании аналитического учета по каждому объекту на дату признания дохода (расхода) ( ст. 323 НК РФ).

Форма налоговой декларации по налогу на прибыль организаций (далее - Декларация), а также Порядок ее заполнения (далее - Порядок) утверждены приказом Федеральной налоговой службы от 22.03.2012 N ММВ-7-3/174@ .

Приложение N 3 к Листу 02 Декларации

Для отражения в Декларации операции по реализации ОС прежде всего следует заполнить Приложение N 3 к Листу 02.

В пункте 8.1 Порядка указано, что по строкам 010-060 Приложения N 3 к Листу 02 показываются данные по операциям реализации амортизируемого имущества с учетом предусмотренных для него НК РФ особенностей.

Так, по строке 030 в рассматриваемом случае следует отразить сумму выручки от реализации амортизируемого имущества, учитываемую в соответствии со ст. 249 НК РФ. Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией, указываются по строке 040. По строке 060 будет показан убыток от реализации ОС.

Приложения N 1 и N 2 к Листу 02 Декларации

В Приложении N 1 к Листу 02 по строке 030 также отражается сумма выручки от реализации ОС. Этот показатель переносится из итоговой строки 340 Приложения N 3 к Листу 02 ( п. 6.1 Порядка).

В то же время расходы от реализации (в рассматриваемой ситуации - остаточная стоимость ОС) указываются по строке 080 Приложения N 2 к Листу 02.

По строке 100 Приложения N 2 к Листу 02 показывается соответствующая текущему отчетному (налоговому) периоду сумма убытка от реализации амортизируемого имущества, признаваемая прочими расходами текущего периода в порядке, предусмотренном п. 3 ст. 268 НК РФ, и учтенная ранее по строке 060 Приложения N 3 к Листу 02 ( п. 7.1 Порядка).

Иными словами, сумма убытка, отраженная по строке 060 Приложения N 3 к Листу 02, включается в прочие расходы отчетного (налогового) периода (за который подается Декларация) только в той части, которая приходится на этот период.

Указанная часть убытка рассчитывается пропорционально месяцам, составляющим разницу между сроком полезного использования по норме и фактическим сроком эксплуатации.

Лист 02 Декларации

Согласно п. 5.2 Порядка по строке 050 Листа 02 отражаются суммы убытков, не принимаемых для целей налогообложения или принимаемых для целей налогообложения с учетом положений статей 264.1. 268. 275.1. 276. 279. 323 НК РФ и указанных по строке 360 Приложения N 3 к Листу 02.

Сумма убытка от продажи ОС увеличивает итоговую сумму прибыли (уменьшает итоговую сумму убытка) по строке 060 Листа 02, тем самым восстанавливая сумму убытка, попадающую в расчет налоговой базы через доходы и расходы от реализации. Этот показатель переносится из строки 360 Приложения N 3 к Листу 02.

Кроме того, в строках 010 и 030 Листа 02 показываются доходы и расходы от реализации ОС, перенесенные из строки 040 Приложения 1 к Листу 02 и строки 130 Приложения 2 к Листу 02.

Для наглядности приведем пример:

ООО в январе 2013 г. реализовало основное средство за 82 600 руб. (в том числе НДС 12 600 руб.). Его остаточная стоимость составляет 100 000 руб.

Срок полезного использования основного средства - 60 месяцев. Срок эксплуатации - 50 месяцев. Разница между сроком полезного использования амортизируемого имущества и фактическим сроком его эксплуатации до момента реализации составляет 10 месяцев.

Убыток от реализации равен 30 000 руб. (82 600 руб. - 12 600 руб. - 100 000 руб.).

Сумма убытка, подлежащая включению в расходы за 1 месяц:

3000 руб. (30 000 руб. 10 мес.).

Предположим, что Декларация заполняется за I квартал 2013 года.

За отчетный период I квартал 2013 года организация может учесть в составе прочих расходов часть полученного убытка в сумме 6000 руб. (3000 руб. х 2 мес.).

Операция по реализации основного средства, проданного с убытком, отразится в Декларации следующим образом (не принимая во внимание иные доходы и расходы):

Приложение N 3 к Листу 02:

- строка 030 Выручка от реализации амортизируемого имущества - 70 000 руб.

- строка 040 Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией - 100 000 руб.

- строка 060 Убытки от реализации амортизируемого имущества (без учета объектов, реализованных с прибылью) - 30 000 руб.

- строка 340 Итого выручка от реализации по операциям, отраженным в Приложении N 3 к Листу 02 - 70 000 руб.

- строка 350 Итого расходы по операциям, отраженным в Приложении N 3 к Листу 02 - 100 000 руб.

- строка 360 Убытки по операциям, отраженным в Приложении N 3 к Листу 02 - 30 000 руб.

Приложение N 1 к Листу 02:

- строка 030 Выручка от реализации по операциям, отраженным в Приложении 3 к Листу 02 ( стр. 340 Приложения 3 к Листу 02) - 70 000 руб.

- строка 040 Итого доходов от реализации - 70 000 руб.

Приложение N 2 к Листу 02:

- строка 080 Расходы по операциям, отраженным в Приложении 3 к Листу 02 ( стр. 350 Приложения 3 к Листу 02) - 100 000 руб.

- строка 100 Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода - 6 000 руб.

- строка 130 Итого признанных расходов - 106 000 руб.

- строка 010 Доходы от реализации ( стр. 040 Приложения 1 к Листу 02) - 70 000 руб.

- строка 030 Расходы, уменьшающие сумму доходов от реализации ( стр. 130 Приложения 2 к Листу 02) - 106 000 руб.

- строка 050 Убытки ( стр. 360 Приложения 3 к Листу 02) - 30 000 руб.

- строка 060 Итого прибыль (убыток) - 6000 руб. (со знаком (-)).

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ.

Мнение авторов материалов может не совпадать с мнением редакции.

Заполнение листа 2 декларации по налогу на прибыль с убыткомЕще ни разу не заполнял декларацию по налогу на прибыль с убытком, поэтому возникло несколько вопросов.

Покажу, как я заполняю лист 2.

В строке 010, как всегда, указываю доходы с начала года без НДС.

Строка 020 меня не касается.

В строке 030 показываю реализационный расходы без НДС.

В строке 040 пишу внереализационные расходы без НДС.

Как я понимаю, в строке 050 указываются убытки прошлых лет (я применяю ОСНО только первый год), поэтому ее пропускаю.

Далее, если выполнить систему указаний строки 060, то получится отрицательная цифра. Я ее пишу в этой строке со знаком минус впереди, то есть с обычной черточкой, которую я ставлю в незаполняемых клетках. (А может быть в этой строке надо поставить ноль?)

Строки 070, 080 и 090 - не мои, поэтому их я пропускаю.

Таким образом, в строке 100 получилась та же сумма, что и в строке 060.

Для чего предназначена строка 110, мне не до конца понятно, но интуиция подсказывает, что мне ее не надо заполнять, поэтому смело перепрыгиваю эту строчку.

В строке 120 указываю ту же сумму, что и в строках 060 и 100.

Строка 130 меня не касается, точно знаю, поэтому ее пропускаю.

В строках 140-160, по аналогии с декларациями за другие отчетные периоды, указываю ставки налога на прибыль.

Строка 170 - не моя.

Теперь самое трудно - в строках 180, 190 и 200 суммы получаются отрицательные, я их ставлю также со знаком минус. (Может быть в этих строках должны быть нули?)

Вопрос: все ли я делаю правильно со знаком минус?

Декларация по налогу на прибыльПодробный порядок заполнения декларации по налогу на прибыль за квартал, полугодие, 9 месяцев и 2015 год. Пример и образцы заполнения. Построчный комментарий. Форма декларации утверждена приказом ФНС России от 26.11.2014 № ММВ-7-3/600@. Декларацию сдают все организации на общей системе налогообложения.

Декларация по налогу на прибыль за 2 квартал 2015 года: порядок заполнения21 мая Не позднее 28 июля 2015 года компаниям надо сдать декларацию по налогу на прибыль за полугодие.Поговорим о том, как должны быть заполнены основные строки формы. 2201 Обсудить

Декларация по налогу на прибыль за 1 квартал 2015 года20 марта До 28 апреля включительно всем компаниям необходимо отчитаться по налогу на прибыль за 1 квартал 2015 года. Поговорим о том, как должны быть заполнены основные строки формы. 35887 Обсудить

Налоги филиала, который компания закрывает16 марта Если компания приняла решение закрыть обособленное подразделение, то возникает много вопросов, куда платить налоги и взносы. Мы расскажем, какие платежи необходимо перечислять по местонахождению головного офиса, а что по местонахождению филиала. 986 Обсудить

Льготная ставка налога на прибыль для сельхозпроизводителей5 марта На практике применение льготной ставки по налогу на прибыль сельхозорганизациями вызывает немало вопросов. Рекомендуем проверить, верно ли вы используете льготу, перед составлением годовой отчетности. 69 Обсудить

Чем опасна декларация по прибыли с убытком27 февраля Если в декларации по налогу на прибыль бухгалтер отразил убыток, инспекторы вправе требовать пояснений. Рассмотрим, стоит ли показывать убыток или лучше его скрыть. 8828 Обсудить