Рейтинг: 4.0/5.0 (1865 проголосовавших)

Рейтинг: 4.0/5.0 (1865 проголосовавших)Категория: Бланки/Образцы

Книгу учета доходов и расходов обязаны вести Организации, применяющие УСН и ИП применяющие УСН, Патентную систему налогообложения (бывший УСН Патент), ОСНО и ЕСХН. Т.е. Книгу обязаны вести все ИП, кроме тех, кто на ЕНВД.

Книгу учета доходов и расходов необходимо вести для отражения всех доходов и расходов организации или индивидуального предпринимателя в течение налогового периода (года). В книге формируются результаты финансово-хозяйственной деятельности предприятия за каждый квартал, а также за год. КУДИР предоставляется по требованию налоговых инспекторов при проведении камеральной или выездной проверки.

Когда Вы сдаете Книгу учета доходов и расходов, необходимо написать в 2 экземплярах заявление на регистрацию Книги доходов и расходов. Скачать заявление можно здесь.

Как заполняется Книга учета доходов и расходов?

При ведении Книги учета доходов и расходов применяются определенные правила:

- записи вносятся в хронологическом порядке;

- каждый год заводится новая книга;

- записи в книге подтверждаются первичными документами (накладные, акты, товарные чеки…);

- хозяйственные операции нужно отражать в Книге позиционным способом, т.е. каждую операцию нужно записывать отдельной строкой.

- суммы вносятся в рублях (например, сумму в 51 рубль 22 копейки нужно отражать как 51,22).

Книга учета доходов и расходов – скачать у нас!Как же заполнить Книгу учета доходов и расходов?

Во-первых, Вы можете скачать на нашем сайте формы для заполнения Книги учета доходов и расходов.

Во-вторых, Вы можете купить готовую Книгу учета доходов и расходов и заполнить ее.

Здесь для Вас представлены формы Книги учета доходов и расходов по разным видам деятельности:

В какой форме ведется Книга учета доходов и расходов?Форма на бумажном носителе книги регистрируется в налоговой до начала внесения записей в ней. Это не совсем современный способ ведения учета доходов и расходов, но, в равной степени, применимый.

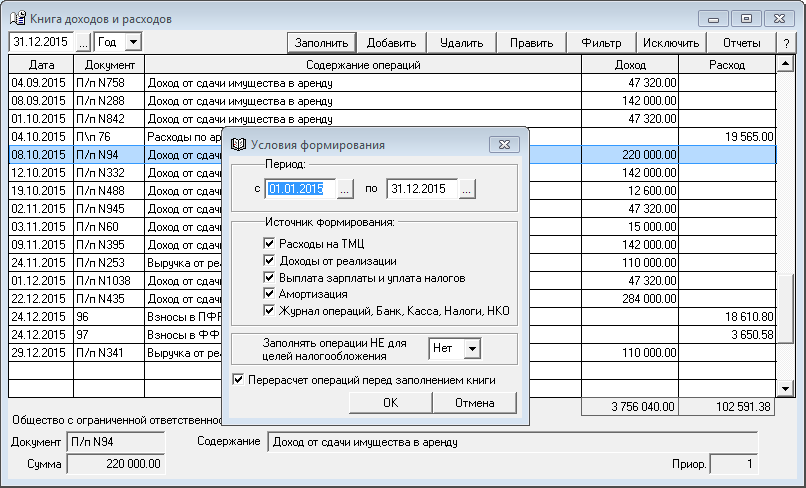

Электронная форма книги применяется при ведении учета в бухгалтерской программе в течение налогового периода (года). По окончании года книга распечатывается, прошнуровывается, пронумеровывается, опечатывается с обратной стороны, подписывается руководителем организации.

Делается запись: «В этой книге прошнуровано и пронумеровано …. листов».

Книгу по форме №154н обязательно надо сдать в налоговую инспекцию на регистрацию не позднее срока сдачи годовой декларации по УСН. Для юридических лиц это 31.03.2013г. для предпринимателей - 30.04.2013г.

Книгу по форме №135н от 22.10.2012 г, приложение №1 опечатывать не надо!

Налоговая инспекция производят заверение Книги учета доходов и расходов (ставят на последней странице подпись и печать) в присутствии индивидуального предпринимателя или его представителя в момент обращения за этой услугой. Даже если у Вас в прошедшем году не было затрат и поступлений, Вы все равно обязаны предоставить Книгу учета доходов и расходов в налоговую инспекцию, а инспектор таким же образом должен ее заверить. Это сказано в письме ФНС России № КЕ-4-3/1459 от 2 февраля 2011 г.

Если деятельность отсутствует – Книга учета доходов и расходов – какие штрафы за ее неведение.Книга не ведется ежедневно, но по окончании налогового периода ее нужно вывести на печать. Она будет состоять из:

- разделов о «нулевых» доходах и расходах за 1,2,3,4 квартал,

- расчета расходов на приобретение основных средств «нулевого»,

- расчета суммы убытка «нулевого».

Штрафы за неведение КУДИР.

Книга является налоговым регистром, а за отсутствие налогового регистра организация наказывается штрафом от 10 000 рублей, предприниматель от 200 рублей. Также это будет поводом для проведения налоговой проверки.

Некоторые предприниматели и юридические лица применяют творческий подход к заполнению книги. Если вы не сможете обосновать в налоговой инспекции и документально подтвердить доходы и расходы, то налоговые инспекторы будут вправе вычеркнуть из Книги учета доходов и расходов необоснованные доходы и расходы, доначислить налог к уплате, а также выставить штраф (от 20-40% от суммы неуплаченного в срок налога) и пени.

Наш совет – обязательно ведите книгу учета доходов и расходов, например, ежемесячно, чтобы спустя годы налоговые инспекторы не застали вас врасплох, истребовав у вас Книгу учета доходов и расходов за 3 года при проведении проверки.

Остались вопросы? Звоните: (812) 642-41-00

Книга учета доходов и расходов (КУДиР) – обязательный для всех упрощенцев регистр налогового учета(ст. 346.24 НК). Заполнение книги – занятие ответственное: она служит источником формирования декларации и расчета налога. Реально ли самостоятельно вести КУДиР по «доходной» УСН? Что нужно знать, чтобы заполнить регистр правильно?

Цена вопроса: если не вестиОрганизации и ИП, применяющие упрощенку обязаны вести КУДиР. Отсутствие книги считается грубым нарушением правил учета и наказывается штрафом от 10 000 руб. и более – размер зависит от серьезности нарушения (ст. 120 НК). Книгу требуется хранить в течение 4-х лет по завершении налогового года (ст. 23 НК).

КУДиР для 6-процентной УСН: форма и содержаниеКнига должна содержать информацию, что участвует в исчислении налога. Данные КУДиР используются при заполнении декларации (ознакомьтесь с порядком составления декларации по УСН 6% ). Поэтому книги «доходных» и «доходно-расходных» упрощенцев отличаются.Форма и правила заполнения Книги доходов и расходов при УСН в 2015 году те же, что действовали в предшествующие два года – применяются с января 2013 года (см. приказ Минфина N 135н от 22.10.12 ).

Упрощенцы-«доходники» КУДиР заполняют главным образом информацией о доходах: в нереализационных и от реализации, которые формируют налоговую базу (см. порядок расчета налоговой базы по УСН «доходы» ).

Не все доходы/поступления учитываются при расчете налога. Те из них, по которым единый налог не уплачивается (не исчисляется), в КУДиР не заносят либо отражают в книге особым образом.

Таблица 1. Доходы, не облагаемые УСН

Не участвуют в расчете «упрощенного» налога доходы/поступления:

Общие правила заполнения:

Может заполняться произвольно – правила не установлены.

На некоторые моменты стоит обратить внимание:

Представляет собой четыре таблицы (по одной на каждый квартал года) и справку, которую заполнять «доходным» упрощенцам не нужно.

Стоит обратить внимание на следующее:

Предпринимателю 07.04.15 пришлось вернуть покупателю аванс в размере 50 750,50 руб. который был получен 01.04.15 и учтен в доходах (в гр. 4).На сумму возврата нужно уменьшить налоговую базу. Для этого в день перечисления предоплаты обратно в гр. 4 делается запись со знаком «минус».

ИП Залесов применяет «доходную» УСН. Как субъект малого бизнеса, он получил 12.01.15 субсидию из местного бюджета на возмещение расходов по аренде помещения в размере 60 000 руб. (в январе субсидия в КУДиР не отражается).

Предприниматель потратил 15.02.15 на аренду 30 000 руб. Эту сумму он внесет в феврале 2015 в две графы разд. I:4 и 5.

Предназначен для отражения расходов, уменьшающих налог:

ИП выплатил сотруднику в марте 2015 пособие по нетрудоспособности в размере 6 500 руб. по расчетно-платежной ведомости № 6 от 05.03.15. Сумма пособия за первые три дня равна 3 100 руб. Предприниматель не заключал договоров по ДМС сотрудников. В гр. 9 разд. IV за март 2015 нужно записать 3 100 руб.(часть пособия, уплаченная сотруднику за счет ФСС, здесь не отражается – она вычитается из суммы взносов к уплате в фонд).

КУДиР по «доходной» упрощенке – относительно простой регистр, который можно заполнить, даже не обладая специальными бухгалтерскими знаниями.

Примечание: Кстати заполнить книгу доходов и расходов вы сможете при помощи онлайн-сервиса "Мое дело" (бухгалтерский учет онлайн).

Посмотрите видео о необходимости ведения и ответственности за отсутствие КУДиР:

11 марта 2013, просмотров: 57316, Раздел: Бизнес-статьи

Новая книга учета расходов и доходов введена в действие с 2013 года. Она имеет две формы — для предпринимателей-налогоплательщиков по УСН и для ИП на патенте. Книга учета расходов и доходов является основной отчетной формой для ИП, отчитывающихся по упрощенной налоговой системе. Ее в первую очередь запрашивают при проверках, поэтому заполнение книги расходов и доходов должно осуществляться правильно.

Новая книга учета расходов и доходов введена в действие с 2013 года. Она имеет две формы — для предпринимателей-налогоплательщиков по УСН и для ИП на патенте. Книга учета расходов и доходов является основной отчетной формой для ИП, отчитывающихся по упрощенной налоговой системе. Ее в первую очередь запрашивают при проверках, поэтому заполнение книги расходов и доходов должно осуществляться правильно.

Правила заполнения новой книги доходов и расходов

В правила заполнения книги внесены некоторые изменения.

Во-первых, новую книгу учета расходов и доходов не нужно заверять у налогового инспектора — на титульном листе отсутствуют поля для его подписи.

Прежде требовалось заверять книгу учета расходов и доходов два раза в год — в начале и в конце года, электронный вариант заверялся только по итогам года.

Но так как никаких штрафов за отсутствие штампов Налоговый кодекс не предусматривает, многие предприниматели избегали этой процедуры или просто забывали о ней. Вероятно, именно по этой причине новая книга учета расходов и доходов заверения не требует.

До 1 января 2013 года книга учета должна была предоставляться в налоговый орган не позднее срока сдачи декларации по УСН. Новые правила этого не требуют.

Во-вторых, налогоплательщикам с объектом «доходы » требуется заполнить раздел IV новой книги учета.

В новый раздел заносятся суммы, уменьшающие размер упрощенного налога — перечисленные в бюджет страховые взносы, отчисления на добровольное страхование, выплаты по больничным листам.

Следует обратить внимание на то, что выплаты по больничным пособиям подразумевают не сумму больничного пособия за счет ФСС (она не уменьшает налог), а сумму пособия, выплаченного непосредственно за счет компании.

Причем упрощенный налог уменьшается не на начисленные, а только на выплаченные сотруднику взносы.

Примеры заполнения книги расходов и доходов, можно внимательно изучить в интернете.

В-третьих, в новой книге учета не предусмотрено отражение курсовых разниц по предпринимателям на УСН.

Это объясняется тем, что дохода и расходы ИП на УСН учитываются по кассовому методу, а для него достаточен перевод валюты в рубли только в момент платежа.

И еще одно нововведение — в новой книге учета расходов и доходов отражаются субсидии из бюджета, причем вне зависимости от объекта налогообложения («доходы» или «доходы минус расходы»).

Появилось и исключение из правил. Если раньше ИП на УНС с объектом налогообложения «доходы» сведения о расходах не заполняли, с начала 2013 года они должны отражать суммы полученных субсидий (целевые суммы, выданные из бюджета).

Давайте подведем итог:

• с 1 января 2013 года все ИП на упрощенной налоговой системе должны вести новую книгу учета расходов и доходов;

• ИП с объектом налогообложения «доходы» должны заполнять новый раздел IV книги учета расходов и доходов.

Скачать новые книги учета доходов и расходов:

Книга доходов и расходов при УСН «доходы» 2016 (образец заполнения - в конце статьи) оформляется на бланке, утвержденном приказом Минфина России от 22 октября 2012 г. № 135н. Поговорим о ней подробно.

Книга доходов и расходов при УСН «доходы» 2016 предназначена для того, чтобы организации и предприниматели на упрощенке отражали хозяйственные операции, совершенные в отчетном (налоговом) периоде.

Книга доходов и расходов при УСН «доходы» 2016: общие правила заполненияЗаписи о хозяйственных операциях вносите в книгу учета в хронологическом порядке на основании первичных документов (п. 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н). Подробнее об этом см. Как отражать доходы и расходы в книге учета доходов и расходов при упрощенке.

Все показатели в книге учета доходов и расходов указывайте в полных рублях, без копеек. Это указано в титульном листе формы книги и подтверждается письмом Минфина России от 4 сентября 2013 г. № 03-11-11/36391.

Книга доходов и расходов при УСН «доходы» 2016 может вестись как на бумаге, так и в электронном виде (п. 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

В зависимости от того, в каком виде ведется книга учета, порядок ее оформления различается.

Если налогоплательщик ведет книгу учета на бумаге, до начала записей в ней необходимо сделать следующее:

Это следует из положений пунктов 1.4 и 1.5 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Если налогоплательщик ведет книгу учета в электронном виде, то по окончании налогового периода книгу нужно:

По итогам каждого отчетного периода (I квартал, полугодие и девять месяцев) книгу учета, которая ведется в электронном виде, тоже нужно распечатывать на бумаге.

Нужно ли отражать в книге учета доходов и расходов хозяйственные операции, которые не влияют на расчет единого налога при упрощенке?

По общему правилу не нужно, однако есть исключения для некоторых видов расходов. Книга учета доходов и расходов представляет собой регистр налогового учета, предназначенный для правильного формирования налоговой базы по единому налогу при упрощенке. Никаких других целей ведение этой книги не преследует. Поэтому отражать в ней хозяйственные операции, не влияющие на расчет единого налога, необязательно. Это следует из положений статьи 346.24 Налогового кодекса РФ.

Книга доходов и расходов при УСН «доходы» 2016: разделыКнига учета доходов и расходов состоит из титульного листа и четырех разделов:

Те, кто платит налог с разницы между доходами и расходами, дополнительно к разделу I заполняют еще и справку с расшифровкой отдельных показателей. Выбранный объект налогообложения инспекторы смогут проверить по титульному листу книги учета доходов и расходов.

Раздел I книгиЭтот раздел включает в себя 5 граф. В графах 1–3 отражаются реквизиты первичных документов, подтверждающих совершение хозяйственной операции, и содержание самой операции.

В графе 4 отражаются суммы доходов, учитываемых при расчете налоговой базы. Эту графу заполняют все организации независимо от выбранного ими объекта налогообложения. Состав доходов, которые должны быть указаны в графе 4, приведен в пункте 2.4 приложения 2 к приказу Минфина России от 22 октября 2012 г. № 135н.

В графе 5 отражаются суммы расходов, учитываемых при расчете налоговой базы. Состав расходов, которые могут быть указаны в этой графе, и порядок их отражения приведен в абзаце 1 пункта 2.5 приложения 2 к приказу Минфина России от 22 октября 2012 г. № 135н.

Организации, которые платят единый налог с разницы между доходами и расходами, заполняют графу 5 в обязательном порядке.

Организации, которые платят единый налог с доходов, обязаны отразить в данной графе:

Такие расходы отражайте в порядке, установленном пунктом 1 статьи 346.17 Налогового кодекса РФ. Другие расходы организации, которые платят единый налог с доходов, могут указывать в этой графе по собственному усмотрению.

Важно!

Как заполнять раздел I, выбрав объект «доходы минус расходы»

Те, кто платит налог с разницы между доходами и расходами, заполняют все разделы книги, а также справку к разделу I.

При заполнении раздела I укажите следующие данные:

Расходы на приобретение (создание) основных средств и нематериальных активов отразите в разделе II книги учета доходов и расходов. Данный раздел представляет собой таблицу, которая состоит из 16 граф.

В графе 1 отразите порядковый номер операции.

В графе 2 укажите наименование объекта основных средств или нематериальных активов. Наименование укажите так же, как и в документах на соответствующий объект (например, в техническом паспорте, инвентарной карточке).

В графе 3 проставьте число, месяц и год оплаты объекта основных средств или нематериальных активов. Данную графу заполните на основании первичных документов: платежных поручений или квитанций к приходным кассовым ордерам.

Графу 4 заполните только в случае, если основное средство подлежит госрегистрации. Укажите дату подачи документов на госрегистрацию.

В графе 5 укажите число, месяц и год ввода в эксплуатацию основного средства или нематериального актива.

В графе 6 отразите первоначальную стоимость основного средства, которое было приобретено или изготовлено в период применения упрощенки. При этом первоначальную стоимость нематериальных активов, которые были изготовлены в период применения упрощенки, отразите в том отчетном (налоговом) периоде, в котором произошло последним по времени одно из следующих событий:

В графе 7 укажите cрок полезного использования основных средств или нематериальных активов. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 8 отразите остаточную стоимость основных средств и нематериальных активов до перехода на упрощенку. В графе 9 укажите количество кварталов, в течение которых объект эксплуатируется в данном налоговом периоде.

В графе 10 отразите долю стоимости объекта основных средств или нематериальных активов, которая принимается в расходы в налоговом периоде.

В графе 11 укажите долю стоимости объекта, которая принимается в расходы в каждом квартале отчетного (налогового) периода. Определить ее можно, если разделить данные графы 10 на данные графы 9. Значение этого показателя округлите до второго знака после запятой.

В графе 12 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за каждый квартал налогового периода. Если основное средство или нематериальный актив были приобретены или изготовлены в период применения упрощенки, то такую сумму можно найти, перемножив значения граф 6 и 11 и разделив на 100.

Если же объекты организация приобрела до перехода на упрощенку, то величину для графы 12 определите, перемножив показатели граф 8 и 11 и разделив на 100.

В графе 13 отразите сумму расходов, которая учитывается при расчете налоговой базы по налогу за весь налоговый период. Для этого нужно умножить показатель графы 12 на показатель графы 9.

В графе 14 укажите сумму расходов, которую учли за предыдущие налоговые периоды. Посмотреть ее можно в графе 13 расчета за предшествующий год. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 15 отразите часть расходов, которые подлежат списанию в последующих налоговых периодах. Определить ее можно, если вычесть из показателя графы 8 показатели граф 13 и 14. Если объекты были приобретены (изготовлены) и введены в эксплуатацию в период применения упрощенки, то данную графу не заполняйте.

В графе 16 укажите число, месяц и год выбытия (реализации) объекта основных средств или нематериальных активов. Итоговую строку в данном разделе заполните только по графам 6, 8, 12–15.

Раздел III книгиРаздел III книги учета доходов и расходов заполняют налогоплательщики, которые получили убыток по итогам прошлых налоговых периодов (п. 4.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н).

Раздел IV книгиОрганизации, которые платят единый налог с доходов, могут уменьшить сумму единого налога (авансового платежа за отчетный период) при упрощенке на сумму налогового вычета, который включает в себя три элемента:

1) сумму страховых взносов, уплаченных в пределах начисленных сумм в том периоде, за который начислен единый налог (авансовый платеж);

2) сумму взносов по договорам добровольного личного страхования сотрудников на случай их временной нетрудоспособности. Этот вид расходов включите в состав налогового вычета при выполнении следующих условий:

- договоры заключены со страховыми организациями, имеющими действующие лицензии;

- предусмотренные договорами суммы страховых выплат не превышают размера пособий по временной нетрудоспособности, определенного в соответствии со статьей 7 Закона от 29 декабря 2006 г. № 255-ФЗ;

3) сумму выплаченных за счет средств организации больничных пособий за первые три дня нетрудоспособности. Но только в части, не покрытой страховыми выплатами, и по договорам, указанным в пункте 2.

Для расчета налогового вычета в книге учета доходов и расходов предназначен раздел IV. Правила заполнения этого раздела установлены в разделе V Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

Книга доходов и расходов при УСН «доходы» 2016: образец заполненияТе, кто платит единый налог с доходов, обязаны заполнять только раздел I и только в части, касающейся доходов. Из данного правила есть лишь два исключения. В книге отражают расходы:

Такие суммы показывайте в графе 5, как это предусмотрено пунктом 1 статьи 346.17 Налогового кодекса РФ. В частности, сумму полученной субсидии отразите в графе 4 раздела I, а в графе 5 укажите суммы расходов, которые организация осуществила за счет этих средств. Разница между этими показателями должна быть равна нулю.

По желанию, конечно, можно отражать в графе 5 и любые другие расходы, которые связаны с получением доходов. Но на расчет единого налога эти данные влиять не будут.

Приложение № 1

к приказу Минфина России

от 22.10.2012 № 135н

КНИГА

учета доходов и расходов организаций и индивидуальных предпринимателей,

применяющих упрощенную систему налогообложения

Все для ИП > Налоги > Налоги УСН > Книга доходов и расходов УСН, порядок заполнения. Часть 1.

Книга доходов и расходов УСН, порядок заполнения. Часть 1.

Индивидуальные предприниматели и организации, применяющие упрощенную систему налогообложения, освобождены от ведения бухгалтерского учета, но отражать свою деятельность должны в книге учета доходов и расходов (далее КУДР). Организации ведут полный бухгалтерский учет.

Индивидуальные предприниматели и организации, применяющие упрощенную систему налогообложения, освобождены от ведения бухгалтерского учета, но отражать свою деятельность должны в книге учета доходов и расходов (далее КУДР). Организации ведут полный бухгалтерский учет.

Предусмотрено ведение КУДР и для предпринимателей, применяющих упрощенную систему налогообложения по патенту. Скачайте бланки КУДР и заполните их в соответствии с нашими рекомендациями.

В какой форме может быть книга?Предусмотрено два варианта ведения книги:

В первом случае, необходимо приобрести бланк КУДР в типографии, пронумеровать книгу, прошить, на последней странице делается надпись «В книге прошито и пронумеровано (например) 7 (семь) листов», подпись и печать ИП. В книгу можно вносить исправления путем зачеркивания неправильной записи и внесения правильного значения. Исправление должно быть заверено подписью, датой и печатью предпринимателя.

Допускается ведение КУДР в электронном виде После окончания налогового периода электронная книга распечатывается, пронумеровывается, сшивается и заверяется (как было указано выше).

Особенности КУДиР для ИП на УСН:

Бланки КУДР можно скачать здесь: УСН. патент .

Заполнение титульного листаРеквизиты для заполнения КУДиР на УСН:

Титульный лист заполнен. Заверять Книгу в налоговом органе не нужно. Надеюсь, у Вас не возникло с ним проблем? Если появились вопросы по этой теме, задавайте их в комментариях.

Продолжим заполнять книгу доходов и расходов в следующем посте: Книга доходов и расходов, порядок заполнения. Часть 2.

Если эта статья оказалась Вам полезной, не забудьте оставить комментарий, сделать ретвитт и сообщить Вашим друзьям в социальных сетях. Благодарю Вас.

Получайте новые статьи блога прямо к себе на почту:

Книга доходов и расходов УСН, порядок заполнения. Часть 1. обновлено: Август 8, 2016 автором: Все для ИП

Книга учета доходов и расходов — это такой особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ .

Если КУДиР не вести или допустить нарушения в ее заполнении, можно заработать штраф от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — 20% суммы неуплаченного налога. Это закреплено в статье 120 НК РФ .

При этом обязанности обязательно сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную.

КУДиР может еще понадобиться, для того чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

Книга заводится на год. Вести ее можно в бумажном и электронном виде. Конечно, многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. Если налоговая потребует, можно распечатать и отнести.

Как заполнять Книгу учета доходов и расходов (КУДиР)?Форма книги и порядок заполнения утверждены Приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 4 разделов.

Налогоплательщики, применяющие УСН с объектом “доходы” заполняют 1 и 4 разделы.

Налогоплательщики с объектом “доходы за вычетом расходов” заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка, где и производится расчет налога.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР?В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например.

Как учесть натуральный доход в КУДиР?Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Это единственный случай, когда упрощенец-доходник может что-то вписать в графу 5 “Расходы” и учесть эти расходы при расчете налога. Расходы вы записываете по мере их осуществления и одновременно вписываете равную сумму полученной субсидии в доходы.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Возврат аванса покупателюВозврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 “Доходы” так и записываем — с минусом.

Пример возврата аванса в КУДиР:

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиРНапример, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажиОтличаются от расходов на материалы, тем что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию, или по отчету розничных продаж, или по акту инвентаризации.

Расходы на основные средстваКак мы уже говорили выше, стоимость основных средств списывается равными частями поквартально в течение года. Дата — последнее число последнего месяца квартала. Документ — накладная или акт приема-передача ОС, акт ввода в эксплуатацию, платежные поручения на уплату.

Все делают по-разному: кто-то перечисляет документы через запятую, кто-то (особенно при автоматизированном ведении) указывает документ о поступлении ОС. Главное, чтобы остальные документы были в наличии на случай налоговой проверки.

Расходы на зарплату работниковЗдесь нужно различать вид выплаты. Есть зарплата. Есть аванс. Есть удержанный с работника НДФЛ.

Следует помнить, что не всегда НДФЛ можно считать в составе расходов на оплату труда. Если он удерживается не по трудовому договору, а как часть компенсации за, скажем, занятия фитнесом, то в расходах вы такую выплату учесть не сможете (основание - п. 2 ст. 346.16 и ст. 255 НК РФ ).

Надеемся на обратную связь. Заполняйте КУДиР правильно;)

Автор статьи: эксперт-аналитик Контур.Бухгалтерии Валерия Достовалова.

Попробуйте поработать в Контур.Бухгалтерии - удобном онлайн-сервисе для ведения бухучета и отправки отчетности через интернет.