Рейтинг: 4.7/5.0 (1905 проголосовавших)

Рейтинг: 4.7/5.0 (1905 проголосовавших)Категория: Бланки/Образцы

Формы и способы выплаты заработной платы регулируются ст.136 и ст.131 Трудового кодекса РФ.

Выплата заработной платы может производится как в денежной, так и в неденежной формах.

Выплата заработной платы в денежной форме производится в валюте Российской Федерации (в рублях).

При выплате заработной платы работодатель обязан известить работника:

• о составных частях заработной платы, причитающейся работнику за соответствующий период,

• о размерах и основаниях произведенных удержаний,

• об общей денежной сумме, подлежащей выплате.

Извещение работника о его заработной плате производится письменно, в виде расчетного листка.

Форма расчетного листка должна быть утверждена работодателем с учетом мнения представительного органа работников.

В настоящее время существует два основных способа выплаты заработной платы в денежной форме:

• выплата заработной платы из кассы организации,

• выплата заработной платы через расчетный (карточный) счет, открытый на имя работника в банке.

Выплата заработной платы из кассы организации.

Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ (утверждено Постановлением Центрального банка России от 12.10.2011г. №373-п) регламентирует ведение кассовых документов, учет кассовых операций. а также выдачу заработной платы.

Наличные денежные средства на выплату заработной платы организации получают в обслуживающих их учреждениях банков. При этом в чеке на получение наличных денежных средств должно быть указано их целевое назначение. Расходование денег на иные цели не допускается.

Организации, имеющие постоянную денежную выручку, могут выдавать заработную плату по согласованию с обслуживающими их банками за счет этой выручки.

Выплаты, носящие регулярный характер производятся в крупной организации по платежной ведомости (форма №Т-53), в средних и малых предприятиях – по расчетно-платежной ведомости (форма №Т-49).

Разовые выплаты, как правило, осуществляются по отдельным (оформленным на одного работника) расходным кассовым ордерам (форма №КО-2).

Суммы неполученной заработной платы депонируются на расчетном счете в банке. Депонированная заработная плата может быть востребована работником в течение трех лет. По истечении указанного срока невостребованная сумма прибавляется к прибыли предприятия как внереализационный доход.

Выплата заработной платы через расчетный (карточный) счет, открытый на имя работника в банке.

В настоящее время все большее число работодателей проявляет интерес к заключению с банками договоров на открытие и ведение счетов по зачислению заработной платы на банковские карты.

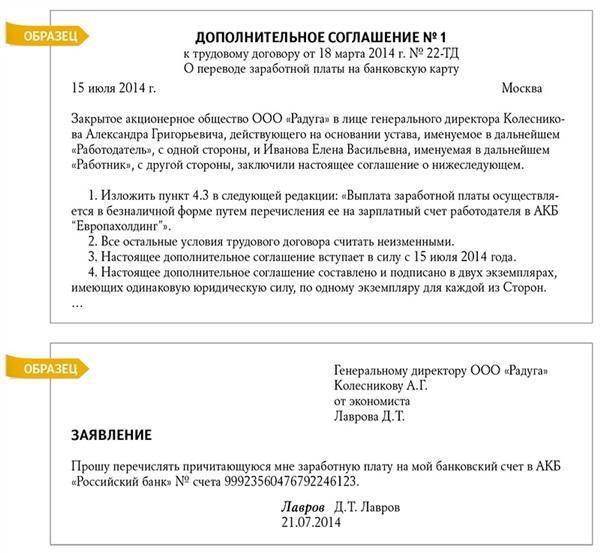

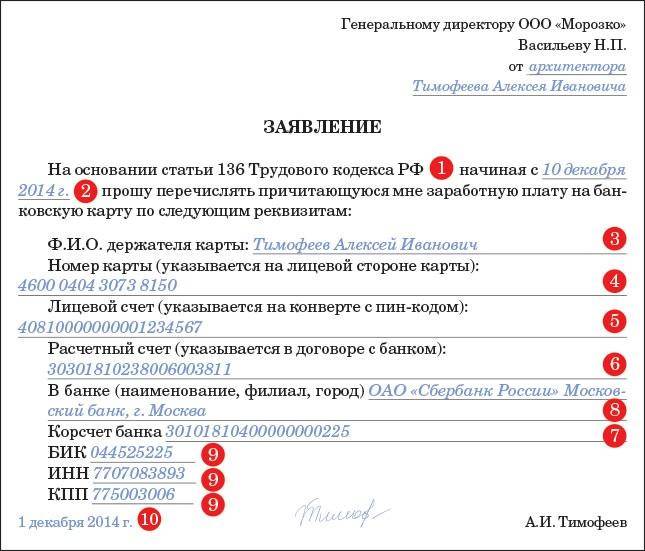

Условия перечисления заработной платы на банковский расчетный счет работника устанавливаются коллективным договором организации либо трудовым договором, заключаемым с работником.

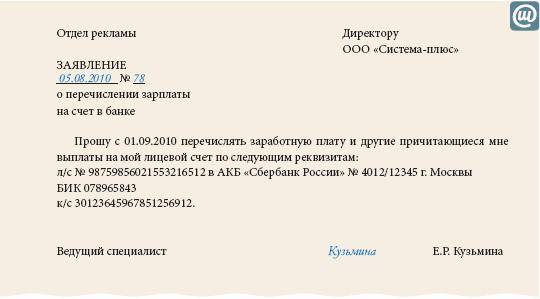

Работодатель не может обязать работника заключить договор банковского счета для перечисления заработной платы, то есть принять одностороннее решение по осуществлению выплаты заработной платы в безналичной форме. Лишь в случае личного желания или согласия работник подает работодателю заявление с просьбой переводить суммы, начисленной ему заработной платы и других выплат на банковский счет.

Порядок выдачи кредитными организациями банковских карт и особенности осуществления операций с ними определены в Положении об эмиссии банковских карт и об операциях, совершаемых с использованием платежных карт, утвержденном Банком России от 24.12.2004 №266-П.

Обязанности организации по выплате заработной платы считаются выполненными в тот момент, когда денежные средства зачислены на карточные счета работников.

Выплата заработной платы в натуральной форме.

При выплате заработной платы в неденежной форме следует руководствоваться действующей на территории России Конвенцией МОТ №95 «Об охране заработной платы».

В натуральной (недежной) форме доля заработной платы не может превышать 20 процентов от начисленной работнику заработной платы. Устанавливая выплату заработной платы в недежной форме, законодатель, прежде всего, имел в виду продукцию собственного производства данного предприятия (например, сельхозпродукцию), приносящую работнику пользу.

Выплата заработной платы в натуральной форме должна быть предусмотрена коллективным договором организации, кроме этого должно быть добровольное волеизъявление работника в письменной форме на выплату ему части заработной платы в натуральном виде.

При выплате работнику заработной платы в натуральной форме соблюдены требования разумности и справедливости в отношении стоимости товаров, передаваемых ему в качестве оплаты труда, то есть их стоимость во всяком случае не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

Не допускается выплаты заработной платы в купонах или в долговых обязательствах, поскольку это равнозначно несвоевременной оплате труда работника.

Не допускается выплаты заработной платы в виде спиртных напитков, наркотических, токсических, ядовитых и вредных веществ, оружия, боеприпасов, в отношении которых установлены запреты или ограничения на их свободный оборот.

Наталья // 2010-11-12 01:36:54

очень доступный материал спасибо

[Ответить] [Отменить ответа]

Трудовым договором с работником не предусмотрено перечисление зарплаты на банковскую карту, как и выплата наличными. Предприятие перечисляет зарплату на карту. Работник просит прекратить перечисление, а производить выплату наличными либо на карту жены (по доверенности), написав заявление на имя гендиректора. Подпись работника на доверенности отдел кадров заверить отказался, мотивируя тем, что должна быть нотариальная доверенность. У предприятия нет специально оборудованного помещения для кассы.

Может предприятие отказать работнику в выплате наличными или перечислении на карту жены по доверенности в простой форме?

Ст. 136 ТК РФ установлено, что заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо переводится в кредитную организацию. указанную в заявлении работника, на условиях, определенных коллективным договором или трудовым договором.

Работник вправе заменить кредитную организацию, в которую должна быть переведена заработная плата, сообщив в письменной форме работодателю об изменении реквизитов для перевода заработной платы не позднее чем за 5 рабочих дней до дня выплаты заработной платы.

Заработная плата выплачивается непосредственно работнику , за исключением случаев, когда иной способ выплаты предусматривается федеральным законом или трудовым договором .

Жесткие требования к технической укрепленности и оборудованию сигнализацией помещений касс предприятий, обеспечению сохранности денежных средств при их хранении и транспортировке, ревизии кассы и контролю за соблюдением кассовой дисциплины были установлены Порядком ведения кассовых операций в Российской Федерации, утвержденным Решением Совета Директоров ЦБ РФ 22.09.1993 г. № 40, и действовали до 1 января 2012 года .

С 2012 года мероприятия по обеспечению сохранности наличных денег при ведении кассовых операций, хранении, транспортировке, порядок и сроки проведения проверок фактического наличия наличных денег определяются юридическим лицом, индивидуальным предпринимателем самостоятельно.

Положение о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утвержденное ЦБ РФ 12.10.2011 г. № 373-П и действовавшее до 1 июня 2014 года, не содержало никаких специальных требований .

Нет специальных требовании и в действующем Порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства, утвержденном Указанием ЦБ РФ от 11.03.2014 г. № 3210-У.

27 Сентября 2016

Минфин России в письме от 02.09.2016 № 03-05-04-02/51336 разъяснил, когда возникает и прекращается обязанность по уплате земельного налога.

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

26 Сентября 2016

По договору лизинга имущество может находиться на балансе любой из сторон договора по установленному между ними соглашению. Если балансодержателем является лизингодатель, то именно он осуществляет амортизацию предмета лизинга. В связи с этим на практике возникает масса вопросов. Например, зависит ли начало начисления амортизации от ввода в эксплуатацию предмета лизинга лизингополучателем? Как отразить в налоговом и бухгалтерском учете лизингодателя выкуп лизингового имущества лизингополучателем? Как правильно признать для целей налогообложения убыток от продажи предмета лизинга? Ответы на эти и другие вопросы вы найдете в данной статье.

Сроки сдачи расчетов по форме 2-НДФЛ за 2016 года за работников вашей компании в 2017 году будут зависеть от признака подаваемой справки. Как известно, справки 2-НДФЛ могут иметь признак 1 и признак 2, и это разные отчеты 2-НДФЛ. Поэтому кроме сроков подачи сведений разберем также и оба вида справок.

СеминарыОРГАНИЗАЦИЯ РАСЧЕТОВ С РАБОТНИКАМИ ПО ЗАРАБОТНОЙ ПЛАТЕ

Основные правила организации расчетов с работниками по заработной плате определены ст. 136 ТК РФ. Но есть масса нюансов, о которых мы и поговорим ниже.

При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника:

- о составных частях заработной платы, причитающейся ему за соответствующий период;

- о размерах и основаниях произведенных удержаний;

- об общей денежной сумме, подлежащей выплате.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором.

Таким образом, трудовое законодательство предполагает два основных вида расчетов с работниками по заработной плате, осуществляемых в денежной форме, - посредством выдачи наличных денежных средств через кассу организации или путем перечисления на банковский счет. В первом случае деньги могут выдаваться как кассиром организации непосредственно в кассе, так и на рабочем месте. Разновидностями второй формы расчетов (помимо зачисления денежных средств на счет, указанный в личном заявлении работника) являются пересылка начисленных сумм почтовыми переводами (чаще всего практикуется в отношении уволившихся или переведенных работников) и открытие для работников пластиковых банковских карт.

Место и сроки выплаты заработной платы в неденежной форме определяются коллективным договором или трудовым договором. Напомним, что в неденежной форме могут быть произведены расчеты в размере не более 20% от начисленных сумм каждому работнику (ст. 131 ТК РФ).

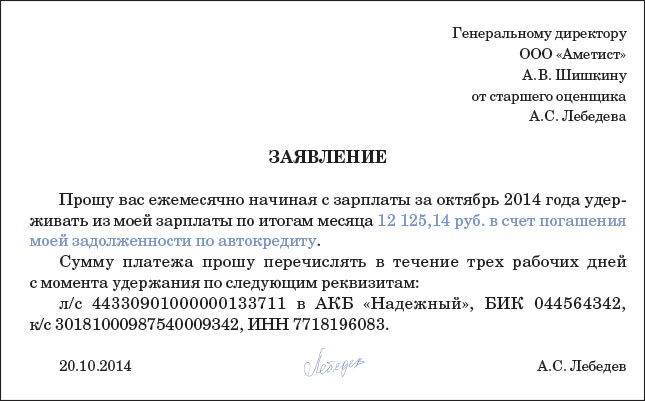

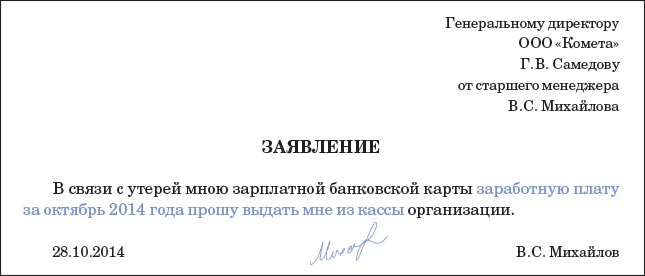

Заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается законом или трудовым договором. Кроме того, заработная плата может быть выплачена по разовой доверенности лицу, уполномоченному работником (например, при его невозможности прибыть для получения суммы начисленной оплаты труда по причине болезни или командировки).

Следует обратить внимание на требование, в соответствии с которым заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором. Иные сроки выплаты заработной платы могут быть установлены только для отдельных категорий работников и только федеральным законом.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня.

Оплата отпуска производится не позднее чем за три дня до его начала.

Помимо упомянутой ст. 136 ТК РФ отдельные нормы, касающиеся расчетов с работником по начисленным суммам, содержатся в других статьях Кодекса. Следует иметь в виду, что в принципе трудовое законодательство допускает варианты установления отдельных элементов расчетов с работниками. Поэтому во избежание трудовых и иных споров выбранный и согласованный сторонами вариант должен быть закреплен письменно в одном или нескольких документах, оформляемых в рамках трудовых отношений, - коллективным договором, трудовым договором (индивидуальным), правилами внутреннего трудового распорядка.

В коллективный договор могут включаться взаимные обязательства работников и работодателя по следующим вопросам в части расчетов по заработной плате (в скобках приводится соответствующая статья ТК РФ):

- формы выплаты заработной платы (в валюте, в натуре и т. п.) (ст. 131);

- порядок индексации заработной платы (ст. 134);

- системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 134);

- система оплаты и стимулирования труда, в том числе повышение оплаты за работу в ночное время, выходные и нерабочие праздничные дни, сверхурочную работу и в других случаях (ст. 134);

- системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 135);

- место и сроки выплаты заработной платы в неденежной форме (ст. 136);

- условия, на которых заработная плата перечисляется на указанный работником счет в банке (ст. 136);

- день выплаты заработной платы (не реже чем каждые полмесяца) (ст. 136).

Приложением к коллективному договору являются правила внутреннего трудового распорядка организации (ст. 190), в которых должен быть указан день выплаты заработной платы (ст. 136).

В трудовом договоре (соглашении между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные ТК РФ, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка) указываются:

- формы выплаты заработной платы (в валюте, в натуре и т. п.) (ст. 131);

- системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 135);

- условия, на которых заработная плата перечисляется на указанный работником счет в банке (ст. 136);

- место и сроки выплаты заработной платы в неденежной форме (ст. 136);

- возможность выплаты заработной платы работника другому лицу (ст. 136);

- день выплаты заработной платы (ст. 136).

В соответствии со ст. 371 ТК РФ работодатель принимает решения с учетом мнения соответствующего профсоюзного органа в случаях, предусмотренных ТК РФ. ТК РФ обязывает работодателя учитывать мнение выборного профсоюзного органа в следующих случаях:

- установление системы оплаты и стимулирования труда, в том числе повышение оплаты за работу в ночное время, выходные и нерабочие праздничные дни, сверхурочную работу и в других случаях (ст. 135);

- утверждение формы расчетного листка (ст. 136);

- утверждение правил внутреннего трудового распорядка организации (ст. 190).

Особенности организации и ведения бухгалтерского учета расчетов с работниками по заработной плате обусловливаются выбранными и согласованными (между работником и работодателем) формами и видами расчетов.

Выплата заработной платы через кассу организации

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам (форма N КО-2) или надлежаще оформленным другим документам (платежным ведомостям (расчетно-платежным), заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами, на это уполномоченными.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя предприятия, подпись его на расходных кассовых ордерах необязательна. То есть в общем случае указанный реквизит документа (расходного кассового ордера) не является обязательным к заполнению.

Составление и регистрация расходного кассового ордера в журнале регистрации приходных и расходных кассовых ордеров производятся в бухгалтерии работником, ответственным за ведение соответствующей группы операций (а не бухгалтером-кассиром). После составления и регистрации расходный кассовый ордер передается непосредственно кассиру для исполнения. Выдача расходных ордеров на руки лицам, получающим деньги, не допускается. Объяснение этому требованию представляется очевидным - передача ордера непосредственно кассиру исключает возможность внесения в него неоговоренных исправлений. Из этого, в частности, вытекает, что кассир формально не имеет права принимать к исполнению ордер, представляемый получателем тех или иных сумм наличных денежных средств. На практике, если подобная ошибка допущена работником бухгалтерии (ордер передан получателю), наиболее рациональным является уточнение правильности и обоснованности выплаты сумм, указанных в документе. Осуществляются проверка посредством личного общения с бухгалтером, оформившим расходный кассовый ордер, и уточнение внесения соответствующей записи в журнал регистрации приходных и расходных кассовых ордеров. В противном случае любое недоразумение (по поводу размера или обоснованности выплачиваемых сумм) может быть расценено как ошибка кассира, а выплаченная сумма - как недостача денежных средств со всеми вытекающими последствиями.

При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан и отбирает расписку получателя. Требование об обязательном представлении документа, удостоверяющего личность, в некоторых случаях может показаться излишним, например тогда, когда личность получателя заведомо известна кассиру. Однако данный реквизит расходного кассового ордера обязателен к заполнению (в случае, когда получатель является единственным), а при отсутствии подобного документа заполнить его не представляется возможным. Если заменяющий расходный кассовый ордер документ составлен на выдачу денег нескольким лицам, то получатели также предъявляют указанные документы, удостоверяющие их личность, и расписываются в соответствующей графе платежных документов. Однако в последнем случае запись о данных документа, удостоверяющего личность, на денежном документе, заменяющем кассовый расходный ордер, не производится. Порядок ведения кассовых операций допускает выдачу денег по удостоверению, выданному данным предприятием, при наличии на нем фотографии и личной подписи владельца.

Расписка в получении денег может быть сделана получателем только собственноручно чернилами или шариковой ручкой с указанием полученной суммы: рубли - прописью, копейки - цифрами. При получении денег по платежной (расчетно-платежной) ведомости сумма прописью не указывается.

Выдача денег лицам, не состоящим в списочном составе предприятия, производится по расходным кассовым ордерам, выписываемым отдельно на каждое лицо, или по отдельной ведомости на основании заключенных договоров. Обращаем внимание на то, что последнее требование является не рекомендательным, а обязательным. Хотя его рациональность представляется очевидной, сроки выплат по договорам гражданско-правового характера могут не совпадать с выплатой заработной платы в организации и, кроме того, корреспонденция счетов при оформлении контировок также может отличаться от обычной.

Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе. Если выдача денег производится по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег бухгалтерией указываются фамилия, имя и отчество лица, которому доверено получение денег. Если выдача денег производится по ведомости, перед распиской в получении денег кассир делает надпись: "По доверенности". Выдача денег по доверенности производится в соответствии с требованиями, предусмотренными в п. 15 Порядка ведения кассовых операций (с обязательным требованием предъявления документа, удостоверяющего личность, и перенесения данных из этого документа в соответствующий реквизит расходного кассового ордера). Доверенность остается в документах дня как приложение к расходному кассовому ордеру или ведомости.

Разовые выдачи денег на оплату труда отдельным лицам производятся, как правило, по расходным кассовым ордерам.

По истечении установленных сроков оплаты труда, выплаты пособий по социальному страхованию и стипендий кассир должен:

- в платежной (расчетно-платежной) ведомости против фамилий лиц, которым не произведены указанные выплаты, поставить штамп или сделать отметку от руки: "Депонировано";

- составить реестр депонированных сумм;

- в конце платежной (расчетно-платежной) ведомости сделать надпись о фактически выплаченных и подлежащих депонированию суммах, сверить их с общим итогом по платежной ведомости и скрепить надпись своей подписью. Если деньги выдавались не кассиром, а другим лицом, то на ведомости дополнительно делается надпись: "Деньги по ведомости выдавал (подпись)". Выдача денег кассиром и раздатчиком по одной ведомости запрещается;

- записать в кассовую книгу фактически выплаченную сумму и поставить на ведомости штамп: "Расходный кассовый ордер N ___".

При расчетах с работниками наличными деньгами следует учитывать требования п. 2.6 Положения о правилах организации наличного денежного обращения на территории Российской Федерации, утвержденного Советом директоров Банка России (Протокол от 19 декабря 1997 г. N 47), в соответствии с которым предприятия могут хранить в своих кассах наличные деньги сверх установленных лимитов только для выдачи на заработную плату, выплаты социального характера и стипендии не свыше трех рабочих дней (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, - до пяти дней), включая день получения денег в учреждении банка.

Таким образом, превышение остатка наличных денежных средств над суммой лимита допускается только в течение двух дней после получения денег на выплату заработной платы, выплат социального характера и стипендий (для организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, - в течение четырех дней). Если по истечении указанного периода не все суммы начисленных выплат выданы получателям, они должны быть депонированы установленным порядком (раздаточные ведомости закрыты, а невыданные суммы выведены) и сданы по объявлению в учреждение банка.

В настоящее время данная форма расчетов по-прежнему продолжает оставаться наиболее распространенной, особенно в организациях малого и среднего бизнеса, а также в организациях, расположенных в сельской местности.

При использовании такой формы расчетов выплата начисленных сумм отражается по дебету счета 70 "Расчеты с персоналом по оплате труда" и кредиту счета 50 "Касса". Депонированные суммы списываются с дебета счета 70 в кредит счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по депонированным суммам", а впоследствии, при осуществлении фактических выплат, - с дебета счета 76 в кредит счета 50.

Например, работникам организации за вторую половину мая начислена заработная плата на общую сумму 300 000 руб. В течение выплатного периода (5 - 7 июня) через кассу организации выдано 275 000 руб. Невыданные суммы депонированы и выданы 15 июня.

В бухгалтерском учете будут сделаны проводки (проводки, которыми отражаются начисление и удержание НДФЛ и ЕСН, не приводятся как не относящиеся к рассматриваемой теме).

Дебет 50 Кредит 51 "Расчетные счета"

- 300 000 руб. - на сумму денежных средств, полученных в банке для выплаты заработной платы.

Дебет 70 Кредит 50

- 275 000 руб. - на сумму произведенных выплат;

Дебет 70 Кредит 76

- 25 000 руб. - на сумму депонированной заработной платы;

Дебет 51 Кредит 50

- 25 000 руб. - на сумму наличных денег, сданных в банк по объявлению.

Дебет 50 Кредит 51

- 25 000 руб. - на сумму наличных денег, полученных для выплаты депонированных сумм;

Дебет 76 Кредит 50

- 25 000 руб. - на сумму произведенных выплат.

Выдача через подотчетных лиц

В некоторых организациях (как правило, имеющих большое число структурных подразделений, расположенных в различных зданиях или помещениях) практикуется выплата заработной платы через подотчетных лиц (так называемых раздатчиков). В этом случае суммы, выданные под отчет, отражаются по дебету счета 71 "Расчеты с подотчетными лицами", а сумма кассового расхода и задолженность по начисленным выплатам списываются после представления авансового отчета.

Например, за первую половину июня начислен аванс работникам организации на общую сумму 550 000 руб. Из них 19 июня (начало выплатного периода, указанное в правилах внутреннего трудового распорядка) 220 000 руб. выдано через кассу организации. 330 000 руб. выдано четырем раздатчикам для выдачи заработной платы работникам подразделений. По окончании выплатного периода (21 июня) раздатчиками сдано 35 000 руб. которые зачислены на депонент.

В бухгалтерском учете будут оформлены следующие проводки (проводки, связанные с получением наличных денег в банке, сдачей сверхлимитных сумм в банк, а также с выплатой депонированных сумм, опущены).

Дебет 71 Кредит 50

- 330 000 руб. - на сумму наличных денег, выданных раздатчикам.

Дебет 70 Кредит 50

- 220 000 руб. - на сумму оплаты, произведенной непосредственно через кассу организации;

Дебет 70 Кредит 71

- 295 000 руб. - на сумму оплаты, произведенной через подотчетных лиц;

Дебет 50 Кредит 71

- 35 000 руб. - на сумму наличных денег, сданных раздатчиками в кассу по окончании выплатного периода;

Дебет 70 Кредит 76, субсчет "Расчеты по депонированным суммам"

- 35 000 руб. - на сумму депонированной заработной платы.

Перечисление на счет в банке

Как уже отмечалось, при выборе данной формы расчетов работник и работодатель могут прийти к соглашению о перечислении сумм начисленной заработной платы:

- на счет, открытый работником в банке (кредитной организации);

- на банковскую карту;

- почтовым переводом через отделение связи.

Во всех случаях схема бухгалтерских проводок будет единой - перечисляемые суммы будут списываться с дебета счета 70 и кредита счета 51.

Варианты могут быть связаны с отнесением сумм расходов по оплате услуг банка (отделения связи) по перечислению соответствующих сумм. Трудовое законодательство не обязывает работодателя в данном случае возлагать на себя бремя указанных расходов. Налоговое законодательство также не уточняет, допустимо ли суммы таких затрат включать в состав затрат, уменьшающих налоговую базу по налогу на прибыль организаций. Поэтому, по нашему мнению, допустимы оба варианта - работнику либо перечисляется сумма за минусом расходов по оплате банковских услуг, либо перечисляется вся начисленная сумма, а соответствующие расходы возмещаются за счет средств организации.

В первом случае необходимые суммы должны быть удержаны (при начислении заработной платы или ее перечислении) с работника, а организация в данном случае выступает в качестве посредника (между банком и потребителем банковских услуг). В этом случае, по нашему мнению, целесообразно использовать счет 76 (специально открываемый счет к данному субсчету).

Например, перечислению работникам за вторую половину июня подлежит 350 000 руб. Банк взимает за услуги по перечислению 2% от перечисляемых сумм.

В бухгалтерском учете будут сделаны следующие проводки:

Дебет 70 Кредит 76, субсчет "Расчеты с банком по перечислениям заработной платы"

- 7000 руб. (350 000 x 2%) - на сумму стоимости услуг банка, удержанную с работников;

Дебет 70 Кредит 51

- 343 000 руб. - на фактически перечисленную сумму;

Дебет 76 Кредит 51

- 7000 руб. - на сумму оплаты услуг банка.

Во втором случае перечисляется вся сумма, а сумма оплаты услуг банка может быть отнесена на счет 26 "Общехозяйственные расходы" (если расходы относятся на себестоимость продукции, работ или услуг) или 99 "Прибыли и убытки" (если расходы осуществляются за счет чистой прибыли организации). Выбор источника возмещения расходов зависит от того, сможет ли организация доказать производственный характер данных затрат.

Вопрос о возможности признания указанных расходов для целей налогообложения достаточно давно дискутируется специалистами в области бухгалтерского учета и налогообложения.

С одной стороны, то обстоятельство, что подобная форма расчетов отражается в коллективном или индивидуальном трудовом договоре, может свидетельствовать о согласии на нее получателя средств (сумм начисленной заработной платы). То есть расчеты через банк (и банковские карты) осуществляются в интересах работника и расходы по оплате услуг банка должны облагаться НДФЛ как суммы материальной выгоды (и не облагаться налогом на прибыль).

С другой стороны, безналичная форма расчетов чаще всего выгодна самому работодателю (разумеется, если он не использует "серых схем") и, следовательно, расходы могут быть признаны экономически обоснованными.

Нет единства и среди официальных органов государственной власти. Налоговые органы на местах отказываются принимать данные расходы к уменьшению налоговой базы по налогу на прибыль и требуют увеличения налоговой базы по НДФЛ.

А Письмом Минфина России от 2 марта 2006 г. N 03-03-04/1/167 разъяснено следующее: в соответствии с п. 1 ст. 252 Налогового кодекса Российской Федерации (далее - Кодекс) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, - убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Согласно пп. 15 п. 1 ст. 265 Кодекса к прочим расходам, к внереализационным расходам относятся расходы на услуги банков, в том числе связанные с установкой и эксплуатацией электронных систем документооборота между банком и клиентами, в том числе системы "клиент-банк".

По мнению Минфина России, расходы по уплате комиссии банку за перечисление заработной платы на пластиковые карты работников организации являются обоснованными и на основании пп. 15 п. 1 ст. 265 Кодекса относятся к внереализационным расходам.

Однако данное Письмо не является нормативным документом и, следовательно, налоговые органы не обязаны его принимать к неукоснительному исполнению.

По нашему же мнению, истина может находиться посередине: если организация сможет доказать экономическую обоснованность расходов, они могут приниматься к налоговому учету. В противном случае более безопасным является списание расходов за счет работников или средств чистой прибыли.

Примером доказывания экономической обоснованности может быть, например, сравнение сумм за обналичивание денежных средств (которое практикуется многими кредитными организациями) с суммами расходов по обслуживанию банковских карт. Если разница положительна, расходы должны признаваться экономически обоснованными.

Подчеркнем, что это только личное мнение автора статьи, которое не может считаться нормативным, но логика изложения может быть использована при отстаивании позиции организации в спорах с налоговыми органами.

Расчеты неденежными средствами

При осуществлении расчетов по оплате труда работников в натуральной форме следует учитывать следующие особенности:

- трудовое законодательство не запрещает производить расчеты с работниками в натуральной форме, но ограничивает размер таких расчетов - не более 20% от начисленных сумм;

- при передаче работникам продукции собственного производства ее цена определяется в соответствии с требованиями ст. 40 НК РФ, т. е. в общем случае - на уровне рыночных цен;

- стоимость продукции, выданной работникам в счет задолженности по оплате труда, облагается налогом на доходы физических лиц и единым социальным налогом на общих основаниях.

Собственно, на суммы начисленной оплаты труда факт расчетов в неденежной форме не влияет;

- впоследствии необходимо провести (при наличии соответствующих обстоятельств) корректировку сумм начисленного НДФЛ. Однако в данном случае НДФЛ рассчитывается с сумм материальной выгоды и, следовательно, отражается в других регистрах налогового учета (на других листах налоговой декларации).

В бухгалтерском учете операции по передаче работникам неденежных средств (как правило, готовой продукции) должны отражаться на счетах учета продаж. Это обусловлено и тем, что данный вид операций от обложения НДС не освобожден (за исключением реализации продукции собственного производства организаций, занимающихся производством сельскохозяйственной продукции, удельный вес доходов от реализации которой в общей сумме их доходов составляет не менее 70%, в счет натуральной оплаты труда, натуральных выдач для оплаты труда, а также для общественного питания работников, привлекаемых на сельскохозяйственные работы) (пп. 20 п. 3 ст. 149 НК РФ).

Например, работникам организации выдана готовая продукция в счет расчетов по оплате труда на общую сумму 80 000 руб. (без учета НДС). В бухгалтерском учете будут сделаны проводки:

Дебет 90 "Продажи", субсчет "Себестоимость продаж", Кредит 43 "Готовая продукция"

- 80 000 руб. - на сумму балансовой стоимости готовой продукции;

Дебет 90 Кредит 68 "Расчеты по налогам и сборам", субсчет "НДС"

- 14 400 руб. - на сумму НДС по стоимости готовой продукции переданной работникам в счет оплаты труда;

Дебет 70 Кредит 90

- 94 400 руб. - на сумму стоимости готовой продукции, отнесенной на уменьшение задолженности перед работниками по оплате труда.

В соответствии со ст. 211 НК РФ при получении налогоплательщиком (НДФЛ) дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества налоговая база определяется как стоимость этих товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ. При этом в стоимость таких товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, акцизов. Поэтому уменьшать погашение задолженности на суммы НДС не имеет смысла - соответствующая разница будет включена в доход работника.

Если в качестве оплаты передаются результаты выполненных работ или оказанных услуг, кредитоваться будет счет 20 "Основное производство" (а не 43). Если в счет оплаты труда передаются другие виды материально-производственных запасов (например, материалы), результаты операции определяются на счете 91 "Прочие доходы и расходы" (фактическая себестоимость запасов и НДС списываются в дебет счета 91, субсчет "Прочие расходы", а задолженность перед работником погашается по дебету счета 70 в корреспонденции со счетом 91, субсчет "Прочие доходы").

Заметим, что, по нашему мнению, материальная выгода при расчетах с работниками должна, как правило, возникать всегда. Это обусловлено тем, что материально-производственные запасы (включая готовую продукцию) передаются непосредственно со складов и, следовательно, при определении отпускной цены не учитываются расходы на продажу.

Подписано в печать

Работодатель обязан выплачивать работнику причитающуюся заработную плату в полном размере и в установленный срок (ч.2 абз.7 ст. 22 ТК РФ ).

Согласно ч.1 ст. 131 ТК РФ выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях). Но по желанию работника зарплата может производиться и в иных формах, не противоречащих законодательству и международным договорам РФ.

По желанию работника выплата заработной платы может проводиться не только в денежной форме, но и в натуральной форме, если нормами трудового или коллективного договора такая возможность предусмотрена.

Для оплаты труда работников в натуральной форме руководитель организации может передавать продукцию собственного производства; различные товары или ценности; приобретать различные блага; возмещать определенные расходы; оплачивать различные услуги и иное.

Не допускается выплата зарплаты работнику в виде. бонов, купонов, расписок, спиртных напитков, наркотических, ядовитых и иных токсических веществ, оружия и другие предметы, в отношении которых установлены запреты или ограничения законодательством РФ (ч.3 ст. 131 ТК РФ ).

Добровольное волеизъявление работника должно быть выражено письменным заявлением (ч.2 ст. 131 ТК РФ ).

Содержание заявления о выдаче заработной платы в натуральной формеЗаявление о выдаче заработной платы в натуральной форме составляется работником в произвольной форме- может писаться от руки либо печататься на компьютере.

Заявление должно содержать следующие данные :

Работник вправе получать заработную плату в натуральной форме однократно или периодически, поэтому в заявлении рекомендуется указывать сроки выдачи .

На заявлении о выдаче заработной платы в натуральной форме руководитель должен проставить резолюцию (решение).

Заявление работника должно быть зарегистрировано в журнале регистрации заявлений.

Этот документ используется в следующих процедурах:

Техподдержка 8-800-333-14-84 Звонок по РФ бесплатный ICQ: 609-394-313 E-mail: support@freshdoc.ru Skype: freshdoc.support Отдел продаж +7 (495) 212-14-84 sales@freshdoc.ru Заказать звонок

Копирование и дальнейшее распространение любых текстов с сайта freshdoc.ru без разрешения авторов или администрации сайта, а также заимствование фрагментов текстов будет рассматриваться как нарушение авторских прав. Помните об ответственности, предусмотренной ст.146, п.3 УК РФ. Смотрите правила.

© 2016 DocLab