Рейтинг: 4.7/5.0 (1915 проголосовавших)

Рейтинг: 4.7/5.0 (1915 проголосовавших)Категория: Бланки/Образцы

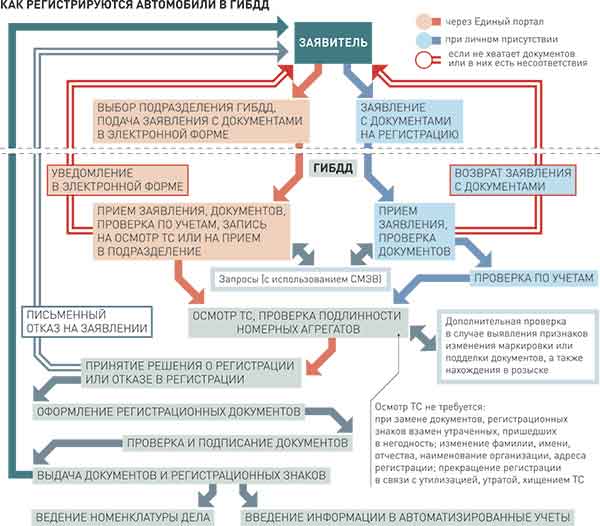

Прежде чем ставить автомобиль на баланс предприятия, зарегистрируйте его на учете в ГИБДД. Для этого выполните следующие действия. Сначала оформите вашу организацию в Районном военкомате. После регистрации предоставьте транспортное средство для осмотра криминалисту и государственному инспектору. Если ранее автомобиль состоял на учете в другом районе, обязательно получите подтверждение в ГИБДД о том, что он снят с него. После прохождения проверки транспортного средства и всех документов, получите номерные знаки и регистрационные документы на автомобиль.

Помните, что для постановки машины на учет юридическим лицом нужно иметь полные сведения об организации, включая ФИО руководителя, ответственного лица, бухгалтера, рабочие телефоны всех указанных лиц. Естественно, вы должны иметь при себе паспорт, свидетельство регистрации устава, его копию, заявление на регистрацию, информационное письмо от Госкомстата, свидетельство о наличии помещения (собственного или арендуемого), а также выписку из приказа «О постановке авто на баланс организации».

После этого можете ставить автомобиль на баланс, то есть вводить в эксплуатацию. Все расходы на государственную регистрацию транспортного средства включите в первоначальную стоимость, то есть отнесите на счет 08 в балансе предприятия. После регистрации переведите автомобиль на счет 01, в котором находятся основные средства в эксплуатации. Помните, что по закону запрещается эксплуатировать машину без государственной регистрации.

На балансе организации автомобиль должен находиться до тех пор, пока он используется в процессе ее деятельности. Помните, что он подлежит тем же налогам и оплатам, что и другие имущественные средства на счетах предприятия, поэтому просто так вводить машину в баланс не стоит.

Re: покритикуйте приказ о назначении ответственного за постановку на учет тс

Вижу тема старая, но прямо в точку. У нас компания маленькая (3 сотрудника). Взяли ТС в лизинг, ну и соотвественно столкнулись с военкоматом. Они там на приказ смотрят, говорят "не подходит" и дальше разговаривать вообще отказываются! Если у кого есть рабочий вариант, скиньте пожалуйста.

Re: покритикуйте приказ о назначении ответственного за постановку на учет тс

месяца 3 назад ставили по этому приказу, вопросов не было.

Общество с ограниченной ответственностью

«ХХХ»

«___» ___________ 2011г. г.Москва.

На основании договора купли-продажи транспортного средства (Договор № ___ от «__»_______2011г.)

ПРИКАЗ № 2011-___/___

1. Поставить на регистрационный учет в регистрационном отделении МОТОТРЭР ГИБДД транспортное средство:

Марка: ХХХХХХХХ

Государственные номерные знаки: ХХХХХХХ

Год выпуска: 2010г.

Номер шасси: ОТСУТСТВУЕТ

Номер двигателя: ХХХХХХ

Номер кузова: ХХХХХХХХХХ

Тип ТС: ЛЕГКОВОЙ

Цвет: СЕРЕБРИСТЫЙ

Идентификационный номер (VIN): ХХХХХХХХХХ

Технический паспорт: ХХХХХХХХХХХ

2. Обязанности по постановке на учет вышеуказанного транспортного средства возложить на: ________________________________________________________________________________ ________________________________________________________________________________ _________________________________________________________________

3. Ответственным за данное транспортное средство назначить:

________________________________________________________________________________ ________________________________________________________________________________ ______________________________________________________________

Генеральный директор

ООО «ХХХХХХ»

ХХХХ. ______________________

На территории предприятии, на основании разрешения на строительство, выстроили цех. Создали рабочую комиссию о приемке данного цеха ( в состав комиссии вошли пять представителей предприятия-собственника цеха). Не имея свидетельства о государственной регистрации права и акта ввода в эксплуатацию на данный цех, по приказу руководителя поставили данный объект основных средств на баланс в тот же месяц. когда была создана рабочая комиссия. Я считаю. что действия о постановке на баланс данного цеха без свидетельства о государственной регистрации не правомерны. так ли это?

ОтветОбъект подлежит вводу в эксплуатацию на основании приказа руководителя даже без свидетельства о государственной регистрации.

Для целей бухучета факт госрегистрации права собственности на объект недвижимости не влияет на момент перевода актива в состав основных средств. Не имеет значения и время подачи документов на госрегистрацию. То есть даже если документы на госрегистрацию еще не поданы. но при этом выполняются одновременно все условияпризнания актива в качестве объекта основных средств. переведите такой объект со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства». Такой порядок следует из Инструкции к плану счетов. пункта 41 Положения по бухучету и отчетности. пункта 52Методических указаний. утвержденных приказом Минфина России от 13 октября 2003 г. № 91н. и подтверждается письмами Минфина России от 8 июня 2012 г. № 03−05−05−01/31. от 17 июня 2011 г. № 03−05−05−01/44. Со следующего месяца после принятия объекта в состав ОС по нему начисляется амортизация. Аналогичное правило действует в налоговом учете.

По объектам. подлежащим госрегистрации. амортизацию можно начислять с месяца. следующего за тем. в котором такие объекты были введены в эксплуатацию. Независимо от момента подачи правоустанавливающих документов на регистрацию и от самого факта регистрации. Такой порядок предусмотрен пунктом 4 статьи 259 Налогового кодекса РФ.

Дата ввода в эксплуатацию определяется внутренним документом организации. Если вводится объект недвижимости. то руководитель издает приказ о вводе только после получения разрешительной документации от уполномоченного органа по вводу в эксплуатацию ( ст. 55 Градостроительного кодекса РФ).

Обоснование данной позиции приведено ниже в материалах « Системы Главбух» .

1. Рекомендация:Как оформить и отразить в бухучете и при налогообложении поступление основных средств. требующих госрегистрации

Госрегистрации подлежит право собственности на основные средства. которые являются объектаминедвижимого имущества. Это следует из положений статьи 131 Гражданского кодекса РФ и статьи 4 Закона от 21 июля 1997 г. № 122-ФЗ.

Госрегистрация права собственности на объекты недвижимости производится на основании:*

Сам порядок госрегистрации права собственности на недвижимость прописан в статье 13 Закона от 21 июля 1997 г. № 122-ФЗ ( п. 6 ст. 131 ГК РФ ). А приказом Минюста России от 1 июля 2002 г. № 184 утвержденыМетодические указания к данному порядку.

Оформление поступления ОС

При поступлении ( создании) объекта основных средств. право собственности на который подлежит госрегистрации. составьте акт по форме № ОС-1а. Порядок его заполнения зависит от способа. которым объект поступил в организацию. Это следует из указаний. утвержденных постановлением Госкомстата России от 21 января 2003 г. № 7 .

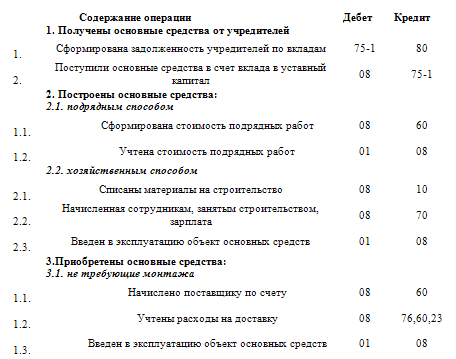

В бухучете основные средства. право собственности на которые подлежит госрегистрации. учитывайте по первоначальной стоимости ( п. 7 ПБУ 6/01 ). Порядок ее определения зависит от того. каким способом объект поступил в организацию:

Все затраты. связанные с поступлением ( созданием) объекта основных средств и ( или) доведением его до состояния. пригодного к использованию. увеличивают первоначальную стоимость ( п. 8 ПБУ 6/01 ). Отразите их на счете 08 «Вложения во внеоборотные активы» ( соответствующем субсчете):

Дебет 08 Кредит 10. 60. 76…

— учтены при формировании первоначальной стоимости объекта основных средств расходы. связанные с приобретением объекта и ( или) доведением его до состояния. пригодного к использованию.

При этом. если расходы. связанные с госрегистрацией объекта ( госпошлина. затраты на оформление документов и т. п. ), понесены в процессе формирования первоначальной стоимости объекта основных средств. учтите их в стоимости данного актива:

Дебет 08 Кредит 68 субсчет « Государственная пошлина» ( 60. 76…)

— учтены при формировании первоначальной стоимости объекта основных средств госпошлина и другие расходы. связанные с госрегистрацией объекта.

После того как организация сформирует первоначальную стоимость пригодного к использованию объекта. имущество необходимо перевести в состав основных средств и отразить на счете 01 «Основные средства».

При этом факт госрегистрации права собственности на объект недвижимости не влияет на момент перевода актива в состав основных средств. Не имеет значения и время подачи документов на госрегистрацию. То есть даже если документы на госрегистрацию еще не поданы. но при этом выполняются одновременно все условияпризнания актива в качестве объекта основных средств. переведите такой объект со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства». При этом к счету 01 «Основные средства» откройте специальный субсчет. например « Основные средства. право собственности на которые не зарегистрировано». В бухучете сделайте проводку:*

Дебет 01 субсчет « Основные средства. право собственности на которые не зарегистрировано» Кредит 08

— отражена первоначальная стоимость объекта основных средств. право собственности на который не зарегистрировано.

Если расходы. связанные с госрегистрацией объекта ( госпошлина. затраты на оформление документов и т. п. ), понесены после того. как сформирована первоначальная стоимость актива и он введен в состав основных средств. то учитывайте их в составе прочих расходов:*

Дебет 91−2 Кредит 68 субсчет « Государственная пошлина» ( 60. 76…)

— учтена госпошлина и другие расходы. связанные с госрегистрацией недвижимости. осуществленные после того. как объект принят к учету в качестве объекта основных средств.

После регистрации права собственности на недвижимое имущество переведите объект основных средств с субсчета « Основные средства. право собственности на которые не зарегистрировано» на другой субсчет ( например. «Объекты недвижимости. право собственности на которые зарегистрировано»):

Дебет 01 субсчет « Объекты недвижимости. право собственности на которые зарегистрировано» Кредит 01 субсчет « Основные средства. право собственности на которые не зарегистрировано»

— учтен объект основных средств. право собственности на который зарегистрировано.

Андрей Кизимов. заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России

2. Ситуация:Как определить дату. когда основное средство ввели в эксплуатацию

Датой ввода в эксплуатацию считайте день. когда основное средство будет готово к использованию. Подтвердите это актом или отдельным приказом.

Момент. когда вы фактически начнете использовать имущество. значения не имеет. Ведь готовое к использованию имущество начинает изнашиваться и морально устаревать сразу. Его нужно амортизировать. При этом если объект не введен в эксплуатацию. его не амортизируют. Это следует изпункта 4 статьи 259 Налогового кодекса РФ.

Исключение предусмотрено только для законсервированного имущества. Но даже его все равно сначала вводят в эксплуатацию. а потом консервируют.

Внимание: если документов. подтверждающих дату ввода объекта основных средств в эксплуатацию. не будет. при проверке налоговые инспекторы могут исключить начисленную амортизацию из затрат. учтенных при расчете налога на прибыль. Связано это с тем. что в отличие от бухучета в налоговом учете амортизация начисляется со следующего месяца после ввода объекта основных средств в эксплуатацию ( п. 4 ст. 259 НК РФ ). Как следствие. на сумму недоимки организации начислят пени и штрафы.

Чтобы зафиксировать дату ввода в эксплуатацию. используйте типовые документы — формы № ОС-1. ОС-1а или ОС-1б. Для этого в них добавьте графу « Дата ввода основного средства в эксплуатацию». Так позволяет поступить Порядок применения унифицированных форм первичной учетной документации. утвержденныйпостановлением Госкомстата России от 24 марта 1999 г. № 20. Дополнительный реквизит в форме № ОС-1 пропишите в учетной политике.

В качестве альтернативы можно использовать акт ввода в эксплуатацию. разработанный самостоятельно. или просто зафиксировать дату приказом руководителя.

Для бухучета факт ввода в эксплуатацию не столь важен. Ведь в составе основных средств на счете 01 нужно отражать любое имущество. соответствующее установленным критериям. И начинать амортизировать основное средство в бухучете нужно именно после его принятия к бухучету.

Сергей Разгулин. действительный государственный советник РФ 3-го класса

“Бухгалтерский учет в бюджетных и некоммерческих организациях“, 2010, N 5

ПОСТУПЛЕНИЕ ОСНОВНЫХ СРЕДСТВ И ПОСТАНОВКА ИХ НА УЧЕТ В БЮДЖЕТНЫХ УЧРЕЖДЕНИЯХ

Для деятельности любого учреждения необходимо наличие основных средств. В ходе их эксплуатации они изнашиваются или морально устаревают, приобретаются основные средства для их замены. С 01.01.2009 действует новая Инструкция по бюджетному учету, утвержденная Приказом Минфина России от 30.12.2008 N 148н (далее - Инструкция N 148н).

В Инструкции N 148н по бюджетному учету выделяют следующие виды нефинансовых активов:

010100000 “Основные средства“;

010200000 “Нематериальные активы“;

010300000 “Непроизведенные активы“;

010500000 “Материальные запасы“;

010600000 “Вложения в нефинансовые активы“;

010700000 “Нефинансовые активы в пути“;

010800000 “Нефинансовые активы имущества казны“.

В соответствии с п. 16 Инструкции N 148н счет 010100000 “Основные средства“ предназначен для учета объектов основных средств, к которым относятся материальные объекты основных фондов, используемые в процессе деятельности учреждения при выполнении работ или оказании услуг либо для управленческих нужд учреждения, находящиеся в эксплуатации, запасе, на консервации, сданные в аренду, независимо от стоимости объектов со сроком полезного использования более 12 мес.

Объекты основных средств принимаются к бюджетному учету по их первоначальной стоимости. Первоначальной стоимостью объектов основных средств признается сумма фактических вложений в приобретение, сооружение и изготовление объектов основных средств, с учетом сумм налога на добавленную стоимость, предъявленных учреждению поставщиками и подрядчиками (кроме их приобретения, сооружения и изготовления в рамках деятельности, облагаемой НДС, если иное не предусмотрено налоговым законодательством РФ).

В случае приобретения, сооружения и изготовления основных средств в рамках деятельности, облагаемой НДС, сумма налога не включается в первоначальную стоимость, а относится в дебет счета 221001560 “Увеличение дебиторской задолженности по НДС по приобретенным материальным ценностям, работам, услугам“.

Первоначальная стоимость основных средств формируется из следующих сумм:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые в соответствии с договором уступки (приобретения) прав правообладателю (продавцу);

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением объектов основных средств;

- регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объекты основных средств;

- таможенные пошлины, патентные пошлины и иные аналогичные платежи, связанные с уступкой (приобретением) исключительных (имущественных) прав правообладателя;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

- затраты по доставке объектов основных средств, активов до места их использования, включая расходы по страхованию доставки;

- расходы по изготовлению (израсходованные учреждением материалы, оплата труда и начисления на оплату труда, услуги сторонних организаций и т.д.);

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объектов нефинансовых активов, включая содержание дирекции строящегося объекта и технический надзор.

Первоначальная стоимость основного средства формируется по дебету счета 110601310 “Увеличение капитальных вложений в основные средства“ в корреспонденции с кредитом аналитических счетов счета 30200000 “Расчеты по принятым обязательствам“. Сформированная первоначальная стоимость переносится затем в дебет аналитических счетов счета 010100000 “Основные средства“.

В случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации (разукомплектации), а также переоценки объектов основных средств изменяется первоначальная стоимость объекта. Такая стоимость называется балансовой стоимостью.

К основным средствам не относятся предметы, служащие менее одного года, независимо от их стоимости, материальные запасы, а также машины и оборудование, сданные в монтаж и (или) подлежащие монтажу, материальные объекты, находящиеся в пути или числящиеся в составе незавершенных капитальных вложений.

Единицей бюджетного учета основных средств является инвентарный объект. Инвентарным объектом основных средств является объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов - это один или несколько предметов одного или разного назначения, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного конструктивно сочлененного объекта нескольких частей основных средств, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект.

Если здания примыкают друг к другу и имеют общую стену, но каждое из них представляет собой самостоятельное конструктивное целое, они считаются отдельными инвентарными объектами.

Надворные постройки, пристройки, ограждения и другие надворные сооружения, обеспечивающие функционирование здания (сарай, забор, колодец и др.), составляют вместе с ним один инвентарный объект. Если эти постройки и сооружения обеспечивают функционирование двух и более зданий, они считаются самостоятельными инвентарными объектами.

Наружные пристройки к зданию, имеющие самостоятельное хозяйственное значение, отдельно стоящие здания котельных, а также капитальные надворные постройки (склады, гаражи и т.д.) являются самостоятельными инвентарными объектами.

Каждому инвентарному объекту, кроме объектов стоимостью до 3000 руб. включительно, а также библиотечного фонда, драгоценностей и ювелирных изделий независимо от стоимости, независимо от того, находится ли он в эксплуатации, в запасе или на консервации, присваивается уникальный инвентарный порядковый номер.

Присвоенный объекту инвентарный номер должен быть обозначен материально ответственным лицом в присутствии руководителя учреждения или его заместителя и работника бухгалтерии путем прикрепления жетона, нанесения краской или иным способом, обеспечивающим сохранность маркировки.

Когда объект является сложным, то есть включает те или иные обособленные элементы, составляющие вместе с ним одно целое, на каждом таком элементе должен быть обозначен тот же инвентарный номер, что и на основном объединяющем их объекте. Инвентарный номер, присвоенный объекту основных средств, сохраняется за ним на весь период его нахождения в данном учреждении.

Инвентарные номера списанных с бюджетного учета объектов основных средств не присваиваются вновь принятым к бюджетному учету объектам.

При невозможности обозначения инвентарного номера на объекте основных средств в случаях, определенных требованиями его эксплуатации, присвоенный ему инвентарный номер применяется в целях бюджетного учета с отражением в соответствующих регистрах бюджетного учета без нанесения на объект основного средства.

Поскольку в Инструкции N 148н нет положений по формированию структуры инвентарного номера, учреждение должно самостоятельно ее разработать. Этот номер может содержать ту информацию, которая необходима учреждению для оперативного учета объектов нефинансовых активов. Например, он может выглядеть следующим образом:

XX - два знака отведено для кода подразделения (в зависимости от масштабов учреждения может быть и больше), в котором находится или за которым числится нефинансовый актив;

X - код вида деятельности, где используется объект;

XXX - код синтетического счета Плана счетов бюджетного учета;

X - код аналитического счета Плана счетов бюджетного учета;

XXX. X - порядковый номер (в зависимости от количества объектов нефинансовых активов может содержать разное количество знаков).

Для учета операций с основными средствами применяются следующие счета (п. 20 Инструкции N 148н):

010101000 “Жилые помещения“;

010102000 “Нежилые помещения“;

010104000 “Машины и оборудование“;

010105000 “Транспортные средства“;

010106000 “Производственный и хозяйственный инвентарь“;

010107000 “Библиотечный фонд“;

010108000 “Драгоценности и ювелирные изделия“;

010109000 “Прочие основные средства“.

Кроме того, в составе основных средств подлежат бюджетному учету: ювелирные изделия из драгоценных металлов и драгоценных камней, самородки драгоценных металлов и драгоценные камни, слитки и бруски золота, серебра, платины и палладия, монеты из драгоценных металлов (золота, серебра, платины и палладия), за исключением монет, являющихся валютой РФ, находящихся в составе государственных запасов драгоценных металлов и драгоценных камней, на счете 010108000 “Драгоценности и ювелирные изделия“.

Подлежат бюджетному учету и виды специальных (военных) основных средств по соответствующим счетам аналитического учета счета 010100000 “Основные средства“.

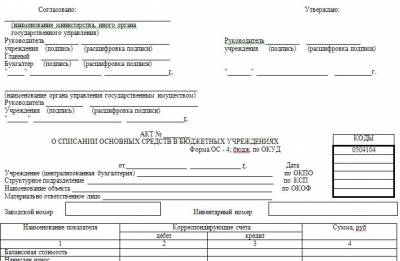

В соответствии с п. 21 Инструкции N 148н поступление и внутреннее перемещение основных средств оформляются следующими первичными документами:

- акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (ф. 0306001), кроме объектов основных средств стоимостью до 3000 руб. и библиотечного фонда, драгоценностей и ювелирных изделий независимо от стоимости;

- акт о приеме-передаче здания (сооружения) (ф. 0306030) с приложением документов, подтверждающих государственную регистрацию объектов недвижимости в установленных законодательством случаях;

- акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) (ф. 0306031);

- накладная на внутреннее перемещение объектов основных средств (ф. 0306032);

- акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (ф. 0306002);

- требование-накладная (ф. 0315006);

- ведомость выдачи материальных ценностей на нужды учреждения (ф. 0504210).

Учреждения могут приобретать основные средства за счет выделенных им лимитов бюджетных обязательств и за счет средств, полученных из внебюджетных источников.

Условиями заключаемых договоров (контрактов) на поставку объектов основных средств предусматриваются авансовые платежи. При авансировании таких договоров (государственных контрактов) учреждениям следует руководствоваться Постановлением Правительства РФ от 24.12.2008 N 987 “О мерах по реализации Федерального закона “О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов“.

В соответствии с п. 6 этого документа получатели средств федерального бюджета при заключении договоров (государственных контрактов) о поставке товаров, выполнении работ и оказании услуг, включая договоры, подлежащие оплате за счет средств, полученных от оказания платных услуг и иной приносящей доход деятельности, вправе предусматривать авансовые платежи:

- в размере до 100% суммы договора (контракта), но не более лимитов бюджетных обязательств, подлежащих исполнению за счет средств федерального бюджета в соответствующем финансовом году, - по договорам (контрактам) об оказании услуг связи, о подписке на печатные издания и об их приобретении, обучении на курсах повышения квалификации, участии в научных, методических, научно-практических и иных конференциях, о проведении государственной экспертизы проектной документации и результатов инженерных изысканий, проведении Всероссийской олимпиады школьников, приобретении авиа- и железнодорожных билетов, билетов для проезда городским и пригородным транспортом, путевок на санаторно-курортное лечение, а также по договорам обязательного страхования гражданской ответственности владельцев транспортных средств и по договорам о проведении лечения граждан РФ за пределами территории РФ, заключаемым Министерством здравоохранения и социального развития РФ с иностранными организациями;

- в размере до 60% суммы договора (контракта), но не более 60% лимитов бюджетных обязательств, подлежащих исполнению за счет средств федерального бюджета в соответствующем финансовом году, - по государственным контрактам на оказание услуг по авиационным перевозкам высших должностных лиц органов государственной власти РФ, иных должностных лиц и представителей официальных делегаций, выполняемым по отдельным решениям Президента РФ, а также по авиационным перевозкам, осуществляемым в целях обеспечения визитов и рабочих поездок указанных лиц;

- в размере до 30% суммы договора (контракта), но не более 30% лимитов бюджетных обязательств, подлежащих исполнению за счет средств федерального бюджета в соответствующем финансовом году, - по остальным договорам (контрактам), если иное не предусмотрено законодательством РФ.

Таким образом, учреждения при заключении договоров (государственных контрактов) на поставку объектов основных средств как за счет бюджетных средств, так и за счет средств, полученных от оказания платных услуг и иной приносящей доход деятельности, не вправе предусматривать 100% авансовые платежи. Авансовые платежи могут быть произведены в размере до 30% суммы договора (контракта), но не более 30% лимитов бюджетных обязательств, подлежащих исполнению за счет средств федерального бюджета в соответствующем финансовом году.

Исходя из п. 9 ст. 172 Налогового кодекса РФ (НК РФ), учреждение вправе принять НДС к вычету по авансовым платежам, произведенным из средств приносящей доход деятельности, на основании следующих документов: счетов-фактур, выставленных продавцами при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), документов, подтверждающих фактическое перечисление сумм оплаты, при наличии договора, предусматривающего перечисление указанных сумм.

В Письме Минфина России от 06.03.2009 N 03-07-15/39 указаны некоторые особенности принятия НДС к вычету по авансовым платежам. Если в договоре на поставку товаров предусмотрено условие о перечислении предварительной оплаты (частичной оплаты) без указания конкретной суммы, то к вычету следует принимать НДС, исчисленный исходя из суммы перечисленной предварительной оплаты (частичной оплаты), указанной в счете-фактуре, выставленном продавцом. Если в договоре условие о предварительной оплате (частичной оплате) не предусмотрено или соответствующий договор отсутствует, а предварительная оплата перечисляется на основании счета, то налог по перечисленной предварительной оплате (частичной оплате) к вычету не принимается.

При осуществлении предварительной оплаты (частичной оплаты) наличными денежными средствами или в безденежной форме вычет налога не производится, поскольку в данных случаях у покупателя товаров (работ, услуг, имущественных прав) отсутствует платежное поручение.

Согласно п. 1 ст. 171 НК РФ при исчислении суммы налога на добавленную стоимость, подлежащей уплате в бюджет, налогоплательщик имеет право уменьшить общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения, на налоговые вычеты. В связи с этим НК РФ предусмотрено право налогоплательщика на вычет НДС по перечисленным суммам предварительной оплаты (частичной оплаты), а не обязанность по принятию налога к вычету. Таким образом, если налогоплательщик использует свое право на принятие к вычету налога по полученным товарам (работам, услугам), а не по осуществленной предварительной оплате (частичной оплате) указанных товаров (работ, услуг), то это не приводит к занижению налоговой базы и суммы налога, подлежащего уплате в бюджет.

Согласно пп. 3 п. 3 ст. 170 НК РФ восстановление сумм налога производится покупателем в налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам) подлежат вычету, или в налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм оплаты, частичной оплаты.

Восстановлению подлежат суммы налога в размере, ранее принятом к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

В соответствии с п. 2 ст. 55 Федерального закона от 21.07.2005 N 94-ФЗ “О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд“ закупка основных средств на сумму, превышающую установленный Банком России предельный размер расчетов наличными деньгами в РФ (100 000,00 руб.) между юридическими лицами по одной сделке, должна производиться путем размещения заказа способом запроса котировок и заключения государственного контракта.

Приобретение основных средств за счет бюджетных средств. Этот вопрос автор статьи предлагает рассмотреть на следующем примере.

Пример. Учреждением приобретен хозяйственный инвентарь на сумму 118 000,00 руб. в том числе НДС - 18 000,00 руб. Согласно договору оплата поставщику проводилась в два этапа: аванс в размере 30% - 35 400,00 руб.; окончательный расчет на следующий день после получения инвентаря. Услуги транспортной организации по доставке составили 2360,00 руб. в том числе НДС - 360,00 руб. Оплата произведена за счет бюджетных средств (табл. 1).

Проводки в бухгалтерском учете учреждения

¦ Содержание операции ¦ Дебет ¦ Кредит ¦Сумма, руб.¦

¦Перечислен авансовый платеж ¦1 206 19 560¦1 304 05 310¦ 35 400,00¦

¦Отражено поступление основных ¦1 106 01 310¦1 302 19 730¦ 118 000,00¦

¦Произведена оплата транспортных ¦2 302 05 830¦2 304 05 222¦ 2 360,00¦

¦Приняты к учету по сформированной ¦2 101 06 310¦2 106 01 410¦ 120 360,00¦

¦(118 000,00 + 2360,00) ¦ ¦ ¦ ¦

3. Если основное средство приобретается для использования в операциях, как облагаемых, так и не облагаемых НДС, к возмещению принимается налог, рассчитываемый пропорционально стоимости отгруженных товаров (работ, услуг), операции по реализации которых подлежат налогообложению, в общей стоимости товаров (работ, услуг), отгруженных за налоговый период. Невозмещаемая сумма НДС в этом случае должна быть включена в первоначальную стоимость имущества (дебет счета 2 106 01 310 “Увеличение капитальных вложений в основные средства“), а оставшаяся часть отнесена на счет 2 210 01 560 “Увеличение дебиторской задолженности по НДС по приобретенным материальным ценностям, работам, услугам“.

Согласно п. 4 ст. 170 НК РФ “входной“ НДС принимается к вычету либо учитывается в стоимости в той пропорции, в которой используется для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежит налогообложению (освобождаются от налогообложения), - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления облагаемых налогом и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения.

Указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период.

Для бюджетных организаций понятие “общая стоимость товаров, работ, услуг, имущественных прав, отгруженных за налоговый период“ подразумевает только отгруженные (реализованные) платные услуги. Услуги, оказанные в рамках бюджетной деятельности, в расчет не принимаются.

Исходя из Письма Минфина России от 20.01.2004 N 04-03-14/02, при определении указанной пропорции выручка берется без учета сумм НДС.

При этом налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций.

При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций (налога на доходы физических лиц), не включается.

Согласно ст. 163 НК РФ и Письму ФНС России от 24.06.2008 N ШС-6-3/450@ определение пропорции для расчета сумм налога на добавленную стоимость следует производить по данным текущего налогового периода.

В соответствии с п. 4 ст. 170 НК РФ налогоплательщик имеет право не применять вышеуказанное правило к тем налоговым периодам, в которых доля совокупных расходов на производство товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины совокупных расходов на производство.

Пример. Учреждение за счет приносящей доход деятельности, облагаемой НДС, приобрело мебель стоимостью 55 000,00 руб. (в том числе НДС - 8389,83 руб.). Мебель будет использована в деятельности, как облагаемой, так и не облагаемой НДС. В данном налоговом периоде стоимость платных услуг, не подлежащих обложению НДС, в общей стоимости услуг составляет 40%.

Сумма НДС, предъявленная поставщиком, которая войдет в первоначальную стоимость мебели, составит 3355,93 руб. (8389,83 x 40%), к вычету будет предъявлена сумма НДС -

5033,90 руб. (8389,83 - 3355,93) (табл. 5).

Проводки в бухгалтерском учете учреждения

¦ Содержание операции ¦ Дебет ¦ Кредит ¦Сумма, руб.¦

¦Получена мебель ¦2 106 01 310¦2 302 19 730¦ 49 966,10 ¦

¦Учтен НДС ¦2 210 01 560¦2 302 19 730¦ 5 033,90 ¦

¦Мебель введена в эксплуатацию ¦2 101 06 310¦2 106 01 410¦ 49 966,10 ¦

¦Предъявлен к вычету НДС ¦2 303 04 830¦2 210 01 660¦ 5 033,90 ¦

Безвозмездное поступление основных средств. В соответствии с п. 13 Инструкции N 148н первоначальной стоимостью объектов основных средств, полученных учреждением по договору дарения, признаются их рыночная стоимость на дату принятия к бюджетному учету, а также стоимость услуг, связанных с их доставкой, регистрацией и приведением их в состояние, пригодное для использования.

Под рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов на дату принятия к бюджетному учету.

Для определения рыночной стоимости основных средств можно использовать:

- результаты экспертизы, проведенной независимым оценщиком;

- официальные сведения органов государственной статистики;

- документы, представленные дарителем, в которых отражена стоимость подаренного объекта основных средств (при условии, что дата приобретения объекта основного средства близка к дате принятия его к учету и на рынке не происходило серьезных колебаний цен, повлиявших на стоимость этого объекта).

Если поставщиками и подрядчиками предъявлены суммы НДС при поставках основных средств, то они либо учитываются на счете 110601310 “Увеличение капитальных вложений в основные средства“, либо выделяются на счет 221001560 “Увеличение дебиторской задолженности по НДС по приобретенным материальным ценностям, работам, услугам“ в зависимости от вида деятельности (бюджет, внебюджет), в которой будут использоваться основные средства.

Пример. Учреждение 23.12.2009 получило от юридического лица по договору пожертвования телевизоры в количестве трех штук. К договору приложены счет-фактура и накладная на приобретение этих объектов, согласно которым выяснилось, что телевизоры куплены юридическим лицом 04.12.2009 по цене 4300,00 руб. за одну штуку (НДС не облагается). Полученные телевизоры предполагается использовать в рамках бюджетной деятельности.

С момента приобретения юридическим лицом телевизоров до момента их передачи учреждению прошло меньше месяца, поэтому их покупную цену можно считать рыночной (табл. 6).

Проводки в бухгалтерском учете учреждения

¦ Содержание операции ¦ Дебет ¦ Кредит ¦Сумма, руб.¦

¦Учтена рыночная цена телевизоров, ¦1 106 01 310¦1 401 01 180¦ 12 900,00 ¦

¦полученных в виде пожертвования ¦ ¦ ¦ ¦

¦(4300 руб. x 3 шт.) ¦ ¦ ¦ ¦

¦Приняты к учету телевизоры по ¦1 101 06 310¦1 106 01 410¦ 12 900,00 ¦

¦Начислена 100%-ная амортизация при ¦2 401 01 271¦2 104 06 410¦ 12 900,00 ¦

¦вводе телевизоров в эксплуатацию ¦ ¦ ¦ ¦

Безвозмездная передача объектов основных средств между учреждениями, подведомственными разным главным распорядителям бюджетных средств одного бюджета бюджетной системы РФ, между учреждениями разных уровней бюджетов, между учреждениями, подведомственными одному главному распорядителю (распорядителю) бюджетных средств, а также государственным и муниципальным организациям, осуществляется по балансовой стоимости объекта с одновременной передачей суммы начисленной на объект основного средства амортизации.

В соответствии с п. п. 21, 49, 75 Инструкции N 148н безвозмездно полученные основные средства принимаются к учету по сформированной стоимости, минуя счет 010601000 “Капитальные вложения в основные средства“. Если основные средства были в эксплуатации ранее, учреждению передается и сумма начисленной ранее амортизации. Если учреждение понесло дополнительные расходы, связанные с приведением их в состояние, пригодное для использования, то такие расходы учитываются при формировании первоначальной стоимости объектов основных средств на счете 010601000 “Капитальные вложения в основные средства“.

Пример. Учреждение, подведомственное муниципальным органам власти, получило оборудование в рамках безвозмездной передачи. В соответствии с актом приемки-передачи его стоимость составляет 270 000,00 руб. а сумма начисленной амортизации - 210 000,00 руб. За доставку данного оборудования учреждение понесло расходы в сумме 15 100,00 руб. (НДС не облагается). Операции совершены в рамках бюджетной деятельности (табл. 7).

Проводки в бухгалтерском учете учреждения

¦ Содержание операции ¦ Дебет ¦ Кредит ¦Сумма, руб.¦

¦Получено безвозмездно оборудование ¦1 106 01 310¦1 401 01 151¦ 270 000,00¦

¦Отражена сумма начисленной ¦1 401 01 151¦1 104 04 410¦ 210 000,00¦

¦Учтены при формировании ¦1 106 01 310¦1 302 05 730¦ 15 100,00¦

¦первоначальной стоимости расходы, ¦ ¦ ¦ ¦

¦связанные с доставкой оборудования ¦ ¦ ¦ ¦

¦Принято к учету оборудование по ¦1 101 04 310¦1 106 01 410¦ 285 100,00¦

¦(270 000,00 + 15 100,00) ¦ ¦ ¦ ¦

Практика показывает, что не все бюджетные учреждения увеличивают стоимость основных средств на величину затрат по доставке, установке, наладке объектов основных средств в учреждении. Следовательно, первоначальная стоимость таких объектов основных средств занижена и не позволяет достоверно оценить эффективности расходования бюджетных средств. По мнению автора статьи, необходимо помнить, что первоначальная стоимость основных средств должна включать произведенные учреждением расходы, связанные с получением объекта основных средств.

Таким образом, бюджетные учреждения приобретают основные средства как в процессе купли-продажи, так и безвозмездно. От правильного отражения этих операций в бухгалтерском учете зависит выполнение сметы доходов и расходов учреждения, а также экономическая обоснованность расходования бюджетных средств.

1. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 N 117-ФЗ.

2. О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд: Федеральный закон от 21.07.2005 N 94-ФЗ.

3. Об утверждении Инструкции по бюджетному учету: Приказ Минфина России от 30.12.2008 N 148н.

4. О мерах по реализации Федерального закона “О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов“: Постановление Правительства РФ от 24.12.2008 N 987.

5. Письмо Минфина России от 20.01.2004 N 04-03-14/02.

6. Письмо ФНС России от 24.06.2008 N ШС-6-3/450@.

7. Письмо Минфина России от 06.03.2009 N 03-07-15/39.

кафедры бухгалтерского учета,

анализа и аудита

Вятский государственный университет

Подписано в печать

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!